Инвестиционная идея

Coca-Cola — крупнейший в мире производитель концентратов, сиропов и безалкогольных напитков. Среди наиболее известных брендов компании можно отметить Coca-Cola, Fanta, Sprite и Schweppes.

Мы рекомендуем «Покупать» акции Coca-Cola с целевой ценой $56,2. Потенциал 16,7% с учетом дивидендов NTM в перспективе 12 мес.

- Coca-Cola — одна из ставок на выход экономики из состояния карантина. В 2021 г. мы ожидаем восстановления сегмента «вне дома», а за ним и финансовых показателей Coca-Cola.

- Coca-Cola — дивидендный аристократ. Компания повышает дивиденды уже на протяжении 58 лет. В следующие 12 мес. дивидендная доходность акций составит 3,4% — выше, чем у аналогов.

- Компания оптимизирует портфель брендов, сокращая их количество практически на 50%, для экономии расходов и концентрации на ведущих брендах

- Купленная в начале 2019 г. сеть кофеен Costa Coffee, за 2010–2019 гг. показывала CAGR роста выручки в 13,6% и может продолжить рост после конца пандемии.

- Coca-Cola имеет перспективы выхода на рынок слабоалкогольных напитков, а также возможности для увеличения своей доли на классических для себя рынках, особенно в развивающихся странах.

| Coca—Cola | |

| Рекомендация | Покупать |

| Целевая цена | $56,2 |

| Текущая цена | $49,6 |

| Потенциал с учетом дивидендов | 16,7% |

Описание эмитента

Coca-Cola — крупнейшая в мире компания, занимающаяся производством концентратов, сиропов и безалкогольных напитков. На данный момент продукция компании представлена практически во всех странах мира, а количество брендов превышает 200.

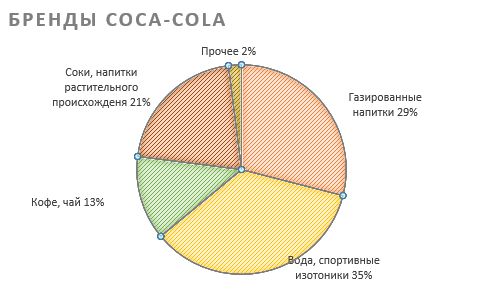

Бренды распределены по 4 основным категориям: газированные напитки, вода и спортивные изотоники, кофе и чай, соки и напитки растительного происхождения.

Источник: данные компании

При этом в натуральном выражении большую часть выручки приносят газированные напитки, в число которых как раз входят наиболее известные бренды — Coca-Cola, Fanta, Sprite и Schweppes. Большая часть брендов находится на локальном уровне — таких 78%, глобальные бренды составляют всего 11% продуктовой линейки. Среди известных российскому потребителю брендов Coca-Cola можно отметить FuzeTea, «Добрый», Rich, «Моя Семья» и BonAqua.

Географически выручка по продаже сиропов и концентратов распределена достаточно равномерно:

Источник: данные компании

В сегмент Global Ventures входят сеть кофеен Costa Coffee, прибыль от сотрудничества с Monster Beverage и несколько менее значимых брендов.

Выручка от Bottling Investments является выручкой от продажи напитков, которые компания сама бутилирует. Сейчас такая бизнес-модель осталась в основном в Африке и Юго-Восточной Азии, в то время как в остальных регионах Coca-Cola пользуется, как правило, услугами независимых компаний. Схематически это можно представить следующим образом:

Источник: данные компании

Ряду инвесторов кажется интересной и структура акционеров компании. Дело в том, что крупнейшим акционером является Berkshire Hathaway Уоррена Баффетта. Легендарный инвестор приобрел долю в компании еще в 1988 г. и продолжает держать с тех пор. На данный момент Coca-Cola — третья позиция в портфеле оракула из Омахи после Apple и Bank of America. Среди других крупных акционеров можно отметить крупные пассивные фонды: 7,35% у Vanguard, 4,33% у Blackrock и 4,2% у State Street.

к содержанию ↑Стратегия развития

В своей стратегии Coca-Сola имеет следующие долгосрочные цели по финансовым показателям:

- органический рост выручки на 4–6%;

- рост операционной прибыли на 6–8%;

- рост чистой прибыли на 7–9%;

- отношение свободного денежного потока к чистой прибыли на уровне 90–95%;

- коэффициент Net Debt / EBITDA на уровне 2–2,5х.

Пандемия не дала Coca-Cola возможности выполнить свои стратегические цели в 2020 году, однако мы ожидаем, что с 2021 г. компания вернется на траекторию роста:

Источник: данные компании, Reuters

Если говорить о нефинансовых стратегических целях, то компания отмечает для себя следующие направления:

- оптимизация портфеля брендов — Coca—Cola сократила количество своих брендов на 50%, избавившись от наиболее неэффективных, которые суммарно приносили около 2% выручки. Теперь компания сфокусируется на своих ведущих брендах;

- сокращение персонала — недавно Coca—Cola заявила об увольнении 2200 сотрудников, что связано с сокращением количества брендов. Суммарно компания может сэкономить на этом вплоть до $ 500 млн расходов;

- фокусировка на более маржинальных продуктах на развитых рынках. Например, банка 7,5 унции приблизительно в 2 раза маржинальнее по валовой прибыли, чем банка 12 унций;

- развитие нетрадиционных для Coca-Cola направлений — кофе и алкогольные напитки;

- рост доли рынка в развивающихся стран, где у Coca-Cola меньше доля, а также больше потенциала для роста рынка холодных напитков в целом.

Факторы привлекательности

- Coca—Cola — привлекательная акция для акционеров, которые находятся в поиске стабильных и достаточно высоких дивидендов. Компания повышает дивиденды уже на протяжении 58 лет и является одним из старейших дивидендных аристократов. Благодаря этому, ожидаемая дивидендная доходность составляет 3,4% — высокое значения для текущего уровня процентных ставок и относительно конкурентов. При этом Coca-Cola планирует покрывать дивиденды с помощью 75% своего свободного денежного потока (в 2019 г. дивиденды составили 81% FCF). На наш взгляд, уже в 2021 г. компания сможет выполнить свой таргет.

Источник: данные Reuters

- Coca—Cola все еще имеет перспективы роста. Несмотря на свои размеры, Coca-Cola занимает всего 10% рынка холодных напитков в развивающихся странах и 20% в развитых.

Источник: данные компании

| Основные показатели обыкн. акций | ||||

| Тикер | KO | |||

| ISIN | US1912161007 | |||

| Рыночная капитализация | $ 213,6 млрд | |||

| Enterprise value (EV) | $ 247,2 млрд | |||

| Мультипликаторы | ||||

| P/E 2020 | 25,6 | |||

| P/E 2021E | 23,7 | |||

| EV/EBITDA 2020 | 22,4 | |||

| EV/EBITDA 2021Е | 20,1 | |||

| DY 2021E | 3,4% | |||

| Финансовые показатели, млрд $ | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Выручка | 37,3 | 33,0 | 36,9 | |

| EBITDA | 11,8 | 11,3 | 12,3 | |

| Чистая прибыль | 9,1 | 8,3 | 9,0 | |

| Дивиденд | 1,6 | 1,64 | 1,7 | |

| Денежный поток | 8,4 | 8,7 | 8,4 | |

| Финансовые коэффициенты | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Маржа EBITDA | 31,6% | 34,3% | 33,3% | |

| Чистая маржа | 24,4% | 25,6% | 24,5% | |

| ROE | 48,0% | 43,7% | 47,5% | |

| Ч. долг / EBITDA | 2,7 | 2,8 | 2,5 | |

Летом 2020 г. Coca-Cola анонсировала выход на алкогольный рынок Европы через свой хард-зельцер (слабоалкогольный газированный напиток) Topo Chico. В начале 2019 г. Coca-Cola закрыла сделку по покупке крупнейшей в Европе сети кофеен Costa Coffee. Иначе говоря, пользуясь своими значительными возможностями в области M&A и маркетинга, Coca-Cola переходит к экспансии за пределы традиционного для нее рынка холодных напитков. Кроме того, на наш взгляд, у Coca-Cola есть потенциал роста доли рынка в развивающихся странах.

Coca—Cola является консервативной ставкой на выход мира из состояния карантинов. Менеджмент компании ожидает в 2021 г. рост органической выручки незначительно меньше 10% и рост сопоставимой прибыли около 10%. Иначе говоря, в 2021 г. финансовые показатели Coca-Cola вернутся к доковидным значениям, а рынок оценивает компанию на 17% дешевле, чем до пандемии, несмотря на значительно снизившиеся за это время процентные ставки. На наш взгляд, этот разрыв может устраниться в 2021 г.

к содержанию ↑Факторы риска

На данный момент мы видим несколько возможных рисков для акционерной истории компании:

В ноябре 2020 г. налоговый суд США по инициативе налогового управления постановил, что Coca-Cola должна выплатить $ 3,4 млрд за недоплаченные налоги в 2007–2009 гг. Обвинение строится на том, что Coca-Cola переводила часть своей прибыли на аффилированные компании в странах, где налоговая ставка ниже, чем в США. Если применить подход обвинения к периоду после 2009 г., обязательства достигают практически $ 12 млрд — внушительная сумма даже для Coca-Cola. Сама компания на недавнем конференц-звонке заявила об уверенности в своей правоте в данном деле. В настоящий момент исход конфликта не определен.

Более медленное восстановление целевых для Coca-Cola рынков от карантинных реалий может замедлить восстановление финансовых показателей.

к содержанию ↑Финансовые показатели

10 февраля Coca-Cola отчиталась о падении выручки на 11,5% г/г за 2020 г. Сопоставимая прибыль на акцию за этот же период сократилась на 7,6%, до $ 1,95, EBITDA снизилась на 4% г/г. Слабые результаты в первую очередь объясняются эффектом пандемии. До карантинов Coca-Cola около половины своей выручки получала от сегмента «вне дома», который оказался под давлением в прошлом году. При этом, благодаря снижению капитальных и операционных затрат, свободный денежный поток увеличился в 2020 г. до $ 8,7 млрд, а маржинальность по EBITDA выросла до 34,3%.

Менеджмент дал общие ориентиры по своим ожиданиям насчет финансовых результатов на 2021 г., не давая при этом конкретного гайденса. Согласно ожиданиям менеджмента, в 2021 г. рост органической выручки будет на уровне 7–9%, сопоставимая прибыль на акцию вырастет на 8–12%, а свободный денежный поток составит не менее $ 8,5 млрд ($ 8,7 млрд в 2020 г.).

Высокий свободный денежный поток позволил Coca-Cola нарастить чистый долг лишь на 1%, до $ 31,9 млрд. Коэффициент Net Debt / EBITDA (Чистый долг / EBITDA) вырос до 2,8х — выше, чем таргет компании (в 2,5х), однако мы ожидаем, что в 2021 г. Coca-Cola сможет вернуться к целевому значению.

Coca-Cola: финансовые результаты за 4К 2020 и 2020 г. (млн $)

| Показатель | 4К20 | 4К19 | Изм., % | 2020 | 2019 | Изм., % |

| Выручка | 8603 | 9085 | -5,3% | 32999 | 37280 | -11,5% |

| EBITDA | 2783 | 2656 | 4,8% | 11306 | 11774 | -4,0% |

| Маржа EBITDA | 32,3% | 29,2% | 3,1% | 34,3% | 31,6% | 2,7% |

| EPS скорр. | 0,47 | 0,44 | 6,8% | 1,95 | 2,11 | -7,6% |

Источник: данные компании, оценки ГК «ФИНАМ»

Coca-Cola: историческая и прогнозная динамика ключевых финансовых показателей (млрд $)

| Показатель | 2016 | 2017 | 2018 | 2019 | 2020 | 2021E | 2022E |

| Выручка | 41,9 | 35,4 | 31,8 | 37,3 | 33,0 | 36,9 | 39,4 |

| EBITDA | 11,7 | 11,0 | 10,9 | 11,8 | 11,3 | 12,6 | 13,2 |

| EBIT | 10,0 | 9,7 | 9,8 | 10,4 | 9,8 | 11,8 | 12,3 |

| EPS скорр. | 1,9 | 1,9 | 2,1 | 2,1 | 2,0 | 2,1 | 2,3 |

| Маржа EBITDA | 28,1% | 30,9% | 34,2% | 31,6% | 34,3% | 33,3% | 33,9% |

| Чистая маржа | 20,0% | 23,4% | 28,1% | 24,4% | 12,5% | 24,5% | 25,3% |

| ROE | 36,2% | 48,5% | 52,7% | 48,0% | 43,7% | 47,5% | 55,8% |

| CFO | 8,8 | 6,9 | 7,3 | 10,5 | 9,8 | 10,6 | 11,5 |

| CAPEX | 2,3 | 1,7 | 1,3 | 2,0 | 1,2 | 2,1 | 2,1 |

| CAPEX % от выручки | 5,4% | 4,7% | 4,2% | 5,5% | 3,6% | 4,9% | 4,9% |

| FCFF | 6,5 | 5,2 | 6,0 | 8,4 | 8,7 | 8,4 | 9,4 |

| Чистый долг | 23,5 | 27,0 | 27,6 | 31,6 | 31,9 | 32,0 | 32,0 |

| Чистый долг / EBITDA | 2,0 | 2,5 | 2,5 | 2,7 | 2,8 | 2,5 | 2,4 |

| DPS, $ | 1,4 | 1,48 | 1,56 | 1,6 | 1,64 | 1,7 | 1,78 |

| Норма выплат, % | 74% | 78% | 74% | 76% | 82% | 81% | 77% |

Источник: Reuters, расчеты ГК «ФИНАМ

к содержанию ↑Оценка

При сравнительном подходе мы использовали две техники — оценку по мультипликаторам относительно аналогов и анализ стоимости по целевой дивидендной доходности.

Оценка по мультипликаторам относительно аналогов подразумевает капитализацию $ 240,4 млрд, что эквивалентно целевой цене $ 55,9.

Анализ стоимости по целевой дивидендной доходности транслирует целевую цену акции $ 56,5 при прогнозном дивиденде за 2021 г. в размере $ 1,7 на акцию и целевой дивидендной доходности 3%.

Комбинированная целевая цена $ 56,2 на акцию на 12 мес. с потенциалом 13,3% к текущей цене. Полная целевая доходность с учетом дивидендов за следующие четыре квартала (NTM) составляет 16,7%, что соответствует рейтингу «Покупать».

к содержанию ↑Акции на фондовом рынке

За последние несколько лет акции Coca-Cola отстали как от своего главного конкурента — PepsiCo, так и от индекса S&P 500. Основная часть отставания Coca-Cola пришлась как раз на период пандемии в виду большей подверженности карантинам, чем PepsiCo, из-за более низкой диверсификации бизнеса. В то же время мы считаем, что этот же фактор даст обратный эффект в 2021 г. по мере выхода мира из состояния карантина.

Источник: Reuters

Оценочные коэффициенты P/E и EV/EBITDA находятся вблизи своих локальных максимумов. В 2021 г. мы ожидаем снижения данных коэффициентов по мере восстановления финансовых результатов компании.

Источник: Bloomberg

к содержанию ↑Техническая картина

С технической точки зрения на дневном графике акции Coca-Cola продолжают торговаться в рамках среднесрочного восходящего тренда, начавшегося в марте. Ближайшими уровнями поддержки выступают 200-дневная скользящая средняя вместе с нижней границей канала на уровне $ 48,5–49. Ближайший уровень сопротивления расположен в районе $ 51,3, где проходит 50-дневная скользящая средняя. Пробитие данного уровня может открыть дорогу для роста до $ 55,5 — верхней границы восходящего канала.

Источник: Finam.ru