Акции Ameren — один из классических примеров «защитного» актива, поскольку подавляющая часть операций компании находится под тарифным регулированием. В ближайшие годы компания планирует довести инвестиционную нагрузку до 46–50% выручки, рассчитывая воспользоваться улучшающимся регуляторным климатом в Иллинойсе и Миссури и снизить зависимость от угольной генерации. Такая стратегия может принести свои плоды, но в условиях высокой инфляции не лишена риска превышения реальных капитальных затрат над планируемыми.

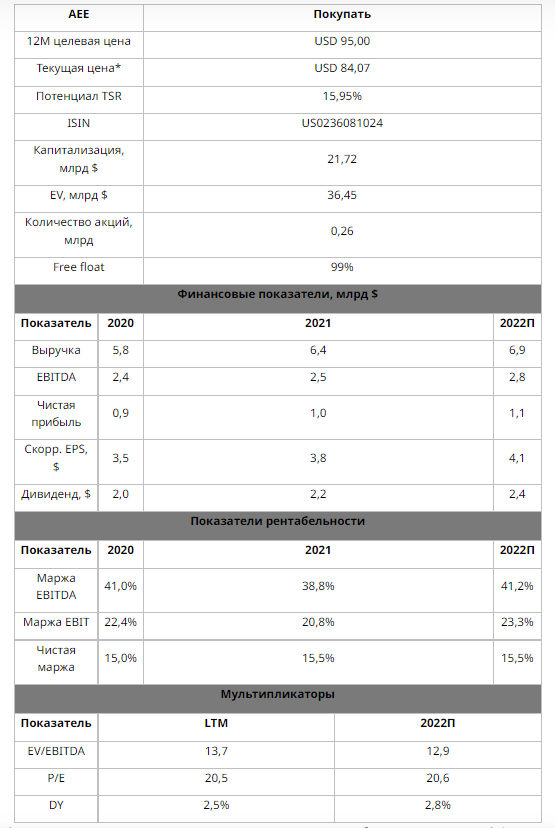

Мы присваиваем рейтинг «Покупать» акциям AEE с целевой ценой $ 95. Потенциал 15,95% с учетом дивидендов.

Ameren — американская электроэнергетическая компания, обслуживающая около 2,4 млн потребителей в штатах Миссури и Иллинойс. Кроме того, холдинг осуществляет газоснабжение 0,9 млн розничных потребителей в тех же штатах. Вся деятельность компании, за исключением генерации э/э в штате Иллинойс, является регулируемой.

Ameren будет реализовывать плавный энергопереход. До конца 2030 года компания планирует ввести в эксплуатацию 2,8 ГВт ВИЭ, что доведет возобновляемую мощность в портфеле до 3,5 ГВт. При этом до 2030 года Ameren закроет 3,5 ГВт угольных ТЭС. Такой же подход менеджмент использует и при долгосрочном планировании, что должно свести риск уменьшения портфеля генерации к минимальному.

Компания имеет классический профиль защитного актива. Таргетируемый до 2026 года рост EPS и дивидендов на 6–8% в год нельзя назвать впечатляющим, но в условиях замедления экономики акции Ameren могут быть интересным вариантом для портфелей.

Компания имеет классический профиль защитного актива. Таргетируемый до 2026 года рост EPS и дивидендов на 6–8% в год нельзя назвать впечатляющим, но в условиях замедления экономики акции Ameren могут быть интересным вариантом для портфелей.

Компания потратит $ 17,3 млрд на капитальные инвестиции до 2026 года. Высокая доля угольной генерации в портфеле способствует высокой инвестиционной нагрузке: по нашим расчетам, в ближайшие 5 лет CapEx будет в среднем составлять около 46–50% выручки компании. Это позволит Ameren увеличивать тарифную базу в среднем на 7% в год, но скажется на чистом денежном потоке, который с высокой вероятностью останется на отрицательной территории в ближайшие годы.

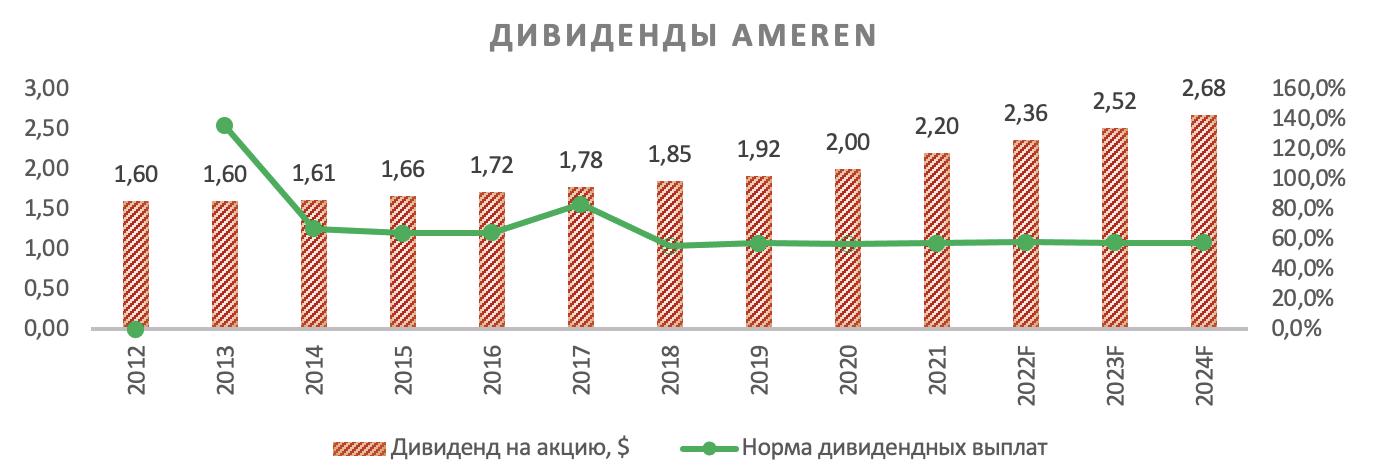

Дивидендная доходность — не самая сильная сторона Ameren. Акции предлагают доходность NTM на уровне 2,9% при среднем значении 3,2% по отрасли.

Компания выглядит на 8,2% дешевле аналогов по форвардным мультипликаторам P/E и EV/EBITDA на 2022 и 2023 гг. и торгуется с дисконтом 18% от целевой дивдоходности 2,5%. Комбинированный потенциал оцениваем в 16% с дивидендами NTM.

По нашим расчетам, коэффициент «Чистый долг / EBITDA» для Ameren составляет 5,7х, что немногим выше среднего значения по отрасли (5,5х). Вследствие этого стоимость долга компании выше среднего показателя по сектору (4,9% против 4,5% по отрасли). Все облигации Ameren имеют фиксированный купон, что дает компании высокую защиту в условиях быстрого роста процентных ставок в США. При таких условиях мы оцениваем долговую нагрузку Ameren как умеренную.

Инфляция и ужесточающееся экологическое регулирование — главные риски для компании. В условиях высокой инфляции реальная стоимость капитальных программ может оказаться выше изначально запланированной, что больно ударит по Ameren с учетом заметной инвестиционной нагрузки. Регулирование в Иллинойсе и Миссури в последние годы становится более конструктивным, что дает шанс на опережающий рост тарифной базы, но может способствовать необходимости ускоренного закрытия угольных ТЭС компании, которые составляют 47% портфеля.

Описание эмитента

Ameren — американская электроэнергетическая компания, обслуживающая около 2,4 млн потребителей в штатах Миссури и Иллинойс. Кроме того, холдинг осуществляет газоснабжение 0,9 млн розничных потребителей в тех же штатах. Под управлением Ameren находятся электростанции общей мощностью 10,8 ГВт, из которых 47% — угольные ТЭС, 26% — газовые ТЭС, 11% — АЭС, 8% — ГЭС, 7% — ВИЭ и 2% — дизельные ТЭС. Вся деятельность компании, за исключением генерации э/э в штате Иллинойс, регулируемая. Поставляемая потребителям в Миссури э/э практически полностью генерируется на собственных электростанциях Ameren, в то время как в Иллинойсе компания закупает около 22% сбыта на оптовом рынке.

Порядка 82% выручки компании приходится на операции, связанные с поставкой электроэнергии (генерация, передача, распределение, сбыт), остальные 18% — на газоснабжение. В Иллинойсе Ameren зарабатывает 41% выручки, еще 52% — в Миссури, 8% приходится на передачу э/э.

Акционерный капитал компании состоит из 258 млн акций. Ведущий акционер Ameren — Vanguard Group (11,9%). Free float — 99,47%.

к содержанию ↑Перспективы и риски компании

Ameren будет реализовывать плавный энергопереход. До конца 2030 года компания планирует ввести в эксплуатацию 2,8 ГВт ВИЭ (1,8 ГВт — СЭС, 1 ГВт — ВЭС), что доведет возобновляемую мощность в портфеле до 3,5 ГВт. При этом до 2030 года Ameren закроет 3,5 ГВт угольных ТЭС. Такой же подход менеджмент использует и при долгосрочном планировании, что должно свести риск уменьшения портфеля генерации к минимальному.

Компания имеет классический профиль защитного актива. Таргетируемый до 2026 года рост EPS и дивидендов на 6–8% в год нельзя назвать впечатляющим, но в условиях замедления экономики акции Ameren могут быть интересным вариантом для портфелей. Компания практически не поставляет электроэнергию на оптовый рынок, что делает ее деятельность высокорегулируемой и, как следствие, защищенной от волатильности на энергорынке США.

Компания потратит $ 17,3 млрд на капитальные инвестиции до 2026 года. Высокая доля угольной генерации в портфеле способствует высокой инвестиционной нагрузке: по нашим расчетам, в ближайшие 5 лет CapEx будет в среднем составлять около 46–50% выручки компании. Это позволит Ameren увеличивать тарифную базу в среднем на 7% в год, но скажется на чистом денежном потоке, который с высокой вероятностью останется на отрицательной территории в ближайшие годы. Кроме того, в условиях высокой инфляции реальная стоимость капитальных программ может оказаться выше изначально запланированной.

Помимо инфляции, среди рисков для компании мы выделяем ожесточающееся экологическое регулирование в США. С одной стороны, постепенно вводимые в консервативных Миссури и Иллинойсе «зеленые» стандарты поощряют инвестиции компании в ВИЭ, благоприятно сказываясь на параметрах тарифных заявок, но с другой, они могут вызвать необходимость более быстрого закрытия угольных ТЭС Ameren, которые занимают почти половину портфеля мощности компании.

к содержанию ↑Выплаты акционерам

Дивиденды — не самая сильная сторона Ameren. По нашим оценкам, даже после значительной просадки акций в последние недели доходность NTM составляет 2,9%: для сравнения, сектор в среднем предлагает 3,2%. Причиной тому относительно низкая норма выплат, которая поддерживается компанией в диапазоне 57–58% последние 3 года. Годовой темп роста дивидендов до 2024 года, по нашим прогнозам, может составить 6–8%, на одном уровне с EPS.

Источник: Reuters, расчеты ФГ «Финам»

к содержанию ↑Финансовые показатели

- При росте выручки на 17% (г/г) во 2-м квартале чистая прибыль Ameren осталась неизменной относительно Q221. В падении чистой маржинальности с 14% в Q221 до 12% менеджмент обвинил отмену стимулов по использованию очищенного угля на угольных ТЭС Ameren: ранее этот билль не был продлен Конгрессом США на 2021 год. Кроме того, давление оказали затраты компании на покупную электроэнергию и топливо (+31% г/г).

- По нашим расчетам, коэффициент «Чистый долг / EBITDA» для Ameren составляет 5,7х, что немногим выше среднего значения по отрасли (5,5х). Вследствие этого стоимость долга компании выше среднего показателя по сектору (4,9% против 4,5% по отрасли). Все облигации Ameren имеют фиксированный купон, что дает компании высокую защиту в условиях быстрого роста процентных ставок в США. При таких условиях мы оцениваем долговую нагрузку Ameren как умеренную.

- Прогноз компании по годовому скорректированному EPS на 2022 год — $ 3,95–4,15 (+5% г/г).

Ameren: ключевые данные отчетности, млн $

| Данные за 2-й квартал | Данные за 6 месяцев | |||||

| Показатель | 2021 | 2022 | Изменение | 2021 | 2022 | Изменение |

| Выручка | 1 472 | 1 726 | 17,26% | 3 038 | 3 605 | 18,66% |

| EBITDA | 571 | 625 | 9,46% | 1 168 | 1 255 | 7,45% |

| EBITDA маржа | 38,79% | 36,21% | -2,58% | 38,45% | 34,81% | -3,63% |

| EBIT | 286 | 309 | 8,04% | 602 | 640 | 6,31% |

| EBIT маржа | 19,43% | 17,90% | -1,53% | 19,82% | 17,75% | -2,06% |

| Чистая прибыль | 207 | 207 | 0,00% | 440 | 459 | 4,32% |

| Чистая маржа | 14,06% | 11,99% | -2,07% | 14,48% | 12,73% | -1,75% |

Ameren: историческая и прогнозная динамика ключевых финансовых показателей, млн $

| Фактические данные | Прогноз | |||||

| Показатель | 2019 | 2020 | 2021 | 2022E | 2023E | 2024E |

| Выручка | 5 910 | 5 794 | 6 394 | 6 884 | 7 105 | 7 369 |

| EBITDA | 2 262 | 2 375 | 2 479 | 2 838 | 3 110 | 3 289 |

| EBITDA маржа | 38,3% | 41,0% | 38,8% | 41,2% | 43,8% | 44,6% |

| D&A | 995 | 1 075 | 1 146 | 1 232 | 1 325 | 1 378 |

| Чистая прибыль | 828 | 871 | 990 | 1 066 | 1 162 | 1 256 |

| Чистая маржа | 14,0% | 15,0% | 15,5% | 15,5% | 16,4% | 17,0% |

| Скорректированный EPS, $ | 3,4 | 3,5 | 3,8 | 4,1 | 4,4 | 4,7 |

| EPS, $ | 3,4 | 3,5 | 3,8 | N/A | N/A | N/A |

| Дивиденд на акцию, $ | 1,9 | 2,0 | 2,2 | 2,4 | 2,5 | 2,7 |

| Норма дивидендных выплат | 57,3% | 57,1% | 57,3% | 57,8% | 57,8% | 57,6% |

| Чистый долг | 9 781 | 11 437 | 13 604 | 15 043 | 15 978 | 16 927 |

| Чистый долг / EBITDA | 4,3x | 4,8x | 5,5x | 5,3x | 5,1x | 5,1x |

| Собственный капитал | 8 059 | 8 938 | 9 700 | 10 543 | 11 445 | 12 378 |

| CFO | 2 170 | 1 727 | 1 661 | 2 357 | 2 637 | 2 709 |

| CAPEX | 2 442 | 3 299 | 3 523 | 3 372 | 3 469 | 3 478 |

| FCF | -272 | -1 572 | -1 862 | -1 015 | -833 | -769 |

Источник: данные компании, Reuters, расчеты ФГ «Финам»

к содержанию ↑Оценка

Для анализа стоимости акций AEE мы использовали оценку по мультипликаторам относительно аналогов и оценку по дивидендной доходности компании.

Оценка по форвардным мультипликаторам P/E и EV/EBITDA (FY1 и FY2) относительно аналогов подразумевает целевую капитализацию $ 23,5 млрд, или $ 91,0 на акцию.

Оценка по дивидендной доходности таргетирует целевую цену на уровне $ 99,3 и капитализацию $ 25,7 млрд при дивидендах NTM $ 0,64 млрд и целевой дивдоходности 2,5%.

Комбинированная целевая цена на октябрь 2023 года составляет $ 95,0 с потенциалом 13,0%. Полная доходность с учетом дивидендов NTM — 16,0%. Исходя из этого, мы присваиваем акциям AEE рейтинг «Покупать».

Ameren: оценка капитализации по мультипликаторам

| Компания | P/E 2022E | P/E 2023E | EV/EBITDA 2022E | EV/EBITDA 2023E |

| Ameren | 20,6 | 19,3 | 12,9 | 12,0 |

| DTE Energy | 19,7 | 18,9 | 12,9 | 11,8 |

| Sempra Energy | 18,1 | 17,3 | 14,0 | 13,0 |

| WEC Energy | 21,2 | 20,2 | 14,3 | 13,9 |

| Xcel Energy | 21,0 | 19,7 | 12,5 | 11,3 |

| Медиана по аналогам | 21,0 | 20,0 | 14,0 | 13,0 |

| Показатели для оценки | Чистая прибыль 2022E | Чистая прибыль 2022E | EBITDA 2022E | EBITDA 2023E |

| Ameren, млрд $ | 1,1 | 1,2 | 2,8 | 3,1 |

| Целевая капитализация AEE, млрд $ | 21,3 | 22,1 | 25,0 | 25,7 |

Ameren: показатели оценки

| Показатель | Значение |

| Текущая капитализация, млрд $ | 21,7 |

| Чистый долг (2Q 2022), млрд $ | 14,6 |

| Доля меньшинства (2Q 2022), млрд $ | 0,1 |

| Enterprise value (2Q 2022), млрд $ | 36,5 |

Источник: Reuters, данные компании, расчеты ФГ «Финам»

Средневзвешенная целевая цена акций AEE по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 95,2 (апсайд — 13%), а рейтинг акции равен 3,3 (где 1,0 соответствует Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций аналитиками Credit Suisse составляет $ 94,00 («Держать»).

к содержанию ↑Акции на фондовом рынке

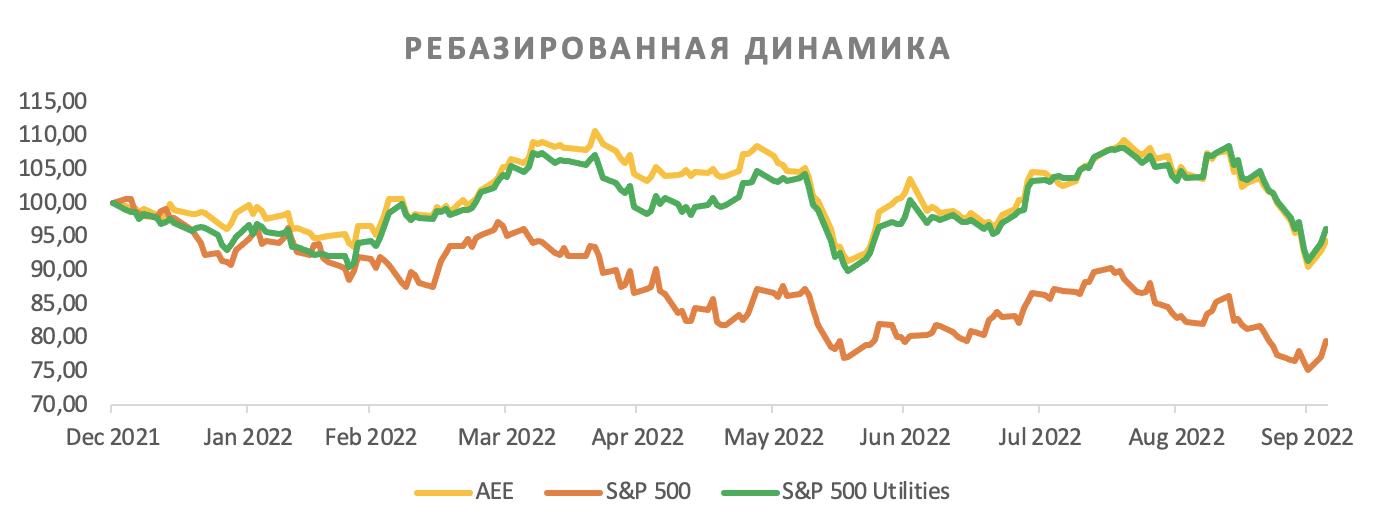

Динамика акций Ameren в 2022 году (-5,5%) не сильно отличается от отраслевого индекса S&P 500 Utilities (-3,8%). Оба инструмента смотрятся заметно лучше широкого американского рынка в лице S&P 500, который просел на 20,5% с начала года.

Источник: Reuters, расчеты ФГ «Финам»

к содержанию ↑Технический анализ

С точки зрения теханализа на дневном графике акции AEE после сильной коррекции оттолкнулись от поддержки на $ 80,4 и с разворотом индекса относительной силы (RSI) получают неплохой шанс на рост в ближайшие недели. Ближайшими важными целями станут отметки $ 86 и $ 92.

Источник: finam.ru

Добавить комментарий