| Boeing | |

| Рекомендация | Покупать |

| Целевая цена: | $450 |

| Текущая цена: | $375,5 |

| Потенциал роста: | 19,8% |

Управляющее Резюме

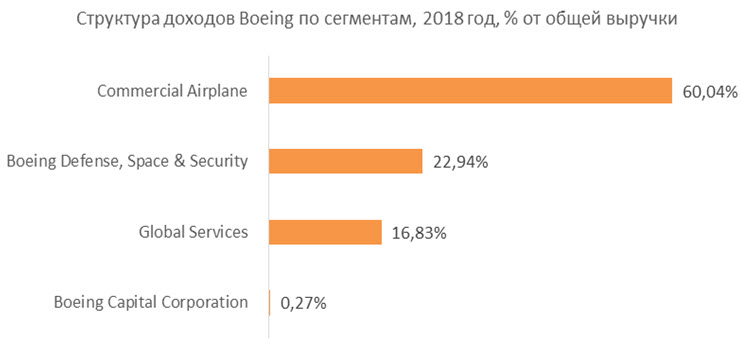

- Boeing – американская компания, являющаяся одним из крупнейших мировых производителей авиационной, космической и военной техники. Львиную долю в выручке занимает продажа коммерческих самолетов, что приносит компании порядка 60% от общего объема выручки.

- Согласно прогнозам Boeing, к 2037 году авиастроительной отрасли потребуется более 42 тыс. новых самолетов, причем почти 74% из них будут узкофюзеляжными.

- По итогам 2018 года количество чистых заказов на новые самолеты составило 893 ед., что выше, чем у ключевого конкурента Airbus (747 ед.). В 2019 году менеджмент компании планировал поставить от 895 до 905 самолетов, однако ситуация с двумя авиакатастрофами Boeing модели 737 MАХ внесет коррективы по количеству поставок в текущем году.

- Компания Boeing опубликовала финансовые результаты за 1 квартал, которые ожидаемо оказались хуже прогнозов аналитиков из-за проблем с самолетами 737 MAX. Однако, мы считаем, что Boeing сумеет решить проблемы с данными авиалайнерами в ближайшей перспективе, что уже в целом подтвердил менеджмент компании. Кроме того, поддержку финансовым показателям смогли оказать другие три направления деятельности компании.

- Основными конкурентом Boeing в секторе авиастроения является компания Airbus, причем к ней по мультипликатору P/E ntm она недооценена на 41%.

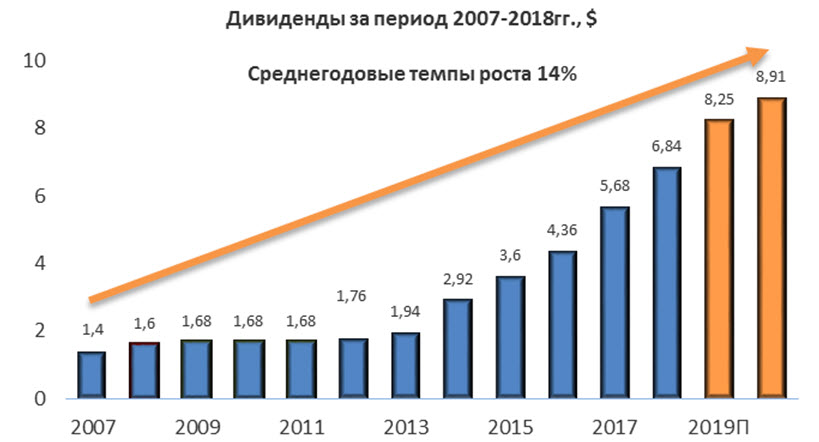

- Среднегодовые темпы роста дивидендов за период с 2007/2018 гг составили 14%.

- Мы рекомендуем «Покупать» акции Boeing с целевой ценой $450.

| Основные сведения | |||

| ISIN | US0970231058 | ||

| Рыночная капитализация | $211,44 млрд | ||

| Enterprise Value (EV) | $219,06 млрд | ||

| Финансовые показатели, млрд $ | |||

| 2017 | 2018 | 2019est | |

| Выручка | 93,39 | 101,12 | 102,81 |

| EBITDA | 12,35 | 14,10 | 14,51 |

| Чистая прибыль | 8,19 | 10,46 | 10,27 |

| Прибыль на акцию, $ | 7,61 | 13,43 | 17,74 |

| Дивиденды, $ | 5,68 | 6,84 | 8,24 |

| Финансовые коэффициенты, % | |||

| 2017 | 2018 | 2019est | |

| Маржа EBITDA | 13,22% | 13,94% | 14,11% |

| Маржа чистой прибыли | 8,7% | 10,34% | 9,99е% |

Краткое описание эмитента

Boeing Company — американская компания, являющаяся одним из крупнейших мировых производителей авиационной, космической и военной техники.

Отметим, что компания была основана в 1916 году, а ее головной офис расположен в Чикаго. Boeing выпускает широкий спектр гражданских и военных самолетов, а ее основным конкурентом является европейский аэрокосмический концерн Airbus Group. Boeing занимает лидирующую позицию в секторе авиастроения на протяжении последних семи лет, успешно опережая Airbus. Заводы компании расположены в 67 странах мира, поставляет свою продукцию в 145 стран мира, сотрудничает с более чем 5,2 тыс. поставщиками.

к содержанию ↑Сравнение динамики акций Boeing c индексом S&P 500

Структура Boeing состоит из четырех подразделений: Commercial Airplanes — занимается производством коммерческих самолетов; Defense, Space & Security — реализует космические и военные программы, производит оружие; Global Services – занимается техническим обслуживанием и снабжением запчастей для военной техники, а также занимается разработкой, приобретением и внедрением инновационных технологий и процессов; Boeing Capital Corporation – занимается финансовой деятельностью, управлением задолженностью, лизингом и прочими инвестициями.

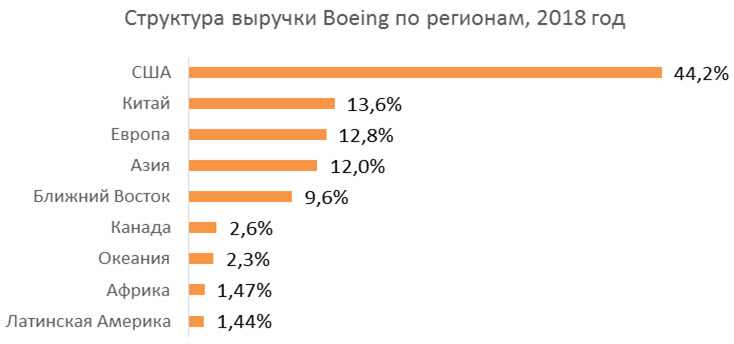

Отметим, что основным рынком сбыта самолетов Boeing является США, приносящий 44,2% от общего объема выручки, далее идет Китай, что приносит 13,6% от выручки, затем Европа и Азия по 12,8% и 12% соответственно. Что касается сегментации, то львиную долю в выручке занимает продажа коммерческих самолетов, что приносит компании порядка 60% от общего объема выручки.

На текущий момент капитализация Boeing составляет $211,44 млрд, в компании работает более 135 тыс. человек.

к содержанию ↑Факторы роста

Авиастроительная отрасль продолжает процветать, демонстрируя стабильные темпы роста из года в год благодаря росту пассажиропотока во всем мире, что соответственно вызывает потребность в увеличении парка воздушных судов практически у всех мировых авиакомпаний. Стоит отметить, что в 2017 году мировой авиапарк увеличился на 4% до 31 тыс. самолетов, достигнув максимальных значений впервые в истории, и согласно прогнозам, это еще далеко не предел.

Так, в начале 2019 года Boeing опубликовала стратегию развития рынка до 2037 года, в которой указано, что воздушные перевозки продолжат оставаться одним из самых стабильно растущих рынков, сохраняя тенденцию последних нескольких десятилетий. В стратегии отмечается, что ожидается устойчивый спрос в течение следующих 20 лет благодаря дальнейшему росту мировой экономики, увеличению потребительских расходов, а также появлению новых услуг и сервисов у авиакомпаний, которые приносят больше пользы и удобств для пассажиров. В связи с этим к 2037 году авиастроительной отрасли потребуется более 42 тыс. новых самолетов, причем почти 74% из них будут узкофюзеляжные самолеты, что говорит о дальнейшей фрагментации рынка. Кроме того, капитализация авиаотрасли к 2037 году может составить $6,3 трлн, а среднегодовые темпы роста пассажиропотока до 2037 года будут составлять 4,7%.

Стоит отметить, что Airbus также выпустила свою стратегию развития отрасли и тоже до 2037 года, которая чуть скромнее по прогнозам, но также впечатляет. Так, прогнозируется, что отрасли потребуется более 37 тыс. новых самолетов, а среднегодовые темпы роста пассажиропотока до 2037 года будут составлять 4,4%.

Перспективы развития военной отрасли в США также пока остаются радужными. Напомним, что президент США Дональд Трамп увеличил оборонный бюджет на 2019 год до $716 млрд по сравнению с $700 млрд в 2018 году и $634 млрд в 2017 году. Кроме того, ожидается, что оборонный бюджет на 2020 год может вырасти уже до $750 млрд. В связи с этим компания Boeing может получить ряд новых заказов от Пентагона.

Что касается Boeing, то в 2018 году она поставила своим клиентам 806 коммерческих авиалайнеров по сравнению с 763 самолетами годом ранее. В 2019 году менеджмент компании планировал поставить от 895 до 905 самолетов, однако ситуация с двумя авиакатастрофами Boeing модели 737 MАХ и последующая приостановка их эксплуатации внесет коррективы по количеству поставок в текущем году. Стоит отметить, что по итогам первого квартала менеджмент компании пока не стал публиковать обновленные годовые финансовые показатели, сообщив, что необходимо еще время для оценки негативного влияния от приостановки эксплуатации Boeing 737 MAX.

Напомним, что ранее менеджмент ожидал, что в текущем году прибыль на акцию составит $19,90-20,10 по сравнению с $17,85 на бумагу в 2018 году, а выручка окажется в диапазоне $109,5-111,5 млрд. Стоит отметить, что аналитики в среднем прогнозируют прибыль в $18,46 на одну бумагу и выручку в $107,3 млрд.

Не менее важным является то, что исполнительный директор Деннис Мюленбург заявил, что компания выполнила обещание и выпустила обновленное программное обеспечение, которое на данный момент находится на финальной стадии сертификации, поэтому уже в ближайшей перспективе эксплуатация Boeing 737 MAX может возобновиться. Помимо этого, стоит отметить, что в первом квартале компания не приостанавливала производство лайнеров Boeing 737 MAX и после разрешения ситуации с неправильными показаниями датчика угла атаки, компания быстро наверстает объем поставок самолетов своим заказчикам. Кроме того, по итогам первого квартала вырос спрос на другие модели авиалайнеров Boeing, что позволило сгладить негативный эффект.

Напомним, что спрос на самолеты Boeing крайне высок, причем по итогам 2018 года количество чистых заказов на новые самолеты составило 893 ед., что выше чем у конкурента Airbus (747 ед.). Помимо этого, в конце февраля 2019 года Vietnam Airlines сделала заказ на производство 50-100 авиалайнеров Boeing 737 MAX, которые будут поставлены в период с 2020 по 2030 гг.

Также плюсом для роста акций Boeing могут послужить относительно недавние новости о том, что компания получила контракт от Пентагона на поставку новых истребителей F-15X, что частично позволит потеснить позиции основного конкурента Lockheed Martin. Согласно сведениям, в 2020 году Пентагон намерен закупить 12 новых истребителей F-15X и если все пройдет успешно, то в дальнейшем будут заменены около 250 старых истребителей F-15C и D, базирующихся в США, Англии и Японии.

Также стоит отметить, что менеджмент компании продолжает проводить дружественную политику по отношению к своим акционерам. Так, в 2018 году Boeing выкупила акции на сумму $9 млрд, и при этом в середине декабря 2018 года была одобрена новая программа обратного выкупа акций уже на сумму $20 млрд.

Дивидендная доходность на данный момент составляет порядка 2%. Компания последовательно выплачивает ежеквартальные дивиденды на протяжении 80 лет, причем за последние семь лет квартальные дивиденды Boeing выросли на 389%. Также стоит отметить, что среднегодовые темпы роста дивидендов за период с 2007/2018 гг составили 14%.

Еще одним потенциальным драйвером роста для бумаг Boeing может послужить вероятный сплит акций компаний, который позволит увеличить дополнительный спрос со стороны частных инвесторов.

к содержанию ↑Финансовые результаты Boeing

Теперь рассмотрим финансовые показатели Boeing за первый квартал 2019 года, которые оказались хуже ожиданий аналитиков.

Выручка в отчетном периоде снизилась до $22,92 млрд по сравнению с $23,38 млрд годом ранее, в то время как аналитики в среднем ожидали $22,94 млрд. Доходы компании выросли во всех сегментах, кроме направления Commercial Airplane Segment ввиду проблем с авиалайнерами Boeing 737 MAX.

Выручка подразделения Commercial Airplane Segment (CAS) упала на 9% до $11,82 млрд по сравнению с $12,945 млрд годом ранее, хотя аналитики ожидали $11,89 млрд. Снижение доходов связано с более низкими поставками самолетов 737 MAX. Операционная маржа сегмента снизилась с 10,9% до 9,9%, в частности, из-за дополнительных расходов, связанных с разработкой обновленного программного обеспечения для Boeing 737 MAX. Стоит отметить, что поставки самолетов в первом квартале составили 149 ед. по сравнению с 184 ед. за аналогичный период прошлого года. При этом в отчетном периоде компания получила новые заказы на производство 18 новых самолетов Boeing 777 для британской авиакомпании IAG, а также 20 самолетов модели 787 для Lufthansa и 10 авиалайнеров для Bamboo Airways. Портфель заказов составляет более 5600 самолетов общей стоимостью более $399 млрд.

Доходы подразделения Boeing Defense, Space & Security (BDS) подросли на 2% до $6,61 млрд, тогда как аналитики ожидали $6,39 млрд благодаря увеличению спроса на спутниковое оборудование. Кроме того, компания получила контракт от Пентагона на поставку 78 истребителей F/A-18 Super Hornets.

Выручка подразделения Global Services выросла на 17% до $4,62 млрд против прогноза $3,95 млрд. Кроме того, доходы сегмента Boeing Capital Corporation (BCC) увеличились на 1,5% с $65 млн до $66 млн, тогда как портфель заказов составляет $2,5 млрд.

Себестоимость продаж в первом квартале уменьшилась на 3,4% и составила $16,24 млрд по сравнению с $16,82 млрд за аналогичный период прошлого года. Суммарные затраты составили $18,645 млрд по сравнению с $18,824 млрд годом ранее. Суммарный портфель компании составляет $486,85 млрд.

Прибыль до уплаты налогов оказалась на уровне $2,333 млрд по сравнению с $2,839 млрд за аналогичный период прошлого года.

Чистая прибыль компании снизилась с $2,477 млрд или $4,15 на акцию до $2,149 млрд или $3,75 на акцию. При этом скорректированная прибыль в отчетном периоде составила $1,986 млрд или $3,16 на акцию по сравнению с $2,51 млрд или $3,64 на бумагу годом ранее, тогда как аналитики ожидали показатель на уровне $3,19 на акцию.

Операционный денежный поток в первом квартале составил $2,149 млрд по сравнению с $2,47 млрд годом ранее, свободный денежный поток снизился с $2,742 млрд до $2,287 млрд. Помимо этого, компания выплатила в первом квартале дивиденды на сумму $1,2 млрд, а также выкупила акции на сумму $2,3 млрд.

| Показатель, млрд $ | 1Q2019 | 1Q2018 | Изменение | 2018 | 2017 | Изменение |

| Выручка | 22,917 | 23,382 | -1,99% | 101,127 | 94,005 | 7,58% |

| Себестоимость | -16,238 | -16,816 | -3,44% | -72,922 | -68,879 | 5,87% |

| Суммарные затраты | -18,645 | -18,824 | -0,95% | -81,490 | -76,610 | 6,37% |

| Затраты на исследования и разработки | -0,866 | -0,764 | 13,35% | -3,269 | -3,179 | 2,83% |

| Операционная прибыль | 2,350 | 2,875 | 11,987 | 10,334 | 16,00% | |

| Прибыль до уплаты налогов | 2,333 | 2,839 | 11,604 | 10,107 | 14,81% | |

| Чистая прибыль | 2,149 | 2,477 | -13,24% | 10,460 | 8,458 | 23,67% |

| Прибыль на акцию, $ | 3,750 | 4,150 | 17,850 | 13,850 | ||

| Скорректированная чистая прибыль | 1,986 | 2,510 | -20,88% | — | — | |

| Скорректированная прибыль на акцию, $ | 3,160 | 3,640 | 16,010 | 10,300 | — |

Источник – boeing.com

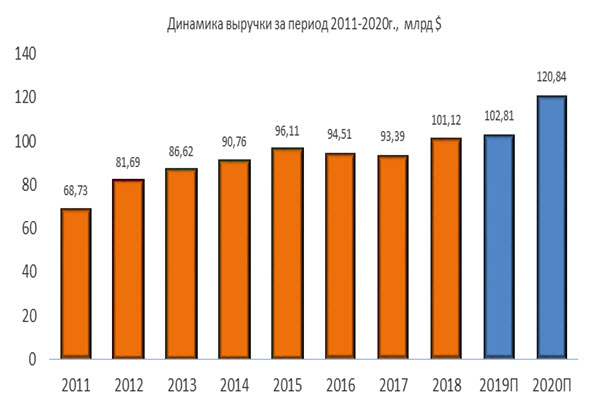

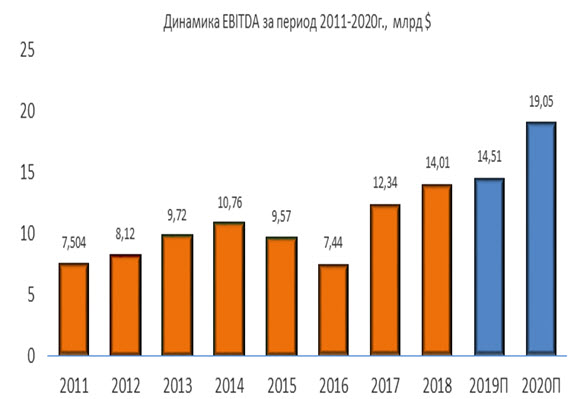

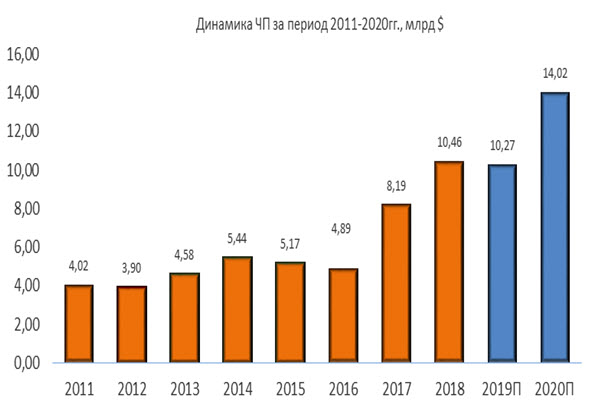

Исходя из динамики c 2011 года, выручка Boeing демонстрирует стабильный рост на протяжении многих лет, несмотря на стагнацию в 2015/2016 гг. В 2018 году выручка компании составила более $101 млрд, что стало рекордом для компании. В текущем году доходы ожидаются уже на уровне $102-103 млрд, хотя ранее ожидалось порядка $109-111 млрд. Чистая прибыль также демонстрирует стабильный рост и в 2019 году она прогнозируется примерно на уровнях 2018 года.

Источник – Thomson Reuters

Оценка компании Boeing по метрикам и сравнение с конкурентами

Что касается сравнительных коэффициентов, то акции Boeing переоценены почти по всем ключевым мультипликаторам, но необходимо отметить, что бизнес компании диверсифицирован и представлен в двух системообразующих сегментах, таких как производство коммерческих авиалайнеров, где она является мировым лидером, так и в военной отрасли, где она дышит в спину Lockheed Martin и Raytheon.

Основными конкурентом Boeing в секторе авиастроения является компания Airbus, причем к ней по мультипликатору P/E ntm она недооценена на 41%. Что касается оборонного сектора, то Boeing переоценена по отношению к Lockheed Martin и Raytheon, но большим плюсом стало получение новых заказов со стороны Пентагона на истребитель F-15X.

| Компания | EV/S | EV/EBITDA | P/E daily | P/E ntm | P/CF | P/S | Div,% |

| Boeing | 2,15 | 15,62 | 21,01 | 20,39 | 13,83 | 2,10 | 2% |

| Airbus SE | 1,51 | 12,41 | 31,22 | 28,86 | 40,93 | 1,49 | 1,4% |

| Lockheed Martin Corp | 1,88 | 11,63 | 17,00 | 15,21 | 22,39 | 1,65 | 2,6% |

| General Dynamics Corp | 1,76 | 12,19 | 16,10 | 14,92 | 16,68 | 1,44 | 2,2% |

| Raytheon Co | 1,99 | 10,54 | 18,28 | 15,34 | 15,16 | 1,92 | 2,0% |

| BAE Systems PLC | 1,00 | 8,78 | 15,87 | 10,81 | 13,16 | 0,94 | 4,5% |

| Northrop Grumman Corp | 2,01 | 13,19 | 15,55 | 14,01 | 12,43 | 1,58 | 1,6% |

| Bombardier Inc | 0,79 | 10,94 | 24,69 | 20,22 | 8,83 | 0,32 | |

| Peer Median | 1,76 | 13,11 | 21,73 | 17,17 | 15,16 | 1,49 | 2% |

| Потенциал роста/падения | -18% | -16% | 3% | -16% | 9,6% | -29% |

Источник данных – Thomson Reuters

к содержанию ↑Технический анализ

С технической точки зрения котировки акций Boeing торгуются в рамках долгосрочного восходящего канала, верхняя граница которого стремится к $460. Нижняя граница проходит около $345. Стохастические линии находятся в благоприятном для продажи положении, но скоро достигнут зоны перепроданности, поэтому потенциал снижения ограничен.

Источник данных – whotrades.com

Источник анализа: ФИНАМ.

Добавить комментарий