| Cummins | |

| Рекомендация | Покупать |

| Целевая цена | $185 |

| Текущая цена | $161 |

| Потенциал роста | 14,9% |

Инвестиционная идея

- Cummins является одним из крупнейших в мире производителей дизельных двигателей для тягачей, автобусов, строительной техники, бронетехники и самоходных судов.

- Вспышка коронавируса сильно ударила по машиностроительной отрасли. Согласно последним прогнозам, в 2020 году ожидается, что производство большегрузных автомобилей (NA Class 8) упадет на 50%, до 162 тыс. ед. (по сравнению с 310 тыс. в 2019 году), однако в 2021 году прогнозируется рост на 30%, до 211 тыс. Производство автомобилей средней грузоподъемности (NA Class 5–7) снизится на 34%, до 187 тыс. ед., но при этом прогнозируется рост на 23%, до 230 тыс., в 2021 году.

- Финансовые результаты Cummins за первый квартал 2020 года оказались лучше ожиданий аналитиков, несмотря на распространение COVID-19, который негативно повлиял на спрос на продукцию компании.

- Плюсом для Cummins является финансовая устойчивость компании и невысокий долг. Так, по итогам первого квартала 2020 года денежные средства, их эквиваленты ($1,69 млрд) и вложения в ликвидные ценные бумаги ($339 млрд) составили $2,03 млрд, по сравнению с $1,47 млрд годом ранее.

- Не менее важным преимуществом Cummins является и то, что бизнес компании диверсифицирован.

- Cummins, несмотря на лидерство в секторе, сильно недооценена по отношению к своим конкурентам почти по всем мультипликаторам.

- Мы по-прежнему рекомендуем «Покупать» акции Cummins, но ввиду ситуации снижаем целевую цену до $185.

| Основные сведения | |||

| ISIN | US2310211063 | ||

| Рыночная капитализация | $23,86 млрд | ||

| Enterprise Value (EV) | $26,13 млрд | ||

| Финансовые показатели, млрд $ | |||

| Показатель | 2018 | 2019 | 2020est |

| Выручка | 23,37 | 23,57 | 17,67 |

| EBITDA | 3,47 | 3,73 | 2,04 |

| Чистая прибыль | 2,114 | 2,26 | 0,98 |

| Прибыль на акцию, $ | 13,23 | 14,48 | 6,79 |

| Дивиденды, $ | 4,44 | 4,90 | 5,24 |

| Финансовые коэффициенты, % | |||

| Показатель | 2018 | 2019 | 2020est |

| Маржа EBITDA | 14,8% | 15,8% | 11,5% |

| Маржа чистой прибыли | 9,02% | 9,6% | 5,5% |

Краткое описание эмитента

Cummins — один из крупнейших в мире производителей дизельных двигателей для тягачей, автобусов, бронетехники и самоходных судов. Компания основана в 1919 году Чесси Лайлом Камминсом. Основные производственные мощности находятся в Колумбусе (США) и Сиане (Китай).

Cummins — один из крупнейших в мире производителей дизельных двигателей для тягачей, автобусов, бронетехники и самоходных судов. Компания основана в 1919 году Чесси Лайлом Камминсом. Основные производственные мощности находятся в Колумбусе (США) и Сиане (Китай).

Cummins владеет 57 заводами, а его дизельные двигатели устанавливаются на грузовую технику, генераторные установки, суда и автобусы, самосвалы и экскаваторы, железнодорожную и сельскохозяйственную технику, дорожно-строительную технику и нефтедобывающее оборудование. При этом крупнейшими потребителями техники Cummins являются JCB, Iveco, Bombardier, КамАЗ, ГАЗ и многие другие. Ежегодно компания производит более 50 тыс. генераторных установок и более 1,3 млн дизельных моторов.

Среди ключевых направлений деятельности Cummins можно выделить:

— производство дизельных двигателей;

— дистрибуцию;

— производство энергетического оборудования;

— производство составных компонентов (фильтры, турбокомпрессоры и др.);

— производство мобильных и стационарных аккумуляторов (New Power).

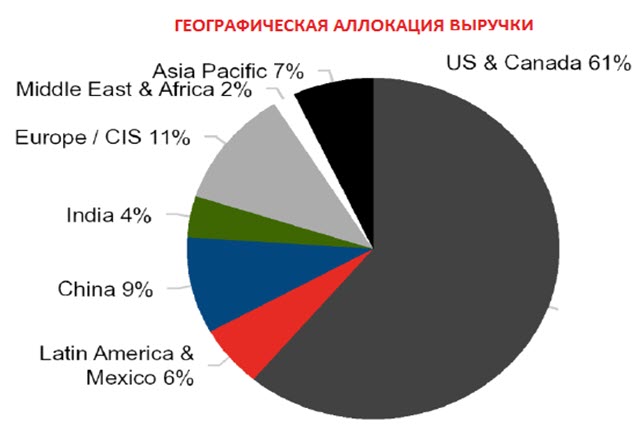

По итогам четвертого квартала 2019 года 35% от общего объема выручки компании принесло направление производства дизельных двигателей, далее идут дистрибуция и производство составных компонентов — 27% и 23% соответственно, производство энергетического оборудования — 15% от общего объема доходов. Что касается рынков сбыта, то на первом месте США/Канада, где компания зарабатывает 61% от общего объема выручки.

На текущий момент капитализация Cummins составляет $ 23,86 млрд, количество сотрудников — около 55 тыс.

к содержанию ↑Факторы роста

Согласно прогнозам ряда мировых аналитических агентств, мировые продажи дизельных двигателей продолжат расти, но не такими быстрыми темпами, как ожидалось. В прошлом году основным фактором, который сдерживал мировые продажи большегрузных и среднегрузных автомобилей, была торговая война между США и Китаем, негативно влиявшая на спрос, в том числе и на дизельные двигатели. В начале 2020 года спрос на дизельную продукцию продолжает находиться под давлением, но уже из-за вспышки коронавируса, из-за которого произошло значительное замедление темпов роста мировой экономики, что, в свою очередь, отрицательно влияет на продажи большегрузных и среднегрузных автомобилей.

Тем не менее мы считаем, что во втором полугодии 2020 года ситуация в мире стабилизируется, а мировая экономика начнет стремительно восстанавливаться, в частности, благодаря масштабным и скоординированным действиям со стороны мировых ЦБ и правительств ряда стран.

Напомним, объем продаж дизельных двигателей в 2013 году составлял чуть менее $ 160 млрд; по итогам 2018 года, по разным оценкам, около $ 200–215 млрд, а к 2024–2025 годам ожидается $ 250–290 млрд. Ежегодные темпы роста продаж дизельных двигателей до конца 2025 года будут составлять от 5% до 7,6%. При этом в 2016 году продажи двигателей в сегменте строительной техники и сельского хозяйства (Off-Highway) составляли 12,5 млн ед., тогда как в 2018 году они были уже на уровне 14,6 млн ед., а в 2020 году и вовсе достигнут 17–17,2 млн ед.

Стоит отметить, что, согласно последним прогнозам, в 2020 году производство большегрузных автомобилей (NA Class 8) упадет на 50%, до 162 тыс. ед., по сравнению с 310 тыс. в 2019 году, однако в 2021 году прогнозируется рост на 30%, до 211 тыс. ед. Производство автомобилей средней грузоподъемности (NA Class 5–7) снизится на 34%, до 187 тыс. ед., но при этом прогнозируется рост на 23%, до 230 тыс. в 2021 году.

Что касается Cummins, то у компании успешная история корпоративного управления, уже на протяжении 29 лет она увеличивает дивидендные выплаты, причем на текущий момент дивидендная доходность составляет около 3,5%. Напомним, во втором полугодии 2019 года менеджмент сообщил о повышении квартальных дивидендов на 15%, до $ 1,311 на акцию. Кроме того, в декабре 2019 года менеджмент компании одобрил новую программу обратного выкупа акций на сумму $ 2 млрд.

Не менее важным преимуществом Cummins является и то, что бизнес компании диверсифицирован. Ранее Cummins сообщила о приобретении активов Brammo, а также разработчика и производителя мобильных и стационарных аккумуляторов. Это позволило Cummins стать ведущим поставщиком электрифицированных энергетических систем и создать новый сегмент New Power.

Еще одним плюсом для Cummins, несмотря на сложную рыночную ситуацию, является ее финансовая устойчивость и невысокий долг. Так, по итогам первого квартала 2020 года денежные средства, их эквиваленты ($ 1,69 млрд) и вложения в ликвидные ценные бумаги ($ 339 млрд) составили $ 2,03 млрд, по сравнению с $ 1,47 млрд годом ранее. Свободный денежный поток компании по итогам 2019 года вырос на 48,6%, до $ 2,481 млрд. Показатель соотношения долга к собственному капиталу (Debt/Equity) составляет 0,315, что является низким значением для отрасли.

Не стоит забывать и том, что в текущем году состоятся президентские выборы в США. Мы по-прежнему считаем, что наилучшие шансы на победу у Дональда Трампа. Если он будет переизбран на второй срок, то может вновь обратить внимание на план по инфраструктурным инвестициям в США, благодаря которым вырастет спрос на самосвалы и экскаваторы, железнодорожную, дорожно-строительную технику, что, в свою очередь, повысит спрос на дизельные двигатели и другую продукцию Cummins.

к содержанию ↑Финансовые результаты

Рассмотрим финансовые показатели Cummins за первый квартал 2020 года. Выручка компании в отчетном периоде снизилась на 16,5% и составила $ 5,011 млрд, по сравнению с $ 6,004 млрд годом ранее, тогда как аналитики ожидали $ 4,87 млрд. В отчете отмечается, что продажи Cummins упали из-за снижения мирового спроса на грузовики, горнодобывающее и строительное оборудование. Продажи грузовиков в Северной Америке просели на 16%, международные продажи сократились на 17%. Изменение валютных курсов негативно повлияло на выручку в отчетном периоде на 1%.

Продажи снизились в четырех из пяти сегментов деятельности компании. Доходы подразделения «Производство и продажи дизельных двигателей» упали на 19% и составили $ 2,158 млрд на фоне падения мирового спроса на продукцию для грузовиков. Выручка подразделения «Производство составных компонентов» снизилась на 19%, до $ 1,502 млрд, доходы сегмента «Производство энергетического оборудования» просели на 18% и составили $ 884 млн, а выручка подразделения «Дистрибуция» уменьшилась на 9%, до $ 1,814 млрд, из-за снижения спроса на продукцию и сильного курса американского доллара. Доходы подразделения «Электрооборудование» составили $ 10 млн.

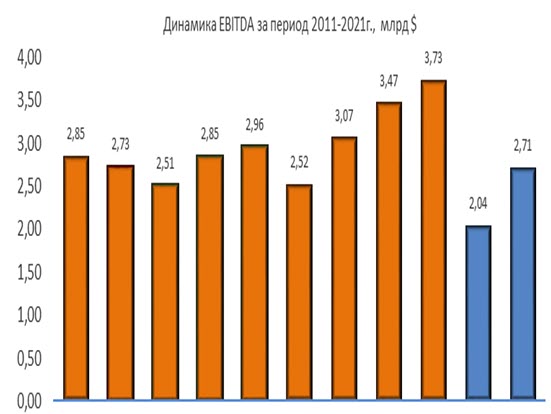

Операционная прибыль упала на 20,65%, до $ 634 млн, по сравнению с $ 799 млн за аналогичный период прошлого года. Показатель EBITDA в первом квартале составил $846 млн (16,9% от выручки) по сравнению с $ 1,003 млрд (17,2% от выручки) годом ранее.

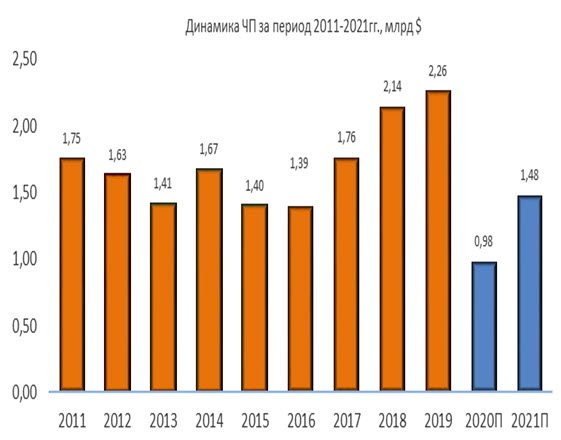

Чистая прибыль компании составила $ 511 млн, или $ 3,41 на акцию, по сравнению с прибылью в размере $ 663 млн, или $ 4,20 на бумагу, годом ранее, тогда как аналитики прогнозировали показатель на уровне $ 2,23 на бумагу. Денежные средства и их эквиваленты по итогам первого квартала составили $1,691 млрд, по сравнению с $ 1,328 млрд годом ранее.

Менеджмент компании не стал предоставлять обновленные прогнозы по финансовым показателям на 2020 год из-за неопределенности, связанной с распространением коронавируса. При этом, несмотря на то что компания продолжает свою деятельность, финансовые результаты за второй квартал могут оказаться негативными из-за сбоев в работе клиентов и поставщиков, а также снижения спроса на продукцию для грузовиков.

В связи с этим компания объявила о мерах по сокращению затрат (на $ 250–300 млн в 2020 году), включая временное снижение заработной платы. Кроме того, Cummins снижает капитальные затраты более чем на 25% по сравнению с 2019 годом и будет продолжать внимательно следить за состоянием рынка, чтобы соответствующим образом корректировать планы по дальнейшей деятельности.

Исполнительный директор Cummins Том Лайнбаргер сообщил, что, несмотря на неблагоприятную рыночную конъюнктуру в первом квартале 2020 года, компания представила хорошие финансовые показатели за отчетный период благодаря слаженной работе сотрудников и оперативного обслуживания клиентов.

| Показатель, млрд $ | 1Q2020 | 1Q2019 | Изменение | 2019 | 2018 | Изменение |

| Выручка | 5,011 | 6,004 | -16,54% | 23,571 | 23,771 | -0,84% |

| Себестоимость | -3,717 | -4,472 | -16,88% | -17,591 | -18,034 | -2,46% |

| Валовая прибыль | 1,294 | 1,532 | -15,54% | 5,980 | 5,737 | 4,24% |

| Операционная прибыль (EBIT) | 0,634 | 0,799 | -20,65% | 2,700 | 2,786 | -3,09% |

| Прибыль до уплаты налогов | 0,655 | 0,845 | -22,49% | 2,834 | 2,753 | 2,94% |

| Налоги | -0,127 | -0,176 | -0,566 | -0,566 | ||

| Чистая прибыль | 0,511 | 0,663 | -22,93% | 2,260 | 2,140 | 5,61% |

| Прибыль на акцию, $ | 3,410 | 4,200 | 14,480 | 13,150 |

Источник: Cummins

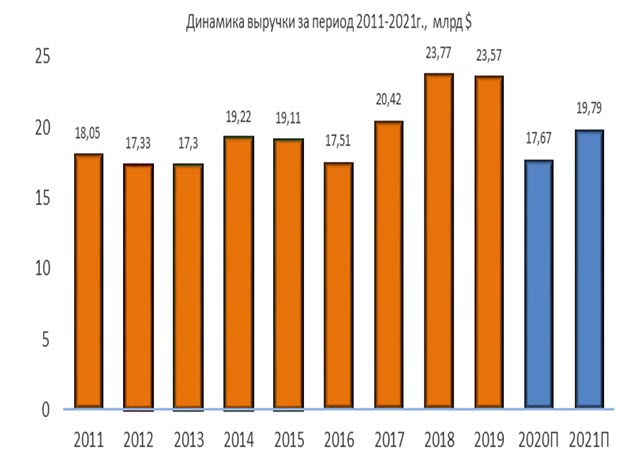

к содержанию ↑Оценка компании по метрикам и сравнение с конкурентами

Как видно из диаграмм, выручка компании демонстрирует стабильную динамику на протяжении многих лет. Однако в 2020 году ожидается снижение выручки почти на 25%, до $ 17,67 млрд, из-за распространения коронавируса по всему миру и сохраняющейся неблагоприятной рыночной конъюнктуры.

Ожидается сокращение чистой прибыли до $ 977 млн, по сравнению с $ 2,26 млрд годом ранее, но итоговый результат может быть лучше, так как менеджмент оперативно принял решение о сокращении издержек.

Источник: Thomson Reuters

Что касается мультипликаторов, то компания Cummins по-прежнему недооценена по отношению к своим конкурентам почти по всем показателям, несмотря на лидирующие позиции в мире. Так, по коэффициенту P/E daily у компании есть потенциал роста в размере 23%.

Неплохо выглядят P/S и EV/EBITDA — 1,01 и 8,07 соответственно, тогда как среднерыночные значения находятся на уровнях 1,21 и 9,47, что эквивалентно потенциалу роста в размере 19% и 17% соответственно.

| Компания | EV/S | EV/EBITDA | P/E daily | P/E ntm | P/CF | P/B | P/S | Div. Yield |

| Cummins, Inc. | 1,09 | 8,07 | 11,17 | 20,4 | 7,50 | 3,23 | 1,01 | 3,5% |

| Honeywell International | 2,91 | 11,70 | 17,79 | 18,69 | 14,64 | 5,49 | 2,75 | 2,6% |

| Emerson Electric Co | 2,25 | 10,32 | 16,37 | 18,50 | 11,13 | 4,57 | 1,96 | 3,6% |

| General Electric Co | 1,21 | 9,47 | NA | 17,06 | 6,78 | 2,10 | 0,62 | 0,01 |

| Caterpillar, Inc. | 1,75 | 7,94 | 11,10 | 19,16 | 9,40 | 4,35 | 1,21 | 3,6% |

| Generac Holdings, Inc. | 3,10 | 15,63 | 24,75 | 20,38 | 20,09 | 6,01 | 2,81 | NA |

| Volvo AB | 0,90 | 6,06 | 8,36 | 11,35 | 7,42 | 1,71 | 0,63 | 4,5% |

| BorgWarner, Inc. | 0,70 | 4,33 | 7,69 | 10,07 | 5,85 | 1,25 | 0,58 | 2,4% |

| Peer Median | 1,75 | 9,47 | 13,74 | 18,58 | 9,40 | 4,35 | 1,21 | 3,1% |

| Потенциал роста/снижения | 61% | 17% | 23% | -9% | 25% | 35% | 19% |

Источник: Thomson Reuters

к содержанию ↑Технический анализ

На месячном графике котировки акций Cummins торгуются в рамках долгосрочного восходящего канала с нижней границей около $ 125. Верхняя граница стремится к $225. Стохастические линии в благоприятном для покупки положении и еще далеки от зоны перекупленности, поэтому потенциал роста сохраняется.

Источник: whotrades.com

Добавить комментарий