| ОГК-2 | |

| Рекомендация | Держать |

| Целевая цена | 0,73 руб. |

| Текущая цена | 0,75 руб. |

| Потенциал | -2% |

Инвестиционная идея

ОГК-2 — крупнейшая компания тепловой генерации, контролирующая 11 электростанций с общей установленной мощностью 18,83 ГВт.

Мы сохраняем рекомендацию «Держать», но повышаем целевую цену на 9 мес. с 0,65 до 0,73 руб. на фоне снижения процентных ставок.

| Основные показатели акций | |||||

| Тикер | OGKB | ||||

| ISIN | RU000A0JNG55 | ||||

| Рыночная капитализация | 83 млрд руб. | ||||

| Кол-во обыкн. акций | 110,4 млрд | ||||

| Free float | 18% | ||||

| Мультипликаторы | |||||

| P/E LTM | 6,5 | ||||

| P/E 2020E | 6,7 | ||||

| EV/EBITDA LTM | 3,8 | ||||

| EV/EBITDA 2020Е | 3,8 | ||||

| DY 2020Е | 7,5% | ||||

| Финансовые показатели, млрд руб. | |||||

| Показатель | 2018 | 2019 | |||

| Выручка | 143,2 | 134,6 | |||

| EBITDA | 27,1 | 26,9 | |||

| Чистая прибыль акц. | 8,3 | 12,0 | |||

| Дивиденд, руб. | 0,037 | 0,054 | |||

| Финансовые коэффициенты | |||||

| Показатель | 2018 | 2019 | |||

| Маржа EBITDA | 19,0% | 23,2% | |||

| Чистая маржа | 5,8% | 8,9% | |||

| Ч. долг / EBITDA | 1,50 | 1,69 | |||

* По итогам полугодия прибыль выросла на 7%, до 10,3 млрд руб., благодаря отражению прибыли 3,7 млрд руб. от продажи Красноярской ГРЭС-2. Чистый долг с учетом аренды сократился с начала года на 33%, до 36 млрд руб., или 1,1х EBITDA.

* По итогам года прибыль может составить 12,4 млрд руб. (+3% г/г). ОГК-2 будет легче пройти через экономический спад благодаря высокой доле мощности в общей выручке. Мы также отмечаем восстановление цен на РСВ и рост загрузки ТЭС.

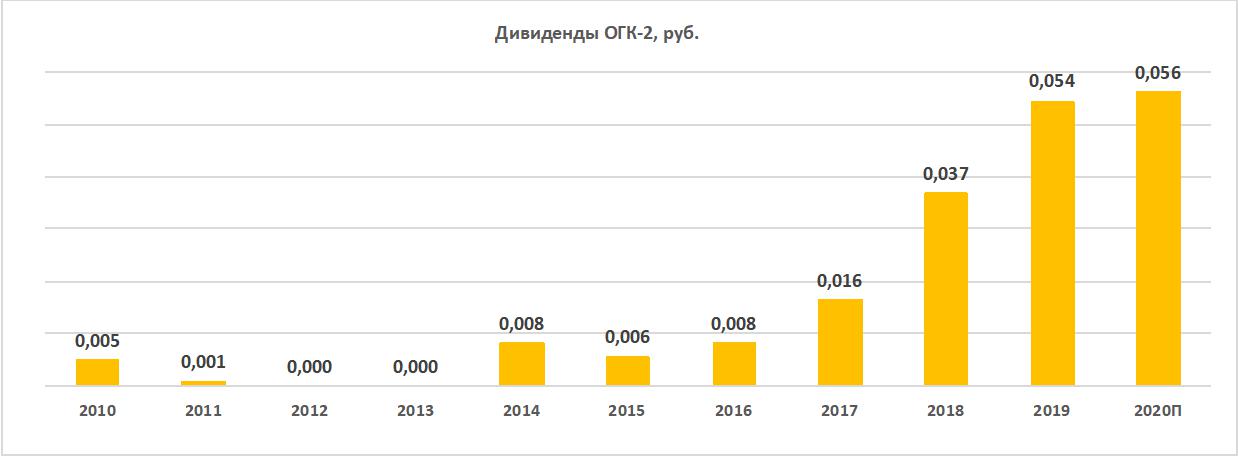

* По итогам 2019 года компания впервые выплатила акционерам дивиденды в размере 50% прибыли по МСФО. Устойчивая финансовая картина, низкая потребность в капвложениях позволят сохранить коэффициент выплат. Дивиденд, по нашим оценкам, может составить 0,056 руб. на акцию, что на 3% выше DPS 2019 и предлагает инвесторам привлекательную доходность 7,5%.

* ОГК-2 продала угольную Красноярскую ГРЭС-2 в начале года за 10 млрд руб. с прибылью около 4 млрд руб., что позволит снизить долг и улучшить экологический профиль компании.

к содержанию ↑Краткое описание эмитента

ОГК-2 — крупнейшая компания тепловой генерации, в которую входят 11 электростанций с общей установленной мощностью 18,83 ГВт. Доля в выработке электроэнергии ТЭС страны — 6%.

Структура капитала. Контрольным пакетом акций владеет ООО «Газпром энергохолдинг», которое на 100% подконтрольно «Газпрому». Помимо 110,44 млрд обыкновенных акций, выпущены GDR (1 GDR = 100 обыкн. акций). Free float обыкновенных акций на МосБирже — 18%.

Факторы привлекательности

- Участие в программе модернизации (КОММод). Компания выиграла тендер в 1-м отборе в программе ДПМ-2 для 2 объектов Киришской ГРЭС. После обновления суммарная мощность повысится на 15 МВт с текущих 110 МВт, и объекты начнут поставлять мощность с 1 июля 2022 года и 1 июля 2024 года соответственно. Предполагается, что вложения окупятся через повышенные платежи с базовой доходностью 14%.

- Оптимизация производственных мощностей улучшит операционную рентабельность.

- Компания перешла на норму выплат 50% прибыли по МСФО, что мы считаем позитивным моментом для долгосрочной биржевой истории ОГК-2. В дивидендном сезоне 2020 года акции OGKBпредлагали инвесторам одну из лучших доходностей в отрасли.

Финансовые показатели и события

- ОГК-2 отчиталась о снижении прибыли акционеров в 1К 2020 на 30% г/г, до 2,36 млрд руб. По итогам полугодия прибыль выросла на 7%, до 10,3 млрд руб., благодаря отражению прибыли 3,7 млрд руб. от продажи Красноярской ГРЭС-2. Скорректированная прибыль в 1-м полугодии, по нашим оценкам, составила 7,3 млрд руб. (-25% г/г).

Ослабление результата обусловлено теплой зимой и карантинными мерами, которые привели к снижению энергопотребления, а также выбытием Красноярской ГРЭС-2, которая обеспечила 7% всей выработки в 2019 году. ОГК-2, как оператора ТЭС, отраслевые тенденции затронули в большей степени, чем ГЭС, и полезный отпуск электроэнергии сократился на 21,9% г/г. Цены на электроэнергию на свободном рынке также находились в даунтренде (-6% г/г в среднем). Эффект был сглажен высокими объемами продажи рентабельной мощности, доля которой составила 53% в выручке от реализации э/э и мощности. Всего выручка снизилась на 13% г/г в 1П 2020.

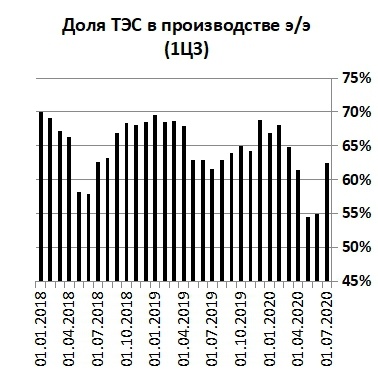

- Загрузка ТЭС в 1-й ценовой зоне (ЦЗ) начала расти, индекс РСВ после резкого падения восстановил потери 1-го полугодия. Это позволит улучшить производственные и финансовые показатели во 2-м полугодии.

|  |

Источник: АТС

- Чистый долг с учетом аренды сократился с начала года на 33%, до 36 млрд руб., или 1,1х EBITDA, в основном за счет поступления средств от продажи Красноярской ГРЭС-2 на сумму почти 10 млрд руб.

- Продажа угольной Красноярской ГРЭС-2 позволит улучшить экологический профиль, что становится все более важным критерием для иностранных инвесторов.

- Инвестиционная программа в 2020 году запланирована в объеме свыше 6 млрд руб.Невысокие капзатраты позволят нарастить денежный поток и улучшить ликвидность баланса. Мы считаем, что, несмотря на кризис, у компании будет финансовая возможность поддерживать выплаты на уровне 50% прибыли по МСФО.

- Прогноз по прибыли 2020П — 12,4 млрд руб., что сопоставимо с результатом прошлого года. Скорректированная прибыль может снизиться на 19%, до 12,6 млрд руб. Помимо отраслевых тенденций, на результаты повлияют снижение цены на новую мощность, окончание ДПМ по одному из объектов Рязанской ГРЭС (ГРЭС-24) с мая этого года, а также возможное обесценение основных средств в кризисный год. Поддержку окажет оптимизация мощностей, улучшение топливного баланса, снижение долга и процентных расходов при низкой инвестпрограмме и единовременная прибыль от 3,7 млрд руб.

COVID-19 и кризис затронут все энергокомпании в этом году в той или ной степени, оказав влияние на прибыль и капитализацию эмитентов. Мы считаем, что ОГК-2 будет легче пройти через экономический спад благодаря высокой доле мощности в общей выручке (44% в 2019 году), низкой инвестпрограмме и развитию дивидендной истории. Объем прогнозной прибыли, около 12 млрд руб., предусматривает по-прежнему высокую чистую рентабельность и дивиденды с привлекательной доходностью при норме выплат 50%.

Основные финансовые показатели

| Показатель, млн руб., если не указано иное | 2К 2020 | 2К 2019 | Изм., % | 1П 2020 | 1П 2019 | Изм., % |

| Выручка | 25 978 | 31 765 | -18,2% | 60 328 | 69 303 | -13,0% |

| EBITDA | 6 546 | 8 366 | -21,8% | 20 522 | 20 252 | 1,3% |

| Маржа EBITDA | 25,2% | 26,3% | -1,1% | 34,0% | 29,2% | 4,8% |

| Чистая прибыль | 2 358 | 3 387 | -30,4% | 10 297 | 9 649 | 6,7% |

| Чистая маржа | 9,1% | 10,7% | -1,6% | 17,1% | 13,9% | 3,1% |

| 2К 2020 | 4К 2019 | Изм., YTD | ||||

| Чистый долг | 35 829 | 53 321 | -32,8% | |||

| Чистый долг / EBITDA | 1,14 | 1,71 |

Источник: данные компании, расчеты ГК «ФИНАМ»

Прогноз по ключевым финансовым показателям

| Показатель, млрд руб., если не указано иное | 2017 | 2018 | 2019 | 2020П |

| Выручка | 141,3 | 143,2 | 134,6 | 122,8 |

| EBITDA | 26,8 | 27,1 | 31,2 | 31,2 |

| Чистая прибыль акционеров | 7,2 | 8,3 | 12,0 | 12,4 |

| Скорр. прибыль | 7,1 | 12,4 | 15,6 | 12,6 |

| Чистый долг | 54,2 | 40,5 | 52,5 | 30,6 |

| Ч. долг / EBITDA | 2,0 | 1,5 | 1,7 | 1,0 |

| CFO | 24,7 | 27,5 | 27,9 | 28,8 |

| CAPEX | 10,2 | 9,0 | 29,1 | 6,5 |

| FCFF до процентов | 14,5 | 21,2 | 2,0 | 24,9 |

| FCFF после процентов | 8,8 | 18,4 | -1,2 | 22,3 |

| Дивиденды | 1,7 | 3,9 | 6,0 | 6,2 |

| Норма выплат | 24% | 47% | 50% | 50% |

| DPS, коп. | 1,63 | 3,68 | 5,44 | 5,61 |

Источник: данные компании, прогнозы ГК «ФИНАМ»

к содержанию ↑Дивиденды

По итогам 2019 года компания впервые выплатила акционерам 50% прибыли по МСФО. Устойчивая финансовая картина и низкая потребность в капвложениях позволят сохранить коэффициент выплат. Дивиденд, по нашим оценкам, может составить 0,056 руб. на акцию, что на 3% выше DPS 2019 и предлагает инвесторам привлекательную доходность 7,5%.

Источник: данные компании, прогноз ГК «ФИНАМ»

к содержанию ↑Оценка

Мы сохраняем рекомендацию «Держать», но повышаем целевую цену на 9 мес. с 0,65 до 0,73 руб. на фоне снижения процентных ставок. На наш взгляд, на текущий момент акции вполне справедливо оценены рынком.

По мультипликаторам акции OGKB торгуются с дисконтом по отношению к аналогам в среднем 6% с таргетом 0,79 руб. Анализ стоимости по собственной дивидендной доходности предполагает целевую цену 0,89 руб. при среднем прогнозном дивиденде за 2020 год 0,056 руб. и целевой доходности 6,3%. Оценка по собственным историческим мультипликаторам P/E LTM (5,3х), форвардному P/E 1Y (4,8х), EV/EBITDA LTM (2,4х) и форвардному EV/EBITDA 1Y (2,9х) подразумевает таргет 0,51 руб. Агрегированная целевая цена — 0,73 руб., что примерно соответствует текущей рыночной цене 0,749 руб.

| Компания | Р/Е 2020Е | EV/EBITDA 2020E | P/D 2020E |

| ОГК-2 | 6,7 | 3,8 | 13,4 |

| Интер РАО | 7,6 | 2,9 | 25,2 |

| РусГидро | 6,9 | 4,8 | 12,6 |

| ТГК-1 | 5,5 | 3,2 | 12,4 |

| Юнипро | 10,5 | 7,3 | 12,8 |

| Энел Россия | 6,2 | 4,2 | 16,8 |

| Мосэнерго | 9,3 | 3,2 | 18,5 |

| Медиана, Россия | 6,9 | 3,8 | 13,4 |

| Медиана, развив. страны | 11,4 | 7,2 | 21,4 |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

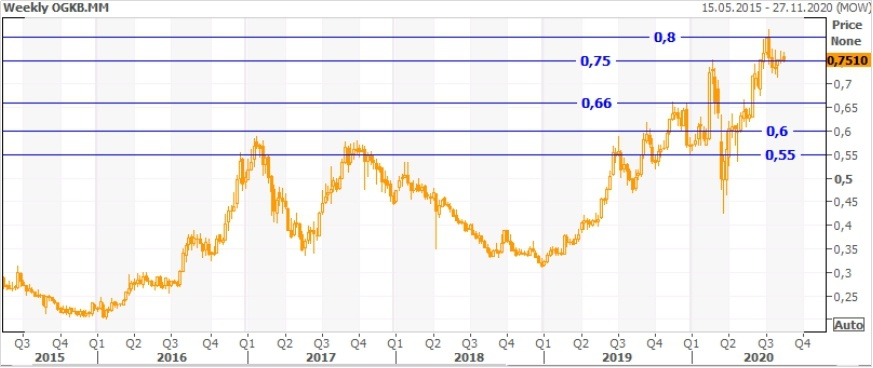

к содержанию ↑Техническая картина

Акции консолидируются в районе локальных максимумов. Уровень сопротивления — 0,80 руб., поддержка — 0,75 руб.

Источник: Thomson Reuters

Добавить комментарий