ОМС: обезличенные металлические счета — это вложение своих средств в драгоценные металлы. Они открываются буквально «за минуту». Вы как бы покупаете золото или серебро у банка по текущей его цене, оставляя его там же на хранение. При закрытии счета вы получите не собственно драгметалл, а его рублёвую стоимость на момент продажи. И никаких % другого дохода, кроме как разницы в цене драгметалла между моментом купли и продажи, вы не получите. И ещё заплатите 13% от дохода, если счёт закроете ранее 3-х лет.

ОМС: обезличенные металлические счета — это вложение своих средств в драгоценные металлы. Они открываются буквально «за минуту». Вы как бы покупаете золото или серебро у банка по текущей его цене, оставляя его там же на хранение. При закрытии счета вы получите не собственно драгметалл, а его рублёвую стоимость на момент продажи. И никаких % другого дохода, кроме как разницы в цене драгметалла между моментом купли и продажи, вы не получите. И ещё заплатите 13% от дохода, если счёт закроете ранее 3-х лет.

Объем инвестиций россиян на ОМС с мая по октябрь вырос на 46% — с 49,1 до 71,8 условных тонн золота. Основной вклад внес ВТБ — у него прирост составил с 5,6 до 19,8 тонн. На втором месте Сбербанк, у которого рост составил с 37,5 до 41,8 тонны.

У Сбербанка доходность по инвестициям в золото с начала этого года составила более 50% годовых, в серебро — чуть более 65%. У банка ВТБ доходность по инвестициям в золоте с начала года составила 41,5%, а в серебре почти 52% годовых.

Сумасшедший доход! И ряд экспертов считают, что уход инвесторов в ОМС связан именно с кардинальным снижением ставок по депозитам. Так, на текущий момент самый высокодоходный вклад – под 3.9% годовых, в Сбербанке принимается сроком не менее чем на 36 месяцев без права его пополнения и частичного снятия средств. Но 3.9% уже на уровне текущей инфляции. Потому уход инвесторов в ОМС связан с уверенностью в опережающем инфляцию росте цены драгметаллов.

Однако – и этому есть основания, что вот-вот и рост рублёвой стоимости золота приостановится, хотя его долларовая стоимость продолжит расти со средней скоростью 39.5 доллара в месяц, о чем поговорим чуть позже. И мы увидим сопутствующее снижение курса доллара, базовое значение которого, задаваемое ЦБ РФ, равно отношению [цена Au, Москва]/[цена Au, Лондон]. Например, с 7 ноября ЦБ РФ установил цену грамма золота в 4834.10 рублей. Переводя в тройскую унцию (умножая на 31,1034768) и разделив на «Лондонский фиксинг» в $1947.95 получим курс доллара «на завтра» 77.1875 рублей, что совпадает с заданным ЦБ курсом – 77,1875.

Это закон, которому следует ЦБ. И если явного влияния Банка России на цену золота в Лондоне незаметно, то в воле ЦБ задать рублёвый курс золота. Вот о цене золота в Лондоне и Москве мы и поговорим, чтобы обрисовать перспективу долгосрочных вложений в ОМС.

Уже не раз писал, что на рубеже май-июнь 2019 года на рынке золота сформировался глобальный тренд на цену унции, который описывается простой формулой: [цена унции] = 1240 + 39.5*х, где х – номер месяца, начиная с июня 2019 года [х = 1], с коридором волатильности в 2.6%. Это связано с ограниченностью объёмов золота – уже менее 50 тыс. тонн, доступных современным технологиям, и довольно высоким ежегодным его потреблением в 3.5-4.5 тыс. тонн. И этот тренд до сих пор не сломлен ни ухудшением отношений США с Китаем, ни последствиями от COVID-19. Текущая рыночная цена унции может и значительно, но на короткое время выходить за рамки глобального тренда, но вскоре всегда возвращалась в отведённый ей рамки. Так, в рассчитанный на 6 ноября коридор цены унции – [1240 + 39.5*(18 +6/30)] = $1958.9+/-25.4 попали как Лондонский фиксинг (1947.95), так и цены на фьючерсном (1952.1) и спотовом (1951.3) рынках.

Однако, прошедший в Москве 2 – 3 ноября Международный биржевой форум показал, что к 2030 году Мировая добыча золота сократится на 15-20%. По мнению Павла Грачева, ген. Директора крупнейшей золотодобывающей российской компании «Полюс», уже в 2020 году уровень добычи снизится на 5-10% к предыдущему году. На 15-20% сократилось среднее содержание золота в руде, и к 2030 году оно будет на уровне 1 грамма золота на тонну руды. Более пессимистических взглядов придерживается Главный рыночный стратег Всемирного совета по золоту (WGC) Джон Рид, ожидая падение добычи на 5, а то 10% в год в скором времени.

Это значит, что скорость роста цены унции в глобальном тренде – 39.5$/мес., возрастет уже в 2021 году. А потому расчётная цена на конец 2021 года в $2504+/-32.6 может обернуться ценой в $3000 за унцию. Потому делать трёхгодичный прогноз для ОМС не имеет смысла.

Более важной для оценки перспектив вложений ОМС является прогноз рублёвой цены золота на российском рынке, которую устанавливает ЦБ. Здесь видятся две стратегии, которые может избрать Банк России.

1. Стратегия «Война девальваций».

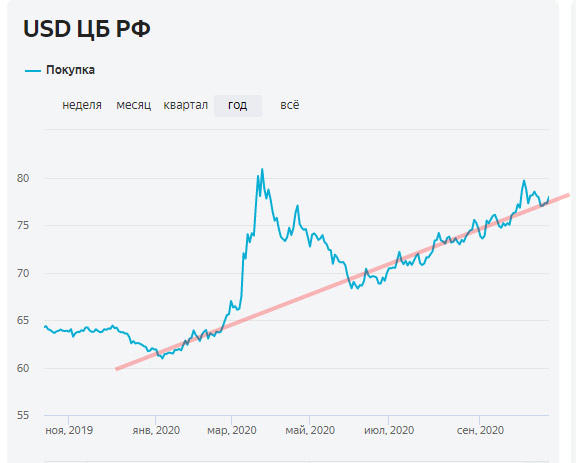

Уже писал, что в Мире развернулась война девальваций мировых валют. ФРС триллионами печатает доллары, чтобы поддержать свой рынок и девальвировать доллар по отношению к другим мировым валютам. Однако, этим же стали заниматься и Центробанки других стран Мира. Да так, чтобы индекс доллара удержался на уровне 93+/-. Но этим же занялся и ЦБ РФ, поднимая курс доллара, блокируя, тем самым, дешевеющий импорт из стран западного мира. Это отчётливо видно из графика от vsadykov:

Да, падение цен на нефть здесь тоже играет роль, но не столь значительную, как ей придаёт ряд экспертов. Мы имеем дело с «войной девальваций». Трудно ответить, как долго она будет продолжаться. Если Россия продолжит в ней участвовать, то для нас это означает, что ЦБ будет увеличивать рублёвую цену золота более быстрым темпом, чем её глобальный тренд. Тогда доллара курс будет возрастать.

2. Стратегия «Инфляционный предел».

Если же банк России полагает, что инфляция на уровне 4% является для РФ предельно допустимой для стабильного развития внутреннего рынка, то ЦБ снизит рублёвый рост цены золота, темпом ниже, чем её глобальный тренд. И мы увидим стабилизацию курса доллара, а потом и его плавное снижение. Расширение импорта стабилизирует инфляцию.

Именно стабилизация курса доллара у отметки 77 рублей и наблюдается в последнее время, несмотря на «пугающие» скачки. Значит, вложения в ОМС не будет в дальнейшем приносить столь впечатляющих доходов, как за прошедшие 9 месяцев. Но ведь и снижение курса доллара становится пусть и косвенным, но потенциальным доходом для держателей ОМС.

Добавить комментарий