Металлургический сектор, как правило, быстрее прочих восстанавливается после кризисов. Акции НЛМК, опережая рынок, уже достигли новых исторических максимумов. При этом ПАО «НЛМК» остается одной из самых эффективных компаний отрасли с перспективой дальнейшего роста акционерной стоимости.

| ПАО «НЛМК» | |

| Рекомендация | Покупать |

| Целевая цена | 222,4 ₽ |

| Текущая цена | 189,5 ₽ |

| Потенциал роста | 17,3% |

* Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Активы компании удачно структурированы в географическом плане. Продукция широко диверсифицирована по номенклатуре и рынкам сбыта.

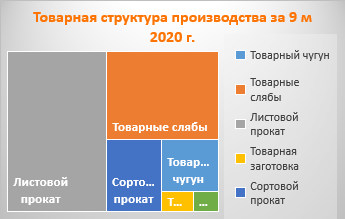

* Компании в 2020 году удалось сохранить объемы производства и продаж на уровне прошлого года за счет корректировки географии продаж и продукции в пользу чугуна и слябов.

* Снижение финансовых результатов в 2020 году обусловлено провалом рынков в первой половине года. В III квартале НЛМК показывает признаки улучшения динамики.

* НЛМК поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

Мы устанавливаем целевую оценку по акциям ПАО «НЛМК» в районе 222 руб. с рекомендацией «Покупать».

Краткое описание эмитента

| Основные показатели акций | |||||

| ISIN | RU0009046452 | ||||

| Код в торговой системе | NLMK | ||||

| Рыночная капитализация, $ млн | 14 476 | ||||

| Стоимость компании (EV), $ млн | 15 781 | ||||

| Кол-во обыкн. акций, млн | 5 993 | ||||

| Free float | 18,6% | ||||

| Финансовые показатели, млн $ | |||||

| Показатель | 9М 2020 | 9М 2019 | Изм. | ||

| Выручка | 6 860 | 8 242 | -16,8% | ||

| EBITDA | 1 755 | 2 084 | -15,8% | ||

| Чистая прибыль | 678 | 1 139 | -40,5% | ||

| Чистый долг | 1 946 | 1 736 | 12,1% | ||

| Финансовые коэффициенты (LTM) | |||||

| EBITDA margin | 24,4% | ||||

| Net income margin | 12,0% | ||||

| Net debt / EBITDA | 0,87 | ||||

| ROA | 21,5% | ||||

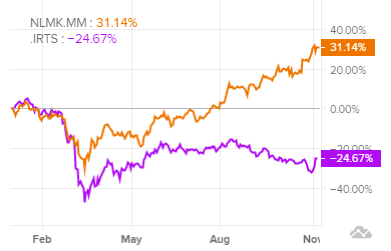

| Динамика акций в сравнении с индексом RTS | |||||

| |||||

Группа НЛМК — это один из крупнейших производителей высококачественной стальной продукции с вертикально интегрированной моделью бизнеса. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

Мощности по производству стали компании превышают 17 млн тонн в год. На предприятиях группы НЛМК работает 52,8 тыс. человек. Производственные активы группы расположены в России, США и странах Европейского союза, а именно Бельгии, Дании, Италии и Франции.

Мощности по производству стали компании превышают 17 млн тонн в год. На предприятиях группы НЛМК работает 52,8 тыс. человек. Производственные активы группы расположены в России, США и странах Европейского союза, а именно Бельгии, Дании, Италии и Франции.

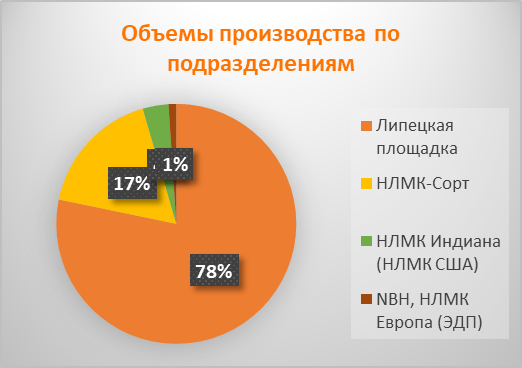

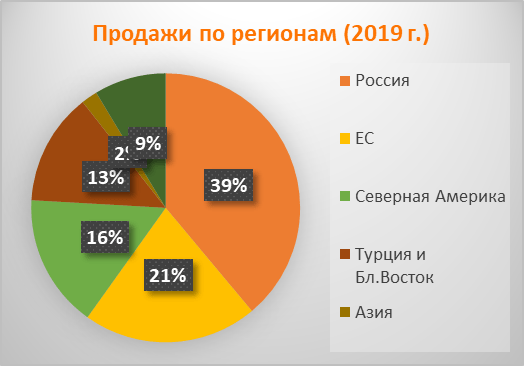

На долю российских предприятий НЛМК приходится более 20% выпуска стальной продукции в РФ. Ключевым для НЛМК является российский рынок, на котором компания реализует около 39% всей произведенной металлопродукции по итогам 2019 года. Доля поставок НЛМК в Европу и США составляет 21% и 16% от общего объема продаж группы. Металлопродукция НЛМК используется в различных отраслях, от строительства и машиностроения до энергетического оборудования и офшорных ветровых установок.

ПАО «НЛМК» имеет высокие кредитные рейтинги: ВВВ (от Fitch), BBB- (от Standard and Poor’s) и Baa2 (от Fitch).

Основной владелец ПАО «НЛМК» — Владимир Лисин, через Fletcher Group Holdings Limited ему принадлежит 81,4% акций. Оставшиеся 18,6% находятся в свободном обращении. Акции НЛМК обращаются на Московской бирже, глобальные депозитарные расписки — на LSE.

к содержанию ↑Факторы роста

Мы можем характеризовать ПАО «НЛМК» как высокоэффективную металлургическую компанию с качественными и хорошо сбалансированными активами, в достаточной степени обеспеченную ресурсами и нацеленную на лидерство в отрасли. Росту акционерной стоимости в среднесрочной перспективе будет способствовать наличие стратегии развития бизнеса, щедрая дивидендная политика компании и начало нового цикла роста в металлургической отрасли после преодоления последствий пандемии.

Факторы, которые будут способствовать росту акционерной стоимости НЛМК

— После спада в металлургической отрасли на фоне замедления промпроизводства и распространения пандемии отрасль вступит в новую фазу циклического роста. В 2021 году ожидается рост спроса на конечную стальную продукцию на 4,1%. НЛМК будет одним из бенефициаров нового цикла.

— Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

— Бизнес компании удачно структурирован в географическом плане. Добыча сырья и производство стали в группе НЛМК сосредоточены в низкозатратных регионах, а изготовление конечной продукции осуществляется в непосредственной близости от основных потребителей.

— Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов.

— Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка.

— Группа в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

Состояние рынка

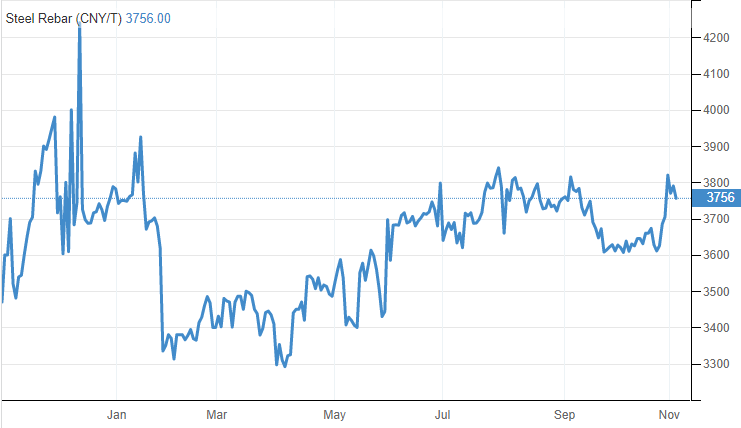

Спрос на сталь в основном формируют строительство (около 40% в США и до 66% в КНР), автомобилестроение (от 10% до 20%), прочие отрасли — энергетика, сектор добычи и др. (около 15%), и все они претерпели спад из-за коронавирусных локаутов.

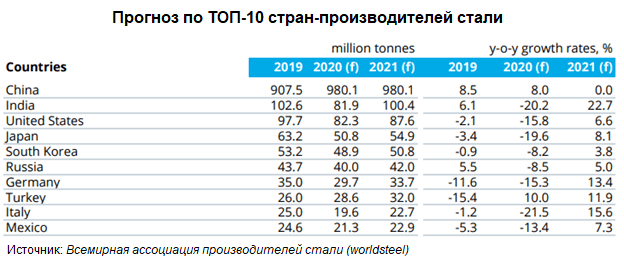

По оценкам Worldsteel, на фоне пандемии COVID-19 мировой спрос на сталь в 2020 году снизится в годовом сравнении на 2,4% до 1725,1 млн тонн. Причем без учета Китая спад составит 13,3%. В КНР, благодаря стимулированию государством инфраструктурного строительства, спрос на сталь растет на 8,0%.

Адекватно росту спроса в КНР увеличивается производство стали на фоне снижения выплавки в остальных странах. Стоит отметить, что Китай обеспечивает почти 60% мировой выплавки стали, одновременно являясь ее крупнейшим мировым потребителем.

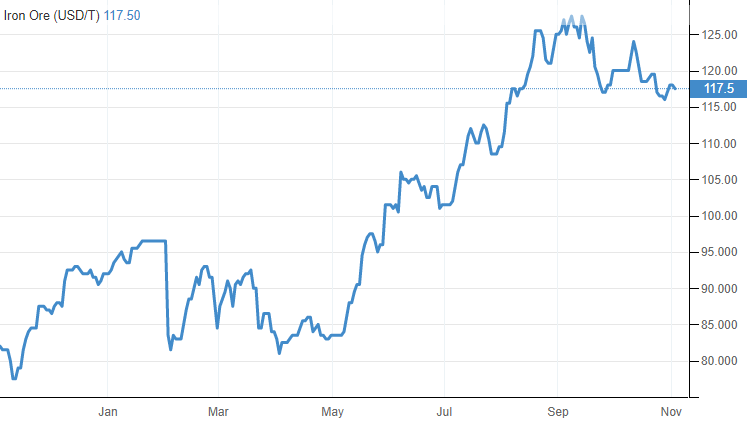

При этом Китай сократил экспорт стальной продукции и увеличил импорт сырья и полуфабрикатов. Основные поставщики сырья — Бразилия, Австралия, сначала из-за погодных условий, а затем по мере роста заболеваемости в этих странах снизили экспорт руды на 15–20%, что привело к росту стоимости руды на 15% г/г в III квартале 2020 года на фоне умеренной динамики цен на стальную продукцию. Цены на кокс и коксующийся уголь по тем же причинам сохранили устойчивость.

Расхождение между низкими ценами на прокат и высокими на руду и кокс привело к снижению операционной рентабельности в отрасли. Однако на российских компаниях это сказалось в меньшей степени, благодаря обеспеченности производства собственной ресурсной базой и низким внутренним ценам.

В России спрос на сталь также снижался в период острой фазы кризиса. Пандемия отодвинула на будущее надежды металлургов на рост потребности в металле для реализации инфраструктурных нацпроектов. Эти планы не отменены, но с учетом падения доходов бюджета и роста бюджетных расходов скорое возобновление финансирования нацпроектов в полном объеме вызывает сомнения.

Несмотря на ухудшение конъюнктуры, российские металлургические гиганты незначительно снизили объемы производства. Они, включая НЛМК, сумели воспользоваться изменением спроса, увеличив долю производства чугуна и нарастив его экспорт в восточном направлении.

По прогнозам Worldsteel, в следующем году ожидается рост мирового спроса на сталь на 4,1% и восстановление объемов производства. При возврате мировой экономики к докризисным темпам акции металлургов будут выглядеть чрезвычайно привлекательно, тем более что в этом сегменте практически отсутствует спекулятивный навес, вызванный финансовой накачкой.

Преимущества НЛМК

Группа НЛМК имеет прочные позиции в сталелитейной отрасли. По данным за 2019 год, на нее приходится 21% в мировом производстве слябов, 21% в российском производстве стали и 20% на рынке арматуры в России. Кроме того, компания занимает доли на российском рынке холодного проката — 31%, оцинкованного проката — 22%, проката с полимерными покрытиями — 22%.

Группе НЛМК свойственна широкая диверсификация производственной модели, портфеля продукции и рынков сбыта. Структура бизнеса НЛМК оптимальна. Ее ключевой особенностью является максимальное использование стратегических преимуществ географического расположения активов.

Горная добыча и производство стали, которые являются самыми ресурсоемкими частями горно-металлургического производства, сконцентрированы в регионах с низкими производственными затратами. А изготовление готовой продукции происходит в непосредственной близости к потребителям продукции компании. Это позволяет НЛМК минимизировать производственные и логистические затраты, а также своевременно и гибко адаптироваться под меняющиеся потребности конечных потребителей и ситуации на локальных рынках сбыта.

В России расположены 100% активов НЛМК по добыче и переработке сырья для металлургического производства и 94% сталеплавильных мощностей. Сталь, произведенная группой в России, является одной из самых низкозатратных в мире. Этому способствует близость к источникам железорудного сырья, относительно низкие затраты на энергию и труд, а также высокая эффективность относительно современного оборудования.

Сталеплавильные мощности расположены в непосредственной близости от сырьевых активов НЛМК. Стойленский ГОК, один из самых эффективных производителей железорудного сырья в мире, расположен в 250 км от основной производственной площадки в Липецке. Запасы руд — составляют более 5 млрд тонн, себестоимость концентрата — около $ 12/т. Крупнейшая в России ломозаготовительная сеть НЛМК также обеспечивает стабильные поставки лома на российские сталеплавильные активы группы.

Сталеплавильные мощности расположены в непосредственной близости от сырьевых активов НЛМК. Стойленский ГОК, один из самых эффективных производителей железорудного сырья в мире, расположен в 250 км от основной производственной площадки в Липецке. Запасы руд — составляют более 5 млрд тонн, себестоимость концентрата — около $ 12/т. Крупнейшая в России ломозаготовительная сеть НЛМК также обеспечивает стабильные поставки лома на российские сталеплавильные активы группы.

В России расположено и 59% прокатных мощностей компании, где НЛМК производит широкую линейку плоского проката — горячекатаный, холоднокатаный прокат, прокат с цинковым и полимерным покрытием, электротехническую сталь, а также различные виды сортового проката и метизов, являясь ведущим производителем металлопродукции с высокой добавленной стоимостью на российском рынке. На российский рынок в 2019 году приходилось 39% продаж компании. Основной потребитель продукции НЛМК в России — сектор строительства и инфраструктуры.

В Европе и США расположено, соответственно, 23% и 19% прокатных активов компании. Эффективность прокатного производства на зарубежных активах компании обеспечивается использованием в производстве стальной заготовки, поставляемой с основной производственной площадки группы НЛМК в России, и близостью к обширной клиентской базе, что позволяет гибко реагировать на потребности покупателей.

Производимые в Европе и США горячекатаный, холоднокатаный, оцинкованный прокат и толстый лист в основном поставляются в адрес таких отраслей промышленности, как автомобилестроение, производство труб, ветроэнергетика, тяжелое машиностроение и производство офшорных буровых конструкций. Доля поставок НЛМК в Европу и США составляет 21% и 16%. Всего продукцию группы импортируют около 70 стран.

Производимые в Европе и США горячекатаный, холоднокатаный, оцинкованный прокат и толстый лист в основном поставляются в адрес таких отраслей промышленности, как автомобилестроение, производство труб, ветроэнергетика, тяжелое машиностроение и производство офшорных буровых конструкций. Доля поставок НЛМК в Европу и США составляет 21% и 16%. Всего продукцию группы импортируют около 70 стран.

Технологии производства стали оптимально сбалансированы: конвертерным способом производится более 80% всей стали (на низкозатратной платформе в Липецке), около 20% стали производится электродуговым способом на предприятиях дивизионов НЛМК Россия Сортовой прокат, NLMK Europe, NLMK USA.

Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Самообеспеченность в железорудном сырье составляет 100%, в коксе — 100%, а в металлоломе — 65%, в электроэнергии — 65%.

Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка. При снижении спроса на продукцию глубокой переработки компания практически без потерь может нарастить выпуск типовой продукции, направляя продажи на более выгодные рынки. Так случилось в текущем году: когда на фоне спада промышленной активности в мире в КНР вырос спрос на сырье, чугун и полуфабрикаты, группа НЛМК сумела перестроить свою деятельность, чтобы максимально воспользоваться конъюнктурой. При восстановлении спроса компания иначе сбалансирует производство и вновь увеличит выпуск продукции с высокой добавленной стоимостью.

Структура группы НЛМК

Производственные активы группы НЛМК расположены в России, США и странах Европейского союза, а именно Бельгии, Дании, Италии и Франции. Единая производственная цепочка позволяет контролировать себестоимость и гарантировать потребителям стабильность поставок и качество продукции.

Предприятия группы разделены по производственно-географическому признаку на следующие направления:

Производство и переработка сырья, которое включает в себя компании «Стойленский ГОК» (добыча и обогащение ЖРС), «Алтай-Кокс» (производство кокса), «Вторчермет» (заготовка и переработка металлолома), «Доломит» (производство доломита), «Стагдок» (производство известняка), а также производство кокса на Липецкой площадке НЛМК.

НЛМК Россия Плоский прокат, сюда входят Липецкая площадка НЛМК и «ВИЗ-Сталь» (производство стальных полуфабрикатов и плоского проката, в том числе продукции с высокой добавленной стоимостью), а также экспортные трейдеры группы и сервисные компании.

НЛМК Россия Сортовой прокат, включая «НЛМК-Урал», «НЛМК-Метиз» и «НЛМК-Калуга» (производство стали и сортовой металлопродукции — товарная заготовка, арматура, катанка, фасонный прокат, метизы и др.).

НЛМК США, в составе NLMK Indiana, NLMK Pennsylvania, Sharon Coating (производство стали и тонколистовой металлопродукции — горячекатаный прокат, холоднокатаный прокат, оцинкованный прокат).

НЛМК Европа Плоский прокат, в составе NLMK La Louviere (Бельгия), NLMK Manage Service center (Франция), NLMK Strasbourg (Франция) (горячекатаный прокат, холоднокатаный прокат, оцинкованный прокат, прокат с ЛКП).

НЛМК Европа Толстый лист, в составе NLMK DanSteel (Дания), NLMK Clabecq (Бельгия), NLMK Verona (Италия) (стальные полуфабрикаты (слитки и поковки), толстый лист, в том числе уникальных марок Quard и Quend).

Европейские предприятия объединены под эгидой NLMK Belgium Holdings SA (NBH), которым группа НЛМК владеет совместно с бельгийской государственной компанией SOGEPA в равных долях (по 49%). Результаты NBH не консолидируются в отчетности группы НЛМК, хотя отдельно отражаются в составе операционных данных.

Инновационная продукция

Несмотря на то что текущая конъюнктура в кризис заставила увеличивать долю полуфабрикатов в производстве, группа НЛМК стратегически нацелена на рост доли продукции с добавленной стоимостью, разрабатывая инновационную продукцию для нишевых потребителей.

В предыдущие годы на инновационную продукцию приходилось более 10% объемов продаж и более 15% выручки Липецкой площадки (исключая поставки слябов компаниям группы).

К инновационной продукции НЛМК относятся: уникальные виды высокопрочного и износостойкого проката марок Quard и Quend, холоднокатаный прокат из двухфазных марок стали, особонизкоуглеродистая сталь, легированная титаном (IF-сталь) для сверхглубокой вытяжки, трансформатный прокат с лазерной обработкой, высокопрочный оцинкованный прокат на основе низколегированной стали, прокат с толстослойным и текстурированным полимерным покрытием повышенной стойкости на основе специальных эмалей, высококачественные товарные слябы шириной до 2200 и толщиной до 355 мм и другие виды продукции.

«Стратегия-2022»

В 2019 году группа НЛМК приняла новую стратегию развития до 2022 года, которая предполагает рост эффективности, расширение списка продукции и существенный рост показателей по сравнению высоким уровнем, достигнутым в 2018 году. Реализуя стратегию, НЛМК рассчитывает сохранить лидерство в отрасли по эффективности за счет роста низкозатратного производства стали, обеспечения портфеля продаж мирового класса и достижение лидерства в области устойчивого развития и безопасности.

Ориентиром для стратегии было установлено достижение структурного роста EBITDA на 35% по сравнению с 2018 годом или в среднем на $ 1,25 млрд в год. Продажи стальной продукции должны выйти на уровень 18 млн тонн в год. Продажи на ключевых «домашних» рынках должны вырасти на 2,7 млн тонн. При этом рост производства и продаж премиальных продуктов должен составить 1,7 млн тонн.

За счет операционных мероприятий и инвестиционных проектов, а также расшивки узких мест сталеплавильного производства выпуск стали на Липецкой площадке должен увеличиться на 1 млн тонн в год, до 14,2 млн тонн в год. Рост производства стали будет на 100% обеспечен собственным железорудным сырьем Стойленского ГОКа за счет роста производства концентрата на 2,6 млн тонн, до 20 млн тонн в год, окатышей — на 1,3 млн тонн, до 8 млн тонн в год.

Стратегия также предполагает снижение потребления угля, в том числе дефицитных марок, и рост самообеспеченности электроэнергией Липецкой площадки с 60% до 95%.

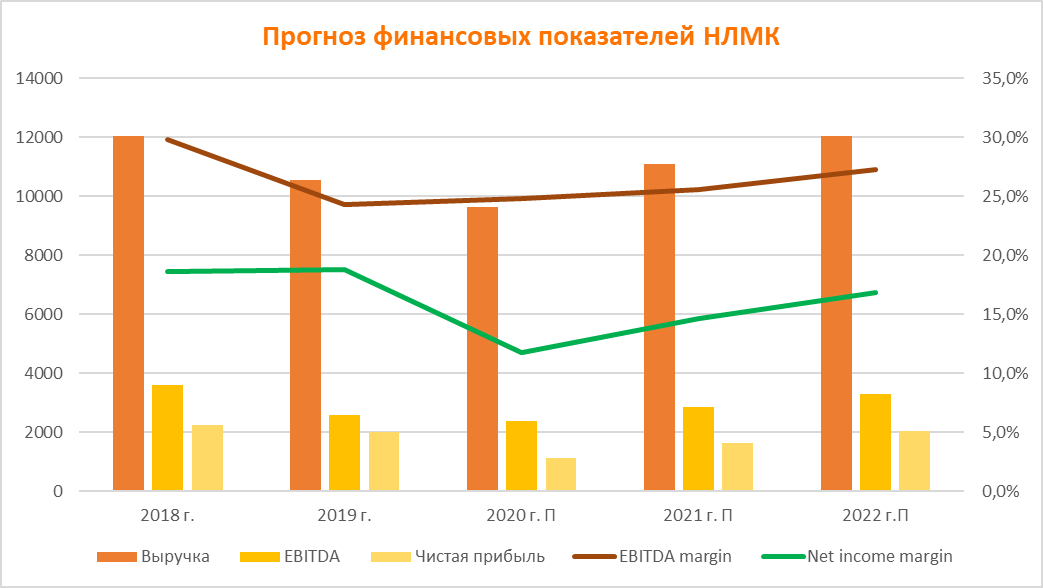

Однако с учетом динамики рынков из-за пандемии COVID-19 достижение плановых показателей выглядит трудновыполнимым. Пока мы оцениваем EBITDA на 2022 прогнозный год значительно скромнее заявленного в стратегии уровня и ожидаем корректировки Стратегии-2022.

к содержанию ↑Производственные показатели

В связи с проведением в 2019 году ремонтных работ на площадке Липецкого комбината — основной производственной единице группы НЛМК — производство стали в прошлом году снижалось на 10,3% г/г, до 15,7 млн тонн. За счет ликвидации накопленных ранее складских запасов продажи снижались не так сильно, всего на 3,0%, до 17,1 млн тонн. Доля готовой продукции в продажах доходила до 64,8%.

Первая половина 2020 года отмечена ухудшением конъюнктуры рынка из-за пандемии COVID-19. Тем не менее НЛМК в первой половине 2020 года лишь незначительно, в пределах 1% в годовом сравнении, снизил выпуск стали (до 8,1 млн тонн). При этом продажи сохранились на уровне прошлого года (8,9 млн тонн) за счет увеличения экспорта полуфабрикатов. Группа увеличила долю чугуна и полуфабрикатов в структуре производства и экспорт в направлении Китая, следуя за изменением спроса.

В III квартале производство стали группой НЛМК выросло на 3% г/г, до 3,9 млн т. Продажи увеличились на 11% г/г, до 4,4 млн тонн, в основном за счет роста реализации чугуна на рынки США, Китая и Турции.

| Основные операционные показатели, млн тонн | III кв. 2020 | II кв. 2020 | кв/кв | III кв. 2019 | г/г | 9М 2020 | 9М 2019 | г/г |

| Производство | ||||||||

| Производство стали (без NBH) | 3,824 | 3,809 | 0% | 3,714 | 3% | 11,804 | 11,782 | 0% |

| Производство стали (с NBH) | 3,864 | 3,855 | 0% | 3,744 | 3% | 11,929 | 11,919 | 0% |

| Загрузка мощностей, % | 97% | 90% | +7 п.п. | 94% | +3 п.п. | 93% | 96% | -3 п.п. |

| Консолидированные продажи | ||||||||

| Полуфабрикаты* | 1,69 | 1,928 | -12% | 1,287 | 31% | 5,37 | 4,588 | 17% |

| Готовая продукция | 2,753 | 2,424 | 14% | 2,728 | 1% | 7,931 | 8,309 | -5% |

| Плоский прокат | 2,037 | 1,946 | 5% | 2,096 | -3% | 6,197 | 6,444 | -4% |

| Сортовой прокат и метизы | 0,716 | 0,478 | 50% | 0,632 | 13% | 1,734 | 1,866 | -7% |

| Итого консолидированные продажи | 4,443 | 4,352 | 2% | 4,015 | 11% | 13,3 | 12,897 | 3% |

| Продажи на домашних рынках группы** | 60% | 53% | +7 п.п. | 69% | -9 п.п. | 61% | 65% | -4 п.п. |

| Продажи на внешних рынках | 40% | 47% | -7 п.п. | 31% | +9 п.п. | 39% | 35% | +4 п.п. |

| Продажи сегментов | ||||||||

| Плоский прокат Россия | 3,281 | 3,432 | -4% | 2,776 | 18% | 10,182 | 9,234 | 10% |

| Сортовой прокат Россия | 0,802 | 0,594 | 35% | 0,693 | 16% | 1,965 | 2,176 | -10% |

| Добыча и переработка сырья | 4,112 | 4,88 | -16% | 4,784 | -14% | 13,596 | 13,886 | -2% |

| НЛМК США | 0,366 | 0,33 | 11% | 0,549 | -33% | 1,234 | 1,733 | -29% |

| NLMK Dansteel | 0,097 | 0,122 | -21% | 0,118 | -18% | 0,383 | 0,401 | -4% |

| Для информации: продажи NBH | 0,461 | 0,468 | -1% | 0,537 | -14% | 1,534 | 1,667 | -8% |

* Включая товарный чугун, слябы, сортовую заготовку.

** «Домашние» рынки: для российских активов группы — Россия, для активов НЛМК США — Северная Америка, для NLMK Dansteel и NBH — рынок ЕС.

Источник: данные компании

В целом за 9 месяцев производство стали составило 11,9 млн т, не изменившись в сравнении с прошлогодними данными. При этом продажи выросли на 3% г/г, до 13,3 млн тонн, за счет роста реализации чугуна в 4 с лишним раза — до 1 млн тонн. Реализация полуфабрикатов третьим лицам выросла на 28% г/г, до 3,9 млн тонн, за счет увеличения продаж чугуна на экспорт. Продажи готового проката снизились на 5% г/г, до 7,9 млн тонн, на фоне слабого спроса в апреле-мае 2020 года и перераспределения продаж в пользу полуфабрикатов.

|  |

Источник: данные компании

Продажи на «домашних» рынках снизились на 4% г/г, до 8,1 млн тонн, в основном из-за снижения спроса на рынке США. Продажи на экспортных рынках выросли на 16% г/г, до 5,2 млн тонн, за счет увеличения экспорта чугуна (рост в 4 раза г/г) и слябов (на 11% г/г). Основными направлениями экспорта чугуна стали рынки США, Китая и Турции.

к содержанию ↑Финансовые результаты

По итогам 2019 года консолидированная выручка по группе НЛМК снизилась на 12,4% и составила $ 10 554 млн. Показатель EBITDA сократился на 28,5%, до $ 2564 млн, чистая прибыль упала на 40,1%, до $ 1339 млн. При этом свободный денежный поток уменьшился на 24,9%, до $ 1523 млн. Главное влияние на результат оказали плановые ремонты оборудования, а также рост стоимости металлургического сырья на фоне снижения цен на готовую продукцию.

За 9 месяцев 2020 года выручка НЛМК сократилась на 16,8% г/г, до $ 6860 млн, в связи со снижением цен на металлопродукцию и увеличением доли полуфабрикатов в продажах до 40%. Показатель EBITDA уменьшился на 15,8% г/г, до $ 1755 млн. Рентабельность EBITDA составила 25,6%. Свободный денежный поток сократился на 26,2% г/г, до $ 874 млн, в связи с ростом инвестиций для реализации второй стадии капитальных ремонтов доменного и конвертерного производств НЛМК и других проектов Стратегии-2022. Чистый долг увеличился на 12,1%, до $ 1946 млн. Отношение чистого долга к EBITDA сохранилось на комфортном уровне — менее 1х.

Чистая прибыль снизилась на 40,5% г/г, до $ 678 млн, на фоне снижения выручки и признания обесценения стоимости инвестиций в NBH в размере $ 120 млн во II кв. 2020 г. Без влияния этой неденежной операции показатель чистой прибыли составил бы $ 798 млн.

| Ключевые результаты | III кв. 2020 | II кв. 2020 | кв/кв | III кв. 2019 | г/г | 9М 2020 | 9М 2019 | г/г | |

| Продажи металлопродукции, тыс. тонн | 4 443 | 4 352 | 2% | 4 015 | 11% | 13 300 | 12 897 | 3% | |

| Выручка, млн $ | 2 229 | 2 174 | 3% | 2 576 | -13% | 6 860 | 8 242 | -17% | |

| EBITDA, млн $ | 579 | 582 | -1% | 654 | -11% | 1 755 | 2 084 | -16% | |

| Рентабельность EBITDA | 26% | 27% | -1 п. п. | 25% | +1 п. п. | 26% | 25% | +1 п. п. | |

| Прибыль за период, млн $ | 312 | 77 | 4,1x | 343 | -9% | 678 | 1 139 | -40% | |

| Чистая рентабельность | 14% | 4% | 10 п. п. | 13% | 1 п. п. | 10% | 14% | -4 п. п. | |

| Свободный денежный поток, млн $ | 239 | 304 | -21% | 249 | -4% | 874 | 1 185 | -26% | |

| Чистый долг, млн $ | 1 946 | 1 830 | 6% | 1 736 | 12% | 1 946 | 1 736 | 12% | |

| Чистый долг/EBITDA | 0,87x | 0,79x | 0,59x | 0,87x | 0,59x |

Источник: данные компании.

Прогноз финансовых показателей ПАО «НЛМК» на ближайшие годы представлен на графике ниже.

Источник: данные компании, оценки ГК «ФИНАМ»

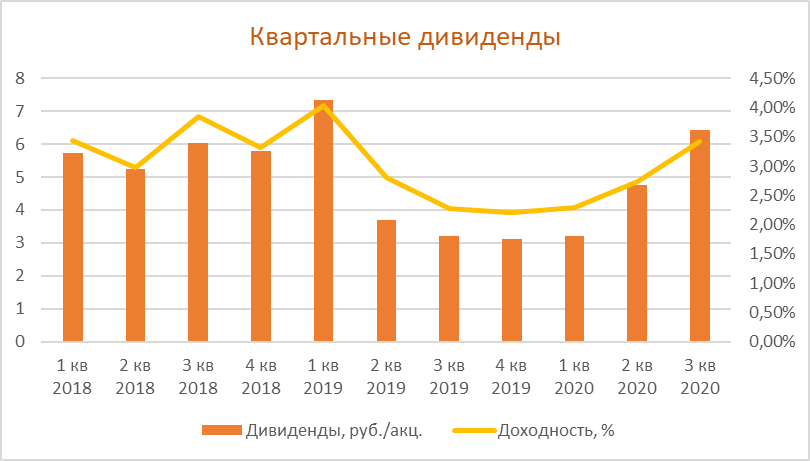

к содержанию ↑Дивиденды

Действуя в интересах основного акционера и распределяя выплаты на ежеквартальной основе, НЛМК обеспечивает хорошую дивидендную доходность по своим акциям. Обновленная дивидендная политика НЛМК предполагает ежеквартальную выплату на дивиденды 100% свободного денежного потока, если соотношение «Чистый долг / EBITDA» ниже или равно 1,0x, и 50% свободного денежного потока, если соотношение «Чистый долг / EBITDA» выше 1,0x. При этом для расчета свободного денежного потока в целях выплаты дивидендов компания будет использовать нормализированный показатель инвестиций в сумме $ 700 млн в год, даже если фактические инвестиции будут выше этого уровня.

По результатам четырех кварталов 2018 года акционеры НЛМК получили в совокупности по 22,81 руб. на акцию. По итогам 2019 года дивиденды в сумме составили 17,36 руб. на акцию. За I квартал 2020 года акционеры получили дивиденды в размере 3,21 руб. на одну акцию, за II квартал — 4,75 руб. на акцию.

В октябре, подводя итоги III квартала, совет директоров рекомендовал акционерам утвердить дивиденды в размере 6,43 руб. на акцию, в том числе 3,22 руб. — это распределенные 100% FCF за квартал, и еще 3,21 руб. на акцию — в качестве компенсации за снижение дивидендов по итогам IV квартала 2019 года. Дело в том, что в апреле 2020 года собрание акционеров в связи с рисками пандемии снизило дивиденды с рекомендованных советом директоров 5,16 руб. до 3,12 руб. на акцию. Текущая дивидендная доходность составляет 3,2%.

к содержанию ↑Оценка компании

Мы оценили НЛМК сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 год. Наша оценка определяется как взвешенное среднее оценок по мультипликаторам EV/EBITDA и P/E. Используемые компании-аналоги представлены в таблице ниже.

| Компания | Тикер | Кап-я, млрд $ | EV, млрд $ | EV/EBITDA | P/E | ROE, % | ||||

| 2020П | 2021П | 2020П | 2021П | |||||||

| НЛМК | NLMK.MM | 14 476 | 15 781 | 7,11 | 5,95 | 13,33 | 8,80 | 22,79 | ||

| Аналоги | ||||||||||

| Posco | 005490.KS | 16 048 | 26 492 | 5,57 | 4,60 | 16,44 | 8,78 | 4,18 | ||

| ArcelorMittal SA | MT.AS | 15 001 | 26 436 | 8,22 | 4,69 | — | 13,22 | -6,09 | ||

| Nucor Corp. | NUE | 14 419 | 17 409 | 8,55 | 6,90 | 20,48 | 14,13 | 12,62 | ||

| Северсталь | CHMF.MM | 11 454 | 13 185 | 5,25 | 4,74 | 6,96 | 7,14 | 55,82 | ||

| Nippon Steel Corp. | 5401.T | 9 143 | 33 376 | 13,56 | 8,78 | — | 26,45 | -14,70 | ||

| Steel Dynamics, Inc. | STLD.O | 6 622 | 7 702 | 7,47 | 6,73 | 13,94 | 11,60 | 16,75 | ||

| Tata Steel, Ltd. | TISC.NS | 6 158 | 8 211 | 9,89 | 7,14 | — | 7,96 | 3,82 | ||

| Gerdau SA | GGBR4.SA | 6 285 | 20 744 | 8,99 | 7,24 | 47,29 | 13,31 | 4,57 | ||

| ММК | MAGN.MM | 5 237 | 5 016 | 3,60 | 2,73 | 8,52 | 4,46 | 16,21 | ||

| Companhia Siderurgica Nacional | CSNA3.SA | 4 961 | 9 469 | 7,17 | 6,98 | 17,33 | 10,24 | 18,95 | ||

| voestalpine AG | VOES.VI | 4 971 | 7 458 | 9,45 | 6,50 | — | 26,25 | -3,47 | ||

| Hunan Valin Steel Co, Ltd. | 000932.SZ | 4 637 | 9 126 | 4,84 | 4,58 | 5,71 | 5,51 | 18,29 | ||

| Hoa Phat Group JSC | HPG.HM | 4 369 | 5 702 | 6,56 | 5,66 | 10,36 | 8,93 | 17,08 | ||

| Eregli Demir ve Celik Fabrikalari TAS | EREGL.IS | 4 024 | 3 751 | 3,88 | 3,31 | 9,56 | 6,55 | 11,31 | ||

| Angang Steel Co, Ltd. | 000898.SZ | 3 557 | 6 138 | 5,72 | 5,25 | 15,79 | 11,43 | 3,44 | ||

| Hyundai Steel Co | 004020.KS | 3 413 | 13 531 | 8,85 | 8,17 | — | 17,86 | 0,10 | ||

| HBIS Co, Ltd. | 000709.SZ | 3 258 | 17 164 | 8,41 | 8,00 | 13,73 | 12,48 | 4,49 | ||

| Shanxi Taigang Stainless Steel Co, Ltd. | 000825.SZ | 2 969 | 5 925 | 7,43 | 7,11 | 23,33 | 14,89 | 6,79 | ||

| SSAB AB | SSABa.ST | 2 836 | 4 141 | 14,84 | 6,28 | — | 16,92 | 1,80 | ||

| Maanshan Iron & Steel Co, Ltd. | 600808.SS | 2 693 | 6 668 | 6,32 | 5,71 | 13,62 | 10,64 | 4,09 | ||

| Медиана | 7,45 | 6,39 | 13,84 | 11,52 | 4,53 | |||||

Источник: Thomson Reuters, оценки ГК «ФИНАМ»

Наша оценка справедливой стоимости ПАО «НЛМК» составляет $ 16 986 млн, или $ 2,83 за акцию. Эта оценка предполагает потенциал роста более 17% от текущего ценового уровня. Рекомендация — «Покупать».

| Число акций, млн | 5993 |

| Чистый долг, прогноз 2021 г. $ млн. | 2496 |

| Прогнозная EBITDA за 2021 г., $ млн | 2 836 |

| Целевой коэффициент EV/EBITDA | 6,4 |

| Оценка по EV/EBITDA, млн $ | 15 614 |

| Прогнозная чистая прибыль за 2021 г., $ млн | 1 627 |

| Целевой коэффициент P/E | 11,5 |

| Оценка по P/E, млн. $ | 18 358 |

| Итоговая оценка, млн. $ | 16 986 |

| На акцию, $ | 2,83 |

| На акцию, руб. | 222,36 |

Источник: оценки ГК «ФИНАМ»

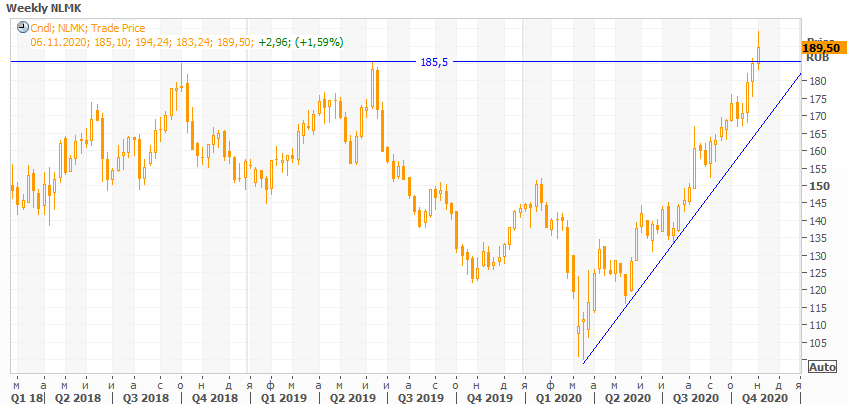

к содержанию ↑Технический анализ

В прошлом году акции НЛМК, находясь в цикле спада металлургической отрасли, были слабее рынка, потеряв 8,7% стоимости, в то время как индекс МосБиржи вырос на 28,6%. В кризис традиционно бумаги отрасли восстанавливаются быстрее других отраслей. В этом году после мартовского обвала рынков акции металлургов вошли в цикл роста. Акции НЛМК с начала года уже выросли на 31,9%, в то время как индекс МосБиржи все еще теряет 4,9%.

На недельном графике мы видим, что акции НЛМК, находясь в восходящем тренде, достигли нового исторического максимума, преодолев сопротивление в районе 185,5 руб.

Источник: Thomson Reuters

Добавить комментарий