Фармацевтический гигант Pfizer располагает одной из самых диверсифицированных в секторе линеек препаратов разнообразной специфики. Акции Pfizer находятся в числе наших рекомендаций с рейтингом «Покупать» как консервативное долгосрочное вложение. Мы ожидаем, что реорганизация бизнеса Pfizer повысит эффективность деятельности компании, а перспектива получения новых потоков выручки и прибыли за счет вакцины от коронавируса становится еще одним аргументом в пользу вложений в данный инструмент.

Мы подтверждаем рекомендацию «Покупать» по акциям Pfizer с целевой ценой на 12 месяцев на уровне $ 42,22.

Pfizer — одна из крупнейших в мире фармацевтических компаний, имеющая более чем 150-летнюю историю.

Pfizer — одна из крупнейших в мире фармацевтических компаний, имеющая более чем 150-летнюю историю.- Отчетность Pfizer за третий квартал оправдала наши оптимистичные ожидания, несмотря на масштаб последствий пандемии для американской экономики.

- Ситуация с COVID-19 оказала минимальное негативное воздействие на бизнес фармгиганта, связанное с частичной отменой плановых медицинских осмотров педиатрами, терапевтами и узкими специалистами.

- Pfizer традиционно относится к числу консервативных вложений из разряда «купил и забыл», при этом компания стабильно наращивает дивиденды, и дивидендная доходность бумаги 2021Е составляет 4,3%.

- Линейка экспериментальных препаратов Pfizer является одной из самых обширных и диверсифицированных в отрасли.

- Вакцина от COVID-19 способна принести компании миллиарды долларов дополнительной выручки ежегодно.

| US7170811035 | Покупать | |||||

| 12М целевая цена | $42,22 | |||||

| Текущая цена | $37,23 | |||||

| Потенциал роста | 13,4% | |||||

| Капитализация, млрд $ | 203 | |||||

| EV | 256 | |||||

| Количество акций, млрд | 5,56 | |||||

| Финансовые показатели, млн USD | ||||||

| Показатель | 2018 | 2019 | 2020П | |||

| Выручка | 53 647 | 51 750 | 49 150 | |||

| EBITDA | 26 425 | 21 095 | 21 120 | |||

| EBIT | 20 042 | 19 420 | 18 112 | |||

| Чистая прибыль | 17 477 | 16 733 | 16 035 | |||

| Чистая прибыль на акцию, $ | 1,87 | 2,87 | 2,23 | |||

| Дивиденд, $ | 1,36 | 1,44 | 1,52 | |||

| Показатели рентабельности, % | ||||||

| 2018 | 2019 | 2020П | ||||

| Маржа EBITDA | 49,26% | 40,76% | 42,66% | |||

| Чистая маржа | 33,47% | 32,33% | 33,41% | |||

| Мультипликаторы | ||||||

| LTM | NTM | |||||

| EV/EBITDA | 15,12 | 11,64 | ||||

| P/E | 24,55 | 12,34 | ||||

| DY | 4,2% | 4,0% | ||||

Риски:

Неопределенность вокруг дальнейшего хода пандемии коронавируса и долгосрочной эффективности вакцины создает умеренные риски для Pfizer. Кроме того, к рискам можно отнести истечение патентов, с чем сталкивается любая фармкомпания, однако в ближайший год проблем с этой стороны для Pfizer не предвидится — волна истечений важных патентов ожидается только в 2026 году.

Краткое описание эмитента

Pfizer — одна из крупнейших в мире фармацевтических компаний с рыночной капитализацией порядка $ 203 млрд. Штаб-квартира Pfizer находится в Нью-Йорке, число сотрудников компании в глобальном масштабе достигает 88 400. Pfizer основана еще в 1849 году и с тех пор поэтапно трансформировалась в фармгигант с годовой выручкой свыше $ 51 млрд, выпускающая и реализуя более 200 наименований препаратов.

Деятельность Pfizer подразделяется на несколько направлений:

-терапия внутренних болезней (заболевания обмена веществ и сердечно-сосудистые риски);

-воспалительные заболевания и иммунология;

-онкология;

-редкие заболевания;

-вакцины;

-инфекционные заболевания.

Pfizer располагает одной из самых диверсифицированных в фармацевтическом секторе линеек препаратов разнообразной специфики. Среди самых известных наименований препаратов Pfizer можно назвать Celebrex, Diflucan, Enbrel, Ibrance, Prevnar и многие другие. Компания на протяжении долгих лет занимается разработками в перспективных и социально важных областях медицины, в том числе терапии рака, а в 2020 году активно подключилась к гонке биофармкомпаний по созданию эффективной вакцины от коронавируса.

Данные (квартальные): pfizer.com

В структуре Pfizer до ноября 2020 года действовало подразделение по производству фармацевтических продуктов с истекшими патентами Upjohn, которое было деконсолидировано и объединено с Mylan.

к содержанию ↑Финансовые и операционные показатели Pfizer

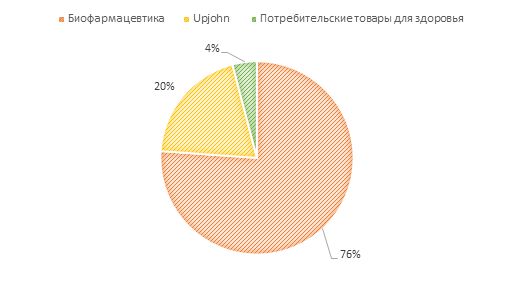

В структуре годовой выручки Pfizer львиную долю (76%) занимает биофармацевтическое направление деятельности.

Структура годовой выручки Pfizer по направлениям деятельности

Источник : pfizer.com

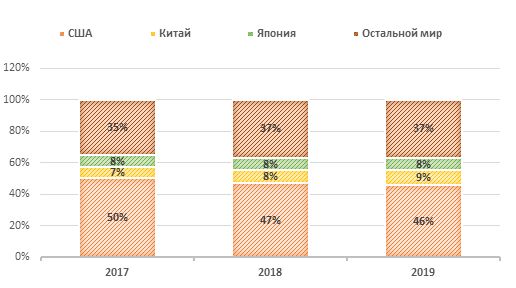

В географическом разрезе выручки фармгиганта доминируют Соединенные Штаты, оттуда поступает почти половина продаж компании за последние годы. Значимые доли выручки приносят также рынки Китая и Японии.

Географическая структура выручки Pfizer в 2017–2019 гг.

Источник: pfizer.com

По итогам третьего квартала выручка компании составила $ 12,13 млрд — на 4,3%, или $ 549 млн, ниже, чем за аналогичный квартал 2019 года, при этом показатель на $ 170 млн не дотянул до усредненных ожиданий.

Выручка биофармацевтического направления деятельности за квартал увеличилась на 2,6% г/г и составила $ 10,22 млрд, тогда как выручка подразделения по выпуску препаратов с истекшими патентами Upjohn уменьшилась на 18,5%, до отметки $ 1,92 млрд.

Динамика выручки по основным сегментам в третьем квартале была следующей:

- Терапия внутренних болезней — $ 2,085 млрд (-2%).

- Онкология — $ 2,761 млрд (+18%).

- Больничный сегмент — $ 1,728 млрд (-6%).

- Вакцины — $ 1,717 млн (-5%).

- Воспалительные заболевания и иммунология — $ 1,173 млн (-4%).

- Редкие заболевания — $ 725 млн (+25%).

Что касается динамики продаж ключевых наименований, продажи препарата Ibrance возросли на 6%, до $ 1,357 млн, Eliquis — увеличились на 9%, до $ 1,114 млрд, Prevnar 13/Prevenar 13 — уменьшились на 4%, до $ 1,534 млрд, Xeljanz — выросли на 9%, до $ 654 млн, Enbrel — упали на 23%, до $ 321 млн, Xtandi — снизились на 18%, до $ 266 млн, Chantix/Champix — понизились на 19%, до $ 223 млн, Lyrica — сократились на 33%, до $ 352 млн, Lipitor — уменьшились на 25%, до $ 356 млн, Vyndaqel/Vyndamax — составили $ 351 млн, Inlyta — подскочили на 41%, до $ 195 млн.

Компания уточнила прогнозный диапазон по выручке, указав вместо прежнего $ 48,6–50,6 млрд более узкий диапазон $ 48,8–49,5 млрд. Стоит отметить, что по итогам второго квартала топ-менеджмент Pfizer повышал свои прогнозы по выручке на текущий год с диапазона $ 48,5–50,5 млрд до $ 48,6–50,6 млрд.

Динамика выручки Pfizer за первые 9 месяцев 2020 г. в разрезе по основным наименованиям продукции

| млн $ | 9 месяцев с окончанием | Изменение, % | |

| 27 сентября 2020 | 29 сентября 2019 | ||

| Общая выручка | 35 961 | 39 062 | -7,9% |

| Терапия внутренних болезней | 6695 | 6508 | 2,9% |

| Eliquis | 3686 | 3121 | 18,1% |

| Chantix/Champix | 728 | 825 | -11,8% |

| Premarin | 471 | 542 | -13,1% |

| BMP2 | 197 | 212 | -7,1% |

| Toviaz | 183 | 186 | -1,6% |

| Прочее | 1429 | 1621 | -11,8% |

| Онкология | 7843 | 6547 | 19,8% |

| Ibrance | 3955 | 3677 | 7,6% |

| Xtandi | 741 | 594 | 24,7% |

| Sutent | 616 | 704 | -12,5% |

| Inlyta | 559 | 316 | 76,9% |

| Xalkori | 409 | 385 | 6,2% |

| Bosulif | 324 | 267 | 21,3% |

| Retacrit | 278 | 147 | 89,1% |

| Lorbrena | 142 | 77 | 84,4% |

| Braftovi | 116 | 18 | 544,4% |

| Mektovi | 103 | 19 | 442,1% |

| Ruxience | 78 | — | — |

| Больничный сегмент | 5535 | 5505 | 0,5% |

| Sulperazon | 432 | 505 | -14,5% |

| Medrol | 295 | 348 | -15,2% |

| Zithromax | 218 | 254 | -14,2% |

| Precedex | 211 | 116 | 81,9% |

| Vfend | 201 | 265 | -24,2% |

| Panzyga | 199 | 107 | 86,0% |

| Fragmin | 178 | 185 | -3,8% |

| Zyvox | 176 | 195 | -9,7% |

| Pfizer CentreOne | 618 | 556 | 11,2% |

| Прочие противоинфекционные | 1195 | 1260 | -5,2% |

| Прочие больничные | 1813 | 1713 | 5,8% |

| Вакцины | 4574 | 4795 | -4,6% |

| Prevnar13/Prevenar13 | 4100 | 4268 | -3,9% |

| Nimenrix | 180 | 159 | 13,2% |

| FSME/IMMUN-TicoVac | 170 | 197 | -13,7% |

| Прочие вакцины | 124 | 171 | -27,5% |

| Воспалительные заболевания и иммунология | 3299 | 3482 | -5,3% |

| Xeljanz | 1741 | 1634 | 6,5% |

| Enbrel (за пределами США и Канады) | 1005 | 1285 | -21,8% |

| Inflectra/Remsima | 471 | 446 | 5,6% |

| Прочее | 83 | 116 | -28,4% |

| Редкие заболевания | 2071 | 1592 | 30,1% |

| Vyndaqel/Vyndamax | 859 | 259 | 231,7% |

| BeneFIX | 337 | 372 | -9,4% |

| Genotropin | 316 | 357 | -11,5% |

| Refacto AF/Xyntha | 272 | 319 | -14,7% |

| Somavert | 198 | 192 | 3,1% |

| Прочее | 89 | 94 | -5,3% |

| Upjohn | 5944 | 8535 | -30,4% |

| Lipitor | 1191 | 1506 | -20,9% |

| Lyrica | 1058 | 2888 | -63,4% |

| Norvasc | 601 | 735 | -18,2% |

| Celebrex | 428 | 526 | -18,6% |

| Viagra | 342 | 379 | -9,8% |

| Effexor | 242 | 242 | 0,0% |

| Zoloft | 233 | 217 | 7,4% |

| EpiPen | 194 | 197 | -1,5% |

| Xalatan/Xalacom | 188 | 201 | -6,5% |

| Xanax | 149 | 147 | 1,4% |

| Прочее | 1317 | 1496 | -12,0% |

Источник: pfizer.com

Мы отмечаем, что из величины $ 549 млн, на которую снизилась выручка, $ 444 млн составило операционное снижение, а остальное пришлось на долю неблагоприятных колебаний валютных курсов.

Сокращение выручки обусловлено снижением спроса на отдельные продукты в Китае, а также уменьшением количества плановых профилактических посещений врачебных кабинетов населением в Соединенных Штатах из-за пандемии коронавируса — в силу этого не были своевременно выписаны рецепты и назначения по ряду препаратов.

Вместе с тем негативный эффект от сокращения спроса на ряд назначаемых врачами препаратов был отчасти сглажен повышением спроса на вакцину Prevenar 13. Рост осведомленности населения о заболеваниях дыхательной системы и инфекциях, обусловленный повсеместным просвещением об опасностях COVID-19, побудил потребителей на отдельных рынках за пределами США активнее вакцинироваться от пневмококковой инфекции, в частности сделать пропущенные во втором квартале прививки. На рынках за пределами США продажи Prevenar 13 возросли на 14%, в частности благодаря более активному вакцинированию детей в Китае.

Примечательно, что в третьем квартале глобальная выручка от препаратов Vyndaqel/Vyndamax составила $ 351 млн, показав рост на 125%. Препарат Vyndaqel запущен в продажу в Соединенных Штатах в мае 2019 года, а Vyndamax — в сентябре 2019 года. Эти препараты, незначительно отличающиеся по составу, предназначены для лечения наследственного и ненаследственного («дикого типа») транстиретинового амилоидоза у взрослых пациентов с кардиомиопатией (ATTR-CM). Заболевание характеризуется накоплением аномальных белковых отложений в сердце, что приводит к кардиомиопатии и прогрессирующей сердечной недостаточности.

Примечательно, что в третьем квартале глобальная выручка от препаратов Vyndaqel/Vyndamax составила $ 351 млн, показав рост на 125%. Препарат Vyndaqel запущен в продажу в Соединенных Штатах в мае 2019 года, а Vyndamax — в сентябре 2019 года. Эти препараты, незначительно отличающиеся по составу, предназначены для лечения наследственного и ненаследственного («дикого типа») транстиретинового амилоидоза у взрослых пациентов с кардиомиопатией (ATTR-CM). Заболевание характеризуется накоплением аномальных белковых отложений в сердце, что приводит к кардиомиопатии и прогрессирующей сердечной недостаточности.

Ранее не существовало ни одного одобренного FDA препарата для лечения ATTR-CM, и динамика продаж Vyndaqel/Vyndamax в первые кварталы после запуска уже продемонстрировала потребность пациентов в терапии данного редкого заболевания.

Рост продаж Vyndaqel/Vyndamax в США в третьем квартале составил 101%, а на международных рынках — 150%, благодаря тому что в марте 2019 года препарат был запущен в Японии, а в феврале 2020-го одобрен на территории Евросоюза.

Выручка от биоаналогов в третьем квартале составила $ 424 млн, показав рост на 80% благодаря недавним запускам препаратов Ruxience (rituximab), Zirabev (bevacizumab) и Trazimera (trastuzumab) в Соединенных Штатах и на других рынках, а также за счет роста продаж Retacrit (epoetin zeta).

Продажи Eliquis возросли на 9% на фоне повышения спроса на антикоагулянты в условиях пандемии коронавируса. У пациентов, госпитализированных с COVID-19, нередко возникают проблемы с кровью и образуются тромбы в артериях, венах и легких, что чревато сердечными приступами и инсультами. «Разжижители» крови в этой связи стали пользоваться ажиотажным спросом.

Продажи блокбастера Ibrance для терапии некоторых разновидностей рака молочной железы в третьем квартале возросли на 9%, при этом препарат уверенно сохраняет лидирующую рыночную долю в своем сегменте. По некоторым оценкам, к 2026 году продажи препарата могут достигнуть пиковой величины — $ 11 млрд (в 2019 году выручка от Ibrance составила $ 4,96 млрд).

Выручка от препарата Xeljanz для лечения ревматоидного артрита, псориатического артрита и язвенного колита возросла на 10% благодаря росту назначений по показаниям лечения ревматоидного и псориатического артрита, в частности на рынках за пределами США рост продаж составил 23%.

Глобальные продажи препарата Inlyta выросли на 41% благодаря его одобрению для лечения еще одного онкологического заболевания, почечно-клеточной карциномы, а выручка от Xtandi показала рост на 18% благодаря более широкому назначению препаратов для лечения ряда разновидностей рака простаты.

Выручка подразделения Upjohn в третьем квартале снизилась на 18%, главным образом в силу падения продаж Lyrica в США из-за усиления конкуренции со стороны дженериков, начавшейся с июня 2019 года. Негативным моментом стало и снижение продаж Celebrex в Японии из-за конкуренции со стороны дженериков с июня 2020 года.

Чистая прибыль Pfizer по итогам третьего квартала составила $ 2,194 млрд (GAAP), при этом скорректированная чистая прибыль (non-GAAP) — $ 4,071 млрд, снизившись на 3,4% г/г. Скорректированная чистая прибыль на акцию составила 72 цента, в сравнении с 75 центами годом ранее, и на 1 цент превысила ожидания.

Компания уточнила свой прогноз по годовой скорректированной чистой прибыли на акцию с диапазона $2,85–2,95 до более узкого интервала $ 2,88–2,93.

Изменения в прогнозах Pfizer на 2020 г

| Выручка | $48,8–49,5 млрд |

| (предыдущий прогноз) | ($48,6–50,6 млрд) |

| Скорректированная себестоимость как % от выручки | 20,2–20,7% |

| (предыдущий прогноз) | (19,5–20,5%) |

| Скорректированные маркетинговые, общие и административные издержки | $11,5–12,0 млрд |

| (предыдущий прогноз) | ($ 11,5–12,5 млрд) |

| Издержки на исследования и разработки | $ 8,8–9,1 млрд |

| (предыдущий прогноз) | ($ 8,6–9,0 млрд) |

| Фактическая ставка налога на скорректированную чистую прибыль | ~15,0% |

| Скорректированная чистая прибыль на акцию | $2,88–2,93 |

| (предыдущий прогноз) | ($2,85–2,95) |

Источник: pfizer.com

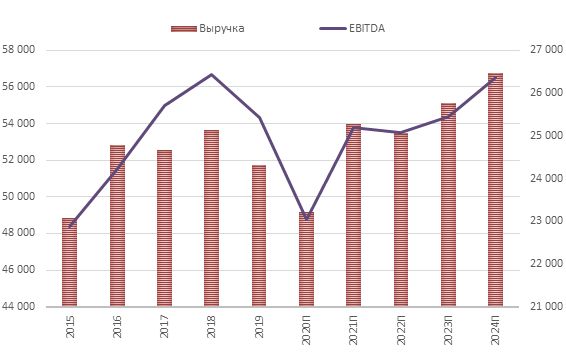

В 2019–2020 годах наметилось снижение годовой выручки и EBITDA, но в 2021 году ожидается восстановление показателей к допандемийным уровням, кроме того, мы ожидаем дальнейшей их положительной динамики в долгосрочной перспективе.

Динамика годовой выручки и EBITDA Pfizer (с прогнозными значениями)

Источник: данные компании, прогнозы Reuters, ГК «ФИНАМ»

Что касается показателей рентабельности, мы считаем, что в долгосрочной перспективе Pfizer сумеет добиться роста маржи чистой прибыли за счет проводимой деконсолидации наименее прибыльных направлений бизнеса, в частности по производству препаратов с истекшими патентами.

Динамика маржи EBITDA и чистой маржи Pfizer (с прогнозными значениями)

Источник: данные компании, прогнозы Reuters, ГК «ФИНАМ»

к содержанию ↑Факторы роста и обзор исследований Pfizer

Линейке экспериментальных препаратов Pfizer в биофармацевтическом секторе практически нет равных — в ней есть внушительный перечень перспективных наименований, способных стать блокбастерами после выхода на рынок в ближайшие годы.

В общей сложности экспериментальная линейка компании насчитывает 92 наименования, в том числе 21 в рамках третьей фазы клинических испытаний и 6 препаратов на регистрации.

За последние годы компания уже получила хорошие известия от регулятивных органов — в США был одобрен ее препарат Talzenna (talazoparib) для лечения различных форм метастатического рака молочной железы, также «зеленый свет» дали препарату Vizimpro (dacomitinib) от определенной формы рака легких, а в марте FDA принял на рассмотрение результаты третьей фазы исследований совместного с Eli Lilly препарата tanezumab для пациентов с хронической болью из-за остеоартрита. Заседание консультативного комитета по препарату состоится в марте 2021 года.

Препарат Talzenna предназначен для лечения местнораспространенного (метастатического) рака молочной железы, отрицательного к HER2 (рецептор эпидермального фактора роста 2-го типа) и с опасными мутациями гена BRCA. Данные мутации ответственны за 5–10% случаев рака молочной железы.

Рак молочной железы — один из самых распространенных видов онкологических заболеваний у американских женщин. В Соединенных Штатах 1 из 8 женщин сталкивается с этим недугом в течение жизни, то есть речь идет о 13% женского населения. В ближайшие годы ожидается ускорение темпов роста рынка препаратов для лечения рака молочной железы.

Что касается препарата Vizimpro, Pfizer доказала высокую эффективность и хорошую переносимость Vizimpro, в частности в подгруппе пациентов азиатского происхождения, проведя специальное исследование, что позволит жителям Китая, Гонконга, Японии и Южной Кореи больше доверять данному препарату.

В 2018 году в мире имело место 18,1 млн новых случаев рака и 9,5 млн связанных с раком смертей, а к 2040 году, по некоторым оценкам, годовое число выявляемых случаев рака приблизится к 30 млн. Ведущей причиной смерти от онкологии является рак легких, уносящий 1,8 млн жизней ежегодно. Более 60 000 новых случаев почечно-клеточной карциномы диагностируется каждый год в США. Все эти недуги находятся в фокусе внимания ученых Pfizer.

Pfizer является признанным специалистом в области метаболических заболеваний и исследует последствия ожирения для здоровья человека — возникновение диабета, который, в свою очередь, повышает сердечно-сосудистые риски. Более двух третей людей в возрасте 65 лет и старше с диабетом умирают от той или иной кардиологической причины.

Еще одна недостаточно изученная тема, в которой у Pfizer имеются наработки, связана с влиянием метаболического синдрома на состояние печени. Неалкогольный стеатогепатит (НАСГ) справедливо считают скрытой эпидемией глобального масштаба — накопление жира в печени, сопровождающееся патологическими изменениями в тканях органа, напрямую связано с ожирением и инсулинорезистентностью и поражает порядка 30% взрослого населения США. НАСГ способен привести к фиброзу, циррозу, раку и отказу печени, и пока не существует одобренной терапии данного заболевания. Госпитализации по причинам, связанным с НАСГ, в Штатах и других странах Запада весьма дорогостоящи и масштабны по количеству, и отсутствие профилактики и своевременного лечения такого рода хронических заболеваний способно обойтись мировой экономике в $ 47 трлн к 2036 году. Pfizer проводит исследования в отношении терапии метаболических нарушений и ищет способы помешать им негативно воздействовать на сердце.

Более 30 млн человек в Соединенных Штатах и 350 млн человек в глобальном масштабе страдает от одной из 7000 редких болезней, половина из них — дети. За последние 25 лет выявлены гены, ответственные за 50% моногенных заболеваний (вызванных мутацией в одном гене), и в ближайшие годы будут выявлены оставшиеся. Благодаря продвижениям науки 5% редких заболеваний теперь имеют одобренную терапию, и в последующие годы ученые будут искать лекарства от остающихся тысяч редких заболеваний. Pfizer работает в этом направлении больше 20 лет и имеет обширные ресурсы, а также опыт для успешного создания препаратов от редких заболеваний.

Специалисты фармгиганта сосредоточили внимание на редких заболеваниях крови, в частности гемофилии и серповидно-клеточной анемии, а также на нейродегенеративных заболеваниях, а именно мышечной дистрофии Дюшенна и атаксии Фридрейха.

В ноябре Pfizer представила результаты совместных с BioNTech клинических испытаний в рамках 3-й фазы по экспериментальной вакцине от коронавируса. Данные компании говорят о 95%-ной эффективности экспериментального наименования BNT162b2 по прошествии 28 дней после первого введения вакцины, при этом у участников испытаний выявлено 170 случаев COVID-19, из них 162 — в группе получателей плацебо и 8 — в группе получивших вакцину. Эффективность была стабильной во всех возрастных, половых и этнических группах, в том числе в категории старше 65 лет составила 94%.

20 ноября Pfizer подала документы в FDA на получение разрешения на экстренное применение вакцины от COVID-19 и имеет шансы вывести на рынок США первую такую вакцину. Заседание консультативного комитета по рассмотрению заявки состоится 10 декабря.

При положительном решении Pfizer и BioNTech намерены произвести до 50 млн доз вакцины в 2020 году и порядка 1,3 млрд доз к концу 2021 года.

Правительство США изъявило готовность заплатить $ 2 млрд за 100 млн доз вакцины, то есть $ 20 за дозу: в случае продажи 1,3 млрд доз выручка составит $ 26 млрд, из которых $ 13 млрд выпадет на долю Pfizer. Соответственно, при наиболее благоприятном раскладе с чистой маржой на уровне 30% к годовой прибыли компании прибавится еще около $ 4 млрд.

В 2009 году люди старше 65 лет составляли 13% населения США, а к 2030 году доля этой возрастной категории возрастет до 20% населения. Тенденция старения населения неизбежно приведет к росту расходов на здравоохранение, в частности фармацевтическую продукцию.

к содержанию ↑Дивидендная политика Pfizer

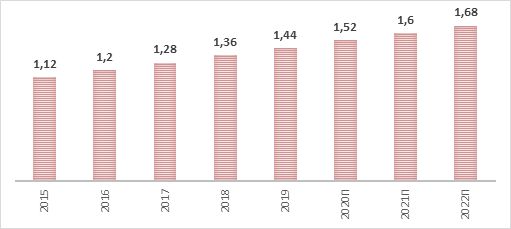

Pfizer последовательно наращивает дивиденды уже 10 лет, за последние 5 лет среднегодовой темп роста составил 6,7%. Коэффициент выплаты дивидендов Pfizer превышает 52%, дивидендная доходность 2021Е — 4,3%.

Динамика годовых дивидендов Pfizer (с прогнозными значениями)

Источник: данные компании, прогнозы Reuters

к содержанию ↑Корпоративные события

Pfizer представила данные проведенных клинических испытаний препарата Vyndaqel/(tafamidis meglumine)/Vyndamax (tafamidis) в рамках 3-й фазы — препарат показал статистически значимое сокращение смертности и частоты госпитализаций по сердечно-сосудистым причинам у пациентов с кардиомиопатией при транстиретиновом амилоидозе.

В ноябре Pfizer завершила сделку по отделению своего бизнеса Upjohn и объединению его с Mylan, в результате слияния образована компания Viatris.

Акционеры Pfizer получили 0,124 акции Viatris на каждую обыкновенную акцию Pfizer, которая имелась у них по состоянию на 13 ноября, при этом они сохранили прежнее число акций самой компании. В результате сделки акционеры Pfizer располагают 57% обыкновенных акций Viatris, а акционеры Mylan — 43%.

Pfizer объявила о позитивных результатах исследования в рамках 3-й фазы клинических испытаний препарата abrocitinib на пациентах с атопическим дерматитом умеренной и тяжелой степени.

Компания также представила позитивные результаты исследования в рамках 3-й фазы клинических испытаний препарата Xeljanz (tofacitinib) на взрослых больных активным анкилозирующим спондилитом.

FDA одобрила Xeljanz для применения у детей старше 2 лет с активным полиартикулярным ювенильным идиопатическим артритом (pcJIA). Таким образом, Xeljanz стал первым и единственным ингибитором янус-киназ, одобренным в США для лечения данного недуга.

Препарат Xalkori получил статус приоритетного на предмет лечения детей с одной из разновидностей крупноклеточной лимфомы. В случае одобрения, которое может произойти уже в январе 2021 года, Xalkori станет первой биомаркер-управляемой терапией указанного заболевания в США.

Pfizer представила позитивные результаты совместных с BioNTech клинических испытаний в рамках 3-й фазы по экспериментальной вакцине от коронавируса и подала документы в FDA на получение разрешения на ее экстренное применение в США. Рассмотрение заявки состоится 10 декабря.

к содержанию ↑Оценка методом DCF

Для оценки по модели DCF мы спрогнозировали денежные потоки до 2024 года включительно, при этом использовали средневзвешенную стоимость капитала (WACC) в размере 7,8%.

При прогнозировании денежных потоков мы сделали ряд экспертных допущений, в том числе взяли за основу умеренно пессимистичный сценарий, при котором Pfizer в конце 2020 года получит разрешение на коммерциализацию вакцины от COVID-19, но выручка от нее в 2021 году составит только $ 3 млрд. Данное допущение сделано с учетом чрезмерно высокой степени неопределенности вокруг дальнейшего развития пандемии, ее временных горизонтов и долгосрочной картины с эффективностью вакцины, которая пока остается неясной.

Динамика прогнозной выручки и EBIT Pfizer

Источник: прогнозы Reuters, ГК «ФИНАМ»

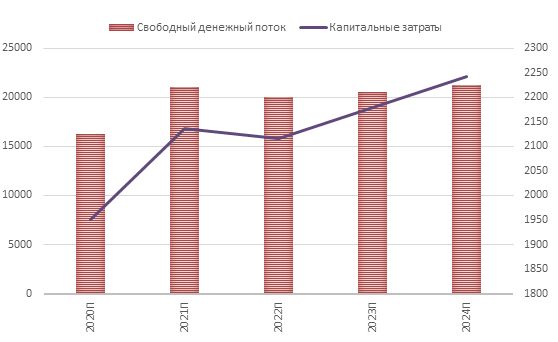

Динамика прогнозного свободного денежного потока и капитальных затрат Pfizer

Источник: прогнозы Reuters, ГК «ФИНАМ»

| Показатель | 2020E | 2021E | 2022E | 2023E | 2024E |

| EBIT | 18 112 | 19 899 | 19 715 | 20 307 | 20 916 |

| — налог на прибыль | -2717 | -2985 | -2957 | -3046 | -3137 |

| — капитальные затраты | -1950 | -2136 | -2117 | -2178 | -2242 |

| — инвестиции в оборотный капитал | -2149 | 863 | 28 | -44 | -46 |

| + амортизация | 4938 | 5425 | 5375 | 5536 | 5702 |

| Свободный денежный поток, млн $ | 16 234 | 21 067 | 20 044 | 20 574 | 21 193 |

| Фактическая налоговая ставка | 15% |

| Стоимость долга | 3,4% |

| Стоимость долга после вычета налогов | 2,8% |

| Количество акций, млн | 5557 |

| Цена акции | 36,53 |

| Рыночная капитализация, млн $ | 202,993 |

| Долг, млн $ | 63,613 |

| Долг к капиталу | 23,9% |

| Чистый долг | 26,782 |

| Безрисковая ставка | 2,5% |

| Премия за рыночный риск | 6,0% |

| Бета | 0,95 |

| Бета с учетом левериджа | 1,14 |

| Стоимость капитала | 9,36% |

| WACC | 7,80% |

| Сумма дисконтированных денежных потоков, млн $ | 74,279 |

| Целевая величина EV/EBITDA | 9,04 |

| Терминальная стоимость, млн $ | 191,971 |

| Целевая капитализация | 266,250 |

| — за вычетом чистого долга | 239,468 |

| Целевая цена 1 акции | 43,09 |

Расчеты — ГК «ФИНАМ», данные для расчетов по состоянию на 26.11.2020 г.

Таким образом, наша 12-месячная целевая цена по DCF-модели для бумаг Pfizer составляет $ 43,09.

к содержанию ↑Оценка сравнительным методом

Что касается текущей картины с основными мультипликаторами, у Pfizer аналогично имеет место недооцененность по отношению к основным конкурентам.

| Компания | EV/S | EV/EBITDA | P/E | P/CF | P/B | P/S | Forward EV/EBITDA | Forward P/E |

| Pfizer Inc | 5,26 | 15,12 | 24,55 | 16,19 | 3,11 | 4,18 | 11,64 | 12,34 |

| AstraZeneca PLC | 5,85 | 20,97 | 54,52 | 31,09 | 11,16 | 5,26 | 15,13 | 21,22 |

| Eli Lilly and Co | 6,54 | 20,61 | 23,70 | 20,83 | 28,68 | 5,96 | 15,48 | 18,44 |

| Johnson & Johnson | 4,76 | 12,76 | 22,99 | 17,52 | 5,87 | 4,68 | 12,23 | 16,11 |

| Merck & Co, Inc. | 4,73 | 11,15 | 17,61 | 18,35 | 6,94 | 4,28 | 10,33 | 12,55 |

| Novartis AG | 5,00 | 13,87 | 28,98 | 16,75 | 3,74 | 4,45 | 12,98 | 14,10 |

| Bristol-Myers Squibb Co | 4,21 | 11,08 | 11,43 | 2,83 | 3,60 | 7,67 | 8,52 | |

| GlaxoSmithKline PLC | 2,92 | 11,17 | 10,98 | 8,68 | 4,88 | 2,04 | 9,44 | 11,93 |

| Медиана | 4,76 | 12,76 | 23,35 | 17,52 | 5,87 | 4,45 | 12,23 | 14,10 |

Источник: Thomson Reuters

Мы оценили Pfizer сравнительным методом по отношению к основным конкурентам, основываясь на прогнозных финансовых показателях за 2021 год. Наша оценка рассчитывается как среднее арифметическое оценок по мультипликаторам EV/EBITDA и P/E.

| Число акций, млн | 5557 |

| Чистый долг, млн $ | 56 925 |

| Прогнозная EBITDA за 2021 г., млн $ | 22 037 |

| Целевой коэффициент EV/EBITDA | 12,23 |

| Оценка по EV/EBITDA, млн $ | 212 588 |

| Прогнозная чистая прибыль за 2021 г., млн $ | 16 602 |

| Целевой коэффициент P/E | 14,10 |

| Оценка по P/E, млн $ | 234 088 |

| Средняя оценка, млн $ | 223 338 |

| На акцию, $ | 40,19 |

Таким образом, наша оценка справедливой стоимости Pfizer сравнительным методом составляет $ 223,34 млрд, или $ 40,19 на акцию.

к содержанию ↑Технический анализ

С технической точки зрения на дневном графике Pfizer имеет место среднесрочный восходящий тренд, который пока ничем не скомпрометирован.

Источник : Thomson Reuters

к содержанию ↑Итоговая оценка

При определении целевой цены мы ориентировались в большей степени на оценку по DCF, присвоив ей вес 70%, а оценке по мультипликаторам присвоили вес 30%. Взвешенная целевая цена на ближайшие 12 месяцев составила $42,22, что соответствует 13,4%-ному потенциалу роста бумаг от текущих уровней.

| Метод | Вес | Таргет |

| DCF | 70% | 43,09 |

| Мультипликаторы | 30% | 40,19 |

| Взвешенная целевая цена | 42,22 | |

| Текущая цена, USD | 37,23 | |

| Потенциал | 13,4% | |

Источник: расчеты ГК «ФИНАМ»

Добавить комментарий