Инвестиционная идея

ПАО «ЛУКОЙЛ» — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире по объему доказанных запасов и добычи углеводородов.

| ЛУКОЙЛ | |

| Рекомендация | Покупать |

| Целевая цена | 6 446 руб. |

| Текущая цена | 5 144 руб. |

| Потенциал | 25% |

* У компании очень низкий долг, что позволяет не сомневаться в ее финансовой стабильности.

* Хорошая структура добычи и снижение операционных расходов позволит ЛУКОЙЛу быть одной из немногих нефтегазовых компаний, которая закончит 2020 г. с чистой прибылью.

* Компания стабильно возвращает нераспределенную прибыль акционерам через выкупы акций и выплату дивидендов. к содержанию ↑

Описание эмитента

ПАО «ЛУКОЙЛ» — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире по объему доказанных запасов и добычи углеводородов, в которой заняты более 100 тыс. работников в России, Европе, Азии, Африке и Америке (всего более 30 стран). На долю ЛУКОЙЛа приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Более 80% бизнеса компании осуществляется в России.

| Основные показатели обыкн. акций | |||||

| Тикер | LKOH | ||||

| ISIN | RU0009024277 | ||||

| Рыночная капитализация | 3,35 трлн руб. | ||||

| Enterprise value (EV) | 3,7 трлн руб. | ||||

| Мультипликаторы | |||||

| P/E 2020E | 74,8 | ||||

| P/E 2021E | 11,1 | ||||

| EV/EBITDA 2020E | 5,5 | ||||

| EV/EBITDA 2021Е | 4,4 | ||||

| DY 2021E | 7,1% | ||||

| Финансовые показатели, млрд руб. | |||||

| Показатель | 2018 | 2019 | 2020П | ||

| Выручка | 8 036 | 7 841 | 5 564 | ||

| EBITDA | 1 110 | 1 176 | 735 | ||

| Чистая прибыль | 619 | 640 | 48,2 | ||

| Дивиденд, руб. | 250 | 542 | 278 | ||

| Денежный поток | 1 117 | 1 171 | 746 | ||

| Финансовые коэффициенты | |||||

| Показатель | 2018 | 2019 | 2020П | ||

| Маржа EBITDA | 13,8% | 15% | 13,21% | ||

| Чистая маржа | 7,7% | 8,2% | 0,87% | ||

| ROE | 16,4% | 16% | 2,7% | ||

| Чистый долг / EBITDA | 0,1x | 0,03x | 0,4x | ||

Основные направления деятельности компании — разведка, добыча, переработка, маркетинг и распределение нефти и газа. Доли рынка ЛУКОЙЛа в России составляют: в нефтедобыче — 14,6%, в нефтепереработке — 15,4%, а в поисково-разведочном бурении — 16,4%.

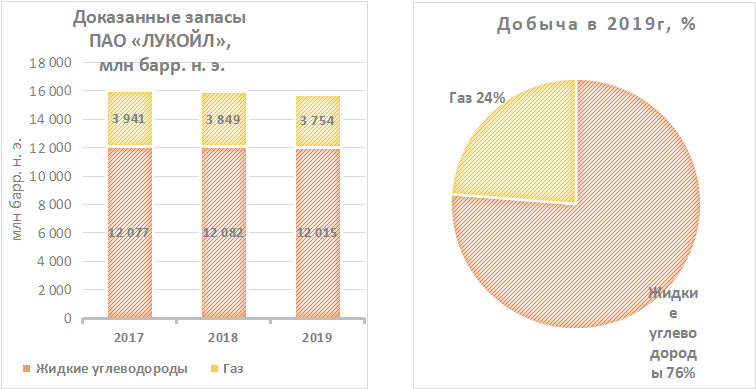

Разбивка доказанных запасов и добычи ЛУКОЙЛа за 2019 г.

Источник: данные компании

Доказанные запасы углеводородов ЛУКОЙЛа на 31 декабря 2019 г., по стандартам Комиссии по ценным бумагам и биржам США, составили 15,8 млрд барр. н. э., в том числе 12,0 млрд барр. нефти и 3,7 млрд барр. газа. В 2019 г. открыто восемь новых месторождений и 28 залежей, закончено строительство 63 поисково-разведочных скважин.

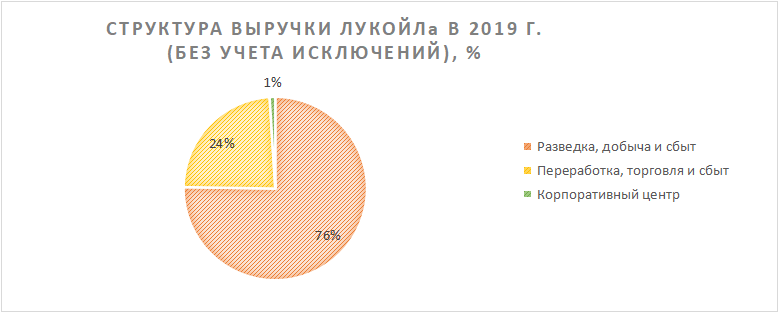

Из всех имеющихся доказанных запасов у компании разработано примерно 60%, что в абсолютном выражении составляет 9,56 млрд барр. н. э. По данным отчетности за 2019 г., четверть добычи компании составляет газ, остальное — жидкие углеводороды. Текущих разработанных запасов компании хватит на 11 лет, примечательно, что у ЛУКОЙЛа запасов газа в ближайшие несколько лет не хватит для поддержки текущих темпов добычи, поэтому можно ожидать смещение структуры добычи в сторону нефти. В дальнейшем этот фактор может сказаться на доле переработки в выручке. Компания за 2019 г. отчиталась о выручке от реализации нефти на уровне 2 364 млрд руб., что составляет 24% от общей, выручка от нефтепереработки составляет 7 624 млрд руб.. или 76% от общей. Доля выручки корпоративного центра, к которому компания относит не основную деятельность, составляет менее процента.

Источник: данные компании

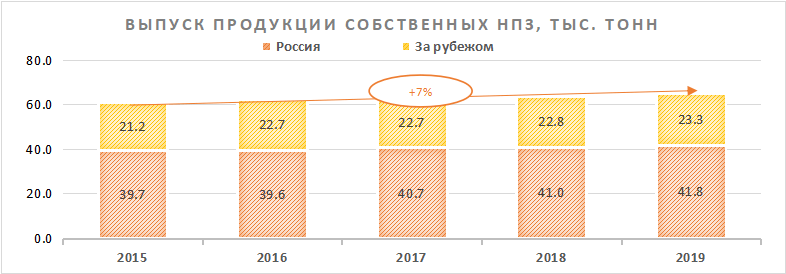

Основным регионом добычи жидких углеводородов является Западная Сибирь. В 2019 г. здесь добыто 43,4% от общего объема добычи нефти. ЛУКОЙЛ владеет и управляет четырьмя нефтеперерабатывающими заводами, расположенными в европейской части России, и тремя заводами за рубежом — в Болгарии, Румынии и Италии. За 2019 г. производство нефтепродуктов на собственных НПЗ группы «ЛУКОЙЛ» выросло на 2,0% по сравнению с 2018 г., до 65,1 млн тонн. Компания управляет розничной сетью из 5044 АЗС в 19 странах мира.

Группа владеет четырьмя ГЭС на юге России и мощностями в области возобновляемой энергетики. Вырабатываемая энергия на 30% используется для обеспечения собственных потребностей, на 70% — в коммерческих целях. Объем коммерческой генерации электроэнергии составил 12,7 млрд кВт⋅ч.

Структура капитала: генеральному директору ЛУКОЙЛа Вагиту Юсуфовичу Алекперову принадлежит 196 млн акций (30% от общего количества), вице-президенту ЛУКОЙЛа Леониду Арнольдовичу Федуну принадлежит 65 млн акций (10% от общего количества). Free float акций компании — около 52%.

к содержанию ↑Стратегия компании

ЛУКОЙЛ, как и многих нефтяников, не обошел стороной коронакризис, и на телефонной конференции, посвященной публикации отчетности за 3К 2020 г., менеджмент сделал предварительный прогноз капвложений на 2021 г. Затраты на инвестиционные проекты будут на уровне текущего года, а именно 450 млрд руб. Из-за кризиса, который возник в период пандемии, ЛУКОЙЛу пришлось заморозить проекты примерно на $ 1,5 млрд. Ранее компания уже озвучивала планы по сокращению инвестиционной программы 2020 г. — в первую очередь инвестиций в зарубежные проекты. Скорее всего, это связано с долгим сроком окупаемости.

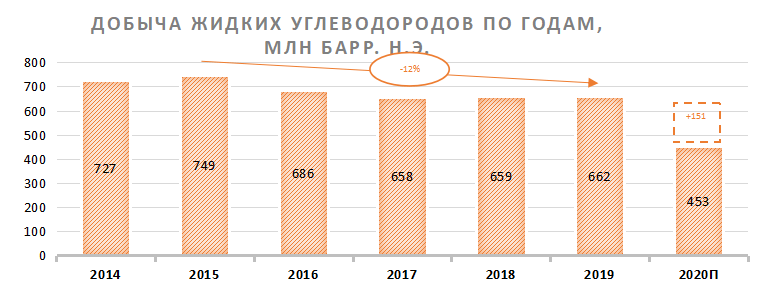

- Тренды в нефтедобыче и нефтепереработке ЛУКОЙЛа. На графике показано, как вела себя добыча ЛУКОЙЛа с 2014 по 2020 г. Фактически за первые 9 мес. 2020 г. компания добыла 453 млн барр. н. э., если экстраполировать данные результаты на весь год, получится, что компания добудет около 600 млн барр. н. э., что на 9% ниже уровня 2019 г. Производство жидких углеводородов сократилось на 12% с 2015 по 2019 г.

Источник: данные компании, прогнозы ГК «ФИНАМ»

Дальнейшее восстановление добычи остается под вопросом, поскольку введенные квоты ОПЕК не дают в должной мере сделать это.

ЛУКОЙЛ на презентации результатов за 3К 2020 г. определил ключевыми проектами:

- Месторождения Северного Каспия. Месторождения данной области находятся очень близко к конечному потребителю, что позволяет компании существенно экономить на доставке. Добываемая нефть в данной области содержит малое количество примесей, что позволяет отнести ее к высококачественным. Производство нефти с месторождений Каспийского моря за 9 мес. 2020 г. составило 5,6 млн тонн, что на 2% выше аналогичного периода прошлого года. Компания относит к приоритетным еще два месторождения данного региона, что может говорить о дальнейшем росте производства нефти ЛУКОЙЛом в регионе Каспийского бассейна.

- Месторождения ТРИЗ, добыча трудноизвлекаемых запасов нефти -приоритетное направление компании. Текущая стратегия сосредоточена на высокомаржинальных, высоковязких месторождениях Тимано-Печорской области. Высокая отдача от инвестиций в данные месторождения достигается за счет льготного НДПИ и экономии на бурении благодаря развитию технологий проходки скважин. На месторождениях с низкопроницаемыми залежами на территории Западной Сибири добыча была увеличена за первых 9 мес. на 41%, по сравнению с аналогичным периодом прошлого года. Можно ожидать, что компания будет развивать проекты в области ТРИЗ при сохранении льготного НДПИ.

- Газовые проекты в Узбекистане.Компания считает приоритетным газовую добычу со своих узбекских месторождений. Близость конечного потребителя в лице Китая помогает экономить на транспортировке.

ЛУКОЙЛ в своей стратегии фокусируется на проектах, где есть весомые преимущества: либо льготы со стороны государства, либо территориальная близость покупателей. Однако данным проектам могут помешать новые инициативы со стороны государства. В 2021 г. правительством планируется вновь внести изменения в расчет НДД и НДПИ. Кроме того, будет проведена оптимизация налоговых льгот для нефтяной отрасли, планируются изменения в налогообложении истощенных и сверхвязких месторождений нефти. Учитывая высокую неопределенность относительно спроса на нефть и нефтепродукты, а также новые изменения в налоговом законодательстве, ЛУКОЙЛ не дает конкретных цифр по будущим капитальным вложениям в ключевые проекты.

- Тренды в нефтехимии. Несмотря на падение производства жидких углеводородов, компания «ЛУКОЙЛ» нарастила за тот же период выпуск нефтехимии — на 7% за 2015–2019 гг.

Источник: данные компании

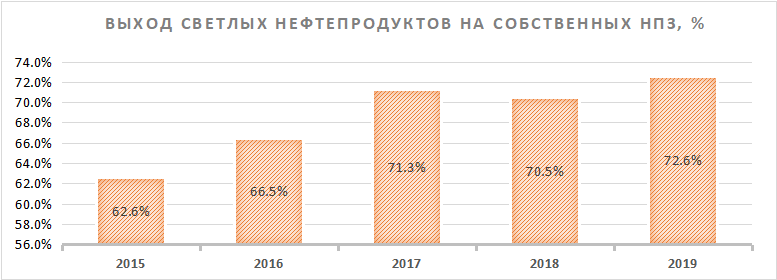

Как указывалось ранее, компания получает 76% выручки от нефтепереработки. Примечательно еще то, что компания ежегодно увеличивает выход светлых углеводородов на собственных НПЗ.

Источник: данные компании

Этот тренд начался в российской экономике с 2014 г., когда впервые использовали налоговый маневр и введение повышенных акцизов на нефтепродукты первичной переработки, маржинальность производства гудрона, мазута и других продуктов начальной обработки нефти стало убыточным. В связи с этим многие компании начали модернизацию своих производств. ЛУКОЙЛ сегодня обладает одними из лучших заводов по глубокой переработке нефти, что обеспечивает конкурентные преимущества.

Однако отсутствие нефтехимических проектов в числе ключевых вызывает вопросы. У менеджмента вызывают осторожность технологии переработки пластика, которые позволяют отправлять на вторичную переработку готовые изделия, практически бесконечно. Это может привести к большим потерям нефтехимической доли выручки. Стратегия компании фокусируется на проектах с маленьким сроком окупаемости и с прогнозируемыми денежными потоками.

Обобщая все вышесказанное, можно заметить, что стратегически менеджмент для себя определил приоритетом развитие добычи. Поэтому при снятии ограничений со стороны ОПЕК можно ожидать быстрого восстановления производства сырой нефти. Направление добычи газа также является приоритетом компании, поскольку потребление в мире, особенно в Азии, данного вида топлива будет расти опережающими темпами. Несмотря на фискальные стимулы нефтепереработки компания «ЛУКОЙЛ» не включила крупные нефтехимические проекты в число приоритетных. Скорее всего, это связано с развитием технологий переработки пластика, а также с низкой загруженностью имеющихся производственных линий. Конкретных данных по капитальным затратам на проекты компания не предоставляет, это связано с неясными перспективами спроса на нефтепродукты. ЛУКОЙЛ собирается направить в 2021 г. на инвестиционные проекты 450 млрд руб.

к содержанию ↑Отраслевые тенденции

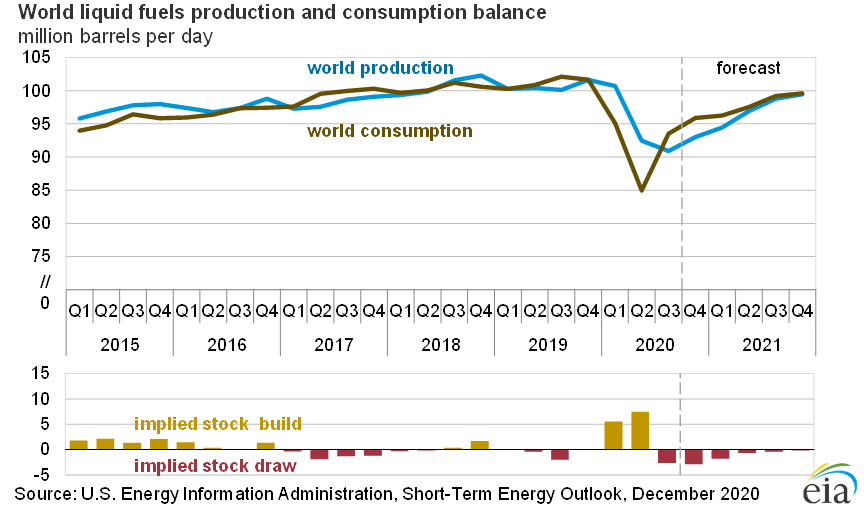

- Падение спроса и предложения нефти в 2020 г., медленное восстановление в 2021–2022 гг. В 1К 2020 из-за распространения эпидемии коронавируса произошло резкое изменение положения на мировом рынке нефти. Падение цен на нефть до $20 за 1 барр. и дисбаланс спроса и предложения потребовали заключения новой сделки между странами — производителями нефти.

Даже с учетом новой сделки ОПЕК+ сохраняется значительная неопределенность с динамикой мирового спроса в 2020–2021 гг., который будет зависеть от эффективности мер борьбы с эпидемией. Многие энергоемкие отрасли, такие как транспорт и туризм, останутся в сложной ситуации в 1П 2021 года, что будет препятствовать восстановлению мирового спроса на нефть. По прогнозу The Economist Intelligence Unit, мировое потребление нефти сократится на 8,5% в 2020 г. С такими же оценками по мировому потреблению вышел последний отчет EIA. Среднее потребление нефти в ноябре составило 95,6 млн барр./сут., что на 6,3 млн барр. меньше, чем в ноябре в прошлом году. Всего в 2020 г. агентство прогнозирует, что будет потребляться 92,4 млн. барр. в сут., что меньше на 8,8 млн. барр., чем в 2019 г. Весь следующий год, если верить прогнозам, рынок будет находиться в дефиците. Полное восстановление потребления нефти будет достигнуто в первых кварталах 2022 г.

Источник: отчет EIA

EIA в своем ежемесячном отчете полагает, что цены на нефть до конца года сохранятся на текущем уровне, около $ 50 за 1 барр. при условии исполнения сделки ОПЕК+ и отсутствия непредвиденных изменений со стороны предложения. В 2021 г. можно ожидать роста цен на нефть до $ 55–60 за 1 барр., но мировая экономическая активность пока не способна обеспечить более устойчивый рост цен.

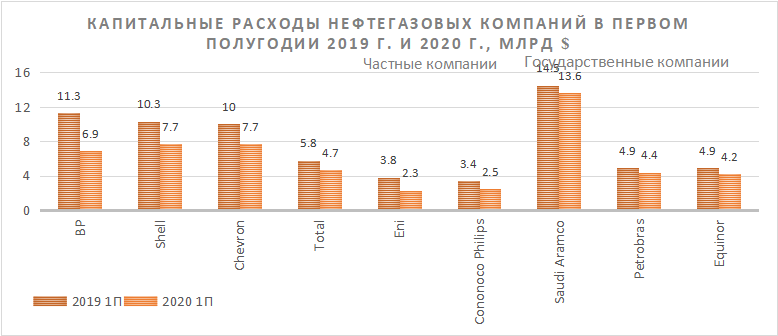

- Падение капитальных затрат. Анализируя отчетности за 1К 2020 нефтяных компаний, можно сделать вывод, что практически все международные гиганты нефтяной отрасли один за другим начали заявлять о пересмотре своих инвестиционных планов на текущий год в сторону снижения. Тогда компании в среднем сокращали инвестпрограммы на 20–25%, в том числе за счет новых проектов. Спустя пару месяцев несколько крупных игроков понизили свои планы по капвложениям уже на 40–60% по сравнению с первоначальным планом.

По мнению Rystad Energy, американские производители сланцевой нефти остаются крупнейшими «донорами», сообщив о планах сократить 38% своих ранее объявленных капитальных бюджетов на 2020 г., что соответствует снижению почти на 42%, по сравнению с расходами в 2019 г. «За этими рекордными показателями следуют производители нефтеносных песков, которые также сократили расходы на 42%. Сокращение затрат для береговых месторождений и для морских глубоководных активов составляют в диапазоне от 19% до 12%, поскольку эти сегменты не столь гибки, когда речь идет об управлении их капитальными затратами», — отмечают эксперты.

К производителям нефти присоединились и нефтесервисные компании, которые, по оценкам аналитиков, пострадают не меньше добытчиков, учитывая чувствительность к спросу на нефть и ценам. Помимо американской Schlumberger, которая сообщила о снижении в 2020 г. CAPEX на 30% — до $ 1,2 млрд, о своих планах рассказала ее соотечественница Halliburton и датская Maersk Drilling. Как предполагается, затраты компании на 2020 год составят $ 800 млн, что на 33% ниже предыдущего плана. Это первый капитальный бюджет компании на сумму менее $ 1 млрд с 2016 г.

Больше всех снизили капитальные затраты частные компании Европы, как следствие, в ближайшие несколько лет возможен повышенный спрос на сырую нефть у британской BP и итальянской ENI для своих нефтеперерабатывающих заводов. Поскольку данные компании наиболее сильно снизили капитальные затраты, которые не перекрывают амортизации, что может в конечном итоге привести к падению дебета скважин, проблем с транспортной системой нефти и нефтепродуктов.

У крупнейших государственных компаний снижение капитальных затрат было незначительным. Поэтому при восстановлении спроса на нефть стоит ожидать быстрого восстановления предложения от крупнейшей компании Саудовской Аравии — Saudi Aramco, бразильской — Petrobras и норвежской — Equinor.

Источник: данные отчетностей компаний за 2К 2020

к содержанию ↑Факторы привлекательности

- Нефтехимия. Компания генерирует большую часть выручки от реализации конечных продуктов разложения нефти. Ведущие аналитики обращают внимание на то, что рынок нефтехимической продукции будет опережать в 2 раза общемировые темпы роста, что составляет 4% в год. Регуляторная база в России также способствует развитию нефтепереработки. Президент России на внеочередном заседании с Правительством РФ поставил задачу увеличения на 70% выпуска химической продукции, что соответствует среднегодовому росту на 6% до 2030 г.

- Географическая диверсификация. ЛУКОЙЛ имеет производственные мощности за границей, что позволяет наращивать производство и поставлять продукцию на рынки с наибольшей маржинальностью, что делает компанию более гибкой и позволяет комфортно переживать кризисные фазы рынка.

- Низкая долговая нагрузка. Чистый долг ЛУКОЙЛа по состоянию на конец 2019 г. составил 37,21 млрд руб., на 12,3% меньше, чем годом ранее. Отношение чистого долга к EBITDA у компании одно из самых низких в отрасли и стремится к нулю. На презентации результатов за первый квартал первый президент по экономике и финансам ЛУКОЙЛа Александр Матыцын в ходе телеконференции говорил, что в случае осуществления обратного выкупа акций компания будет использовать заемные средства, это позволит не уменьшать дивиденды. Очень оправданное решение, особенно в условиях низких ставок. У ЛУКОЙЛа соотношение долга к собственному капиталу (D/E) равно примерно 0,19. Для сравнения: у «Роснефти» это соотношение 1,16, а у Газпрома — 0,37. Крупнейшие российские нефтегазовые компании имеют долю долга в своем капитале значительно выше, то есть решение топ-менеджмента ЛУКОЙЛа скажется позитивно на стоимости акций.

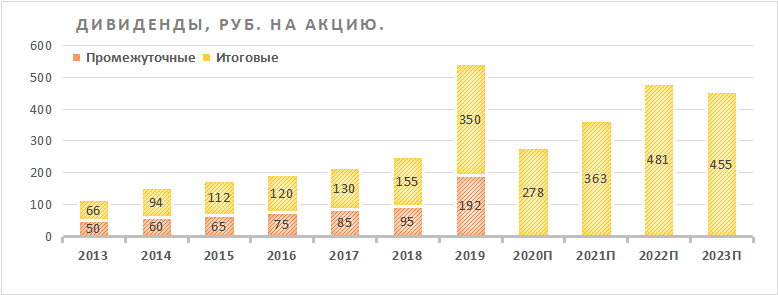

- Высокие дивиденды. В декабре 2019 г. компания изменила дивидендную политику. По новым условиям общая сумма дивидендов по размещенным акциям компании (за вычетом акций, принадлежащих организациям группы «ЛУКОЙЛ») будет составлять не менее 100% свободного денежного потока, скорректированного на величину капитальных затрат и расходов на выкуп акций. Дивиденд на одну обыкновенную акцию округляется до цифры, кратной одному российскому рублю. Дивиденды будут выплачиваться дважды в год — за 6 и 12 месяцев. В прошлом году по результатам 9 мес. акционеры получили по 192 руб. на акцию. В середине мая совет директоров утвердил итоговые дивиденды на уровне 350 руб. на акцию, с учетом ранее выплаченных суммарный размер дивидендов за 2019 г. составил 542 руб. на акцию.

Источник: данные Bloomberg

к содержанию ↑Финансовые показатели

- ЛУКОЙЛ отчитался о снижении показателей прибыли за 3-й кв. и за 9М 2020 г. Это не стоит воспринимать очень критично, потому что нефтегаз — цикличная отрасль, и динамика находится в рамках отраслевых тенденций. Многие аналитики прогнозируют восстановление спроса на нефть к началу 2022 г.

- Маржинальность компании ухудшилась, это связано с тем что, выручка упала сильнее, чем издержки на покупку нефтепродуктов. Другими словами, это произошло из-за сужения крэк-спредов. ЛУКОЙЛ закупает нефть для своих заводов, цена на которую весь квартал увеличивалась. Цена на нефтепродукты, такие как бензин, керосин и т. д., не успевала за нефтью. Спрос на конечные продукты переработки нефти был пониженный с начала пандемии. Продажа собственной нефти не компенсировала снижение выручки по нефтехимии. Скорее всего при восстановлении авиасообщения между странами, можно ожидать повышение крэк-спредов и более высокую маржинальность ЛУКОЙЛа.

- Чистая прибыль компании за 9М 2020 г. отрицательная, но аналитики прогнозируют выход данного показателя в положительную область к концу года. Именно с чистой прибыли компания будет платить дивиденды, поэтому текущий квартал будет судьбоносным для инвесторов. За 3-й кв. 2020 г. компании удалось заработать 50 млрд руб., что больше накопленного убытка с начала года 13 млрд руб. Компания заплатит дивиденды по итогам года, но скромнее, чем в прошлом.

- Чистый долг компании остается одним из самых низких в отрасли, соотношение «Чистый долг / EBITDA», на протяжении последних лет находится очень близко к 0x. На конец 2020 г. показатель прогнозируется на уровне 0,4х EBITDA. Кредитное состояние ЛУКОЙЛа мы считаем хорошим.

ЛУКОЙЛ: финансовые результаты за 3К 2020 и 9М 2020 г. (млрд руб.)

| Показатель | 3К20 | 3К19 | Изм., % | 9M20 | 9M19 | Изм., % |

| Выручка | 1 457 | 1 952 | 25,3% | 4 109 | 5 929 | -30,7% |

| EBITDA | 202 | 328 | 38,4% | 497,5 | 958 | -48% |

| Маржа EBITDA | 13,9% | 16,8% | 17,2% | 12,1% | 16,1% | -25% |

| Чистая прибыль акц. | 50 | 191 | 73,8% | -13 | 522 | NA |

Источник: данные компании, оценки ГК «ФИНАМ»

ЛУКОЙЛ: историческая и прогнозная динамика ключевых финансовых показателей (млрд руб.)

| 2016 | 2017 | 2018 | 2019 | 2020E | 2021E | 2022E | |

| Отчет о прибылях и убытках | |||||||

| Выручка | 5 227 | 5 937 | 8 036 | 7 841 | 5 564 | 6 578 | 7 160 |

| EBITDA | 727 | 806 | 1 110 | 1 176 | 735 | 904 | 1030 |

| EBIT | 409 | 484 | 757 | 797 | 294 | 443 | 560 |

| Чистая прибыль акц. | 207 | 419 | 619 | 640 | 48,2 | 383 | 529 |

| Рентабельность | |||||||

| Маржа EBITDA | 14% | 13,6% | 13,8% | 15% | 13,2% | 13,8% | 14,3% |

| Маржа EBIT | 7,8% | 8,2% | 9,4% | 10,2% | 5% | 7% | 8% |

| Чистая маржа | 4% | 7,1% | 7,7% | 8,2% | 1% | 5,8% | 7,4% |

| ROE | 6,4% | 12,5% | 16,4% | 16 % | 2,6% | 9% | 10,7% |

| Показатели денежного потока, долга и дивидендов | |||||||

| CFO | 925 | 967 | 1 117 | 1 171 | 746 | 783 | 868 |

| CAPEX | 629 | 652 | 502 | 457 | 474 | 482 | 540 |

| CAPEX, % от выручки | 9,5% | 8,6% | 5,6% | 6,7 % | 8,6% | 7,7% | 13,7% |

| FCFF | 314 | 315 | 617 | 713 | 268 | 329 | 401 |

| Чистый долг | 517 | 340 | 47 | 38 | 203 | 111 | 8 |

| Чистый долг/EBITDA | 0,6x | 0,3x | 0,1x | 0,03x | 0,4x | 0,12x | 0,01x |

| Дивиденд на акцию (руб.) | 195 | 215 | 250 | 542 | 278 | 363 | 481 |

| Норма дивидендных выплат | 94% | 51% | 40% | 85% | 576% | 95% | 91% |

Источник: прогнозы Bloomberg, оценки ГК «ФИНАМ»

к содержанию ↑Оценка

Для анализа стоимости акций ЛУКОЙЛа мы использовали метод оценки по мультипликаторам относительно аналогов. Для учета странового риска мы применили дисконт 15%.

Оценка по мультипликаторам относительно аналогов подразумевает целевую капитализацию 4,2 трлн руб., или 6446 руб. на акцию. Потенциал роста к текущей цене — 25%.

Исходя из уровня потенциала, мы рекомендуем «Покупать» акции LKOH.

| Компания | EV/EBITDA 2020E | EV/EBITDA 2021E | P/E 2021E | P/DPS 2020E | P/DPS 2021E | EV/D. Prod. 2020E | EV/D. Prod. 2021E |

| ЛУКОЙЛ | 5,5

| 4,4

| 11,1

| 16,5 | 17,9 | 1 789,6

| 1 716,1

|

| Total | 8,7 | 6,3 | 15,3 | 14,7 | 14,6 | 3 982,9 | 3 830,3 |

| BP | 8,5 | 5,3 | 12,9 | 13,2 | 17,4 | 2 927,6 | 3 004,6 |

| Equinor | 5,5 | 3,8 | 16,2 | 38,1 | 29,6 | 2 724,6 | 2 563,3 |

| Eni | 5,2 | 4,4 | 18,7 | 22,2 | 19,6 | 2 651,0 | 2 578,8 |

| Petrobras | 6,6 | 5,0 | 10,1 | 269,7 | 55,0 | 3 709,8 | 3 764,4 |

| Медиана | 6,6 | 5,0 | 15,3 | 22,2 | 19,6 | 2 927,6 | 3 004 |

| Целевая капитализация LKOH, трлн руб. | 4,5 | 4,2 | 5,4 | 4,0 | 4,7 | 5,7 | 6,1 |

Источник: Reuters, расчеты ГК «ФИНАМ»

к содержанию ↑Акции на фондовом рынке

Акции ЛУКОЙЛа торгуются хуже индекса МосБиржи, хотя в определенные временные промежутки шли вровень. Динамика в течение года, на наш взгляд, обусловлена большим количеством рисков в нефтяной отрасли на текущий момент. Если появится определенность относительно дальнейшего спроса, то акции нефтяного сектора и ЛУКОЙЛа, в частности, могут показать догоняющий рост.

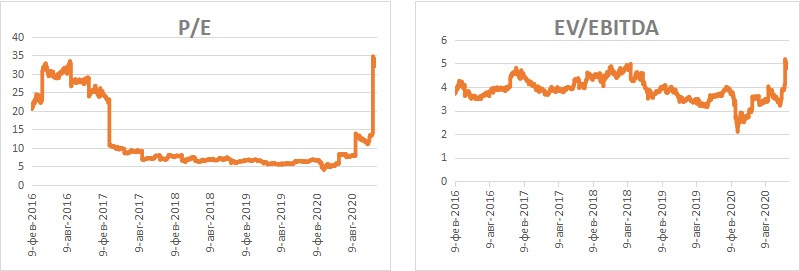

Оценочные коэффициенты P/E и EV/EBITDA находятся у максимальных значений за последние 2 года. На оценочные коэффициенты оказало влияние, главным образом, резкое падение показателей прибыли.

Источник: Reuters

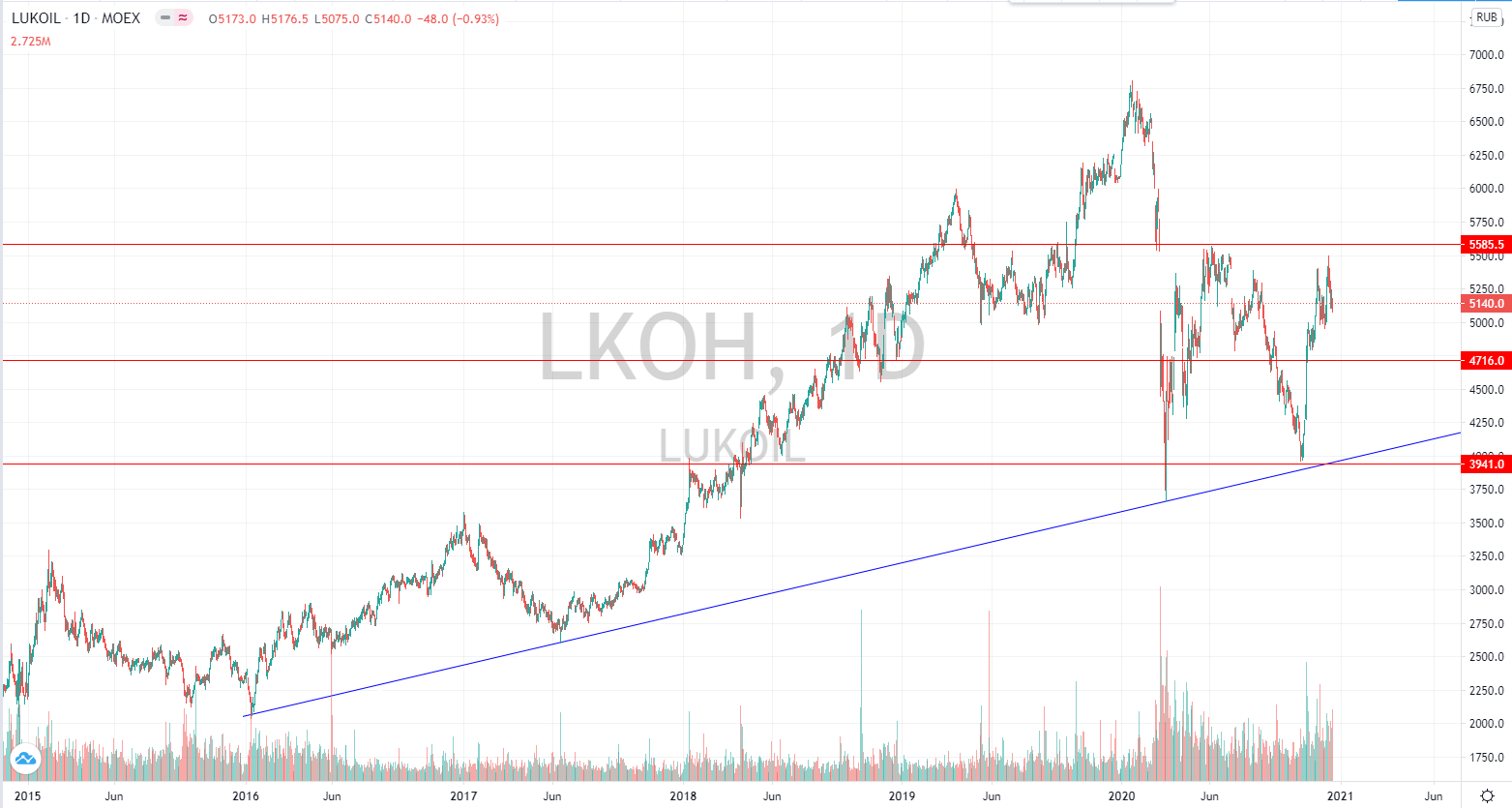

к содержанию ↑Техническая картина

Технически цена находится в восходящем тренде. При пробитии и закреплении выше уровня сопротивления 5585 руб. цена может протестировать исторические максимумы. Поддержками выступают уровни 4720 и 3940 руб.

Источник: tradingview.com

Добавить комментарий