Инвестиционная идея

ПАО «Северсталь» — одна из крупнейших вертикально интегрированных сталелитейных и горнодобывающих компаний с ключевыми активами в России. На долю группы приходится около 16% объема выпуска стали в стране.

| ПАО «Северсталь» | |

| Рекомендация | Покупать |

| Целевая цена | 1 818,4 ₽ |

| Текущая цена | 1 574,0 ₽ |

| Потенциал роста | 15,5% |

Мы повышаем рекомендацию до «Покупать» по акциям ПАО «Северсталь». Наша новая оценка соответствует целевой цене 1818,4 руб. до середины 2022 г. Потенциал роста к текущей цене составляет 15,5%.

Мы повышаем рекомендацию до «Покупать» по акциям ПАО «Северсталь». Наша новая оценка соответствует целевой цене 1818,4 руб. до середины 2022 г. Потенциал роста к текущей цене составляет 15,5%.

«Северсталь» обеспечена собственными ресурсами, располагает современной производственной базой и, кроме основной, расширяет выпуск нишевой и инновационной продукции.

«Северсталь» входит в число наиболее эффективных производителей с самой низкой себестоимостью в отрасли, поддерживает низкий уровень долговой нагрузки и высокий уровень квартальных дивидендных выплат.

Введение временных экспортных пошлин окажет негативное влияние на результаты компании, что отразилось в пересмотре целевой цены.

Мы считаем, что это влияние будет компенсировано более высокими, чем ожидалось, ценами на продукцию компании. После снижения стоимости акций «Северстали» это позволяет нам повысить рекомендацию по ним до «Покупать».

| Основные показатели обыкн. акций | |

| Тикер | CHMF |

| ISIN | RU0009046510 |

| Рыночная капитализация | $ 17,9 млрд |

| Enterprise value (EV) | $ 19,5 млрд |

| Мультипликаторы | |

| P/E LTM | 10,8 |

| P/E 2021E | 5,0 |

| EV/EBITDA LTM | 6,6 |

| EV/EBITDA 2021Е | 4,2 |

| DY 2021E | 13,4% |

Описание эмитента

Группа «Северсталь» входит в число крупнейших мировых вертикально интегрированных сталелитейных и горнодобывающих компаний. В составе группы около 70 предприятий в разных странах, но ключевые активы расположены в России.

У компании отличная производственная база. «Северсталь» владеет Череповецким металлургическим комбинатом (Вологодская область), вторым по величине сталелитейным комбинатом России, который отличается выгодным расположением с точки зрения близости к собственным добывающим предприятиям, портам Балтийского моря и российским промышленным зонам. Компания практически полностью обеспечена железной рудой и коксующимся углем, что защищает ее от сезонных и конъюнктурных колебаний цен на сырье и помогает поддерживать высокую рентабельность.

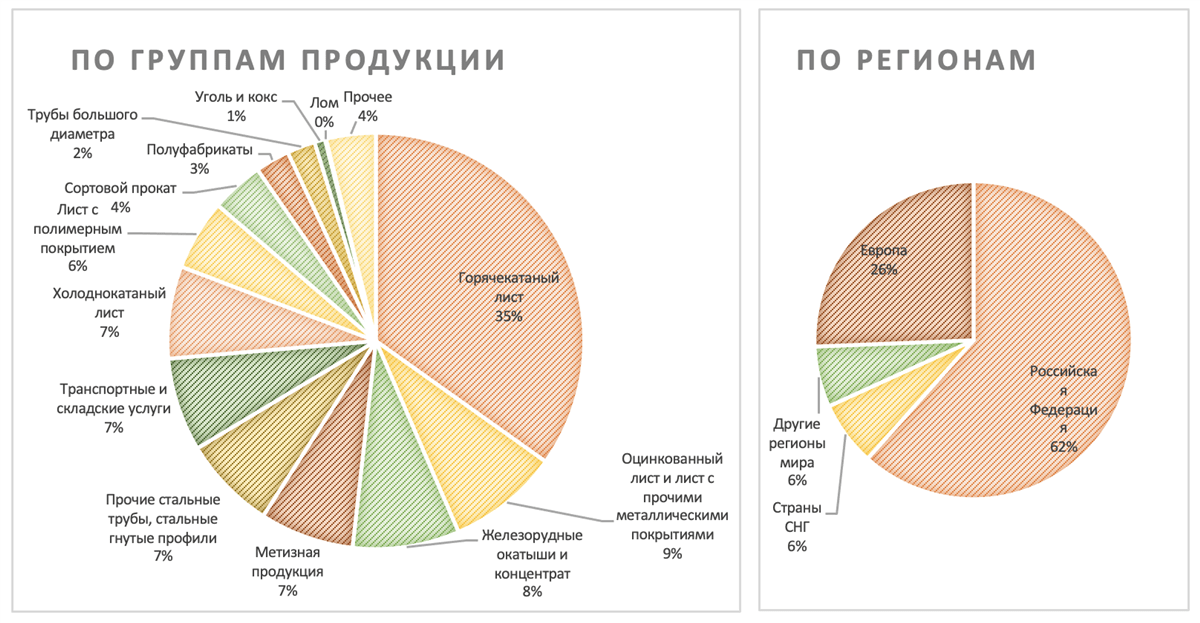

Доля «Северстали» в общероссийской выплавке стали около 16%. Ключевые клиенты «Северстали» на внутреннем рынке — строительные компании, трубопрокатные заводы, машиностроительные предприятия и производители автомобилей. У группы широко диверсифицированный портфель продукции, над расширением которого она работает постоянно. В конечной продукции «Северстали» более 40% относится к продукции с высокой добавленной стоимостью. Основная доля продаж группы приходится на рынок Российской Федерации. Близость к торговым портам позволяет эффективно диверсифицировать экспортные направления продаж.

«Северсталь» приняла и осуществляет программу трансформации своего бизнеса в сторону более тесного взаимодействия с конечными потребителями за счет модернизации производственных мощностей, цифровизации процессов и развития клиентских сервисов. В ноябре 2020 года компания объявила о перепозиционировании и обновлении бренда.

ПАО «Северсталь» имеет высокие кредитные рейтинги: ВВВ (от Fitch), BBB- (от Standard and Poor’s), Baa2 (от Fitch) и ruAAA (от «Эксперт РА»). По всем прогноз «стабильный».

В свободном обращении находится 21,78% акций «Северстали», 1,19% составляют казначейские акции на балансе компании, а председатель совета директоров «Северстали» Алексей Мордашов контролирует 77,03% акций.

Акции «Северстали» торгуются на Московской бирже под тикером CHMF, глобальные депозитарные расписки (GDR) допущены к торгам на Лондонской фондовой бирже (LSE) под тикером SVST.

| Финансовые показатели, млрд $ | |||

| Показатель | 2019 | 2020 | 2021П |

| Выручка | 8,16 | 6,87 | 10,12 |

| EBITDA | 2,81 | 2,39 | 4,63 |

| Чистая прибыль | 1,77 | 1,02 | 3,58 |

| Дивиденд, $/акц. | 1,87 | 1,48 | 2,86 |

| FCF | 1,08 | 0,92 | 2,47 |

| Финансовые коэффициенты | |||

| Показатель | 2019 | 2020 | 2021П |

| Маржа EBITDA | 34,4% | 34,8% | 45,8% |

| Чистая маржа | 21,7% | 14,8% | 35,4% |

| ROE | 51,0% | 37,2% | 71,9% |

| Чистый долг / EBITDA | 0,6 | 0,9 | 0,3 |

Стратегия развития

«Северсталь» реализует стратегию развития, нацеленную на высокую эффективность бизнеса, рост производственных и финансовых результатов, увеличение акционерной стоимости. Эффективность обеспечивается вертикально интегрированной моделью с качественными активами и современными горнодобывающими и металлургическими предприятиями.

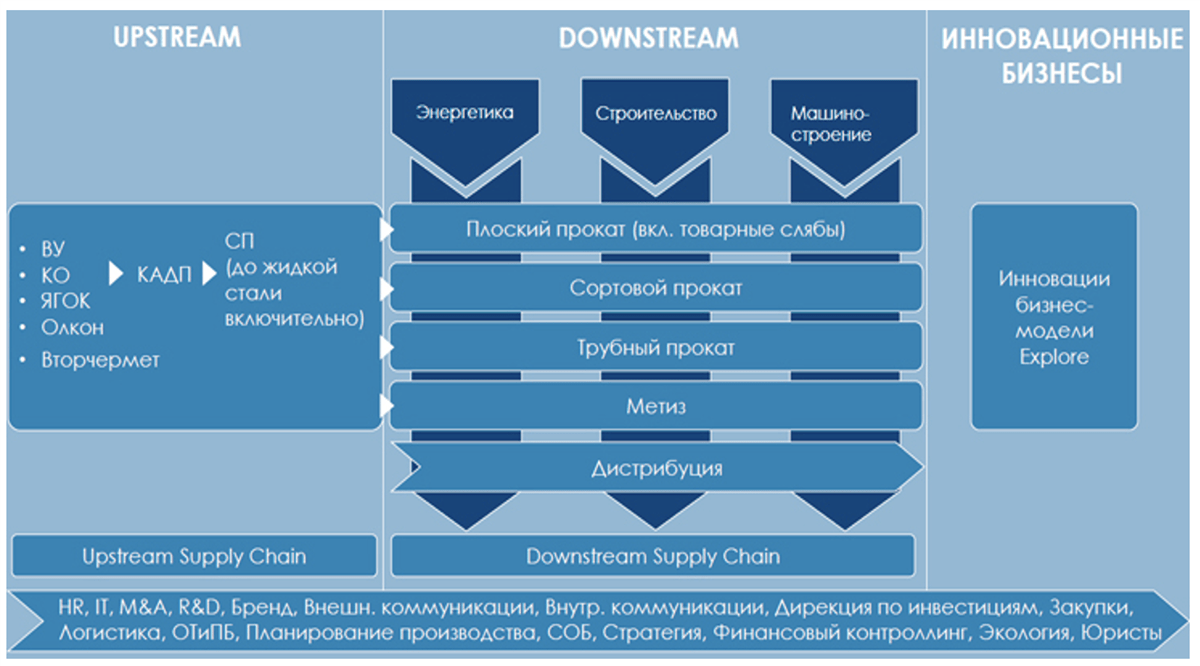

Ключевые активы группы «Северсталь» объединены в два основных производственных дивизиона: «Северсталь Ресурс» и «Северсталь Российская Сталь».

«Северсталь Ресурс» обеспечивает почти 80% потребностей группы в коксующемся угле и с избытком в железной руде и в железорудном концентрате. Половина произведенных железорудных окатышей продается третьим лицам в России и других странах. Ключевые активы дивизиона представлены предприятиями «Карельский окатыш» (Республика Карелия), «Олкон» (Мурманская обл.), «Воркутауголь» (Республика Коми) и Яковлевский рудник (Белгородская область).

Дивизион «Северсталь Российская Сталь» является одним из ведущих производителей стали в России благодаря большому сортаменту и обширной дистрибьюторской сети. Предприятия дивизиона специализируются на стальном прокате с высокой добавленной стоимостью, сортовом прокате для предприятий строительной отрасли. Сюда же входят заводы по производству труб большого диаметра и метизной продукции, а также сервисные центры и штамповочные предприятия.

Ключевые активы дивизиона представлены Череповецким металлургическим комбинатом (Вологодская обл.) с подразделением «Стан 5000» в Колпино, Ижорским трубным заводом (Колпино, СПб.), Северсталь-метиз (заводы в Череповце, Орле и Волгограде), сервисные предприятия направления Downstream (в виде ряда СП с иностранными партнерами в Калуге и Всеволожске Ленинградской обл.).

Хотя «Северсталь» в первую очередь ориентируется на поставку стали на внутренний рынок, значительный объем продукции реализуется на экспорт. Низкая себестоимость и близость к основным регионам потребления стали в России и рынкам экспорта обеспечивают возможность гибкого и низкозатратного перераспределения сбыта между внутренним рынком и экспортом с учетом баланса внутреннего и мирового спроса на сталь и металлургическое сырье.

«Северсталь» постоянно расширяет сортамент с упором на продукцию с высокой добавленной стоимостью, разрабатывает новые виды продукции, отвечающие требованиям инфраструктурных проектов нового поколения. Кроме того, компания изучает возможности в новых перспективных нишах, включая производство ветрогенераторов и криогенной стали для цистерн со сжиженным природным газом.

Разбивка выручки от продаж по бизнес-сегментам (2020 г.)

Источник: данные компании

В настоящее время «Северсталь» осуществляет программу трансформации, чтобы стать компанией «первого выбора» для клиентов и партнеров. Для этого «Северсталь» инвестирует в модернизацию имеющихся мощностей и в новые проекты, выстраивает долгосрочное сотрудничество с клиентами и развивает сервисные направления под нужды потребителей.

В процессе трансформации все производственные и коммерческие дивизионы компании разделены на два направления — Upstream и Downstream, перед которыми поставлены общие бизнес-цели. При этом вся цепочка поставок охвачена цифровыми инициативами, что обеспечивает повышение эффективности направлений Upstream и Downstream.

Источник: данные компании

Направление Upstream включает все сырьевые предприятия «Северстали». Направление Downstream включает производство продукции от выпуска стали до ее высокого передела (плоский и сортовой прокат, трубы, арматура) и дирекции по маркетингу, продажам и управлению материальными потоками.

В рамках направления Downstream «Северсталь» ищет возможности в новых сферах, не только профильных, но и на новых рынках сбыта продукции, в том числе за счет разработки инновационных продуктов и создания технологических партнерств.

Выход в новые конкурентные сегменты. Компания развивает два новых проекта в партнерстве с лидерами в соответствующих секторах. Совместное предприятие с крупным мировым производителем трубной продукции Tenaris должно позволить «Северстали» выйти на российский рынок труб нефтяного сортамента. В сотрудничестве с глобальной химической компанией Linde «Северсталь» готовится к выводу новой продукции с высокой добавленной стоимостью на быстрорастущий российский рынок СПГ.

Цифровые проекты. «Северсталь» реализует процесс интеграции и развития ИТ-систем для контроля и координации цепочки поставок. Кроме того, «Северсталь» продолжает развивать онлайн-рынок, в том числе интернет-магазин «Северсталь Маркет». Кроме того, «Северсталь» запустила два новых маркетплейса: Metal Processing Hub сводит заказчиков и исполнителей работ по металлообработке, а Industrial Procurement Hub — онлайн-платформа для закупочной деятельности промышленных и строительных компаний.

Венчурные инвестиции. «Северсталь» реализует новые возможности вне периметра своего традиционного бизнеса, чтобы поддерживать положение новатора, находящегося на передовом рубеже отрасли. Для этого компания создала подразделение Severstal Ventures, которое инвестирует в венчурные фонды для получения доступа к уникальному спектру технологических и коммерческих проектов, в том числе в металлургии, строительстве, машиностроении и энергетике.

к содержанию ↑Факторы привлекательности

- «Северсталь» является одним из бенефициаров циклического роста металлургического рынка, поддерживаемого динамикой жилищного строительства, программами инфраструктурной модернизации и поддержки промышленности для вывода экономики из пандемического кризиса.

- «Северсталь» входит в число производителей с самой низкой себестоимостью в мировой сталелитейной отрасли.

- Самообеспеченность компании железной рудой составляет 130%, коксующимся углем — 80% и электричеством — 80%. Благодаря интегрированной модели бизнеса «Северсталь» устойчива к колебанию предложения и цен на сырьевую корзину.

- Близость «Северстали» к рынкам экспорта позволяет сравнительно быстро перенаправлять поставки между внутренним рынком и экспортом.

- «Северсталь» имеет диверсифицированный продуктовый ряд и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов, развивает цифровую составляющую бизнеса.

- «Северсталь» в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

- «Северсталь» реализует программу трансформации своего бизнеса в сторону более тесного взаимодействия с конечными потребителями за счет модернизации производственных мощностей, цифровизации процессов и развития клиентских сервисов.

- «Северсталь» придерживается принципа: внутренняя норма доходности каждого инвестиционного проекта должна быть не менее 20%. При этом компания сохраняет гибкий подход к плану капитальных вложений и имеет возможность в случае необходимости отложить или заморозить проекты, на которые приходится до 30–40% инвестиционного бюджета для обеспечения финансовой стабильности группы.

- «Северсталь» поддерживает низкий уровень долговой нагрузки и высокий уровень дивидендных выплат даже в условиях роста инвестиционной программы: инвестиции, превышающие $ 800 млн, исключены из расчета дивидендной базы. Годовая дивидендная доходность владения акциями компании составляет более 10%.

Факторы риска

- Основной для «Северстали» краткосрочный риск сегодня — реакция властей на рост цен на металлургическую продукцию на внутреннем рынке. С 1 августа вводятся временные пошлины на экспорт металлургической продукции в размере 15%, в том числе неснижаемая часть пошлины. Эта специфическая часть пошлины составит для окатышей и железорудного концентрата $ 54 за тонну, для — $ 133, для нержавеющей стали и ферросплавов — $ 150. Мы полагаем, что эта пошлина будет иметь ограниченное негативное влияние на результаты «Северстали». По нашей оценке, под пошлины может попасть порядка 35% продаж компании. Пошлины за 2021 г. могут составить порядка 5% годовой выручки, что с избытком компенсируется более высокими, чем представлялось ранее, ценами на сталь. В то же время неснижаемая часть пошлин уже составляет около 10% от экспортных цен. В случае падения цен на стальной прокат величина пошлины может превысить 15%, и это создает дополнительные риски ухудшения результатов компании.

- Среднесрочный риск связан с введением так называемого «углеродного» налога в ЕС — одним из основных экспортных рынков для российских металлургов. Металлургия пока не может технологически отказаться от использования угля и остается одним из крупнейших источников эмиссии СО2. На тонну выплавленной стали в атмосферу выбрасывается в среднем более 1,8 тонны СО2.

- В более долгосрочной перспективе перед металлургами маячит новая модернизация. Глобальный курс на декарбонизацию остро поставит задачу смены технологий производства стали, что связано с отказом от использования угля. Расширение электроплавильных мощностей, привязанных к возобновляемым источникам энергии, переход на использование водорода, на другие технологии, которые могут появиться со временем. Как минимум — технологии улавливания углерода, его хранения и утилизации. Все это через несколько лет потребует от отрасли больших инвестиций. Компании снова начнут увеличивать капитальные затраты, наращивать долговую нагрузку и снижать дивидендные выплаты.

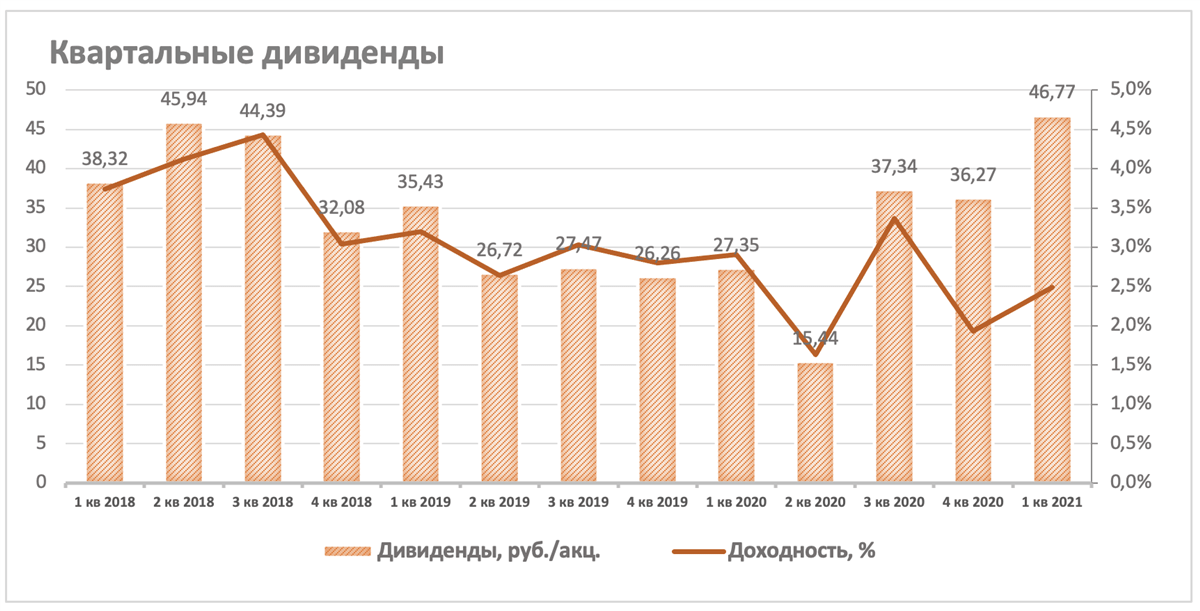

Дивиденды

В соответствии с обновленной в 2018 г. корпоративной дивидендной политикой, «Северсталь» выплачивает дивиденды ежеквартально. Средняя сумма по результатам календарного года должна быть эквивалентна 100% размера свободного денежного потока, рассчитанного на основе консолидированной финансовой отчетности и полученного за соответствующий отчетный период (при условии, что коэффициент «Чистый долг / EBITDA» будет находиться ниже 1,0х). Если этот коэффициент будет ниже 0,5х, то размер выплаченных дивидендов может превысить 100% размера свободного денежного потока. А если коэффициент «Чистый долг / EBITDA» будет выше значения 1,0х, компания переходит к дивидендной политике, предполагающей ежеквартальную выплату дивидендов, средняя сумма которых по результатам календарного года будет эквивалентна 50% размера свободного денежного потока.

С учетом инвестиционной программы компания приняла решение на период ее реализации использовать для расчета дивидендов показатель «нормализованного свободного денежного потока»: инвестиции, превышающие «базовый» уровень прошлых лет — $ 800 млн, исключаются из расчета дивидендной базы.

Источник: данные компании, расчеты ФГ «ФИНАМ»

Вот уже несколько лет компания поддерживает по своим акциям двузначную годовую дивидендную доходность. По результатам четырех кварталов 2018 г. акционеры «Северстали» получили в совокупности по 160,73 руб. на акцию. По итогам 2019 г. дивиденды в сумме составили 115,88 руб. на акцию. За три квартала 2020 г. акционеры получили дивиденды в размере по 27,35 руб., по 15,44 руб. и по 37,34 руб. на акцию соответственно.

По итогам 4-го квартала 2020 г. совет директоров рекомендовал выплатить по 36,27 руб. на акцию, а по итогам 1-го кв. 2021 г. — по 46,77 руб. на акцию. Оба дивиденда будут выплачены одновременно. Реестр был закрыт 1 июня. Дивидендная доходность составила 4,472%.

к содержанию ↑Отраслевые тенденции

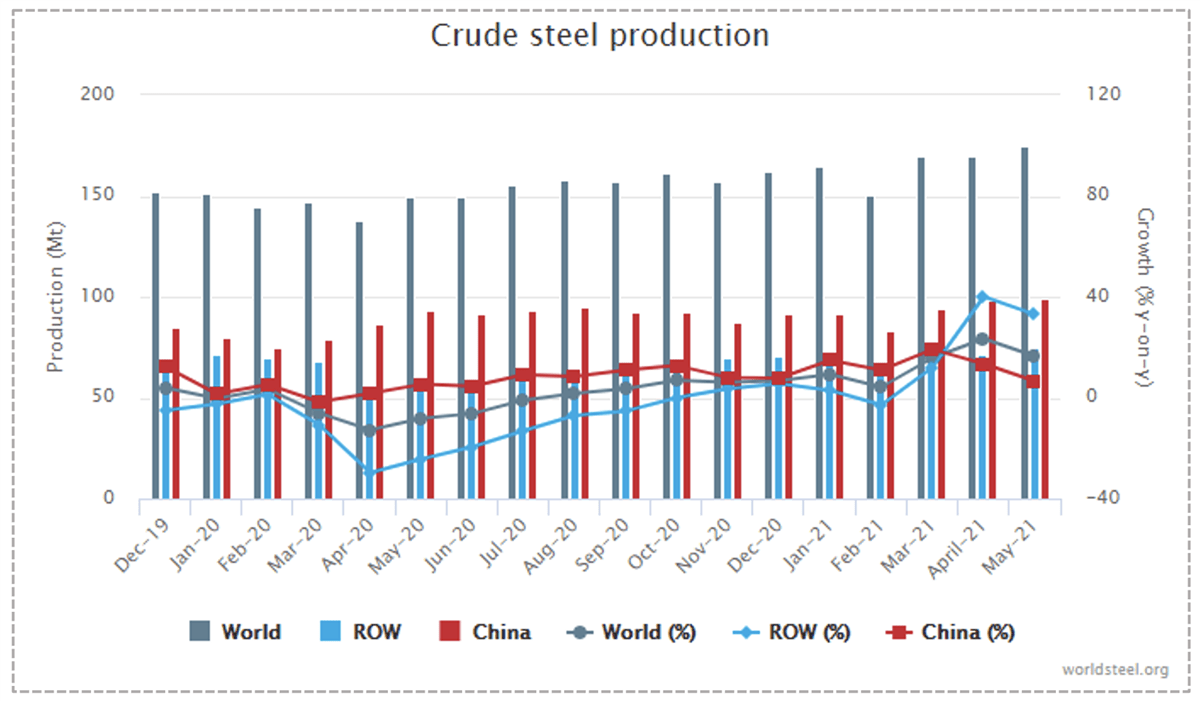

В 2020 г. в разгар первой волны пандемии наблюдался значительный спад потребления стали в ЕС и США со стороны строительной индустрии и машиностроения. Он сопровождался также снижением объемов производства и даже остановкой ряда сталелитейных мощностей в этих регионах. На их фоне потребление и производство стали в Китае продолжило рост за счет реализации инфраструктурных проектов, быстрого восстановления работы машиностроительных предприятий и роста жилищного строительства.

Финансовая поддержка бизнеса и населения и развертывание программ вакцинации в развитых странах привели к значительному восстановлению потребления стали в мире. В сочетании с отставанием в темпах восстановления собственного производства и с ограничениями на импорт стального проката это привело к концу 2020 — началу 2021 г. к образованию локальных дефицитов и резкому росту цен на продукцию металлургии.

В целом за 2020 г. мировой спрос на сталь в итоге сократился на 0,2% и составил примерно 1771 млн тонн. При этом в Китае видимое потребление стальной продукции увеличилось за год на 9%. Страны мира без Китая в 2020 г. сократили видимое потребление стальной продукции на 10%, по сравнению с 2019 г. В США спад составил 18%, в Японии — 16,8% и в ЕС-28 — 11,4%.

Мировое производство стали, по данным World Steel, снизилось в 2020 г. на 0,9% и составило 1,864 млрд тонн. При этом годовая выплавка стали в Европе снизилась на 11,8%, в США — на 17,2%, в Индии — на 10,6%, в Японии — на 16,2%, в Южной Корее — на 5,0%. На этом фоне производство стали в Китае выросло на 5,2%, до 1,053 млрд тонн, а доля Китая в мировом производстве стали увеличилась до 56,5%. Положительную динамику показали Турция (+6,0%) и Иран (+13,4%).

Первая половина 2021 г. отмечена резким взлетом цен на промышленные металлы, включая цены на сталь, которые достигли многолетних максимумов и до настоящего времени продолжают удерживаться недалеко от них.

Такая динамика цен создает проблемы для потребителей металлов и провоцирует инфляционные процессы. Это начинает беспокоить власти, которые принимают меры для сдерживания цен. В Китае пытаются сдерживать биржевые спекуляции, «охладить» инвестиционный и строительный бум и обещают распродажи металлов из стратегических резервов. В России вводятся временные пошлины на экспорт металлов и открываются антимонопольные расследования. В развитых странах все чаще обсуждается возможность постепенного сворачивания сверхмягкой денежно-кредитной политики.

Парадоксальность ситуации заключается в том, что в мире производство стали превышает объемы ее потребления. Накоплено большое количество избыточных сталелитейных мощностей. Европейская металлургическая ассоциация Eurofer отмечает, что к концу прошлого года мировой объем избыточных мощностей черной металлургии оценивался в 650 млн тонн в год. Это примерно треть от среднегодовых объемов потребления.

Производство стали в 2021 г. продолжает расти. Уже с марта объемы выплавки вышли на рекордный уровень и продолжают устанавливать рекорды. По данным World Steel, мировое производство нерафинированной стали составило в мае 2021 г. 174,4 млн тонн, что на 16,5% больше по сравнению с маем 2020 г.

К продолжающемуся росту выплавки в Китае добавляется хороший темп восстановления производства в других странах, отчетливо заметный на фоне низкой базы первой половины прошлого года. За 5 месяцев 2021 г. Китай увеличил выплавку на 13,9%, ЕС — на 13,5%, Индия — на 33,6%, Япония — на 9,1%, США — на 10,6%.

Высокие цены на сталь способствуют тому, что выведение из эксплуатации вредных производств откладывается, а запуск новых проектов ускоряется. По данным S&P Global Platts, китайские власти возобновили утверждение новых проектов в металлургической отрасли. В конце июня разрешение получили девять новых строек. По расчетам Platts Analytics, если все реализуемые в настоящее время проекты в китайской металлургии будут завершены вовремя, то до конца 2021 г. мощности по выплавке стали в стране увеличатся на 33 млн тонн, или до 1288 млн тонн в год.

| Динамика на май 2021 г. (млн т) | Май 2021 | К маю 2020 | 5 М 2021 | К 5М 2020 |

| Китай | 99,5 | 6,6% | 473,1 | 13,9% |

| ЕС | 13,5 | 32,7% | 64,4 | 13,5% |

| Индия | 9,2 | 46,9% | 48,6 | 33,6% |

| Япония | 8,4 | 42,2% | 40 | 9,1% |

| Соединенные Штаты | 7,2 | 47,6% | 34,8 | 10,6% |

| Россия | 6,6 | 14,0% | 31,9 | 7,9% |

| Южная Корея | 6.0 | 10,5% | 29,3 | 6,9% |

Источник: World Steel

Мы полагаем, что благодаря росту объемов производства диспропорции рынка стального проката, образовавшиеся в период восстановления глобальной деловой активности, могут быть устранены уже во второй половине 2021 г. Мы ожидаем увидеть коррекцию цен и их стабилизацию до конца года.

Тем не менее это не отменяет того факта, что металлургическая отрасль наравне с другими сырьевыми отраслями вступила в новый цикл долгосрочного роста. Начавшийся энергопереход, принятый за основу возобновления роста мировой экономики, связанное с этим предстоящее обновление производственной, логистической, транспортной, энергетической и т. д. инфраструктуры, значат для отрасли долгосрочный рост объемов потребления стали.

к содержанию ↑Операционные и финансовые показатели

Группа «Северсталь» опубликовала сильную операционную и финансовую отчетность за 1-й кв. 2021 г. Консолидированная выручка компании увеличилась не только по отношению к аналогичному периоду прошлого года (+27,5%), но и в сравнении с вполне успешным 4-м кв. 2020 г. (+28,8%) и составила $ 2,22 млрд.

Показатель EBITDA более чем удвоился г/г и вырос более чем в полтора раза к/к, до уровня $ 1,16 млрд. Рентабельность EBITDA — 52,4%.

Чистая прибыль выросла на 86,8% в квартальном и в 10 раз в годовом сопоставлении — до $ 721 млн. «Северсталь» сгенерировала за отчетный период свободный денежный поток в размере $ 497 млн, рост в 2,3 раза в квартальном и в 9,2 раза в годовом сравнении.

ПАО «Северсталь»: операционные и финансовые результаты за 1-й кв. 2021 г.

| Показатель (тыс. т) | I кв. 2021 | IV кв. 2020 | Изм. к/к, % | I кв. 2020 | Изм. г/г, % |

| Производство стали | 2 961 | 2 767 | 7,0% | 2 850 | 3,9% |

| Производство чугуна | 2 674 | 2 398 | 11,5% | 2 410 | 11,0% |

| Продажи стальной продукции | 2 630 | 2 441 | 7,7% | 2 660 | -1,1% |

| Доля продукции HVA | 46% | 53% | -7 п. п. | 42% | +4 п. п. |

| Показатель (млн $) | I кв. 2021 | IV кв. 2020 | Изм. к/к, % | I кв. 2020 | Изм. г/г, % |

| Выручка | 2 219 | 1 723 | 28,8% | 1 740 | 27,5% |

| EBITDA | 1 162 | 710 | 63,7% | 555 | 109,4% |

| Маржа EBITDA | 52,4% | 41,2% | +11,2 п. п. | 31,9% | +20,5 п. п. |

| Свободный денежный поток | 497 | 212 | 134,4% | 54 | 9,2 раз |

| Чистая прибыль | 721 | 386 | 86,8% | 72 | 10,0 раз |

| Базовая прибыль на акцию, $ | 0,87 | 0,47 | 85,1% | 0,09 | 9,7 раз |

Источник: данные компании, оценки ФГ «ФИНАМ»

Динамика обусловлена в первую очередь ростом цен на металл. При этом объемы продаж стальной продукции «Северсталь» сохранила практически на уровне 1-го кв. прошлого года (2,6 млн тонн), и это на 7,7% больше 4-го кв. 2020 г. Следуя за конъюнктурой, компания увеличила долю экспорта в продажах до 52%.

Производство чугуна увеличилось на 11,5% в квартальном и на 11,0% в годовом сравнении (до 2,67 млн тонн), а выплавка стали выросла на 7,0% к/к и на 3,9% г/г.

Историческая и прогнозная динамика ключевых финансовых показателей (млрд $)

| 2016 | 2017 | 2018 | 2019 | 2020 | 2021E | 2022E | |

| Отчет о прибылях и убытках | |||||||

| Выручка | 5,9 | 7,8 | 8,6 | 8,2 | 6,9 | 10,1 | 9,6 |

| EBITDA | 1,9 | 2,6 | 3,1 | 2,8 | 2,4 | 4,6 | 4,3 |

| Чистая прибыль | 1,6 | 1,4 | 2,1 | 1,8 | 1,0 | 3,6 | 3,1 |

| Рентабельность | |||||||

| Рентабельность EBITDA | 32,3% | 32,8% | 36,6% | 34,4% | 34,8% | 45,8% | 45,2% |

| Рентабельность чистой прибыли | 27,4% | 17,3% | 23,9% | 21,7% | 14,8% | 35,4% | 32,4% |

| ROE | 53,6% | 40,1% | 71,6% | 51,0% | 37,2% | 71,9% | 66,8% |

| Показатели денежного потока, долга и EPS | |||||||

| FCF | 1,0 | 1,4 | 1,6 | 1,1 | 0,9 | 2,5 | 2,6 |

| Чистый долг | 0,9 | 1,1 | 1,2 | 1,7 | 2,1 | 1,6 | 2,5 |

| Чистый долг / EBITDA | 0,4 | 0,4 | 0,4 | 0,6 | 0,9 | 0,3 | 0,6 |

| Дивиденд, $ на акцию | 0,92 | 0,90 | 2,24 | 1,87 | 1,48 | 2,86 | 2,55 |

Источник: Reuters, расчеты ФГ «ФИНАМ

Ценовая динамика, увеличение объемов производства и экспорта продукции обеспечат компании сильные результаты 2-го кв. 2021 г. Введение временных экспортных пошлин с августа по декабрь 2021 г. и ожидаемая ценовая коррекция на рынке стали с последующей стабилизацией динамики вряд ли позволят повторить результаты 2-го кв., тем не менее вторая половина года и весь 2021 г. в целом все же окажутся сильными.

к содержанию ↑Оценка

Мы оценили ПАО «Северсталь» сравнительным методом, основываясь на прогнозных финансовых показателях на 2021–2022 г. Используемые компании-аналоги представлены в таблице ниже:

| Компания | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E |

| Северсталь | 5,0 | 5,7 | 4,4 | 4,7 |

| ArcelorMittal SA | 3,9 | 7,0 | 3,2 | 4,6 |

| Nucor Corp. | 6,0 | 12,4 | 4,2 | 7,4 |

| Posco | 7,8 | 8,2 | 4,1 | 4,2 |

| Baoshan Iron & Steel Co, Ltd. | 8,1 | 7,7 | 5,0 | 4,7 |

| China Steel Corp. | 12,2 | 12,0 | 7,5 | 7,5 |

| JSW Steel, Ltd. | 8,7 | 9,6 | 6,0 | 6,4 |

| Tata Steel, Ltd. | 5,3 | 7,9 | 4,3 | 5,7 |

| NLMK | 4,7 | 7,5 | 3,8 | 4,5 |

| CITIC Pacific Special Steel Group Co, Ltd. | 14,6 | 12,9 | 9,4 | 8,4 |

| Nippon Steel Corp. | 7,5 | 6,7 | 6,2 | 5,9 |

| Steel Dynamics, Inc. | 4,8 | 8,7 | 3,9 | 6,2 |

| Companhia Siderurgica Nacional | 3,8 | 5,8 | 3,3 | 4,2 |

| EVRAZ PLC | 5,9 | 7,4 | 4,4 | 5,4 |

| Cleveland-Cliffs, Inc. | 4,0 | 8,1 | 3,6 | 6,2 |

| Hoa Phat Group JSC | 8,8 | 8,4 | 7,0 | 7,0 |

| Gerdau SA | 6,0 | 8,4 | 4,0 | 5,2 |

| ММК | 4,0 | 5,8 | 2,8 | 3,9 |

| BlueScope Steel, Ltd. | 10,4 | 7,9 | 5,5 | 4,9 |

| Ternium SA | 3,7 | 6,1 | 2,4 | 3,6 |

| voestalpine AG | 10,3 | 11,0 | 5,7 | 5,7 |

| Eregli Demir ve Celik Fabrikalari TAS | 4,9 | 7,5 | 3,4 | 5,0 |

| Hunan Valin Steel Co, Ltd. | 4,4 | 4,5 | 4,2 | 4,3 |

| Медиана | 6,0 | 7,9 | 4,2 | 5,3 |

| Показатели для оценки | Прибыль 2021E | Прибыль 2022E | EBITDA 2021E | EBITDA 2022E |

| Северсталь, млн $ | 3 578 | 3 123 | 4 633 | 4 346 |

| Целевая капитализация «Северстали», млн $ | 21 310 | 24 701 | 17 791 | 20 508 |

Источник: Reuters, оценки ФГ «ФИНАМ»

Наша оценка определяется как взвешенное среднее оценок по мультипликаторам EV/EBITDA и P/E. Вес оценок присваивается в зависимости от долговой нагрузки компании, усредненной за текущий год, два предшествующих и два прогнозных года. В данном случае — с 2018 по 2022 г. Диапазон веса оценки по P/E распределен в интервале от 50% до 0%. Чем больше соотношение «Чистый долг / EBITDA», тем меньшую ценность имеет оценка по P/E. Средний коэффициент «Чистый долг / EBITDA» для «Северстали» составляет 0,6х. Следовательно, применяется вес оценки по P/E — 40%, по EV/EBITDA — 60%.

| Таблица расчета веса оценки по мультипликаторам | ||||||

| Критерий | Net Debt / EBITDA | <0,5 | 0,5–1,5 | 1,5–2,5 | 2,5–3,5 | > 3,5 |

| Вес | PE | 50% | 40% | 30% | 20% | 0% |

| EV/EBITDA | 50% | 60% | 70% | 80% | 100% | |

Наша оценка справедливой стоимости ПАО «Северсталь» составляет $ 20 692 млн, $ 24,7 за акцию, или 1 818,4 руб. за акцию по курсу на дату оценки. Эта оценка предполагает потенциал роста на 15,5% от текущего ценового уровня и соответствует рекомендации «Покупать».

Средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего составляет, по нашим расчетам, 1 638,66 руб. (апсайд — 4,1%). Рейтинг акции 3,13, что соответствует рекомендации Hold (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций НЛМК аналитиками BCS составляет 1 877,48 руб. (рекомендация — «Держать»), VELES CAPITAL — 1 432,25 («Покупать»), VTB CAPITAL — 1 920,00 руб. («Покупать»).

| Показатель | Значение |

| Северсталь, Market Cap, млн $ | 17 911 |

| Доля меньшинства (1Q 2021), млн $ | 15 |

| Чистый долг (1Q 2021), млн $ | 1 581 |

| Количество акций в обращении (1Q 2021), млн шт. | 838 |

| Итоговая оценка целевой капитализации, млрд $ | 20 692 |

| Целевая цена акции, $/шт. | 24,7 |

| Целевая цена акции, руб./шт. | 1 818,4 |

| Потенциал роста/снижения | 15,5% |

Акции на фондовом рынке

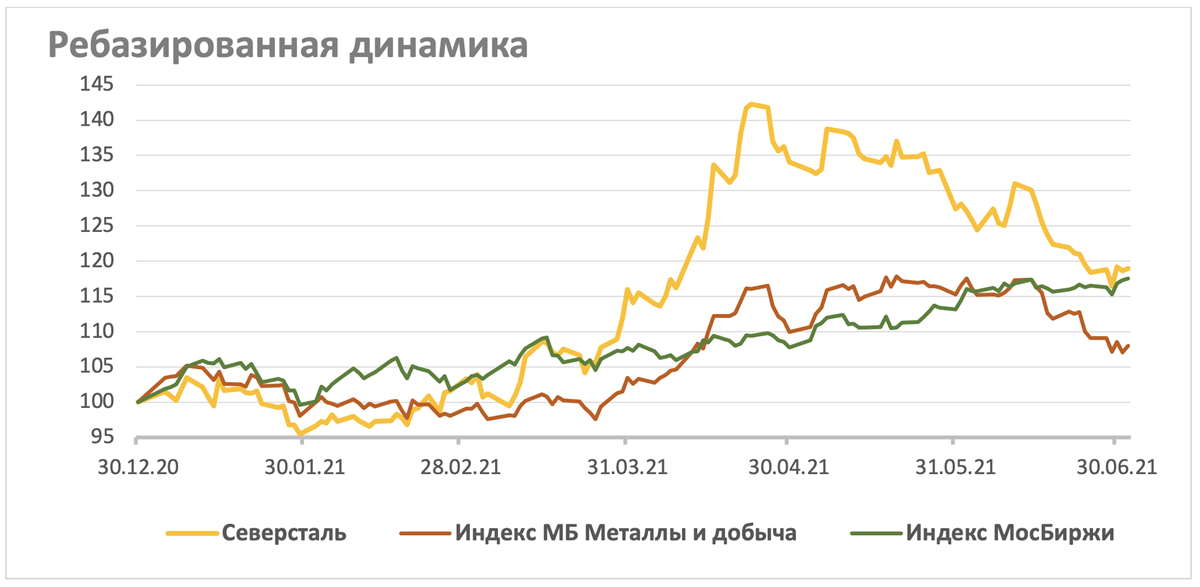

Падение котировок, вызванное введением экспортных пошлин, ликвидировало отрыв акций «Северстали» от фондовых индексов, обеспеченный ростом цены на металлургическую продукцию. С начала года стоимость акций выросла на 19,0%. За это время отраслевой индекс «Металлы и добыча» прибавил 8,0%, а индекс МосБиржи поднялся на 17,5%.

Источник: Reuters

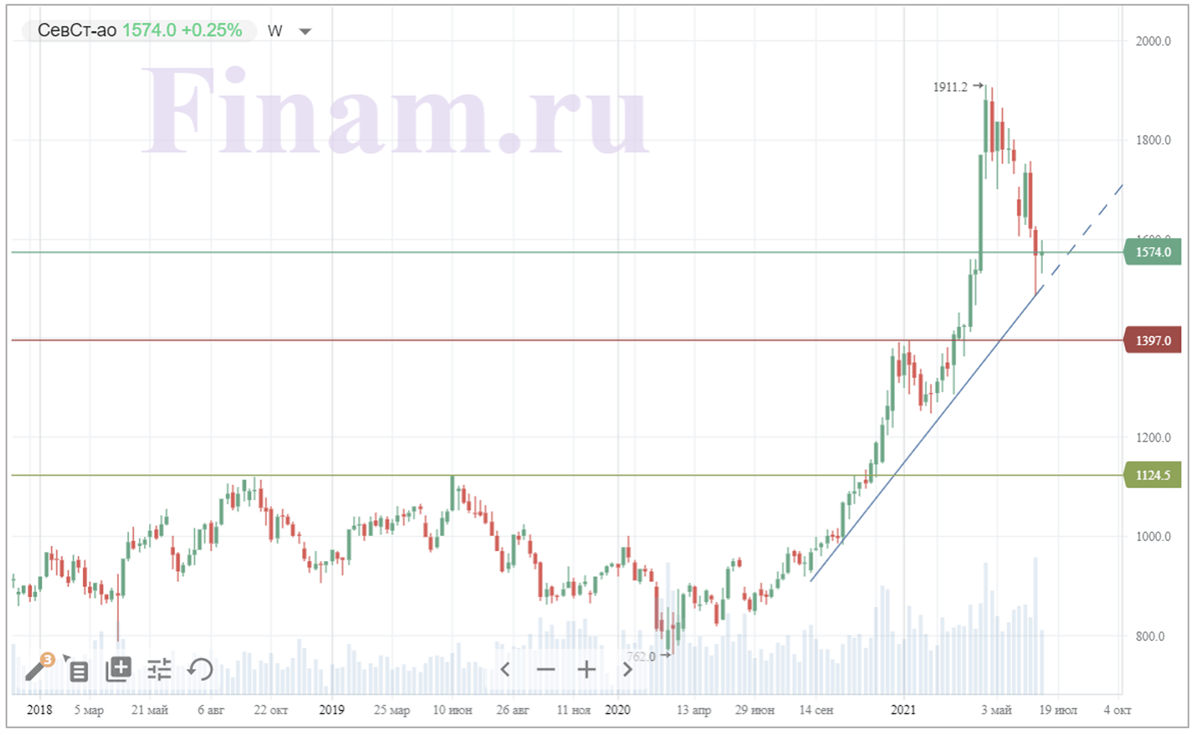

к содержанию ↑Техническая картина

На недельном графике котировок акций «Северстали» мы видим коррекцию до линии среднесрочного тренда. В случае, если она не устоит под напором продаж, следующий уровень поддержки расположен примерно на 10% ниже, в районе 1400 руб.

Источник: finam.ru

Добавить комментарий