Лидер мирового рынка медицинских устройств, комплектующих и оборудования Abbott показал уверенный рост на фондовом рынке: акции достигли целевой цены $ 126,40, установленной ФГ «ФИНАМ» в исследовании от 17.06.2021, поднявшись на 18%. Сворачивание линий производства тестов на предмет выявления COVID-19 сейчас выглядит сигналом близости «потолка» акций, несмотря на то что решение компании выглядит неоднозначным в контексте продолжающейся пандемии.

| ABT | Держать |

| 12М целевая цена | $ 136,23 |

| Текущая цена* | $ 125,50 |

| Потенциал роста | 8,55% |

| ISIN | US0028241000 |

| Капитализация, млрд $ | 222,49 |

| EV, млрд $ | 232,27 |

| Количество акций, млрд | 1,77 |

| Free float | 99% |

Abbott Laboratories — американская фармацевтическая компания и один из крупнейших в мире производителей медицинского оборудования. Компания заняла 89-ю строчку в списке Fortune 500 в 2021 году. Abbott Laboratories расквартирована в городе Эбботт-Парк, штат Иллинойс, и работает в четырех ключевых сегментах: Established Pharmaceutical Products, Diagnostic Products, Nutritional Products и Medical Devices.

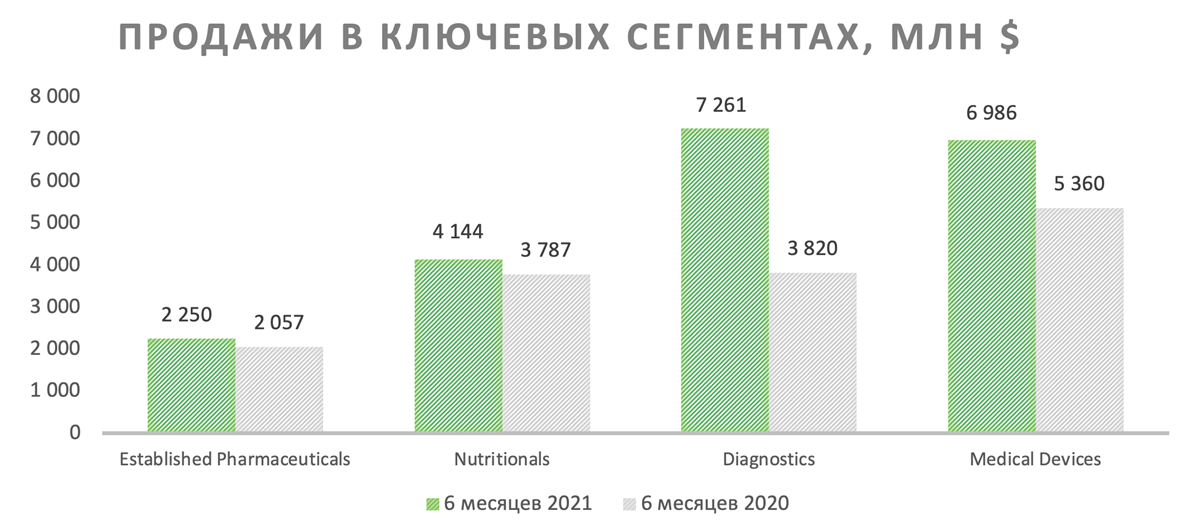

Несмотря на уклон в сторону производства и поддержки медицинского оборудования, бизнес Abbott обладает высокой степенью сбалансированности: продажи в сегментах сопоставимы между собой, а единоличные продукты-блокбастеры выделить крайне тяжело. Это дает преимущество компании в контексте более низкой зависимости выручки от результатов конкретного проекта относительно конкурентов. Компания является лидером в широком диапазоне сегментов: от производства носимых медицинских устройств до «быстрой» диагностики, медицинских добавок и детского питания.

Несмотря на уклон в сторону производства и поддержки медицинского оборудования, бизнес Abbott обладает высокой степенью сбалансированности: продажи в сегментах сопоставимы между собой, а единоличные продукты-блокбастеры выделить крайне тяжело. Это дает преимущество компании в контексте более низкой зависимости выручки от результатов конкретного проекта относительно конкурентов. Компания является лидером в широком диапазоне сегментов: от производства носимых медицинских устройств до «быстрой» диагностики, медицинских добавок и детского питания.

*текущая цена актуальна на 25 августа

Тесты для определения наличия COVID-19 линейки BinaxNOW, Panbio и ID NOW в одиночку принесли компании дополнительные $ 2,8 млрд выручки в первые 6 мес. 2021 года и, несмотря на прогноз компании по снижению спроса в ближайшие месяцы, остаются значимым драйвером роста ее финансовых результатов.

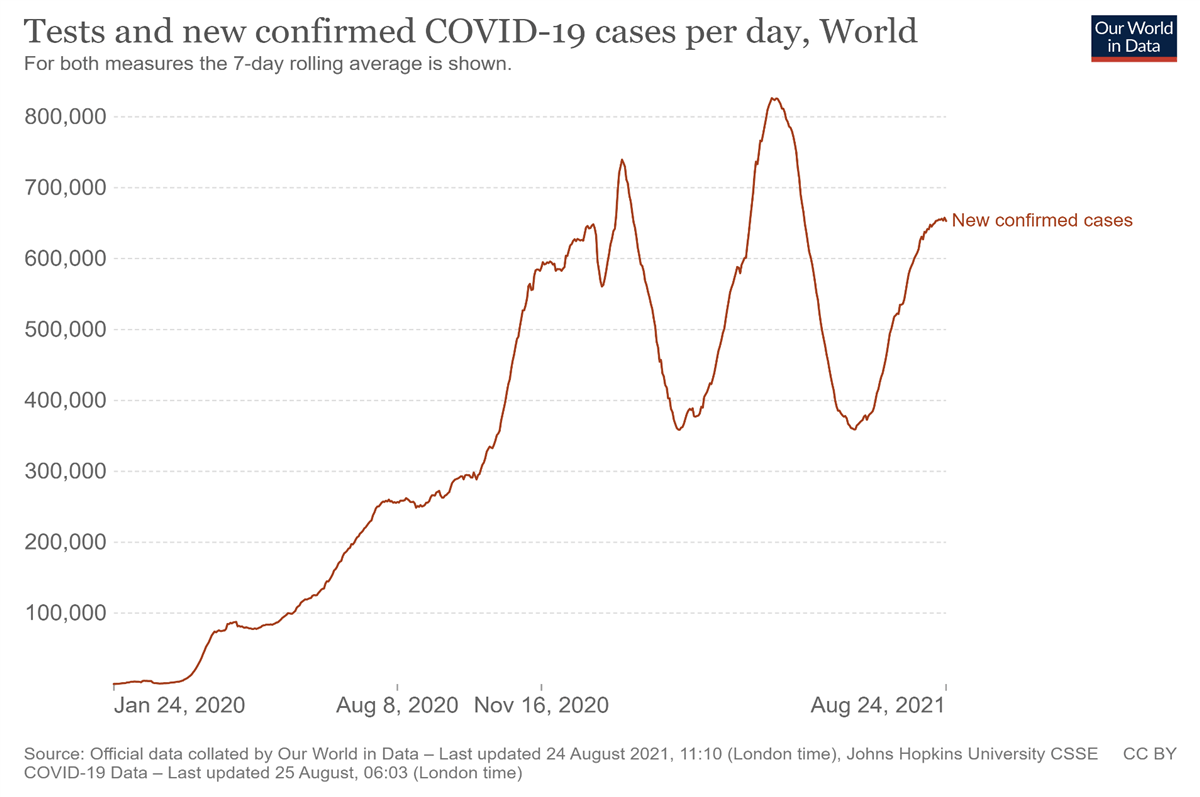

27 мая 2021 года руководство Abbott утвердило план реструктуризации своего сегмента диагностических продуктов в целях приведения производственных мощностей для диагностических тестов COVID-19 в соответствие с прогнозируемыми изменениями спроса, обусловленными разворачиванием программ вакцинации и правилами тестирования полностью вакцинированных лиц. Мы отмечаем, что данное решение сопряжено со стратегическим риском: глобальная заболеваемость коронавирусом на конец августа вновь находится на подъеме, что обуславливает возможный сохраняющийся спрос на тесты Abbott, в связи с чем решение о сокращении производственных линий могло быть несколько преждевременным.

Выручка и чистая прибыль компании в первые 6 мес. 2021 года показали рост на 37,37% г/г и 170,84% г/г соответственно. Главным фактором стал спрос на продукты для тестирования на COVID-19: за январь — июнь продажи, связанные с ними, составили $ 3,5 млрд (17% в общей структуре).

| Финансовые показатели, млрд $ | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Выручка | 31,9 | 34,6 | 39,8 | |

| EBITDA | 7,7 | 8,8 | 11,1 | |

| Чистая прибыль | 3,7 | 4,5 | 7,9 | |

| Скорр. EPS, $ | 3,2 | 3,7 | 4,4 | |

| Дивиденд, $ | 1,3 | 1,4 | 1,8 | |

| Показатели рентабельности, % | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Маржа EBITDA | 24,1% | 25,3% | 28,0% | |

| Чистая маржа | 11,6% | 13,0% | 19,9% | |

| ROE | 11,9% | 13,7% | 22,9% | |

| Мультипликаторы | ||||

| Показатель | LTM | 2021 | ||

| EV/EBITDA | 21,2 | 20,8 | ||

| P/E | 30,3 | 28,3 | ||

| DY | 1,4% | 1,5% | ||

Оценка акций по форвардным мультипликаторам EV/EBITDA и P/E относительно аналогов дает целевую цену $ 146,9, а по собственным историческим мультипликаторам EV/EBITDA и P/E (LTM и 2021Е) — $ 125,6. Комбинированная цена составила $ 136,2 с потенциалом 8,6%. Акции ABT на данный момент выглядят дорогими как с технической, так и с фундаментальной точки зрения.

Описание эмитента

Abbott Laboratories — американская фармацевтическая компания и один из крупнейших в мире производителей медицинского оборудования. Компания заняла 89-ю строчку в списке Fortune 500 в 2021 году. Abbott Laboratories расквартирована в городе Эбботт-Парк, штат Иллинойс, и работает в четырех ключевых сегментах:

Established Pharmaceutical Products: сегмент консолидирует широкую линейку фармацевтических препаратов-дженериков. Эти продукты, как правило, продаются напрямую оптовикам, дистрибьюторам, государственным учреждениям, медицинским учреждениям, аптекам и независимым розничным продавцам через распределительные центры и склады, принадлежащие Abbott. Среди выпускаемых препаратов можно выделить гастроэнтерологическую (Creon, Duspatal, Heptral, Transmetil, Duphalac), сердечно-сосудистую и метаболическую (Lipanthyl, TriCor, Teveten, Physiotens), респираторную (Biaxin, Klacid, Influvac), невралгическую (Sevedol, Serc, Brufen) линейки, а также ряд препаратов для женского здоровья (Duphaston, Femoston);

Diagnostic Products: диагностические системы и тесты. Эти продукты обычно продаются напрямую банкам крови, больницам, коммерческим лабораториям, клиникам, кабинетам врачей, розничным торговцам и государственным учреждениям. Основные продукты включают тесты в области иммуноанализа, вирусологии, клинической химии и гематологии (ARCHITECT, ABBOTT PRISM, Cell-Dyn), инструменты молекулярной диагностики, системы медицинского обслуживания и автоматизированные решения для клинических лабораторий;

Nutritional Products: производство продуктов питания для детей и взрослых. Сюда относятся бренды компании в области детского, спортивного и прочего специализированного медицинского питания (Similac, Ensure, Glucerna, Jevity и т. д.);

Medical Devices: линейка медицинских устройств для управления сердечным ритмом, лечения сердечно-сосудистых заболеваний и средства ухода для больных диабетом, а также устройства нейромодуляции для лечения хронической боли и двигательных расстройств (бренды Assurity, TactiCath, XIENCE, MitraClip, FreeStyle).

Ведущим акционером Abbott является Vanguard Group (8,34%, или 147,84 млн акций): в пятерку крупнейших владельцев также входят Capital Research Global Investors (4,84%), Blackrock (4,66%), State Street (4,05%) и Capital International Investors (3,16%).

Выручка компании за 2020 год составила $ 34,61 млрд, объем активов на конец 1-го полугодия 2021 года — $ 72,55 млрд. Приоритетные необеспеченные облигации (Senior unsecured notes) ABT имеют рейтинг A+ от S&P, A2 от Moody’s и A+ от Fitch.

Источник: данные компании

к содержанию ↑Стратегический фокус

Abbott на сегодняшний момент является едва ли не самой диверсифицированной компанией из сектора здравоохранения. Это дает ей преимущество в контексте низкой зависимости выручки от отдельных продуктовых категорий (проектов) и высокой степени сбалансированности сегментов деятельности. Abbott планирует управлять своим портфелем проектов таким образом, чтобы расходы на R&D были конкурентоспособными в каждом из четырех ключевых сегментов, в которых работает компания, и сохранялись в диапазоне 6–7% от выручки в ближайшие несколько лет. В 2021 году и далее основные стратегические направления развития компании Abbott будут включать следующие компоненты:

- Abbott сфокусируется на создании портфелей высококачественных лекарств, отвечающих потребностям людей на развивающихся рынках. В течение нескольких лет Abbott планирует сохранить лидирующие позиции по продажам непатентных лекарств и активно работать над развитием нескольких ключевых брендов, таких как Creon, Duphaston, Duphalac и Influvac. В зависимости от продукта деятельность компании будет сосредоточена на разработке новых рецептур, систем доставки или показаний к применению. Одним из недавних примеров в этой области стал запуск четырехвалентной вакцины против гриппа Influvac Tetra на 12 рынках и расширение показаний на 16 рынках для охвата детей, подростков и молодых людей в возрасте от 3 до 17 лет в течение последних нескольких лет.

- Высокий потенциал рынка специализированного питания положительно скажется на развитии сегмента Nutritional Product. В отчете Nutraceuticals Market by Product and Geography, подготовленном компанией Technavio, отмечается, что среднегодовой темп роста этого рынка до 2024 года оценивается в 9% (абсолютный прирост на $ 182 млрд за период 2021–2024 гг.), а Abbott Laboratories является одним из ключевых игроков на нем. Растущий спрос на нутрицевтики с медицинскими добавками — один из основных факторов, способствующих росту рынка. Молодое население и состоятельные покупатели в последние годы создают тренд предпочтения персонализированного питания, одну из ключевых тенденций на рынке нутрицевтиков. Люди вносят изменения в рацион, чтобы улучшить свое здоровье, и выбирают индивидуальные решения в области питания, что, как следствие, благоприятно сказывается на участниках рынка. Abbott имеет в портфеле ряд всемирно известных продуктов (к примеру, бренды Similac, Glucerna, Ensure) и планирует продолжать разработки, а также расширять ассортимент в области гастроэнтерологических и метаболических добавок, детского питания, протеиновых бадов и т. д.

- В сегменте средств диагностики драйвером роста финансовых результатов в течение последнего года стала линейка тестов, направленных на выявление COVID-19. По большинству из них компания имеет «экстренную» лицензию FDA и планирует в течение 2021–2022 гг. получить полноценные лицензии. Технологии BinaxNOW и ID NOW COVID-19 сопровождаются мобильным приложением NAVICA, которое дает возможность использовать результаты отрицательного теста для посещения мероприятий, организации путешествий и т. д. на территории США. Сам тест делается в течение 15 минут и является одним из самых эффективных в мире на сегодняшний момент (97–98% эффективности). Несмотря на планы по частичной реструктуризации производственных мощностей, Abbott сохранит порцию выручки от их продажи в 2021 и последующих годах на фоне периодических вспышек COVID-19 в различных регионах. Разработка 15-минутного теста подтвердила статус Abbott в качестве одного из лидеров сегмента «быстрой диагностики»: в ближайшие годы компания продолжит коммерциализацию систем скрининга крови, иммуноанализа, химии, гематологии и вирусологии, сопровождаемых автоматизированной поддержкой на базе собственных мобильных приложений и носимых устройств. 27 мая 2021 года руководство Abbott утвердило план реструктуризации своего сегмента диагностических продуктов в целях приведения производственных мощностей для диагностических тестов COVID-19 в соответствие с прогнозируемыми изменениями спроса, обусловленными несколькими факторами, в том числе сокращением случаев COVID-19 в США и других странах, ускоренным разворачиванием программ вакцинации и обновляемыми правилами по порядку тестирования полностью вакцинированных лиц. По оценкам Abbott, общие затраты до налогообложения для реализации этого плана реструктуризации составят примерно $ 500–625 млн (около 6% от прогнозной EBIT 2021 года), включая списание основных средств на сумму $ 80–115 млн, расходы, связанные с запасами и сырьем, в размере $ 250–260 млн и другие расходы на сумму $ 170–250 млн (расторжение контрактов, оптимизация кадрового состава и т. д.). Ожидается, что действия, связанные с этим планом, будут в основном завершены к концу 2021 года (во 2-м квартале 2021 года уже зафиксированы расходы по реструктуризации в размере $ 499 млн). Мы отмечаем, что данное решение сопряжено со стратегическим риском: заболеваемость коронавирусом на конец августа вновь на подъеме, что обуславливает возможный сохраняющийся спрос на тесты Abbott, в связи с чем решение о сокращении производственных линий может быть несколько преждевременным.

Источник: Our World in Data

- Сегмент медицинских устройств останется главным для компании в плане объема продаж. На данный момент Abbott является одним из абсолютных лидеров рынка в этом компоненте и продолжает разработку новых носимых устройств для контроля сердечного ритма, мониторинга уровня глюкозы и других веществ в организме, хирургического оборудования, а также технологических решений, которые позволяют вывести процесс медицинского ухода, контроля и вмешательства на принципиально иной уровень. К примеру, компания продолжает работу в сегменте разработки и расширения функционала собственных мобильных приложений (NAVICA, VertiGo, MitraClip) для повышения лояльности потребителей и улучшения процесса использования устройств компании.

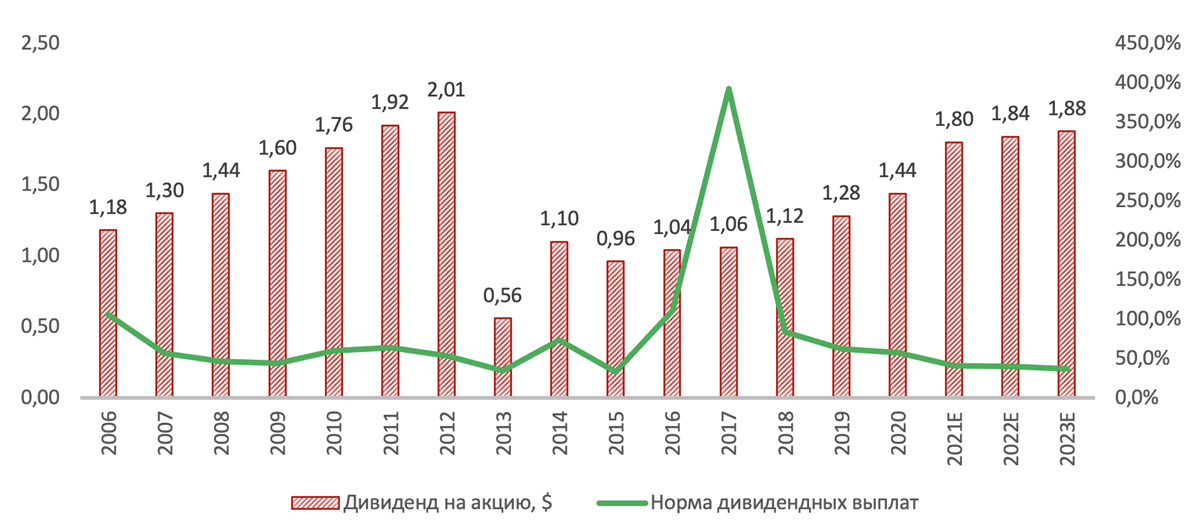

Дивидендная политика

Abbott предлагает неплохую для отрасли дивидендную доходность NTM на уровне 1,46%. Отметим также, что квартальный дивиденд 2021 года вырос на 25% г/г, притом что среднегодовой темп роста за последние 15 лет составил 1,43%. Медианная норма выплат за тот же период составила 59,3%.

Источник: данные компании

к содержанию ↑Факторы привлекательности

- Несмотря на уклон в сторону производства и поддержки медицинского оборудования, бизнес Abbott обладает высокой степенью сбалансированности: продажи в сегментах сопоставимы между собой, а единоличные продукты-блокбастеры выделить крайне тяжело. Это дает преимущество компании в контексте более низкой зависимости выручки от результатов конкретного проекта (сегмента) относительно конкурентов.

- Компания является лидером в широком диапазоне сегментов: от производства носимых медицинских устройств до «быстрой» диагностики, медицинских добавок и детского питания.

- Тесты для определения COVID-19 линейки BinaxNOW, Panbio и ID NOW в одиночку принесли компании дополнительные $ 2,8 млрд выручки в первые 6 мес. 2021 года и, несмотря на прогноз компании по снижению спроса в ближайшие месяцы, остаются значимым драйвером роста ее финансовых результатов.

- Abbott предлагает дивидендную доходность NTM на уровне 1,46%.

Финансовые показатели

- Выручка Abbott за 2-й квартал и 6 мес. 2021 года выросла на 39,51% г/г и 37,37% г/г соответственно, а чистая прибыль за аналогичные периоды взлетела на 121,42% г/г и 170,84% г/г соответственно. Улучшение финансовых результатов в течение 6 мес. 2021 года зафиксировано по всем сегментам, с особенно выдающейся динамикой подразделений диагностики (выручка +90,08% г/г). Главным фактором стал спрос на продукты для тестирования на COVID-19: за январь — июнь продажи, связанные с тестированием на коронавирус, составили $ 3,5 млрд (около 17% в общей структуре). Преимущественно эти продажи обеспечивались продуктами BinaxNOW, Panbio и ID NOW. Сегмент медицинских устройств также показал хорошие результаты, зафиксировав рост выручки на 30,34% г/г, за счет высокого спроса на устройства для контроля диабета и состояния сердца, а также оборудования электрофизиологии.

- По результатам первых двух кварталов 2021 года Abbott подтвердила прогноз по годовому EPS в диапазоне $ 2,75–2,95, а по скорректированному EPS — $ 4,30–4,50.

- Показатели долговой нагрузки и ликвидности компании в целом находятся на среднеотраслевом уровне. Коэффициент «Долг/Капитал» составляет 0,55х при медиане 0,61х по конкурентам, а «Чистый долг / EBITDA» — 0,87х при 1,48х по конкурентам. Коэффициент текущей ликвидности равен 1,79х (2,17х у конкурентов), а быстрой ликвидности — 1,36х (1,71х по аналогам).

Abbott: ключевые данные промежуточной отчетности, млн $

| Данные за 2-й квартал | Данные за 6 месяцев | |||||

| 2020 | 2021 | Изменение | 2020 | 2021 | Изменение | |

| Выручка | 7 328 | 10 223 | 39,51% | 15 054 | 20 679 | 37,37% |

| EBITDA | 1 498 | 2 273 | 51,74% | 3 116 | 5 317 | 70,64% |

| EBITDA маржа | 20,44% | 22,23% | 1,79% | 20,70% | 25,71% | 5,01% |

| EBIT | 673 | 1 399 | 107,88% | 1 463 | 3 509 | 139,85% |

| EBIT маржа | 9,18% | 13,68% | 4,50% | 9,72% | 16,97% | 7,25% |

| Чистая прибыль | 537 | 1 189 | 121,42% | 1 101 | 2 982 | 170,84% |

| Чистая маржа | 7,33% | 11,63% | 4,30% | 7,31% | 14,42% | 7,11% |

Источник: данные компании, Reuters, расчеты ФГ «ФИНАМ»

Abbott: историческая и прогнозная динамика ключевых финансовых показателей, млн $

| Фактические данные | Прогноз | |||||

| 2018 | 2019 | 2020 | 2021E | 2022E | 2023E | |

| Выручка | 30 578 | 31 904 | 34 608 | 39 807 | 39 234 | 42 001 |

| EBITDA | 7 008 | 7 684 | 8 757 | 11 147 | 10 844 | 12 444 |

| EBITDA маржа | 22,9% | 24,1% | 25,3% | 28,0% | 27,6% | 29,6% |

| R&D расходы | 2 288 | 2 408 | 2 403 | 2 567 | 2 586 | 2 654 |

| Чистая прибыль | 2 368 | 3 687 | 4 495 | 7 937 | 8 300 | 9 204 |

| Чистая маржа | 7,7% | 11,6% | 13,0% | 19,9% | 21,2% | 21,9% |

| Скорректированный EPS, $ | 2,9 | 3,2 | 3,7 | 4,4 | 4,7 | 5,2 |

| EPS, $ | 1,3 | 2,1 | 2,5 | N/A | N/A | N/A |

| Дивиденд на акцию, $ | 1,1 | 1,3 | 1,4 | 1,8 | 1,8 | 1,9 |

| Норма дивидендных выплат | 83,6% | 61,8% | 57,1% | 40,6% | 39,5% | 36,4% |

| Чистый долг | 15 480 | 13 453 | 11 599 | 8 008 | 5 878 | 6 406 |

| Чистый долг / EBITDA | 2,2x | 1,8x | 1,3x | 0,7x | 0,5x | 0,5x |

| Собственный капитал | 30 524 | 31 088 | 32 784 | 34 627 | 37 596 | 41 613 |

| CFO | 6 300 | 6 136 | 7 901 | 8 857 | 10 354 | 11 086 |

| CAPEX | 1 394 | 1 638 | 2 177 | 1 940 | 2 109 | 2 296 |

| FCFF | 4 906 | 4 498 | 5 724 | 6 917 | 8 246 | 8 790 |

Источник: данные компании, расчеты ФГ «ФИНАМ»

к содержанию ↑Оценка

Для анализа стоимости акций ABT мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам.

Оценка по мультипликаторам относительно аналогов подразумевает целевую капитализацию $ 260,4 млрд, или $ 146,9 на акцию.

Анализ стоимости по собственным историческим мультипликаторам — форвардному P/E 1Y (26,8х), EV/EBITDA LTM (22,9х) и форвардному EV/EBITDA 1Y (20,1х) — формирует таргет $ 222,6 млрд, или $ 125,6 на акцию.

Комбинированная целевая цена на август 2022 года составляет $ 136,2 с потенциалом 8,6% к текущей цене. Полная доходность с учетом дивидендов NTM — 10,0%. Акции достигли целевой цены $ 126,40, установленной ФГ «ФИНАМ» в исследовании от 17.06.2021, показав рост на 18%, в связи с чем потенциал дальнейшего повышения котировок выглядит ограниченным. Исходя из апсайда 8,6%, мы понижаем рекомендацию по акциям Abbott с «Покупать» до «Держать». Длинные позиции по акциям возможны к формированию на ценовых коррекциях.

Средневзвешенная целевая цена акций ABT по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим оценкам, $ 126,71 (апсайд — 0,97%), а рейтинг акции эквивалентен 3,0 (где 1,0 соответствует рекомендации Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций ABT аналитиками Cowen and Company составляет $ 140,00 («Держать»), Atlantic Equities — $ 115,00 («Держать»), SVB Leerink — $ 128,00 («Держать»), Crispidea — $ 135,00 («Держать»).

Abbott: оценка капитализации по мультипликаторам

| Компания | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E |

| Abbott Laboratories | 28,3 | 26,8 | 20,8 | 21,4 |

| Becton Dickinson | 19,8 | 18,1 | 15,6 | 14,4 |

| Baxter International | 18,8 | 16,7 | 11,7 | 10,8 |

| Medtronic | 21,1 | 20,0 | 17,5 | 16,3 |

| IDEXX Laboratories | 71,4 | 61,9 | 50,6 | 44,2 |

| Align Technology | 53,3 | 43,0 | 38,0 | 30,1 |

| Edwards Lifesciences | 45,4 | 40,7 | 36,5 | 32,3 |

| Медиана | 33,3 | 30,4 | 27,1 | 23,2 |

| Показатели для оценки | Чистая прибыль 2021E | Чистая прибыль 2022E | EBITDA 2021E | EBITDA 2022E |

| Abbott, млрд $ | 7,9 | 8,3 | 11,1 | 10,8 |

| Целевая капитализация Abbott, млрд $ | 261,9 | 249,0 | 291,2 | 239,6 |

Источник: данные компании, расчеты ФГ «ФИНАМ»

Abbott: показатели оценки

| Показатель | Значение |

| EST Market Cap (млрд $) | 260,4 |

| Количество акций в обращении, млрд шт. | 1,8 |

| Чистый долг (2Q 2021), млрд $ | 9,6 |

| Доля меньшинства (2Q 2021), млрд $ | 0,2 |

| Привилегированные акции (2Q 2021), млрд $ | 0,0 |

Источник: данные компании, расчеты ФГ «ФИНАМ»

к содержанию ↑Акции на фондовом рынке

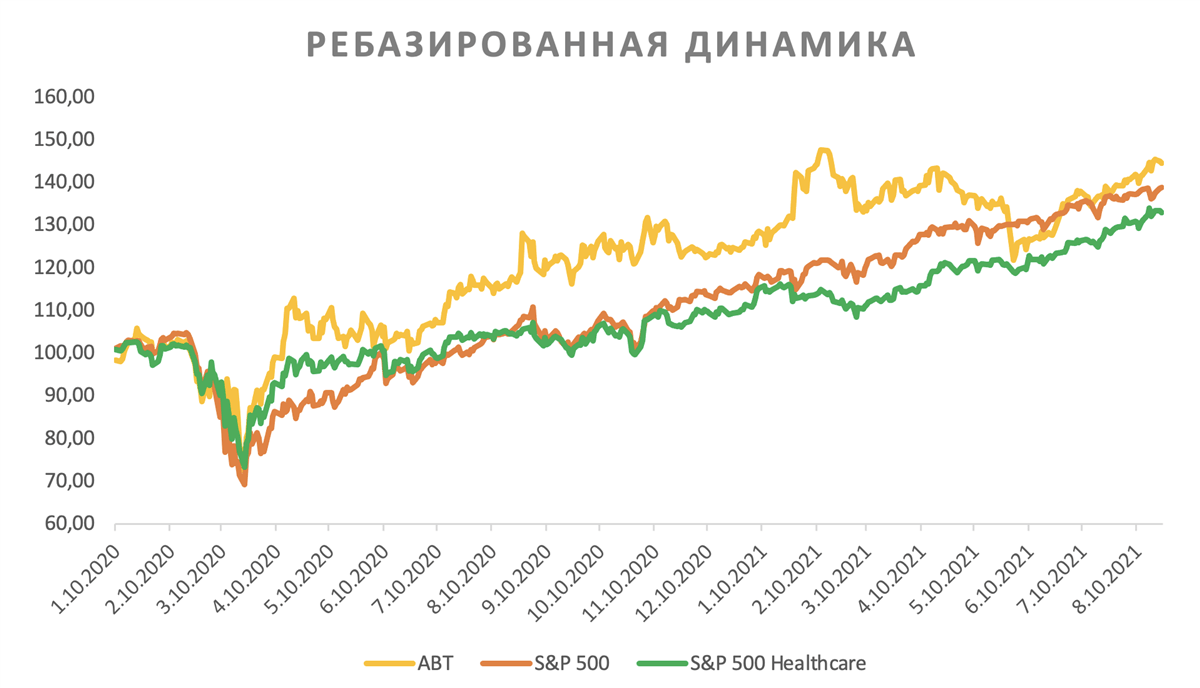

Акции Abbott с начала 2020 года продолжают показывать опережающую динамику относительно широкого рынка и отраслевого индекса, что неудивительно в контексте хороших финансовых результатов компании. С 31.12.2019 Abbott прибавила 44,49%, S&P 500 — 38,86%, а индекс S&P 500 Healthcare — 32,89%.

Источник: Reuters

к содержанию ↑Технический анализ

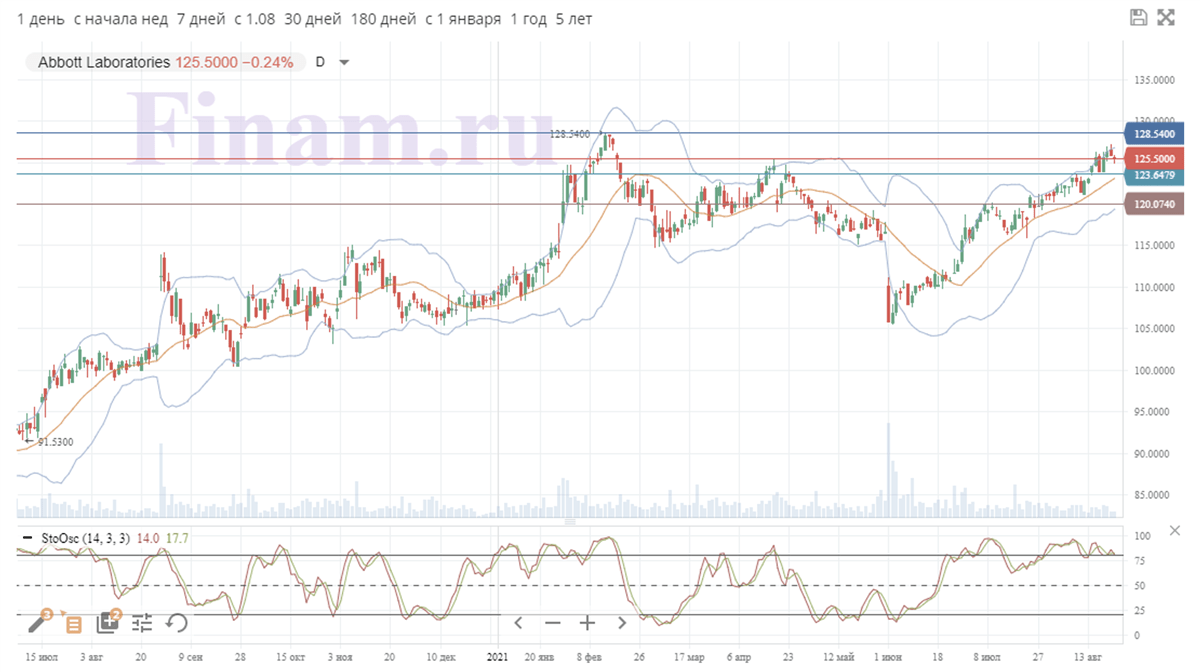

На дневном графике акции ABT выглядят перегретыми даже после небольшой коррекции от верхней полосы Боллинджера, о чем говорит стохастический осциллятор, закрепившийся выше отметки 75 пунктов. На таком фоне вероятной выглядит коррекция инструмента в диапазон 120–123, где возможны стабилизация котировок и возобновление роста.

Источник: finam.ru

Добавить комментарий