Мы полагаем, что после небольшой коррекции привилегированные акции «Транснефти» снова стали интересны для покупок. Основным драйвером для этого, на наш взгляд, является постепенный рост финансовых результатов в ближайшие годы на фоне восстановления добычи нефти в РФ и ежегодной индексации тарифов. Позитивно на нашу оценку повлияли и недавние сильные результаты за второй квартал.

| TRNFP | Покупать |

| 12М целевая цена | RUB 192 058 |

| Текущая цена* | RUB 159 950 |

| Потенциал роста | 20,1% |

| ISIN | RU0009091573 |

| Капитализация, млрд руб. | 1159,3 |

| EV, млрд руб. | 1334,0 |

| Количество акций, млн | 1,55 |

| Free float | 37% |

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. На данный момент компания транспортирует около 82% всей нефти и 28% всех нефтепродуктов в России.

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. На данный момент компания транспортирует около 82% всей нефти и 28% всех нефтепродуктов в России.

В ближайшие годы финансовые результаты «Транснефти» будут предсказуемым образом улучшаться. Этому поспособствуют восстановление добычи нефти в РФ и ежегодная индексация тарифов по транспортировке нефти.

*текущая цена актуальна на 2 сентября 2021 года

«Транснефть» неплохо отчиталась за 2К 2021. Выручка компании выросла на 20,9% г/г, до 276 млрд руб., EBITDA — на 6,4% г/г, до 122,9 млрд руб., а скорректированная чистая прибыль в сравнении с прошлым годом увеличилась на 22,8%, до 48,8 млрд руб. Во втором полугодии основные показатели, вероятно, продолжат рост за счет увеличения объемов добычи нефти в РФ.

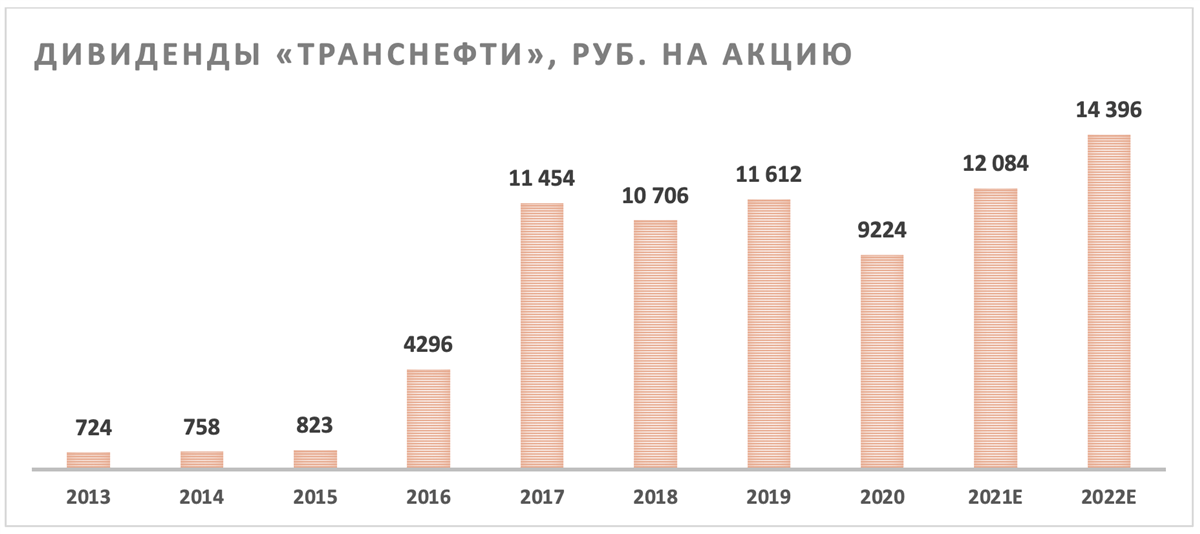

Одна из сильных сторон «Транснефти» — ее дивидендная политика. Согласно указу Минфина, «Транснефть», являющаяся государственной компанией, обязана выплачивать 50% скорректированной чистой прибыли по МСФО в качестве дивидендов. Мы полагаем, что по итогам текущего года дивиденд на преф составит 12 084 руб. (7,6% доходности), а к 2023 году доходность вырастет до 9,9%.

Привлекательности «Транснефти» добавляет защитность ее акций. Предсказуемость бизнеса компании, а также низкая зависимость финансовых результатов от большинства макроэкономических факторов позволяют акциям «Транснефти» при коррекциях снижаться слабее рынка.

| Финансовые показатели, млрд руб. | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Выручка | 1063,8 | 962,4 | 1076,8 | |

| EBITDA | 485,8 | 443,3 | 453,5 | |

| EBIT | 277,1 | 225,7 | 234,9 | |

| DPS, RUB | 11612 | 9224 | 12084 | |

| FCFF | 90,7 | 139,1 | 109.5

| |

| Показатели рентабельности, % | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Маржа EBITDA | 45,7% | 46,1% | 42,1% | |

| ROE | 8,4% | 6,1% | 7,7% | |

| Чистая маржа | 16,9% | 13,8% | 16,3% | |

| Мультипликаторы | ||||

| Показатель | LTM | 2021П | ||

| EV/EBITDA | 3,1 | 2,9 | ||

| P/E | 6,9 | 6,6 | ||

| DY | 5,8% | 7,6% | ||

Для расчета целевой цены привилегированных акций «Транснефти» мы использовали модель дисконтированных дивидендов (DDM). Мы полагаем, что данные акции интересны в первую очередь в получении предсказуемых растущих дивидендов, в связи с чем и был выбран такой метод оценки. В то же время оценку по мультипликаторам провести невозможно, так как у «Транснефти» практически нет публичных аналогов.

Главный риск для «Транснефти» — продление соглашения ОПЕК+ и среднесрочная стагнация добычи нефти в РФ. Это способно ухудшить операционные, а значит, и финансовые результаты компании. Также долгосрочным риском является развитие СМП и снижение использования трубопроводов для транспортировки нефти. Кроме того, «Транснефть» не застрахована от инцидентов с загрязнением нефти, как это было с трубопроводом «Дружба», хотя после того случая контроль за качеством нефти усилился.

Описание эмитента

«Транснефть» — естественная монополия в области транспортировки нефти и нефтепродуктов. На данный момент компания транспортирует около 82% всей нефти и 28% всех нефтепродуктов в России. Общая протяженность магистральных нефтепроводов и нефтепродуктопроводов на конец 2020 года составляла 67,2 тыс. км, что делает «Транснефть» крупнейшей в мире компанией по этому показателю.

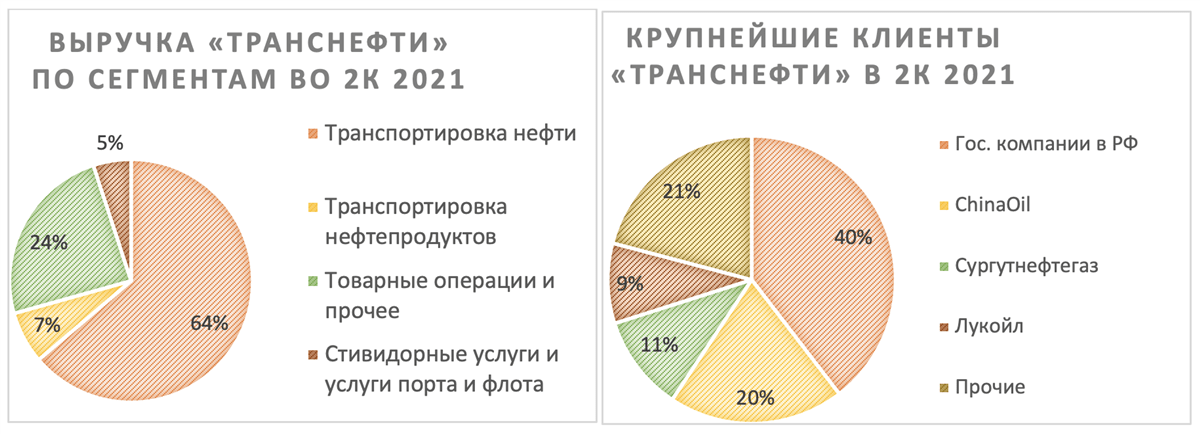

Основную часть выручки «Транснефть» получает от транспортировки нефти на экспорт и внутренний рынок. Интересно отметить, что объем транспортировки нефти на внутренний рынок превышает экспортный объем — 59,7 млн тонн против 48,7 млн тонн во 2-м кв. 2021 года. При этом выручка от экспортного направления на 58% больше в первую очередь за счет дальности транспортировки.

Крупнейшими клиентами являются государственные нефтяные компании «Роснефть» и «Газпром нефть», Китайская национальная объединенная нефтяная корпорация и крупнейшие российские нефтяники, такие как «Сургутнефтегаз» и «ЛУКОЙЛ».

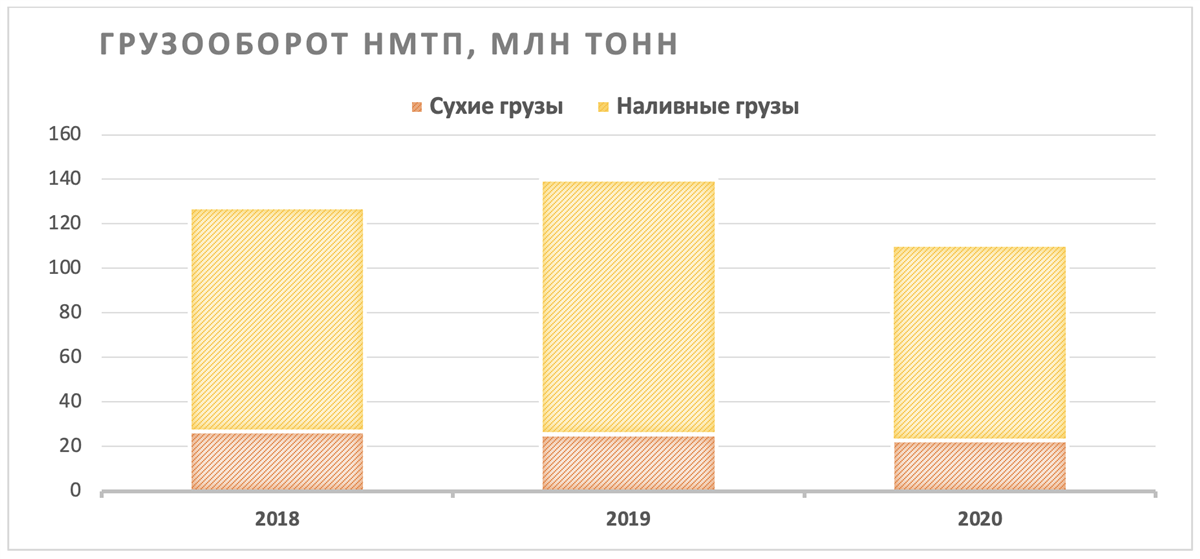

Кроме основного вида деятельности, «Транснефть» занимается стивидорными и дополнительными услугами порта с помощью 60,6% доли в группе НМТП (Новороссийский морской торговый порт). «Транснефть» с 2010 года в разной степени была акционером НМТП, но только в сентябре 2018 года получила контрольный пакет.

Деятельность НМТП делится на две основные категории: перевалка наливных и сухих грузов. К наливным грузам в первую очередь относятся нефть и нефтепродукты, а к сухим — металлы, уголь и зерно. В 2020 году 79,3% грузооборота приходилось на наливные грузы, что привело к его снижению на 23,3% г/г из-за ограничений, связанных со снижением добычи нефти из-за соглашения ОПЕК+.

Источник: данные компании

Источник: данные компании

Источник: данные компании

Одной из хронических проблем привилегированных акций «Транснефти» является их дороговизна в абсолютном выражении — не каждый инвестор может поддерживать диверсификацию в портфеле при покупке акции стоимостью 160 тыс. руб. На данный момент компания ведет диалог с европейскими регуляторами, чтобы провести сплит собственных акций. Менеджмент надеется, что этот процесс завершится в 2022 году. В случае успеха сплит может существенно увеличить количество инвесторов, имеющих возможность включить префы «Транснефти» в портфель.

Интересный момент в инвестиционной истории «Транснефти» — наличие двух активов, которые при классическом рассмотрении никак не влияют на оценку компании, однако несложно представить сценарий, когда данные активы превращаются в денежные средства, поэтому мы считаем важным о них упомянуть:

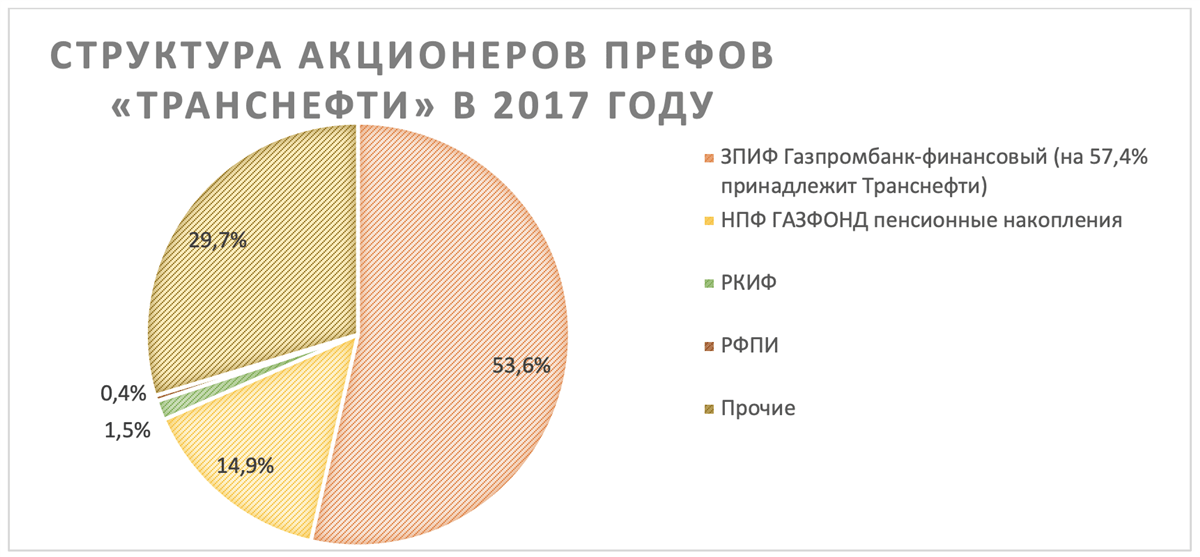

- Первый актив связан со структурой акционеров компании. Обыкновенные акции «Транснефти» не торгуются на бирже и на 100% принадлежат Российской Федерации в лице Росимущества. С привилегированными акциями, которые торгуются на Московской бирже, история намного сложнее. Последняя достоверная информация об акционерах префов датирована 2017 годом, когда Газпромбанк раскрыл информацию об этом. В 2017 году «Транснефть» через долю в ЗПИФ «Газпромбанк-финансовый» владела примерно 30,7% своих привилегированных акций. По состоянию на 2 сентября 2021 года такой пакет оценивался в 76,1 млрд руб. При этом неизвестно, владеет ли «Транснефть» все еще этими акциями и будут ли они когда-нибудь использованы на благо прочих акционеров. Последней новостью, связанной со структурой акционеров привилегированных акций «Транснефти», является повышение показателя free float со стороны Московской биржи до 37%, хотя в 2017 году он оценивался в 29,7%. Московская биржа не раскрыла причин повышения данного показателя;

Источник: Газпромбанк

- Вторым существенным активом являются нефть и нефтепродукты, находящиеся в системе нефтепроводов компании. Наличие таких запасов позволяет «Транснефти» мгновенно выдавать клиентам нефть на другом конце нефтепровода, как только компания ее получает. В связи с этим данная нефть необходима для деятельности «Транснефти» и записывается в отчетности в основные средства. Однако среди инвесторов существует мнение, что компания могла бы продать эту нефть и использовать вместо своей нефти чужую. На конец 2-го кв. 2021 года запасы нефти и нефтепродуктов в системе трубопроводов «Транснефти» в отчетности оценивались в 164 млрд руб.

Отраслевые тенденции

У «Транснефти» есть два внешних ключевых параметра, от которых зависят финансовые результаты компании: объем транспортировки нефти и тариф на нее.

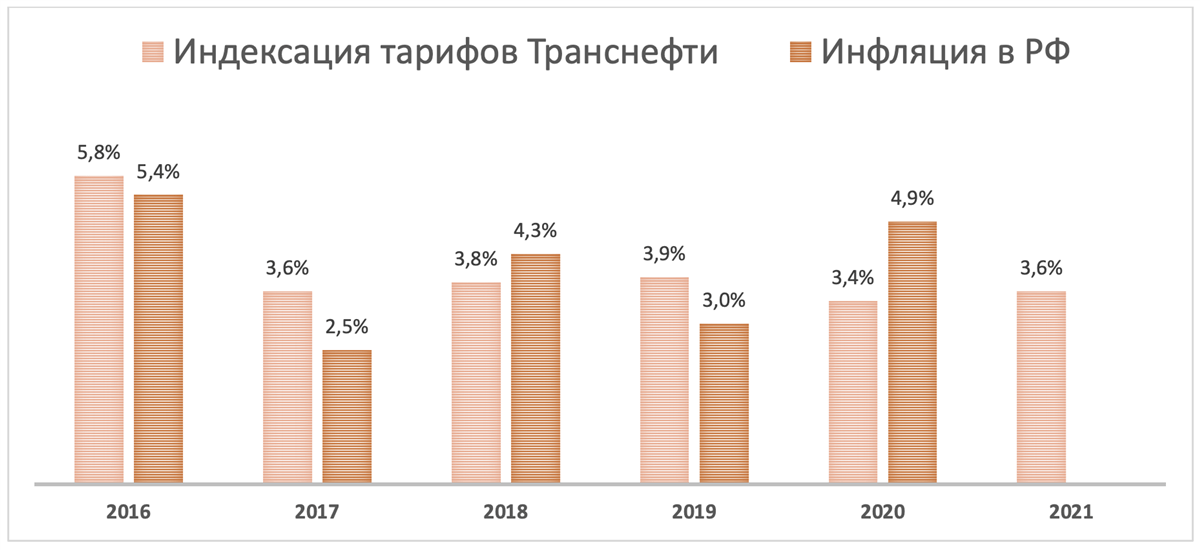

Тарифы на услуги по транспортировке нефти и нефтепродуктов устанавливаются Федеральной антимонопольной службой (ФАС). В октябре 2020 года правительство РФ согласовало параметры тарифного регулирования в 2021–2030 годах: тарифы будут индексироваться на уровне «прогноз инфляции со стороны Минэкономразвития минус 0,1%». Последние несколько лет тарифы индексируются приблизительно по такой же логике, но не всегда прогнозная инфляция совпадала с реальной, что периодически приводит к расхождениям. В любом случае, на наш взгляд, прозрачность в росте тарифов позитивна для «Транснефти», так как увеличивает прогнозируемость бизнеса компании. При этом такая структура индексации тарифов делает акции «Транснефти» инструментом, защищающим инвестиции от инфляции, что особенно важно в условиях ускорения роста цен.

Источник: данные компании, Росстат

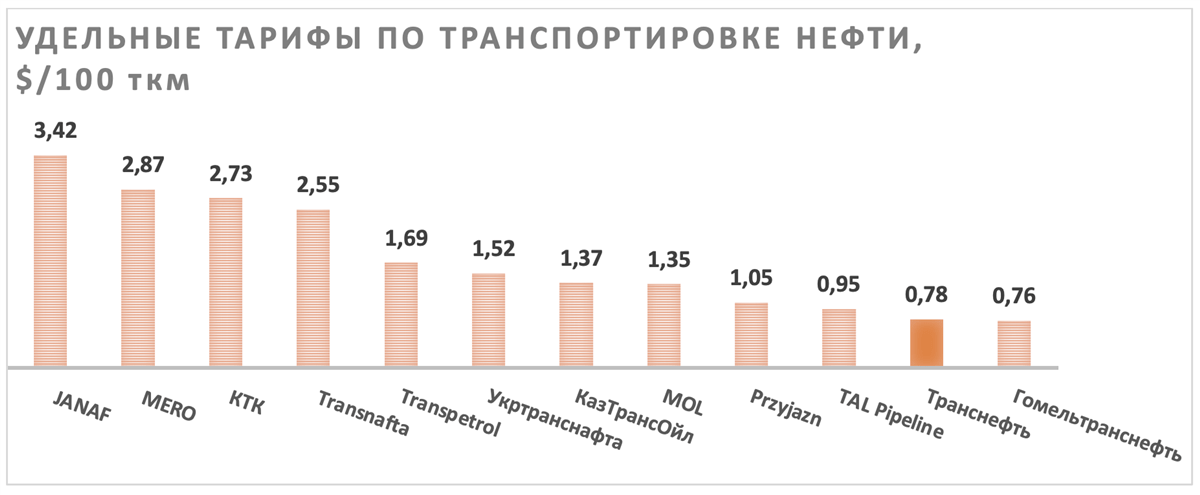

При этом тарифы «Транснефти» остаются одними из самых низких среди аналогов, если рассматривать удельные значения. Однако маловероятно, что в обозримом будущем ситуация изменится. Текущих тарифов хватает, чтобы покрывать операционные и капитальные затраты «Транснефти», что является достаточным условием экономической обоснованности тарифов естественной монополии.

Источник: данные компании

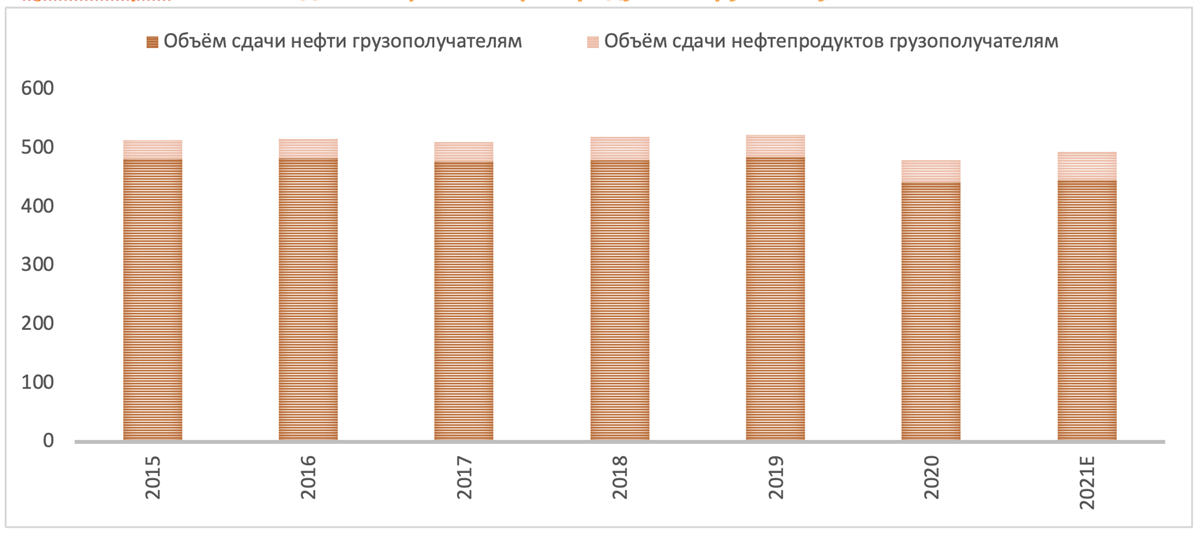

Объем транспортировки определяется добычей нефти в РФ, которая на данный момент находится под ограничением сделки ОПЕК+. Из-за этого объем сдачи нефти грузополучателям в 1-м полугодии 2021 года снизился на 5,1% г/г. Сейчас ситуация с добычей начинает улучшаться, так как страны ОПЕК+ планирует вплоть до декабря увеличивать добычу на 400 тыс. б/с ежемесячно. Отметим, ранее Александр Новак заявлял, что в мае следующего года добыча нефти в РФ вернется к доковидному уровню.

На этом фоне менеджмент «Транснефти» ожидает, что по итогам 2021 года объем транспортировки нефти вырастет на 0,6% г/г, до 445 млн тонн, а нефтепродуктов — на 1,6% г/г, до 38,5 млн тонн. При этом на 2022 год менеджмент пока прогнозирует рост объема транспортировки нефти всего до 455 млн тонн, что является крайне консервативным прогнозом. Мы в своих расчетах сейчас опираемся на значение 466 млн тонн.

«Транснефть»: объем сдачи нефти и нефтепродуктов грузополучателям, млн тонн

Источник: данные компании

к содержанию ↑Дивидендная политика

На данный момент дивидендная политика «Транснефти» предполагает выплату не менее 25% чистой прибыли по МСФО и нормализованной с учетом доли в прибыли зависимых и совместно контролируемых компаний, доходов, полученных от переоценки финансовых вложений, положительного сальдо курсовых разниц и прочих нерегулярных (разовых) неденежных составляющих чистой прибыли.

При этом фактически с 2017 года компания платила около 50% нормализованной прибыли по МСФО, что связано с требованием Минфина. Отметим, что в июне 2021 года правительство уточнило правило по выплате дивидендов госкомпаниями. Теперь такие компании должны выплачивать 50% прибыли по МСФО, скорректированной на курсовые разницы, обесценение активов и изменение справедливой стоимости финансовых активов. Ранее речь шла о нескорректированной прибыли. Это значит, что больше не произойдет ситуации, как по итогам 2020 года, когда «Транснефть» выплатила дивиденды исходя из нескорректированной чистой прибыли, которая была меньше.

Благодаря росту прибыли и уточнениям со стороны правительства мы полагаем, что в 2021 году «Транснефть» выплатит 12 084 руб. дивидендов на акцию, что соответствует 7,6% доходности на преф.

Источник: данные компании, прогнозы ФГ «ФИНАМ»

к содержанию ↑Финансовые результаты

Во 2-м кв. финансовые результаты «Транснефти» продолжили восстановление. Выручка компании выросла на 20,9% г/г, до 276 млрд руб., EBITDA — на 6,4% г/г, до 122,9 млрд руб., а скорректированная чистая прибыль в сравнении с прошлым годом увеличилась на 22,8%, до 48,8 млрд руб.

Свободный денежный поток, который в прошлом году был близок к нулю, достиг 36,3 млрд руб. В основном этому способствовал рост операционного денежного потока и стабильно низкие капитальные затраты на фоне сделки ОПЕК+.

Постепенное восстановление финансовых результатов в первую очередь связано с ослаблением ограничений ОПЕК+ и ростом цен на нефть. В 3-м кв. РФ продолжила увеличивать добычу, в связи с чем можно ожидать дальнейшего поквартального улучшения финансовых результатов «Транснефти». Также положительно сказался рост тарифов на транспортировку нефти на 3,6% в начале текущего года.

«Транснефть»: финансовые результаты за 2К 2021 (млрд руб.)

| Показатель | 2К 2021 | 2К 2020 | Изм., % | 2К 2021 | 1К 2021 | Изм., % |

| Выручка | 276 | 228,3 | 20,9% | 276 | 253,4 | 8,9% |

| EBITDA | 122,9 | 115,5 | 6,4% | 122,9 | 116,4 | 5,6% |

| Маржа EBITDA | 44,5% | 50,6% | -6,1% | 40,0% | 45,9% | -1,4% |

| Чистая прибыль акц. | 55,2 | 15,2 | 264,5% | 55,2 | 50,4 | 9,6% |

| Скорр. чистая прибыль | 48,8 | 39,7 | 22,8% | 48,8 | 46,3 | 5,3% |

| Свободный денежный поток | 36,3 | 0,6 | 6134,2% | 36,3 | 55,4 | -34,5% |

| Капитальные затраты | 44 | 45,1 | -2,3% | 44 | 38,1 | 15,6% |

| Транспортировка нефти, млн тонн | 112 | 109 | 2,8% | 112 | 105,6 | 6,1% |

| Транспортировка нефтепродуктов, млн тонн | 9,7 | 9,3 | 4,3% | 9,7 | 9,5 | 2,1% |

Источник: данные компании

Мы полагаем, что в ближайшие годы основные финансовые результаты «Транснефти» будут постепенно расти по мере восстановления добычи нефти в РФ и индексации тарифов по транспортировке нефти.

«Транснефть»: исторические и прогнозные финансовые показатели (млрд руб.)

| Показатель | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E |

| Отчет о прибылях и убытках | ||||||

| Выручка | 980,0 | 1 063,8 | 962,4 | 1 076,8 | 1 127,0 | 1 183,2 |

| EBITDA | 433,9 | 485,8 | 443,3 | 453,5 | 506,3 | 544,8 |

| EBIT | 255,3 | 277,1 | 225,7 | 234,9 | 276,7 | 303,7 |

| Чистая прибыль акц. | 224,3 | 179,4 | 133,2 | 175,2 | 208,7 | 230,4 |

| Рентабельность | ||||||

| Рентабельность EBITDA | 44,3% | 45,7% | 46,1% | 42,1% | 44,9% | 46,0% |

| Рентабельность чистой прибыли акц. | 22,9% | 16,9% | 13,8% | 16,3% | 18,5% | 19,5% |

| ROE | 11,0% | 8,4% | 6,1% | 7,7% | 8,8% | 9,3% |

| Показатели денежного потока и дивидендов | ||||||

| CFO | 347,2 | 361,2 | 338,5 | 341,5 | 386,0 | 419,0 |

| CAPEX | 268,8 | 270,5 | 199,3 | 232,0 | 236,6 | 241,4 |

| CAPEX % от выручки | 27,4% | 25,4% | 20,7% | 21,5% | 21,0% | 20,4% |

| FCFF | 78,4 | 90,7 | 139,1 | 109,5 | 149,3 | 177,7 |

| Чистый долг | 392 | 343 | 258 | 115,2 | 69,7 | 19,4 |

| Чистый долг / EBITDA | 0,9 | 0,7 | 0,6 | 0,3 | 0,1 | 0,0 |

| DPS, руб. | 10706 | 11612 | 9224 | 12084 | 14396 | 15894 |

| Норма выплат, % прибыли МСФО | 34,6% | 47% | 50% | 50% | 50% | 50% |

Источник: расчеты ФГ «ФИНАМ», данные компании

к содержанию ↑Оценка

Для оценки целевой цены привилегированных акций «Транснефти» мы использовали модель дисконтированных дивидендов (DDM), так как, на наш взгляд, данные акции в первую очередь интересны с точки зрения получения стабильно растущей дивидендной доходности.

По нашим оценкам, при норме доходности акций 11,3% целевая цена привилегированной акции «Транснефти» на горизонте 12 мес. составляет 192 058 руб. Это соответствует рейтингу «Покупать» и апсайду 20,1%. С учетом дивидендов, которые будут выплачены в следующем июле, апсайд составляет 27,7%.

Расчет нормы доходности по акциям

| Норма доходности по акциям | 11,3% |

| Бета | 0,72 |

| Премия за рыночный риск (ERP) | 6,0% |

| Безрисковая ставка (доходность 10-летних ОФЗ) | 7,0% |

Источник: расчеты ФГ «ФИНАМ»

Оценка целевой цены привилегированной акции «Транснефти», руб.

| Показатель | 2022Е | 2023Е | 2024Е | 2025Е | 2026Е |

| DPS по итогам года | 14 396 | 15 894 | 17 358 | 18 151 | 18 819 |

| Дисконтированные дивиденды | 12 252 | 12 149 | 11 916 | 11 191 | 10 420 |

| Рост дивидендов после 2026 года (TGR) | 3,0% | ||||

| Сумма дисконтированных дивидендов за 2021–2025 гг. | 57 928 | ||||

| Сумма дисконтированных дивидендов после 2026 г. | 134 130 | ||||

| Целевая цена привилегированной акции «Транснефти» | 192 058 | ||||

Источник: расчеты ФГ «ФИНАМ»

Отметим, что средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов по данной акции не менее среднего составляет, по нашим расчетам, 180 144 руб. (апсайд — 12,6%), рейтинг акции — 3,75 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций «Транснефти» аналитиками компании Renaissance Capital составляет 215 000 руб. (рекомендация — «Покупать»), Sova Capital — 187 574 руб. («Покупать»).

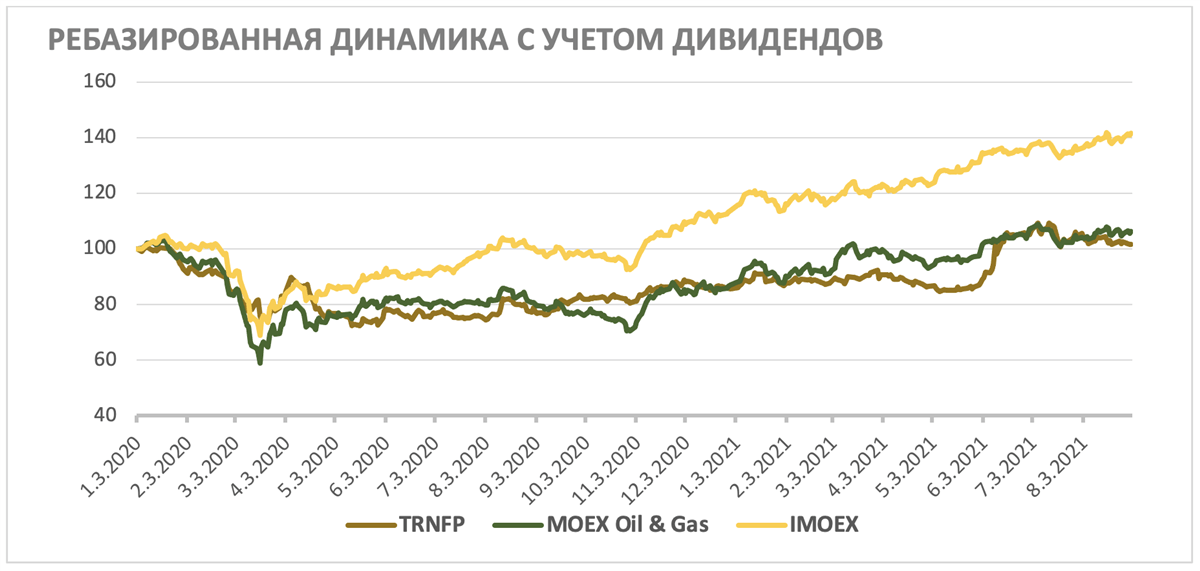

к содержанию ↑Акции на фондовом рынке

С начала 2020 года акции «Транснефти» выглядели слабее индекса ММВБ и показали перформанс, близкий к секторальному индексу нефти и газа. Отставание от широкого индекса объясняется тем, что «Транснефть» продолжает страдать от ограничений ОПЕК+ и меньше, чем компании из других отраслей, выигрывает от роста экономики. Последние пару месяцев префы «Транснефти» выглядели немного хуже индекса нефти и газа, несмотря на неплохие финансовые результаты за полугодие и продолжающееся ослабление ограничений ОПЕК+. Мы полагаем, что в ближайшее время данные факторы окажут поддержку акциям «Транснефти» и они будут выглядеть немного лучше сектора.

Источник: Bloomberg

к содержанию ↑Техническая картина

С технической точки зрения привилегированные акции «Транснефти» находятся выше линии среднесрочного восходящего тренда. Краткосрочно акции торгуются внутри треугольника, направление выхода из которого может задать дальнейший вектор движения.

Источник: finam.ru

Добавить комментарий