Акции «Газпром нефти» последние полгода уверенно показывают положительную динамику, что, в первую очередь, объясняется ростом цен на нефть практически до максимума 2018 года. После роста акции «Газпром нефти» выглядят справедливо оцененными по отношению к аналогам, а новых существенных точек роста у компании не появилось. На этом фоне мы повышаем целевую цену, чтобы отразить рост цен на нефть, но сохраняем рейтинг «Держать».

| SIBN | Держать | |||||

| 12М целевая цена | RUB 542,8 | |||||

| Текущая цена | RUB 506,0 | |||||

| Потенциал роста | 7,3% | |||||

| ISIN | RU0009062467 | |||||

| Капитализация, млрд руб. | 2387 | |||||

| EV, млрд руб. | 3033 | |||||

| Количество акций, млн | 4718 | |||||

| Free float | 4% | |||||

| Финансовые показатели, млрд руб. | ||||||

| Показатель | 2019 | 2020 | 2021П | |||

| Выручка | 2485 | 2000 | 2863 | |||

| EBITDA | 628 | 376 | 718 | |||

| EBIT | 447 | 145 | 494 | |||

| Чистая прибыль. | 400 | 118 | 441 | |||

| Дивиденд, руб. | 38,0 | 13,4 | 46,7 | |||

| Показатели рентабельности | ||||||

| Показатель | 2019 | 2020 | 2021П | |||

| Маржа EBITDA | 25,3% | 18,8% | 25,1% | |||

| Маржа EBIT | 18,0% | 7,3% | 17,3% | |||

| Чистая маржа | 16,1% | 5,9% | 15,4% | |||

| Мультипликаторы | ||||||

| Показатель | LTM | 2021П | ||||

| EV/EBITDA | 5,3 | 4,2 | ||||

| P/E | 7,4 | 5,4 | ||||

| DY | 2,6% | 9,2% | ||||

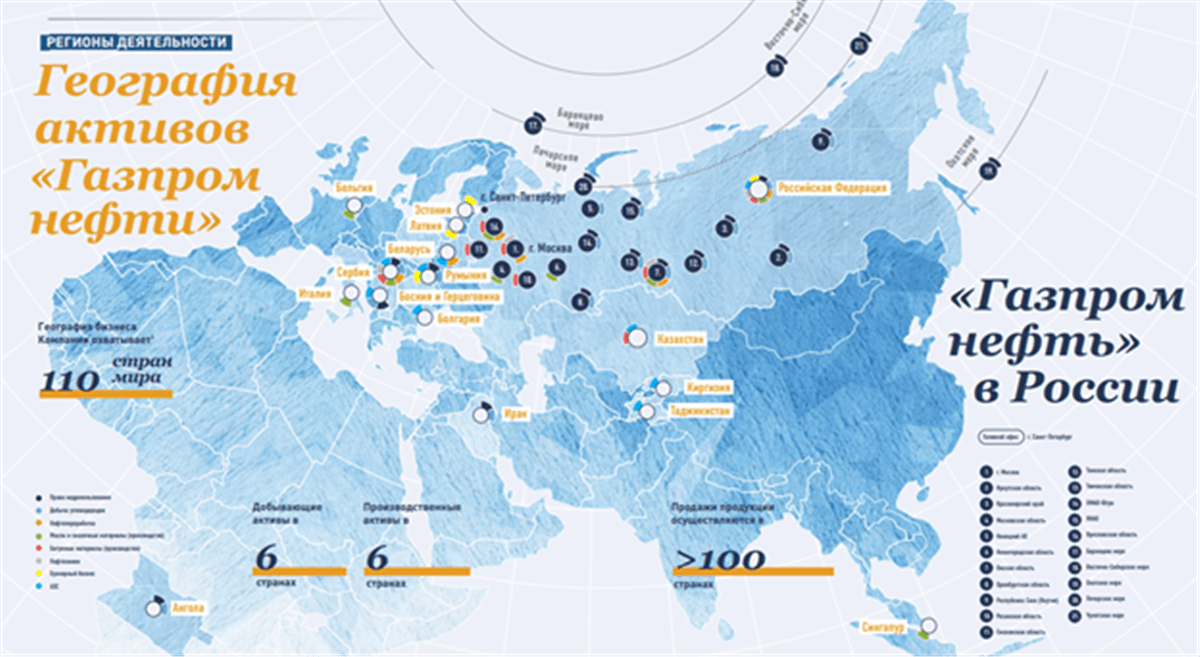

«Газпром нефть» — третья в России компания по объему добычи нефти. Кроме того, ее деятельность охватывает добычу природного газа, нефтепереработку, розничную реализацию топлива и нефтехимию.

Во втором квартале 2021 года «Газпром нефть», как и все компании сектора, существенно улучшила свои финансовые результаты. Выручка нефтяника выросла на 82,5% г/г, до 726,8 млрд руб., EBITDA без учета доли в СП — на 210,6%, до 193,2 млрд руб. Чистая прибыль акционеров выросла в 6 раз, до 133,1 млрд руб. Ключевым драйвером таких результатов стало восстановление цен на нефть.

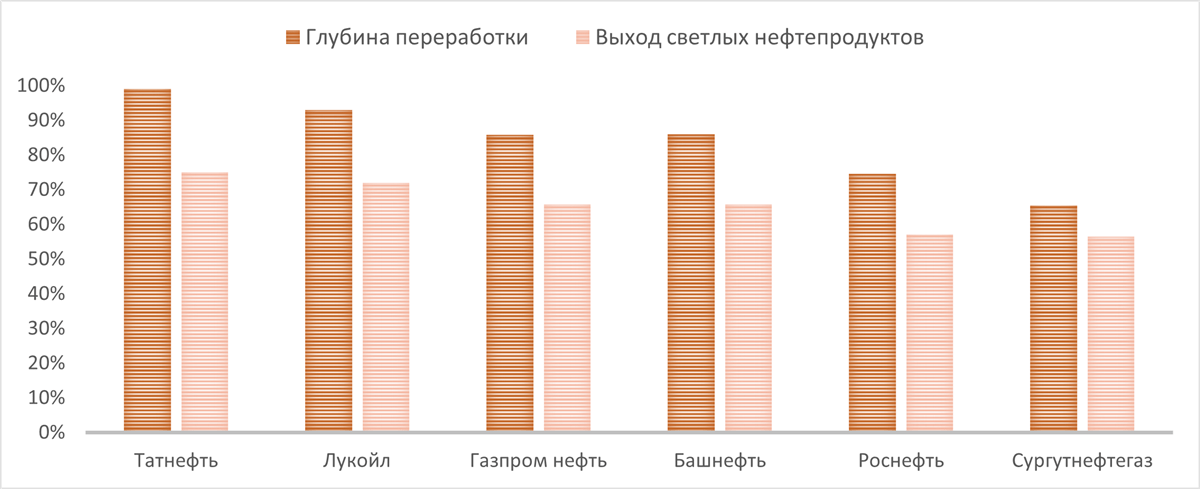

Сильной стороной «Газпром нефти» является эффективная нефтепереработка. До 2025 года компания планирует нарастить глубину переработки с 86% до 95%, а выход светлых нефтепродуктов — с 66% до 80%, что дополнительно повысит эффективность данного сегмента.

В апстриме основная ставка делается на добычу газа. В ближайшие годы его доля в добыче может достигнуть 45–50% против 37% в 2020 году. При этом влияние роста доли голубого топлива на финансовые результаты будет носить ограниченный характер, так как «Газпром нефть» реализует почти весь свой природный газ в России, где цены на него ниже не только мировых, но и цен на нефтепродукты.

Источником для дополнительного апсайда могло бы стать SPO со стороны «Газпрома». Это бы повысило ликвидность и привело к включению в индекс MSCI Russia. Однако пока «Газпром» не планирует продажу акций своей нефтяной дочки, ссылаясь на их низкую цену.

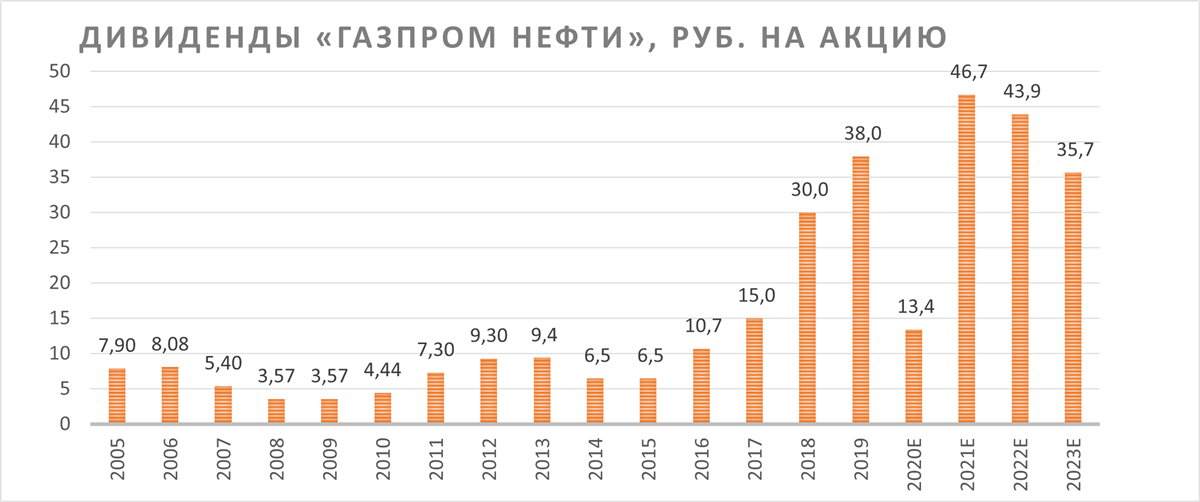

Дивидендная политика «Газпром нефти» предполагает выплату 50% скорректированной прибыли по МСФО в виде дивидендов. По итогам текущего года мы ожидаем рекордных дивидендов в размере 46,7 руб. на акцию, что соответствует 9,2% доходности — стандартное для сектора значение. Далее мы полагаем, что уровень дивидендов снизится по мере охлаждения перегретого нефтяного рынка.

Для расчета целевой цены мы использовали оценку по мультипликаторам относительно российских и европейских аналогов. Для сравнения с европейскими аналогами мы использовали дисконт 15%, чтобы отразить риск санкций и давление со стороны сделки ОПЕК+. Наша целевая цена предполагает апсайд 7,3%.

Ключевым риском для «Газпром нефти» является снижение цен на нефть, что напрямую влияет на финансовые результаты компании. Также на компании негативно отразилось бы продление сделки ОПЕК+ после 2022 года, так как это может ограничить возможности для долгосрочного развития.

Описание эмитента

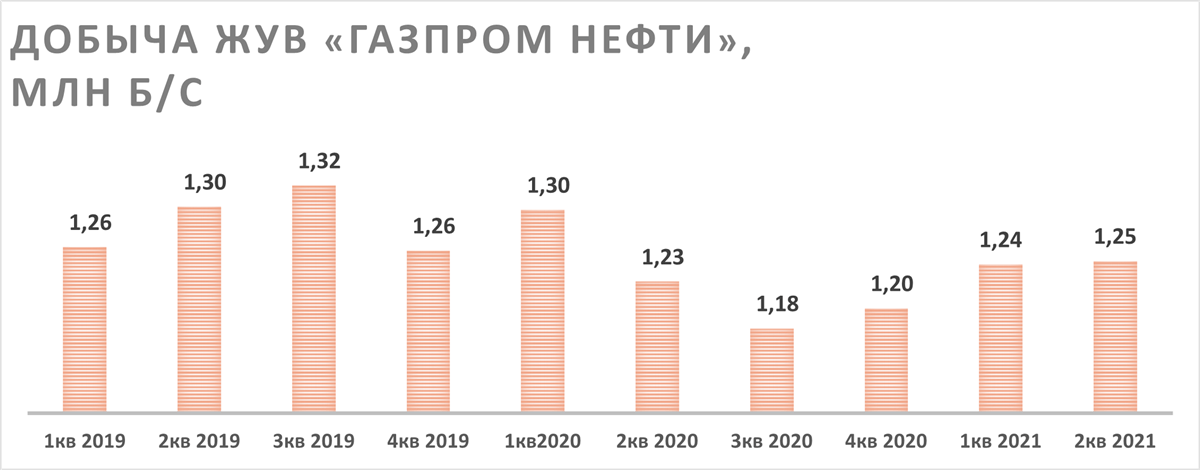

«Газпром нефть» — третья в России компания по объему добычи нефти. Во втором квартале 2021 года уровень добычи нефти, конденсата и прочих ЖУВ составлял 1,25 млн б/с. Основные добывающие активы расположены в Сибири, а ключевыми нефтяными месторождениями являются Приобское, Новопортовское и Мессояхские.

Источник: данные компании

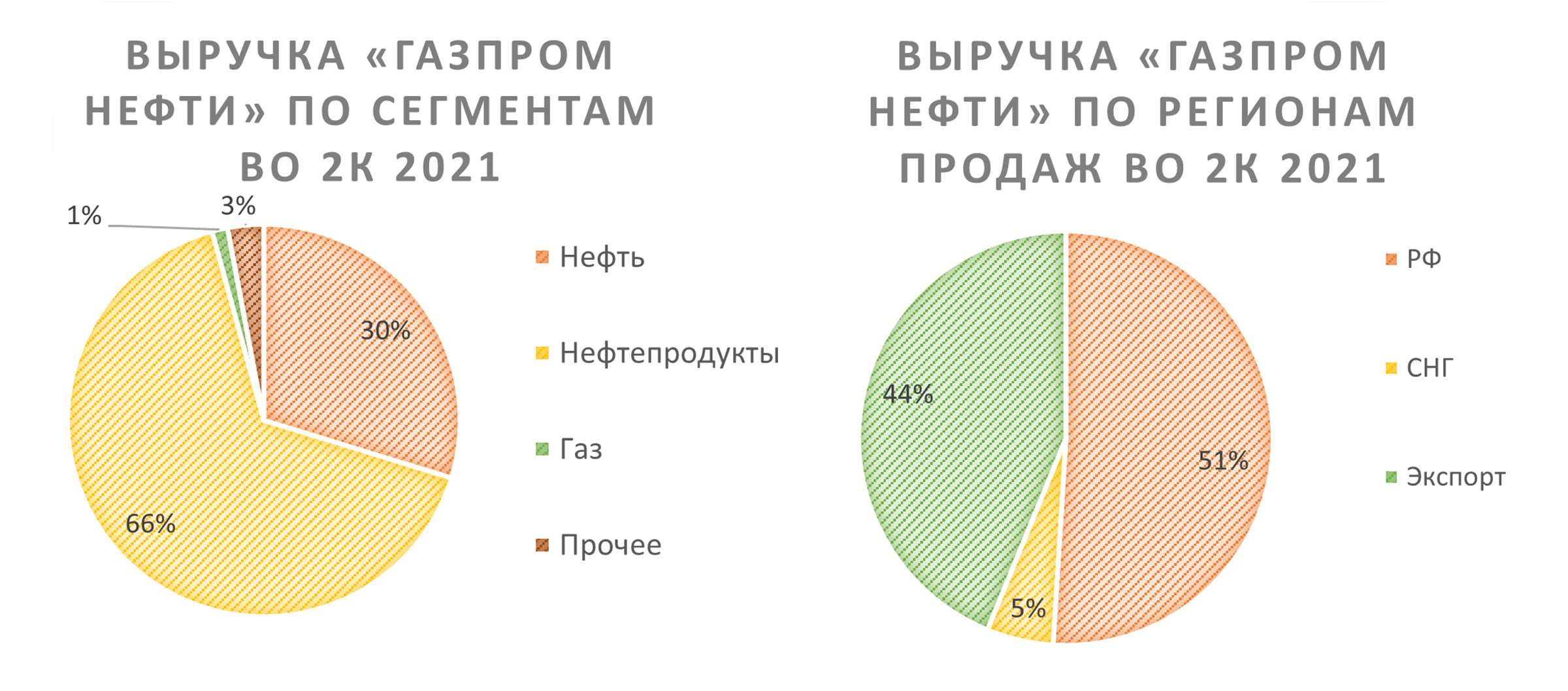

Кроме добычи нефти, «Газпром нефть» занимается добычей природного газа, нефтепереработкой и нефтехимией. За счет значительного объема нефтепереработки (20,7 млн тонн за 6 мес. 2021 года) 66% выручки достигается продажей нефтепродуктов. В географическом плане выручка равномерно распределяется между внутренним и экспортным направлением.

Источник: данные компании

Среди крупных нефтяных компаний эффективнее «Газпром нефти» в нефтепереработке только «Татнефть» и «ЛУКОЙЛ». При этом «Газпром нефть» непрерывно работает над улучшением эффективности своих НПЗ. С 2014 года глубина переработки выросла с 81,5% до 85,9%, а выход светлых нефтепродуктов — с 61,0% до 65,7%.

Источник: данные компаний

Крупнейший акционер «Газпром нефти» — «Газпром» с долей 95,7%, остальные акции находятся в свободном обращении. Низкий free float исторически был одним из препятствий для роста акций «Газпром нефти», так как не дает им достичь уровня ликвидности, необходимого крупным фондам, а также не позволяет «Газпром нефти» войти в международные индексы (например, MSCI Russia), чью динамику повторяют пассивные фонды. Для решения проблемы можно было бы провести размещение части акций, принадлежащих «Газпрому», и последний регулярно получает вопросы от инвесторов по этому поводу. Ранее менеджмент газового гиганта говорил, что акции «Газпром нефти» слишком дешевы для этого. Возможно, последняя волна роста изменила ситуацию, но полноценно рассчитывать на такой сценарий не стоит.

к содержанию ↑Стратегия развития

«Газпром нефть» имеет ряд целей в сегментах переработки, добычи и сбыта в рамках своей стратегии до 2025 года.

- Нефтепереработка:

- Рост глубины нефтепереработки до 95% против 85,9% в 2020 году.

- Рост выхода светлых нефтепродуктов до 80% против 65,7% в 2020 году.

- Рост объема нефтепереработки до 40 млн тонн в год — уже выполнено.

- Добыча:

- Рост объема добычи углеводородов до 100 млн тонн н. э. против 96,1 млн тонн н. э. в 2020 году.

- Обеспеченность запасами углеводородами не менее чем на 15 лет — выполнено (в 2020 году было 16 лет).

- Объем доказанных запасов углеводородов в 1500 млн тонн н. э. — выполнено (2123 млн тонн н. э. в 2020 году).

- Сбыт:

- Доведение объема реализации через собственные каналы сбыта до 100% — выполнено.

Стоит отдельно отметить, что основного роста добычи планируется достичь за счет развития газового направления. Ожидается, что добыча газа достигнет 45–50% доли в добыче «Газпром нефти» по объему в ближайшие годы. В 2020 году доля газа в общем объеме добычи составляла 37%. При этом влияние роста добычи газа на финансовые результаты будет носить ограниченный характер, так как «Газпром нефть» реализует почти весь свой природный газ в России, где цены на него ниже не только мировых, но и цен на нефтепродукты.

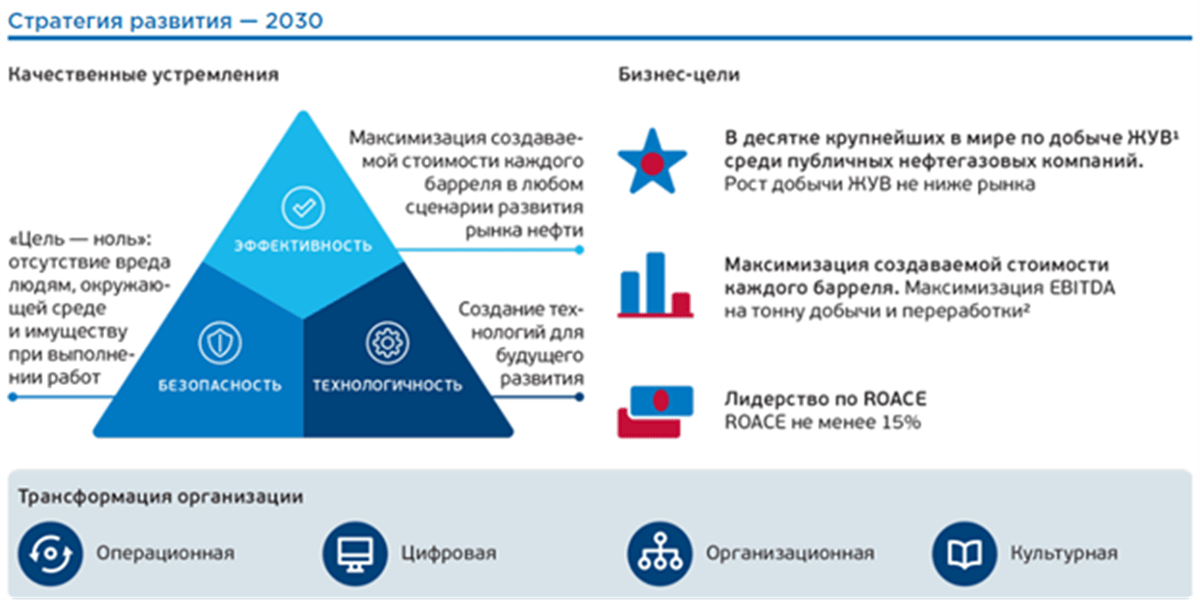

На фоне выполнения значительной части целей в рамках Стратегии-2025 «Газпром нефть» разработала более долгосрочное видение — Стратегию-2030, являющуюся продолжением Стратегии-2025.

Долгосрочная стратегия на данный момент имеет менее конкретные цели, в числе которых можно выделить следующие: достижение возврата на вложенный капитал (ROACE) в 15%, рост объема добычи до уровня топ-10 нефтегазовых компаний мира, максимизация доходности каждого барреля и цифровая трансформация. Сообщалось также, что долгосрочное видение может быть скорректировано на фоне пандемии.

Источник: данные компании

Среди долгосрочных возможных точек роста можно выделить проект «Енисей» — СП с Shell по добыче на Гыданском полуострове. Пока что проект лишь на стадии геологоразведки, но сообщалось, что добыча может начаться в 2028 году, а к 2034-му достичь 19,9 млн тонн нефти. Учитывая отсутствие каких-либо подробностей, мы пока не включаем данный проект в нашу оценку.

к содержанию ↑Отраслевые тенденции

На ключевом для «Газпром нефти» рынке нефти в последний год непрерывно царит позитив. Цены вплотную приблизились к максимумам 2018 года. Локальной причиной роста цен является успешное восстановление спроса на нефть и нефтепродукты в условиях ограниченного предложения. Дополнительными факторами стали прогнозы по частичному переходу с подорожавшего газа на нефтепродукты, а также ураган Ида, на несколько недель существенно снизивший добычу в Мексиканском заливе. Периодически случающиеся коррекции в основном связаны с усилениями страха относительно распространения коронавируса в отдельных странах.

Источник: finam.ru

При этом основная среднесрочная тенденция, которая сейчас фактически определяет цены на нефть, — соглашение ОПЕК+. На данный момент участники альянса сокращают добычу примерно на 4,6 млн б/с. Одним из локальных триггеров роста стало последнее решение ОПЕК+ не менять темпы постепенного увеличения добычи в рамках сделки, несмотря на усугубление дефицита из-за частичного перехода с газа на нефть и нормализации уровня запасов в мире.

Отметим, что «Газпром нефть» лучше многих других компаний переживает период ограничений ОПЕК+. Ее добыча ЖУВ практически восстановилась от кризиса, что, вероятно, связано с ростом добычи газового конденсата, который не входит в сделку.

Источник: данные компании

Финансовый отчет

Во втором квартале 2021 года «Газпром нефть», как и все компании сектора, существенно улучшила свои финансовые результаты. Выручка нефтяника выросла на 82,5% г/г, до 726,8 млрд руб., EBITDA без учета доли в СП — на 210,6%, до 193,2 млрд руб. Чистая прибыль акционеров выросла в 6 раз, до 133,1 млрд руб.

Также порадовал инвесторов сильный показатель свободного денежного потока, который по сравнению с первым кварталом вырос в 3,8 раза, что связано с ростом операционного денежного потока, получением дивидендов от «Арктикгаза» и положительным эффектом от изменений в оборотном капитале. На годовую динамику FCF позитивно повлияло и уменьшение капитальных затрат на 17% г/г, что связано со снижением инвестиций в разведку и добычу из-за ограничений ОПЕК+.

Уверенная положительная динамика финансовых результатов в первую очередь, конечно, связана с ростом цен на нефть. Во втором квартале ее средняя цена реализации в странах дальнего зарубежья увеличилась на 13,2% кв/кв и на 135% г/г, до 37 тыс. руб. за тонну. Умеренно позитивно на результатах отразился рост добычи ЖУВ на 0,8% г/г и добычи газа на 3,7% г/г, что связано с ослаблением сделки ОПЕК+ и развитием проектов «Зима», «Тазовский» и «Нефтяные оторочки».

«Газпром нефть»: финансовые результаты за 2К 2021, млрд руб.

| Показатель | 2К 2021 | 2К 2020 | Изм., % | 2К 2021 | 1К 2021 | Изм., % |

| Выручка | 727 | 398 | 82,5% | 727 | 611 | 19,0% |

| EBITDA | 193 | 62 | 210,6% | 193 | 152 | 27,4% |

| Маржа EBITDA | 26,6% | 15,6% | 11,0% | 26,6% | 24,8% | 1,8% |

| EBITDA скорр. | 241 | 83 | 190,9% | 241 | 194 | 28,3% |

| Чистая прибыль акц. | 133 | -14 | N/A | 133 | 84 | 58,1% |

| Свободный денежный поток | 162 | -77 | -310,7% | 162 | 42 | 281,8% |

| Капитальные затраты | 96 | 116 | -17,0% | 96 | 87 | 10,1% |

| Добыча ЖУВ, млн барр. | 113,6 | 112,7 | 0,8% | 113,6 | 112,0 | 1,4% |

| Добыча газа, млрд куб. футов | 387,8 | 373,9 | 3,7% | 387,8 | 385,4 | 0,6% |

Источник: данные компании

«Газпром нефть»: историческая и прогнозная динамика ключевых показателей, млрд руб.

| Показатель | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E |

| Отчет о прибылях и убытках | ||||||

| Выручка | 2489,3 | 2485,3 | 1999,6 | 2863,3 | 2879,0 | 2664,0 |

| EBITDA | 636,5 | 628,2 | 376,2 | 718,2 | 734,6 | 656,7 |

| EBIT | 456,7 | 446,6 | 145,2 | 494,2 | 489,6 | 406,8 |

| Чистая прибыль акц. | 376,7 | 400,2 | 117,7 | 440,7 | 414,5 | 336,5 |

| Рентабельность | ||||||

| Рентабельность EBITDA | 25,6% | 25,3% | 18,8% | 25,1% | 25,5% | 24,6% |

| Рентабельность чистой прибыли | 15,1% | 16,1% | 5,9% | 15,4% | 14,4% | 12,6% |

| ROE | 22,2% | 20,5% | 5,7% | 17,9% | 15,6% | 12,1% |

| Показатели денежного потока и дивидендов | ||||||

| CFO | 556,4 | 626,2 | 529,8 | 619,4 | 636,7 | 575,3 |

| CAPEX | 370,1 | 453,0 | 443,6 | 455,6 | 481,0 | 478,2 |

| CAPEX, % от выручки | 15% | 18% | 22% | 16% | 17% | 18% |

| FCFF | 186,3 | 173,2 | 86,2 | 163,8 | 155,7 | 97,2 |

| Чистый долг | 552,5 | 580,7 | 641,5 | 557,0 | 620,5 | 600,3 |

| Чистый долг / EBITDA | 0,9 | 0,9 | 1,7 | 0,8 | 0,8 | 0,9 |

| DPS, руб. | 30,0 | 38,0 | 13,4 | 46,7 | 43,9 | 35,7 |

| Норма выплат, % прибыли МСФО | 38% | 45% | 54% | 50% | 50% | 50% |

Источник: данные компании, расчеты ФГ «ФИНАМ»

к содержанию ↑Выплаты акционерам

В декабре 2020 года «Газпром нефть» утвердила дивидендную политику, которая предполагает выплату 50% скорректированной чистой прибыли по МСФО. Согласно политике, прибыль может (но необязательно) корректироваться на прибыль (убыток) по курсовым разницам, обесценение активов, финансовый результат по виду деятельности «технологическое присоединение к тепловым сетям» и несколько менее важных статей.

По итогам текущего года мы ожидаем рекордных дивидендов в размере 46,7 руб. на акцию, что соответствует 9,2% доходности — стандартное для сектора значение. Далее мы полагаем, что уровень дивидендов снизится по мере охлаждения перегретого нефтяного рынка.

Источник: данные компании, прогнозы ГК «ФИНАМ»

к содержанию ↑Оценка

Для определения целевой цены акций «Газпром нефть» мы использовали оценку по мультипликаторам относительно российских и европейских аналогов. Для европейских аналогов мы использовали страновой дисконт 15%, учитывающий риск санкций и давление со стороны сделки ОПЕК+.

Наша оценка предполагает целевую капитализацию 2561 млрд руб., что эквивалентно 542,8 руб. на акцию. Это соответствует рейтингу «Держать» и апсайду 7,3%.

Расчет целевой капитализации «Газпром нефти», млрд руб.

| Компания | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E | P/DPS 2021E | P/DPS 2022E |

| Газпром нефть | 5,4 | 5,8 | 4,2 | 4,1 | 10,8 | 11,5 |

| Роснефть | 6,4 | 6,0 | 5,0 | 4,5 | 15,0 | 13,5 |

| ЛУКОЙЛ | 7,7 | 8,4 | 4,2 | 4,4 | 10,8 | 10,4 |

| Татнефть | 6,9 | 6,7 | 4,5 | 4,4 | 11,9 | 10,2 |

| Газпром | 3,9 | 4,1 | 3,8 | 3,9 | 9,9 | 8,1 |

| Аналоги в Европе | ||||||

| BP PLC | 7,9 | 7,0 | 4,3 | 4,0 | 22,2 | 21,7 |

| TotalEnergies | 8,8 | 7,9 | 4,8 | 4,4 | 16,4 | 16,5 |

| OMV AG | 6,9 | 7,0 | 3,1 | 3,1 | 26,4 | 23,8 |

| Repsol | 7,8 | 6,4 | 3,7 | 3,4 | 19,3 | 18,9 |

| Eni | 11,8 | 8,8 | 3,8 | 3,3 | 13,9 | 14,0 |

| Медиана RU | 6,7 | 6,4 | 4,4 | 4,4 | 11,4 | 10,3 |

| Медиана EU | 7,9 | 7,0 | 3,8 | 3,4 | 19,3 | 18,9 |

| Показатели для оценки | Чистая прибыль 2021E | Чистая прибыль 2022Е | EBITDA 2021Е | EBITDA 2022Е | DPS 2021E, RUB | DPS 2022E, RUB |

| Газпром нефть, млрд руб. | 440,7 | 414,5 | 718,2 | 734,6 | 46,7 | 43,9 |

| Целевая капитализация, млрд руб. | ||||||

| По российским аналогам (вес 70%) | 2943,8 | 2642,8 | 2488,4 | 2584,0 | 2502,9 | 2132,4 |

| По европейским аналогам (вес 30%, с учетом дисконта) | 2957,1 | 2482,2 | 1653,8 | 1495,5 | 3615,0 | 3324,3 |

| Средневзвешенная целевая капитализация, млрд руб. | 2560,7 | |||||

| Для справки (млрд руб.): | ||||||

| Чистый долг (2К 2021) | 472,7 | |||||

| Доля меньшинства (2К 2021) | 172,8 | |||||

| Количество акций, млн | 4718 |

Источник: расчеты ФГ «ФИНАМ»

Отметим, что средневзвешенная целевая цена акций «Газпром нефти» по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего, по нашим расчетам, составляет 520,5 руб. (апсайд — 2,9%), рейтинг акции — 3,25. (Значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell.)

В том числе оценка целевой цены акций «Газпром нефти» аналитиками BCS составляет 519,02 руб. (рекомендация «Держать»), Sberbank CIB — 609,13 руб. («Покупать»), Raiffeisen Research — 510 руб. («Держать»).

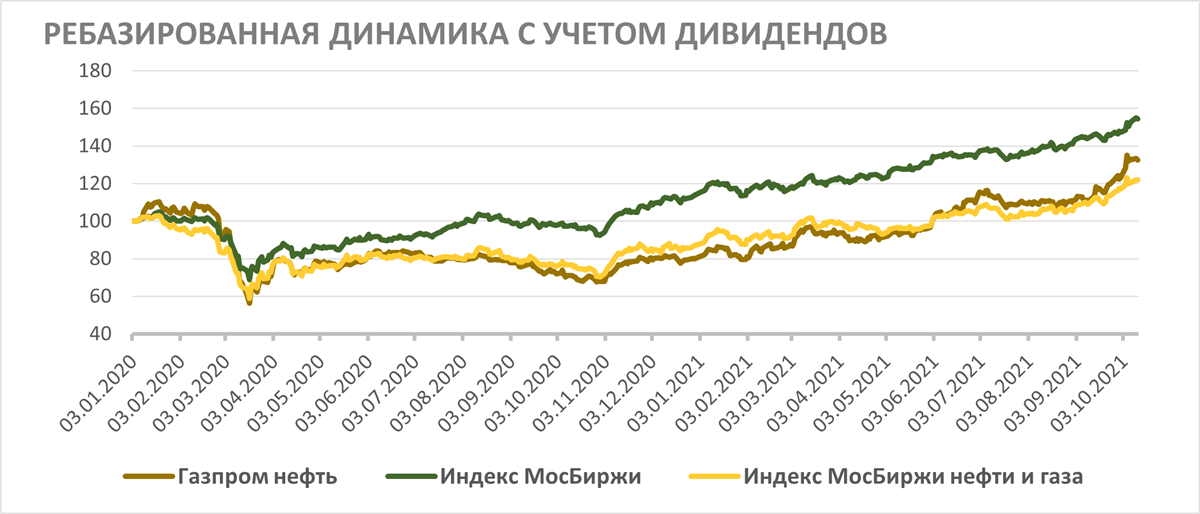

к содержанию ↑Акции на фондовом рынке

С начала 2020 года акции «Газпром нефти» показали более сильный перформанс, чем секторальный индекс нефти и газа, но отстали от широкого рынка. Отставание от индекса МосБиржи выглядит логично — нефтяники слабее выигрывают от постковидного роста экономики, чем многие другие сектора, хотя в последние месяцы данное отставание и было сокращено за счет роста цен на нефть. При этом опережение секторального индекса, которое в основном произошло в последние два месяца, объяснить сложнее. У «Газпром нефти» не появилось новых конкурентных преимуществ или планов по развитию, в связи с чем данный рост относительно сектора, на наш взгляд, носит неустойчивый характер.

Источник: Bloomberg

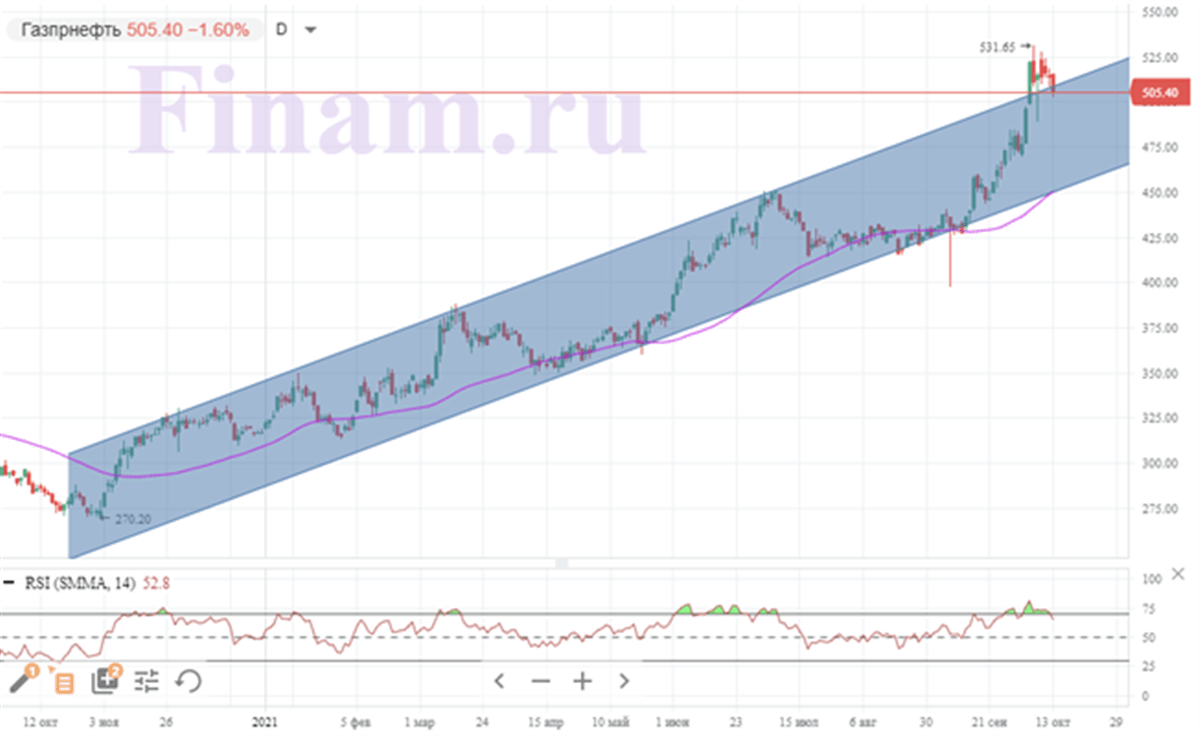

к содержанию ↑Техническая картина

На недельном графике акции «Газпром нефти» торгуются у верхней границы среднесрочного восходящего канала. Открывать длинные позиции лучше при коррекции ближе к нижней границе фигуры.

Источник: finam.ru

Добавить комментарий