Мы позитивно оцениваем среднесрочные перспективы бизнеса Charles Schwab. Мы ожидаем продолжения позитивной динамики на фондовом рынке США на фоне дальнейшего восстановления американской и мировой экономики после кризиса. Это позволяет рассчитывать на сохранение высокой активности американских розничных инвесторов, и Charles Schwab, будучи ведущим брокером в США, продолжит выигрывать от данной тенденции.

| SCHW.K | Покупать | ||||

| 12М целевая цена, $ | 95,97 | ||||

| Текущая цена, $* | 82,11 | ||||

| Потенциал роста | 16,9% | ||||

| ISIN | US8085131055 | ||||

| Капитализация, млрд $ | 155,24 | ||||

| Количество акций, млн | 1 890,6 | ||||

| Финансовые показатели, млрд $ | |||||

| Показатель | 2020 | 2021П | 2022П | ||

| Выручка | 11,69 | 18,47 | 19,54 | ||

| Скорр. чистая прибыль | 3,04 | 6,21 | 6,96 | ||

| Скорр. EPS, $ | 2,45 | 3,24 | 3,63 | ||

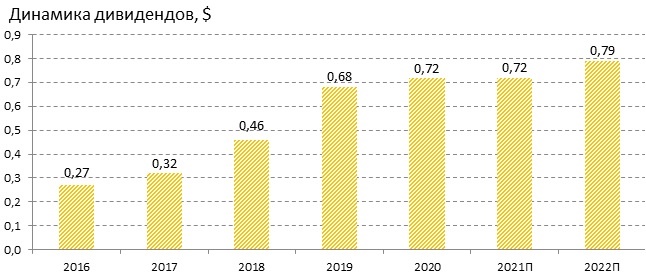

| DPS, евро | 0,72 | 0,72 | 0,79 | ||

| Финансовые коэффициенты | |||||

| Показатель | 2020 | 2021П | 2022П | ||

| Чистая маржа | 26,0% | 33,6% | 35,6% | ||

| ROE | 9,1% | 11,9% | 12,8% | ||

| ROA | 0,8% | 1,1% | 1,5% | ||

| Мультипликаторы | |||||

| Показатель | 2021П | 2022П | |||

| P/B | 2,96 | 3,09 | |||

| P/E | 25,01 | 22,31 | |||

| DY | 0,88% | 0,94% | |||

Charles Schwab является крупной американской финансовой корпорацией, одним из первых дисконтных брокеров в США, который сделал биржевую торговлю доступной для массового инвестора.

Посредством продвинутой цифровой платформы Charles Schwab позволяет пользователям торговать широким спектром инвестиционных инструментов, включая американские и зарубежные акции, деривативы, взаимные и биржевые фонды, бумаги с фиксированным доходом и т. д. Помимо этого, компания предоставляет услуги сторонним независимым брокерам, а также зарегистрированным инвестиционным консультантам (RIA), управляющим активами состоятельных частных лиц и институциональных инвесторов. Charles Schwab является крупным оператором ETFs, оказывает традиционные банковские услуги, в том числе выдает ипотечные кредиты, занимается инвестиционным и финансовым консультированием, разработкой и ведением пенсионных планов и т. п.

Важным событием для Charles Schwab стало прошлогоднее поглощение другого дисконтного брокера, TD Ameritrade. В настоящее время объединенная компания имеет 32,7 млн активных брокерских клиентских счетов с активами в размере $ 7,61 трлн.

Важным событием для Charles Schwab стало прошлогоднее поглощение другого дисконтного брокера, TD Ameritrade. В настоящее время объединенная компания имеет 32,7 млн активных брокерских клиентских счетов с активами в размере $ 7,61 трлн.

Charles Schwab чувствует себя уверенно в финансовом плане. Так, выручка компании в III квартале 2021 года выросла на 86,7% г/г, до $ 4,57 млрд, а скорректированная чистая прибыль составила $ 1,60 млрд, или 84 цента на акцию, против $ 666 млн, или 51 цента на акцию, в аналогичном периоде прошлого года. Столь значительный годовой прирост финпоказателей во многом обусловлен консолидацией результатов TD Ameritrade, однако компания демонстрирует позитивную динамику и в поквартальном выражении.

Мы позитивно оцениваем среднесрочные перспективы бизнеса Charles Schwab. На фоне сохраняющихся масштабных стимулов и прогресса с вакцинированием американская и мировая экономика, как ожидается, будет уверенно восстанавливаться. Как результат, мы рассчитываем на дальнейший рост корпоративных прибылей в Штатах, что продолжит поддерживать американский фондовый рынок. На этом фоне мы ожидаем сохранения высокой активности американских розничных инвесторов, и Charles Schwab, будучи ведущим брокером в США, продолжит выигрывать от данной тенденции.

По мультипликатору P/B и P/E 2022E Charles Schwab выглядит в среднем почти на 17% дешевле своих аналогов.

В то же время надо отметить, что наблюдающийся в Штатах в последнее время существенный прирост числа розничных инвесторов в значительной степени связан с практически непрерывным ростом рынков акций. Поэтому какая-либо значительная коррекция может привести к существенному ухудшению настроений американских граждан и, как следствие, выводу ими средств с фондового рынка, что отрицательно отразится на финпоказателях Charles Schwab.

Описание эмитента

Charles Schwab является крупной американской финансовой корпорацией. Компания основана в 1971 году инвестором Чарльзом Швабом; стала одним из первых дисконтных брокеров в США, сделавшим биржевую торговлю доступной для массового инвестора. Посредством продвинутой цифровой платформы Charles Schwab позволяет пользователям торговать широким спектром инвестиционных инструментов, включая американские и зарубежные акции, деривативы, взаимные и биржевые фонды, бумаги с фиксированным доходом и т. д. Помимо этого, компания предоставляет услуги сторонним независимым брокерам, а также зарегистрированным инвестиционным консультантам (RIA), управляющих активами состоятельных частных лиц и институциональных инвесторов. Charles Schwab сама является крупным оператором ETFs, оказывает традиционные банковские услуги, в том числе выдает ипотечные кредиты, занимается инвестиционным и финансовым консультированием, разработкой и ведением пенсионных планов и т. п.

Отметим, что важным событием для Charles Schwab стало поглощение в прошлом году другого дисконтного брокера, TD Ameritrade, за $ 26 млрд. Сделка была осуществлена в октябре 2020 года путем обмена акциями, в результате чего Charles Schwab стала крупнейшим брокером в США. По состоянию на конец сентября 2021 года у объединенной компании было 32,7 млн активных брокерских клиентских счетов с активами в размере $ 7,61 трлн. При этом число банковских счетов составило 1,6 млн, а число участников пенсионных планов достигло 2,2 млн.

Штаб-квартира Charles Schwab расположена в городе Уэстлейке, штат Техас, компания управляет 335 филиалами в 46 штатах США, имеет офисы в Пуэрто-Рико и Лондоне. Персонал насчитывает 34,4 тыс. сотрудников.

Капитализация Charles Schwab составляет $ 155,2 млрд. Основные крупные акционеры — фонды TD Securities (14,04%), Vanguard Group (6,35%), T. Rowe Price Associates (4,58%), Wellington Management Company (4,43%) и Dodge & Cox (4,15%).

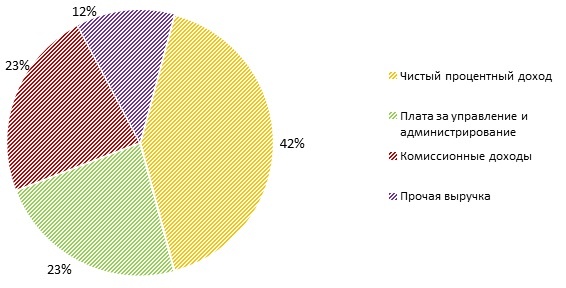

Выручка Charles Schwab формируется из трех основных источников:

- Чистый процентный доход. Процентные доходы компании включают поступления от размещения остатков денежных средств клиентов, проценты за предоставление маржинального кредитования, банковских займов, доход от инвестиционных ценных бумаг. Процентные расходы включают платежи по банковским депозитам, долговым инструментам и т. д.

- Плата за управление и администрирование. Включает сборы за управление взаимными и биржевыми фондами, плату за консультационные, аналитические и другие услуги, предоставляемые частным и институциональным клиентам.

- Комиссионные доходы. Включают торговые комиссии (компания не берет комиссию за операции с американскими акциями, однако комиссии взимаются за операции с другими инструментами), а также платежи от других брокеров за маршрутизацию потока заявок. Помимо этого, компания берет отдельную плату за выполнение крупных или нестандартных заявок.

На чистый процентный доход в январе — сентябре 2021 года пришлось 42% выручки Charles Schwab, на платежи за управление и администрирование и на комиссионные доходы — по 23% выручки.

Распределение выручки Charles Schwab по источникам, 9 мес. 2021 года

Источник: данные компании

к содержанию ↑Финансовые результаты

Charles Schwab удалось достаточно успешно пройти через кризисный 2020 год. Принятые в США масштабные фискальные и монетарные стимулирующие меры привели к существенному росту фондового рынка и резкому увеличению активности розничных инвесторов, и Charles Schwab, будучи ведущим брокером в Штатах, стала одним из главных бенефициаров данной тенденции. Выручка компании выросла на 9%, до $ 11,69 млрд, хотя прибыль и сократилась на 13,7%, до $ 3,04 млрд, из-за дополнительных расходов, связанных с поглощением TD Ameritrade и ряда других небольших компаний.

И в нынешнем году Charles Schwab чувствует себя уверенно. Так, выручка компании в III квартале выросла на 86,7% в годовом выражении, до $ 4,57 млрд, и превзошла консенсус-прогноз на уровне $ 4,5 млрд. А скорректированная чистая прибыль составила $ 1,60 млрд, или 84 цента на акцию, против $ 666 млн, или 51 цента на акцию, в аналогичном периоде прошлого года. Скорректированный EPS на 4 цента превысил среднюю оценку аналитиков Уолл-стрит. Столь значительный годовой прирост финпоказателей во многом обусловлен консолидацией результатов TD Ameritrade, однако компания продемонстрировала позитивную динамику и в поквартальном выражении.

На фоне сохраняющейся высокой активности розничных инвесторов в США число брокерских счетов Charles Schwab за август — сентябрь увеличилось на 1,2 млн (с начала года — на 6 млн), а объем активов клиентов — на $ 139 млрд (с начала года — на $ 396 млрд). На этом фоне чистый процентный доход Charles Schwab вырос на 4,3% относительно предыдущего квартала, до $ 2,03 млрд, комиссионный доход — на 0,9%, до $ 964 млн. Платежи за управление и администрирование выросли на 5,2%, до $ 1,10 млрд, чему способствовал, в частности, рост популярности проприетарных ETFs компании, объем чистых активов которых за квартал прирос на $ 6,4 млрд и достиг рекордных $ 251,6 млрд.

Между тем операционные расходы сократились на 8,3% в поквартальном выражении, до $ 2,30 млрд, что способствовало росту чистой прибыли на 20% и улучшению показателя чистой маржи на 5,6 п. п., до 35,1%. Рентабельность собственного капитала (ROE) в свою очередь повысилась на 2 п. п., до 13,5%.

Активы Charles Schwab на конец III квартала составили $ 607,5 млрд, увеличившись с начала года на 10,7%, собственный капитал вырос на 2,3%, до $ 57,4 млрд. Коэффициент кредитного плеча 1-го уровня (Tier 1 Leverage Ratio) равнялся 6,3% при регуляторном минимуме на уровне 4%.

Charles Schwab: основные финпоказатели за III квартал и 9 месяцев 2021 года (млн $)

| Показатель | 3К21 | 2К21 | 3К20 | Изм. к/к | Изм. г/г | 9М21 | 9М20 | Изм. г/г |

| Выручка, в т. ч. | 4 570 | 4 527 | 2 448 | 0,9% | 86,7% | 13 812 | 7 515 | 83,8% |

| Чистый процентный доход | 2 030 | 1 947 | 1 343 | 4,3% | 51,2% | 5 666 | 4 304 | 31,6% |

| Плата за управление и администрирование | 1 101 | 1 047 | 860 | 5,2% | 28,0% | 3 164 | 2 488 | 27,2% |

| Комиссионный доход | 964 | 955 | 181 | 0,9% | 432,6% | 3 135 | 562 | 457,8% |

| Операционные расходы | 2 302 | 2 510 | 1 492 | -8,3% | 54,3% | 7 294 | 4 488 | 62,5% |

| Скорр. чистая прибыль | 1 602 | 1 335 | 666 | 20,0% | 140,5% | 4 531 | 2 147 | 111,0% |

| Скорр. EPS, $ | 0,84 | 0,70 | 0,51 | 20,0% | 64,7% | 2,39 | 1,66 | 44,0% |

| Чистая маржа | 35,1% | 29,5% | 27,2% | 5,56 п. п. | 7,85 п. п. | 32,8% | 28,6% | 4,24 п. п. |

| Рентабельность капитала | 13,5% | 11,5% | 10,3% | 2,00 п. п. | 3,20 п. п. | 12,6% | 12,7% | -0,10 п. п. |

Источник: данные компании

Наш взгляд на дальнейшие перспективы Charles Schwab остается позитивным. Согласно последней оценке МВФ, несмотря на сложности, связанные с очередной волной коронавируса в мире, резким подъемом цен на энергоносители и проблемами с цепочками поставок, американский ВВП в 2021 году вырастет на 6% (после падения на 3,5% в 2020 году), в 2022 году — еще на 5,2%. Этому будут способствовать дальнейшее расширение масштабов вакцинирования, что позволит постепенно вернуть экономическую жизнь в нормальное русло, а также сохраняющиеся масштабные меры фискальной и монетарной поддержки в ведущих странах. Как результат, следует ожидать дальнейшего роста корпоративных прибылей в Штатах, что продолжит поддерживать американский фондовый рынок. На этом фоне мы ожидаем сохранения высокой активности американских розничных инвесторов, и Charles Schwab, будучи ведущим брокером в США, продолжит выигрывать от данной тенденции.

Отметим, что в последние месяцы в США фиксируется разгон инфляции, это уже привело к существенному росту доходностей «трежериз». В частности, ставка по 10-летним госбондам Штатов от минимума начала августа подскочила на 40 базисных пунктов. В связи с этим ФРС уже объявила о начале постепенного сворачивания программы выкупа облигаций, причем представители регулятора все чаще обсуждают возможность скорого начала подъема ключевой ставки. Если инфляционное давление продолжит нарастать, нельзя исключать, что Федрезерв будет вынужден приступить к повышению ключевой ставки раньше, чем предполагалось, и это должно положительно отразиться на чистом процентном доходе Charles Schwab, на который приходится более 40% выручки компании.

Charles Schwab: исторические и прогнозные финпоказатели (млн $)

| Показатель | 2018 | 2019 | 2020 | 2021П | 2022П | 2023П |

| Выручка | 10 132 | 10 721 | 11 691 | 18 471 | 19 543 | 21 532 |

| Операционные расходы | 5 570 | 5 848 | 6 759 | 9 964 | 10 095 | 10 288 |

| Скорр. чистая прибыль | 3 329 | 3 526 | 3 043 | 6 207 | 6 957 | 8 298 |

| Чистая маржа | 32,9% | 32,9% | 26,0% | 33,6% | 35,6% | 38,5% |

| ROE | 19,0% | 17,9% | 9,1% | 11,9% | 12,8% | 14,0% |

| Собственный капитал | 20 670 | 21 700 | 56 100 | 52 355 | 50 123 | 54 914 |

Источник: данные компании, Thomson Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Риски

Наблюдающийся в Штатах в последнее время существенный прирост числа розничных инвесторов в значительной степени связан с практически непрерывным ростом рынков акций. Поэтому какая-либо значительная коррекция может привести к существенному ухудшению настроений американских граждан и, как следствие, выводу ими средств с фондового рынка, что отрицательно отразится на финпоказателях Charles Schwab.

Рынок брокерских услуг в США высококонкурентный. Причем экспансия в данный сектор происходит как со стороны крупных банков, так и новых финтехкомпаний, которые к тому же часто предлагают более привлекательные условия для торговли. В перспективе это может привести к определенному оттоку клиентов и их активов из Charles Schwab.

к содержанию ↑Выплаты акционерам

Charles Schwab в последние годы заметно увеличила дивидендные выплаты. Тем не менее дивидендная доходность акций компании (0,9% на горизонте NTM) существенно уступает среднему значению в секторе.

Источник: данные компании, оценки ФГ «ФИНАМ»

Отметим, что в начале 2019 года совет директоров Charles Schwab одобрил бессрочную программу buyback объемом $ 4 млрд. В 2019 году компания выкупила собственные акции на $ 2,2 млрд, после чего программу приостановили, поскольку из-за существенного роста средств клиентов на банковских и брокерских счетах показатель Tier 1 Leverage Ratio опустился ниже целевого долгосрочного диапазона 6,75–7%. Объем средств, по-прежнему доступных в рамках текущей программы buyback, составляет $ 1,8 млрд, и Charles Schwab планирует рассмотреть возобновление выкупа акций, как только Tier 1 Leverage Ratio вновь вернется в целевой диапазон.

к содержанию ↑Оценка

Мы оценили акции Charles Schwab сравнительным методом. Наша итоговая оценка получается как среднее оценок, полученных сравнением с аналогами по мультипликаторам P/B и P/E 2022П.

Оценка сравнением с аналогами

| Эмитент | Кап-я, млн $ | P/E 2021П | P/E 2022П | P/B | ROE | DY |

| Charles Schwab | 155 237 | 25,01 | 22,31 | 2,70 | 13,71 | 0,88% |

| Аналоги | ||||||

| Morgan Stanley | 179 172 | 12,70 | 13,37 | 1,70 | 15,03 | 2,80% |

| Blackstone | 171 340 | 32,73 | 28,28 | 10,95 | 65,80 | 2,87% |

| BlackRock | 147 586 | 25,05 | 22,97 | 4,01 | 16,65 | 1,70% |

| Goldman Sachs | 135 561 | 6,75 | 10,08 | 1,28 | 22,89 | 1,98% |

| T Rowe Price Group | 48 767 | 16,99 | 16,20 | 5,94 | 35,84 | 1,99% |

| Interactive Brokers Group | 31 136 | 22,13 | 23,77 | 3,09 | 68,43 | 0,54% |

| Tradeweb Markets | 22 301 | 58,47 | 52,74 | 4,86 | 8,15 | 0,33% |

| Raymond James Financial | 20 574 | 14,84 | 14,00 | 2,61 | 11,50 | 1,04% |

| Franklin Resources | 18 020 | 10,57 | 9,81 | 1,66 | 14,71 | 3,12% |

| Marketaxess Holdings | 14 785 | 54,87 | 49,14 | 14,01 | 28,21 | 0,68% |

| LPL Financial Holdings | 13 218 | 24,81 | 20,15 | 8,18 | 38,81 | 0,61% |

| Медиана по аналогам | 31 136 | 22,13 | 20,15 | 4,01 | 22,89 | 1,70% |

| Показатели для оценки | Прибыль 2022П | Балансовая стоимость капитала | ||||

| Charles Schwab, млн $ | 6 957 | 57 456 | ||||

| Оценка сравнением с аналогами, млн $ | 140 197 | 222 695 | ||||

| Средняя оценка, млн $ | 181 446 | |||||

| Параметры для оценки | ||||||

| Балансовая стоимость прив. акций, млн $ | 7 733 | |||||

| Доля миноритариев, млн $ | – | |||||

| Число обыкн. акций, млн | 1 890,6 |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

Оценка справедливой стоимости Charles Schwab на горизонте 12 мес. составила $ 181,4 млрд, или $ 95,97 на акцию. Потенциал роста от текущего ценового уровня равен 16,9%, рекомендация — «Покупать».

Средняя целевая цена акций Charles Schwab по выборке аналитиков с исторической результативностью прогнозов не менее среднего составляет, по нашим расчетам, $ 95,33 (апсайд — 16,1%), рейтинг акций — 3,7 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций Charles Schwab аналитиками Atlantic Equities составляет $ 95 (рекомендация «Выше рынка»), JPM Securities — $ 90 («Выше рынка»), Piper Sandler — $ 90 («Выше рынка»).

к содержанию ↑Техническая картина

С точки зрения технического анализа на дневном графике акции Charles Schwab тестируют верхнюю границу «флага», при пробитии которой подъем может продолжиться в район $ 85–86.

Источник: Finam.ru

*Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 15.11.2021.

Добавить комментарий