С момента нашей рекомендации «На уровне рынка» от 19 апреля акции «НОВАТЭКа» снизились на 16%, а падение от максимумов марта составляет уже более 40%. Снижение, конечно, связано с санкциями на поставку оборудования для производства СПГ, что ставит под вопрос стратегию развития компании. Однако на фоне такого падения акций и аномально высоких цен на углеводороды, по нашим оценкам, текущая капитализация «НОВАТЭКа» соответствует стоимости уже действующих проектов и фактически не закладывает возможность развития. При этом представители «НОВАТЭКа» заявляют о том, что планы по «Арктик СПГ 2» остаются актуальными, хотя и вероятна задержка. Кроме того, текущий бизнес компании выглядит сильно за счет возможности оперативно перенаправлять объемы на рынки АТР и аномально высоких цен на СПГ. Это, по нашим оценкам, позволит акциям «НОВАТЭКа» по итогам года принести инвесторам 12% дивидендной доходности — значительно больше, чем в предыдущие годы.

На фоне данных преимущественно положительных факторов мы повышаем рекомендацию по акциям «НОВАТЭКа» до «Лучше рынка».

Описание эмитента

«НОВАТЭК» — крупнейший в России независимый производитель природного газа. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов. Одним из центральных направлений развития является реализация проектов в сфере СПГ.

Основную часть выручки «НОВАТЭК» получает от продажи природного газа, хотя в выручке присутствуют и нефть, и продукты газопереработки. Ключевые регионы продаж — внутренний рынок и Европа. По мере роста производства СПГ все большую роль будут играть рынки АТР. При этом отметим, что финансовые и операционные результаты от продажи СПГ совместными предприятиями (сейчас это в первую очередь «Ямал СПГ») не консолидируются, а указанный на диаграмме газ преимущественно реализуется на внутреннем рынке.

Источник: данные компании

к содержанию ↑Экспорт СПГ и перспективы развития

На данный момент ключевым проектом «НОВАТЭКа» в сфере СПГ является завод «Ямал СПГ», производящий около 19,6 млн тонн СПГ в год, в котором принимают участие французская TotalEnergies (доля 20%), китайские CNPC (20%) и Фонд шелкового пути (9,9%). За счет своего географического положения данный проект имеет значительную гибкость в выборе направления экспорта — обычно они распределяются между Европой и Китаем. При этом в 2021 году 75% СПГ продавалось по долгосрочным контрактам с привязкой к ценам на нефть, что, с одной стороны, снижает прибыль компании, но с другой — гарантирует наличие сбыта. Сочетание данных факторов, на наш взгляд, позволит «Ямалу СПГ» работать без снижения объемов и перебоев с поставками.

При этом напомним, что «НОВАТЭК» всегда был историей роста — его стратегия предполагала рост производства СПГ до 57–70 млн тонн в год к 2030 году, что было важной частью и энергетической стратегии РФ в целом. Однако сейчас реализация большинства проектов, которые были частью данной стратегии, находится под вопросом. Дело в том, что в пятом пакете санкций ЕС наложил запрет на поставку в РФ оборудования, необходимого для производства СПГ, что касается даже законтрактованных деталей.

При этом напомним, что «НОВАТЭК» всегда был историей роста — его стратегия предполагала рост производства СПГ до 57–70 млн тонн в год к 2030 году, что было важной частью и энергетической стратегии РФ в целом. Однако сейчас реализация большинства проектов, которые были частью данной стратегии, находится под вопросом. Дело в том, что в пятом пакете санкций ЕС наложил запрет на поставку в РФ оборудования, необходимого для производства СПГ, что касается даже законтрактованных деталей.

На данный момент российская отрасль СПГ достаточно сильно зависима от западных технологий. Например, «Арктик СПГ 2», текущий строящийся завод «НОВАТЭКа», имеет контракты на поставку различного оборудования от Siemens, Linde и Baker Hughes. «Арктик СПГ 2» должен состоять из трех очередей мощностью 6,6 млн тонн в год каждая, и первая уже практически готова, однако санкции затрудняют даже ее реализацию.

В базовом сценарии мы полагаем, что первая очередь «Арктик СПГ 2», учитывая степень готовности почти на 100%, будет запущена. Что касается дальнейших проектов, то их успех будет зависеть от способности «НОВАТЭКа» усовершенствовать собственные технологии или обходными путями получить западное оборудование. Напомним, что в РФ уже существует собственная технология для производства СПГ — арктический каскад, который был использован на 4-й очереди «Ямал СПГ». Однако данная технология оказалась проблемной — ввод очереди несколько раз переносился, а ее мощность составляет лишь 0,95 млн тонн в год.

Несмотря на санкции, во время ПМЭФ представитель «НОВАТЭКа» заявил, что проект «Арктик СПГ 2» будет реализован, хотя и с задержкой. Конкретные сроки задержки и способы реализации проекта названы не были. При этом вице-премьер Александр Новак сообщил, что РФ на долгосрочном горизонте способна с помощью собственных технологий нарастить производство СПГ на 100 млн тонн в год при текущих объемах производства около 30 млн тонн в год. На первый взгляд подобные заявления выглядят оптимистично, однако даже их частичное исполнение способно предоставить значительный апсайд к текущим котировкам «НОВАТЭКа», особенно учитывая крайне позитивную ценовую конъюнктуру на рынке СПГ. Отметим, что оптимизма добавляют и появившиеся в СМИ слухи, что Saudi Aramco рассматривает покупку принадлежащей французской TotalEnergies доли в проекте «Арктик СПГ 2».

к содержанию ↑Отраслевые тенденции

Еще до начала операции на Украине цены на СПГ находились на аномально высоких уровнях — около $ 30 за mmbtu, хотя исторически цена редко поднималась выше $ 10. Сильное постковидное восстановление экономики, задержка ряда проектов из-за пандемии, повышенный спрос в Европе и Южной Америке привели к снижению запасов и росту цен. Сейчас ситуация, конечно, усугубляется существенным снижением поставок «Газпрома» на европейский рынок, из-за перебоев с транзитом через Украину, невозможности получить необходимое оборудование для полноценной эксплуатации «Северного потока» и российских санкций против газопровода «Ямал — Европа». Среднесрочно цены будут поддерживать стремление Европы окончательно избавиться от зависимости от газпромовского газа, частично заменив его рынком СПГ. Также отметим, что в апреле — мае на азиатские цены давила серия локдаунов в Китае, из-за которых страна снизила свой импорт СПГ до двухлетнего минимума — сейчас этот фактор постепенно сходит на нет.

Источник: investing.com

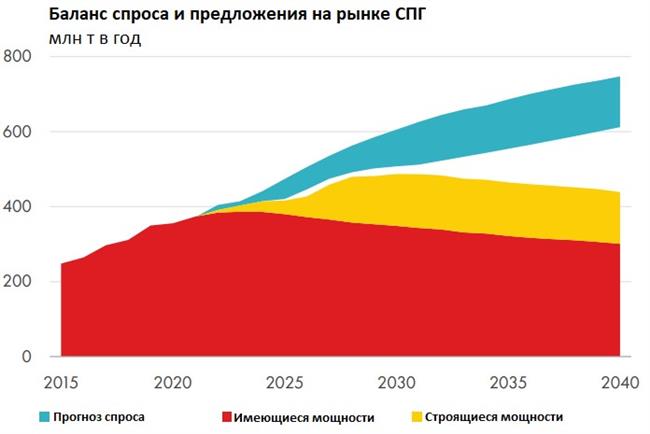

При этом свободных объемов на рынке практически нет. Даже опубликованный до начала операции на Украине прогноз Shell предполагает, что рынок СПГ может перейти в состояние дефицита на горизонте 2–3 лет. Основные причины — переход с угля на газ в странах АТР, снижение собственной добычи в ряде регионов (например, Европа и Юго-Восточная Азия), а также ограниченное количество новых проектов. Сейчас на это будут накладываться повышение спроса в Европе для замены российского газа и проблемы с реализацией проектов в РФ. В такой ситуации дефицит, на наш взгляд, неизбежен, что будет и далее поддерживать цены на СПГ на аномально высоких уровнях. Риск для такого прогноза — высокая вероятность рецессии в ряде развитых экономик, что может привести к ускоренной деградации спроса.

Источник: Shell

к содержанию ↑Риски

- Ключевой риск для «НОВАТЭКа» — сложности в реализации стратегии по росту производства СПГ без доступа к западным технологиям. Вероятно, компания будет вынуждена искать варианты импортозамещения или альтернативного пути монетизации запасов, что замедлит реализацию стратегии на неопределенный срок.

- Значительная часть продуктов газопереработки, СУГа и конденсата «НОВАТЭК» экспортирует в Европу. В среднесрочной перспективе ЕС будет отказываться от российских углеводородов, что вынудит компанию искать альтернативные рынки сбыта и, вероятно, снижать объемы производства.

- У «НОВАТЭКа» чистый долг почти на нулевом уровне, но долговая нагрузка его ключевого СП «Ямал СПГ» находится на уровне 3,7 «Чистый долг / EBITDA», причем основная часть этого долга номинирована в валюте. В условиях высоких цен на СПГ проблем с обслуживанием долга не ожидается, но в случае введения санкций против проекта возможны проблемы с расчетами с иностранными кредиторами.

- Вслед за изменением схемы оплаты трубопроводного газа возможны похожие изменения и в СПГ, что может осложнить экспорт в Европу.

- Неизбежная рецессия в экономике РФ может привести к снижению потребления газа, что негативно скажется на внутреннем бизнесе «НОВАТЭКа».

Финансовые результаты

В 2022 году, несмотря на кризис в РФ, мы ожидаем рекордных финансовых результатов со стороны «НОВАТЭКа». В первую очередь этому будут способствовать аномально высокие цены на СПГ, что поддержит спотовую составляющую продаж с «Ямал СПГ», а также повышенные цены на прочие углеводороды. При этом некоторое давление на финансовые результаты будут оказывать снижение добычи и объемов реализации ЖУВ, а также вероятные перебои с поставками продуктов газопереработки в Европу.

По нашим расчетам, на данный момент «НОВАТЭК» имеет мультипликаторы P/E 2022E 4,1х и EV/EBITDA 2022E 2,8х, что, конечно, является низким по историческим меркам значением. При этом отметим, что такой дисконт к исторической оценке связан с высокой неопределенностью в стратегии развития компании.

«НОВАТЭК»: историческая и прогнозная динамика ключевых показателей, млрд руб.

| Показатель | 2019 | 2020 | 2021 | 2022E | 2023E |

| Отчет о прибылях и убытках | |||||

| Выручка | 863 | 712 | 1 157 | 1 552 | 1 431 |

| EBITDA скорр. с учетом доли в СП | 461 | 392 | 748 | 990 | 947 |

| EBIT | 187 | 113 | 279 | 325 | 295 |

| Чистая прибыль акц. скорр. | 245 | 169 | 421 | 643 | 587 |

| Рентабельность | |||||

| Рентабельность EBITDA скорр. | 53,4% | 55,1% | 64,7% | 63,8% | 66,2% |

| Рентабельность чистой прибыли | 28,4% | 23,7% | 36,4% | 41,5% | 41,1% |

| ROE | 14,9% | 10,4% | 22,2% | 29,0% | 23,4% |

| Показатели долга, денежного потока и дивидендов | |||||

| CFO | 307 | 172 | 419 | 562 | 520 |

| CAPEX | 163 | 205 | 191 | 200 | 200 |

| CAPEX % от выручки | 19% | 29% | 17% | 13% | 14% |

| FCFF | 145 | -33 | 228 | 362 | 320 |

| Чистый долг | 15 | 40 | 74 | 33 | 7 |

| Чистый долг / EBITDA | 0,0 | 0,1 | 0,1 | 0,0 | 0,0 |

| DPS, руб. | 32 | 35 | 71 | 107 | 98 |

| Норма выплат, % скорр. прибыли МСФО | 30% | 50% | 50% | 50% | 50% |

Источник: прогнозы ФГ «Финам», данные компании

к содержанию ↑Выплаты акционерам

Текущая дивидендная политика компании подразумевает выплату 50% скорректированной чистой прибыли в виде дивидендов. По итогам 2021 года «НОВАТЭК», несмотря на кризис, выплатил около 51% чистой прибыли, продолжив непрерывную серию растущих дивидендных выплат.

На данный момент у «НОВАТЭКа» практически нулевой чистый долг, а также отсутствуют значительные проблемы в уже действующих проектах. На этом фоне мы полагаем, что в ближайшие годы компания продолжит выплачивать дивиденды согласно установленной политике. По нашим оценкам, на фоне улучшения основных финансовых показателей размер выплат по итогам текущего года может составить рекордные 107 руб. на акцию, что соответствует 12% доходности — высокое по историческим меркам значение для «НОВАТЭКа».

Источник: прогнозы ФГ «Финам», данные компании

к содержанию ↑Акции на фондовом рынке

До введения ограничений на поставку технологий для производства СПГ акции «НОВАТЭКа» выглядели лучше рынка и в моменте даже смогли отыграть февральское падение. Однако после введения санкций перспективы развития компания оказались под вопросом, из-за чего акции сильно отстали от сектора. Полагаем, что на данный момент снижение акций «НОВАТЭКа» выглядит избыточным, в связи с ожидаемым ростом финансовых результатов по итогам года, а также ненулевой вероятностью реализации новых СПГ-проектов. На этом фоне ожидаем, что в ближайшие месяцы акции «НОВАТЭКа» будут выглядеть лучше рынка.

Источник: investing.com

к содержанию ↑Техническая картина

На месячном графике акции «НОВАТЭКа» смогли найти поддержку у линии долгосрочного восходящего тренда. В случае развития отскока ближайшей целью для роста может стать сопротивление у отметки 1050 руб.

Источник: finam.ru

Добавить комментарий