Инвестиционная идея

АК «АЛРОСА» — российская горнорудная компания, крупнейший в мире производитель алмазов с долей 95% российской и 27,5% мировой добычи алмазов.

| АК «АЛРОСА» | |

| Рекомендация | Держать |

| Целевая цена | 117,6 ₽ |

| Текущая цена | 133,5 ₽ |

| Потенциал роста | -11,9% |

- После тяжелого положения в середине 2020 г., когда продажи алмазов практически остановились, а добыча сокращалась, компании в IV кв. 2020 г. и I кв. 2021 г. удалось почти полностью восстановить продажи за счет накопленных запасов.

- «АЛРОСА» поддерживает низкий уровень долговой нагрузки и имеет привлекательную дивидендную политику, распределяя на дивиденды до 100% FCF по итогам каждого полугодия.

- Сформировав большой свободный денежный поток в IV кв. 2020 г. за счет снижения капитальных затрат и реализации запасов, «АЛРОСА» обеспечила высокую дивидендную доходность по итогам второй половины 2020 г., которая в значительной степени поддержала рост акций. Этот потенциал реализован.

- Повторить такое после возвращения к нормальным условиям работы будет сложно. Закрытие дивидендного гэпа после закрытия реестра на дивиденды за 2П 2020 может оказаться долгим.

| Основные показатели обыкн. акций | |

| Тикер | ALRS |

| ISIN | RU0007252813 |

| Рыночная капитализация | $ 13,3 млрд |

| Enterprise value (EV) | $ 13,0 млрд |

| Мультипликаторы | |

| P/E LTM | 18,0 |

| P/E 2021E | 9,8 |

| EV/EBITDA LTM | 10,3 |

| EV/EBITDA 2021Е | 6,8 |

| DY 2021E | 12,8% |

Описание эмитента

АК «АЛРОСА» — российская горнорудная компания с государственным участием, крупнейший в мире производитель алмазов. На долю компании приходится 95% российской и 27,5% мировой добычи алмазов. «АЛРОСА» добывает и реализует алмазы ювелирного качества и технического назначения, а также производит и продает бриллианты и алмазные порошки.

«АЛРОСА» обладает доступом к трети мировых запасов алмазов. Ресурсы компании составляют около 1,1 млрд карат запасов по оценке ГКЗ РФ на 1 января 2021 г., 94% из них приходится на коренные месторождения и 6% — на россыпи.

Деятельность «АЛРОСА» сосредоточена в двух регионах Российской Федерации — в Республике Саха (Якутия) и Архангельской области, а также осуществляется в странах Африки посредством участия в ассоциированных организациях и совместных предприятиях.

Представительства «АЛРОСА» расположены в основных мировых центрах торговли алмазами: в Антверпене, Рамат-Гане, Дубае, Гонконге, Нью-Йорке и Мумбаи. На предприятиях «АЛРОСА» занято около 32,5 тыс. сотрудников.

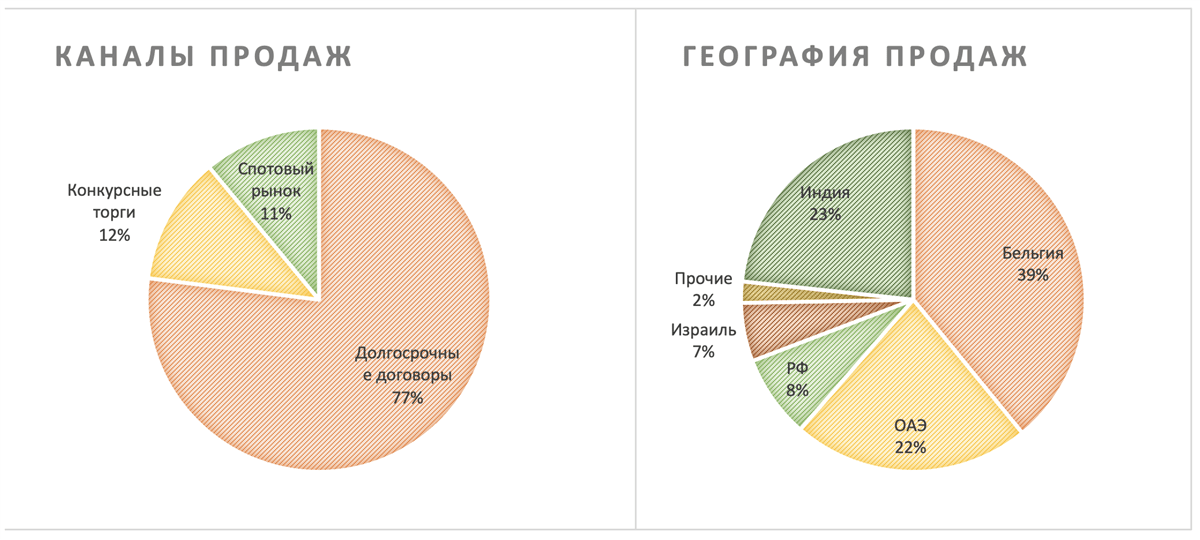

В 2020 г. на внешний рынок пришлось 92,1% продаж алмазов компании в стоимостном выражении и 98,7% по массе. Основными рынками сбыта «АЛРОСА» в 2020 г. стали Бельгия, Индия и ОАЭ — в совокупности на эти страны пришлось более 84% продаж. Доля внутреннего рынка России по итогам 2020 г. снизилась с 11,3 до 7,8%.

Финансовая устойчивость компании подтверждена кредитными рейтингами инвестиционного уровня от всех трех ведущих международных рейтинговых агентств. Актуальные рейтинги: Fitch Ratings и Standard & Poor’s — «BBB-«, Moody’s — «Baa2». По всем — прогноз «стабильный».

Акционерами АК «АЛРОСА» являются Российская Федерация в лице Росимущества (33,02%), Республика Саха (Якутия) — 25%, а также улусы (районы) Якутии — 8%. В свободном обращении в настоящее время находится почти 34% акций, основная часть аккумулирована в портфелях инвестиционных фондов из США, ЕС, Великобритании и России.

| Финансовые показатели, млрд $ | |||

| Показатель | 2019 | 2020 | 2021П |

| Выручка | 3,60 | 3,01 | 4,25 |

| EBITDA | 1,65 | 1,29 | 1,98 |

| Чистая прибыль | 0,96 | 0,44 | 1,19 |

| Дивиденд, $/акц. | 0,13 | 0,04 | 0,24 |

| FCF | 0,72 | 1,10 | 1,42 |

| Финансовые коэффициенты | |||

| Показатель | 2019 | 2020 | 2021П |

| Маржа EBITDA | 46,0% | 42,8% | 46,6% |

| Чистая маржа | 26,6% | 14,6% | 27,9% |

| ROE | 24,5% | 12,0% | 38,9% |

| Чистый долг / EBITDA | 0,8 | 0,3 | 0,3 |

Стратегия развития

Основным стратегическим направлением деятельности группы «АЛРОСА» является добыча и реализация алмазов, поиск и оценка алмазоносных месторождений, а также производство и реализация бриллиантов и алмазных порошков. Таким образом, «АЛРОСА» объединяет полный цикл работ от геологоразведки и добычи алмазов до производства и продажи ювелирных изделий под собственным ювелирным брендом.

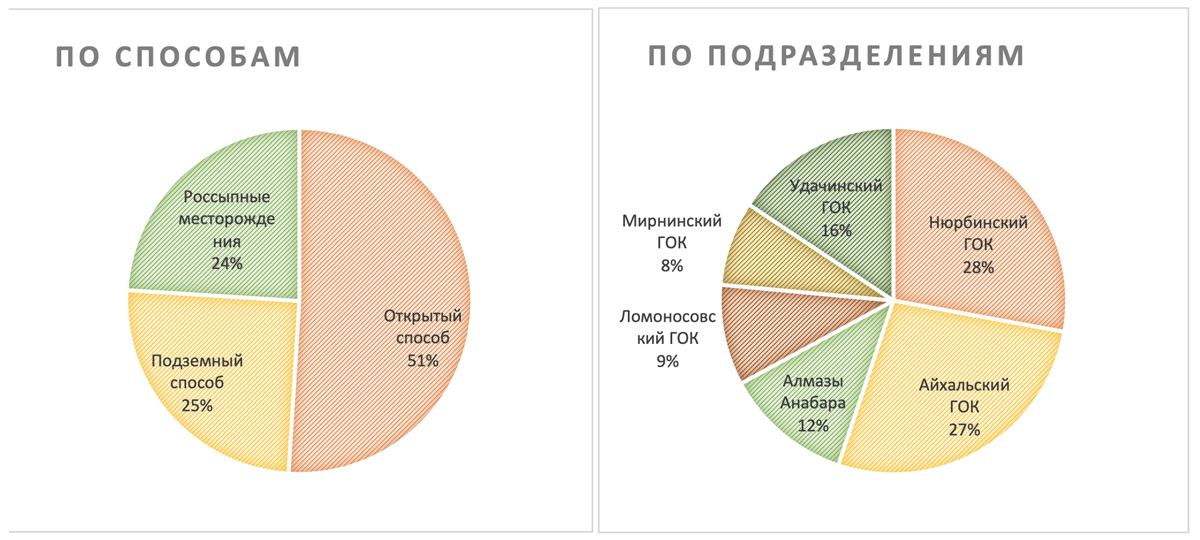

«АЛРОСА» ведет добычу в Республике Саха (Якутия) и Архангельской области, разрабатывая 18 карьеров, 3 рудника и 8 россыпных месторождений. Компания ведет геологоразведочные работы и в Анголе. В структуре группы «АЛРОСА» 6 горно-обогатительных комплексов, 3 гранильных предприятия и собственное ювелирное производство.

В 2018 г. компания разработала и утвердила Стратегию группы «АЛРОСА» на период 2018–2024 гг., а также Долгосрочную программу развития и Долгосрочную инвестиционную программу на тот же период.

Целью стратегии является сохранение лидирующего положения группы на мировом алмазном рынке. Основными элементами стратегии «АЛРОСА» являются:

Концентрация на алмазном бизнесе. АЛРОСА придерживается монопродуктовой стратегии и сохраняет сфокусированность на наиболее привлекательном и высокомаржинальном сегменте алмазной отрасли — разведке и добыче алмазного сырья.

Постепенный выход из непрофильных видов бизнеса. АЛРОСА максимально концентрируется на алмазном бизнесе, отчуждая непрофильные активы.

Восполнение минерально-сырьевой базы. Обладая достаточными запасами, АЛРОСА стремится обеспечивать прирост запасов как минимум на уровне, соответствующем среднему уровню добычи за пятилетний период. Коэффициент восполнения запасов в 2020 г. составил 38,5%. АЛРОСА ведет геологоразведочные работы в Республике Саха (Якутия) и Архангельской области, а также на Африканском континенте — в Республике Ангола и Зимбабве.

Повышение производительности. АЛРОСА проводит регулярный мониторинг новых технологий добычи и обогащения с целью оптимизации структуры затрат на всех этапах производственного процесса.

Стимулирование потребительского спроса на природные алмазы посредством видового маркетинга. Цель АЛРОСА — формирование долгосрочного спроса на бриллианты природного происхождения в условиях изменчивых предпочтений целевой аудитории и формирование эмоциональной потребности в бриллиантах природного происхождения.

Соблюдение высоких стандартов, формирование культуры промышленной и экологической безопасности, высокая социальная ответственность во всех регионах присутствия. «АЛРОСА» с момента своего основания уделяет большое внимание вопросам устойчивого развития и реализует множество социальных и природоохранных инициатив, что отмечено присутствием в рейтингах FTSE4Good, MSCI ESG, WWF Russia, Sustainalytics, ISS ESG. В 2021 г. компания стала участником Глобального договора ООН. Отчет об устойчивом развитии за 2020 г. стал десятым по счету отчетом, подготовленным «АЛРОСА».

Ключевые гранильные активы АЛРОСА: филиал «Бриллианты АЛРОСА» (г. Москва) и ООО «Бриллианты АЛРОСА» (г. Барнаул), крупнейший производитель бриллиантов в Европе ПО «Кристалл» (г. Смоленск), вошедший в состав группы АЛРОСА в конце 2019 г.

В конце 2020 г. «АЛРОСА» запустила первый в своей истории ювелирный онлайн-магазин. Цель — продвижение бриллиантов с гарантированным происхождением, повышение уровня образованности российского потребителя и противодействие мошенничеству на рынке.

«АЛРОСА» активно продвигает концепцию «Бриллианты с гарантированным происхождением». Являясь по сути единственным производителем с интегрированной производственной цепочкой, «АЛРОСА» может гарантировать происхождение бриллиантов, обладает информацией о месте и времени добычи и огранки.

Параллельно с продвижением гарантированного происхождения, «АЛРОСА» продолжает работу над инструментальными методами отслеживания алмазов и бриллиантов как самостоятельно, так и в партнерстве с другими участниками отрасли.

На фоне фактического коллапса алмазного рынка в середине 2020 г. «АЛРОСА» для удержания клиентов беспрецедентно смягчила условия, ввела гибкие подходы к продажам и предприняла следующие меры в целях поддержания рынка алмазов в кризисный период:

- сохранение гибких условий для клиентов по долгосрочным контрактам;

- продолжение работы по заявкам;

- проведение очных показов алмазов в Москве и Дубае;

- проведение показов в режиме онлайн (обеспечение возможности видеопросмотра товара);

- отказ от публикации ценовых предложений и рассылки спецификаций по товарным позициям;

- реализация ряда программ стимулирования продаж;

- гибкие условия для участников ALROSA ALLIANCE при расчете попозиционного рейтинга.

Благодаря предпринятым мерам компании удалось поддержать спрос и обеспечить реализацию во втором полугодии.

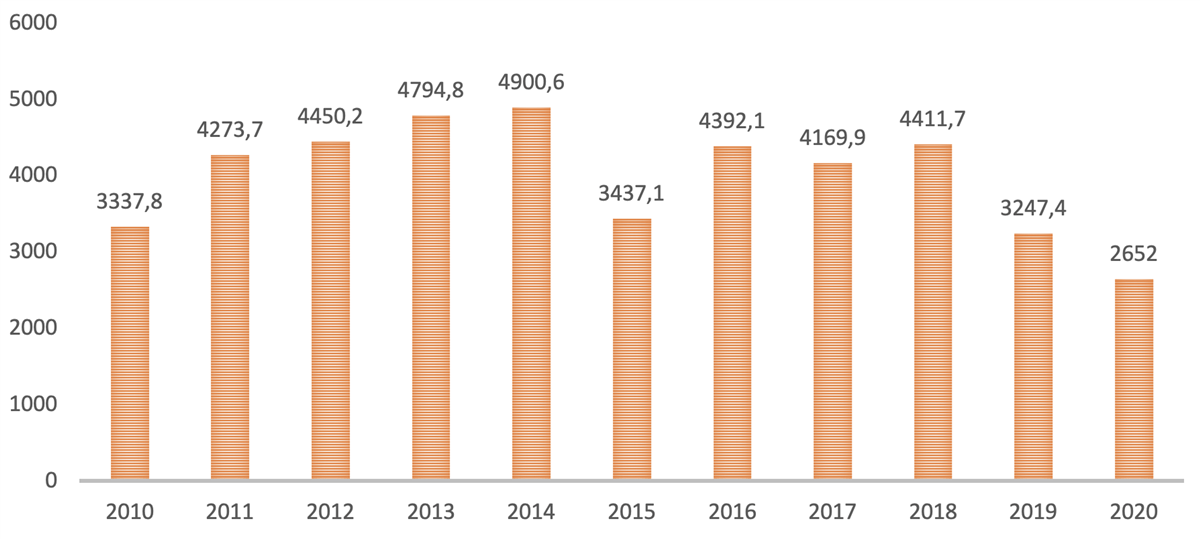

«АЛРОСА» намерена к 2024 г. вернуться к целевому уровню добычи алмазов в объеме 37–38 млн карат в год. В 2022 г. планируется произвести 33 млн карат. Прогноз по добыче на 2021 г. составляет 31,5 млн карат. При этом за счет запасов «АЛРОСА» планирует нарастить продажи алмазов до 34–36 млн карат в 2021 г.

Структура продажи (2020 г.)

Источник: данные компании

Структура добычи алмазов (2020 г.)

Источник: данные компании

Продажи алмазов «АЛРОСА», млн $

Источник: данные компании

В июне 2021 г. Наблюдательный совет АК «АЛРОСА» одобрил три обновленных стратегических документа: проект Стратегии группы «АЛРОСА» на период 2021–2025 гг., проект Долгосрочной программы развития группы «АЛРОСА» на период 2021–2025 гг. и проект Долгосрочной инвестиционной программы группы «АЛРОСА» на период 2021–2025 гг. Содержание этих документов пока не раскрывается. Проекты направлены на согласование в Минфин, Минэкономразвития, Федеральное агентство по управлению государственным имуществом и Министерство РФ по развитию Дальнего Востока и Арктики. Их планируется утвердить по итогам согласования, но не позднее 30 ноября 2021 г.

к содержанию ↑Факторы привлекательности

«АЛРОСА» является лидером мирового алмазного рынка с долей 27,5% по итогам 2020 г. В силу этого компания оказывается одним из основных бенефициаров восстановления спроса на ювелирные изделия на фоне роста финансовой ликвидности на рынках развитых стран и роста благосостояния населения крупнейших развивающихся стран.

«АЛРОСА» имеет доступ к трети мировых запасов алмазов. По состоянию на 1 января 2021 г. запасы месторождений, стоящих на балансе группы «АЛРОСА», по стандартам ГКЗ РФ составили 1 089 425,7 тыс. карат, которых компании хватит на более чем 20 лет добычи. При этом «АЛРОСА» имеет возможность для их восполнения, на фоне истощения месторождений конкурентов и долгих сроков запуска новых проектов.

Основными целями «АЛРОСА» декларирует устойчивое развитие и рост акционерной стоимости компании, имеет и придерживается конкретной стратегии достижения этих целей.

«АЛРОСА» применяет гибкую тактику для сохранения и расширения клиентской базы в сложных условиях конкурентного рынка и готова к применению креативных решений для продвижения своей продукции.

«АЛРОСА» располагает сильной управленческой командой, имеет высокий уровень корпоративного управления занимает высокие позиции в рейтинге Institutional Investor в достаточно конкурентном секторе Metals and Mining.

«АЛРОСА» имеет привлекательную дивидендную политику и входит в число мировых лидеров среди глобальных горнодобывающих компаний по росту общей акционерной доходности с 2013 г.

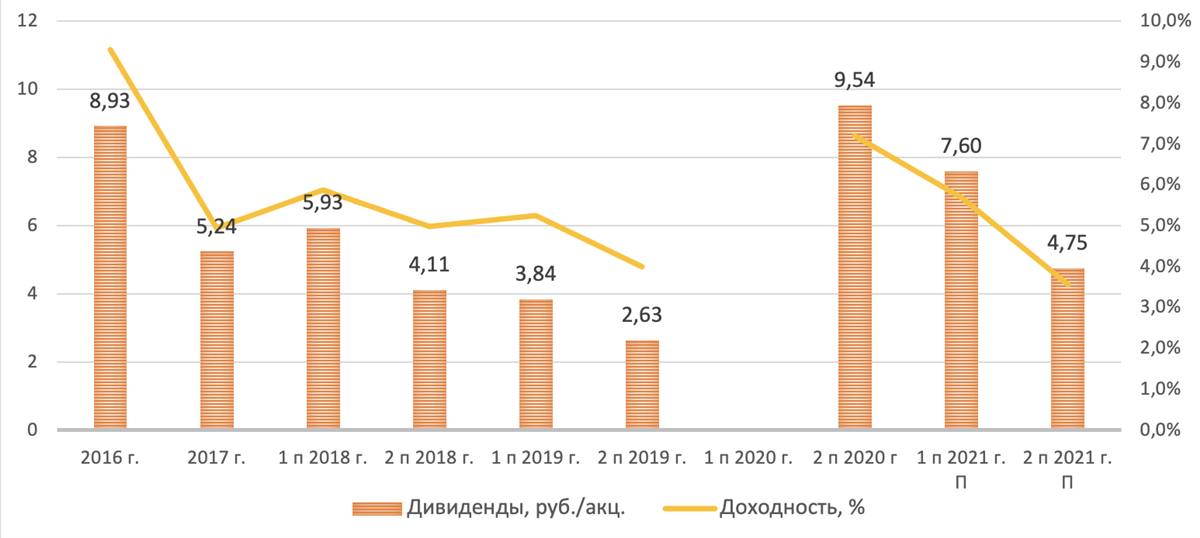

к содержанию ↑Дивиденды

Согласно новой дивидендной политике АК «АЛРОСА» дивиденды платятся дважды в год по итогам полугодия. В качестве базы расчета дивидендов используется свободный денежный поток (FCF) за соответствующую половину года, который направляется на выплату дивидендов в пропорции, зависящей от значения показателя «Чистый долг / EBITDA» на конец соответствующего периода.

Компания ориентируется на уровень долговой нагрузки в диапазоне 0х–1,5х. Если значение долговой нагрузки менее 0х, то размер полугодовых дивидендных платежей может составить не менее 100% от FCF за соответствующее полугодие отчетного года. При значении от 0х до 1х — от 70% до 100% FCF, при значении от 1х до 1,5х ― от 50% до 70% FCF за соответствующее полугодие отчетного года.

Дивиденды «АЛРОСА» за период

Источник: данные компании, расчеты и прогнозы ФГ «ФИНАМ»

По итогам первой половины и второй половины 2019 г. компания выплатила 100% FCF, что составило по 3,84 руб. на акцию и по 2,63 руб. на акцию соответственно.

Из-за падения продаж на фоне практически закрытых ювелирных рынков в период первой волны пандемии COVID-19 по результатам первой половины 2020 г. «АЛРОСА» получила отрицательный свободный денежный поток, и поэтому дивидендов не было.

Зато во втором полугодии, а фактически в IV кв. 2020 г. за счет реализации накопленного отложенного спроса компания получила рекордный денежный поток. На дивиденды было направлено 80% FCF второго полугодия. В итоге акционеры получат по 9,54 руб. на акцию. Реестр закрывается 4 июля. Текущая дивидендная доходность составляет 7,2%.

к содержанию ↑Отраслевые тенденции

2020 год оказался весьма драматичным для алмазодобывающей отрасли. После умеренного спада рынка в 2019 г. на начало 2020 г. возлагались большие надежды на рост спроса на бриллианты в связи с празднованием восточного Нового года. Особенно в Китае на фоне роста благосостояния населения КНР. Однако появление COVID-19 и введение жесткого карантина полностью обнулили эти надежды. Около 75% ювелирных магазинов в КНР оказались закрыты почти на два месяца.

К середине марта, с объявлением пандемии, практически во всех странах мира были введены локдауны с закрытием торговых центров, ограничением свободного перемещения людей, отменой международных перелетов и закрытием границ. Это привело к падению потребительского спроса на ювелирные изделия, затовариванию ограночных центров невостребованными запасами и отсутствию спроса на алмазное сырье.

В первой половине 2020 г. пострадал спрос в основных регионах потребления ювелирной продукции. Согласно оценкам АК «АЛРОСА», в I кв. 2020 г. спрос на ювелирные бриллианты в Китае упал на 45% год к году, во II кв. 2020 г. началось неуверенное восстановление на фоне отложенного спроса, и только в III кв. 2020 г. основные ретейлеры страны продемонстрировали рост продаж.

В Индии в первой половине 2020 г. спрос на бриллианты сократился более чем на 30%. Только в IV кв. 2020 г. наблюдался постепенный рост продаж на фоне приближения нового праздничного сезона и частичного восстановления потребительской уверенности.

В США по итогам первой половины 2020 г. падение продаж составило 20% к аналогичному периоду 2019 г. Начиная с июня и далее в III кв. 2020 г. появились признаки роста продаж как среди независимых ювелиров, так и в сетевых магазинах. В сезон рождественских продаж в США на фоне ограничений стали популярными покупки через интернет.

В целом падение мировых продаж ювелирных бриллиантовых изделий в 2020 г. относительно 2019 г. оценивается в 15%.

Мировая алмазодобывающая отрасль в 2020 г. находилась под влиянием последствий новой коронавирусной инфекции COVID-19, которая фактически привела к временной приостановке функционирования отрасли во II‒III кв. 2020 г.

С целью недопущения дальнейшего затоваривания ограночного сегмента крупные добывающие компании применили стратегию price over volume и предложили клиентам возможность отказаться от предусмотренных долгосрочными контрактами покупок сырья, перенеся их на последующие периоды. Средние и мелкие добывающие компании продолжали продавать сырье под конкретные заказы с выборочным ассортиментом по ценам на 15‒40% ниже уровня начала 2020 г.

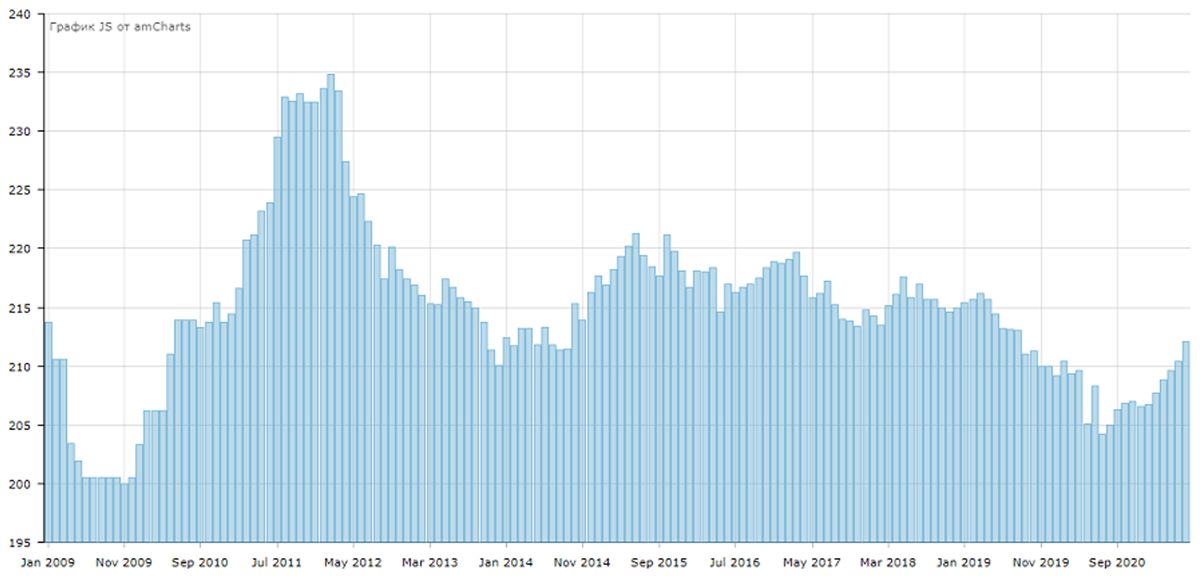

Индекс цен на алмазы

Источник: https://www.diamondse.info

В результате падения спроса на алмазы крупнейшие добывающие компании были вынуждены сокращать добычу. С марта по май 2020 г. около 20 алмазных месторождений были переведены в режим технического обслуживания или сократили объемы производства. Только к IV кварталу 2020 г. большинство остановленных месторождений возобновили деятельность.

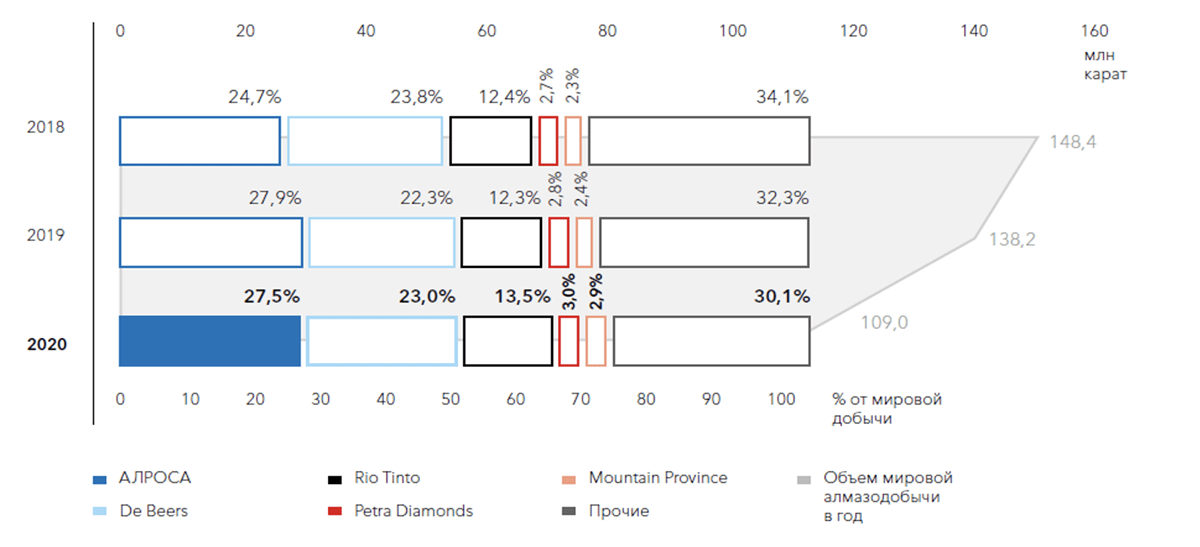

Мировая добыча алмазов и доли рынка основных компаний

Источник: данные АК «АЛРОСА»

В целом мировые продажи алмазов основными компаниями в 2020 г. относительно 2019 г. снизились на 29% и составили $ 8,6 млрд.

Стратегия добывающих компаний в значительной степени оправдала себя. В конце 2020 г. и первой половине 2021 г. алмазный рынок получил мощный импульс со стороны восстановления спроса на ювелирные изделия и благодаря реализации отложенного спроса. Вместе с тем стоит учесть, что это скорее импульс, чем долгосрочная тенденция. Динамика продаж после восстановления запасов ограночных производств вскоре войдет в норму и будет более умеренной.

Фундаментальные факторы для мирового рынка ювелирных изделий с бриллиантами остаются позитивными. На развивающиеся страны, включая Китай и Индию, приходится треть населения планеты, и это именно те рынки, где продолжится рост спроса на ювелирные изделия. При этом накачка финансовой ликвидности в развитых странах обеспечивает рост инвестиционного спроса на крупные камни. Из-за пандемии часть средств населения, предназначенных на путешествия и международный туризм, перераспределяется на приобретение ювелирных изделий. Все большее развитие получает интернет-торговля.

Для стимулирования спроса на ювелирные изделия с природными алмазами участники отрасли реализуют различные инициативы, включая активизацию видового маркетинга в рамках рекламных кампаний Совета по продвижению природных алмазов (Natural Diamond Council), а также предложения покупателям украшений с историей бриллианта, прослеживаемой от рудника до конечного продукта (трейсинг), и использование современных коммуникаций (интернет, социальные сети и т. д.) для продвижения ювелирных изделий среди молодого поколения потребителей.

С другой стороны, возможности роста предложения остаются ограниченными. Ожидается, что добыча алмазов будет сохраняться на уровнях на 20‒25% ниже уровней до пандемии, что связано с истощением ряда месторождений и длительным вводом в производство новых месторождений. Все это должно способствовать росту цен на алмазы в среднесрочной перспективе.

к содержанию ↑Операционные и финансовые показатели

В середине 2020 г. из-за сложного положения на алмазном рынке АЛРОСА почти полностью сокращала продажи, предоставляя клиентам отсрочку на исполнение контрактов, а также была вынуждена останавливать работу на части активов. Отложенные продажи в основном были реализованы в IV кв. 2020 г., обеспечив компании рекордные квартальные результаты и компенсировав значительную часть потерь по итогам года.

По итогам 2020 г. падение добычи алмазов составило 22,1%, до 30 млн карат. Благодаря реализации запасов продажи снизились только на 3,9%, до 32,1 млн карат.

Результаты I кв. 2021 г. также оказались сильными. Добыча выросла на 5,6% к IV кв. 2020г., хотя и снизилась на 6,3% к I кв. 2020 г., до 7,5 млн карат. При этом продажи снизились на 8,8% к IV кв. 2020 г., но выросли на 64,9% к I кв. 2020 г., до 15,5 млн карат.

АЛРОСА: операционные результаты 1К 2021

| Показатель (млн карат) | 1К21 | 4К20 | Изм. кв/кв, % | 1К20 | Изм. г/г, % |

| Добыча алмазов | 7,5 | 7,1 | 5,6% | 8,0 | -6,3% |

| Запасы алмазов | 12,8 | 20,7 | -38,2% | 21,1 | -39,3% |

| Продажи алмазов, в т. ч. | 15,5 | 17 | -8,8% | 9,4 | 64,9% |

| алмазы ювелирного качества | 9,7 | 12,2 | -20,5% | 7,1 | 36,6% |

| Средняя цена реализации общая ($/карат) | 72,5 | 67,4 | 7,6% | 93,5 | -22,5% |

| Средняя цена реализации алмазов ювелирного качества ($/карат) | 113,5 | 91,1 | 24,6% | 122,9 | -7,6% |

Источник: данные компании, расчеты ФГ «ФИНАМ»

Консолидированная выручка группы «АЛРОСА» с учетом дохода от субсидий в 2020 г. сократилась на 7% и составила 221,5 млрд руб. Выручка алмазного сегмента снизилась на 6% по сравнению с 2019 г., до 201,7 млрд руб. При этом 98% выручки алмазного сегмента пришлось на реализацию ювелирных алмазов и бриллиантов.

Показатель EBITDA в 2020 г. снизился на 18,2%, до 87,6 млрд руб., маржа по EBITDA сократилась до 39,5%. Чистая прибыль группы «АЛРОСА» сократилась на 48,6% и составила 32,2 млрд руб.

Свободный денежный поток увеличился в 2020 г. на 67%, до 79,5 млрд руб., хотя еще в первой половине года был отрицательным. Рост FCF обеспечен увеличением продаж в IV кв. 2020 г., высвобождением оборотных активов за счет распродажи запасов, получением авансовых платежей от покупателей и сокращением инвестиционной программы. Это позволило компании выплатить хорошие дивиденды по итогам второго полугодия.

АЛРОСА: финансовые результаты за 2020 г. и 1К 2021 г. (млрд руб.)

| Показатель, млрд руб. | 1К21 | 4К20 | Изм., % | 1К20 | Изм., % | 2020 г. | 2019 г. | Изм., % |

| Выручка | 90,8 | 98,6 | -7,9% | 62,7 | 44,8% | 221,5 | 238,2 | -7,0% |

| EBITDA | 33,5 | 31,8 | 5,3% | 30,0 | 11,7% | 87,6 | 107,1 | -18,2% |

| Чистая прибыль | 24,0 | 21,3 | 12,7% | 3,1 | 7,9 х | 32,2 | 62,7 | -48,6% |

| Свободный денежный поток | 52,7 | 65,2 | -19,2% | 21,8 | 2,4 х | 79,5 | 47,6 | 67,0% |

| Рентабельность по EBITDA | 36,9% | 32,3% | + 4,6 п. п. | 47,8% | -11,0 п. п. | 39,5% | 45,0% | — 5,4 п. п. |

| Чистая рентабельность | 26,4% | 21,6% | + 4,8 п. п. | 4,9% | + 21,5 п. п. | 14,5% | 26,3% | — 11,8 п. п. |

Источник: данные компании, расчеты ФГ «ФИНАМ»

В I кв. 2021 г. «АЛРОСА» также показала сильный результат. Выручка увеличилась на 44,8% г/г, хотя и оказалась ниже на 7,9% к/к, составив 90,8 млрд руб. Показатель EBITDA вырос на 11,7% г/г и на 5,3% к/к, до 33,5 млрд руб. Чистая прибыль выросла на 12,7% в квартальном сравнении и в 7,9 раза в годовом, до 24,0 млрд руб. Свободный денежный поток за квартал составил 52,7 млрд руб.

| Показатель, млрд руб. | 31.03.2021 | 31.12.2020 | Изм.,% |

| Денежные средства и их эквиваленты | 194,5 | 136,6 | 42,4% |

| Общий долг | 172,9 | 167,8 | 3,0% |

| Чистый долг | -21,7 | 31,2 | — |

| Чистый долг / EBITDA LTM | -0,2х | 0,4х | — |

Источник: данные компании, оценки ГК «ФИНАМ»

АЛРОСА поддерживает низкий уровень чистого долга, который благодаря росту денежных средств компании на депозитах на конец отчетного периода вышел в область отрицательных значений.

АЛРОСА: историческая и прогнозная динамика ключевых финансовых показателей (млрд $)

| 2016 | 2017 | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E | |

| Отчет о прибылях и убытках , млрд $ | ||||||||

| Выручка | 4,7 | 4,7 | 4,7 | 3,6 | 3,0 | 4,3 | 4,4 | 4,4 |

| EBITDA | 2,6 | 2,1 | 2,4 | 1,7 | 1,3 | 2,0 | 2,1 | 2,2 |

| Чистая прибыль | 2,0 | 1,3 | 1,4 | 1,0 | 0,4 | 1,2 | 1,3 | 1,4 |

| Рентабельность | ||||||||

| Рентабельность EBITDA | 55,6% | 45,1% | 50,8% | 46,0% | 42,8% | 46,6% | 47,5% | 49,2% |

| Рентабельность чистой прибыли | 41,4% | 28,0% | 30,4% | 26,6% | 14,6% | 27,9% | 30,3% | 32,2% |

| ROE | 51,1% | 28,9% | 36,0% | 24,5% | 12,0% | 38,9% | 38,7% | 40,8% |

| Показатели денежного потока, долга и дивидендов | ||||||||

| FCF | 1,7 | 1,3 | 1,5 | 0,7 | 1,1 | 1,4 | 1,4 | 1,5 |

| Чистый долг | 1,8 | 1,5 | 1,0 | 1,3 | 0,4 | 0,6 | 0,5 | 0,5 |

| Чистый долг / EBITDA | 0,7 | 0,7 | 0,4 | 0,8 | 0,3 | 0,3 | 0,3 | 0,2 |

| Дивиденд, $ на акцию | 0,03 | 0,15 | 0,17 | 0,13 | 0,04 | 0,24 | 0,14 | 0,18 |

Источник: Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Оценка

Мы оценили АК «АЛРОСА» сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 и 2022 гг. Используемые компании-аналоги представлены в таблице ниже:

| Компания | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E |

| AK Alrosa | 9,8 | 8,7 | 6,8 | 6,0 |

| Anglo American | 6,2 | 7,8 | 3,2 | 3,4 |

| Freeport-McMoRan | 13,1 | 12,5 | 6,6 | 5,8 |

| GMK Noril’skiy Nikel’ | 7,1 | 7,5 | 5,1 | 5,4 |

| Newmont Corporation | 18,6 | 15,3 | 7,1 | 5,1 |

| Newcrest Mining | 16,2 | 12,7 | 6,8 | 7,0 |

| Polymetal International | 6,9 | 7,7 | 5,5 | 6,4 |

| Fresnillo | 12,6 | 11,0 | 5,8 | 5,0 |

| Northam Platinum | 10,3 | 5,1 | 5,4 | 5,0 |

| Pan American Silver | 18,1 | 12,1 | 7,7 | 5,3 |

| Industrias Penoles SAB de CV | 8,3 | 6,0 | 3,7 | 2,6 |

| Медиана | 11,4 | 9,4 | 5,6 | 5,2 |

| Показатели для оценки | Прибыль 2021E | Прибыль 2022E | EBITDA 2021E | EBITDA 2022E |

| AK Alrosa, млн $ | 1 187 | 1 330 | 1 980 | 2 089 |

| Целевая капитализация AK Alrosa, млн $ | 13 580 | 12 482 | 10 558 | 10 247 |

Источник: Reuters, оценки ФГ «ФИНАМ»

Наша оценка определяется как взвешенное среднее оценок по прогнозным мультипликаторам EV/EBITDA и P/E на 2021 и 2022 гг. Наша оценка справедливой стоимости АК «АЛРОСА» на июль 2022 г. составляет $ 11 717 млн, или $ 1,63 за акцию, что соответствует 117,62 руб. на акцию по курсу на дату оценки. Эта оценка предполагает потенциал снижения на 11,9% от текущего ценового уровня и соответствует рекомендации «Держать».

| Показатель | Значение |

| AK Alrosa, Market Cap, млн $ | 13 298 |

| Доля меньшинства (1Q 2021), млн $ | 10 |

| Чистый долг (1Q 2021), млн $ | -300 |

| Количество акций в обращении (1Q 2021), млн шт. | 7 209 |

| Итоговая оценка целевой капитализации, млн $ | 11 717 |

| Целевая цена акции, $/шт. | 1,63 |

| Целевая цена акции, руб./шт. | 117,62 |

| Потенциал роста/снижения | -11,9% |

Средневзвешенная целевая цена акций АК «АЛРОСА» по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего составляет, по нашим расчетам, 127,85 руб. (даунсайд — 4,2%), а рейтинг акции эквивалентен 2,6 (где 1,0 соответствует рекомендации Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций АЛРОСА, произведенная не ранее 2021 г. аналитиками RAIFFEISEN RESEARCH, составляет 160 руб. (рекомендация — «Держать»), RENAISSANCE CAPITAL — 103 руб. (рекомендация — «Держать»), SOVA CAPITAL — 108 руб. (рекомендация — «Держать»), VTB CAPITAL — 120 руб. (рекомендация — «Держать»).

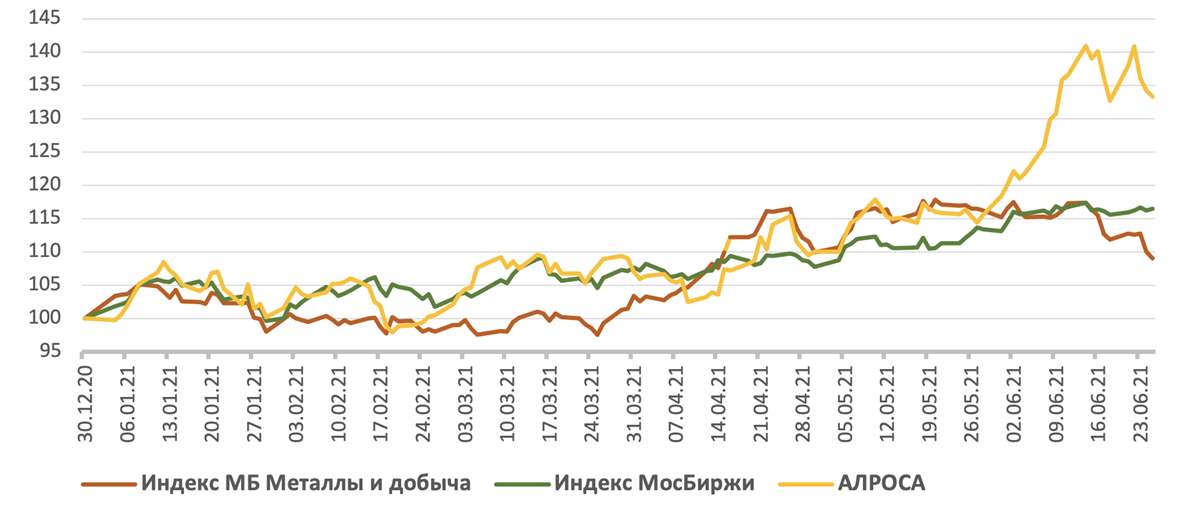

к содержанию ↑Акции на фондовом рынке

В 2021 г. динамика акций АК «АЛРОСА» выглядела сильнее рынка. С начала года акции «АЛРОСА» подросли на 33,0% по сравнению с индексом МосБиржи, который за это время прибавил 16,5%. Особенно заметный отрыв произошел за последние два месяца, что вызвано ожиданием рекордных дивидендов по результатам второй половины 2020 г. После уже скорого закрытия реестра акционеров на эти дивиденды можно будет ожидать ухудшения динамики акций «АЛРОСА».

Ребазированная динамика

Источник: Reuters

к содержанию ↑Техническая картина

С марта 2020 г. стоимость акций АК «АЛРОСА» подскочила в 2,5 раза. После такого динамичного взлета возрастает вероятность коррекции. О том же свидетельствует нарастание дивергенции с графиком индекса относительной силы (RSI), заметное на недельном графике котировок акций «АЛРОСА». Вполне вероятен возврат в сторону сильной поддержки, которая расположена в районе 108‒110 руб. за акцию, т. е. там, где ранее находился долгосрочный уровень сопротивления.

Источник: www.finam.ru

Добавить комментарий