Инвестиционная идея

American Express является американской диверсифицированной компанией финансового сектора, четвертой по величине платежной системой в мире.

| American Express | |

| Рекомендация | Держать |

| Целевая цена | $145,8 |

| Текущая цена | $135,3 |

| Потенциал роста | 7,8% |

Мы рекомендуем «Держать» акции American Express с целевой ценой на горизонте 12 мес. на уровне $ 145,8, что предполагает потенциал роста на уровне 7,8%.

- Сеть American Express характеризуется широким охватом. В мире в обращении находятся 112 млн карт под брендом American Express, а общий годовой объем платежей превышает $ 1 трлн.

- Благодаря сильному бренду, обширной и диверсифицированной клиентской базе, эффективной интегрированной глобальной платежной платформе American Express с вполне разумными потерями прошла кризисный 2020 г.

- Глобальная экономика, как ожидается, заметно восстановится в 2021 г. На этом фоне следует ожидать и улучшения ситуации в сфере путешествий и развлечений, где позиции American Express особенно сильны.

- American Express направляет значительные средства акционерам за счет дивидендов и выкупа акций.

- Между тем данные позитивные моменты, на наш взгляд, уже учтены в цене акций American Express, потенциал роста которых от текущих уровней выглядит ограниченным.

Описание эмитента

American Express — американская диверсифицированная компания финансового сектора, четвертая по величине платежная система в мире. Специализируется на финансовых услугах в сфере путешествий и туризма, выпускает кредитные и дебетовые карты, дорожные чеки. Кроме того, компания оказывает платежные услуги как крупным корпорациям, так и компаниям малого и среднего бизнеса. По состоянию на конец 2020 г. в мире в обращении находились порядка 112 млн карт под брендом American Express, а общий годовой объем транзакций в платежной системе компании в прошлом году превысил $ 1 трлн.

| Основные показатели обыкновенных акций | |

| Тикер | AXP |

| ISIN | US0258161092 |

| Число обыкновенных акций | 805,2 млн |

| Рыночная капитализация | $108,9 млрд |

| Активы | $191,0 млрд |

Капитализация American Express составляет около $ 109 млрд. Основные крупные акционеры — компания Уоррена Баффета Berkshire Hathaway (18,83%), а также фонды Vanguard Group (5,91%), Wellington Management (4,59%), State Street Global Advisors (4,11%) и BlackRock Institutional Trust (3,56%).

American Express работает в трех основных сегментах. Сегмент Global Consumer Services Group выпускает широкий спектр проприетарных потребительских карт, которые позволяют гражданам разных стран свободно путешествовать по всему миру. При этом владельцы карт American Express имеют возможность получать дополнительные услуги, связанные с поездками, включая страхование, бронирование авиабилетов, номеров в отелях и столиков в ресторанах и др.

American Express работает в трех основных сегментах. Сегмент Global Consumer Services Group выпускает широкий спектр проприетарных потребительских карт, которые позволяют гражданам разных стран свободно путешествовать по всему миру. При этом владельцы карт American Express имеют возможность получать дополнительные услуги, связанные с поездками, включая страхование, бронирование авиабилетов, номеров в отелях и столиков в ресторанах и др.

American Express выпускает карты как самостоятельно, так и в партнерстве с другими компаниями, такими как Delta Air Lines, Marriott International, British Airways, Hilton Worldwide Holdings. Расплачиваясь этими картами, их владельцы получают специальные баллы, которые потом могут использовать для покупки продуктов и услуг соответствующих компаний.

Сегмент Global Commercial Services предоставляет фирменные корпоративные карты, услуги по управлению платежами и расходами и продукты коммерческого финансирования. Наконец, Сегмент Global Merchant and Network Services управляет глобальной платежной сетью, которая обрабатывает и рассчитывает транзакции по картам, взаимодействует с торгово-сервисными предприятиями по всему миру, а также предоставляет многоканальные маркетинговые программы и возможности, услуги и аналитику данных.

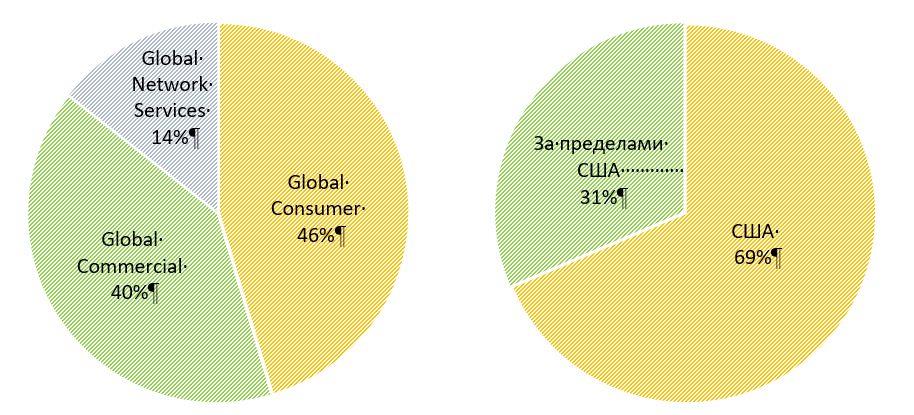

Сегменты Global Consumer и Global Commercial генерируют 46% и 40% общего объема транзакций в платежной системе American Express. Географически на США приходится более двух третьих (69%) всех платежей.

Распределение объема транзакций по сегментам и географиям

Источник: данные компании

Отметим, что в середине прошлого года American Express получила лицензию Народного банка Китая на обслуживание платежей по кредитным картам, став первой иностранной компанией в КНР в данном сегменте финансового рынка.

American Express вместе с китайской финансово-технологической компанией Lianlian DigiTech создали для этих целей совместное предприятие под названием Express, оно будет осуществлять расчеты по платежам в национальной валюте внутри Китая через собственную платежную сеть, которая начала работать позднее в прошлом году. Кроме того, Express планирует совместно с работающими в Китае банками выпускать карты под брендом American Express, которые могут использоваться для расчетов в юанях.

Разрешение НБК стало «важным шагом вперед» в долгосрочной стратегии роста American Express, заявил глава компании Стивен Сквери.

| Мультипликаторы | ||||

| P/E 2020 | 35,87 | |||

| P/E 2021П | 20,94 | |||

| P/B | 4,71 | |||

| DY 2021E | 1,27% | |||

| Финансовые показатели, млрд $ | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Выручка | 43,56 | 36,09 | 44,42 | |

| Чистая прибыль | 6,81 | 3,04 | 5,20 | |

| Прибыль на акцию, $ | 7,99 | 3,77 | 6,55 | |

| Дивиденд на акцию, $ | 1,64 | 1,72 | 1,79 | |

| BV на акцию, $ | 26,5 | 26,6 | 25,9 | |

| Финансовые коэффициенты | ||||

| Показатель | 2019 | 2020 | 2021П | |

| NIM | 10,4% | 10,7% | 10,5% | |

| ROE | 30,1% | 13,2% | 22,9% | |

| ROA | 3,5% | 1,6% | 2,6% | |

| C/I | 72,4% | 75,0% | 73,1% | |

| CET1 | 10,7% | 13,5% | 12,9% | |

Финансовые результаты

Недавно American Express представила результаты деятельности за IV квартал 2020 г., подведя итоги крайне сложного для всей мировой экономики «коронакризисного» года. Чистая прибыль в октябре — декабре уменьшилась до $ 1,42 млн, или $ 1,76 на акцию, против прибыли в размере $ 1,66 млрд, или $ 2,03 на акцию, в аналогичном периоде прошлого года. В то же время показатель EPS заметно превзошел средний прогноз аналитиков Уолл-стрит на уровне $ 1,35.

Квартальная чистая выручка American Express упала на 17,7% в годовом выражении, до $ 9,35 млрд, на фоне слабой деловой и потребительской активности в мире из-за пандемии коронавируса и мер по борьбе с ней и оказалась примерно на уровне консенсус-прогноза.

Общий объем транзакций в платежной системе компании снизился на 14,7%, до $ 277,5 млрд, в том числе в сегменте путешествий и развлечений падение показателя составило 65%. Выручка подразделения по обслуживанию физических лиц просела на 13,6%, до $ 5,53 млрд, на фоне сокращения потребительских расходов по картам; подразделения по обслуживанию юридических лиц — на 20,4%, до $ 2,73 млрд. Поступления в сегменте процессинговых услуг и обслуживания финансовых транзакций упали на 21%, до $ 1,24 млрд.

Чистый процентный доход понизился на 16,9%, до $ 1,90 млрд, в связи со снижением объема выданных займов по картам, хотя показатель чистой процентной маржи при этом не изменился и составил 10,7%. Операционные расходы уменьшились на 9%, до $ 7,60 млрд.

Дополнительным фактором сокращения прибыли, помимо существенного снижения выручки, стало повышение эффективной налоговой ставки — до 22,6%, с 14,8% в IV квартале 2019 г. Между тем значительную поддержку прибыли оказало высвобождение резервов на возможные потери по кредитам на сумму $ 674 млн, что было обусловлено улучшением прогнозов в отношении перспектив глобальной экономики.

Объем активов American Express на конец IV квартала составил $ 191 млрд, уменьшившись на 3,5% в годовом выражении. Объем выданных кредитов по картам упал на 20%, до $ 68 млрд, а объем депозитов вырос на 19,2%, до $ 87 млрд. По состоянию на конец отчетного периода общий объем резервов на покрытие возможных убытков по кредитам составил $ 5,34 млрд, или 7,3% от всех выданных займов, против $ 2,38 млрд, или 2,7%, в конце прошлогоднего квартала. Хотя показатель и уменьшился по сравнению с 8,2% в конце III квартала.

Коэффициент достаточности капитала I уровня (Tier 1 Capital Ratio) оказался на вполне высоком уровне 13,5%, заметно увеличившись с 10,7% в прошлогоднем квартале.

В отчетном периоде компания вернула акционерам около $ 350 млн за счет выплаты дивидендов.

American Express: основные финансовые результаты за IV квартал и весь 2020 г. (млн $)

| Показатель | 4К20 | 4К19 | Изменение | 2020 | 2019 | Изменение |

| Выручка | 9 351 | 11 365 | -17,7% | 36 087 | 43 556 | -17,1% |

| Чистый процентный доход | 1 897 | 2 284 | -16,9% | 10 083 | 12 084 | -16,6% |

| Операционные расходы | 7 604 | 8 355 | -9,0% | 27 061 | 31 554 | -14,2% |

| Чистая прибыль | 1 415 | 1 661 | -14,8% | 3 036 | 6 631 | -54,2% |

| EPS, $ | 1,76 | 2,03 | -13,3% | 3,77 | 7,99 | -52,8% |

| Чистая процентная маржа | 10,7% | 10,7% | 0,0 п. п. | 10,7% | 10,4% | 0,3 п. п. |

| Рентабельность капитала | 14,9% | 31,2% | -16,3 п. п. | 13,2% | 30,1% | -16,9 п. п. |

| Рентабельность активов | 3,0% | 3,4% | -0,4 п. п. | 1,6% | 3,4% | -1,8 п. п. |

| Коэффициент C/I | 81,3% | 73,5% | 7,8 п. п. | 75,0% | 72,4% | 2,6 п. п. |

Источник: данные компании

American Express: основные показатели отчета о финансовом положении (млрд $)

| Показатель | 31.12.2020 | 30.09.2020 | 31.12.2019 | Изм. к/к | Изм. YTD |

| Активы | 191,0 | 187,0 | 198,0 | 2,1% | -3,5% |

| Кредиты по картам | 68,0 | 64,0 | 85,0 | 6,3% | -20,0% |

| Дебиторская задолженность по картам | 43,0 | 40,0 | 57,0 | 7,5% | -24,6% |

| Депозиты | 87,0 | 85,0 | 73,0 | 2,4% | 19,2% |

| BV на акцию, $ | 26,6 | 25,2 | 26,5 | 5,5% | 0,3% |

| Резерв на возможные потери по ссудам, % от кредитного портфеля | 7,3% | 8,2% | 2,7% | -0,9 п. п. | 4,6 п. п. |

| Коэффициент достаточности базового капитала (CET1) | 13,5% | 13,9% | 10,7% | -0,4 п. п. | 2,8 п. п. |

Источник: данные компании

В целом можно сказать, что American Express с вполне разумными потерями прошла кризисный 2020 г., чему способствовали сильный бренд, обширная и диверсифицированная клиентская база, а также эффективная интегрированная глобальная платежная платформа. Меры по поддержке сотрудников позволили компании сохранить персонал, а запуск ряда программ лояльности — в значительной степени удержать клиентов, причем как в потребительском, так и корпоративном сегментах, в особенности в сегментах малого и среднего бизнеса. Более того, коэффициент выбытия среди пользователей карт American Express в прошлом году снизился относительно 2019 г., тогда как их уровень удовлетворенности услугами и продуктами компании, согласно проведенным опросам, наоборот, повысился. На этом фоне объем платежей в системе компании демонстрирует устойчивый рост после достижения минимума в апреле. Причем в сегментах, не связанных с путешествиями и развлечениями, в III и IV кварталах он превышал докризисный уровень.

Отметим, что American Express продолжила активно инвестировать в развитие своей платежной сети, что должно позволить компании показать быстрое восстановление после кризиса. Так, в США компании удалось добиться паритета с Visa и MasterCard по числу торговых точек, в которых принимают карты American Express. А за пределами Штатов число точек, где можно расплачиваться картами American Express, за прошлый год увеличилось на 3,7 млн. Компания продолжает и экспансию в сегменты, не связанные непосредственно с карточным бизнесом. В частности, в прошлом году приобретена финансово-технологическая фирма Kabbage, которая занимается кредитованием малых предприятий. Сделка, как ожидается, позволит American Express «предлагать более широкий набор инструментов управления денежными потоками и оборотным капиталом миллионам клиентов малого бизнеса в США».

Текущее финансовое положение American Express не внушает опасений. Коэффициент достаточности капитала CET1 на уровне 13,5% существенно превышает регуляторный минимум в 10%, а объем денежных средств и краткосрочных инвестиций на балансе компании на конец прошлого года достиг $ 54,6 млрд, став максимальным с начала пандемии. На этом фоне компания намерена продолжить практику значительных выплат акционерам.

Текущий 2021 год, как ожидается, станет переломным для глобальной экономики. Согласно оценке МВФ, мировой ВВП в нынешнем году вырастет на 5,5%, после падения на 3,5% в 2020 г. Этому будут способствовать расширение масштабов вакцинирования от коронавируса, что позволит постепенно вернуть экономическую жизнь в мире в нормальное русло и восстановить потребительскую и деловую активность, а также сверхмягкая монетарная и фискальная политика в ведущих странах.

На этом фоне следует ожидать и улучшения ситуации в сфере путешествий и развлечений, где позиции American Express особенно сильны. Из-за пандемии COVID-19 гражданам ведущих стран приходится слишком много времени проводить дома, и они, вероятно, воспользуются возможностью отправиться в путешествие, как только позволит эпидемиологическая обстановка. Неплохо выглядят и перспективы в области делового туризма. Согласно данным опроса, проведенного Международной ассоциацией делового туризма (Global Business Travel Association), свыше 60% компаний планируют в этом году отправлять своих сотрудников в командировки.

В American Express рассчитывают, что объем платежей в системе компании, связанных с путешествиями и развлечениями, восстановится до 70% от докризисного уровня к концу текущего года, это позволит увеличить выручку на 9–10% в 2021 г. Благодаря улучшению ситуации в экономике следует ожидать дальнейшего высвобождения резервов на возможные потери по кредитам, что поддержит показатели прибыли.

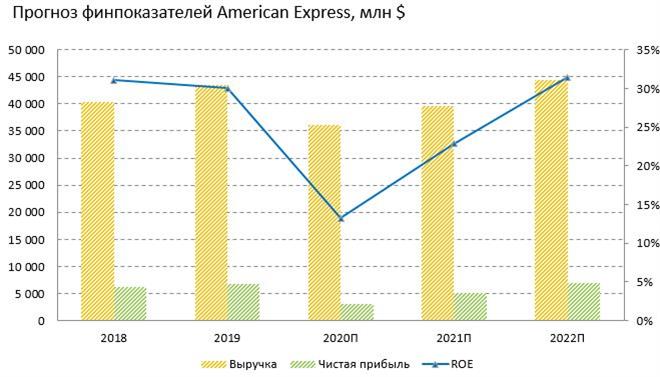

Источник: данные компании, оценки ГК «ФИНАМ»

к содержанию ↑Выплаты акционерам

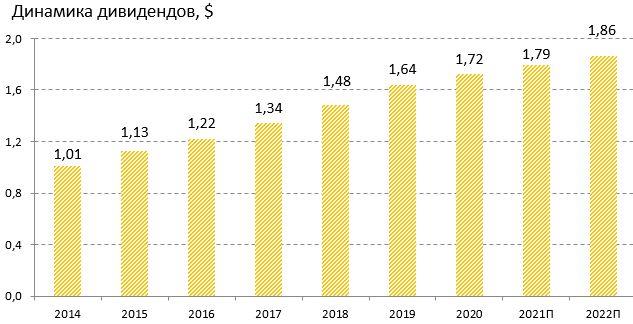

В последние годы American Express демонстрирует стабильный рост дивидендных выплат. В настоящее время компания выплачивает в виде дивидендов ежеквартально 43 цента на акцию, или $ 1,72 в годовом выражении. При этом дивидендная доходность бумаг American Express составляет порядка 1,3%, что заметно выше, чем у конкурирующих платежных систем Visa и MasterCard.

Источник: данные компании, прогноз ГК «ФИНАМ»

Помимо этого, American Express направляет значительные средства на выкуп собственных акций (buyback). По итогам 2019 г. на эти цели потрачено $ 4,7 млрд (с учетом дивидендов общий объем выплат акционерам превысил $ 6 млрд). В 2020 г. объем buyback составил лишь $ 1 млрд, поскольку в середине года Федрезерв ввел запрет на обратный выкуп акций финансовыми компаниями в связи с необходимостью сбережения ими капитала. Между тем в конце декабря, после проведения очередного раунда стресс-тестов, регулятор заявил, что американские финкомпании могут возобновить реализацию программ выкупа акций в I квартале 2021 г., хотя и с некоторыми ограничениями. American Express планирует потратить на buyback в январе — марте $ 440 млн.

к содержанию ↑Оценка

Мы оценили American Express сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 г. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам P/E и P/BV.

| Прогнозная чистая прибыль за 2021 г., млн $ | 5 201 |

| Целевой коэффициент P/E 2021П | 22,64 |

| Оценка по P/E 2021П, млрд $ | 117 739 |

| Балансовая стоимость, млн $ | 23 100 |

| Целевой коэффициент P/BV | 5,07 |

| Оценка по P/BV, млн $ | 117 106 |

| Средняя оценка, млн $ | 117 422 |

| На обыкновенную акцию, $ | 145,83 |

Наша оценка справедливой стоимости American Express составляет $ 117,4 млрд., или $ 145,8 на обыкновенную акцию, на горизонте 12 мес. Потенциал роста равен 7,8%, рекомендация — «Держать».

Сравнительные коэффициенты

| Эмитент | Тикер | Кап-я, млрд $ | P/E 2020П | P/E 2021П | P/BV | ROE | Див. дох-ть |

| American Express | AXP | 108 912 | 35,87 | 20,94 | 4,71 | 13,20% | 1,27% |

| Аналоги | |||||||

| Visa | V.N | 453 935 | 48,86 | 35,10 | 7,59 | 32,47% | 0,60% |

| Mastercard | MA.N | 351 501 | 55,50 | 42,13 | 55,09 | 104,38% | 0,50% |

| PayPal Holdings | PYPL.OQ | 304 330 | 73,45 | 54,84 | 15,21 | 22,77% | 0,00% |

| Capital One Financial | COF.N | 55 195 | 23,48 | 9,50 | 0,92 | 4,38% | 1,33% |

| Discover Financial Services | DFS.N | 28 850 | 26,24 | 10,18 | 2,55 | 10,41% | 1,87% |

| Synchrony Financial | SYF.N | 22 584 | 17,00 | 8,89 | 1,78 | 10,20% | 2,28% |

| Медиана по аналогам | 179 763 | 37,55 | 22,64 | 5,07 | 16,59% | 0,97% |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

к содержанию ↑Техническая картина

Среднесрочный растущий тренд по акциям остается в силе, хотя в краткосрочной перспективе не исключаем коррекции до нижней границы клина, в район $125.

Источник: www.finam.ru

Добавить комментарий