Ciena Corporation первой в мире начала предлагать когерентные оптические решения и в настоящий момент является мировым технологическим лидером в данном сегменте. Более 20% выручки Ciena Corporation приходится на решения для гипермасштабируемых ЦОД. Мы ожидаем, что увеличение инвестиций в дата-центры положительно отразится на бизнесе Ciena Corporation. Компания прогнозирует, что в ближайшие годы спрос на ее решения вырастет за счет перехода на оптические сети и оборудование нового поколения и потребности в более высокой пропускной способности сетей. По результатам 2021 года акции Ciena Corporation принесли инвесторам доходность 45,6%, а на горизонте нескольких лет обладают еще большим потенциалом.

| CIEN.K | Покупать | ||||

| Целевая цена 12М | $ 82,80 | ||||

| Текущая цена* | $ 65,95 | ||||

| Потенциал роста | 25,5% | ||||

| ISIN | US1717793095 | ||||

| Капитализация, млрд $ | 10,2 | ||||

| EV, млрд $ | 9,4 | ||||

| Количество акций, млн | 154,9 | ||||

| Free float, % | 99% | ||||

| Финансовые показатели (Non—GAAP), млн $ | |||||

| Показатель | 2021* | 2022E* | 2023E* | ||

| Выручка | 3621 | 4061 | 4349 | ||

| Валовая прибыль | 1736 | 1823 | 1975 | ||

| Adj. EBITDA | 703 | 728 | 813 | ||

| Чистая прибыль | 456 | 478 | 564 | ||

| Diluted EPS, $ | 2,91 | 3,11 | 3,68 | ||

| Показатели рентабельности (Non—GAAP), % | |||||

| Показатель | 2021* | 2022E* | 2023E* | ||

| Adj. EBITDA Margin, % | 19,4 | 17,9 | 18,7 | ||

| Net Income Margin, % | 12,6 | 11,8 | 12,9 | ||

| ROA, % | 10,1 | 9,3 | 10,2 | ||

| ROE, % | 16,5 | 15,1 | 17,1 | ||

| Мультипликаторы (Non-GAAP) | |||||

| Показатель | LTM | 2022E* | 2023E* | ||

| EV/EBITDA | 15,7 | 13,3 | 11,9 | ||

| P/E | 21,4 | 21,9 | 18,5 | ||

| * Фискальный год с окончанием в октябре | |||||

Ciena Corporation — американская технологическая компания, сферой деятельности которой является разработка сетевых систем и сетевых технологий, строительство сетевой инфраструктуры и создание сопряженного программного обеспечения.

Ciena Corporation является технологическим лидером в сфере производства когерентных оптических решений. В конце 2019 года компания анонсировала новое поколение когерентных решений WaveLogic 5, которое поддерживает скорость передачи данных до 800G. Благодаря WaveLogic 5 поставщики сетей смогут окончательно перейти с маршрутизаторов с интерфейсом 100GbE на маршрутизаторы с интерфейсом 400GbE, что упростит и ускорит переход на сети следующего поколения.

Ciena Corporation является технологическим лидером в сфере производства когерентных оптических решений. В конце 2019 года компания анонсировала новое поколение когерентных решений WaveLogic 5, которое поддерживает скорость передачи данных до 800G. Благодаря WaveLogic 5 поставщики сетей смогут окончательно перейти с маршрутизаторов с интерфейсом 100GbE на маршрутизаторы с интерфейсом 400GbE, что упростит и ускорит переход на сети следующего поколения.

Одна из главных сфер применения когерентных оптических сетей — строительство инфраструктуры городских, магистральных и подводных ЦОД. Взрывной рост инвестиций в дата-центры может стать одним из главных направлений для инвестиций в 2022 году. JPMorgan прогнозирует, что расходы «Большой четверки» (Amazon, Microsoft, Alphabet и Meta Platforms) на строительство и расширение дата-центров в 2022 году вырастут на 30%. По оценкам Technavio, среднегодовые темпы роста рынка решений для дата-центров, включая оборудование, ПО и сервисы, на горизонте 2020–2025 гг. составят 21%.

В IV квартале 2021 фискального года выручка компании увеличилась на 25,7% г/г и составила $ 1041 млн. Чистая прибыль (Non-GAAP) расширилась на 40,4% г/г и достигла $ 133 млн. По итогам года портфель будущих заказов компании удвоился и составил $ 2,2 млрд. По мнению топ-менеджмента, такая динамика отражает сохраняющееся лидерство компании в условиях высокого спроса в отрасли. Кроме того, 1 декабря 2021 года объявлено о новой программе buyback на сумму $ 1 млрд, причем $ 250 млн будут выкуплены в рамках ускоренного buyback.

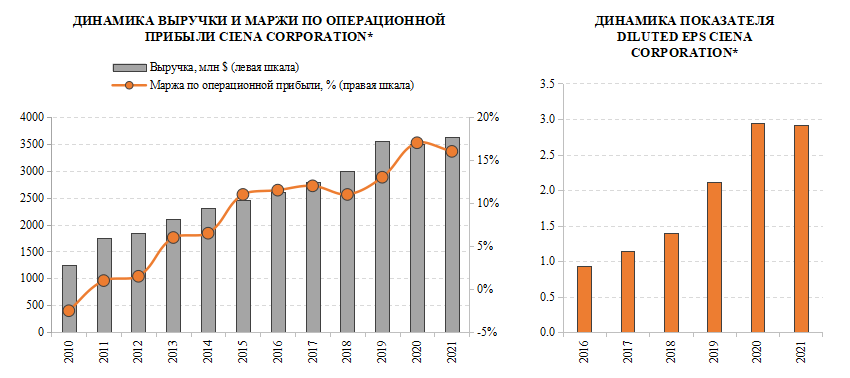

По итогам 2022 фискального года компания прогнозирует рост выручки на 11–13% г/г. Говоря о более долгосрочной перспективе, Ciena Corporation прогнозирует, что с 2023 фискального года темпы роста выручки замедлятся до 6–8% г/г. Также в ближайшие 3 года компания прогнозирует рост показателя EPS в среднем на 10% ежегодно.

Из рисков выделяем глобальные проблемы в цепочках поставок, которые оказывают негативное влияние на стоимость заказов, доступность оборудования и скорость исполнения заказов. Топ-менеджмент ожидает, что этот фактор сохранит значительное влияние в 2022 году.

По мультипликаторам P/E NTM и EV/EBITDA NTM акции Ciena Corporation торгуются с дисконтом 15,9% и 30,3% соответственно по отношению к аналогам. Мы прогнозируем, что дисконт будет сокращаться благодаря хорошему позиционированию компании в отрасли и стабильному росту финансовых показателей.

Описание эмитента

Ciena Corporation — американская технологическая компания, сферой деятельности которой является разработка сетевых систем и сетевых технологий, строительство сетевой инфраструктуры и создание сопряженного программного обеспечения. Компания основана в 1992 году, штаб-квартира расположена в Ганновере, штат Мэриленд.

Ciena Corporation первой в мире начала предлагать когерентные оптические решения и в настоящий момент является мировым технологическим лидером в данном сегменте. В 2017 году Ciena Corporation представила первую в отрасли программируемую технологию, которая обеспечивала скорость передачи данных 400G. Ciena Corporation на год опередила своих конкурентов. А уже в конце 2019 года компания анонсировала новое поколение когерентных решений WaveLogic 5, которое поддерживает скорость передачи данных до 800G. Благодаря WaveLogic 5 поставщики сетей смогут окончательно перейти с маршрутизаторов с интерфейсом 100GbE на маршрутизаторы с интерфейсом 400GbE, что упростит и ускорит переход на сети следующего поколения.

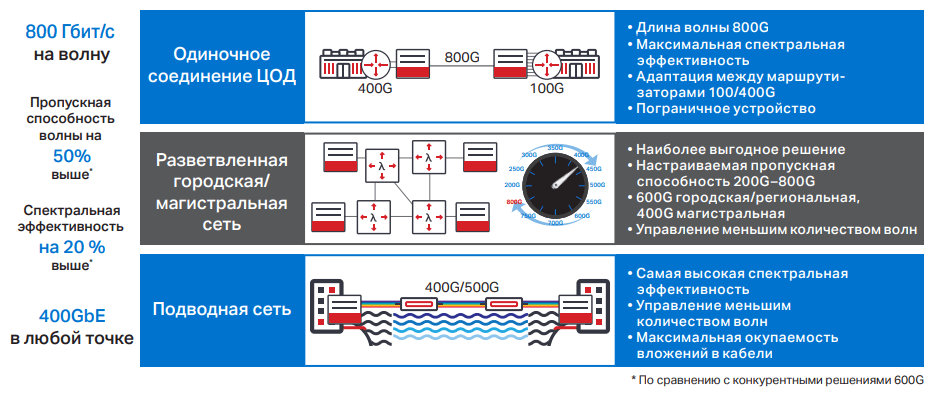

Сфера применения когерентных оптических решений достаточно обширна. Они используются при строительстве городских, магистральных и подводных сетей, необходимы для одиночных межсоединений ЦОД, а также для поддержки технологий 4G/5G.

Источник: данные компании, расчеты ФГ «ФИНАМ»

Структура капитала. Компания выпустила 154,9 млн акций, 99% из них находятся в свободном обращении. Крупнейшими держателями акций Ciena Corporation из числа институциональных инвесторов являются The Vanguard Group (9,37%), BlackRock Institutional Trust Company (7,69%) и Fidelity Management & Research Company (4,64%).

к содержанию ↑Технологическое лидерство

С развитием новых технологий вопрос о скорости интернет-соединения и передачи данных стал одним из ключевых для поставщиков сетевых услуг. Переход в облако, распространение OTT-контента (открытый видеоконтент, передаваемый через интернет), развитие технологии 5G, появление технологии IoT и рост спроса на соединения по запросу (Bandwidth on Demand, BD) резко увеличили требования бизнеса и конечных потребителей к сетевой инфраструктуре, причем во многом требования оказались нестандартными и постоянно меняющимися в современных условиях.

Последние 10 лет поставщики сетевых услуг используют когерентную технологию, которая обеспечивает пропускную способность в десятки раз выше, чем у существующих оптоволоконных сетей. Ciena Corporation является технологическим лидером в сфере производства когерентных оптических решений. Ее решения обладают следующими характеристиками:

- Масштабируемая архитектура обеспечивает соединение с сетями 4G/5G с высокой пропускной способностью, а также повышает уровень автоматизации.

- Открытая программируемая инфраструктура быстро подстраивается под новые требования к пропускной способности и требует меньше аппаратного оборудования.

- Программно-определяемые сети (SDN) и искусственный интеллект (AI) позволяют повысить эффективность сети.

Сетевые системы, отвечающие таким характеристикам, относятся к категории адаптивных сетей (Adaptive Network). Их главное преимущество — гибкость и настраиваемость в зависимости от требований к сети. Адаптивные сети управляются в соответствии с аналитическими данными и политиками на основе намерений (Intent-Driven Networking, IDN). Такие сети постоянно оценивают потребности в ресурсах и быстро масштабируются, автоматически настраиваются и оптимизируются. Например, на коротких расстояниях сети должны обеспечивать наилучшую пропускную способность каждой оптоволоконной линии, при этом должны быть более энергоэффективными и компактными. А на длительных расстояниях важно обеспечение максимальной гибкости и программируемости.

Одна из главных сфер применения адаптивных сетей — строительство инфраструктуры городских, магистральных и подводных ЦОД. По мере роста спроса на облачные сервисы инфраструктура ЦОД также требует обновления и расширения. Для межсоединений ЦОД используются одиночные оптические соединения, поэтому среди поставщиков сетевых услуг лидером становится тот, кто сможет обеспечить наибольшую пропускную способность.

В 2017 году Ciena Corporation представила первую в отрасли программируемую технологию, которая обеспечивала скорость передачи данных 400G. Ciena Corporation на год опередила своих конкурентов. Как оказалось, потребность рынка в таком мощном решении была очень высокой, и это проявилось в скорости адаптации. В свое время Ciena Corporation понадобилось почти 3 года, чтобы развернуть 5000 модулей для технологии 100G. Для технологии 400G потребовалось меньше года.

В конце 2019 года компания анонсировала новое поколение когерентных решений WaveLogic 5, которое поддерживает скорость передачи данных до 800G. WaveLogic 5 значительно превосходит предшествующие технологии в масштабируемости и экономичности. Ее пропускная способность на длину волны на 50% выше, а спектральная эффективность на 20% больше по сравнению с зарождающимися решениями 600G.

Благодаря WaveLogic 5 поставщики сетей смогут окончательно перейти с маршрутизаторов с интерфейсом 100GbE на маршрутизаторы с интерфейсом 400GbE, что упростит и ускорит переход на сети следующего поколения. При этом маршрутизаторы смогут обеспечивать 400GbE на любых расстояниях: в пределах города или в масштабе океана. Решение WaveLogic 5 соответствует требованиям одиночных межсоединений ЦОД, подходит для установки в городской/магистральной среде, средах доступа операторов кабельных сетей 4G/5G. В IV квартале 2021 фискального года Ciena Corporation подключила 34 новым клиентам технологию WaveLogic 5, а по итогам года совокупное число клиентов WaveLogic 5 составило 140 по всему миру. С момента начала поставок WaveLogic 5 компания подключила к новой технологии около 25 000 модемов.

Источник: данные компании

В 2021 году Ciena Corporation выкупила у AT&T ее технологию виртуальной маршрутизации и коммутации Vyatta, которая поможет компании укрепить возможности адаптивного IP и увеличить доступность сетей 5G. Однако стоимость покупки Vyatta не раскрывается. Также в 2021 году Ciena Corporation объявила о партнерстве с Samsung: компании объединят свои решения xHaul (транспортные сети Fronthaul, Midhaul и Backhaul, которые соединяют узлы сотовой связи друг с другом, с опорной сетью и с ЦОД) с технологией Samsung 5G и сетью радиодоступа (Radio Access Network, RAN), чтобы помочь мобильным операторам внедрить 5G и обеспечить надежное сквозное соединение с ЦОД.

Кроме того, на базе технологии WaveLogic 5 Ciena Corporation разработала готовое решение GeoMesh Extreme для подводных ЦОД, включающее в себя оборудование, программное обеспечение и профессиональные услуги. Данное решение позволяет операторам подводных сетей масштабировать свои возможности передачи информации и, самое главное, защищать трафик от неизбежных сбоев кабеля под водой. В начале января 2022 года компания Gulf Bridge International, осуществляющая подключение к сетям и облачным сервисам, сообщила о внедрении решения GeoMesh Extreme в Персидском заливе для повышения емкости и производительности сети в регионе. Требования к интернет-трафику в странах Персидского залива растут, необходимо надежное соединение с Европой и Индией, особенно с учетом того что в конце 2022 года в Катаре пройдет чемпионат мира по футболу. Такое крупное спортивное мероприятие, без сомнений, будет транслироваться на весь мир, поэтому подводные сети должны обеспечить качественный видеотрафик.

Более того, в настоящее время более 99% мирового межконтинентального трафика электронной связи проходит по подводным кабелям, в связи с этим Ciena Corporation прогнозирует, что пропускная способность во всех подводных коридорах будет расти более чем на 40% в год в течение следующих нескольких лет.

к содержанию ↑Перспективы гипермасштабируемых ЦОД

Необходимость строительства и обновления гипермасштабируемых ЦОД диктуется новыми трендами: переходом на облачные сервисы, цифровой трансформацией, разворачиванием 5G, появлением IoT, развитием технологий AR/VR. Другими словами, требуется все больше места для хранения постоянно растущего объема больших данных. По сведениям Ericsson Mobility Report, к 2025 году видеоконтент, который требует гораздо больше места, нежели текстовая информация или фото, будет занимать около 75% всего мобильного трафика.

Взрывной рост инвестиций в дата-центры может стать одним из главных направлений для инвестиций в 2022 году. По данным Evercore, в 2021 году капитальные расходы компаний на обновление гипермасштабируемых ЦОД увеличились на 18% и продолжат расти в ближайшие несколько лет. В свою очередь, JPMorgan прогнозирует, что расходы «Большой четверки» (Amazon, Microsoft, Alphabet и Meta Platforms) в 2022 году на строительство и расширение дата-центров вырастут на 30% г/г, что станет рекордным темпом за последние 4 года.

По оценкам Technavio, мировой рынок решений для дата-центров, включая оборудование, ПО и сервисы, по итогам 2021 года расширился на 18,3% г/г, при этом среднегодовые темпы роста рынка на горизонте 2020–2025 гг. оцениваются в 21%. В абсолютном выражении за указанные 5 лет рынок решений для дата-центров может вырасти более чем на $ 500 млрд.

Таким образом, мы ожидаем, что увеличение инвестиций в дата-центры положительно отразится на бизнесе поставщиков телекоммуникационного и сетевого оборудования, в первую очередь на бизнесе Ciena Corporation. По данным Omdia, Ciena Corporation является мировым лидером среди независимых интернет-провайдеров для межсоединений ЦОД, среди провайдеров когерентных оптических сетей, среди поставщиков сетевого оборудования для когерентных сетей. Более 20% выручки Ciena Corporation приходится на решения для гипермасштабируемых ЦОД. Компания прогнозирует, что в ближайшие годы ее совокупный адресуемый рынок расширится с $ 13 млрд до $ 22 млрд за счет перехода на оптические сети и оборудование нового поколения и потребности в более высокой пропускной способности сетей. В текущих условиях бизнес Ciena Corporation обладает значительным потенциалом роста.

к содержанию ↑Финансовый отчет

9 декабря 2021 года Ciena Corporation опубликовала отчетность по итогам IV квартала и 12 мес. 2021 фискального года с окончанием 30 октября. Квартальная выручка компании увеличилась на 25,7% г/г и составила $ 1041 млн. Валовая и операционная прибыль возросла на 17,6% г/г и 33,7% г/г соответственно. Чистая прибыль (Non-GAAP) в IV квартале расширилась на 40,4% г/г и достигла $ 133 млн. В свою очередь, прибыль в расчете на акцию (Non-GAAP) составила $ 0,85 по сравнению с $ 0,60 в аналогичном квартале прошлого фискального года.

Однако по итогам полного 2021 фискального года результаты Ciena Corporation оказались не такими выдающимися. Выручка возросла лишь на 2,5% г/г, до $ 3,6 млрд. Чистая прибыль (Non-GAAP) уменьшилась на 0,8% г/г, до $ 456 млн. Показатель EPS составил $ 2,91 против $ 2,95 годом ранее. Денежный поток от операционной деятельности в 2021 году увеличился на 9,7% г/г, с $ 494 млн годом ранее до $ 542 млн.

В то же время по итогам года портфель будущих заказов компании удвоился и составил $ 2,2 млрд. По мнению топ-менеджмента, такая динамика отражает сохраняющееся лидерство компании в условиях высокого спроса в отрасли. Диверсифицированные доходы, технологическое лидерство, инвестиции в R&D и долгосрочные взаимоотношения с клиентами обеспечивают Ciena Corporation стратегическое преимущество перед конкурентами.

В IV квартале Ciena Corporation выкупила акций на общую сумму $ 26,7 млн в рамках программы обратного выкупа акций. Кроме того, 1 декабря 2021 года объявлено о новой программе buyback на сумму $ 1 млрд, причем $ 250 млн будут выкуплены в рамках ускоренного buyback.

| Финансовые показатели, млн $ (Non—GAAP) | 4Q21* | 4Q20* | Изм. | 12М21* | 12М20* | Изм. |

| Выручка | 1 041 | 828 | 25,7% | 3 621 | 3 532 | 2,5% |

| Валовая прибыль | 482 | 410 | 17,6% | 1 736 | 1 675 | 3,6% |

| Операционные затраты | 307 | 279 | 10,1% | 1 129 | 1 055 | 7,0% |

| Операционная прибыль | 175 | 131 | 33,7% | 607 | 620 | -2,2% |

| Чистая прибыль | 133 | 94 | 40,4% | 456 | 460 | -0,8% |

| Diluted EPS, $ | 0,85 | 0,60 | 41,7% | 2,91 | 2,95 | -1,4% |

| EBITDA | 199 | 154 | 28,9% | 703 | 714 | -1,6% |

* Фискальный год с окончанием в октябре

Источник: данные компании, расчеты ФГ «ФИНАМ»

к содержанию ↑Финансовые прогнозы

Ciena Corporation прогнозирует в I квартале 2022 фискального года выручку в диапазоне $ 870–910 млн. По итогам полного 2022 фискального года компания прогнозирует рост выручки на 11–13% г/г, при этом операционные затраты оцениваются в среднем в $ 300 млн ежеквартально. Маржинальность по операционной прибыли по итогам 2022 фискального года ожидается на уровне 15–16%. В компании отмечают, что глобальные проблемы в цепочках поставок оказывают негативное влияние на стоимость заказов, доступность оборудования и скорость исполнения заказов. Топ-менеджмент ожидает, что этот фактор сохранит свое влияние в 2022 году.

Говоря о более долгосрочной перспективе, Ciena Corporation прогнозирует, что с 2023 фискального года темпы роста выручки замедлятся до 6–8% г/г. К 2024 фискальному году компания хочет увеличить маржинальность по операционной прибыли до 17–18%. Также в ближайшие 3 года компания прогнозирует рост показателя EPS в среднем на 10% ежегодно. Ориентир для свободного денежного потока — 75–85% операционной прибыли, начиная с 2024 фискального года.

| Финансовые показатели, млн $ (Non—GAAP) | 2019* | 2020* | 2021* | 2022E* | 2023E* | 2024Е* |

| Выручка | 3 572 | 3 532 | 3 621 | 4 061 | 4 349 | 4 638 |

| Валовая прибыль | 1 542 | 1 675 | 1 736 | 1 823 | 1 975 | 2 163 |

| Adj. EBITDA | 557 | 714 | 703 | 728 | 813 | 935 |

| Операционная прибыль | 469 | 620 | 607 | 637 | 743 | 816 |

| Чистая прибыль | 332 | 460 | 456 | 478 | 564 | 631 |

| Diluted EPS, $ | 2,11 | 2,95 | 2,91 | 3,11 | 3,68 | 4,18 |

| Cash & Equivalents | 904 | 1 089 | 1 422 | 2 660 | 2 037 | 1 929 |

| Валюта баланса | 3 893 | 4 181 | 4 865 | 5 138 | 5 555 | 5 659 |

| Совокупный долг | 687 | 683 | 677 | 698 | 719 | — |

| Чистый долг | -327 | -556 | -927 | -958 | -1 250 | -1 410 |

| Операционный денежный поток | 413 | 494 | 542 | 475 | 674 | 706 |

| Капитальные затраты | 63 | 83 | 79 | 87 | 91 | 93 |

| Свободный денежный поток | 350 | 411 | 462 | 423 | 585 | 639 |

| Gross Profit Margin, % | 43,2% | 47,4% | 47,9% | 44,9% | 45,4% | 46,6% |

| Adj. EBITDA Margin, % | 15,6% | 20,2% | 19,4% | 17,9% | 18,7% | 20,2% |

| Operating Profit Margin, % | 13,1% | 17,6% | 16,8% | 15,7% | 17,1% | 17,6% |

| Net Income Margin, % | 9,3% | 13,0% | 12,6% | 11,8% | 12,9% | 13,6% |

| ROA, % | 8,7% | 11,4% | 10,1% | 9,3% | 10,2% | 11,6% |

| ROE, % | 16,2% | 19,6% | 16,5% | 15,1% | 17,1% | 17,7% |

* Фискальный год с окончанием в октябре

Источник: данные компании, Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Оценка

Для прогнозирования стоимости акций Ciena Corporation мы использовали оценку по мультипликаторам относительно аналогов. Оценка по прогнозным мультипликаторам P/E NTM и EV/EBITDA NTM предполагает целевую капитализацию $ 12,8 млрд и целевую стоимость акции $ 82,80 на следующие 12 мес. с потенциалом 25,5% к текущей цене. Исходя из апсайда, мы присваиваем рекомендацию «Покупать» акциям Ciena Corporation.

| Компании-аналоги | P/E NTM | EV/EBITDA NTM |

| Ciena Corporation | 21,0 | 12,9 |

| Cisco Systems | 16,5 | 11,8 |

| Arista Networks | 35,1 | 24,3 |

| Motorola Solutions | 24,4 | 16,9 |

| Ubiquiti | 29,0 | 23,6 |

| Juniper Networks | 16,9 | 10,9 |

| Медиана по аналогам | 24,4 | 16,9 |

| Показатели для оценки | Чистая прибыль NTM | EBITDA NTM |

| Ciena Corporation, млн $ | 498,0 | 749,4 |

| Оценочная капитализация Ciena Corporation, млрд $ | 12,1 | 13,5 |

Источник: данные компании, Reuters, расчеты ФГ «ФИНАМ»

| Показатель | Значение |

| Целевая капитализация, млрд $ | 12,8 |

| Целевая EV, млрд $ | 11,9 |

| Целевая цена, $ | 82,80 |

| Потенциал роста, % | 25,5% |

| Количество акций в обращении, млн | 154,9 |

| Чистый долг (4Q21*), млн $ | -860,5 |

* Фискальный год с окончанием в октябре

Источник: данные компании, Reuters, расчеты ФГ «ФИНАМ»

Средневзвешенная целевая цена акций Ciena Corporation по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 81 (апсайд — 22,8% от текущих уровней), а рейтинг акций эквивалентен 4,5 (где 5 — Strong Buy, а 1 — Strong Sell). В том числе оценка целевой цены акций Ciena Corporation аналитиками Raymond James составляет $ 80 («Покупать»), Evercore ISI — $ 85 («Покупать»), Cowen and Company — $ 88 («Покупать»).

к содержанию ↑Акции на фондовом рынке

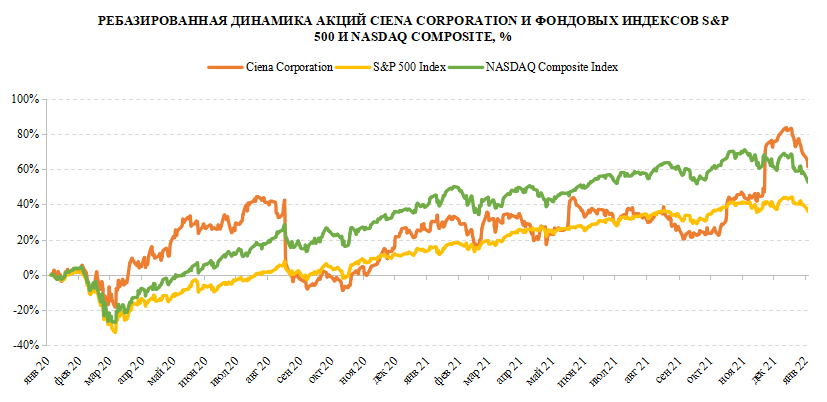

По результатам 2021 года акции Ciena Corporation принесли инвесторам доходность 45,6%, опередив технологический индекс NASDAQ Composite и индекс широкого рынка S&P 500, которые продемонстрировали рост на 21,4% и 26,9% соответственно. Однако за неполный первый месяц 2022 года акции просели на 15% на фоне общей коррекции рынка. Тем не менее мы считаем, что падение акций будет недолгим, поскольку по ним не наблюдается переоценки, а бизнес компании демонстрирует стабильные темпы роста. Публикация квартальной отчетности в начале марта может придать бумагам дополнительный импульс.

Источник: Reuters, расчеты ФГ «ФИНАМ»

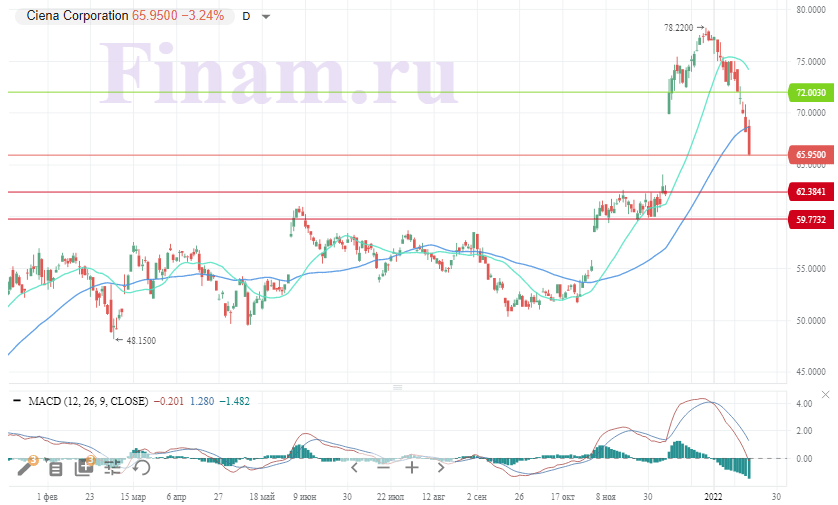

к содержанию ↑Технический анализ

С точки зрения технического анализа акции Ciena Corporation в начале декабря 2021 года продемонстрировали резкий рост, поводом для оптимизма стали публикация сильной квартальной отчетности и повышение прогнозов на 2022 год. Рост акций продолжался вплоть до конца года, но 2022 год бумаги начали с коррекции. По нашему мнению, ближайшие уровни поддержки расположены на $ 62 и $ 59, а сопротивлением может выступить уровень $ 72. Считаем, что диапазон $ 60–65 может быть интересен для покупок.

Источник: finam.ru

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 24.01.2022.

Добавить комментарий