| «Детский мир» | |

| Рекомендация | Держать |

| Целевая цена: | 103 руб. |

| Текущая цена: | 89 руб. |

| Потенциал: | 16% |

Инвестиционная идея

«Детский мир» – ритейлер товаров для детей в России и Казахстане с выручкой в 2018 году 111 млрд руб. Сеть «Детский мир» насчитывает 743 магазина, в 2019-2022 компания планирует открыть еще как минимум 300 новых торговых точек. «Детский мир» вышел на IPO в феврале 2017 г. при цене размещения 85 руб. Крупнейший акционер – АФК Система.

Отчетность Детского мира отразила расширение бизнеса, и при этом менеджмент показал способность сдерживать рост издержек. Показатели выручки, прибыли вышли на рекордные уровни, и компания продолжает распределять всю прибыль на дивиденды. Мы ожидаем дальнейшего роста прибыли и дивидендов, и повышаем целевую цену с 93,4 руб. до 103 руб. Потенциал 16% в перспективе 12 мес. Рекомендация – «держать». На акции DSKY смотрим, прежде всего, как на дивидендный кейс.

- Прибыль за 2018 повысилась на 36% до 6,6 млрд.руб. благодаря росту сопоставимой выручки, открытию новых торговых площадей и оптимизации операционных затрат.

- Ритейлер планирует открыть как минимум 300 магазинов в 2019-2022 годах, и это станет главным драйвером роста прибыли в следующие годы.

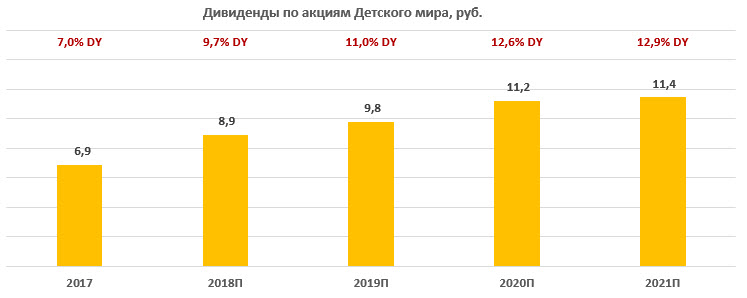

- Биржевой консенсус предполагает замедление динамики прибыли до 12,9% CAGR в 2019-2020 гг., но акции DSKY интересны, прежде всего, дивидендами. Менеджмент предвидит финальный дивиденд в размере 4,5 руб. на акцию с доходностью 5,1%. Годовой платеж 8,9 руб. на акцию с DY9,7%. Отметим, что у Детского мира лучшие дивидендные показатели в отрасли, и мы ожидаем, что по норме выплат и дивидендной доходности компания будет возглавлять российский ритейл.

- По мультипликаторам акции DSKY торгуются с умеренным дисконтом по отношению к аналогам.

| Основные показатели акций | ||||||

| Тикер | DSKY | |||||

| ISIN | RU000A0JSQ90 | |||||

| Рыночная капитализация | 65 млрд.руб. | |||||

| Кол-во обыкн. акций | 739 млн | |||||

| Free float | 34% | |||||

| Мультипликаторы | ||||||

| P/E LTM | 9,9 | |||||

| P/E 2018Е | 9,3 | |||||

| EV/EBITDA LTM | 7,0 | |||||

| EV/EBITDA 2019Е | 6,2 | |||||

| Финансовые показатели, млрд. руб. | ||||||

| 2016 | 2018 | 2019П | ||||

| Выручка | 97,0 | 110,9 | 126,4 | |||

| EBITDA | 9,8 | 11,9 | 13,4 | |||

| Чистая прибыль | 4,8 | 6,6 | 7,1 | |||

| Финансовые коэффициенты | ||||||

| 2017 | 2018 | |||||

| Маржа EBITDA | 10,1% | 10,7% | ||||

| Чистая маржа | 5,0% | 6,0% | ||||

| Чистый долг/EBITDA | 1,1 | 1,5 | ||||

Краткое описание эмитента

Детский мир — ритейлер товаров для детей в России, Белоруссии и Казахстане с выручкой в 2018 году 111 млрд руб. Сейчас сеть «Детский мир» насчитывает 743 магазина, в 2019-2022 компания планирует открыть еще как минимум 300 новых торговых точек. «Детский мир» вышел на IPO в феврале 2017 г. при цене размещения 85 руб. Крупнейший акционер – АФК Система.

Структура капитала. Контрольный пакет акций, ~52%, находится у АФК Система. Free-float – 34%. Детский мир вышел на IPO в феврале 2017 г. при цене размещения 85 рублей.

Финансовые показатели «Детского мира»

- Рекордная прибыль, в рамках ожиданий. Детский мир отчитался о росте прибыли на 36% до рекордных 6,6 млрд.руб в 2018 г. благодаря положительной динамике сопоставимых продаж (+4,3%), открытию новых магазинов, а также контролем за постоянными операционными расходами. В прошлом году компания открыла 121 новых магазинов, прирост торговой площади составил 11,6%. Продажи онлайн практически удвоились в прошлом году до 8,8 млрд.руб.

- Динамика LFL выручки замедлилась в прошлом году до +4,3% г/г с +7,2% г/г в 2017 г., но остается на положительной территории и отражает приток покупателей от конкурентов. Доля ритейлера на рынке детских товаров увеличилась за год.

- Маржа EBITDA улучшилась до 60 б.п. до 10,7% благодаря оптимизации расходов на аренду и персонал.

- Чистый долг увеличился на 74% до 18,1 млрд.руб, но долговую нагрузку на уровне 1,5х EBITDA мы считаем приемлемой.

- Биржевые прогнозы остаются благоприятными. Несмотря на снижение рождаемости и реальных доходов населения, результаты отражают здоровую динамику развития бизнеса, а также контроль за расходами и улучшение операционной рентабельности в отличие от продуктового ритейла.

Основные финансовые показатели «Детского мира»

| млн руб., если не указано иное | 2018 МСФО 16* | 2018 МСФО 17 | 2017 МСФО 17 | Изм., % |

| Выручка | 110 874 | 110 874 | 97 003 | 14,3% |

| EBITDA | 20 332 | 11 883 | 9 843 | 20,7% |

| Маржа EBITDA | 18,3% | 10,7% | 10,1% | 0,57% |

| Чистая прибыль | 5 694 | 6 603 | 4 844 | 36,3% |

| Маржа чистой прибыли | 5,1% | 6,0% | 5,0% | 0,96% |

| Чистый долг | 18 135 | 10 436 | 74% | |

| Сопоставимые продажи | 4К 2018 | 3К 2018 | 2018 | 2017 |

| LFL продажи | 3,0% | 3,7% | 4,3% | 7,2% |

| LFL траффик | 5,4% | 5,2% | 6,9% | 12,2% |

| LFL чек | -2,3% | -1,5% | -2,4% | -4,4% |

* МСФО 16 «Аренда» новый стандарт, применимый DSKY с 1 янв.2018, результаты 2017не пересчитывались

Источник: данные компании, расчеты ГК ФИНАМ

Прогнозные показатели «Детского мира»

| млрд.руб., если не указано иное | 2017 | 2018 | 2019П | 2020П |

| Выручка | 97,0 | 110,9 | 126,4 | 140,9 |

| Изменение | 22% | 14% | 14% | 11% |

| EBITDA | 9,8 | 11,9 | 13,4 | 17,7 |

| Изменение | 20% | 21% | 13% | 32% |

| Маржа EBITDA | 10,1% | 10,7% | 10,6% | 12,6% |

| Чистая прибыль | 4,8 | 6,6 | 7,1 | 8,1 |

| Изменение | 27% | 36% | 7% | 15% |

| Маржа прибыли | 5,0% | 6,0% | 5,6% | 5,8% |

| Чистый долг | 10,4 | 18,1 | 15,2 | 14,8 |

| Ч.долг/EBITDA | 1,06 | 1,53 | 1,13 | 0,84 |

| Дивиденды | 5,06 | 6,57 | 7,22 | 8,27 |

| DPS, руб. | 6,9 | 8,9 | 9,8 | 11,2 |

| Изменение | NA | 30% | 10% | 15% |

| DY | 7,0% | 9,7% | 11,0% | 12,6% |

| DPS, руб. | 6,85 | 8,09 | 8,71 | 10,55 |

| Изменение | NA | 18% | 8% | 21% |

| DY | 7.0% | 9.2% | 9.9% | 12.0% |

Источник: прогнозы Bloomberg, расчеты ГК «ФИНАМ»

к содержанию ↑Дивиденды «Детского мира»

Согласно дивидендной политике, Детский мир распределяет на дивиденды не менее 50% чистой прибыли по МСФО. За 2017 год суммарные выплаты составили 5,1 млрд.руб. или 100% прибыли по РСБУ (105% прибыли по МСФО). Мы ожидаем сохранения высоких норм выплат пока основному акционеру ритейлера АФК Система необходима ликвидность для погашения кредитов после судебного разбирательства.

По итогам 2018 года компания также планирует направить всю прибыль на выплаты акционерам. Промежуточный дивиденд за 9 мес. составил 4,39 руб. на акцию, финальный дивиденд, по оценкам менеджмента, предвидится в размере 4,5 руб. на акцию с DY 5,1%. Годовой платеж, таким образом, составляет 8,9 руб., что на 30% больше DPS 2017, а дивидендная доходность близка к 10%. По дивидендным критериям – норма выплат, доходность, это самая привлекательная бумага в российском ритейле. В дальнейшем с ростом бизнеса и прибыли ожидается увеличение выплат, и мы ожидаем, что по дивидендной доходности бумаги DSKY будут по-прежнему превосходит среднеотраслевую.

Источник: прогнозы ГК ФИНАМ

Оценка

При оценке мы ориентировались в большей степени на российский потребительский сектор, отдав ему вес 80% из-за общих ключевых драйверов — демографические тренды, покупательная способность, растущая конкуренция, а также наличия детских товаров в ассортименте продуктовых ритейлеров. Вес зарубежных ритейлеров детских товаров, соответственно 20%, с применением странового дисконта 40%. В расчет целевой цены мы также включили анализ стоимости по собственной целевой доходности, 8.5% DY.

Оценка по мультипликаторам предполагает целевую цену DSKY 96,2 руб. с потенциалом 8%. Анализ стоимости по собственной дивидендной доходности транслирует таргет 109,8 руб. с потенциалом 24% при среднем DPS 2018-2019E 9,3% и целевой DY 8,5%. Агрегированная целевая цена 103 руб. с потенциалом 16%. Мы повышаем целевую цену с 93,4 руб. до 103 руб. и сохраняем рекомендацию «держать». Акции DSKY привлекательны, прежде всего, дивидендами.

Ниже приводим основные данные по мультипликаторам:

| Название компании | Страна | P/E, 2018 | P/E, 2019E | EV/EBITDA, 2018E | EV/EBITDA, 2019E | |

| Детский мир | Россия | 9,9 | 9,3 | 7,0 | 6,2 | |

| Российские аналоги: | ||||||

| Магнит | Россия | 13,2 | 12,3 | 7,2 | 6,7 | |

| X5 | Россия | 14,1 | 12,4 | 6,0 | 5,3 | |

| Лента | Россия | 8,1 | 8,1 | 5,2 | 5,2 | |

| О’КЕЙ | Россия | 25,3 | 18,1 | 7,4 | 6,8 | |

| Зарубежные аналоги: | ||||||

| Carter’s | США | 15,6 | 14,3 | 9,8 | 9,4 | |

| Five Below | США | 51,7 | 44,3 | 29,9 | 27,8 | |

| Jumbo | Греция | 12,9 | 12,6 | 7,7 | 7,5 | |

| Childrens Place | США | 15,0 | 14,1 | 7,7 | 7,4 | |

| Российские аналоги, медиана | 13,2 | 12,3 | 7,0 | 6,2 | ||

| Зарубежные аналоги, медиана | 15,3 | 14,2 | 8,8 | 8,4 | ||

Источник: Thomson Reuters, расчеты ГК ФИНАМ

к содержанию ↑Техническая картина акций

На недельном графике акции Детского мира продолжают боковой тренд. Акции продолжают восстанавливаться от февральских минимумов ~86,7 и сейчас тестируют уровень 89 руб. мы считаем текущие цены приемлемыми для открытия лонгов с цель 95 и 101,5. Уровни поддержки 87 и 85.

Источник: charts.whotrades.com

Источник анализа: ФИНАМ.

Добавить комментарий