| «Сбербанк» ао | |

| Рекомендация | Держать |

| Целевая цена | 268 руб. |

| Текущая цена | 233 руб. |

| Потенциал | 15% |

| «Сбербанк» ап | |

| Рекомендация | Держать |

| Целевая цена: | 201 руб. |

| Текущая цена: | 200 руб. |

| Потенциал: | 1% |

Инвестиционная идея

Сбербанк – крупнейший российский банк, на который приходится около трети всех банковских активов страны и 45% всех вкладов населения.

Мы подтверждаем рекомендацию «держать» по акциям Сбербанка и целевую цену 268 руб. на 12 мес. по обыкновенным бумагам и 201 руб. по привилегированным, хотя и отмечаем риски углубления коррекции в среднесрочном периоде на фоне переоценки прогнозов по прибыли кредитора в результате замедления экономического роста. В долгосрочном плане банк будет оставаться привлекательной инвестиционной историей благодаря высокой рентабельности капитала, дивидендной политике, лидерским позициям в отрасли, развитию экосистемы и консолидации отрасли.

- Прибыль акционеров выросла во 2К на 16,1% до 250 млрд.руб., чистые процентные доходы после резервирования повысились на 2% (до резервов +1,2%), комиссии повысились на 3,9%. Чистые доходы от трейдинговых операций составили 17,7 млрд.руб. в сравнении с убытком 43, млрд.руб. годом ранее.

- Банк понизил цель по корпоративному кредитованию до менее 3-5% (ранее 5-7%), чистой процентной марже до 5,25%-5,5% (5,5%+), росту комиссионных доходов до 10-12% (14-16%), операционной эффективности CiR до уровня 2018 года 35,3% (-50-100 б.п.). Одновременно Сбербанк улучшил прогноз по стоимости риска до 100-110 б.п. (ранее около 130 б.п.), по достаточности капитала до выше 13% (выше 12,5%).

- Биржевой консенсус по прибыли 2019П транслирует ожидания роста прибыли на 9% до рекордных 903 млрд.руб. Смягчение кредитной денежной политики вряд ли сильно повысит спрос на кредиты на фоне вялой экономики и снижения реальных доходов, но позволит уменьшить стоимость фондирования.

- Мы ожидаем развития дивидендной истории Сбербанка с повышением следующих выплат на 25% до 20 руб. на акцию за счет роста прибыли на 9% и норм выплат до 50%. При ожидаемой доходности 8,6% по обыкновенным акциям и 10,0% по привилегированным акции являются лучшим предложением для инвесторов в российской банковской отрасли.

| Основные показатели обыкн. акций | |||||

| Тикер | SBER | ||||

| ISIN | RU0009029540 | ||||

| Рыночная капитализация | 5 043 млрд.руб. | ||||

| Кол-во обыкн. акций | 21 587 млн | ||||

| Free float | 48% | ||||

| Основные показатели прив. акций | |||||

| Тикер | SBER_p | ||||

| ISIN | RU0009029557 | ||||

| Кол-во обыкн. акций | 1 000 млн | ||||

| Free float | 100% | ||||

| Мультипликаторы | |||||

| P/E LTM | 6,1 | ||||

| P/E 2019E | 5,7 | ||||

| P/B LFI | 1,2 | ||||

| DY 2019Е SBER | 8,6% | ||||

| DY 2019E SBER_p | 10,0% | ||||

| Финансовые показатели, млрд. руб. | |||||

| 2017 | 2018 | 2019П | |||

| Чистая прибыль акц. | 750,4 | 832,9 | 902,7 | ||

| Дивиденд, руб. | 12,0 | 16,0 | 20,0 | ||

Краткое описание эмитента

Сбербанк – крупнейший российский банк, на который приходится около трети всех банковских активов страны и 45% всех вкладов населения. В Группу входят ~16 тыс. отделений на территории России, а также банки в СНГ, Центральной и Восточной Европе, Турции, Великобритании, США и других странах. Помимо традиционных банковских операций банк также вовлечен в инвестиционный бизнес. Чистая прибыль акционеров достигла в 2018 г. рекордных 833 млрд руб.

Стратегия 2018-2020 включает в себя не только развитие банковских услуг и продуктов, но также создание собственной экосистемы — проекты в сфере мобильной связи, здоровья, кибербезопасности, и другие нефинансовые услуги для бизнеса и населения и др. В перспективе экосистема позволит сохранить лояльность клиентов и принести дополнительный доход.

Структура капитала. Контрольным пакетом акций, 50% + 1 акция, владеет Банк России. Free-float обыкновенных акций 48% и привилегированных 100%.

к содержанию ↑Финансовые показатели Сбербанка

- Прибыль и рентабельность. Сбербанк выпустил умеренно позитивный финансовый отчет по МСФО за 2-й квартал. Прибыль акционеров выросла на 16,1% до 250 млрд.руб., чистые процентные доходы после резервирования повысились на 2% (до резервов +1,2%), комиссии повысились на 3,9%. Чистые доходы от трейдинговых операций составили 17,7 млрд.руб. в сравнении с убытком 43 млрд.руб. годом ранее. Стоимость риска снизилась на 58 б.п. до 0,14% в основном за счет корпоративного сегмента кредитного портфеля, где банк распустил резерв по Агрокор после его реструктуризации. Несмотря на рост прибыли отчетность подтвердила тенденцию к замедлению темпов роста доходов от кредитования, комиссий. На результаты неблагоприятно повлиял малый спрос на финансирование со стороны компаний, рост стоимости фондирования, ослабление результатов по страхованию и пенсионному фонду.

Рентабельность собственного капитала (TTM) повысилась до 23,6% с 22,2% в 1К2019, достаточность капитала 1-го уровня по Базелю 3 снизилась за квартал до 12,3% 12,6% на фоне выплаты дивидендов. Операционная эффективность несколько ухудшилась во 2К2019 — CiR повысился на 270 б.п. до 34,6% в сравнении с 2К2018.

- Баланс раскрыл смешанную динамику балансовых показателей. Активы увеличились на 0,7% к/к. Кредитный портфель снизился за последний квартал на 1,0% к/к за счет корпоративных займов (-3,6% к/к), где отмечается снижение спроса на финансирование со стороны крупных компаний и также могла повлиять валютная переоценка. Потребительское кредитование показало умеренный рост на 4,2% к/к. Качество портфеля остается высоким: доля неработающих кредитов (NPLs) снизилась до 4,0% с 4,2% в конце 1К2019, покрытие резервами NPLs составило 171,5% в сравнении с 166,9% кварталом ранее.

- Продажа Денизбанка. В результате сделки банк признает совокупный убыток в отчете о прибылях и убытках в размере 70 млрд.руб., но рисковые активы снизятся на 2,9 трлн.руб. в результате выбытия «дочки» с баланса, собственный капитал увеличится на 11,7 млрд.руб., что транслируется в повышение достаточности капитала на 120 б.п.

- Прогнозы на 2019 год. Банк понизил цель по корпоративному кредитованию до менее 3-5% (ранее 5-7%), чистой процентной марже до 5,25%-5,5% (5,5%+), росту комиссионных доходов до 10-12% (14-16%), операционной эффективности CiR до уровня 2018 года 35,3% (-50-100 б.п.). Одновременно Сбербанк улучшил прогноз по стоимости риска до 100-110 б.п. (около 130 б.п.), по достаточности капитала до выше 13% (выше 12,5%). Менеджмент также ожидает замедления темпов роста экономики в 2019 году до 1,0% (ранее 1,4%) и понижения ключевой процентной ставки в 2020 году на 25 б.п. до 6,75%.

В среднесрочном периоде навес над акциями могут создать новости об ослаблении экономического роста, увеличении кредитной нагрузки населения, снижения объемов выдачи ипотечных займов. Смягчение кредитной денежной политики вряд ли сильно повысит спрос на кредиты на фоне вялой экономики и снижения реальных доходов, но позволит уменьшить стоимость фондирования.

Вместе с тем, в долгосрочном плане банк будет оставаться привлекательной инвестиционной истории благодаря высокой рентабельности капитала, дивидендной политике, лидерским позициям в отрасли, развитию экосистемы и консолидации отрасли.

Биржевой консенсус по прибыли 2019П транслирует ожидания роста прибыли на 9% до рекордных 903 млрд.руб.

к содержанию ↑Основные финансовые показатели*

| млрд руб., если не указано иное | 2К 2019 | 2К 2018 | Изм., % | 1П 2019 | 1П 2018 | Изм., % |

| Чистый проц. доход до резервов | 353,1 | 349,0 | 1,2% | 690,6 | 682,5 | 1,2% |

| Резервирование | 9,2 | 12,0 | -23,3% | 26,5 | 32,1 | -17,4% |

| Чистый проц. доход с учетом резервов | 343,9 | 337,0 | 2,0% | 664,1 | 650,4 | 2,1% |

| Чистые комиссионные доходы | 115,1 | 110,8 | 3,9% | 219,6 | 205,2 | 7,0% |

| Чистая прибыль акционеров | 250,1 | 215,4 | 16,1% | 477,1 | 427,4 | 11,6% |

| CIR | 34,60% | 31,90% | 2,7% | 34,10% | 32,40% | 1,7% |

| Чистая процентная маржа | 5,18% | 5,80% | -0,6% | 5,08% | 5,75% | -0,7% |

| Балансовые показатели | 2К 2019 | 1К 2019 | 4К 2018 | Изм., к/к | Изм.,YTD | |

| Депозиты | 21 808 | 21 379 | 20 897 | 2,0% | 4,4% | |

| Кредиты gross | 20 618 | 20 824 | 21 082 | -1,0% | -2,2% | |

| — Корпоративные | 13 341 | 13 839 | 14 331 | -3,6% | -6,9% | |

| — Потребительские | 7 277 | 6 985 | 6 751 | 4,2% | 7,8% | |

| Кредиты net | 19 207 | 19 353 | 19 585 | -0,8% | -1,9% | |

| Доля проблемных кредитов (NPLs) | 4,0% | 4,2% | 3,8% | -0,2% | 0,2% | |

| Резерв/NPLs | 171,5% | 166,9% | 189,1% | 4,6% | -17,7% | |

| Активы | 31 562 | 31 329 | 31 198 | 0,7% | 1,2% | |

| ROE (ТТМ), % | 23,6% | 22,2% | 22,9% | 1,4% | 0,7% |

* без учета показателей Денизбанка

Источник: данные компании, расчеты ГК «ФИНАМ»

Прогноз по ключевым финансовым показателям Сбербанка

| 2017 | 2018 | 2019П | 2020П | |

| Чистая прибыль акционеров | 750,4 | 832,9 | 902,8 | 1 027,1 |

| Рост, % | 39% | 11% | 8% | 14% |

| ROE | 24% | 361 | 451 | 514 |

| Дивиденды | 271 | 33% | 25% | 14% |

| Рост, % | 100% | 43% | 50% | 50% |

| Норма выплат | 36% | 16,0 | 20,0 | 22,7 |

| DPS SBER, руб. | 12 | 6,4% | 8,6% | 9,1% |

| DY | 5,6% | 16,0 | 20,0 | 22,7 |

| DPS SBER_p, руб. | 12,0 | 7,3% | 10,0% | 10,3% |

| DY | 6,3% | 832,9 | 902,8 | 1 027,1 |

Источник: данные компании, прогнозы Reuters, ГК «ФИНАМ»

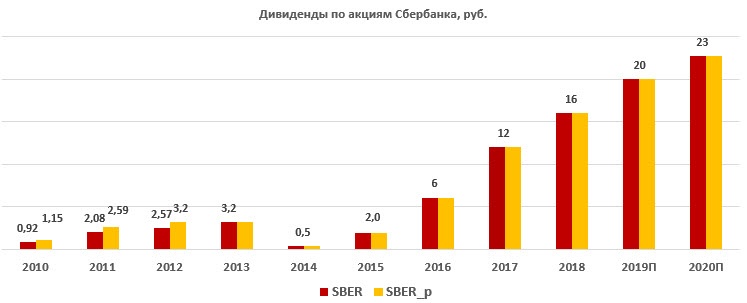

к содержанию ↑Дивиденды Сбербанка

В конце 2017 Сбербанк принял новую дивидендную политику в рамках Стратегии развития 2018-2020, которая предусматривает постепенное повышение нормы выплат до 50% прибыли по МСФО к 2020 при условии выполнения условий по нормативам достаточности капитала. Коэффициент выплат за 2018 год составил 43,5% прибыли по МСФО, за 2017 год 36%.

Мы ожидаем развития дивидендной истории Сбербанка с повышением следующих выплат на 25% до 20 руб. на акцию за счет роста прибыли на 9% и норм выплат до 50%. Во время конференц-колла банк подтвердил ожидания 50%-го коэффициента выплат по итогам 2019 года. Дивидендный пул, таким образом, составит 451,4 млрд.руб. При ожидаемой доходности 8,6% по обыкновенным акциям и 10,0% по привилегированным акции являются лучшим предложением для инвесторов в российской банковской отрасли.

Источник: данные компании, расчеты ГК ФИНАМ

к содержанию ↑Оценка

Мы сохраняем рекомендацию по обыкновенным акциям Сбербанк и целевую цену 268 руб. на перспективу 12 мес., хотя и отмечаем риски углубления коррекции в среднесрочном периоде на фоне переоценки ожиданий по прибыли на фоне ослабления экономического роста. Вместе с тем, инвестиционный кейс получит поддержку от дивидендной истории банка: мы ожидаем, что и в следующем сезоне бумаги кредитора окажутся лучшей дивидендной историей в финансовом секторе. Потенциал бумаг 15% в перспективе года.

Наша целевая цена по привилегированным акциям 201 руб. предполагает, что акции вполне справедливо оценены рынком. Рекомендация «держать».

Риски:

- Санкции, в том числе против банковского сектора РФ.

- Ослабление экономического роста, которое неблагоприятно повлияет на кредитование, качество активов, резервирование и окажет давление на прибыль. Снижение курса рубля также приведет к снижению показателей достаточности капитала.

Ниже приводим основные данные по мультипликаторам:

| Название компании | Рын. кап., млн $ | P/E 2019Е | P/E 2020Е | P/D 2019Е | P/D 2020Е |

| Сбербанк | 78 940 | 5,7 | 5,0 | 11,7 | 10,3 |

| ВТБ | 8 655 | 2,9 | 2,7 | 14,3 | 13,7 |

| Тинькофф банк | 3 638 | 6,5 | 5,3 | 35,8 | 18,4 |

| Банк Санкт-Петербург | 399 | 2,7 | 2,6 | 13,7 | 12,9 |

| МКБ | 2 537 | 8,2 | 5,7 | 59,6 | 28,4 |

| Российские аналоги, медиана | 5,7 | 5,1 | 14,0 | 13,3 | |

| Развивающиеся страны, медиана | 10,5 | 9,3 | 23,3 | 21,5 |

Источник: Thomson Reuters, расчеты ГК ФИНАМ

к содержанию ↑Техническая картина

На недельном графике обыкновенные акции корректируются после дивидендной отсечки, но по-прежнему находятся в рамках долгосрочного растущего тренда. Уровни 222 и 207 окажут поддержку.

По привилегированным акциям Сбербанка схожая техническая картина. Линии поддержки – 198 и 184.

Источник: Thomson Reuters

Добавить комментарий