Анализ динамики индексов

Динамика энергетического сектора за последние 13 мес. существенно отстает от глобального индекса акций. Инвесторы из-за пандемии начали снижать свои ожидания по прибыльности энергетических компаний. Улучшение ситуации с заболеваемостью в США и Европе может повысить спрос на нефть, что приведет к переоценке нефтегазового сектора и к сокращению отставания от глобального рынка акций.

Ребазированная динамика американских и российских индексов. Американский индекс энергетического сектора торгуется значительно хуже индекса широкого рынка. Новая администрация США не приносит инвесторам оптимизма относительного дальнейших перспектив компаний. Если новый президент США Джо Байден займет более мягкую позицию по защите окружающей среды, то можно ожидать сильную динамику в американских энергетических корпорациях.

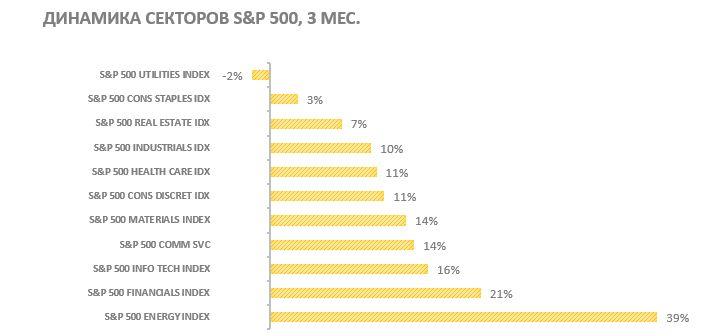

Что касается динамики секторов S&P за последние три месяца, то здесь в лидерах энергетический индекс S&P. Акции нефтяных компаний выросли вместе с нефтью, которая с начала ноября подорожала более чем на 56%. На 27 января 2021 г. цена на нефть марки Brent находится на уровне $ 56 за барр., что несколько выше среднего прогноза EIA. Можно ожидать в ближайшие месяцы некоторого отката нефтяных котировок в область $ 45–50 за барр., что спровоцирует коррекцию нефтегазового индекса. Данную просадку лучше использовать для покупки перспективных бумаг, поскольку к концу года ожидается резкое восстановление потребления со стороны ведущих производственных стран, что поддержит потребление и, вероятнее всего, вернет цены выше прогнозируемой $ 53 за барр.

Динамика секторов S&P 500 за последние 3 мес.

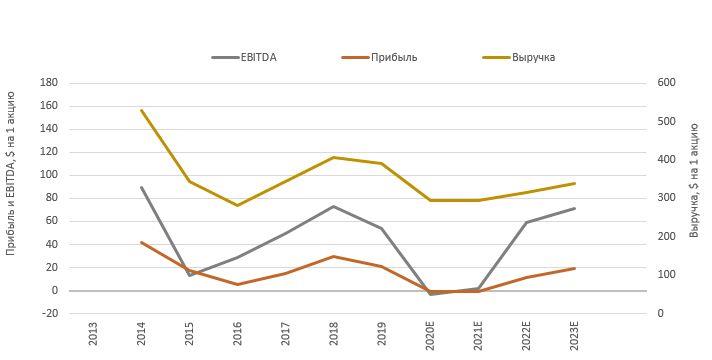

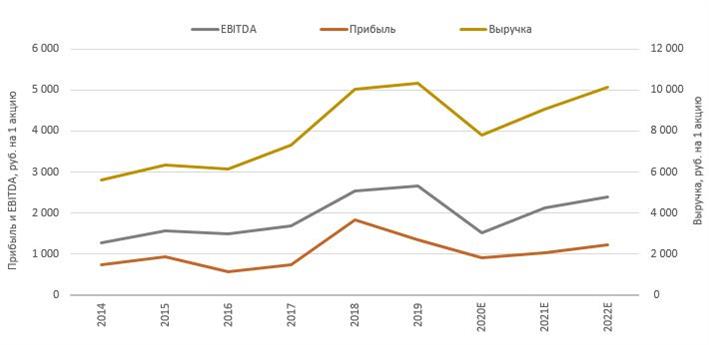

Прогнозы по корпоративным прибылям американского нефтегазового сектора пока несколько пессимистичны. Прибыли компаний из данного сектора не восстановятся к 2022 г., хотя общемировой уровень добычи будет на уровне докризисного 2019 г. Средняя прогнозная цена на нефть марки Brent в 2022 г. совпадает с прогнозом на 2021 г. и составляет $ 53 за барр. Выручка не восстановится к 2022 г. из-за сложностей американских компаний в получении лицензий на новые участки при новой администрации в США. Стоит отметить, что компании из энергетического сектора США станут более маржинальными в 2022 г., на наш взгляд, это связано с большим количеством увольнений в 2020 г. Данный фактор уменьшил себестоимость производства. Прогноз по выручке, EBITDA и чистой прибыли приведен ниже.

Динамика операционных показателей энергетических компаний

Нефтегазовый сектор индекса МосБиржи

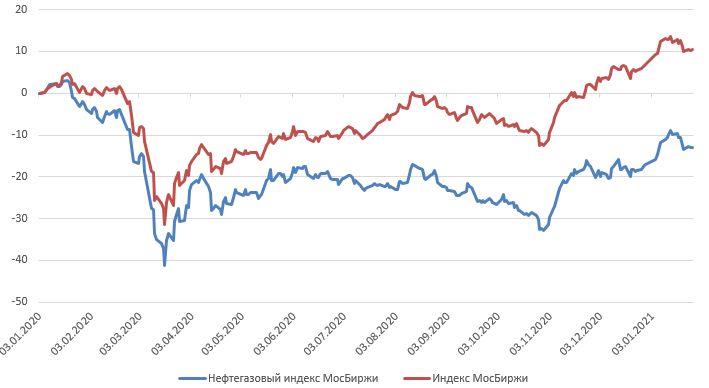

Нефтегазовый сектор индекса МосБиржи торгуется хуже индекса широкого рынка МосБиржи. Доходность индекса российских энергетических компаний в первых двух кварталах 2020 г. практически повторяла доходность индекса широкого рынка. На наш взгляд, такая динамика обусловлена большим весом российских нефтегазовых компаний в индексе широкого рынка МосБиржи. К концу января разница между доходностями энергетических секторов и индексов широкого рынка составляла для США 50, для Китая 47 и для Европы 21. Для рынка РФ разность между двумя доходностями составила 23. Низкое отставание доходностей энергетических компаний России от индекса широкого рынка МосБиржи относительно других рынков объясняется более низкой себестоимостью добычи углеводородов.

Ребазированная динамика индекса МосБиржи и нефтегазового индекса МосБиржи

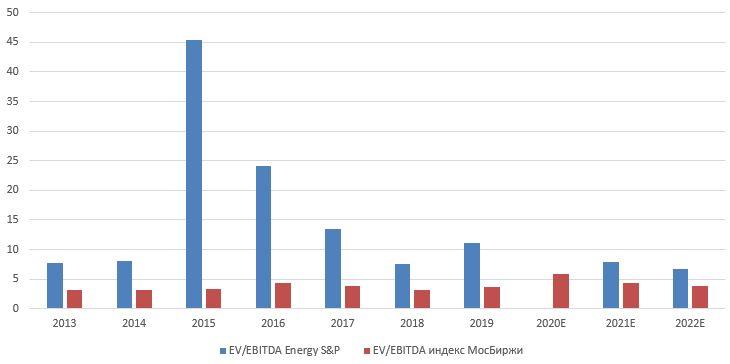

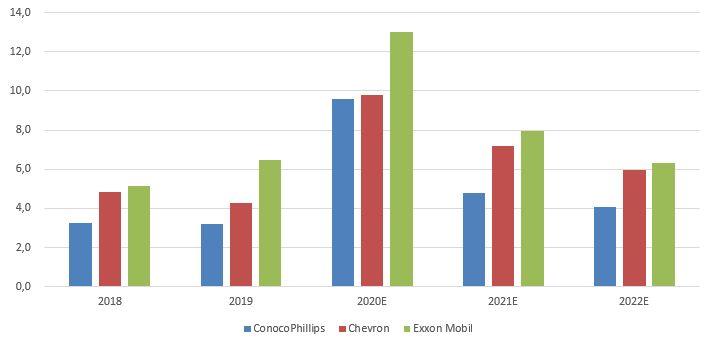

На гистограмме ниже показаны исторические и прогнозные соотношения EV/EBITDA американских и российских нефтегазовых компаний. Для российских нефтегазовых компаний EV/EBITDA был относительно стабилен в рассматриваемом периоде. При восстановлении доходных показателей российских компаний можно ожидать их постепенного восстановления до динамики индекса МосБиржи.

Динамика мультипликаторов индекса МосБиржи и нефтегазового индекса МосБиржи

Энергетический сектор S&P торгуется с отрицательной доходностью по прогнозной прибыли 2020П. Однако если рассмотреть 3 компании, имеющие наибольший вес в индексе энергетиков S&P, то можно отметить, что прогнозные значения 2020E мультипликаторов по этим компаниям значительно выше, чем за 2019 и 2018 гг. Это объясняется тем, что рассматриваемые компании цикличные, и восстановление их прибыльности приведет к нормализации мультипликаторов.

Динамика мультипликатора EV/EBITDA компаний с наибольшей капитализацией в энергетическом индексе S&P

Источник: Bloomberg

Российские нефтегазовые компании оказались более устойчивыми в кризисном 2020 г. Все основные доходные показатели по итогам года оказались положительными. Это связано с более низкими затратами российскими компаниями на добычу 1 барреля нефти. Прогнозные значения за 2022 г. по EBITDA и чистой прибыли не выходят на докризисные значения, хотя выручка полностью восстановится к 2022 г. Данный факт мы объясняем тем, что аналитики в своих прогнозах ожидают ужесточения налогов НДПИ и НДД, а также экспортных пошлин (у российских нефтегазовых компаний акцизы, такие как экспортная пошлина, НДПИ, НДД, являются частью себестоимости и вычитаются до расчета операционной прибыли) для российских нефтегазовых компаний со стороны правительства. Прогноз по выручке, EBITDA и чистой прибыли для российских нефтегазовых компаний приведен ниже.

Динамика операционных показателей компаний, входящих в нефтегазовый индекс МосБиржи

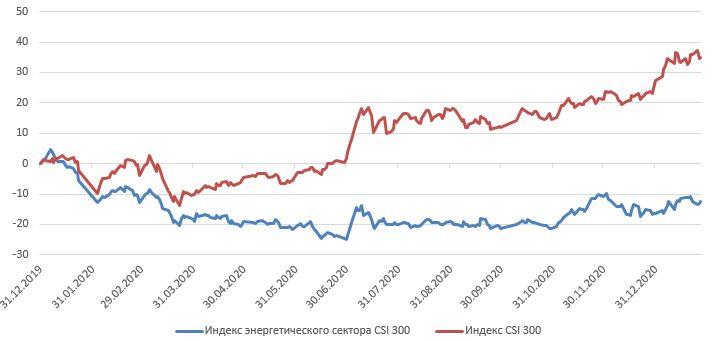

Энергетический сектор индекса CSI 300

Энергетический сектор индекса CSI 300 торгуется хуже индекса CSI 300. Негативная динамика китайских энергетических компаний объясняется повышенной конкуренцией в регионе.

Ребазированная динамика индекса CSI 300 и энергетического индекса CSI 300

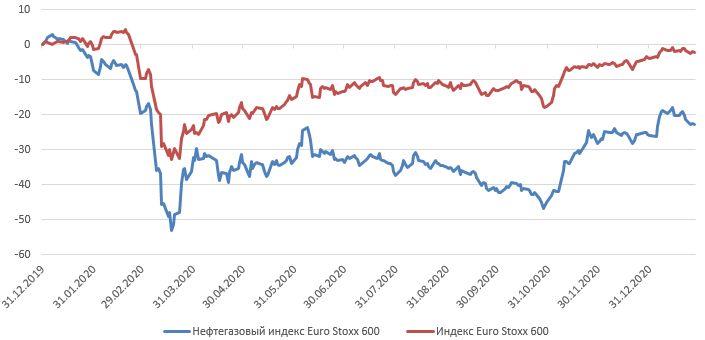

Индекс нефтегазового сектора Euro Stoxx 600

Европейский индекс нефтегазового сектора отстает от индекса широкого рынка. Причины данной динамики очень похожи на факторы, влияющие на энергетический сектор США. У европейских компаний высокая себестоимость добычи нефти, а также то, что многие страны ЕС приняли программы, которые предполагают полностью сократить выброс углеводорода в атмосферу к 2050 г.

Ребазированная динамика индекса Euro Stoxx 600 и нефтегазового индекса Euro Stoxx 600

Рекомендации по компаниям

Прогнозные мультипликаторы по компаниям и их маржинальность

| Компания | Страна | Рыночная капитализация ($ млн) | P/E 2021П | P/E 2022П | EV / EBITDA, LTM | EV / EBITDA, 2021П | EV / EBITDA, 2022П | DY, 2021П | DY, 2022П | DY, 2023П |

| Газпром | РФ | 66 398 | 6,2 | 5,1 | 8,3 | 5,8 | 5,4 | 4,75% | 6,92% | 9,32% |

| ЛУКОЙЛ | РФ | 49 096 | 11,2 | 8,6 | 5,2 | 4,5 | 4,2 | 6,14% | 5,84% | 8,10% |

| Роснефть | РФ | 66 062 | 7,1 | 6,2 | 7,8 | 5,5 | 4,6 | 2,29% | 6,11% | 7,70% |

| Медиана | 7,1 | 6,2 | 7,8 | 5,5 | 4,6 | 4,75% | 6,11% | 8,10% |

Наши текущие рекомендации по нефтегазовым компаниям РФ представлены ниже.

Текущие рекомендации ГК «ФИНАМ» по нефтегазовым компаниям

| Компания | Рекомендация | Текущая цена, руб. | Целевая цена, руб. | Потенциал |

| Роснефть | Покупать | 496,55 | 590,82 | 24% |

| ЛУКОЙЛ | Покупать | 5377,0 | 6446 | 20% |

| Газпром | Держать | 212,23 | 210,28 | -1% |

Анализ акций Роснефти

В краткосрочной перспективе котировки поддержат сообщения о продаже иностранным инвесторам долей в проекте «Восток Ойл». Проектом компании активно интересуются зарубежные инвесторы. В середине 2020 г. компания объявила, что 10% проекта купил сингапурский трейдер Trafigura, однако детали сделки не разглашались. В конце 2020 г. Роснефть объявила, что компания достигла ключевых договоренностей с Индией о покупке доли в проекте. Покупка части проекта «Восток Ойл» Индией позитивно скажется на капитализации компании.

Компания активно возвращает нераспределенную прибыль инвесторам. В виде дивидендов Роснефть выплачивает акционерам не менее 50% от чистой прибыли по МСФО, выплаты происходят 2 раза в год. Компания реализует программу обратного выкупа акций с 2018 г. объемом $ 2 млрд, на текущий момент программа реализована на 23,8%. В конце 2020 г. программа обратного выкупа акций была продлена до конца 2021 г. Реализуя программу выкупа, Роснефть увеличит благосостояние акционеров за счет снижения числа акций в обращении, что сделает 1 акцию компании дороже при прочих равных.

В долгосрочной перспективе мы видим потенциал у компании в области освоения проекта «Восток Ойл» с иностранными инвесторами, а также расширения нефтеперерабатывающего бизнеса в Азии.

Одним из стратегических проектов компании является НПЗ в китайском городе Тяньцзине. Мощность Тяньцзиньского НПЗ по первичной переработке нефти должна составить 16 млн тонн в год, а глубина переработки — более 95%. Проект предусматривает и создание розничной сети. Реализация проекта намечена на 2025 г.

В этом году Роснефть с индонезийскими партнерами планируют согласовать проект НПЗ в городе Тубане (Индонезия). Мощность нефтеперерабатывающего комплекса составит 15 млн тонн в год. Запуск НПЗ будет возможен в 2025 г.

Компания владеет 49% крупного НПЗ «Вадинар» (Индия). Мощность его первичной переработки составляет 20 млн тонн.

Проекты в Китае и Индонезии помогут Роснефти значительно укрепить свое присутствие на быстрорастущих азиатских рынках и существенно повысить уровень выхода светлых нефтепродуктов.

К плюсам компании стоит отнести развитые технологии горизонтального бурения. Основные запасы компании сосредоточены в регионах Западной Сибири, где бурение скважин с поверхности земли является очень затратной задачей. Горизонтальная проходка скважин помогает Роснефти добывать свои месторождения до полного истощения, что существенно снижает себестоимость нефти.

У компании низкий выход светлых нефтепродуктов, которые имеют низкую маржинальность, а в некоторые периоды даже убыточны.

Технически цена акций Роснефти находится в восходящем клине, а котировки компании — на ключевом сопротивлении на уровне 476 руб. При закреплении выше откроется возможность роста к верхней границе клина на уровне 535 руб.

Анализ акций ЛУКОЙЛа

Мы ожидаем роста цены компании на 20% к концу 2021 г. за счет расширения крек-спредов на нефтепродукты. Особенностью компании является фокус на проектах с наименьшим периодом окупаемости.

Компания основную долю выручки (76%) получает с продажи сырой нефти и нефтепродуктов, а 24% — за счет продажи газа в Китай.

Добыча газа компании в основном сосредоточена в Узбекистане на месторождениях Гиссар и Кандым-Хаузак-Шады. Главной особенностью данных месторождений является близость к конечному потребителю. ЛУКОЙЛ за счет экономии на транспортировке показывает высокие показатели эффективности добычи газа.

Нефтедобыча компании также эффективна. ЛУКОЙЛ фокусируется на проектах, где предусмотрены налоговые льготы, а именно добыча высоковязкой и других трудноизвлекаемых запасов нефти. За счет экономии на НДПИ компания показывает высокие уровни маржинальности в области разработки, добычи и реализации нефти.

Нефтепереработка — главное конкурентное преимущество компании.

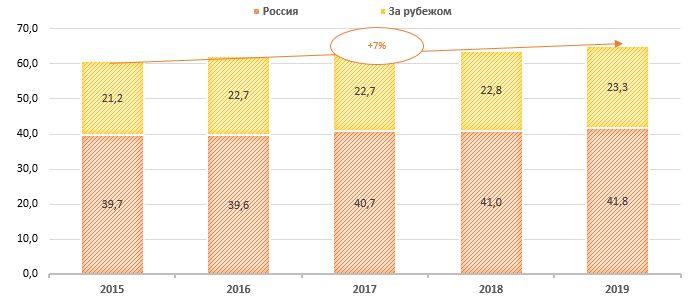

Выпуск продукции собственных НПЗ, тыс. тонн

ЛУКОЙЛ не только увеличивает выпуск нефтепродуктов (рост за последние 5 лет составил 7%), но и повысила выход светлых нефтепродуктов на собственных нефтеперерабатывающих заводах с 62,6% в 2015 г. до 72,6% в 2019 г.

Выпуск продукции собственных НПЗ, тыс. тонн

На наш взгляд, ЛУКОЙЛ будет главным бенефициаром восстановления крек-спредов на нефтепродукты во второй половине 2021 г.

Что касается финансовой устойчивости, то у ЛУКОЙЛа чистый долг последние несколько лет находится у околонулевых отметок, другими словами, компания может полностью погасить свои долговые обязательства за счет кеша на своих счетах.

Негативный фактор — у ЛУКОЙЛа запасов газа в ближайшие несколько лет не хватит для поддержки текущих темпов добычи, поэтому стоит ожидать увеличения расходов на разведку или смещения структуры доходов в пользу добычи нефти.

Технически цена акций ЛУКОЙЛа находится в восходящем канале, подходит к поддержке на уровне 5300 руб. При закреплении выше откроется возможность ретеста максимумов. Следующая ключевая поддержка располагается на уровне 4800 и 3964 руб.

Анализ акций Газпрома

У Газпрома на данный момент довольно много рисков, связанных с текущими стройками (Северный поток — 2) и штрафами в Европе (Польский штраф). У компании довольно высокий долг (Чистый долг / EBITDA — 3,7), который ставит под вопрос выплату дивидендов (если соотношение чистого долга и приведенной EBITDA по итогам года превысит 2,5, то совет директоров может принять решение не выплачивать дивиденды).

Компания активно инвестирует в проекты СПГ и газотранспортную инфраструктуру. Один из СПГ-проектов — «Владивосток СПГ», работы по которому начались в 2020 г. Мощность завода составит 1,5 млн тонн в год. СПГ планируется поставлять в страны Азиатско-Тихоокеанского региона.

Планируется создание крупного комплекса по переработке газа в районе Усть-Луги. Комплекс будет ежегодно перерабатывать 45 млрд куб. м газа и производить до 20 млн тонн СПГ и других продуктов газохимии.

Газпром активно развивает проект «Сила Сибири». Выход на проектную мощность планируется осуществить только к 2025 г., тогда будет поставляться 38 млрд куб. м газа (по отдельной договоренности — свыше 40 млрд куб. м, что составляет примерно 8% от добычи Газпрома за 2019 г.). С 2020 по 2025 г. ориентировочно прокачка по газопроводу будет увеличиваться ежегодно на 5 млрд куб. м. Проект позволяет связать крупные газовые месторождения Сибири, которые находятся очень близко к Китаю.

В ноябре 2020 г. компания обжаловала штраф со стороны Польши в размере 6,5 млрд евро. Если штраф придется платить, то Газпрому придется увеличивать долг. Наращивание долга произойдет до уровня, при котором компания по уставу может не выплачивать дивиденды (если Net Debt / EBITDA по итогам года превысит 2,5, то совет директоров может принять решение не выплачивать дивиденды).

Из недостатков можно привести затянувшуюся стройку «Северный поток — 2», которая должна была закончиться в конце 2019 г. Проект все еще на финальной стадии строительства. Компания в конце 2020 г. объявила, что остался небольшой участок в датских территориальных водах. Инвестиции в проект составили 6 млрд евро со стороны Газпрома. Весь проект оценивается в 11 млрд евро. На наш взгляд, проект будет завершен, однако в бумагах газового гиганта будет наблюдаться волатильность.

Газпром — хорошая компания, но стоит дождаться реализации «Северного потока — 2» и ясности с польским штрафом. При позитивном решении проблем Газпром через несколько лет существенно повысит дивидендные выплаты, поскольку основные инвестиции компании сделаны в 2017 г. и к 2023–2025 гг. запланирован выход основных проектов на плановую мощность.

Цена акций Газпрома пробила вниз восходящий тренд. Для покупок стоит рассматривать уровень 196 руб. Если в дальнейшем цена будет подходить к уровню 239,7 руб., то стоит сокращать длинные позиции по компании, поскольку технически цена акции будет вблизи максимумов за 10 лет.

Добавить комментарий