| Магнит | |

| Рекомендация | Покупать |

| Целевая цена | 5 140 руб. |

| Текущая цена | 4 586 руб. |

| Потенциал с учетом дивидендов | 20% |

Инвестиционная идея

| Основные показатели обыкн. акций | ||||||

| Тикер | MGNT | |||||

| ISIN | RU000A0JKQU8 | |||||

| Рыночная капитализация | 467 млрд руб. | |||||

| Кол-во обыкн. акций | 101,91 млн | |||||

| Free float | 71% | |||||

| Мультипликаторы | ||||||

| P/E 2020E | 14,8 | |||||

| EV/EBITDA 2020E | 5,8 | |||||

| DY 2020E | 7,6% | |||||

| Финансовые показатели, млрд руб. | ||||||

| Показатель | 2018 | 2019 | ||||

| Выручка | 1 237 | 1 369 | ||||

| EBITDA | 89,8 | 83,1 | ||||

| Чистая прибыль | 33,8 | 17,1 | ||||

| Дивиденды, руб. | 304 | 304 | ||||

| Финансовые коэффициенты | ||||||

| Показатель | 2018 | 2019 | ||||

| Маржа EBITDA | 7,3% | 6,1% | ||||

| Чистая маржа | 2,7% | 1,3% | ||||

| ROE | 14% | 8% | ||||

| Чистый долг / EBITDA | 1,5 | 2,1 | ||||

«Магнит» — один из крупнейших продуктовых ретейлеров в России с сетью около 21 тыс. магазинов и выручкой в 2019 году 1,37 трлн руб. Помимо продуктов питания, продает бытовые товары, косметику, открывает сеть аптек и развивает собственное производство продуктов.

Мы рекомендуем «Покупать» акции «Магнита» с целевой ценой 5140 руб. Потенциал — 20% в перспективе 12 мес. с учетом дивидендов.

* Прибыль удвоилась во 2К 2020 до 12,8 млрд руб., плотность продаж растет. Маржинальность продаж улучшилась на 73 б. п. по EBITDA, до 7,9%, и на 145 б. п. по чистой прибыли, до 3,3%. Существующие торговые площади стали главным фактором роста выручки. Компания также выиграла финансово от снижения торговых потерь, улучшения условий с поставщиками, арендодателями и кредиторами.

* «Магнит» 2-й квартал опережает основного конкурента — Х5, по темпам роста продаж — 13,7% против 13,2%, а также по сопоставимой выручке — 7,2% против 4,3%.

* Ретейлер может расширить рыночную долю за счет проблем конкурентов.

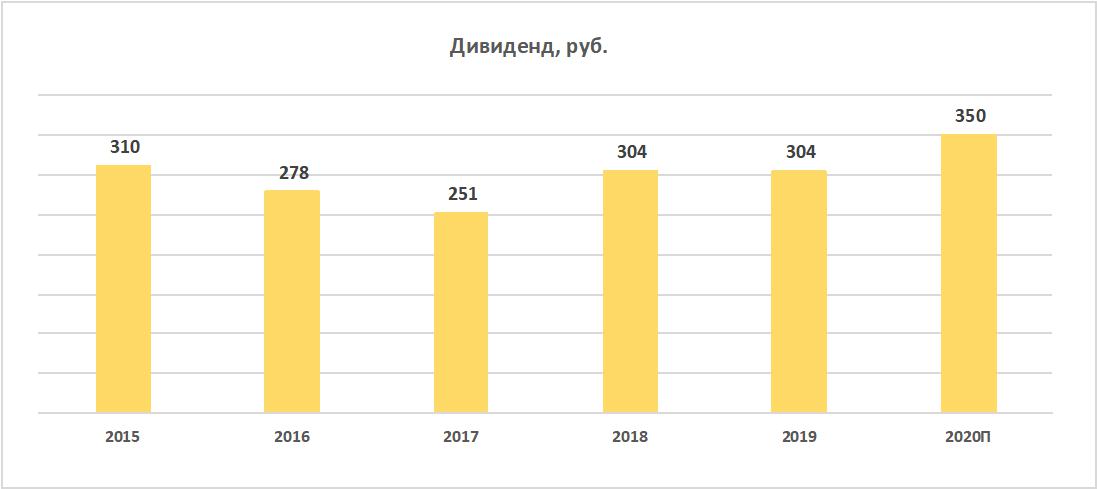

* Прибыль в 2020 г., по нашим оценкам, покажет рост на 124%, до ~38 млрд руб., от низкой базы 2019 г. Повышение прибыли и денежного потока, в том числе за счет сокращения капвложений, открывают перспективу увеличения дивиденда. DPS 2020П может составить 350 руб. (+15% г/г) с DY 7,6%.

к содержанию ↑Краткое описание эмитента

«Магнит» — один из крупнейших продуктовых ретейлеров в России. Сеть насчитывает около 21 тыс. магазинов. Помимо продуктов питания, продает бытовые товары, косметику, открывает сеть аптек и имеет собственное производство продуктов. Выручка в 2019 г. достигла рекордных 1,37 трлн руб.

Структура капитала. После SPO в ноябре 2017 г. — 101,91 млн обыкновенных акций. ВТБ принадлежит 17,3% акций, Marathon Group ~13,3%, основателю компании Галицкому С. Н. — 3,05% акций. В свободном обращении ~71% акций. У «Магнита» также выпущены GDR с листингом на Лондонской фондовой бирже из расчета 5 GDR = 1 акция.

Драйверы

* В прошлом году ретейлер обновил ассортимент и развернул программу лояльности. К концу 2К 2020 число карт достигло ~59 млн, доля чеков по ним составила 49%, доля продаж — 66%.

* Плотность продаж растет второй квартал подряд на фоне увеличения сопоставимых продаж (свыше 7% в 1-м полугодии).

* Пандемия изменила поведение покупателей: походы в кафе и рестораны резко сократились, потребители больше готовят дома. Одним из главных бенефициаров стали ретейлеры в формате «у дома». Мы ожидаем сохранения тренда до конца года, хотя и в меньшей степени.

* Менеджмент продолжает проводить оптимизацию расходов. В этом году появилась возможность для улучшения условий аренды, после того как кризис спровоцировал рост свободных площадей и преимущество находится на стороне арендаторов. На издержках благоприятно скажется и низкоинфляционная среда.

* Инвестиционная программа на 2020 г. отражает смещение фокуса с экстенсивного роста на интенсивный, что мы считаем положительной новостью в условиях высокой конкуренции. В этом году мы ожидаем большей оптимизации существующей сети и закрытия нерентабельных магазинов, что должно благоприятно сказаться на финансовых показателях.

* Эмитент поддерживает объем дивидендных выплат, и в последние годы «Магнит» предлагал самую привлекательную доходность в продуктовом ретейле, свыше 8%. В 2020 г. мы видим возможность для увеличения дивидендных выплат на фоне восстановления рентабельности, прибыли и денежного потока. Доходность около 8% мы считаем интересным вариантом для крупной компании на фоне низких процентных ставок.

* «Магнит» может расширить рыночную долю за счет проблем конкурентов. Мы ожидаем усиления консолидации отрасли вокруг крупнейших игроков в этом году.

к содержанию ↑Финансовые показатели

- Прибыль удвоилась, плотность продаж растет.Выручка увеличилась во 2К 2020 на 13,7% г/г, до 387 млрд руб., EBITDA (IAS 17) повысилась на 25%, до 30,5 млрд руб., чистая прибыль удвоилась до 12,8 млрд руб. Маржинальность продаж улучшилась на 73 б. п. по EBITDA, до 7,9%, и на 145 б. п. по чистой прибыли, до 3,3%.

- «Магнит» второй квартал опережает основного конкурента —Х5, по темпам роста продаж — 13,7% против 13,2%, а также по сопоставимой выручке — 7,2% против 4,3%.

- Наибольший эффект на прибыль оказал рост плотности продаж во всех форматахна фоне сильной динамики LFL-продаж. LFL-выручка повысилась на +7,2% г/г при увеличении чека на 25% г/г и сокращении трафика на 14% г/г. Промо значительно сократилось во 2-м квартале, на фоне чего валовая маржа повысилась на 58 б. п.

Компания выиграла и финансово от снижения торговых потерь, улучшения условий с поставщиками, арендодателями и кредиторами.

Основные финансовые показатели

| Показатель, млрд руб., если не указано иное | 2К 2020 | 2К 2019 | Изм., % | 1П 2020 | 1П 2019 | Изм., % |

| Выручка | 387 323 | 340 675 | 13,7% | 763 361 | 657 917 | 16,0% |

| EBITDA | 30 476 | 24 313 | 25,3% | 53 220 | 43 043 | 23,6% |

| Маржа EBITDA | 7,9% | 7,1% | 0,7% | 7,0% | 6,5% | 0,4% |

| Чистая прибыль | 12 843 | 6 372 | 101,6% | 17 044 | 9 584 | 77,8% |

| Маржа чистой прибыли | 3,3% | 1,9% | 1,4% | 2,2% | 1,5% | 0,8% |

| Долговая нагрузка | 2К 2020 | 1К 2020 | 4К 2019 | Изм., к/к | Изм., YTD | |

| Чистый долг | 187 400 | 192 200 | 175 300 | -2% | 7% | |

| Чистый долг / EBITDA | 2,0 | 2,2 | 2,1 | |||

| Сопоставимые продажи | 2К 2020 | 1К 2020 | 4К 2019 | 2019 | ||

| LFL-продажи, г/г | 7,20% | 7,80% | 0,10% | 0,40% | ||

| LFL-трафик, г/г | -14,00% | 4,00% | -0,20% | -2,30% | ||

| LFL-чек, г/г | 24,70% | 3,70% | 0,30% | 2,80% |

Источник: данные компании, расчеты ГК «ФИНАМ»

- Существующие торговые площади стали главным фактором роста выручки. Торговая площадь увеличилась во 2К 2020 всего на 5,1%, при этом компания довольно активно оптимизировала сеть, закрыв в минувшем квартале 143 магазина. Число чистых открытий составило всего 34 (в сравнении с 661 во 2К 2019).

- Инвестпрограмма на 2020 г. сокращена до 45–50 млрд руб. Количество открытий «у дома» составит всего ~150 net(ранее ~250 net), дрогери ~480 net (ранее ~110 net), будет закрыто 5 супермаркетов (ранее +6 net). Редизайн коснется ~220 точек (ранее ~900).

Высокая конкуренция и кризис еще больше переориентируют ретейлеров в сторону оптимизации активов и развития канала дистанционных продаж.

- Рост прибыли, денежного потока открывают возможность увеличения дивидендов 2020П на 15%.Наш прогноз по прибыли (IAS 17) предполагает рост на 124%, до 38,3 млрд руб. (31,6 млрд руб. по МСФО 16). Главные драйверы роста — положительная динамика LFL-выручки, увеличение доли рынка, оптимизация активов и операционных расходов, а также рефинансирование кредитного портфеля.

Прогноз по дивиденду 2020П 350 руб. предполагает текущую доходность 7,6%.

Источник: данные компании, прогнозы ГК «ФИНАМ»

Прогноз по ключевым финансовым показателям (IAS 17)

| Показатель, млрд руб., если не указано иное | 2017 | 2018 | 2019 | 2020П |

| Выручка | 1 143 | 1 237 | 1 368,7 | 1 528,0 |

| EBITDA | 91,6 | 89,9 | 83,1 | 109,7 |

| Рост, % | -14,1% | -1,9% | -7,6% | 32,0% |

| Маржа EBITDA | 8,0% | 7,3% | 6,1% | 7,2% |

| Чистая прибыль | 35,5 | 33,9 | 17,1 | 38,4 |

| Рост, % | -34,7% | -4,7% | -49,4% | 124,3% |

| Чистая маржа | 3,1% | 2,7% | 1,3% | 2,5% |

| CFO | 61,0 | 64,7 | 56,4 | 84,0 |

| CAPEX | 75,2 | 54,6 | 58,6 | 50,0 |

| FCFF | -3,5 | 18,0 | 9,3 | 46,3 |

| FCFF с учетом процентов | -14,1 | 10,1 | -2,2 | 34,0 |

| Чистый долг | 108,1 | 137,8 | 175,3 | 171,7 |

| Ч. долг / EBITDA | 1,2 | 1,5 | 2,1 | 1,6 |

| DPS, руб. | 251 | 304 | 304 | 350 |

| DY | 4,0% | 8,1% | 8,3% | 7,6% |

Источник: данные компании, прогнозы ГК «ФИНАМ»

к содержанию ↑Оценка

С момента рекомендации «Покупать» в феврале 2020 г. акции MGNT принесли инвесторам доходность около 35% с учетом недавно выплаченных дивидендов. Мы считаем последние отчеты перспективными для инвестиционной истории «Магнита» и сохраняем рекомендацию «Покупать» с повышением целевой цены до 5140 руб. на 12 мес. Рост доли рынка, оптимизация сети и расходов позволят восстановить показатели рентабельности, денежного потока и нарастить дивиденды по итогам 2020 г. Потенциал составляет 20% с учетом дивидендов.

По мультипликаторам бумаги «Магнита» торгуются с дисконтом в среднем 15% по отношению к аналогам, предлагая при этом самую высокую дивидендную доходность среди российских продуктовых ретейлеров. Анализ стоимости по дивидендной доходности предполагает целевую цену 4997 руб. при прогнозном DPS 2020П 350 руб. и целевой доходности 7%. Агрегированная целевая цена — 5140 руб. на 12 мес.

| Название компании | P/E 2020Е | EV/EBITDA 2020Е |

| Магнит | 14,8 | 5,8 |

| Х5 | 20,1 | 7,0 |

| Лента | 12,7 | 5,5 |

| О’KEY | 14,0 | 4,6 |

| Российские аналоги, медиана | 14,4 | 5,7 |

| Аналоги из развив. стран, медиана | 26,3 | 8,7 |

Источник: Thomson Reuters, ГК «ФИНАМ»

к содержанию ↑Техническая картина

Акции находятся в коррекционной фазе после роста, но повышательный тренд мы считаем актуальным. Покупки уместны в районе поддержки 4000–4300 руб. Целью будет выступать 5300 руб.

Источник: Thomson Reuters

Добавить комментарий