Инвестиционная идея

«НОВАТЭК» — крупнейший в РФ независимый производитель природного газа. Центром инвестиционной истории компании является развитие в рамках растущего рынка сжиженного природного газа (СПГ). В ближайшие 10 лет компания планирует стать одним из лидеров мировой индустрии СПГ.

| НОВАТЭК | |

| Рекомендация | Покупать |

| Целевая цена | 1778,9 руб. |

| Текущая цена | 1558,6 руб. |

| Потенциал с учетом дивидендов | 16,9% |

| Основные показатели обыкн. акций | ||||

| Тикер | NVTK | |||

| ISIN | RU000A0DKVS5 | |||

| Рыночная капитализация | 4710 млрд руб. | |||

| Enterprise value (EV) | 4768 млрд руб. | |||

| Мультипликаторы | ||||

| P/E 2020 | 27,9 | |||

| P/E 2021Е | 16,7 | |||

| EV/EBITDA 2020 | 23,6 | |||

| EV/EBITDA 2021E | 15,8 | |||

| DY 2021E | 3,0% | |||

| Финансовые показатели, млрд руб. | ||||

| Показатель | 2019 | 2020 | 2021E | |

| Выручка | 862,8 | 711,8 | 888,6 | |

| EBITDA скорр. | 253,6 | 209,9 | 301,1 | |

| EBITDA скорр. с учеетом доли в СП | 461,1 | 392,0 | 624,0 | |

| Чистая прибыль скорр. | 245,0 | 169,0 | 281,3 | |

| Дивиденд | 32,3 | 32,3 | 46,8 | |

| Денежный поток | 144,9 | -32,6 | 65,8 | |

| Финансовые коэффициенты | ||||

| Показатель | 2019 | 2020 | 2021E | |

| Маржа EBITDA | 29,4% | 29,5% | 33,9% | |

| Чистая маржа | 28,4% | 23,7% | 25,5% | |

| ROE | 19,2% | 10,2% | 16,6% | |

| Ч. долг / EBITDA | 0,06 | 0,19 | -0,03 | |

Мы рекомендуем «Покупать» акции «НОВАТЭКа» с целевой ценой 1778,9 руб. Потенциал с учетом дивидендов составляет 16,9% в перспективе 12 мес.

- «НОВАТЭК» планирует нарастить производство СПГ в 2,9–3,6 раза к 2030 году, до 57–70 млн тонн в год.

- Рынок СПГ — наиболее растущий среди рынков ископаемого топлива. Ожидается, что потребление СПГ к 2040 году увеличится в 1,75–2 раза.

- «НОВАТЭК» — один из лидеров по себестоимости СПГ. Его проекты являются прибыльными (включая капитальные затраты) при ценах на СПГ в диапазоне $ 5–6 за mmbtu против $ 6–7 за mmbtu у большинства конкурентов.

- Стабильный бизнес по продаже газа внутри РФ защищает компанию в периоды мировых коррекций цен на энергоносители.

- «НОВАТЭК» всю свою историю повышает дивиденды, а также регулярно проводит обратный выкуп акций в случае коррекций.

Описание компании

«НОВАТЭК» — крупнейший в России независимый производитель природного газа. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов. Одним из центральных направлений развития является реализация проектов в сфере СПГ. Основные активы «НОВАТЭКа» расположены на полуострове Ямал.

Акционеры компании — ее основатель Леонид Михельсон, владелец инвестиционной компании Volga Group Геннадий Тимченко, международный нефтегазовый мейджор Total и российский газовый гигант Газпром.

Акционеры компании — ее основатель Леонид Михельсон, владелец инвестиционной компании Volga Group Геннадий Тимченко, международный нефтегазовый мейджор Total и российский газовый гигант Газпром.

Большую часть выручки «НОВАТЭК» получает от продажи природного газа, хотя в выручке присутствуют и нефть, и продукты нефтегазопереработки.

Основная часть выручки зарабатывается за счет продажи газа на внутреннем рынке, где «НОВАТЭК» является вторым игроком после Газпрома.

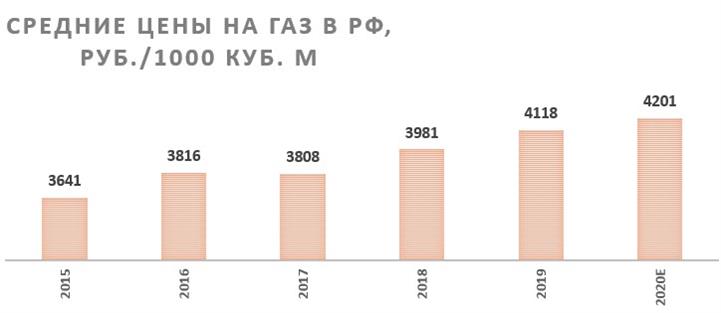

Цены реализации на внутреннем рынке различаются в зависимости от региона и в первую очередь зависят от уровня цен, устанавливаемого Федеральной антимонопольной службой. Обычно внутренние цены растут немного медленнее инфляции: с 1 августа 2020 г. цены выросли на 3%, а с июля 2019 г. на 1,3%. В ближайшие 3 года правительством ожидается рост внутренних цен на газ в среднем по 3% в год.

Стоит отметить, что на данный момент внутренние цены на газ приблизительно в 3 раза ниже, чем цены на международных рынках. Однако стабильность внутренних цен защищает «НОВАТЭК» в периоды значительных просадок цен на международных рынках.

Источник: данные компании

Источник: Газпром, оценки ГК «ФИНАМ»

СПГ в отчетности «НОВАТЭКа» входит в сегмент природного газа. Причем формально СПГ в объеме реализации значительно меньше, чем обычного природного газа.

Источник: данные компании

Это связано с тем, что «НОВАТЭК» самостоятельно не занимается производством СПГ. Весь СПГ, который виден в операционных результатах компании, покупается у совместного предприятия по производству СПГ — Ямал СПГ, а затем перепродается на международных рынках. Здесь стоит чуть подробнее рассказать про Ямал СПГ.

Ямал СПГ — масштабный совместный проект по производству СПГ, акционерами которого на данный момент являются «НОВАТЭК» (50,1%), французский нефтегазовый мейджор Total (20%), китайские CNPC (20%) и Silk Road Fund (9,9%). Изначально проект создавался «НОВАТЭКом», а доли постепенно продавались, чтобы облегчить финансирование проекта.

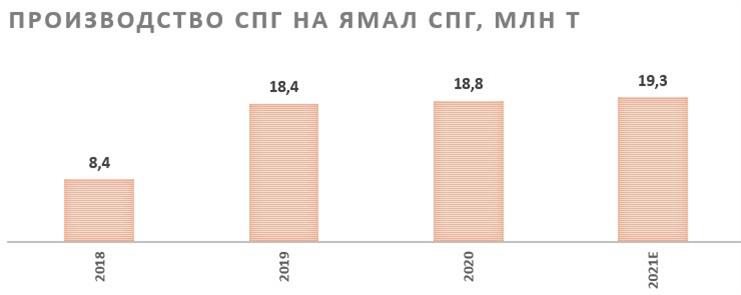

Завод состоит из 4 производственных линий, три уже работают с номинальной мощностью 5,5 млн тонн в год, а запуск 4-й линии мощностью 0,95 млн тонн в год ожидается в 2021 году. Таким образом, суммарная мощность проекта составляет 17,4 млн тонн СПГ в год. Также завод производит около 1 млн тонн газового конденсата в год. Интересно отметить, что фактическая мощность обычно превышает проектную. Например, в 2020 году Ямал СПГ произвел на 14% больше СПГ, чем предполагает проектная мощность.

Источник: данные компании

Порядка 95% СПГ, производимого на Ямал СПГ, законтрактовано по долгосрочным контрактам с привязкой к ценам на нефть, что делает проект слабо зависящим от мировых цен на газ. Фактически по долгосрочным контрактам в конце 2020 года продавалось около 84% всего производимого СПГ. Остальное продавалось по спотовым ценам с помощью перепродажи через акционеров проекта.

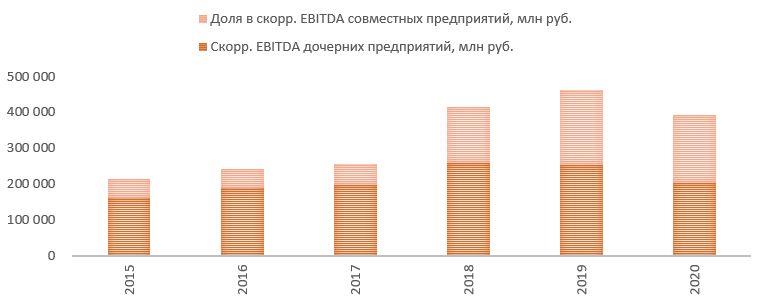

При этом важно понимать, что финансовые результаты Ямал СПГ не консолидируются в отчетность «НОВАТЭКа», а учитываются в ней по методу долевого участия. Это значит, что в выручке и EBITDA «НОВАТЭКа» учитывается лишь та часть СПГ, которую компания покупает у Ямал СПГ, а затем перепродает, практически не получая на этом маржи. В прибыль же записывается 50,1% прибыли Ямал СПГ, а в денежные потоки Ямал СПГ попадает лишь в случае выплаты дивидендов. Из-за этих бухгалтерских деталей, чтобы увидеть рост, вызванный развитием Ямал СПГ и будущих СПГ-проектов «НОВАТЭКа», необходимо смотреть на параметр нормализованная EBITDA с учетом доли в совместных предприятиях.

Источник: данные компании

Кроме Ямал СПГ, у «НОВАТЭКа» есть ряд менее значимых совместных предприятий: «Арктикгаз» и «Нортгаз» — СП с «Газпром нефтью» по добыче газа и газового конденсата, в которых у «НОВАТЭКа» по 50%, «Тернефтегаз» — СП «НОВАТЭКа» и Total, доля «НОВАТЭКа» составляет 51%. По объему доли добычи наиболее значимыми являются Ямал СПГ и «Арктикгаз».

Источник: данные компании

к содержанию ↑Стратегия развития

Стратегия «НОВАТЭКа» сосредоточена вокруг развития производства СПГ. К 2030 году «НОВАТЭК» планирует нарастить производство СПГ до 57–70 млн тонн в год против около 19,4 млн тонн в 2020 году. Цель «НОВАТЭК» планирует выполнять с помощью следующих проектов:

- 19,4 млн тонн производилось в 2020 году за счет 3 производственных линий крупного завода Ямал СПГ, среднетоннажного завода «Криогаз-Высоцк» и малотоннажного завода в Челябинской области.

- 4-я линия Ямал СПГ мощностью 0,9–0,95 млн тонн в год. Запуск линии несколько раз переносился и на данный момент ожидается во второй половине 2021 года.

- Арктик СПГ-2 — следующий масштабный проект «НОВАТЭКа». Ожидается, что проект будет состоять из 3 производственных линий мощностью 6,6 млн тонн СПГ в год каждая. То есть суммарная мощность завода составит 19,8 млн тонн СПГ в год. Запуск первой линии планируется на 2023 год, последней — на 2026-й.

- Обский СПГ — среднетоннажный проект «НОВАТЭКа», который по плану будет состоять из 2 производственных линий мощностью 2,5 млн тонн в год каждая. Также на проекте будет производиться около 300 тыс. тонн газового конденсата в год. Запуск проекта планируется на 2024–2025 год, хотя изначально планировался запуск в 2023-м. Задержка связывается в первую очередь с пандемией.

- В интервале 2027–2030 годов планируется запуск следующего крупного проекта — Арктик СПГ-1. Пока что про этот проект известно мало. На данный момент «НОВАТЭК» занимается поиском запасов природного газа на Геофизическом и соседних месторождениях, чтобы обеспечить будущий проект ресурсной базой.

Источник: данные компании

Интересно отметить, что более новый проект «НОВАТЭКа» Арктик СПГ-2 будет иметь ряд отличий от уже существующего Ямал СПГ:

- Капитальные затраты на проект по плану составят $ 21 млрд против $ 27 млрд, несмотря на то что проектная мощность будет выше — 19,8 млн тонн в год, против 17,4 млн тонн в год у Ямал СПГ. «НОВАТЭК» сообщает, что снижение капитальных затрат связано с использованием инновационных оснований гравитационного типа, на которых будут строиться производственные линии.

- Пока что только 40% проекта продано иностранным инвесторам. По 10% в проекте приобрели китайские CNPC и CNOOC, французский Total и принадлежащая японским Mitsui и JOGMEC компания Japan Artic LNG. Менеджмент «НОВАТЭКа» сообщал, что продажа еще 9,9% возможна в случае благоприятных рыночных условий.

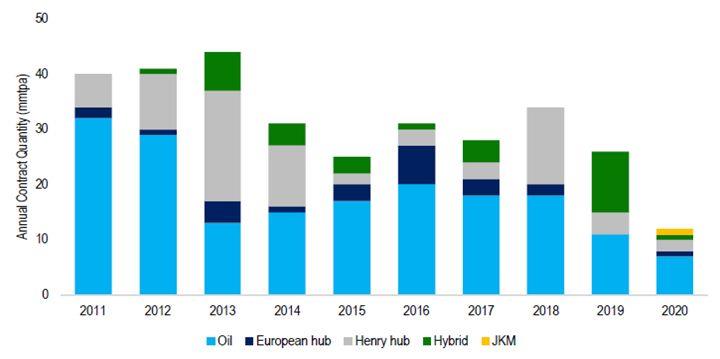

- Структура контрактов будет значительно отличаться от наиболее популярной на данный момент привязки к ценам на нефть, которая существует в Ямал СПГ. Около трети объема планируется привязать к ценам на нефть, еще треть — к спотовым ценам на СПГ, и последняя треть — грубо говоря, к локальным ценам на электричество. Снижение доли продаж СПГ с привязкой к ценам на нефть — общемировой тренд, вызванный развитием рыночного ценообразования природного газа и СПГ.

Распределение контрактов на поставку СПГ по типу ценовой привязки

Источник: Wood Mackenzie

При этом важно понимать, что рост производства СПГ «НОВАТЭКом» является стратегическим направлением развития не только для самой компании, но и для всей РФ. На текущий момент в планы Минэнерго входит рост производства СПГ в России до 125,4 млн тонн в год к 2035 году, и «НОВАТЭК» является одной из центральных фигур в обеспечении данного роста.

Рост производства СПГ со стороны «НОВАТЭКа» вместе с проектом Роснефти «Восток ойл» призваны увеличить загрузку Северного морского пути (СМП). Загрузка СМП — еще одна приоритетная задача правительства РФ. В ее решение за период 2019–2024 годы планируется вложить около 735 млрд руб., 274 млрд руб. из которых со стороны бюджета. К 2035 году планируется нарастить грузопоток по СМП до 180 млн тонн.

Источник: правительство РФ

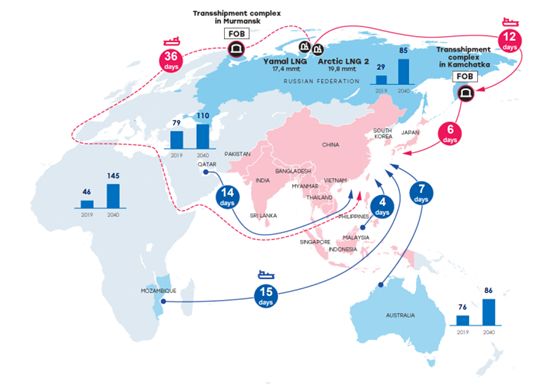

Учитывая местоположение Ямала, где находятся ключевые СПГ-активы «НОВАТЭКа», именно через Северный морской путь проходят все поставки.

Источник: данные компании

Стратегическая важность проектов «НОВАТЭКа» позволяет компании получать значительное количество налоговых льгот со стороны правительства. В частности, следующие льготы есть у Ямал СПГ:

- Нулевая экспортная пошлина (вместо 30% для экспорта природного газа) для СПГ и газового конденсата.

- Нулевой уровень НДПИ для природного газа и газового конденсата на первые 12 лет (или пока кумулятивное производство не достигнет 250 млрд куб. м для газа и 20 млн тонн для газового конденсата).

- Нулевой налог на имущество (вместо 2%) на первые 12 лет (или пока кумулятивное производство не достигнет 250 млрд куб. м газа).

- Налог на прибыль в размере 13,5% (вместо 20%) на первые 12 лет (или пока кумулятивное производство не достигнет 250 млрд куб. м газа).

Арктик СПГ-2 будет получать аналогичные льготы после ввода в эксплуатацию.

к содержанию ↑Рынок СПГ

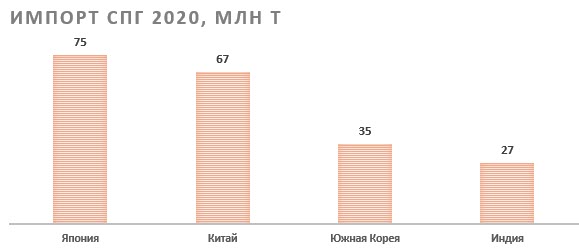

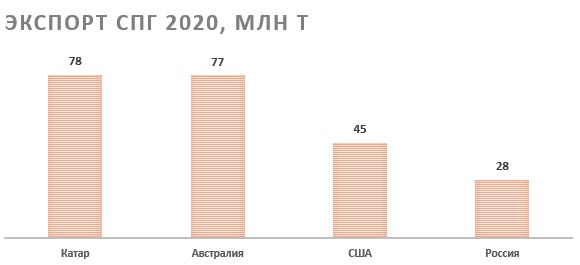

Сжиженный природный газ – природный газ, искусственно сжиженный путем охлаждения до температуры минус 160 °C. Основными преимуществами СПГ перед обычным природным газом является удобство хранения и транспортировки, так как при сжижении природный газ уменьшается в объеме приблизительно в 600 раз. В связи с этим крупнейшими потребителями СПГ являются страны, в которые нет полноценных поставок трубопроводного газа, но куда можно доставить СПГ: Япония, Южная Корея, Китай и Индия. В сумме эти 4 страны импортируют около 57% всего СПГ в мире.

Источник: Shell, EnergyQuest

Тремя крупнейшими экспортерами являются Катар, Австралия и США — страны со значительным потенциалом добычи газа, однако без возможности его масштабного экспорта трубопроводным путем. На четвертом месте расположилась Россия, для которой СПГ является окном на азиатские рынки и дополнительной долей европейского рынка.

Источник: Banchero costa

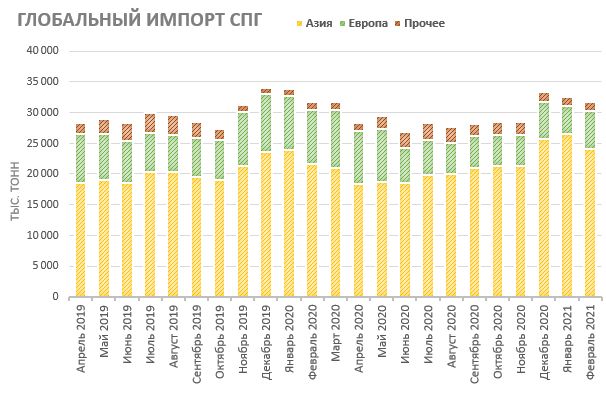

Интересно отметить, что рынок СПГ слабо пострадал от пандемии. Заметное снижение можно было наблюдать только летом 2020 года, когда импорт в Европу снизился из-за приближающихся к полному заполнению газохранилищ. В тот момент на рынке даже были опасения насчет возможности отрицательных цен на газ, аналогично отрицательным ценам на нефть в апреле 2020 года. Однако американские экспортеры СПГ стали для рынка балансирующим фактором, значительно снизив свои поставки из-за относительно высокой себестоимости. По данным Shell, всего за 2020 год спрос на СПГ символически вырос с 359 млн тонн до 360 млн тонн. Устойчивость СПГ в кризисной год объясняется тем, что большая часть спроса приходится на азиатские рынки, чья экономика показала более высокую устойчивость к коронавирусному кризису, чем экономика западных стран.

Источник: Bloomberg

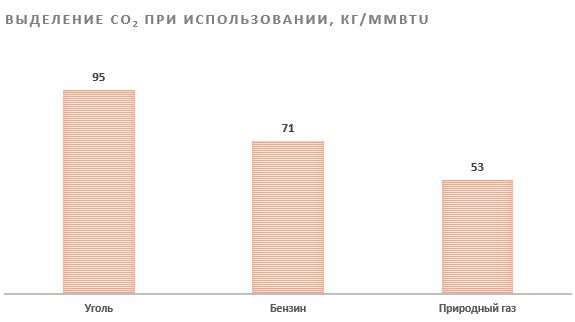

Перспективы рынка СПГ всеми аналитическими агентствами прогнозируются исключительно позитивными. Природный газ является самым экологичным ископаемым источником топлива, значительно превосходя в этом плане уголь и нефть.

Источник: EIA

Это приводит к долгосрочному тренду на переход от угольных электростанций к газовым. На данный момент различные цели по полному уходу или уменьшению количества угольных станций есть практически во всех развитых странах: Европа, США, Япония и т. д. Менее глобальным, но тоже имеющим место быть трендом является переход автобусов и грузовиков с нефтяного топлива на СПГ или КПГ (компримированный природный газ). Например, в Китае в 2020 года потребление СПГ дорожным транспортом составило 13 млн тонн — 3,6% от всего мирового спроса.

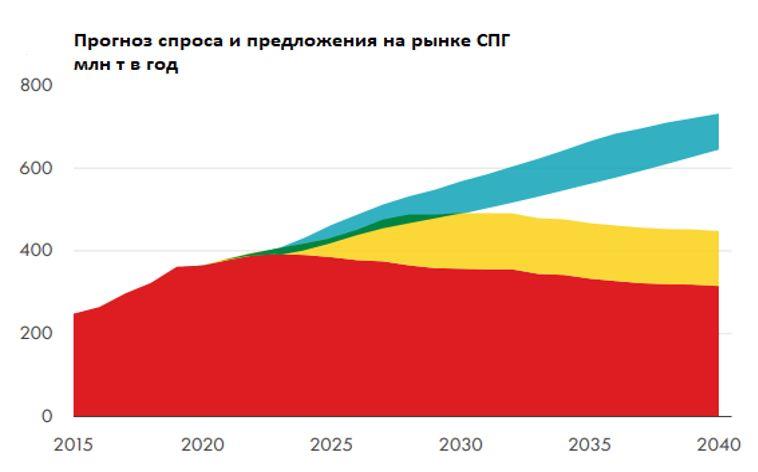

Благодаря данному тренду, все существующие прогнозы подразумевают практически удвоение спроса на СПГ: c 360 млн тонн в 2020 году до приблизительно 630–700 млн тонн к 2040 году. Ожидается, что основной рост спроса придется на развивающиеся азиатские экономики, в которых все еще высока доля угольной энергетики: Китай, Индия и немного позже страны Юго-Восточной Азии.

Источник: Shell

Как следует из графика, текущих планов производителей СПГ по наращиванию производства недостаточно, чтобы удовлетворить прогнозный спрос. Во многом это связано с пандемией — достаточно большое количество компаний отложили свои финальные инвестиционные решения по ряду проектов. Это касается даже «НОВАТЭКа», отложившего строительство Обского СПГ. Вот только некоторые перенесенные в 2020 году FID (Final investment decision):

| Компания | Проект | Мощность, млн т в год | Планировавшийся год FID | Новый год FID |

| Tellurian | Driftwood | 27,6 | 2020 | 2021 |

| Next Decade | Rio Grande | 27 | 2020 | 2021 |

| Shell/Energy Transfer | Lake Charles | 16,50 | 2020 | 2021 |

| Exxon Mobil | Rovuma LNG | 15,2 | 2020 | 2021 |

| Sempra | Port Arthur | 13,5 | 2020 | 2021 |

Источник: Poten&Parnters

«НОВАТЭК» имеет достаточно удачные позиции, чтобы воспользоваться как ростом спроса на СПГ, так и локальным недоинвестированием в отрасли. Первая линия Арктик СПГ-2 будет запущена в 2023 году — как раз в тот момент, когда планирующихся мощностей, согласно прогнозам, не будет хватать для удовлетворения растущего спроса.

Стоит отметить, что «НОВАТЭК» — один из самых эффективных производителей. Его проекты будут безубыточны (с учетом капитальных затрат) при поставках СПГ в Китай — при ценах на СПГ от $ 5 за mmbtu в случае Арктик СПГ-2 до приблизительно $ 6 за mmbtu в случае Ямал СПГ. Для большинства конкурентов «НОВАТЭКа», включая Австралию, США и Восточную Африку, эта цифра находится в диапазоне $ 6,5–7 за mmbtu. Текущая цена на СПГ — $ 6,9 за mmbtu.

к содержанию ↑Дивидендная политика

Осенью 2020 года «НОВАТЭК» принял новую дивидендную политику, предполагающую выплату не менее 50% скорректированной прибыли по МСФО в виде дивидендов. Ранее политика предполагала выплату не менее 30% прибыли. На данный момент «НОВАТЭК» повышает дивиденды на протяжении всей своей публичной истории и в этом плане полностью подходит под определение дивидендного аристократа.

Источник: данные компании ГК «ФИНАМ»

При этом «НОВАТЭК» не является дивидендной историей, как и большинство компаний роста. На наш взгляд, компания выплатит в виде финальных дивидендов 20,51 руб. на акцию — немного больше, чем 50% скорр. прибыли по МСФО по итогам 2-й половины 2020 года, чтобы не уменьшать уровень дивидендов по итогам года. Всего за следующие 12 месяцев мы ожидаем выплаты около 43,8 руб. дивидендов на акцию, что соответствует доходности 2,8%.

Кроме того, «НОВАТЭК» возвращает средства акционерам с помощью обратного выкупа акций. Компания с 2012 года ежегодно продляет программу байбэка на сумму до $ 600 млн. Выкуп акций проводится не регулярно, а в периоды просадок цен. Последний раз акции выкупались в начале ноября 2020 года, а наиболее активно обратный выкуп проводился в феврале-марте 2020 года — во время коронавирусного провала на рынках. Прошлые пики объемов выкупа акций также приходились на периоды серьезных коррекций на российском рынке — 2014 и 2018 годы.

Источник: данные компании

к содержанию ↑Факторы привлекательности

- «НОВАТЭКа» планирует нарастить производство СПГ в 2,9–3,6 раза к 2030 году за счет реализации новых проектов. Схема по продаже долей в новых проектах позволяет «НОВАТЭКу» не увеличивать долг и оставлять FCF положительным при строительстве своих заводов.

- Ожидается, что спрос на СПГ вырастет в 1,75–2 раза к 2040 году, что позволит «НОВАТЭКу» найти рынки сбыта. Основным источником роста станет Азия, где все еще относительно велика доля угольной генерации, что создает потенциал для перехода на более экологически чистый СПГ.

- «НОВАТЭК» является одним из наиболее эффективных производителей СПГ — точка безубыточности с учетом капитальных затрат для Арктик СПГ-2 находится на уровне $ 5 за mmbtu против $6–7 за mmbtu для большинства конкурентов. Помогают «НОВАТЭКу» низкая себестоимость добычи газа и наиболее современные технологии по сжижению.

- Компания всю свою историю повышает дивиденды, а с 2012 года проводит обратный выкуп акций в периоды коррекций на рынке, что говорит об уверенности менеджмента, что акции будут продолжать рост. Интересно отметить, что и основатель компании Леонид Михельсон периодически покупает акции на просадках.

- Основной бизнес по продаже природного газа внутри РФ защищен от волатильности на внешних рынках, так как цены на внутреннем рынке фиксированы и периодически индексируются. Это позволяет «НОВАТЭКу» оставаться прибыльным даже в случае серьезной коррекции цен на энергоносители в мире.

- Цены на СПГ на Ямал СПГ привязаны к цене на нефть. Это позволяет «НОВАТЭКу» выигрывать от роста цен на нефть из-за сокращения добычи со стороны ОПЕК+ практически без сокращения добычи.

Факторы риска

- Основным фактором риска является более медленный рост спроса на СПГ из-за активного перехода на ВИЭ или замедления экономики азиатских стран.

- Разрыв соглашения ОПЕК+ или иной источник роста добычи может привести к коррекции на нефтяном рынке, что негативно скажется на ценах реализации СПГ с Ямал СПГ.

- Правительство может отказаться от значительных налоговых льгот, предоставляемых арктическим проектам «НОВАТЭКа», что повысит их точку безубыточности.

- «НОВАТЭК» может стать мишенью для санкций со стороны США, так как российский СПГ-гигант является одним из конкурентов для американского СПГ в Европе и Китае.

Финансовые результаты

Финансовые результаты «НОВАТЭКа» в 2020 году были под давлением низких цен на СПГ, нефть и продукты нефтегазопереработки. Летом цены на СПГ опускались в район $ 2 за mmbtu — рекордно низкие цены, связанные с заполненностью газохранилищ в Европе и общим снижением спроса на газ.

При этом стоит отметить, что в 4-м квартале 2020 года финансовые результаты практически восстановились г/г. Это в первую очередь связано с тем, что «НОВАТЭК», в отличие от нефтяных компаний, практически не сокращает свою добычу в рамках ограничений ОПЕК+. При этом он выигрывает от восстановления цен на нефть, так как СПГ с Ямал СПГ продается с привязкой к нефтяным ценам. За счет этого выручка в 4-м квартале сократилась лишь на 0,7% г/г, чистая прибыль — на 11,9% г/г, а EBITDA выросла на 2,7%.

Слабым местом 2020 года оказался свободный денежный поток, который ушел в отрицательную зону и составил минус 32,7 млрд руб. против положительного FCF 114,9 млрд руб. годом ранее. Основной причиной отрицательного свободного денежного потока стал рост капитальных затрат на инфраструктуру для будущих СПГ-проектов с 43,0 млрд руб. до 72,8 млрд руб. Это привело к росту капитальных затрат на 25,9% г/г, до 204,6 млрд руб.

Отрицательный FCF в свою очередь привел к росту чистого долга на 161,8%, до 39,6 млрд руб. При этом долговая нагрузка все еще остается на крайне низком уровне — коэффициент Net Debt / EBITDA составил всего 0,19 (если смотреть на EBITDA без доли в СП).

«НОВАТЭК»: финансовые результаты за 4К 2020 и весь 2020 (млрд руб.)

| Показатель | 4К 2020 | 4К 2019 | Изм., % | 2020 | 2019 | Изм., % |

| Выручка от реализации | 219,5 | 221,0 | -0,7% | 711,8 | 862,8 | -17,5% |

| adj. EBITDA с учетом доли в СП | 126,2 | 122,9 | 2,7% | 392,0 | 461,2 | -15,0% |

| adj. EBITDA | 67,6 | 62,2 | 8,7% | 201,9 | 253,6 | -20,4% |

| Маржа EBITDA | 30,8% | 28,1% | 2,7% | 28,4% | 29,5% | -1,1% |

| adj. Чистая прибыль | 58,5 | 66,4 | -11,9% | 169,0 | 245,0 | -31,0% |

| Маржа чистой прибыли | 26,7% | 30,1% | -3,4% | 23,7% | 28,4% | -4,7% |

| Свободный денежный поток | -3,1 | 27,9 | -111,1% | -32,7 | 144,9 | -122,5% |

| Чистый долг | 39,6 | 15,1 | 161,8% | 39,6 | 15,1 | 161,8% |

Источник: данные компании

«НОВАТЭК»: исторические и прогнозные финансовые показатели (млрд руб.)

| 2017 | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E | |

| Отчет о прибылях и убытках | |||||||

| Выручка | 583,2 | 831,8 | 862,8 | 711,8 | 888,6 | 943,4 | 976,8 |

| EBITDA скорр. | 198,3 | 259,4 | 253,6 | 209,9 | 301,1 | 327,2 | 340,4 |

| EBITDA скорр. с учетом доли в СП | 256,5 | 415,3 | 461,2 | 392,0 | 624,0 | 684,1 | 784,4 |

| Чистая прибыль акц. | 51,8 | 77,3 | 81,4 | 56,3 | 93,6 | 102,0 | 106,2 |

| Рентабельность | |||||||

| Рентабельность EBITDA | 34,0% | 31,2% | 29,4% | 29,5% | 33,9% | 34,7% | 34,9% |

| Рентабельность чистой прибыли | 26,8% | 28,0% | 28,4% | 23,7% | 31,7% | 32,5% | 32,7% |

| ROE | 21,8% | 28,0% | 19,2% | 10,2% | 16,6% | 16,7% | 16,0% |

| Показатели денежного потока, долга и дивидендов | |||||||

| CFO | 180,4 | 216,3 | 307,4 | 171,9 | 265,8 | 288,5 | 300,0 |

| CAPEX | 29,9 | 94,0 | 162,5 | 204,6 | 200,0 | 221,7 | 229,5 |

| CAPEX % от выручки | 5% | 11% | 19% | 29% | 23% | 23% | 23% |

| FCFF | 150,5 | 122,3 | 144,9 | -32,7 | 65,8 | 66,8 | 70,5 |

| Займы и кредиты | 155,8 | 172,2 | 152,1 | 222,1 | 174,1 | 100,3 | 100,3 |

| Чистый долг | 89,8 | 102,9 | 15,1 | 39,6 | -8,4 | -82,2 | -82,2 |

| Чистый долг / EBITDA | 0,45 | 0,40 | 0,06 | 0,19 | -0,03 | -0,25 | -0,24 |

| DPS, руб. | 15,0 | 26,1 | 32,3 | 32,3 | 46,8 | 51,0 | 53,1 |

| Норма выплат, % прибыли МСФО | 29% | 34% | 40% | 57% | 50% | 50% | 50% |

Источник: данные компании, расчеты ГК «ФИНАМ»

к содержанию ↑Оценка

«НОВАТЭК» всегда торгуется по мультипликаторам дороже обычных нефтегазовых компаний и даже международных мейджоров, имеющих проекты в сфере СПГ, и это часто пугает инвесторов. Однако дело в том, что «НОВАТЭК», во-первых, является растущей компанией и значительная часть его текущей стоимости соответствует будущим проектам, которые еще не генерируют денежные потоки. Во-вторых, мультипликатор EV/EBITDA дает искаженный результат, так как в нем используются параметры только головной компании без учета доли в Ямал СПГ, «Арктикгаз» и прочих СП. В связи с этим высокие мультипликаторы — нормальное явление для «НОВАТЭКА», так как обычная оценка по мультипликаторам просто не подходит для данной компании.

Прогнозные мультипликаторы «НОВАТЭКА» и аналогов

| Компания | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E |

| Novatek | 16,7 | 15,4 | 15,8 | 14,6 |

| Cheniere Energy | 19,6 | 13,7 | 11,9 | 10,6 |

| Total SE | 13,7 | 11,1 | 6,1 | 5,5 |

| Royal Dutch Shell | 12,7 | 9,7 | 5,1 | 4,6 |

| BP | 12,9 | 9,9 | 5,5 | 5,0 |

| Gazprom | 5,7 | 4,9 | 5,7 | 5,4 |

| Lukoil | 11,1 | 9,2 | 5,2 | 4,8 |

| Rosneft’ | 8,0 | 7,3 | 5,6 | 4,8 |

| Tatneft’ | 8,9 | 8,6 | 6,2 | 5,8 |

| Gazprom Neft’ | 7,7 | 7,5 | 5,3 | 5,0 |

Источник: Reuters, расчеты ГК “ФИНАМ”

Поэтому мы оценивали «НОВАТЭК» по методу суммы частей (SOTP), где наиболее крупные проекты оценивались по модели дисконтированных денежных потоков (DCF). В нашей модели мы использовали следующие предположения:

Основные предположения

| Показатель | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 | |

| Цена Urals | $/барр. | 57,0 | 60,0 | 60,0 | 60,0 | 60,0 | 60,0 | 60,0 |

| USD/RUB | RUB | 72,0 | 73,4 | 74,9 | 76,3 | 77,8 | 79,3 | 80,9 |

| Газ (Внутр. рынок) | $/mcm | 60,39 | 60,71 | 61,03 | 61,35 | 61,68 | 62,00 | 62,33 |

| СПГ | $/mmbtu | 7,0 | 7,5 | 7,5 | 7,6 | 7,7 | 7,8 | 7,8 |

| Конденсат | $/ton | 370,0 | 380,0 | 425,0 | 431,4 | 437,8 | 444,4 | 451,1 |

| WACC | 12,5% | |||||||

| TGR | 2% |

Источник: расчеты ГК «ФИНАМ»

Мы использовали достаточно высокую средневзвешенную стоимость капитала в 12,5%, что в первую очередь связано с очень маленьким количеством долга в структуре капитала «НОВАТЭКа».

Расчет WACC

| Показатель | Значение |

| WACC | 12,5% |

| Капитализация, млрд руб. | 4710 |

| Балансовая стоимость долга, млрд руб. | 233 |

| Доля долга | 4,7% |

| Доля акционерного капитала | 95,3% |

| Стоимость долга | 7% |

| Налог на прибыль | 20% |

| Стоимость акционерного капитала | 12,8% |

| Безрисковая ставка, % | 6,8% |

| Бета | 1 |

| Премия за рыночный риск (ERP) | 6% |

Источник: расчеты ГК «ФИНАМ»

Наша 12-месячная целевая цена по SOTP-модели, состоящей из нескольких DCF-моделей, составила 1778,9 руб., что соответствует рейтингу «Покупать» и потенциалу роста 16,9% с учетом дивидендов в ближайшие 12 месяцев.

Оценка целевой цены «НОВАТЭКа»

| Проект | NPV, млрд $ |

| Основной бизнес | 26,1 |

| Доля в Арктик СПГ-2 | 17,9 |

| Доля в Ямал СПГ | 9,9 |

| Будущие СПГ-проекты | 8,9 |

| Газовые СП (Арктикгаз, Нортгаз и т. д.) | 6,0 |

| Обский СПГ | 4,9 |

| EV НОВАТЭКа, млрд $ | 73,7 |

| Чистый долг, млрд $ | 0,54 |

| Доля меньшинства, млрд $ | 0,25 |

| Целевая капитализация, млрд $ | 72,9 |

| Количество акций, млн шт. | 3004,5 |

| USD/RUB | 73,3 |

| Целевая цена акции, руб. | 1778,9 |

Источник: расчеты ГК «ФИНАМ»

Отметим, что консенсус Bloomberg по справедливой стоимости обыкновенных акций в настоящее время равен 1471,6 руб., обобщенная рекомендация — «Держать». В том числе оценка целевой цены акций «НОВАТЭКа» аналитиками «ВТБ Капитала» составляет 1639,9 руб. (рекомендация — «Покупать»), BCS — 1603,4 руб. («Держать»), Sova Capital — 1350 руб. («Покупать»), Renaissance Capital — 1400,0 руб. («Держать»).

к содержанию ↑Акции на фондовом рынке

С начала 2019 года акции «НОВАТЭКа» выглядели незначительно лучше, чем его ближайший аналог Cheniere Energy (LNG) и российский индекс нефти и газа. Отрицательно на всех троих очевидным образом сказалась пандемия. Негативным образом на долларовой динамике «НОВАТЭКа» сказалось ослабление рубля в 2020 году, которое уменьшило долларовую стоимость основного бизнеса компании по реализации природного газа внутри РФ. Далее мы ожидаем, что «НОВАТЭК» будет выглядеть сильнее, чем Cheniere Energy и российский индекс нефти и газа, за счет перспектив роста бизнеса и способности выигрывать от роста цен на нефть без сокращения добычи.

Техническая картина

С технической точки зрения акции «НОВАТЭКа» торгуются недалеко от верхней границы среднесрочного восходящего канала. При этом индекс относительной силы вошел в зону перекупленности, что сигнализирует о высокой вероятности локальной коррекции. Наращивать длинные позиции имеет смысл в случае коррекции к 50-дневной скользящей средней около 1360 руб.

Источник: finam.ru

Добавить комментарий