ПАО «Магнитогорский металлургический комбинат» оказался более прочих металлургов защищенным от прямого воздействия санкций. Однако он в полной мере почувствует на себе результаты снижения спроса на внутреннем рынке, где продает основную часть своей продукции. Слабая интеграция в сырье делает результаты ММК более чувствительными к росту цен на руду и уголь.

ПАО «Магнитогорский металлургический комбинат» оказался более прочих металлургов защищенным от прямого воздействия санкций. Однако он в полной мере почувствует на себе результаты снижения спроса на внутреннем рынке, где продает основную часть своей продукции. Слабая интеграция в сырье делает результаты ММК более чувствительными к росту цен на руду и уголь.

В плюс для оценки ММК можно зачесть крайне низкую долговую нагрузку и накопленную финансовую подушку в виде долларовых депозитов, а также то, что компания пока не отказалась от выплаты итоговых дивидендов за 4-й кв. 2021 г.

Негативным для акций компании будет отказ от публикации отчетности и, по всей видимости, последующий за этим отказ от выплаты дивидендов за 1-й кв. 2022 г.

С учетом всех факторов мы присваиваем по акциям ПАО «ММК» рекомендацию «Слабее рынка».

Описание эмитента

ПАО «Магнитогорский металлургический комбинат» — одно из крупнейших металлургических предприятий России. На долю ММК приходится около 17% выпуска стали в стране.

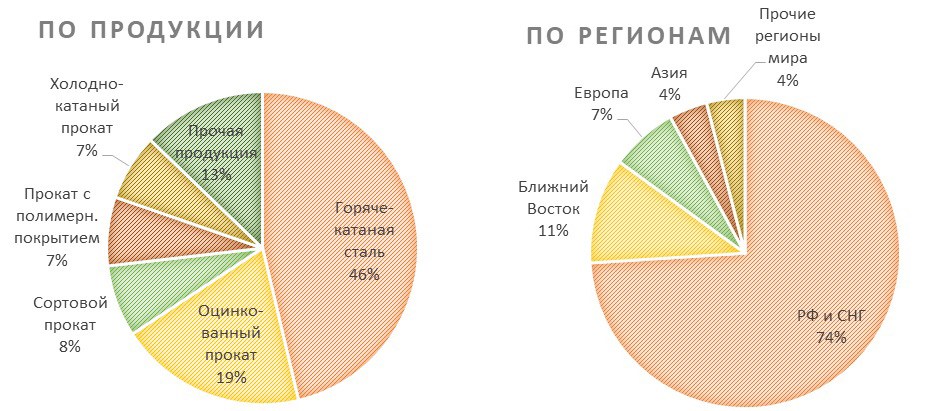

Группа ПАО «ММК» производит широкий сортамент металлопродукции, включая продукцию с высокой добавленной стоимостью. Самая значительная доля приходится на горячекатаную сталь. При этом ММК более прочих ориентирован на внутренний рынок, на который приходится львиная доля продаж.

Разбивка выручки от продаж по бизнес-сегментам (2021 г.)

Источник: данные компании

Основные производственные активы ММК размещены в РФ и представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов. Среднесписочная численность работников — более 17,5 тыс. Кроме того, компании принадлежит предприятие ММК Metalurji в Турции, две производственные площадки которого расположены в городах Искендеруне и Стамбуле.

Группа ПАО «ММК» в меньшей степени по сравнению с российскими конкурентами интегрирована в сырье. Доля использования собственного железорудного сырья в общем объеме потребления составляет лишь около 20%; доля собственных углей в производстве металлургического кокса составляет около 40%. В составе Группы также предприятия по заготовке металлолома, обеспечивающие ее потребности.

Структура капитала. Основным акционером остается председатель совета директоров компании Виктор Рашников, контролирует 79,76% акций ММК. В свободном обращении находятся 20,24% акций.

к содержанию ↑Влияние санкций на бизнес и риски

Санкционные риски. Четвертый пакет санкций ЕС, ограничивающий импорт российского стального проката, в меньшей степени коснулись бизнеса ММК. Компания всегда рассматривала внутренний рынок для себя в качестве приоритетного. В 2021 г. 74% выручки ММК было сформировано продажами в РФ и СНГ, в 2020 г. — 83%. Росту экспорта в некоторой степени способствовало возобновление производства на предприятии ММК Metalurji в Турции. На продажи в Европе в прошлом году пришлось всего около 7% выручки ММК, а в США — около 1%.

Четвертым пакетом санкций ЕС также были введены персональные санкции в отношении основного владельца ММК Виктора Рашникова. Однако он успел еще в начале марта обезопасить свои активы, переведя 79,76% акций ММК из владения кипрского офшора на компанию в российской юрисдикции.

Зарубежные активы ММК, представленные турецким предприятием ММК Metalurji, находятся в безопасности, так как руководство Турции неоднократно заявляло, что не будет присоединяться к санкциям против России.

Внутренний рынок металлопродукции, на котором ММК реализует львиную долю своей продукции, может оказаться под ценовым давлением на фоне введенного ЕС запрета на импорт из РФ горячекатаного, холоднокатаного и сортового проката. Нереализованные металлургами на экспорт поставки по большей части будут предложены в России.

При этом внутренний спрос в РФ будет снижаться из-за остановки производства в стране и ввоза комплектующих рядом зарубежных автомобильных брендов. Это прежде всего коснется оцинкованного листа. Рост ипотечных ставок вслед за подъемом ключевой ставки Банком России может сдержать спрос и со стороны строительной индустрии.

По оценке Всемирной ассоциации производителей стали (worldsteel), потребление готового проката в РФ в 2022 г. может сократиться до 35,1 млн тонн против 43,9 млн тонн в прошлом году, т. е. на 20%. Даже если счесть эти ожидания излишне мрачными, заметное снижение спроса все равно произойдет.

На этом фоне правительство даже отказалось от планов регулировать внутренние цены. В начале марта Минпромторг вышел к металлургам с требованием ограничить отпускные цены производителей наценкой 20–25% к себестоимости производства, а металлотрейдеров — наценкой 5–7%. К настоящему времени Минпромторг отказался от установления максимальных цен на прокат. Предельная наценка трейдеров на 2-й кв. 2022 г. ограничена в пределах 12%. В то же время введение ценовых ограничений остается возможным в случае ухудшения экономической ситуации.

Средние цены на основные группы продукции компании у трейдеров (руб./т)

Источник: mcena.ru/metalloprokat

При этом Группа ММК, в меньшей степени интегрированная в собственное сырье, может испытывать влияние высоких цен на руду и уголь. Кроме того, в 2022 г. в России выросла налоговая нагрузка на отрасль: с начала года введен новый акциз на жидкую сталь в размере 2,7% от стоимости стальных слябов в экспортных портах России. В связи с этим маржинальность внутреннего рынка для ММК в 2022 г. будет снижаться.

Штрафы. В конце 2021 г. Федеральная антимонопольная служба РФ (ФАС) признала ММК, НЛМК и «Северсталь» виновными в высоких ценах на горячекатаный плоский прокат на внутреннем рынке и анонсировала высокие оборотные штрафы. Ориентация ММК на внутренний рынок и большая доля горячего проката в продажах создают компании повышенный риск.

По закону штраф может составить от 3% до 15% объема продаж данного вида продукции. По нашей оценке, претензии к ММК могут составлять от 10 до 50 млрд руб. Однако в последние месяцы ФАС не поднимает эту тему. Мы ожидаем, что в условиях санкционного давления на экономику страны ФАС отложит взыскание или хотя бы ограничится минимальными размерами штрафов.

Отчетность. 14 апреля ММК объявил о решении временно приостановить публикацию отчетности за 1-й кв. 2022 г. Это негативно для оценки компании. Решение принято на фоне отсутствия возможности осуществлять операции с ценными бумагами ММК у значительной части инвесторов в ценные бумаги Группы. Напомним, в начале марта указом президента введены временные ограничения на выход иностранных инвесторов из российских активов, а Банк России до особого распоряжения запретил брокерам исполнять заявки на продажу российских бумаг иностранными инвесторами.

Акции. Акции ММК обращаются на Московской бирже, глобальные депозитарные расписки котировались на LSE до остановки торгов ими 2 марта 2022 г. 16 апреля 2022 г. президент РФ подписал закон, который запрещает размещать депозитарные расписки на ценные бумаги компаний РФ на иностранных площадках и обязывает провести делистинг уже существующих. Депозитарные расписки автоматически будут конвертированы в обыкновенные акции. На исполнение отводится 10 дней с момента опубликования закона. При этом у компаний остается возможность до 5 мая подать заявку на получение разрешения для сохранения листинга.

Бумаги, принадлежащие миноритарным иностранным инвесторам, создают дополнительный навес нереализованных продаж и риск падения котировок, если запрет на продажу будет снят. Вероятность, что в случае падения акций компания прибегнет к обратному их выкупу, мы оцениваем невысоко, так как у ММК и без того довольно незначительный free float, около 20%.

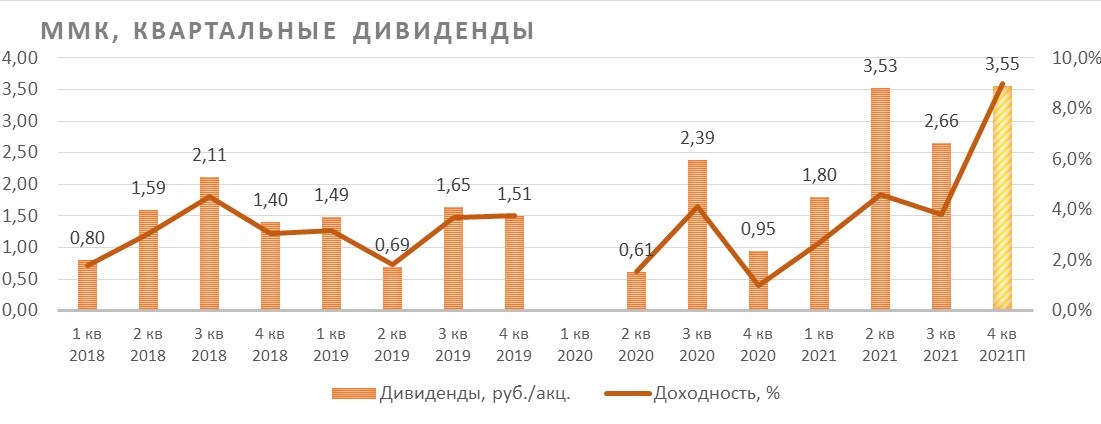

Дивиденды. Дивидендная политика ММК предполагает при низком уровне долга ежеквартальную выплату дивидендов акционерам в объеме не менее 100% от свободного денежного потока. По результатам 4-го кв. 2021 г. совет директоров рекомендовал выплатить по 3,55 руб. на акцию. Дата закрытия реестра не была назначена. Ожидаемая квартальная дивидендная доходность к текущей цене акций ММК составляет 9,0%. Однако полной уверенности, что эти дивиденды будут выплачены, пока нет.

Источник: данные компании

В отличие от НЛМК и «Северстали» ММК пока не объявлял об отказе от выплаты дивидендов за 4-й кв. 2021 г. Вероятно, это связано с тем, что Виктор Рашников успел своевременно изменить структуру владения контрольным пакетом, передав его от кипрской компании на российское юридическое лицо, и у него не возникнет проблем с выплатой.

Любопытно, что 31 марта «Интерфакс» давал сообщение, что якобы «ММК считает нецелесообразным выплачивать финальные дивиденды из-за проблем с движением денежных средств». Но в тот же день ММК оперативно опубликовал опровержение, подтвердив, что окончательное решение будет принимать общее собрание акционеров 27 мая 2022 г.

О рекомендациях совета директоров по распределению дивидендов за 1-й кв. 2022 г. не сообщалось. Как правило, это происходило одновременно с публикацией квартальной отчетности, а она приостановлена.

к содержанию ↑Ключевые результаты ММК в 2021 г.

Группа ПАО «ММК» показала сильную операционную динамику по результатам 2021 г. В отсутствие продолжительных капитальных ремонтов на основной площадке и благодаря возобновлению производства на заводе MMK Metalurji в Турции объем выплавки стали в прошлом году вырос г/г на 17,4%, до 13,59 млн тонн. Продажи металлопродукции по Группе ПАО «ММК» составили 12,48 млн тонн, увеличившись г/г на 16,0%.

Консолидированная годовая выручка в годовом сопоставлении выросла на 85,6%, до $ 11,87 млрд. EBITDA увеличилась более чем в 2 раза, до $ 4,29 млрд. Чистая прибыль выросла в 5,2 раза и составила $ 3,12 млрд.

ПАО «ММК»: операционные и финансовые результаты за 4-й кв. и 12 мес. 2021 г.

| Показатель (тыс. т) | 4К 2021 | 3К 2021 | Изм., % | 12М 2021 | 12М 2020 | Изм., % |

| Производство чугуна | 2 583 | 2 624 | -1,6% | 10 420 | 9 344 | 11,5% |

| Производство стали | 3 501 | 3 390 | 3,3% | 13 592 | 11 574 | 17,4% |

| Продажи товарной металлопродукции | 3 495 | 2 761 | 26,6% | 12 480 | 10 755 | 16,0% |

| Доля продукции HVA | 41,6% | 43,9% | -2,3 п.п. | 41,8% | 49,3% | -7,5 п. п. |

| Показатель (млн $) | 4К 2021 | 3К 2021 | Изм., % | 12М 2021 | 12М 2020 | Изм., % |

| Выручка | 3 398 | 3 031 | 12,1% | 11 869 | 6 395 | 85,6% |

| EBITDA | 972 | 1 157 | -16,0% | 4 290 | 1 492 | 187,5% |

| Маржа EBITDA | 28,6% | 38,2% | -9,6 п. п. | 36,1% | 23,3% | +12,8 п. п. |

| Чистая прибыль | 794 | 819 | -3,1% | 3 121 | 604 | 416,7% |

| FCF | 534 | 409 | 30,6% | 1 613 | 557 | 189,6% |

| Чистый долг (на отчетную дату) | – 393 | 141 | – 393 | -88 |

Источник: данные компании, расчеты ФГ «Финам»

Состояние долговой нагрузки. На конец года Группа ПАО «ММК» сохранила самую низкую в отрасли долговую нагрузку: чистый долг в очередной раз вышел в область отрицательных значений и составил минус $ 393 млн.

Основная часть долгосрочного долга ММК почти полностью состоит из пятилетних долларовых еврооблигаций на сумму $ 500 млн со ставкой купона 4,375% годовых и выплатами два раза в год. Погашение — 13 июня 2024 г. Краткосрочный долг в виде займов в евро и долларах и с погашением в 2022 г. составлял на начало года $ 433 млн.

При этом ММК постепенно, в течение нескольких лет, накапливал и к началу года накопил значительную валютную «денежную подушку» в долларах США в размере $ 521 млн на краткосрочных банковских депозитах. Таким образом, кредитный и валютный риски ММК выглядят несущественными.

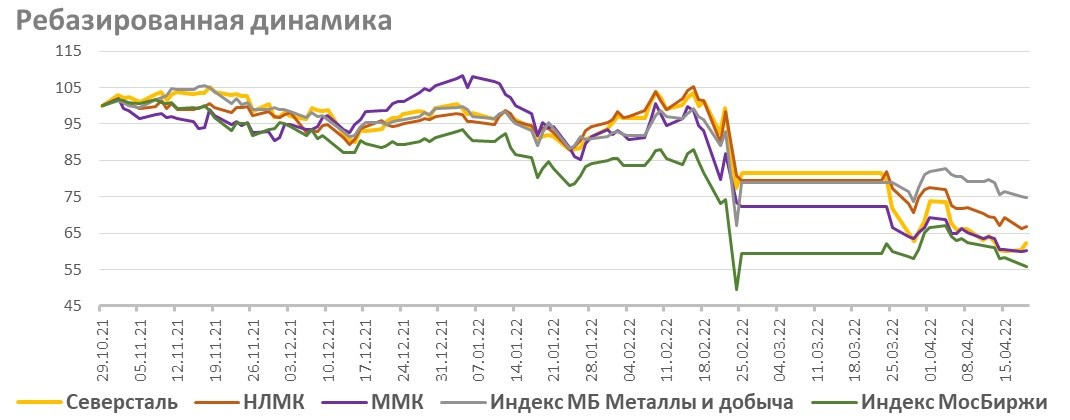

к содержанию ↑Акции на фондовом рынке

На рубеже года акции ММК проявляли более сильную динамику относительно рынка. Их поддерживала надежда на скорое возвращение в индекс MSCI Russia и ожидание сильных результатов за 2021 г. Однако с началом СВО и ужесточением санкций все это потеряло значение. Прогнозы по рынку металлопродукции в РФ говорят не в пользу ММК, и его акции в моменте выглядят слабее отраслевой динамики.

Источник: investing.com

к содержанию ↑Технический анализ

На недельном графике акций ММК мы видим, что после возобновления торгов котировки пытаются вернуться к минимумам, обозначенным перед их приостановкой, т. е. к уровню 35,20 руб., где теперь расположена ближайшая поддержка. Достаточно серьезное сопротивление сохраняется на уровне 49 руб.

Источник: finam.ru

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 20.04.2022

Добавить комментарий