Несмотря на консервативный подход к оценке перспектив и рисков компании, мы видим потенциал для роста акций ОК «РУСАЛ». Компании удалось решить проблему обеспечения заводов сырьем, при этом сохранив операционную рентабельность. Возвращение «РУСАЛа» в санкционные списки нам представляется маловероятным, как и введение ограничений против его продукции на ключевых для компании рынках. Одним из основных рисков остается неопределенность относительно дальнейшей судьбы акционерного соглашения «Норникеля».

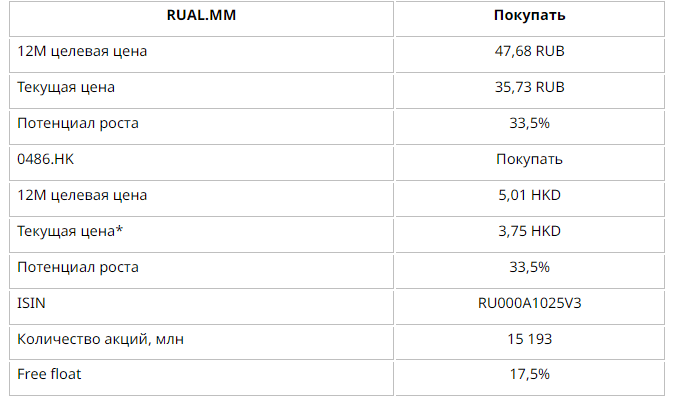

Мы присваиваем акциям ОК «РУСАЛ» рейтинг «Покупать» с целевой ценой 47,68 руб. на Мосбирже и с целевой ценой 5,01 HKD на Гонконгской бирже. Апсайд на горизонте 12 мес. составляет 33,5.

ОК «РУСАЛ» — ведущая компания мировой алюминиевой отрасли, третий по величине производитель первичного алюминия в мире и первый за пределами Китая с долей рынка около 6%.

ОК «РУСАЛ» — ведущая компания мировой алюминиевой отрасли, третий по величине производитель первичного алюминия в мире и первый за пределами Китая с долей рынка около 6%.

Стратегия «РУСАЛа» нацелена на то, чтобы стать крупнейшим поставщиком алюминия с самым низким углеродным следом, что обеспечивает компании сильные позиции в условиях энергоперехода и декарбонизации мировой экономики.

Результаты 1П 2022 выглядят неплохо. «РУСАЛ» сохранил объемы производства алюминия на уровне 1,9 млн тонн. Хотя объемы продаж сократились г/г на 11,9%, до 1,7 млн тонн, высокие цены реализации обеспечили рост выручки г/г на 31,3%, до $ 7,15 млрд. Скорректированная EBITDA увеличилась г/г на 37,4%, до $ 1,81 млрд, а нормализованная чистая прибыль (с учетом доходов от «Норникеля») — на 11,3%, до $ 2,01 млрд.

«РУСАЛ» возобновил выплату дивидендов, после большого перерыва выплатив промежуточные дивиденды за 1П 2022, по $ 0,02 на акцию. Однако уверенности относительно стабильности последующих выплат пока нет.

«РУСАЛ» успешно меняет логистику поставок сырья и продукции. Ограничения доступа к глинозему удалось преодолеть за счет роста поставок из Китая. Сократились объемы продаж алюминия в Америку, но в то же время выросли продажи в Европе и в Азии.

Основой устойчивости «РУСАЛа» остаются доступ к дешевой электроэнергии в России и доходы от владения блокирующим пакетом акций «Норникеля».

Ключевыми рисками для «РУСАЛа» мы видим высокую зависимость результатов компании от зарубежных поставок сырья, от относительной динамики цен на сырье и продукцию, а также возможное снижение доходов, получаемых за счет владения долей в «Норникеле», после окончания срока действия акционерного соглашения.

По нашему мнению, акции ОК «РУСАЛ» недооценены на 33,5% по отношению к бумагам сопоставимых компаний отрасли по прогнозным мультипликаторам P/E и EV/EBITDA на 2022 и 2023 гг. с учетом странового дисконта.

Описание эмитента

ОК «РУСАЛ» — третий по величине производитель первичного алюминия в мире и крупнейший производитель алюминия с низким углеродным следом. На долю ОК «РУСАЛ» приходится около 6% мирового производства алюминия.

Объединяя российские алюминиевые заводы, «РУСАЛ» фактически представляет собой почти всю алюминиевую отрасль Российской Федерации. В состав группы входят 12 алюминиевых и 9 глиноземных заводов, 6 предприятий по добыче бокситов и один нефелиновый рудник, 3 завода по производству порошковой продукции, 2 предприятия по производству кремния, 4 фольгопрокатных предприятия, 2 предприятия, выпускающие колесные диски, и др.

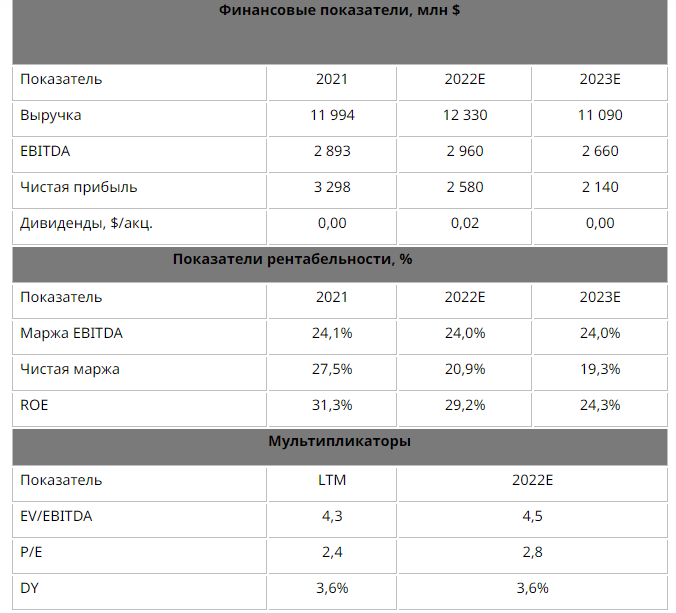

Предприятия «РУСАЛа» производят широкую линейку продукции из алюминия, кремний, галлий и корунд. Однако основной продукцией компании остаются первичный алюминий и сплавы.

Действующие производственные мощности компании позволяют производить около 4 млн тонн алюминия. Более 70% конечной продукции экспортируется. Основные рынки сбыта — Европа, Россия и страны СНГ, Юго-Восточная Азия.

Разбивка выручки от продаж по бизнес-сегментам (1П 2022)

Источник: данные компании

Обыкновенные акции компании торгуются на Гонконгской фондовой бирже, где проводился первичный листинг, а также на Московской бирже. По данным компании, 56,88% акций ОК «РУСАЛ» контролирует группа En+, еще 25,61% акций — структуры Виктора Вексельберга (SUAL Partners и др.). В свободном обращении находятся 17,51% акций.

к содержанию ↑Перспективы и риски

Стратегия развития «РУСАЛа» преследует цель — стать самым эффективным и экологически чистым производителем алюминия. Это должно обеспечить компании преимущество на рынке, движущемся в сторону «зеленой» экономики.

«РУСАЛ» позиционирует себя в качестве производителя с низким углеродным следом, поскольку более 90% продукции выпускается с использованием электроэнергии из возобновляемых источников — гидроэлектростанций.

С 2017 г. «РУСАЛ» продвигает свой новый бренд низкоуглеродного алюминия — ALLOW. Углеродный след продукции под маркой ALLOW составляет менее 4 тонн CO2-эквивалента на тонну произведенного алюминия (учитываются прямые и косвенные энергетические выбросы от алюминиевых заводов), в то время как среднемировое значение этого показателя около 12 тонн.

Совместно с «РусГидро» «РУСАЛ» создал Богучанское энерго-металлургическое объединение (БЭМО) — самое современное и экологичное алюминиевое производство в России. Первая очередь Богучанского алюминиевого завода мощностью 298 тыс. тонн в год официально запущена в 2019 г.

В конце 2021 г. «РУСАЛ» осуществил запуск первой очереди Тайшетского алюминиевого завода (ТаАЗ) в Иркутской области проектной мощностью 428,5 тыс. тонн первичного алюминия в год. По соседству с ТаАЗ «РУСАЛ» ведет строительство Тайшетской анодной фабрики, которая будет обеспечивать российские алюминиевые заводы собственным сырьем — обожженными анодами и прокаленным коксом. Первый этап введен в строй в 2020 г. Окончание строительства второго этапа запланировано на 2024 г.

«РУСАЛ» развивает инновационную технологию инертных анодов. Внедрение этой технологии в производственный процесс, по мнению компании, позволит полностью исключить выбросы парниковых газов и полиароматических углеводородов. При этом эксплуатационные расходы сократятся на 10% за счет уменьшения потребления анодов, а капиталовложения в новые проекты — более чем на 30%.

В мае 2021 г. совет директоров «РУСАЛа» представил план выделения ряда своих заводов с более высоким углеродным следом, нуждающихся в модернизации, в отдельную компанию с возможным самостоятельным листингом на бирже. На их модернизацию предполагалось потратить порядка $ 5 млрд. Компания с оставшимися современными предприятиями намеревалась сменить название на Al+ и сосредоточиться на выпуске и продвижении самого экологически чистого алюминия, производимого с использованием технологии инертного анода. Однако в текущей ситуации этот проект с разделением бизнеса пока не получил развития.

Влияние санкций на бизнес. Вероятность возвращения «РУСАЛа» под прямые санкции пока оценивается нами не очень высоко. В 2018 г. компания уже попадала в санкционный список Минфина США в составе предприятий, контролируемых Олегом Дерипаской, и в 2019 г. была исключена из этого списка, после того как он отказался от формального контроля над «РУСАЛом». С учетом весомой доли компании в мировом производстве вряд ли кто-то захочет повторить ценовые потрясения на рынке алюминия.

Тем не менее сохраняются риски увеличения отказов потребителей из недружественных стран от использования алюминия российского происхождения. На этом фоне LME запустила процедуру обсуждения возможности ограничения поставок российских цветных металлов на биржевые склады, опасаясь их роста.

По информации агентства Bloomberg, администрация США рассматривает возможность запрета на импорт алюминия из России. С такой инициативой выступил американский производитель алюминия компания Alcoa. Ранее поставки «РУСАЛа» составляли около 10% импорта алюминия в США. Также Alcoa обратилась к LME с предложением исключить из листинга марки алюминия российского происхождения.

Между тем импорт российского алюминия в ЕС за 8 мес. 2022 г. вырос г/г в объеме на 15%, а в стоимости на 69%. Выручка «РУСАЛа» от экспорта в Европу в 1П 2022 выросла г/г на 45%, а доля европейского рынка в выручке «РУСАЛа» за этот период составила 40% по сравнению с 37% годом ранее. Рост происходит на фоне сокращения производства алюминия на европейских заводах из-за высокой стоимости электроэнергии. В этих условиях введение в ЕС ограничений на импорт российского алюминия выглядит маловероятным.

Главная уязвимость «РУСАЛа» не в продажах, а в сырье. Хотя все алюминиевые заводы «РУСАЛа» расположены в России, компания имеет здесь ограниченную сырьевую базу и зависит от поставок в страну глинозема.

Около половины бокситов «РУСАЛ» добывает в Гвинее, стране с неустойчивым политическим режимом. Производство глинозема географически распределено между Россией, Ирландией, Украиной и рядом других локаций. С началом СВО работа Николаевского глиноземного завода на территории Украины была остановлена. Австралия, откуда заводы «РУСАЛа» получали около 20% глинозема, ввела запрет на экспорт этого сырья в Россию.

Судя по тому, что «РУСАЛ» в 1П 2022 сохранил объемы производства, ему удалось наладить поставки недостающих объемов сырья из Китая. При этом необходимость изменить логистику повлияла на увеличение затрат: себестоимость производства выросла на 33,2% (г/г), до $ 2 028 на тонну первичного алюминия. Тем не менее рост средних цен реализации в 1П 2022 смог компенсировать увеличение затрат и обеспечить прибыль.

Источник: данные компании

Во втором полугодии цены на алюминий снизились и консолидируются вокруг $ 2300 за тонну. Цены на глинозем тоже опускаются, однако на фоне возобновления роста производства алюминия в Китае не так сильно. Зависимость от экспорта сырья снижает операционную рентабельность «РУСАЛа». Основой устойчивости «РУСАЛа» остаются доступ к дешевой электроэнергии в России и доходы от владения блокирующим пакетом акций «Норникеля».

Действие акционерного соглашения «Норникеля» заканчивается. «РУСАЛу» принадлежит 26,4% акций «Норникеля». В рамках действующего акционерного соглашения «Норникель» распределяет на дивиденды не менее $ 1 млрд в год, а при текущем уровне долговой нагрузки — 60% EBITDA. Доходы от «Норникеля» часто превышают прибыль «РУСАЛа» от основной деятельности.

Источник: данные компании

Срок действия акционерного соглашения истекает в декабре, и, судя по последним заявлениям главы «Норникеля» Владимира Потанина, он не намерен его продлевать. «Норникель» планирует изменить дивидендную политику, перейдя на свободный денежный поток в качестве базы для расчета дивидендов. При этом «Норникель» кратно увеличивает объемы инвестиционной программы для модернизации и расширения производства.

Между тем Олег Дерипаска, утратив формальный контроль над «РУСАЛом», заметно потерял в возможности повлиять на отношения акционеров «Норникеля». Доходы «РУСАЛа» от владения акциями «Норникеля» со следующего года могут снизиться в несколько раз.

Выплаты акционерам. «РУСАЛ» платит дивиденды нерегулярно. После большого перерыва акционеры утвердили промежуточные дивиденды за 1П 2022 в размере $ 0,02 на акцию. Дивидендная доходность составила 3,6%. Уверенности в итоговых дивидендах у нас пока нет. В предыдущий раз «РУСАЛ» платил дивиденды за 1П 2017 в размере $ 0,0197 на акцию. До этого, в 2016 г., «РУСАЛ» выплатил промежуточные дивиденды 1П в размере $ 0,01645 на акцию.

к содержанию ↑Ключевые результаты и прогнозы

В первом полугодии «РУСАЛу» удалось сохранить объемы производства первичного алюминия на уровне, близком к 1,9 млн тонн. Однако объемы продаж сократились относительно высокой базы предыдущих периодов. Как можно увидеть из детализации отчетности, снизились продажи компании в Америке, но увеличились в Европе и Азии.

На фоне снижения объемов и роста цен реализации выручка «РУСАЛа» в 1П 2022 выросла на 31,3% в годовом сопоставлении и на 9,3% по сравнению с предыдущим кварталом, составив почти $ 7,2 млрд. Скорректированная EBITDA за период выросла на 37,4% г/г и на 14,5% п/п, до $ 1,8 млрд.

Скорректированная чистая прибыль, отражающая прибыль от основной деятельности «РУСАЛа», увеличилась г/г на 1,5%, но сократилась на 19,6% п/п, составив $ 689 млн. Нормализованная чистая прибыль, которая учитывает участие в доходах «Норникеля», достигла $ 2,0 млрд, прибавив г/г 11,3% и 34,2% п/п.

При этом чистый долг вырос с начала года на 23,6%, до $ 5,9 млрд.

«РУСАЛ»: операционные и финансовые результаты за 6 месяцев 2022 г.

| Показатель (тыс. тонн) | 1П 2022 | 1П 2021 | Изм., % | 2П 2022 | Изм., % |

| Первичный алюминий | 1891 | 1868 | 1,23% | 1896 | -0,26% |

| Глинозем | 3300 | 4102 | -19,55% | 4202 | -21,47% |

| Бокситы | 6740 | 7637 | -11,75% | 7394 | -8,85% |

| Объем реализации первичного алюминия и сплавов | 1763 | 2000 | -11,85% | 1904 | -7,41% |

| Показатель (млн $) | 1П 2022 | 1П 2021 | Изм., % | 2П 2022 | Изм., % |

| Выручка | 7153 | 5449 | 31,27% | 6545 | 9,29% |

| Скорректированная EBITDA | 1807 | 1315 | 37,41% | 1578 | 14,51% |

| Маржа скорр. EBITDA | 25,3% | 24,1% | 24,1% | ||

| Чистая прибыль | 1680 | 2018 | -16,75% | 1207 | 39,19% |

| Скорректированная чистая прибыль | 689 | 679 | 1,47% | 857 | -19,60% |

| Нормализованная чистая прибыль | 2006 | 1803 | 11,26% | 1495 | 34,18% |

| Чистый долг (на отчетную дату) | 5868 | 4 099 | 43,16% | 4749 | 23,56% |

| Чистый долг / 12М EBITDA | 1,7х | 2,1х | 1,6х |

Источник: данные компании, расчеты ФГ «Финам»

Состояние долговой нагрузки. Несмотря на относительно высокий размер долга, долговая нагрузка «РУСАЛа» находится под контролем и сохраняется на приемлемом уровне 1,7х.

По состоянию на отчетную дату долгосрочные обязательства «РУСАЛа» представлены банковскими кредитами на общую сумму $ 3,55 млрд. Краткосрочные обязательства «РУСАЛа» по состоянию на 30.06.2022 г. представлены кредитами банков на сумму $ 1,37 млрд и облигациями на общую сумму $ 2,31 млрд, в том числе двумя выпусками еврооблигаций на общую сумму $ 944 млн с погашением в первой половине 2023 г., а также несколькими выпусками биржевых облигаций на общую сумму $ 1,37 млрд с погашением в 2029–2030 гг., но с датами оферт во второй половине 2022 г. и первой половине 2023 г.

Тем не менее высокая величина краткосрочного долга не вызывает опасений, так как после отчетной даты компания произвела новые размещения облигаций. «РУСАЛ» стал первым российским эмитентом, разместившим на Московской бирже облигации, номинированные в китайских юанях. В июле 2022 г. «РУСАЛ» разместил два выпуска пятилетних биржевых облигаций совокупно на 4 млрд юаней, а в октябре — еще один выпуск на 6 млрд юаней со сроком обращения 2,5 года.

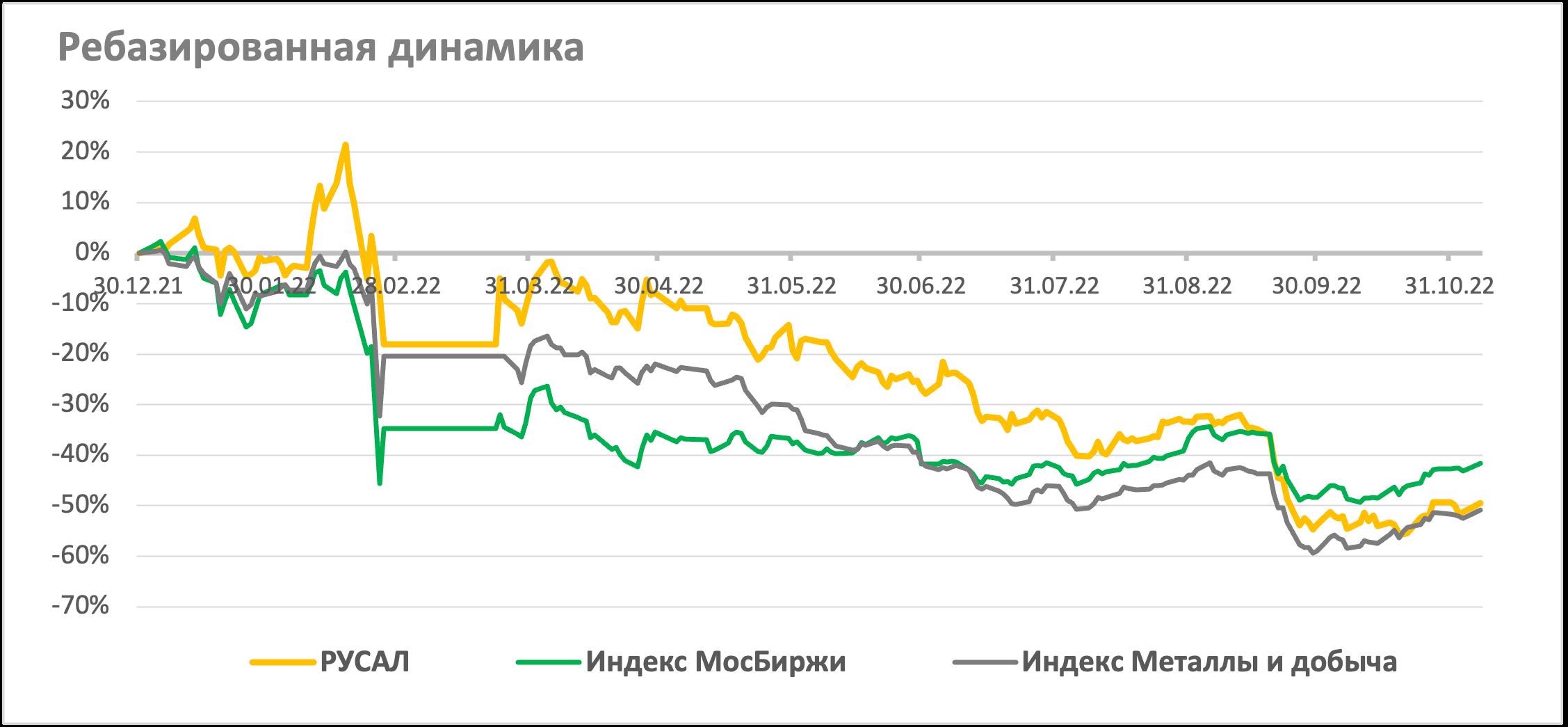

ОК «РУСАЛ»: историческая и прогнозная динамика ключевых финансовых показателей (млн $)

| Показатель | 2018 | 2019 | 2020 | 2021 | 2022E | 2023E |

| Отчет о прибылях и убытках, млн $ | ||||||

| Выручка | 10 280 | 9 711 | 8 566 | 11 994 | 12 330 | 11 090 |

| EBITDA (скорр.) | 2 163 | 966 | 871 | 2 893 | 2 960 | 2 660 |

| Прибыль (норм.) | 1 695 | 1 273 | 990 | 3 298 | 2 580 | 2 140 |

| Рентабельность | ||||||

| Рентабельность EBITDA | 21,0% | 9,9% | 10,2% | 24,1% | 24,0% | 24,0% |

| Рентабельность чистой прибыли | 16,5% | 13,1% | 11,6% | 27,5% | 20,9% | 19,3% |

| ROE | 32,5% | 18,9% | 15,1% | 31,3% | 29,2% | 24,3% |

| Показатели чистого долга и дивидендов | ||||||

| Чистый долг | 7 337 | 6 466 | 5 406 | 4 749 | 4 500 | 5 500 |

| Чистый долг / EBITDA | 3,4 | 6,7 | 6,2 | 1,6 | 1,5 | 2,1 |

| Дивиденды, $ на акцию | 0,00 | 0,00 | 0,00 | 0,00 | 0,02 | 0,00 |

Источник: отчетность компании, расчеты и прогнозы ФГ «Финам»

к содержанию ↑Оценка

Мы оценили ОК «РУСАЛ» МКПАО сравнительным методом, основываясь на прогнозных финансовых показателях на 2022 и 2023 гг. При этом мы исходили из консервативной оценки динамики цен на алюминий на прогнозный период, а также учитывали возможное снижение доходов от «Норникеля».

Наша оценка определяется как взвешенное среднее оценок по мультипликаторам EV/EBITDA и P/E с применением дисконта, который в условиях санкций был увеличен до 30%. Используемые для сравнения компании-аналоги представлены в таблице ниже:

| Компания | Кап-я, млн $ | P/E 2022E | P/E 2023E | EV/EBITDA 2022E | EV/EBITDA 2023E |

| РУСАЛ | 8 754 | 3,4 | 4,1 | 4,5 | 5,4 |

| Norsk Hydro | 13 059 | 5,9 | 8,8 | 3,5 | 4,5 |

| Hindalco Industries | 11 109 | 7,5 | 7,8 | 5,1 | 5,2 |

| Aluminum Corporation of China | 8 656 | 12,4 | 11,8 | 5,1 | 5,0 |

| Press Metal Aluminium Holdings | 7 627 | 21,8 | 19,5 | 15,1 | 13,9 |

| China Hongqiao Group | 7 456 | 4,1 | 3,5 | 2,8 | 2,5 |

| Shandong Nanshan Aluminium | 5 337 | 10,5 | 10,2 | 4,8 | 4,6 |

| Медиана | 9,0 | 9,5 | 4,9 | 4,8 | |

| Показатели для оценки, млн $ | Чистая прибыль 2022E | Чистая прибыль 2023Е | EBITDA 2022Е | EBITDA 2023Е | |

| 2 580 | 2 140 | 2 960 | 2 660 | ||

| Целевая капитализация, млн $ | 23 235 | 20 323 | 8 661 | 6 920 | |

| Средняя целевая кап-я, млн $ | 14 785 | ||||

| Средняя целевая кап-я с учетом дисконта 30%, млн $ | 10 349 | ||||

| Целевая цена | $ 0,68 | 47,68 RUB | 5,01 HKD | ||

| Для справки (на 31.06.2022 г.): | |||||

| Количество акций, млн шт. | 15 193 | ||||

| Чистый долг, млн $ | 5 868 | ||||

| Доля меньшинства, млн $ | 0 | ||||

| Прогноз USD/RUB 12 м | 70 | ||||

Источник: Reuters, оценки и расчеты ФГ «Финам»

Наша оценка справедливой стоимости ОК «РУСАЛ» МКПАО составляет $ 10 349 млн, или $ 0,68 на акцию. Это соответствует цене одной акции 47,68 руб. с учетом прогноза по курсу доллара на 2023 г. Такая оценка предполагает потенциал роста на 33,5% от текущей цены и соответствует рейтингу «Покупать». Целевая цена акций «РУСАЛа» в Гонконге 5,01 HKD.

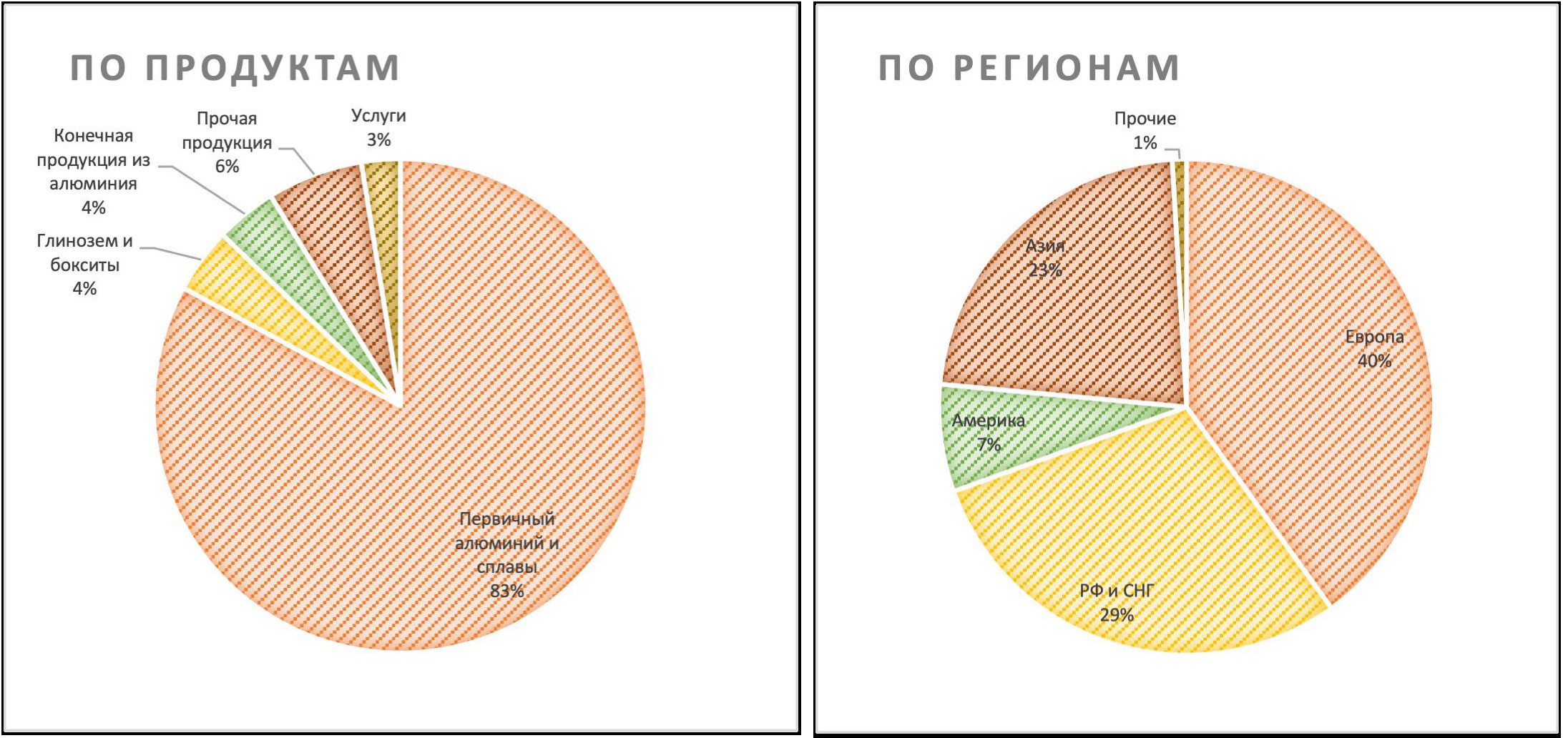

к содержанию ↑Акции на фондовом рынке

Динамика акций ОК «РУСАЛ» в 2022 г. близка к динамике отраслевого индекса и отстает от рынка в целом. С начала года стоимость акций «РУСАЛа» снизилась на 49,5%. За этот период отраслевой индекс МосБиржи «Металлы и добыча» опустился на 50,8%, в то время как сводный индекс МосБиржи потерял 41,7% (по состоянию на закрытие рынка 07.11.2022 г.).

Источник: investing.com

к содержанию ↑Технический анализ

На недельном графике котировки акций «РУСАЛа» на Московской бирже остаются в нисходящем тренде. Поддержка расположена в районе чуть выше 30 руб. Ближайшее сопротивление — в зоне 42,0–42,5 руб.

Источник: finam.ru

На месячном графике котировок акций «РУСАЛа» на Гонконгской бирже мы видим, что в результате последних событий они вернулись в пределы долгосрочного бокового коридора. Не дойдя до его нижней границы, они демонстрируют признаки разворота, имея в качестве цели локальный уровень сопротивления в районе около 5 HKD.

Добавить комментарий