Инвестиционная идея

В прошлом году надежды на изменение корпоративной стратегии «Сургутнефтегаза» подняли стоимость обыкновенных акций выше наших прогнозных значений. В этом году они упали вместе с другими нефтяными активами. Фактор недооценки компании при этом никуда не делся. Мы продолжаем считать, что любое позитивное корпоративное событие способно значительно поднять рыночную оценку «Сургутнефтегаза».

| «Сургутнефтегаз» | SNGS | SNGSP |

| Рекомендация | Покупать | Покупать |

| Целевая цена | 47,00 ₽ | 42,00 ₽ |

| Текущая цена | 36,45 ₽ | 36,13 ₽ |

| Потенциал роста | 29,0% | 16,3% |

| ISIN | RU0008926258 | RU0009029524 |

Переоценка курсовых разниц «съела» почти всю прибыль 2019 года. Однако этот же фактор из-за падения рубля в начале 2020 года поможет компании пережить снижение цены и объемов добычи нефти.

Компания остается одной из самых информационно закрытых на российском фондовом рынке. Полная непрозрачность структуры ее акционерного капитала является главным риском и дисконтирующим фактором при оценке.

Однако даже с учетом этих рисков и при самом консервативном подходе бумаги компании можно считать значительно недооцененными.

Это может сработать при любых позитивных изменениях в информационной политике, инвестиционной стратегии или корпоративном управлении.

Мы сохраняем рекомендацию «Покупать» по обыкновенным и привилегированным акциям ПАО «Сургутнефтегаз».

| Основные показатели акций | ||||

| Код в торговой системе | SNGS, SNGSP | |||

| Рыночная капитализация | 21 520 | |||

| Кол-во обыкн. акций | 35 725 994 705 | |||

| Free float | 25% | |||

| Кол-во привилег. акций | 7 701 998 235 | |||

| Free float | 73% | |||

| Мультипликаторы | ||||

| P/S | 1,32 | |||

| P/E | 13,47 | |||

| EV/EBITDA | 1,03 | |||

| NET DEBT/EBITDA | — | |||

| Рентабельность EBITDA | 29,54% | |||

| Финансовые показатели, млрд руб. | ||||

| Показатель | 2019 | 2018 | Изм. | |

| Выручка | 1 570,9 | 1 556,0 | 0,96% | |

| EBITDA | 464,0 | 482,0 | -3,73% | |

| Прибыль/убыток | 106,2 | 850,4 | -87,52% | |

| Чистый долг | -3 362,0 | -3 363,0 | -0,03% | |

Краткое описание эмитента

ПАО «Сургутнефтегаз» — одна из крупнейших частных вертикально интегрированных нефтяных компаний России. Основные направления бизнеса «Сургутнефтегаза» — разведка и добыча углеводородного сырья, переработка нефти и газа, производство электроэнергии, производство и маркетинг нефтепродуктов и продуктов газопереработки. Занимает четвертое место по объемам нефтедобычи, второе место по эксплуатационному и первое место по разведочному бурению.

Поиск, разведка и добыча углеводородного сырья ведутся «Сургутнефтегазом» в трех нефтегазоносных провинциях России — Западно-Сибирской, Восточно-Сибирской и Тимано-Печорской. Переработкой углеводородного сырья занимаются два предприятия компании: «Киришинефтеоргсинтез» (ООО «КИНЕФ», Ленинградская область) и газоперерабатывающий завод в Ханты-Мансийском автономном округе — Югре.

Поиск, разведка и добыча углеводородного сырья ведутся «Сургутнефтегазом» в трех нефтегазоносных провинциях России — Западно-Сибирской, Восточно-Сибирской и Тимано-Печорской. Переработкой углеводородного сырья занимаются два предприятия компании: «Киришинефтеоргсинтез» (ООО «КИНЕФ», Ленинградская область) и газоперерабатывающий завод в Ханты-Мансийском автономном округе — Югре.

«Сургутнефтегаз» экспортирует больше половины добываемой нефти и произведенных нефтепродуктов. Для реализации топлива внутри страны компания располагает сетью АЗС под своим брендом, работающих большей частью в северо-западных регионах России. Почти весь попутный газ утилизируется, добываемый природный газ полностью перерабатывается на предприятиях компании или используется для выработки электроэнергии.

«Сургутнефтегаз» не публикует релизы по результатам операционной деятельности, что было нами учтено при дисконтировании оценки компании. По данным Центрального диспетчерского управления ТЭК, в 2019 году добыча нефти у «Сургутнефтегаза» относительно 2018 года практически не изменилась (-023%) и составила 60,76 млн тонн. Добыча природного газа год к году снизилась незначительно (-0,41%), до 9,63 млрд кубометров.

Главной особенностью «Сургутнефтегаза» является чрезвычайно большая накопленная денежная позиция, которая вдвое превышает текущую рыночную капитализацию компании. По большей части эти накопления размещены в валютные депозиты. Такая «подушка» делает компанию финансово независимой, она не нуждается в займах и стратегических инвесторах. Компания может позволить себе любой крупный инвестиционный проект, но избегает их, продолжая накапливать денежные средства. Фактически рынок исключает эту «подушку» из оценки компании, хотя и учитывает ее влияние на финансовый результат из-за изменения валютных курсов.

По данным Московской биржи, в свободном обращении находится 25% обыкновенных и 73% привилегированных акций компании.

к содержанию ↑Финансовые результаты

Из-за волатильности валютного рынка финансовые результаты компании редко коррелируют с ее операционной деятельностью. Консолидированная выручка «Сургутнефтегаза» по МСФО в 2019 году увеличилась на 0,96% относительно 2018 года и составила 1 570,9 млрд руб. Операционные затраты выросли на 3,3%. Показатель EBITDA снизился на 3,73%, до 464 млрд руб. Однако изменение курсовых разниц принесло компании потери на 360,96 млрд руб. вместо прибавки на 529,39 млрд руб., полученной в 2018 году. Компания завершила 2019 год с прибылью 106,2 млрд руб., что в 8 раз меньше, чем в 2018 году.

По состоянию на конец года «Сургутнефтегаз» имел на долгосрочных депозитах 2 040,16 млрд руб. и на краткосрочных — 955,35 млрд руб. Большая часть этих депозитов — валютные. Хотя средний курс доллара в прошлом году был на 2,7% выше, чем в позапрошлом, курс на последний день отчетного года оказался на 10,9% ниже, что отразилось на итоговом финансовом результате. Таким образом, прошлогоднее укрепление рубля фактически «съело» прибыль компании. Однако ослабление рубля в начале 2020 года наоборот должно будет увеличить «бумажную» прибыль «Сургутнефтегаза» по итогам года.

Ниже представлен наш прогноз основных финансовых показателей ОАО «Сургутнефтегаз» на 2020 г.

| Показатель, млн $ | 2018 | 2019 | 2020П |

| Выручка | 24 727 | 24 310 | 13 358 |

| EBITDA | 7 660 | 7 181 | 3 695 |

| Чистая прибыль | 13 513 | 1 643 | 2 772 |

| Рентабельность по EBITDA | 30,98% | 29,54% | 27,66% |

| Рентабельность по чистой прибыли | 54,65% | 6,76% | 20,75% |

Дивиденды

По обыкновенным акциям «Сургутнефтегаз» традиционно платит очень небольшие дивиденды: когда есть существенная прибыль, то по 0,65 руб. на каждую, в менее удачные годы — по 0,60 руб. По привилегированным акциям размер дивиденда вычисляется непростым образом. Из положения о дивидендной политике «Сургутнефтегаза» можно понять, что на каждую привилегированную акцию, общее количество которых по факту составляет около 17,7% от величины уставного фонда компании, приходится сумма, которая вычисляется путем деления 10% чистой прибыли, рассчитанной по РСБУ, на количество акций, равное 25% уставного капитала. То есть фактически на привилегированные акции приходится около 7% чистой прибыли «Сургутнефтегаза» по РСБУ.

Дивиденды платятся ежегодно. По итогам 2018 года компания выплатила на каждую обыкновенную акцию по 0,65 руб., а на каждую привилегированную — по 7,62 руб.

Решение по дивидендам за 2019 год будет принято на годовом собрании акционеров, которое состоится 30 июня в форме заочного голосования. Датой составления списка лиц, имеющих право на участие в собрании, определено 5 июня. Совет директоров «Сургутнефтегаза» перед собранием не раскрывает своих рекомендаций по распределению прибыли и размеру дивидендов. Исходя из наших расчетов, дивиденды за 2019 год могут составить по 0,60 руб. по обыкновенным и по 0,97 руб. по привилегированным акциям.

Сравнительные коэффициенты

Для сравнения мы использовали показатели компаний отрасли, сопоставимых по капитализации и производственным параметрам.

| Компания | Страна | Кап-я, | EV, | EV/S | EV/EBITDA | P/E | Ч. долг / | |||

| млн $ | млн $ | 2019 | 2020П | 2019 | 2020П | 2019 | 2020П | EBITDA | ||

| Сургутнефтегаз | РФ | 21 520 | 21 520 | 0,89 | 1,61 | 3,00 | 5,82 | 13,10 | 7,76 | — |

| Компании для сравнения | ||||||||||

| ConocoPhillips | США | 45 331 | 52 110 | 1,42 | 2,78 | 3,20 | 13,19 | 11,23 | -30,62 | 0,42 |

| Ecopetrol SA | Колумбия | 21 839 | 29 824 | 1,64 | 2,37 | 3,74 | 6,59 | 6,43 | 17,67 | 1,00 |

| Canadian Natural Resources, Ltd. | Канада | 19 332 | 33 767 | 2,08 | 3,76 | 4,19 | 17,87 | 7,18 | -9,95 | 1,79 |

| Repsol SA | Испания | 14 436 | 30 107 | 0,57 | 0,69 | 4,62 | 5,13 | 6,54 | 21,18 | 2,40 |

| Woodside Petroleum, Ltd. | Австралия | 13 672 | 16 463 | 3,38 | 4,47 | 4,66 | 5,91 | 12,86 | 33,56 | 0,79 |

| OMV AG | Австрия | 10 955 | 16 014 | 0,61 | 0,83 | 2,50 | 4,00 | 6,04 | 14,82 | 0,79 |

| Медиана | 1,53 | 2,57 | 3,97 | 6,25 | 6,86 | 16,24 | 0,90 | |||

Оценка

Ликвидные активы компании (3,362 трлн руб. на 31 декабря 2019 года) вдвое превышают ее рыночную капитализацию при полном отсутствии долгов. Очевидно, что «Сургутнефтегаз» оценивается рынком фактически без учета накопленной денежной позиции, будущее которой неизвестно.

Главными дисконтирующими факторами являются информационная закрытость компании и особенно полная непрозрачность структуры акционерного капитала. Путем сложных цепочек владения акциями, связанных с дочерними структурами «Сургутнефтегаза» и его менеджерами, компании удается скрывать конечных бенефициаров. Это не позволяет определить центр принятия стратегических решений в компании. Рассчитывая целевую стоимость ПАО «Сургутнефтегаз» по прогнозному мультипликатору EV/EBITDA на 2020 год, мы применили дисконт в размере 50%.

| Прогнозная EBITDA на 2020 г., млн $ | 3 695 |

| Целевой уровень EV/EBITDA | 6,25 |

| Оценка по EV/EBITDA, млн $ | 54 684 |

| Дисконт | 50% |

| Итоговая оценка, млн $ | 27 342 |

| На обыкновенную акцию, $ | 0,64 |

| На привилегированную акцию, $ | 0,57 |

Целевую цену по обыкновенным акциям компании мы видим на уровне $ 0,64, или 47,0 руб. по курсу на дату оценки. Целевая цена по привилегированным акциям на уровне $ 0,57, или 42,0 руб. по курсу на дату оценки.

При этом мы отмечаем, что в этих акциях сохраняется большой потенциал для роста при любых позитивных изменениях в информационной политике, инвестиционной стратегии или корпоративном управлении. По-прежнему, несмотря на падение рынков, любые позитивные корпоративные изменения в компании способны увеличить ее стоимость. Поэтому мы полагаем, что акции «Сургутнефтегаза» являются, хотя и рискованным, но перспективным долгосрочным активом, и подтверждаем рекомендацию «Покупать».

к содержанию ↑Технический анализ

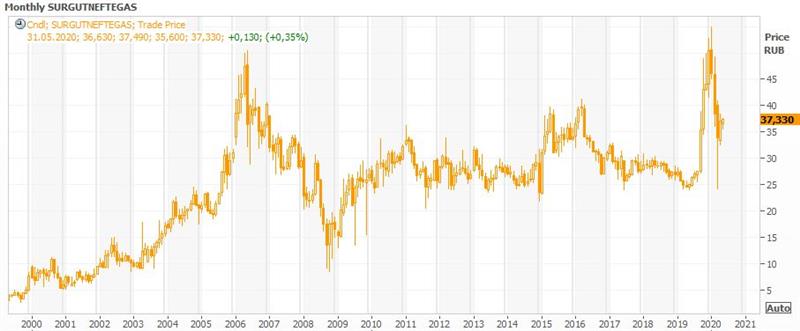

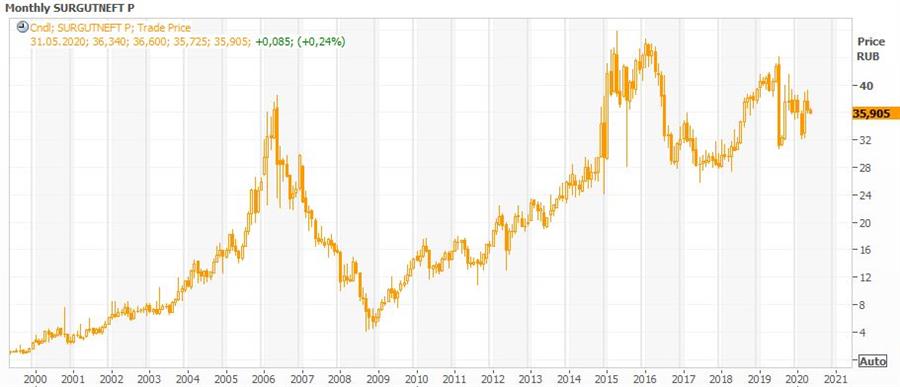

На надеждах игроков на позитивные перемены в корпоративной стратегии «Сургутнефтегаза» в прошлом году обыкновенные акции компании выросли в цене на 87,8%, в то время как привилегированные потеряли 4,2%. В этом году на фоне обвала нефтяных рынков эти надежды на время потеряли актуальность, и обыкновенные акции теряют с начала года 27,8%, а привилегированные — 4,2%.

Графики котировок «Сургутнефтегаза» не дают внятной технической картины, отражая противоречивое сочетание фундаментальной недооценки, особенностей дивидендной политики и влияния динамики фондового, нефтяного и валютного рынков. На месячном графике обыкновенных акций видна 100% коррекция предыдущего роста и 50% обратная коррекция этого падения. В том же тайм-фрейме графика привилегированных акций продолжается консолидация в сужающемся диапазоне.

Источники: Thomson Reuters, Московская биржа, ИК «ФИНАМ»

Добавить комментарий