TSMC является одной из тех компаний, без которых невозможна реализация инноваций ведущих игроков технологического сектора и актуальные тренды отрасли. Компания в последние годы показывает практически абсолютное лидерство по части техпроцессов производства чипов, а взлетевший спрос на полупроводники открывает перед ней новые перспективы по мере нормализации глобальной эпидемиологической ситуации и масштабных капитальных инвестиций.

| TSM | Покупать | |||||||

| 14М целевая цена | USD 140,00 | |||||||

| Текущая цена | USD 121,36* | |||||||

| Потенциал роста | 15,36% | |||||||

| ISIN | US8740391003 | |||||||

| Капитализация, млрд TWD | 15636,02 | |||||||

| EV, млрд TWD | 15267,75 | |||||||

| Количество ADS, млрд | 5,19 | |||||||

| Free float | 94% | |||||||

| Финансовые показатели, млрд TWD | ||||||||

| Показатель | 2020 | 2021П | 2022П | |||||

| Выручка | 1 339,3 | 1 586,0 | 1 887,0 | |||||

| EBITDA | 871,0 | 1061,3 | 1285,2 | |||||

| Чистая прибыль | 517,9 | 590,4 | 709,8 | |||||

| EPS, TWD | 20,0 | 22,8 | 27,4 | |||||

| Дивиденд, TWD | 10,0 | 11,0 | 12,0 | |||||

| Показатели рентабельности | ||||||||

| Показатель | 2020 | 2021П | 2022П | |||||

| Маржа EBITDA | 65,0% | 66,9% | 68,1% | |||||

| Чистая маржа | 38,7% | 37,2% | 37,6% | |||||

| ROE | 29,8% | 29,0% | 29,2% | |||||

| Мультипликаторы | ||||||||

| Показатель | LTM | 2022П | ||||||

| EV/EBITDA | 14,8 | 11,8 | ||||||

| P/E | 27,1 | 21,7 | ||||||

| DY | 1,7% | 2,0% | ||||||

Taiwan Semiconductor Manufacturing Company (TSMC) — тайваньский контрактный производитель чипов и микросхем и вторая по рыночной капитализации полупроводниковая компания в мире. Бизнес-модель TSMC подразумевает отсутствие собственных брендов и обслуживание глобальных фаблесс-клиентов.

Технологические процессы, используемые TSMC, являются одними из наиболее продвинутых на рынке. Пока лишь TSMC и Samsung производят чипы по техпроцессу 5 нм. При этом в 1–2-м кварталах 2022 года на рынок выйдут первые смартфоны на базе чипсетов Dimensity 9000 от Mediatek, которые будут изготавливаться TSMC на базе процесса 4 нм. Технология 3 нм находится в тестовой разработке, а первые продукты на ее базе ожидаются к выходу во второй половине 2022 года. Благодаря этим достижениям компания контролирует около 24% всего рынка чипов (без учета памяти), будучи ключевым элементом экосистемы производства полупроводниковой продукции технологических гигантов.

![]() TSMC стремится не только к количественному расширению производственных мощностей, но и к географической диверсификации. Фабрики TSMC используются на полную мощность в условиях высокого спроса на чипы, что обуславливает необходимость дальнейшего расширения производства. Менеджмент ожидает, что в 2021–2023 гг. на CAPEX будет потрачено около $ 100 млрд: среди последних крупных проектов можно выделить производственный комплекс в Аризоне ($ 12 млрд) и совместный с Sony проект в Японии (около $ 7 млрд).

TSMC стремится не только к количественному расширению производственных мощностей, но и к географической диверсификации. Фабрики TSMC используются на полную мощность в условиях высокого спроса на чипы, что обуславливает необходимость дальнейшего расширения производства. Менеджмент ожидает, что в 2021–2023 гг. на CAPEX будет потрачено около $ 100 млрд: среди последних крупных проектов можно выделить производственный комплекс в Аризоне ($ 12 млрд) и совместный с Sony проект в Японии (около $ 7 млрд).

Несмотря на глобальные логистические проблемы и сложную эпидемиологическую ситуацию, TSMC фиксирует стабильное улучшение финансовых метрик в 2021 году. Выручка компании за 9М увеличилась на 17,54% г/г, а чистая прибыль — на 14,71% г/г. TSMC продолжает наблюдать структурный рост долгосрочного спроса, который поддерживается ключевыми трендами отрасли, а по мере стабилизации ситуации с пандемией акции TSMC выглядят еще более привлекательно.

Компания на текущий момент торгуется с дисконтом 15,36% относительно аналогов по форвардным мультипликаторам P/E и EV/EBITDA. С начала 2021 года ADS TSM отстали от долларовой динамики Taiwan Weighted и NASDAQ: спред более 10% выглядит необоснованным на фоне результатов и текущего положения компании.

Загруженность производственных линий и проблемы с доставкой чипов остаются ключевыми рисками для TSMC. Прогнозируется, что после 2-го квартала 2022 года ситуация нормализуется, что позволит компании максимально эффективно использовать собственные мощности. При этом сегодняшние капитальные инвестиции открывают новые перспективы для TSMC и позволят, к примеру, соперничать с Intel и Samsung за федеральные субсидии США. Отрицательный чистый долг и кредитный спред всего в 114 б. п. поспособствуют лишь незначительному росту долговой нагрузки в случае увеличения процентных ставок в 2022 году.

Описание эмитента

Taiwan Semiconductor Manufacturing Company (TSMC) — тайваньский контрактный производитель чипов и микросхем и вторая по рыночной капитализации полупроводниковая компания в мире. TSMC основана в 1987 году и базируется в агломерации города Синьчжу. Главной особенностью бизнеса компании является то, что она не выпускает продукцию под собственным брендом и обслуживает глобальных фаблесс-клиентов. TSMC работает в едином сегменте, фаундри-производстве, который включает изготовление, тестирование, «упаковку» и автоматизированный дизайн интегральных схем и другой полупроводниковой продукции.

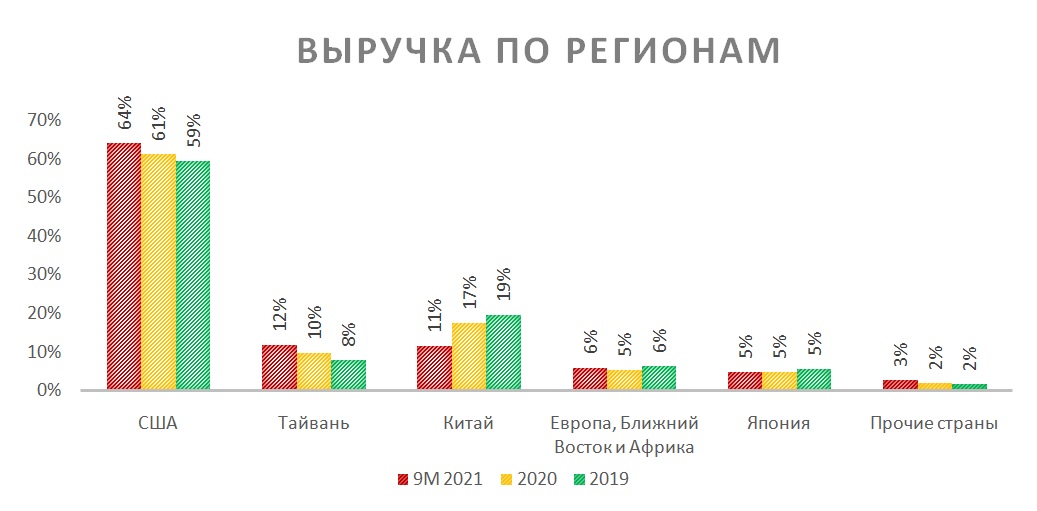

Два крупнейших покупателя TSMC в 2020 году принесли 25% и 12% годовой выручки: имя ведущего клиента компании не указано в последних отчетах (Customer A), но с высокой долей уверенности можно предположить, что это Apple. В совокупности за 2020 год компания произвела 11 617 номенклатурных позиций для 510 различных покупателей. Продукция TSMC используется на многочисленных конечных рынках, включая, среди прочих, мобильные устройства, высокопроизводительные вычисления, автомобильную электронику, интернет вещей (IoT). Производственные мощности компании состоят из 4 фабрик по производству 12-дюймовых пластин GIFAFAB, 4 фабрик для 8-дюймовых пластин и 1 фабрики для 6-дюймовых пластин (все расположены в Тайване), а также еще три завода в полностью подконтрольных подразделениях TSMC Nanjing Company, Ltd. (Тайвань), WaferTech (США) и TSMC China Company, Ltd. (Китай). TSMC обеспечивает обслуживание клиентов через свои офисы в Северной Америке, Европе, Японии, Китае и Южной Корее. Кроме того, TSMC анонсировала планы по строительству заводов в Аризоне и Японии (совместно с Sony).

Источник: Reuters, данные компании

Акционерный капитал компании на конец сентября 2021 года состоял из 28 050 млн обыкновенных акций, обращающихся на Тайваньской фондовой бирже (TWSE) под тикером 2330 и Нью-Йоркской фондовой бирже (NYSE) под тикером TSM. Одна ADS (American Depository Share) на NYSE эквивалентна 5 обыкновенным акциям на TWSE. Количество свободно обращающихся акций составляет 25 930 млн и еще 2120 находятся в собственности компании (казначейские акции). Ведущий акционер TSMC — Национальный фонд развития Тайваня (6,38%, или 1 653,71 млн акций). В пятерку крупнейших владельцев входят Capital World Investors (3,96%), Capital Research Global Investors (3,06%), Vanguard (2,54%) и GIC Private (2,42%). Free float составляет 93,62%.

Выручка компании за 2020 год составила TWD 1 339,26 млрд, валюта баланса на конец 3-го квартала 2021 года — TWD 3 332,31 млрд. Долгосрочный кредитный рейтинг TSMC от S&P — «АА-«.

к содержанию ↑Перспективы компании

Технологические процессы, используемые TSMC, являются одними из наиболее продвинутых на рынке. Во 2-м квартале 2020 года компания начала производство чипов по технологии 5 нм. При этом несколько клиентов TSMC уже анонсировали (или почти анонсировали) продукты на базе процесса 4 нм. Таковыми точно станут чипсеты Dimensity 9000 от Mediatek, смартфоны на базе которых ожидаются на рынке в 1–2-м кварталах 2022 года, а также с высокой вероятностью процессоры Snapdragon 895+ от Qualcomm и процессоры следующего поколения от Apple, которые будут управлять iPhone При этом чипы по технологии 3 нм находятся в разработке и ожидаются к тестовому выходу во второй половине 2022 года. Если дальнейшая разработка пройдет согласно планам, то TSMC станет первой компанией, которая адаптирует процессы 3 нм для коммерческого производства. Технология N3 обеспечит увеличение логической плотности до 70%, повышение скорости до 15% при той же мощности и снижение энергоемкости до 30% при той же скорости по сравнению с технологией N5. В настоящий момент чипы по технологии 5 нм изготавливаются лишь TSMC и Samsung. По последним данным, Intel начнет производство собственных процессоров, основанных на 5 нм, в конце 2022-го или 2023-м году.

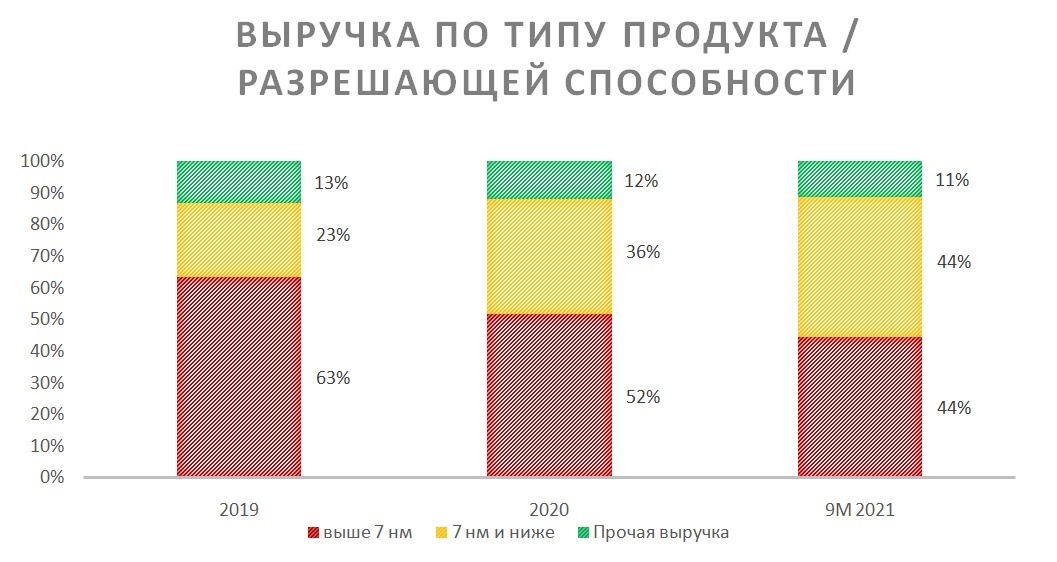

TSMC, даже в случае выхода в единоличные лидеры по части адаптированных техпроцессов, не будет останавливаться на достигнутом. По словам менеджмента, фокус компании постепенно стабилизируется на наиболее инновационных технологиях (5 нм и 7 нм), а в среднесрочной перспективе (2025 года) TSMC ожидает старта коммерческого производства с применением разрешающей способности 2 нм. В ближайшие два года аналитики прогнозируют долю R&D в диапазоне 7–8% от совокупной выручки.

TSMC стремится не только к количественному расширению производственных мощностей, но и к географической диверсификации. Высокий глобальный спрос на полупроводники вынудил TSMC наращивать планы по расширению сразу в ряде регионов. Последним тревожным звонком стали слухи о том, что Qualcomm в условиях максимальной загруженности фабрик TSMC разделит производство Snapdragon 895 между Samsung и TSMC. В начале июня TSMC стартовало строительство комплекса 5 нм в Аризоне, который будет запущен в 2024 году и обойдется компании в $ 12 млрд. Завод станет знаковым для TSMC, поскольку позволит компании соперничать с Intel и Samsung за часть федеральных субсидий США, совокупный размер которых на настоящий момент составляет $ 54 млрд. Другой важный проект TSMC — совместный с Sony завод в Японии. В начале ноября компании объявили о создании подразделения Japan Advanced Semiconductor Manufacturing, которое будет управлять строительством фабрики для производства чипов с разрешающей способностью 22/28 нм в Кумамото. Ожидаемый запуск фабрики состоится также в 2024 году, при старте строительства в 2022 году.

Совокупные капитальные расходы в 2021 году прогнозируются менеджментом на уровне $ 30 млрд (TWD 840 млрд, или 53% от ожидаемой выручки за 2021 год). При этом сама компания планирует, что в 2021–2023 гг. потратит на CAPEX около $ 100 млрд (или TWD 2 811 млрд). При таком сценарии TSMC в среднем выделит 50% всей заработанной выручки 2021–2023 гг. на капвложения. CFO Венделл Хуанг в ходе последнего конференц-колла подчеркнул, что совместный проект с Sony не входит в озвученную ранее цифру $ 100 млрд, это делает ожидаемое расширение TSMC еще более внушительным. М-р Хуанг особо отметил, что после 2023 года интенсивность капитальных инвестиций, скорее всего, снизится до 35–40% от выручки: спрос на тот момент должен стабилизироваться, и компания сконцентрируется лишь на инновационных фабриках с планируемой адаптацией процессов 2 нм.

к содержанию ↑Возврат капитала акционерам

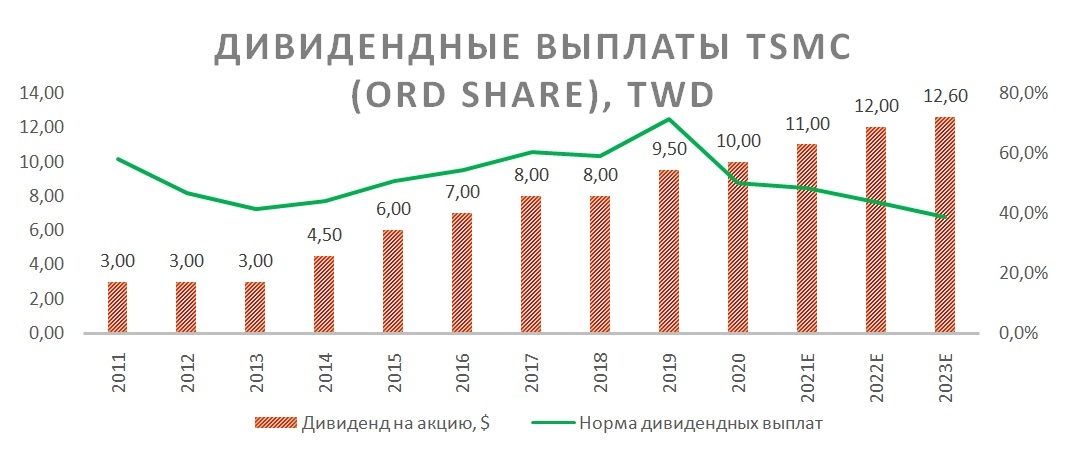

В последние годы TSMC практически не проводит обратного выкупа акций, предпочитая возвращать капитал инвесторам в виде дивидендов. Компания поддерживает высокую для отрасли норму выплат (медиана за последние 10 лет — 52,5%), а в 2021 году подняла дивиденды на 10%. Доходность в 2021 году, таким образом, составляет около 1,82%, NTM — 1,87%, а в 2022 году может достигнуть 1,99%.

Источник: данные компании, Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Финансовые показатели

Выручка TSMC за 3-й квартал и 9М 2021 выросла на 16,34% г/г и 17,54% г/г соответственно, а чистая прибыль за аналогичные периоды — на 13,80% г/г и 14,71% г/г соответственно. В 3-м квартале поставки полупроводниковой продукции увеличились на 5,7% к/к и 12,5% г/г. Основным драйвером роста продаж остается высокий спрос на продукты, изготовленные по технологиям 5 нм и 7 нм. CEO компании Си-Си Вэй отметил, что TSMC демонстрирует устойчивый рост финансовых метрик, несмотря на наличие «краткосрочных дисбалансов в связи со сбоями в цепочках поставок». По словам CEO, TSMC продолжает наблюдать структурный рост долгосрочного спроса, поддерживаемый ключевыми трендами технологической отрасли, эффект которых характерен для всей продукции компании. По мере стабилизации глобальной эпидемиологической ситуации перспективы TSMC выглядят еще более внушительно.

Прогноз компании по выручке на 4-й квартал составляет TWD 431,2–439,6 млрд, что эквивалентно годовой выручке за 2021 год в диапазоне TWD 1 580,4–1 588,8 млрд (+18,3% г/г от середины диапазона).

Показатели долговой нагрузки компании в настоящий момент выглядят немного хуже уровня ключевых конкурентов. Коэффициент «Долг/Капитал» составляет 0,29х при медиане 0,07х по конкурентам, а «Чистый долг / EBITDA» — (-0,37х) при (-1,04х) по конкурентам. Показатели ликвидности также выглядят слабее аналогов: коэффициент текущей ликвидности равен 2,09х (2,98х у конкурентов), а быстрой ликвидности — 1,77х (2,06х по аналогам). Тем не менее ROE на горизонте TTM превышает медианную отметку по конкурентам на 5 п. п. (29,67% против 24,92%). Кроме того, отрицательный чистый долг говорит о том, что компания явно не находится под давлением долговой нагрузки. Коэффициент покрытия процентных платежей (EBIT / Interest Payments) за последние 9 мес. составил 144,20, что намного выше критических параметров. При этом исторически коэффициент улучшается (114,28 в 2016 году), а текущая средняя доходность к погашению по бондам компании составляет 172,59 б. п., что лишь на 114 б. п. выше доходности 10-летних государственных бондов Тайваня.

TSMC: ключевые данные отчетности, млн TWD

| Данные за 3-й квартал | Данные за 9 месяцев | |||||

| Показатель | 2020 | 2021 | Изменение | 2020 | 2021 | Изменение |

| Выручка | 356 426 | 414 670 | 16,34% | 977 721 | 1 149 225 | 17,54% |

| EBITDA | 237 960 | 270 317 | 13,60% | 623 207 | 756 288 | 21,35% |

| EBITDA маржа | 66,76% | 65,19% | -1,57% | 63,74% | 65,81% | 2,07% |

| EBIT | 150 043 | 171 005 | 13,97% | 409 659 | 467 213 | 14,05% |

| EBIT маржа | 42,10% | 41,24% | -0,86% | 41,90% | 40,65% | -1,24% |

| Чистая прибыль | 137 310 | 156 258 | 13,80% | 375 119 | 430 307 | 14,71% |

| Чистая маржа | 38,52% | 37,68% | -0,84% | 38,37% | 37,44% | -0,92% |

Источник: данные компании, Reuters, расчеты ФГ «ФИНАМ»

TSMC: историческая и прогнозная динамика ключевых финансовых показателей, млн TWD

| Фактические данные | Прогноз | |||||

| Показатель | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E |

| Выручка | 1 031 474 | 1 069 985 | 1 339 255 | 1 586 006 | 1 887 034 | 2 237 784 |

| EBITDA | 650 532 | 632 319 | 870 965 | 1 061 336 | 1 285 163 | 1 558 152 |

| EBITDA маржа | 63,1% | 59,1% | 65,0% | 66,9% | 68,1% | 69,6% |

| R&D | 85 896 | 91 419 | 109 486 | 126 595 | 145 453 | 166 133 |

| Амортизация | 266 906 | 259 625 | 304 185 | 415 250 | 479 799 | 585 355 |

| Чистая прибыль | 351 131 | 345 264 | 517 885 | 590 363 | 709 816 | 844 435 |

| Чистая маржа | 34,0% | 32,3% | 38,7% | 37,2% | 37,6% | 37,7% |

| EPS, TWD | 13,5 | 13,3 | 20,0 | 22,8 | 27,4 | 32,5 |

| Дивиденд на акцию, TWD | 8,0 | 9,5 | 10,0 | 11,0 | 12,0 | 12,6 |

| Норма дивидендных выплат | 59,1% | 71,3% | 50,1% | 48,3% | 43,8% | 38,7% |

| Чистый долг | -511 100 | -390 357 | -419 596 | -337 826 | -320 753 | -529 271 |

| Чистый долг / EBITDA | -0,8x | -0,6x | -0,5x | -0,3x | -0,2x | -0,3x |

| Собственный капитал | 1 676 818 | 1 621 410 | 1 849 657 | 2 217 882 | 2 648 394 | 3 158 195 |

| CFO | 573 954 | 615 139 | 822 666 | 996 033 | 1 191 874 | 1 433 329 |

| CAPEX | 315 582 | 460 422 | 507 239 | 824 137 | 958 763 | 1 028 831 |

| FCFF | 258 372 | 154 717 | 315 427 | 171 896 | 233 111 | 404 497 |

Источник: данные компании, расчеты ФГ «ФИНАМ»

к содержанию ↑Оценка

Для анализа стоимости акций TSMC мы использовали оценку по мультипликаторам относительно аналогов. Оценка по мультипликаторам относительно аналогов подразумевает целевую капитализацию TWD 17 980,6 млрд, или $ 140,0 на ADS, что соответствует потенциалу 15,36% без учета дивидендов. Полная доходность с учетом дивидендов NTM составляет 17,2%. Исходя из этого, мы присваиваем ADS TSM рекомендацию «Покупать».

TSMC: оценка капитализации по мультипликаторам

| Компания | P/E 2022E | P/E 2023E | EV/EBITDA 2022E | EV/EBITDA 2023E |

| Taiwan Semiconductor Manufacturing | 21,7 | 18,4 | 11,8 | 9,7 |

| STMicroelectronics | 20,5 | 19,3 | 11,3 | 10,7 |

| Mediatek | 14,8 | 13,7 | 11,6 | 10,6 |

| Globalfoundries | 37,9 | 16,3 | 13,7 | 10,4 |

| Semiconductor Manufacturing International | 17,3 | 17,3 | 10,4 | 9,8 |

| United Microelectronics | 11,9 | 12,2 | 6,5 | 6,3 |

| Asmedia Technology | 32,3 | 27,2 | 35,1 | 27,7 |

| Silergy | 51,4 | 39,3 | 43,5 | 33,6 |

| Parade Technologies | 26,6 | 22,6 | 21,2 | 18,7 |

| eMemory Technology | 87,8 | 81,2 | 81,0 | 68,8 |

| Медиана по аналогам | 27,0 | 20,0 | 14,0 | 11,0 |

| Показатели для оценки | Чистая прибыль 2022E | Чистая прибыль 2023E | EBITDA 2022E | EBITDA 2023E |

| TSM, млрд TWD | 709,8 | 844,4 | 1 285,2 | 1 558,2 |

| Целевая капитализация TSM, млрд TWD | 19165,0 | 16888,7 | 18360,6 | 17507,9 |

Источник: данные компании, расчеты ФГ «ФИНАМ»

TSMC: показатели для оценки

| Показатель | Значение |

| EST Market Cap, млрд TWD | 17 980,6 |

| Чистый долг (3Q 2021), млрд TWD | -370,6 |

| Доля меньшинства (3Q 2021), млрд TWD | 2,3 |

| Enterprise Value (3Q 2021), млрд TWD | 15 267,7 |

Источник: данные компании, расчеты ФГ «ФИНАМ»

Средневзвешенная целевая цена ADS TSM по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 145,41 (апсайд — 19,82%), а рейтинг акции эквивалентен 3,6 (где 1,0 соответствует рекомендации Strong Sell, 3,0 — Hold, 5,0 — Strong Buy).

В том числе оценка целевой цены ADS TSM аналитиками Atlantic Equities составляет $ 125,00 («Держать»), Cowen and Company — $ 120,00 («Держать»), HSBC — $ 128,07 («Держать»).

к содержанию ↑Акции на фондовом рынке

С начала 2021 года ADS TSM заметно отстают от динамики NASDAQ Composite (+22,40%) и индекса Taiwan SE Weighted в долларовом выражении (+25,63%). Инструмент прибавил лишь 11,30%, и наблюдаемый спред мы считаем необоснованным на фоне хороших финансовых результатов и перспектив компании.

Источник: Reuters

к содержанию ↑Технический анализ

С точки зрения технического анализа на дневном графике ADS TSM продолжают торговаться в пределах долгосрочного боковика 108–125. Отступление от верхней полосы Боллинджера позволило уменьшить локальную перекупленность. Долгосрочными целями инструмента станут уровни 132 и 141.

Источник: finam.ru

*Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 24.11.2021.

Добавить комментарий