Евро стремительно дорожает по отношению к доллару, несмотря на усилия Европейского ЦБ, заливающего систему денежной эмиссией на десятки миллиардов евро в неделю.

В четверг, 3 декабря, курс евро к доллару достиг 1,2174 доллара за евро, прибавив почти 15% относительно «дна», показанного в ходе обвала рынков в марте.

Если бы только евро дорожало по отношению к доллару, дорожает и иена с английским фунтом, что отчётливо видно на динамике индекса доллара за прошедший год:

В целом это означает, что рынки ведущих стран мира открываются для товаров США из-за их дешевизны, тогда как рынок США закрывается от них из-за роста долларовой цены их товаров.

В этом и была одна из целей финансовой политики Трампа – девальвировать доллар по отношению к основным мировым валютам сократив, тем самым, огромный торговый дефицит.

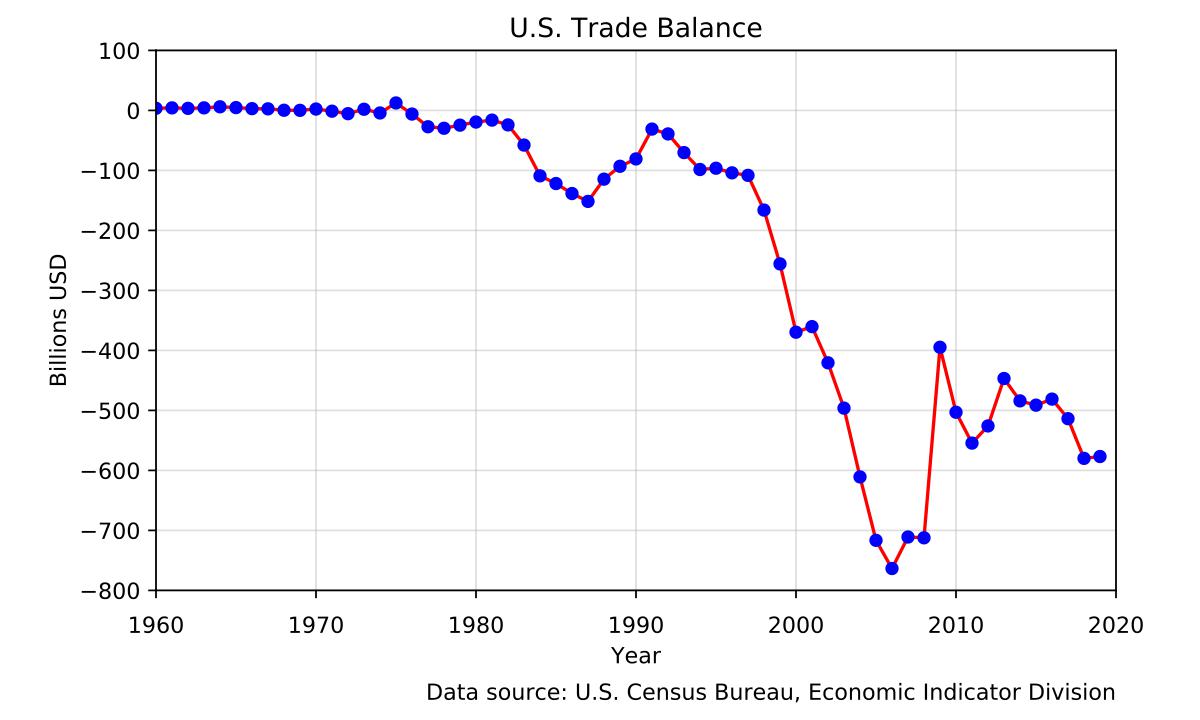

Посмотрите на динамику торгового дефицита США по годам до 2019 включительно:

Для любой страны столь многолетний и огромный торговый дефицит означал бы катастрофу, но не для США, которые пользовались привилегированным положением доллара в международных расчётах.

До 2018 года отрицательное сальдо торгового баланса и, соответственно, бюджетный дефицит США закрывали, рассчитываясь со странами своими долговыми бумагами (трежерис), наращивая государственный долг. Однако, с 2018 года осталось мало желающих выкупать трежерис. Более того, их активно начали распродавать, особенно Россия, сократив свой баланс в трежерис с $96 млрд в марте 2018 года до $5.1 млрд на сегодня. В итоге, Казначейство США стало размещать основной объем выпускаемых трежерис на внутреннем рынке, а в 2020 году главным образом у ФРС под «свежие» доллары.

И Федрезерв пошёл навстречу Казначейству, опустив почти до нуля процентные ставки по механизму «репо» займов у него и запустил «печатный станок» на беспрецедентную в истории мощность. С марта баланс ФРС взлетел на 3,213 трлн долларов за счёт выкупа активов Казначейства и кредитования банков. Почти 3 триллиона долларов ФРС закачала в систему с марта по май, спасая рынки от «коронавирусного» провала в марте. И после летнего тайм-аута с небольшим сокращением баланса, Федрезерв снова начал наращивать его, подбросив с августа по октябрь ещё $214 млрд.

Европейский ЦБ также «утопил в пол педаль монетарного газа». С марта его баланс увеличился на 2,2 триллиона евро. Из этой суммы 1,1 трлн евро банки получили в кредит под нулевую ставку, а остаток ЕЦБ закачал в систему в виде чистой денежной эмиссии, скупая государственные и корпоративные облигации.

В ноябре ЕЦБ пообещал увеличить в декабре вливания в европейскую экономику – как оценивают аналитики, на 500 млрд евро.

И хотя евро поддерживает большой, хотя и падающий, профицит внешней торговли – экспорт зоны евро превышает импорт, но «Есть растущая уверенность, что дальнейшее QE не сможет оставить укрепление валюты, а ЕЦБ исчерпал все возможные инструменты», – заметил главный стратег Mizuho Дайсуке Каракама.

Так что пока Европа проигрывает гонку девальваций.

И эта гонка будет продолжаться до тех пор, пока эти свеженапечатанные доллары и евро не вырвутся на рынок, а не будут уходить на покрытие долгов. Тогда мы и увидим всплеск чудовищной инфляции на рынках США и Европы. И серебряный «Американский орёл» в одну унцию, как и российский «Георгий Победоносец» станут мерилом богатства.

И это время приближается. Ведь не прихоти ради, американцы стали лихорадочно скупать золотые и серебряные монеты в этом году. Вот сводка данных за 11 месяцев в сравнении с 2019 годом.

- Объем продаж золотой монеты «Американский орёл» составил 794.500 унций золота; рост на 429%

- Объем продаж золотой монеты «Буффало» составил 235.000 унций, хотя за весь 2019 год было продано всего 61.500 унций этой монеты.

- Объем продаж серебряной монеты «Американский орёл» за 11 месяцев составил 29.318.500 унций серебра; рост на 97%.

И, полагаю, ждать осталось недолго – до 1 января 2022 года, когда золото 999.9 пробы станет Международным резервом I категории.

Добавить комментарий