Walmart занимает прочную позицию на американском розничном рынке, развивает инициативы, которые позволят ему лучше конкурировать с онлайн игроками. Ключевым предложением сети для клиентов является ценовое лидерство, в ситуации повышенной инфляции это может помочь компании нарастить продажи и клиентскую базу. Долгосрочные инвестиции в технологии помогут компании улучшить эффективность операций.

| WMT | Держать | |||||

| Целевая цена янв. 2023 г. | $163,92 | |||||

| Текущая цена | $157,08 | |||||

| Потенциал роста | 4,4% | |||||

| ISIN | US9311421039 | |||||

| Капитализация, млрд $ | 440,6 | |||||

| EV, млрд $ | 477,3 | |||||

| Количество акций, млн | 2 805 | |||||

| Free float | 52,10% | |||||

| Финансовые показатели, FY, млрд $ | ||||||

| Показатель | 2021 | 2022 | 2023П | |||

| Выручка | 559,2 | 572,8 | 588,4 | |||

| EBITDA | 33,7 | 36,7 | 38,0 | |||

| Опер. прибыль | 22,5 | 25,9 | 26,5 | |||

| Чистая прибыль | 13,5 | 13,7 | 14,1 | |||

| Дивиденд, $ | 2,16 | 2,20 | 2,24 | |||

| Показатели рентабельности, FY | ||||||

| Показатель | 2021 | 2022 | 2023П | |||

| Маржа EBITDA | 6,0% | 6,4% | 6,5% | |||

| Опер. маржа | 4,0% | 4,5% | 4,5% | |||

| Чистая маржа | 2,4% | 2,4% | 2,4% | |||

| Мультипликаторы, FY | ||||||

| Показатель | 2021 | 2022П | ||||

| EV/EBITDA | 17,2 | 17,4 | ||||

| P/E | 27,0 | 24,6 | ||||

| EV/Sales | 3,1 | 3,2 | ||||

Walmart — американский ретейлер, один из крупнейших в мире, предлагает низкие цены покупателям, работая по модели ежедневно низких цен (EDLP). Обслуживает около 230 млн покупателей в неделю в 24 странах.

Компания занимает прочную позицию на американском розничном рынке и существенную долю продовольственного рынка страны, развивает такие новые направления, как финансовые услуги, управляет зарубежными сетями магазинов в Мексике, Китае и Индии.

Компания занимает прочную позицию на американском розничном рынке и существенную долю продовольственного рынка страны, развивает такие новые направления, как финансовые услуги, управляет зарубежными сетями магазинов в Мексике, Китае и Индии.

Рост цен на топливо может положительно сказаться на выручке сети — чтобы сэкономить, покупатели решат совершать меньше поездок в магазины, закупая все в одном месте. Walmart, как универсальный магазин, может стать целью для таких поездок.

Выручка Walmart в 2022 ф. г. выросла до $572,8 млрд (+ 2,4% г/г), при этом сопоставимые продажи в США выросли на 7,7% г/г за счет стимулирующих выплат в США и повышенной инфляции.

В 2022 ф. г. Walmart завершил сделки по продаже бизнеса в Великобритании и Японии, из-за чего чистые продажи сегмента Walmart International сократились на 20,4 млрд, до $101 млрд (-16,8% г/г).

В последний год компания продолжила инвестировать в логистические возможности, омниканальность и технологии, направив на эти цели $7,2 млрд, при суммарных CAPEX $13,1 млрд.

Ретейлер усиливает фокус на e—commerce для конкуренции с такими онлайн-гигантами, как Amazon. Для этого сеть развивает маркетплейс и подписочный сервис Walmart+.

Высокая потребительская инфляция может оказать двоякое влияние на операционные результаты Walmart. С одной стороны, ретейлер может привлечь больше покупательского трафика за счет «ежедневно низких цен» на фоне падения покупательской способности, что может увеличить его выручку. С другой стороны, высокая инфляция может заставить потребителей начать экономить, переходить на более дешевые товары или менее маржинальные для ретейлера, что способно негативно отразиться на его рентабельности. Кроме того, вырастут собственные затраты сети.

Среди рисков для компании отметим смену финансового директора в июле 2022 г., когда Джон Рэйни из PayPal сменит Бретта Биггса, занимавшего эту должность 22 года. Смена руководящего состава может отрицательно сказаться на выполнении уже намеченных планов.

Акции Walmart выглядят дешевле аналогов на 4,4% по прогнозным мультипликаторам P/E, EV/EBITDA и EV/Sales.

Описание эмитента

Walmart — один из крупнейших ретейлеров в мире, в розничный и оптовый ассортимент которого входят продукты питания, одежда, электроника, мебель, игрушки, медикаменты, товары для мелкого ремонта и авто. Ценовое лидерство — основополагающая стратегия сети, которая работает по модели ежедневно низких цен (EDLP), пользуется популярностью у клиентов, что подтверждает обслуживание около 230 млн покупателей в неделю.

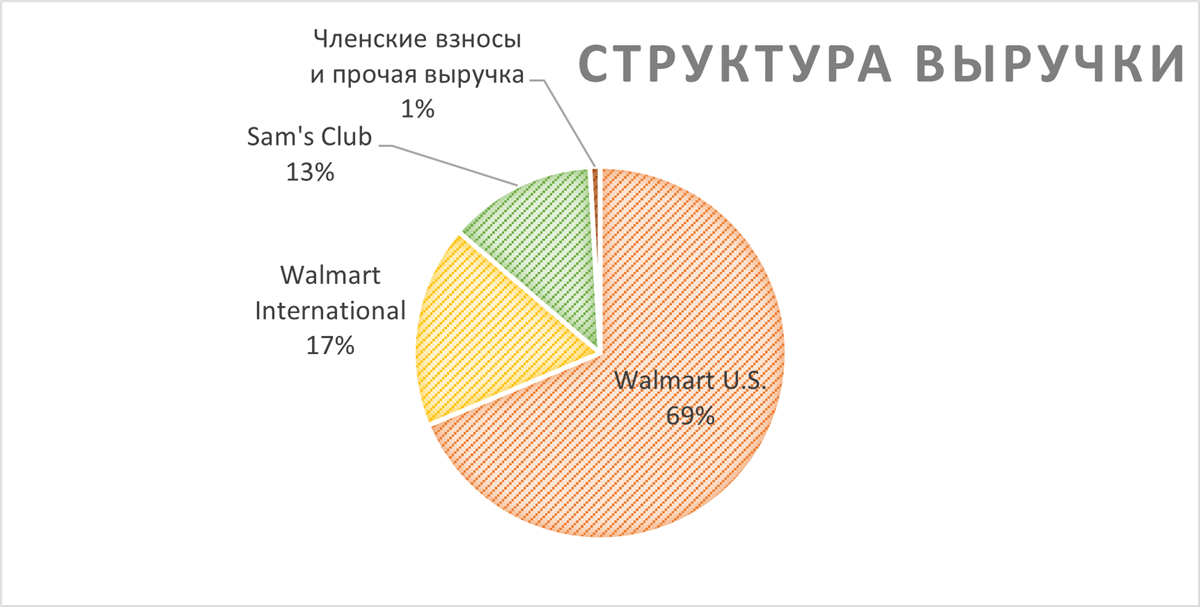

Компания выделяет сегмент Walmart U.S., который насчитывает около 4,7 тыс. магазинов в США, сегмент Walmart International — свыше 5 тыс. магазинов в 23 странах, а также сеть мелкооптовой торговли клубного типа Sam’s Club с 600 магазинами в США. Акции торгуются на Нью-Йоркской фондовой бирже, в свободном обращении находятся 52,1% акций.

Источник: данные компании

к содержанию ↑Выплаты акционерам

В феврале Walmart утвердил увеличение ежегодного дивиденда на 2%, до $2,24 на акцию, который будет выплачиваться ежеквартально. Таким образом, дивдоходность в 2023 г. может составить 1,5%.

В феврале 2022 г. авторизовали бессрочную программу обратного выкупа акций на сумму $20 млрд, при этом только за 2022 ф. г. выкупили акций примерно на $10 млрд. Walmart планирует увеличить темпы выкупа акций или же продолжить такими же темпами.

к содержанию ↑Стратегия и факторы привлекательности

Высокая потребительская инфляция может оказать положительное влияние на выручку Walmart за счет увеличения трафика магазинов. Предложение «ежедневно низких цен» ретейлера может быть воспринято потребителями как более выгодное, против ретейлеров с подходом, например, high-low (высокие цены, на некоторые товары устанавливается акционная цена) к ценообразованию.

Рост цен на топливо в США может привлечь дополнительный трафик в Walmart. Чтобы сэкономить на топливе, покупатели могут решить сократить количество поездок за покупками и предпочесть доехать до одного магазина, где есть все необходимое, вместо совершения покупок в разных местах. Крупные «суперцентры» Walmart предлагают широкий выбор товаров и могут стать целевым направлением для таких крупных покупок. Наличие обширного ассортимента товаров под собственными торговыми марками, включая матрасы, одежду, электронику и продукты питания, также поддержат продажи и маржинальность сети.

Крупными интернациональными рынками для Walmart являются Мексика, Канада и Китай. Сегменты в Китае и Индии имеют потенциал для роста за счет большого населения и увеличения доли среднего класса. В прошедшем году ретейлер оптимизировал интернациональное присутствие: Walmart продал мажоритарный пакет сети Asda в Великобритании за $ 9,6 млрд и японской сети Seiyu за $1,2 млрд.

Walmart развивает e-commerce, одно из направлений — маркетплейс. За несколько лет ретейлер активно инвестировал в услуги по выполнению заказов сторонних продавцов, включающие полный цикл обработки онлайн-заказов и доставку на «последней миле». Увеличение количества третьих продавцов сделает предложение Walmart как «магазина, где есть все» более интересным для покупателей и позволит лучше конкурировать с онлайн-гигантом Amazon. До конца 2022 г. Walmart планирует увеличить количество SKU до 200 млн против текущих 170 млн. Рентабельность логистического бизнеса может улучшиться за счет роста стоимости груза и увеличения загрузки машин.

Также компания инвестирует в автоматизацию процессов цепочки поставок, например в автоматизацию укладки палет. Компания планирует в течение нескольких следующих лет вводить такие изменения в действие и раскрывать больше информации по ним. Подобные инвестиции помогут повысить эффективность операций, оптимизировать расходы на оплату труда.

Драйвером роста выручки может послужить подписочный сервис Walmart+, запущенный в 2021 ф. г., который предоставляет возможность бесплатной доставки и самовывоза, и скидки на заправку и медикаменты. Как отмечает компания, пользователи подписок Walmart+ и Sam’s Club — важный тип клиентов для ретейлера, потому что они не только тратят значительно больше, но и совершают больше покупок в высокомаржинальных категориях. Увеличение количества подписок может положительно повлиять на выручку от взносов, продажи и рентабельность ретейлера.

Касательно диверсификации — ретейлер делает ставку на то, что рекламный бизнес, который принес $2,1 млрд выручки в прошлом году, продолжит расти за счет широкого географического присутствия и большой клиентской базы. Walmart планирует расширить финансовые услуги за счет разработки многофункционального приложения для «всех финансовых нужд» розничных покупателей. Для этого ретейлер приобретает финтехплатформы Even и ONE Finance, сделки по которым предположительно закроются в первой половине 2022 г.

к содержанию ↑Финансовые результаты

- В 2022 ф. г., завершившемся 31 января 2022 года, выручка от продаж, членских взносов и прочих доходов выросла на 2,4% г/г, до $572,8 млрд, из них продажи составили $567,8 млрд (+2,3% г/г).

- При этом сопоставимые продажи в США за год выросли на 7,7% г/г за счет роста среднего чека и трафика за счет стимулирующих выплат в США и инфляции.

- Чистые продажи сегмента Walmart International сократились на 20,4 млрд, до $101 млрд

(-16,8% г/г), за счет продажи сетей в Великобритании и Японии, закрыв сделку в начале прошлого года. Сопоставимые продажи в большинстве зарубежных рынков показали рост. - Отметим, что из-за сезонности большая часть продаж приходится на 4-й кв., таким образом выручка от сегмента Walmart U.S. за 4-й кв. 2022 г. впервые преодолела рубеж $100 млрд, увеличившись на 5,7% г/г, до $105,3 млрд.

- Общеадминистративные издержки в 2022 г. как процент от продаж снизились на 19 б. п. г/г, до 20,75%, за счет сокращения расходов, связанных с COVID-19, по сравнению с прошлым годом. Давление на расходы оказало увеличение расходов на оплату труда в США.

- Капитальные расходы в 2022 г. увеличились на $2,8 млрд, до $13,1 млрд, из них $7,2 млрд было инвестировано в логистические возможности, омниканальные инициативы и технологии. Свободный денежный поток уменьшился с $25,8 млрд в предыдущем году до $11,1 млрд в 2022 г. за счет увеличения запасов, роста CAPEX и других расходов.

- Компания понесла расходы $2,4 млрд за досрочное погашение долга с более высокой ставкой с целью уменьшения будущих процентных платежей. В отчетном периоде ретейлер отразил $3 млрд убытков от переоценки справедливой стоимости долевых инвестиций.

- В текущем году ретейлер ожидает роста чистых продаж и операционной прибыли на 3% г/г без учета колебаний валютных курсов, а капитальные расходы на уровне 2,5–3% от чистых продаж.

Ниже приводим динамику последнего отчетного финквартала и года, млн $:

| Показатель | 4К22 | 4К21 | Изм., % | FY22 | FY21 | Изм., % |

| Выручка | 152 871 | 152 079 | 0,5% | 572 754 | 559 151 | 2,4% |

| Операционная прибыль | 5 887 | 5 487 | 7,3% | 25 942 | 22 548 | 15,1% |

| Операционная маржа | 3,9% | 3,6% | 0,2% | 4,5% | 4,0% | 0,5% |

| Чистая прибыль | 3 562 | -2 091 | NA | 13 673 | 13 510 | 1,2% |

Источник: данные компании, расчеты ФГ «Финам»

Ниже приводим исторические и прогнозные финансовые показатели компании (млн $, фискальные годы с окончанием 31 января).

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023E | 2024E | ||

| Отчет о прибылях и убытках | |||||||||

| Выручка | 485 873 | 500 343 | 514 405 | 523 964 | 559 151 | 572 754 | 588 440 | 607 074 | |

| EBITDA | 32 844 | 30 966 | 32 635 | 31 555 | 33 700 | 36 708 | 38 019 | 39 887 | |

| Операционная прибыль | 22 764 | 20 437 | 21 957 | 20 568 | 22 548 | 25 942 | 26 480 | 27 318 | |

| Чистая прибыль | 13 643 | 9 862 | 6 670 | 14 881 | 13 510 | 13 673 | 14 123 | 14 570 | |

| Рентабельность | |||||||||

| Рентабельность EBITDA | 6,8% | 6,2% | 6,3% | 6,0% | 6,0% | 6,4% | 6,5% | 6,6% | |

| Рентабельность чистой прибыли | 2,8% | 2,0% | 1,3% | 2,8% | 2,4% | 2,4% | 2,4% | 2,4% | |

| Показатели денежного потока, долга и дивидендов | |||||||||

| CFO | 31 530 | 28 337 | 27 753 | 25 255 | 36 074 | 24 181 | 29 422 | 30 354 | |

| CAPEX | 10 619 | 10 051 | 10 344 | 10 705 | 10 264 | 13 106 | 16 672 | 15 608 | |

| CAPEX % от выручки | 2,2% | 2,0% | 2,0% | 2,0% | 1,8% | 2,3% | 2,8% | 2,6% | |

| FCFF | 20 911 | 18 286 | 17 409 | 14 550 | 25 810 | 11 075 | 12 750 | 14 746 | |

| Чистый долг | 39 071 | 39 731 | 50 311 | 45 004 | 31 130 | 28 071 | 38 448 | 36 504 | |

| Чистый долг / EBITDA | 1,2 | 1,3 | 1,5 | 1,4 | 0,9 | 0,8 | 1,0 | 0,9 | |

| DPS, $ | 2,00 | 2,04 | 2,09 | 2,12 | 2,16 | 2,20 | 2,24 | 2,36 | |

Источник: данные компании, прогнозы Market Screener, ФГ «Финам»

к содержанию ↑Риски

Рост выручки ретейлера в прошлом году был поддержан стимулирующими выплатами США. В отсутствие таких выплат расходы населения могут оказаться под давлением, особенно учитывая разгон инфляции. Потребители могут сместить потребление на более дешевые продукты, снизив средний чек, или на менее маржинальные продукты, снизив рентабельность операций.

Значительная доля товаров, которые продаются в США, импортируются из третьих стран, и изменения торговых политик и импортных пошлин могут оказать значительное влияние на финансовые результаты Walmart.

В июне 2022 г. на пост финансового директора придет Джон Рэйни из PayPal и сменит бывшего финдира Бретта Биггса, который занимал эту должность 22 года. Изменения в высшем менеджменте, особенно после такого длительного срока предшественника, несут специфические риски по поддержанию и укреплению созданного и развитию новых инициатив, а при ненадлежащей реализации грозят упущенным окном возможности или уменьшением ценности компании.

к содержанию ↑Оценка

Для оценки целевой стоимости акций Walmart мы использовали сравнительный подход, включающий оценку по мультипликаторам относительно аналогов.

| Компании-аналоги | P/E, 2023E | EV / EBITDA, 2023E | EV / Sales, 2023E | |

| Walmart | 23,3 | 12,4 | 0,8 | |

| Target | 16,0 | 10,3 | 1,1 | |

| Costco | 45,0 | 25,6 | 1,2 | |

| Kroger | 15,7 | 7,6 | 0,4 | |

| Dollar General | 21,4 | 14,6 | 1,6 | |

| BJ’s Wholesale Club | 20,8 | 13,9 | 0,7 | |

| Dollar Tree | 21,6 | 12,8 | 1,5 | |

| Медиана по аналогам | 21,1 | 13,4 | 1,1 | |

| Показатели для оценки | Чистая прибыль, млрд $, 2023 | EBITDA, млрд $ 2023 | Выручка млрд $ 2023 | |

| Walmart | 14,1 | 38,0 | 588,4 | |

| Оценочная капитализация , млрд $ | 298,0 | 470,8 | 610,6 | |

| Целевая цена, $ | 106,23 | 167,86 | 217,67 | |

| Средняя оценочная капитализация, млрд $ | 459,8 | |||

| Средняя целевая цена, $ | 163,92 | |||

| Для справки (млн $): | ||||

| Чистый долг (IV кв. 2022 ф. г.) | 28 071 | |||

| Доля меньшинства (IV кв. 2022 ф. г.) | 8 638 | |||

| Количество акций, млн | 2 805 |

Источник: MarketScreener, оценки ФГ «Финам»

Целевая капитализация на январь 2023 г. Walmart составляет, по нашим оценкам, $459,8 млрд, или $163,92, потенциал роста — 4,4% от текущей цены, и исходя из потенциала, мы подтверждаем рекомендацию «Держать».

к содержанию ↑Технический анализ

Акции Walmart вышли на исторические максимумы и завершили недельные торги вблизи пиков. Если бумагам удастся удержаться выше уровня $153, то можно ожидать обновления рекордов. В случае коррекции вероятен возврат в диапазон $135–153.

Источник: finam.ru

Добавить комментарий