Инвестиционная идея

- «Аэрофлот» — один из крупнейших авиаперевозчиков в России, с рыночной долей ~42%. Сеть маршрутов охватывает 57 стран мира и 173 регулярных направления.

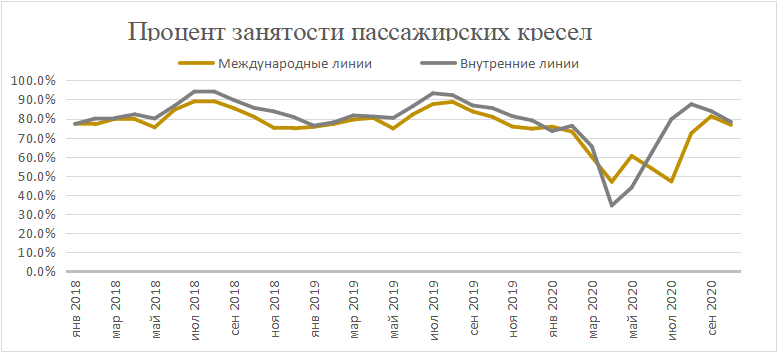

- Финансовые результаты компании по итогам третьего квартала 2020 года оказались ниже прошлогодних значений, однако на внутреннем рынке показатели демонстрируют стабилизацию — объемы перевозок приблизились к уровням 2019 года, а процент загрузки кресел сопоставим с докризисными уровнями благодаря оптимизации.

- «Победа» остается точкой роста: пассажиропоток авиакомпании увеличился в третьем квартале на 12,0% г/г, а показатель занятости кресел достиг 95%. При этом по итогам третьего квартала «Победа» зафиксировала скорректированную чистую прибыль в размере 3,7 млрд руб.

- «Аэрофлот» согласовал реструктуризацию лизинговых обязательств, что позволит группе перенести платежи с апреля — сентября 2020 года на июль 2021 года, сократив тем самым краткосрочные расходы и улучшив ликвидность баланса.

- Топливный дисконт в течение девяти месяцев 2020 года для авиакомпаний группы «Аэрофлот» составил порядка 17,5%.

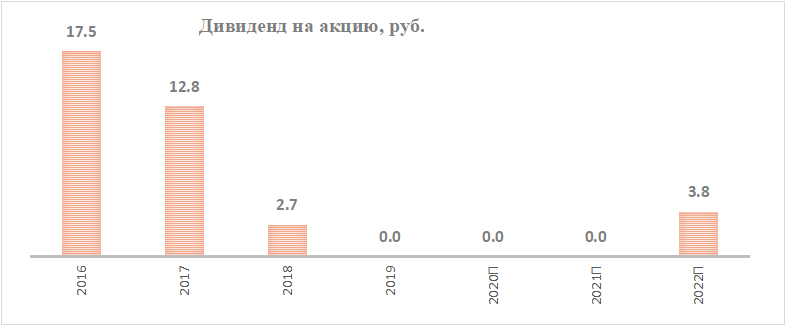

- Консенсусный прогноз Bloomberg предполагает возврат к чистой прибыли на уровне ~18,4 млрд руб. и дивидендам в размере ~ 3,8 руб. на акцию в 2022 году.

| Аэрофлот | |

| Рекомендация | Покупать |

| Целевая цена | 116 руб. |

| Текущая цена | 72,18 руб. |

| Потенциал | 61% |

Описание эмитента

«Аэрофлот» — один из крупнейших авиаперевозчиков в России. Помимо одноименных авиалиний «Аэрофлот», группе принадлежат авиаперевозчики «Победа» (100%), «Аврора» (51%), «Россия» (75% минус 1 акция). Доля «Аэрофлота» на рынке авиаперевозок по пассажиропотоку составляет около 42%. Сеть маршрутов охватывает 57 стран мира и 173 регулярных направления. Парк воздушных судов группы насчитывает 357 авиалайнеров, большую часть составляют суда семейства Airbus А320, Boeing 737-800, Airbus А330, Boeing 777-300ER и Superjet 100. Средний возраст самолетов группы — 5,4 года.

Структура капитала. Контрольным пакетом акций, около 57%, владеет государство через Росимущество (57,34% акций), 1,96% составляют квазиказначейские акции, 0,05% — у менеджмента компании. В свободном обращении — 40,65% от общего количества обыкновенных акций.

В рамках допэмиссии в октябре 2020 года «Аэрофлот» разместил 1 333,9 млн акций, по 60 руб. за акцию, увеличив тем самым уставной капитал до 2 444,5 млн акций.

Стратегия развития до 2028 года

| Основные показатели обыкн. акций | ||||||

| Тикер | AFLT | |||||

| ISIN | RU0009062285 | |||||

| Рыночная капитализация | 176,5 млрд руб. | |||||

| Enterprise value (EV) | 820,9 млрд руб. | |||||

| Мультипликаторы | ||||||

| P/E 2021Е | NA | |||||

| P/E 2022E | 9,5 | |||||

| EV/EBITDA 2021Е | 5,3 | |||||

| EV/EBITDA 2022Е | 4,7 | |||||

| Финансовые показатели, млрд руб. | ||||||

| Показатель | 2018 | 2019 | 2020П | |||

| Выручка | 611,6 | 677,9 | 310,2 | |||

| EBITDA | 151,5 | 168,9 | 53,7 | |||

| Чистая прибыль | 6,6 | 10,6 | -78,8 | |||

| Дивиденд, руб. | 2,7 | 0,0 | 0,0 | |||

| Финансовые коэффициенты | ||||||

| Показатель | 2018 | 2019 | 2020П | |||

| Маржа EBITDA | 24,8% | 24,9% | 17,3% | |||

| Чистая маржа | 1,1% | 1,6% | -25,4% | |||

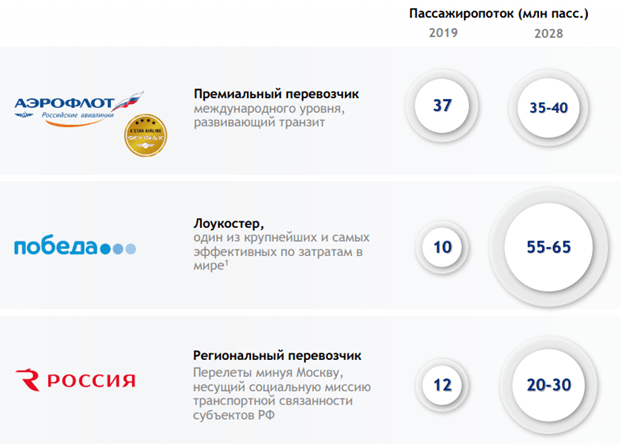

* Группа «Аэрофлот»планирует увеличить пассажиропоток (PAX) к 2028 году до 130 млн и снизить стоимость авиабилетов на 30% на внутреннем рынке в экономическом классе, что позволит компании лучше конкурировать с железнодорожными перевозками.

* Ключевой точкой роста должна стать программа трансформации авиакомпаний группы —менеджмент делает ставку на «Победу», передав ей основные среднемагистральные маршруты «Аэрофлота». «Победа» расширит к 2028 году свой парк с 30 до 170 ВС, а пассажиропоток, согласно планам, увеличится с 10,3 млн в 2019 году до 55–65 млн в год, что предполагает среднегодовой темп роста CAGR 20,5–22,7%. Мы считаем, что более вместительные ВС нового поколения позволят компании повысить операционную рентабельность полетов.

* «Аэрофлот», в свою очередь, намерен усилить собственные позиции в премиальном сегменте, а также сосредоточиться на дальнемагистральных рейсах. «Аэрофлот» продолжит оперировать флотом в 170 ВС, но объемы перевезенных пассажиров останутся на уровне 35–40 млн в год.

* «Россия» займется социальными направлениямивместо «Аэрофлота», в том числе с плоскими тарифами, которые применяются на рейсах на Дальний Восток, в Калининград и Крым. «Россия» будет оперировать флотом в 250 ВС, из которых 235 российского производства, включая Superjet. Пассажиропоток по проекту достигнет до 20–30 млн чел. в год.

* В соответствии с действующей стратегией развития до 2023 года группа «Аэрофлот» планирует создать региональные хабы в Сочи, Красноярске, Новосибирске и Екатеринбурге. При этом аэропорту Красноярска отведена особая роль: из него «Аэрофлот» сделает международный транзитный хаб для рейсов между Азией и Европой, что будет особенно актуально в преддверии Олимпийских игр в Токио в 2021 году и в Пекине в 2022 году.

Финансовые показатели

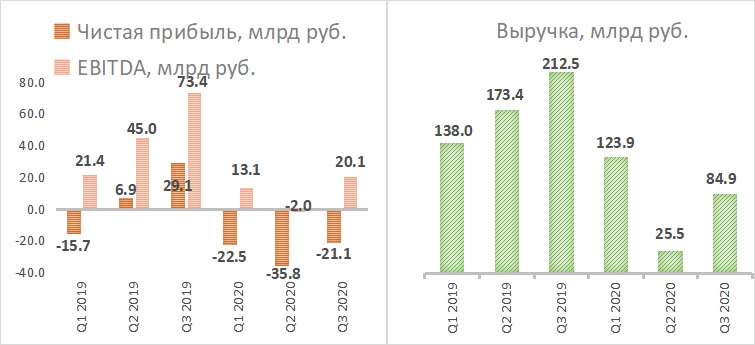

Финансовые показатели группы «Аэрофлот» по итогам третьего квартала 2020 года значительно ниже прошлогодних уровней, поскольку пандемия коронавируса оказала сильное негативное воздействие на авиаотрасль в целом. Остановка регулярных международных рейсов и ограничения на передвижения по России привели к глобальному снижению спроса на авиаперевозки. Кроме того, существенно ухудшилось общее состояние экономики, подешевел рубль, снизились доходы населения, выросла безработица, в связи с чем даже после открытия авиасообщений количество пассажиров значительно ниже в сравнении с докризисным временем. Выручка сократилась на 60% г/г в 3К 2020, EBITDA — на 72,6% г/г, до 20,08 млрд руб. Чистый убыток акционеров составил 19,48 млрд руб.

Источник: данные компании

«Аэрофлот»: финансовые результаты за 3К 2020 и 9М 2020 г. (млн руб.)

| Показатель | 3К20 | 3К19 | Изм., % | 9M20 | 9M19 | Изм., % |

| Выручка | 84 861 | 212 543 | -60,1% | 234 213 | 523 983 | -55,3% |

| EBITDA | 20 088 | 73 379 | -72,6% | 31 180 | 141 675 | -78,0% |

| Маржа EBITDA | 23,70% | 34,50% | -10,8% | 13,30% | 27,00% | -13,7% |

| Чистая прибыль акц. | -19 479 | 28 636 | NA | -74 287 | 17 328 | NA |

Источник: данные компании

Консенсусный прогноз Bloomberg предполагает улучшение результатов в следующем году и возврат к чистой прибыли на уровне ~18,4 млрд руб., а также дивидендам в размере ~ 3,8 руб. на акцию в 2022 году.

Ожидается, что в 2022 году авиаперевозчик выйдет на рекордные показатели выручки — свыше 700 млрд руб.

«Аэрофлот»: историческая и прогнозная динамика ключевых финансовых показателей (млрд руб.)

| 2016 | 2017 | 2018 | 2019 | 2020E | 2021E | 2022E | |

| Отчет о прибылях и убытках | |||||||

| Выручка | 495,9 | 532,9 | 611,6 | 677,9 | 310,2 | 591,4 | 715,8 |

| EBITDA | 78,0 | 54,5 | 151,5 | 168,9 | 53,7 | 163,0 | 186,3 |

| Маржа EBITDA | 15,7% | 10,2% | 24,8% | 24,9% | 17,3% | 27,6% | 26,0% |

| EBIT | 63,3 | 40,4 | 19,7 | 60,7 | -56,7 | 49,2 | 70,0 |

| Чистая прибыль акц. | 38,8 | 22,9 | 6,6 | 10,6 | -78,8 | -11,9 | 18,4 |

| Показатели долга и дивидендов | |||||||

| Чистый долг | 106,1 | 49,9 | 73,0 | 560,0 | 575,5 | 583,1 | 624,2 |

| Чистый долг / EBITDA | 1,4 | 0,9 | 0,5 | 3,3 | 10,7 | 3,6 | 3,4 |

| DPS, руб. | 17,5 | 12,8 | 2,7 | 0,0 | 0,0 | 0,0 | 3,8 |

Источник: данные компании, прогнозы Bloomberg, ГК «ФИНАМ»

к содержанию ↑Драйверы роста

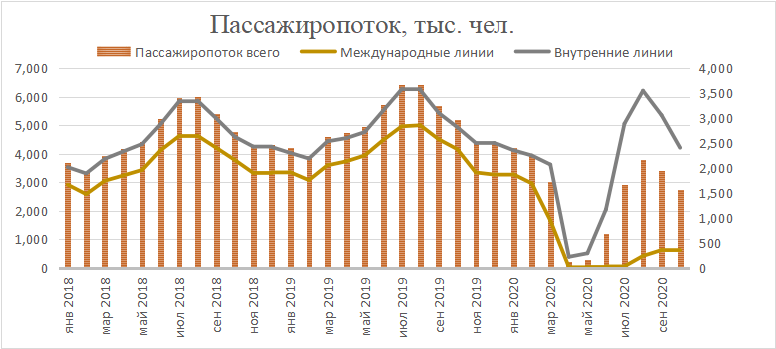

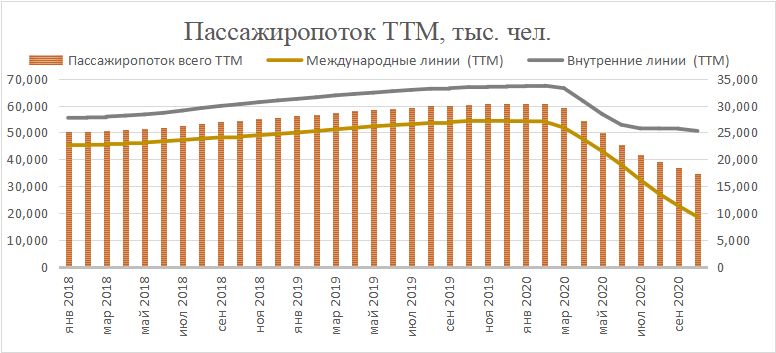

- Российские авиаперевозчики, в том числе «Аэрофлот», существенно пострадали в период пандемии коронавируса, и в среднесрочной перспективе мы не ожидаем глобального восстановления отрасли. Тем не менее на внутреннем рынке показатели «Аэрофлота» демонстрируют стабилизацию — объемы перевозок приближаются к уровням 2019 года, а процент загрузки кресел, как по внутренним направлениям, так и международным, в последние месяцы немногим ниже уровней 2019 года благодаря оптимизации бизнеса.

В последние месяцы наблюдалось некоторое восстановление международного авиасообщения. В октябре увеличена частота рейсов в Минск, Женеву, Мальдивы, возобновлены регулярные полеты в Сербию и Японию. В ноябре «Аэрофлот» увеличил частоту полетов в ОАЭ, на Мальдивы, возобновил рейсы в Иран, Грецию, Ниццу, Гонконг и на Кипр.

Источник: данные компании

Источник: данные компании

Источник: данные компании

- Дальнейшая тенденция на международных направлениях будет зависеть от ряда факторов: как скоро будет представлена вакцина от коронавируса, сколько потребуется времени для проведения массовой вакцинации населения, когда будут открыты границы и сняты локдауны, а также от возвращения платежеспособного спроса на авиаперевозки.

- Великобритания в декабре одобрила препарат, разработанный американской компанией Pfizer и немецкой BioNTech, и первой начала вакцинацию населения. Позднее Управление по контролю за продуктами и лекарствами США (FDA) утвердило вакцину, и в ближайшее время ожидается старт прививочной кампании. В начале 2021 года ожидается вакцинация в Канаде и странах ЕС. Широкое применение вакцины позволит нормализовать деловую активность и со временем восстановить бизнес-показатели авиаперевозчиков.

- С целью оптимизации расходов «Аэрофлот» уведомил сотрудников о сокращении оплаты труда с начала следующего года. При этом компания будет вынуждена прибегнуть к сокращению пилотов, если они не согласятся на новые условия работы и потенциальные переходы в другие авиакомпании группы.

- «Аэрофлот» согласовал реструктуризацию лизинговых обязательств, что позволит группе перенести платежи с апреля — сентября 2020 года на июль 2021 года, сократив тем самым краткосрочные расходы и улучшив ликвидность баланса.

- Дополнительную поддержку компании в период коронакризиса оказало снижение расходов на топливо, которое подешевело вслед за нефтяными котировками в связи с глобальным снижением спроса на энергоносители. Так, для авиакомпаний группы топливный дисконт в течение девяти месяцев текущего года составил порядка 17,5%.

Дивиденды

Согласно дивидендной политике «Аэрофлота», целевая норма дивидендных выплат составляет 25% чистой прибыли по МСФО с учетом ожидаемой динамики доходов, инвестиций, а также долговой нагрузки, но по факту в прибыльные годы компания выплачивала больше. По итогам 2017 года компания направила на дивиденды 62% прибыли по МСФО, или 50% прибыли по РСБУ, за 2018 год — 50% прибыли по МСФО.

По итогам 2019 года компания «Аэрофлот» отказалась от выплаты дивидендов. На фоне кризиса, вызванного пандемией коронавируса, мы ожидаем нулевых выплат за 2020–2021 годы.

Приводим ниже историю и прогноз по дивидендам:

Источник: данные компании, оценки ГК «ФИНАМ»

к содержанию ↑Оценка

Мы оценили «Аэрофлот» сравнительным методом, основываясь на прогнозных финансовых показателях за 2022 год. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/EBITDA 2022Е и P/E 2022Е.

| EV/EBITDA 2021E | EV/EBITDA 2022E | P/E 2021E | P/E 2022E | |

| Аэрофлот | 5,3 | 4,7 | NA | 9,5 |

| Зарубежные аналоги | 11,0 | 6,3 | 35,5 | 15,0 |

Источник: Bloomberg, оценки ГК «ФИНАМ»

Оценка по мультипликаторам проводилась по аналогам из развитых и развивающихся стран. Поскольку российский рынок торгуется с дисконтом не только относительно развитых стран, но и развивающихся, то при расчете целевой капитализации нами применен страновой дисконт 20%.

Наша оценка справедливой стоимости «Аэрофлота» на конец 2022 года составляет 283,5 млрд руб., или 116 руб. на акцию, что предполагает потенциал роста на 61% от текущего ценового уровня. Рекомендация — «Покупать».

| Показатель | |

| Число акций, млн | 2 444 |

| Доля меньшинства, млн руб. | -1 489 |

| Чистый долг, млн руб. | 737 465 |

| EBITDA 2022Е, млн руб. | 186 290 |

| Целевой коэффициент EV/EBITDA | 6,27 |

| Оценка по EV/EBITDA, млн руб. | 432 913 |

| Чистая прибыль 2022Е, млн руб. | 18 396 |

| Целевой коэффициент P/E | 15,00 |

| Оценка по P/E, млн руб. | 275 867 |

| Средняя оценка капитализации, млн руб. (c учетом странового дисконта) | 283 512 |

| На акцию, руб. | 116 |

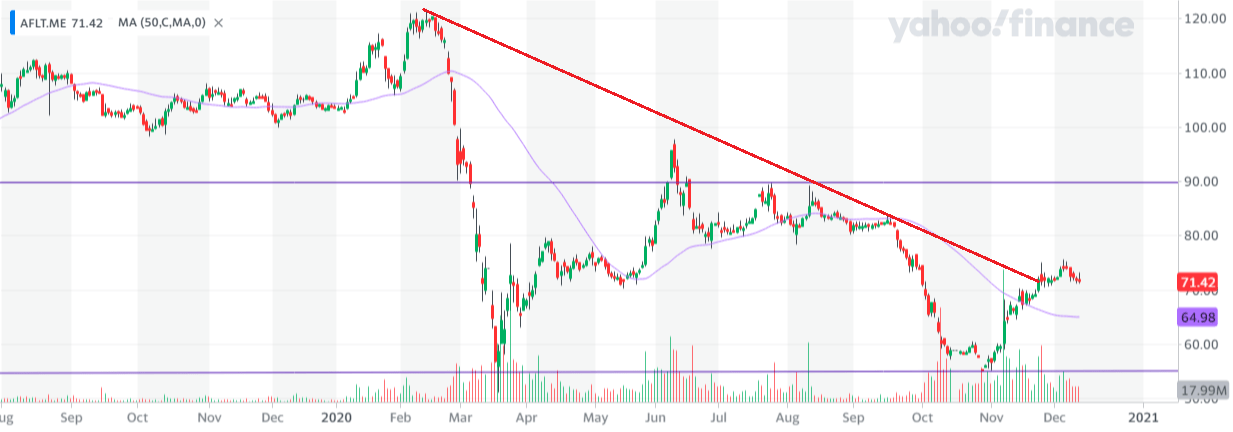

Акции на фондовом рынке

Акции AFLT потеряли около 30% с начала года и демонстрируют динамику хуже рынка. Отстающая динамика, на наш взгляд, обусловлена негативными прогнозами по финансовым показателям в текущем кризисном году, а также отсутствием дивидендных выплат по итогам 2019 года и ожидаемыми нулевыми выплатами за 2020–2021 годы.

Источник: Bloomberg

к содержанию ↑Техническая картина

Акции «Аэрофлота» сломили нисходящий тренд от начала 2020 года и торгуются выше 50-дневной скользящей средней. Если акциям удастся закрепиться выше поддержки ~70 руб., то можно ожидать дальнейшего восстановления капитализации. Цели — 90 и 120 руб.

Источник: finance.yahoo

Добавить комментарий