Инвестиционная идея

Совкомфлот — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов.

Целевая цена на 12 мес. составляет 113 руб. на акцию, что предполагает потенциал роста 24%. Рекомендация — «Покупать».

| Совкомфлот | |

| Рекомендация | Покупать |

| Целевая цена | 113 руб. |

| Текущая цена | 91,3 руб. |

| Потенциал | 24% |

* Объем законтрактованной выручки составляет $ 24 млрд, что превышает выручку 2019 года в 14 раз. Выручка компании номинирована в долларах, что обеспечивает защиту от девальвации рубля.

* По итогам 9 мес. 2020 года выручка увеличилась на 22,1% г/г и составила $ 1069,8 млн, а чистая прибыль акционеров подскочила на 113,9% г/г, до $ 248,8 млн.

* По итогам 2020 года Совкомфлот планирует выплатить не менее 50% чистой прибыли по МСФО, и дивиденды могут составить $190 млн, или 7,1 руб. на акцию, с доходностью 7,8%. к содержанию ↑

Описание эмитента

Совкомфлот — крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов. Компания участвует в обслуживании крупных энергетических проектов в России и за ее пределами: «Ямал СПГ», «Сахалин-1», «Сахалин-2», «Приразломное», «Новый порт», «Варандей», «Тангу».

| Основные показатели обыкн. акций | |||||

| Тикер | FLOT | ||||

| ISIN | RU000A0JXNU8 | ||||

| Рыночная капитализация | $ 2 994 млн | ||||

| Enterprise value (EV) | $ 6 224 млн | ||||

| Мультипликаторы | |||||

| P/E LTM | 11,2 | ||||

| P/E 2021E | 9,6 | ||||

| EV/EBITDA LTM | 7,3 | ||||

| EV/EBITDA 2021Е | 6,9 | ||||

| Финансовые показатели, млн $ | |||||

| Показатель | 2018 | 2019 | 2020П | ||

| Выручка | 1 520 | 1 665 | 1 415 | ||

| EBITDA | 542 | 825 | 979 | ||

| Чистая прибыль | -46 | 225 | 380; | ||

| Дивиденды | 30 | 25 | 190 | ||

| Финансовые коэффициенты | |||||

| Показатель | 2018 | 2019 | 2020П | ||

| Маржа EBITDA | 35,60% | 49,50% | 69,23%; | ||

| Чистая маржа | -3,00% | 13,50% | 26,83%; | ||

| ROE | -1,30% | 6,70% | 9,96%; | ||

| Чистый долг / EBITDA | 5,87 x | 3,76 x | 2,17 х | ||

Собственный и зафрахтованный флот, специализирующийся на транспортировке углеводородов из районов со сложной ледовой обстановкой, включает 146 судов общим дедвейтом 12 722 759 тонн и средним возрастом около 9 лет, при этом 80 судов имеют высокий ледовый класс.

В январе 2021 года Совкомфлот и концерн Total заключили тайм-чартерный договор, предусматривающий заказ нового газовоза грузовместимостью 174 тыс. куб. м, которым будет владеть и управлять Совкомфлот в рамках грузовой программы Total сроком до 7 лет. Контракт также содержит опцион на один или два аналогичных газовоза.

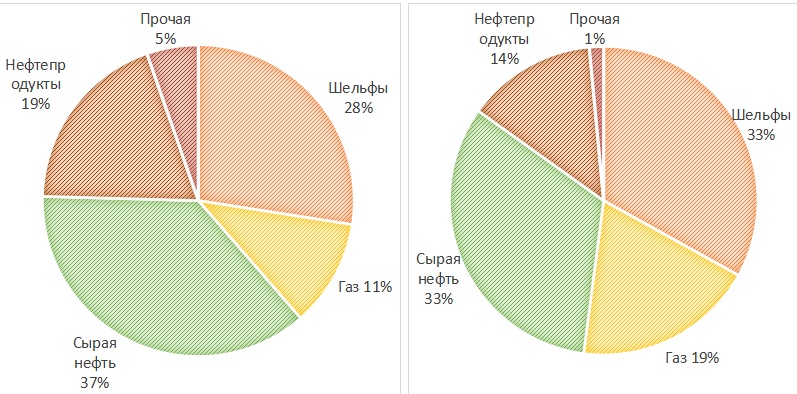

Компания генерирует выручку от обслуживания шельфовой добычи углеводородов, транспортировки энергоносителей (сырой нефти, сжиженного газа и нефтепродуктов) и предоставления прочих морских услуг.

Формирование выручки (2019 г., млн $, справа) и структура активов по бизнес-сегментам (слева)

Источник: данные компании

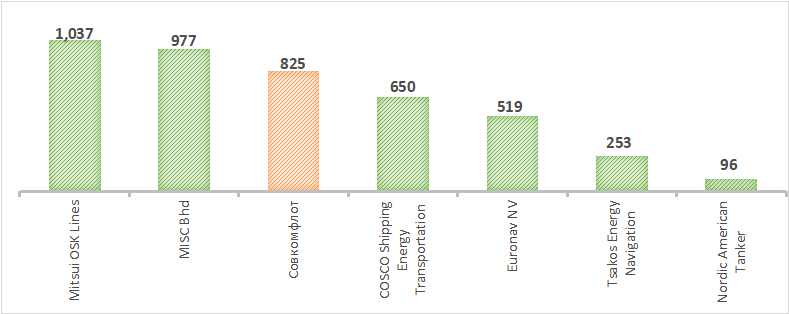

Сравнение публичных компаний-аналогов по EBITDA за 2019 г. (млн $)

Источник: Reuters

Стратегия развития до 2025 года

В соответствии со Стратегией развития компании доля флота, обслуживающего индустриальные проекты в рамках долгосрочных договоров фрахтования, может достичь 40–50% к 2025 году, а доходы от эксплуатации данных судов — до 2/3 от совокупной выручки предприятия.

Ключевые направления Стратегии-2025:

- сохранение фокуса на транспортировке энергоносителей (сырой нефти, сжиженного газа и нефтепродуктов) и обслуживании шельфовой добычи углеводородов;

- наращивание доли индустриального бизнеса с акцентом на наиболее доходных сегментах конвенционального бизнеса;

- укрепление позиций в ключевых сегментах мирового рынка с концентрацией на обслуживании крупных национальных проектов в сложных климатических и ледовых условиях, а также перевозках сжиженного газа в рамках международных проектов ведущих нефтегазовых компаний;

- обеспечение безопасности мореплавания, уменьшение негативного воздействия на окружающую среду;

- внедрение инновационных технических и технологических решений.

Факторы привлекательности

- Лидер в сфере морской транспортировки в РФ. Компания играет важную стратегическую роль в обслуживании крупных энергетических проектов страны, которые расположены в сложных климатических и ледовых условиях, так как владеет и управляет одним из крупнейших в мире (по числу судов и дедвейту) флотов челночных танкеров ледового класса, газовозов СПГ и ледокольных судов снабжения.

- Компания работает с крупнейшими представителями нефтегазовой отрасли. В числе клиентов Совкомфлота — Газпром, ЛУКОЙЛ, НОВАТЭК, Royal Dutch Shell, ExxonMobil, Chevron.

- Современный флот.Собственный и зафрахтованный флот, специализирующийся на транспортировке углеводородов из районов со сложной ледовой обстановкой, включает 146 судов общим дедвейтом 12,7 млн тонн и средним возрастом около 9 лет, при этом 80 судов имеют высокий ледовый класс. Кроме того, портфель судостроительных заказов включает 26 судна, которые планируются к поставке в 2022–2025 гг.

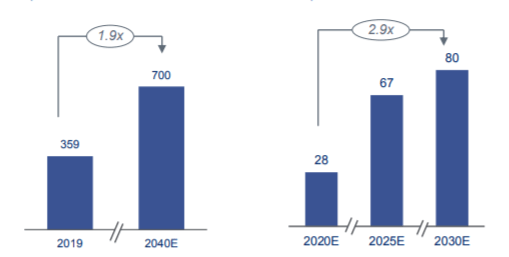

- Мировой рост спроса на СПГ и наращивание производственных мощностей в России будет способствовать увеличению спроса на услуги компании и росту ее бизнеса.

Мировой спрос на СПГ (млн тонн, слева) и мощность производства СПГ в России (млн тонн, справа)

Источник: данные компании

- Защита от девальвации рубля. Выручка номинирована в долларах.

- Объем законтрактованной выручки составляет приблизительно $ 24 млрд,что превышает выручку 2019 года в 14 раз. Средневзвешенный срок действия тайм-чартерных договоров составляет 24,9 года.

- Стратегия компании до 2025 года предусматривает расширение до 40–50% доли флота, обслуживающего индустриальные проекты в рамках долгосрочных договоров фрахтования, а также доходов от эксплуатации этих судов — до 2/3 от совокупной выручки предприятия. В рамках новой стратегии к 2025 году доля долгосрочных контрактов должна вырасти с 54% до 70%.

- Компания проявила высокую устойчивость к кризису. По итогам 9 мес. 2020 года, на время которых пришлась пандемия COVID-19, компания смогла существенно улучшить финансовые показатели. В частности, выручка увеличилась на 22,1%, с $ 876,4 млн за аналогичный период прошлого года до $ 1069,8 млн. Чистая прибыль, в свою очередь, подскочила на 113,9%, с $ 116,3 млн годом ранее до $ 248,8 млн.

- Мы ожидаем рост ключевых показателей Совкомфлота в 2020 году: EBITDA2020Е, по данным Bloomberg, может составить $ 979 млн (+19% г/г), а чистая прибыль — $ 380 млн (+69% г/г).

- Экологичные технологии эмитента добавляют «очки» в рейтинге ESGи обуславливают премию в биржевой оценке акций. Компания внедрила технологии использования экологически более чистого газомоторного топлива при эксплуатации крупнотоннажных танкеров. Так, использование сжиженного природного газа позволяет сокращать выбросы в СO₂ на 30%, оксидов азота, серы и сажи — на 94–100%.

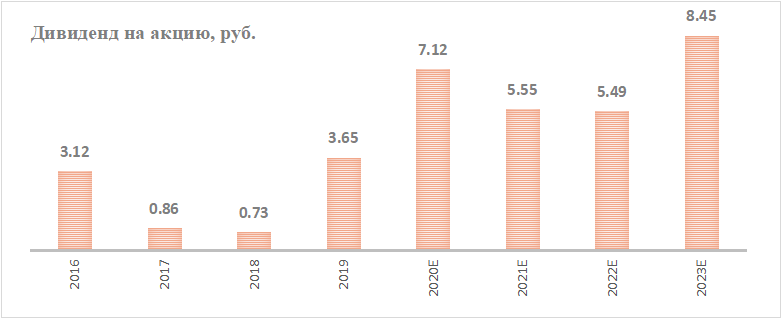

- Привлекательная дивидендная политика. Компания каждый год платит дивиденды, и этот год не исключение: планируется направить на выплаты не менее 50% чистой прибыли по МСФО. По нашим оценкам, дивиденд может составить 7,1 руб. на акцию, с доходностью 7,8%.

Приводим ниже историю и прогноз по дивидендам:

Источник: Reuters, прогноз ГК «ФИНАМ»

к содержанию ↑Отрасль

Мировой рынок танкерных перевозок характеризуется высокой конкуренцией и сильно фрагментирован. Число игроков превышает 3 тыс. Доля группы компаний «Совкомфлот» на фрахтовом рынке не превышает 1%.

В кризис можно ожидать консолидации рынка вокруг крупных игроков с ликвидными балансами и доступом к финансированию, что впоследствии положительно скажется на рентабельности отрасли.

Спрос на танкерные перевозки находится под влиянием ряда факторов, среди которых наиболее значимыми являются:

- предложение и спрос на сырую нефть и нефтепродукты;

- наличие перерабатывающих мощностей и хранилищ;

- экономическая ситуация на мировых и региональных рынках;

- расстояния транспортировки нефти и нефтепродуктов;

- конкуренция со стороны других видов транспорта.

Предложение на танкерном рынке также зависит от ряда факторов, в частности:

- темпов и объемов поставок новых судов;

- коэффициента утилизации возрастного тоннажа;

- конверсии существующего флота;

- изменений в сфере регулирования отрасли.

В 2019 году наблюдалось сокращение числа введенных в эксплуатацию новых судов, и вкупе с устареванием действующего флота это обусловило замедление снижения темпов роста предложения совокупной мощности.

В первой половине 2020 года ставки фрахта значительно выросли и приближались к уровням 10-летних максимумов, что было вызвано низкими ценами на нефть и повышенным спросом на мощности по хранению. Во второй половине года началась коррекция в силу сезонного фактора — спрос на рынке танкерных перевозок падает из-за летнего снижения спроса на нефть и нефтепродукты, а в 2020 году влияние сезонного фактора усилилось из-за воздействия пандемии коронавируса, а также за счет решения нефтяников снизить объемы добычи, чтобы поддержать стоимость черного золота.

Совкомфлот ожидает улучшения конъюнктуры фрахтового рынка танкерных перевозок и роста ставок после падения в третьем квартале 2020 года.

к содержанию ↑Финансовые показатели

- Совкомфлот по итогам 9 мес. 2020 года представил впечатляющие результаты по МСФО. Так, выручка компании увеличилась на 22,1% г/г и достигла $ 1,07 млрд, тогда как чистая прибыль, относящаяся к акционерам компании, подскочила на 113,9% г/г и составила $ 248,8 млн.

- Совкомфлот улучшил операционную рентабельность: маржа EBITDA за 9 мес. 2020 года повысилась на 7,8 п. п., до 61,5%. Позитивный эффект обусловлен последовательным устойчивым развитием индустриального сегмента бизнеса Совкомфлота, а также высокими показателями работы конвенционального танкерного флота в первой половине года.

Совкомфлот: финансовые результаты за 3К 2020 и 9М 2020 г. (млн $)

| Показатель | 3К20 | 3К19 | Изм., % | 9M20 | 9M19 | Изм., % |

| Выручка | 287 | 283 | 1,6% | 1 070 | 876 | 22,1% |

| EBITDA | 163 | 165 | -1,3% | 741 | 539 | 37,5% |

| Маржа EBITDA | 56,7% | 58,4% | -1,7% | 69,3% | 61,5% | 7,8% |

| Чистая прибыль акц. | 24 | 26 | -8,8% | 249 | 116 | 113,9% |

Источник: данные компании, расчеты ГК «ФИНАМ»

Совкомфлот: историческая и прогнозная динамика ключевых финансовых показателей (млн $)

| 2016 | 2017 | 2018 | 2019 | 2020E | 2021E | 2022E | 2023E | |

| Отчет о прибылях и убытках | ||||||||

| Выручка | 1 388 | 1 435 | 1 520 | 1 665 | 1 415 | 1 337 | 1 356 | 1 527 |

| EBITDA | 661 | 525 | 542 | 825 | 979 | 877 | 882 | 1 055 |

| EBIT | 348 | 165 | 187 | 436 | 577 | 476 | 485 | 635 |

| Чистая прибыль | 207 | -113 | -46 | 225 | 380 | 296 | 293 | 450 |

| Рентабельность | ||||||||

| Маржа EBITDA | 47,60% | 36,60% | 35,60% | 49,50% | 69,23% | 65,62% | 65,08% | 69,06% |

| Маржа EBIT | 25,10% | 11,50% | 12,30% | 26,20% | 40,81% | 35,60% | 35,75% | 41,55% |

| Чистая маржа | 14,90% | -7,90% | -3,00% | 13,50% | 26,83% | 22,10% | 21,58% | 29,47% |

| ROE | 6,00% | -3,30% | -1,30% | 6,70% | 9,96% | 7,05% | 6,80% | 9,70% |

| Показатели денежного потока, долга и дивидендов | ||||||||

| CAPEX | 720 | 618 | 420 | 426 | -491 | -173 | -305 | NA |

| FCFF | 24 | -72 | 133 | 368 | 165 | 246 | 557 | 383 |

| Чистый долг | 2 702 | 3 084 | 3 182 | 3 098 | 2 130 | 1 976 | 1 938 | 2 774 |

| Чистый долг / EBITDA | 4,09 | 5,88 | 5,87 | 3,76 | 2,17 | 2,25 | 2,20 | 2,63 |

| Дивиденды | 98 | 111 | 30 | 25 | 190 | 148 | 146 | 225 |

| Норма выплат, % | 47% | NA | NA | 11% | 50% | 50% | 50% | 50% |

Источник: Reuters, расчеты ГК «ФИНАМ

к содержанию ↑Оценка

Мы оценили Совкомфлот сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 год. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/EBITDA 2021Е и P/E 2021Е.

| Компания | Страна | EV/EBITDA LTM | EV/EBITDA 2021E | P/E LTM | P/E 2021E |

| Совкомфлот | Россия | 7,32 | 6,90 | 11,19 | 9,55 |

| Euronav NV; | Бельгия | 2,88 | 8,72 | 2,74 | 67,79 |

| COSCO Shipping Energy Transportation | Китай | 12,56 | 7,93 | 10,01 | 17,51 |

| Mitsui OSK Lines; | Япония | 15,68 | 14,26 | 10,49 | 8,80 |

| Nordic American Tanker; | Бермуды | 3,77 | 6,72 | 4,86 | 48,25 |

| Tsakos Energy Navigation; | Греция | 4,50 | 5,43 | 7,04 | 4,26 |

| MISC Bhd; | Малайзия | 9,93 | 9,12 | NA | 14,76 |

| Медиана | 7,21 | 8,33 | 7,04 | 16,13 |

Источник: Reuters, оценки ГК «ФИНАМ»

Оценка по мультипликаторам проводилась по аналогам из развитых и развивающихся стран. Поскольку российский рынок торгуется с дисконтом не только относительно развитых стран, но и развивающихся, то при расчете целевой капитализации нами применен страновой дисконт 20%.

Наша оценка справедливой стоимости Совкомфлота на 12 мес. составляет $ 3,6 млрд, целевая цена на акцию — $ 1,53, или 113,07 руб., что предполагает потенциал роста на 24% от текущего ценового уровня. Рекомендация — «Покупать».

| Показатель | |

| Число акций, млн | 2 375 |

| Доля меньшинства, млн $ | 132 |

| Чистый долг, млн $ | 2 852 |

| EBITDA 2021Е, млн $ | 877 |

| Целевой коэффициент EV/EBITDA | 8,33 |

| Оценка по EV/EBITDA, млн $ | 4 322 |

| Чистая прибыль 2021Е, млн $ | 296 |

| Целевой коэффициент P/E | 16,13 |

| Оценка по P/E, млн $ | 4 768 |

| Средняя оценка капитализации, млн $ (c учетом странового дисконта) | 3 636 |

| На акцию, $ | 1,53 |

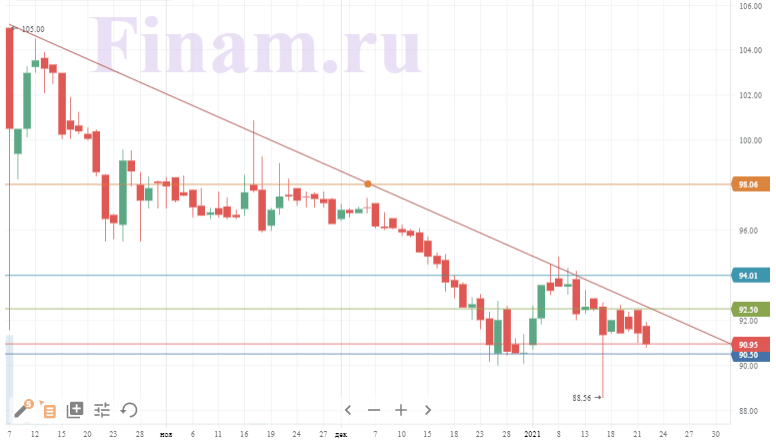

Техническая картина

С технической точки зрения наблюдается среднесрочный нисходящий тренд, цена акции торгуется выше уровня поддержки, расположенного на отметке 90,5. Длинные позиции рекомендуем открывать при пробитии нисходящего тренда и закреплении выше 92,5, используя стоп-лосс.

Источник: finam.ru

Добавить комментарий