В физическом мире у всего есть мера, и всё в чем-то измеряется. Например, длина – в метрах, вес – в килограммах, время – в секундах. А единицы этих мер – эталоны, хранятся в пригороде Парижа – в городе Севре, в «Международном бюро мер и весов». И чтобы мы не делали, мы делаем всё сообразно эталонам.

В физическом мире у всего есть мера, и всё в чем-то измеряется. Например, длина – в метрах, вес – в килограммах, время – в секундах. А единицы этих мер – эталоны, хранятся в пригороде Парижа – в городе Севре, в «Международном бюро мер и весов». И чтобы мы не делали, мы делаем всё сообразно эталонам.

Но чтобы мы ни делали, для измерения собственно затраченного труда – физического или умственного, на производство чего-то, объективного эталона в физическом мире нет. Однако – так уж исторически сложилось, что мерой труда стала его востребованность в Мире, выраженная в его цене, хотя каждый понимает, что цена – условное, договорное понятие. Но вот что поразительно – в былые времена именно у цены был «эталон»!

В разные исторические периоды у разных стран эталоном цены выступало то золото, то серебро, потом снова золото. Мы не будем углубляться в увлекательную историю становления этих эталонов [см. Lawrence H. White «History of Gold and Silver»], детали нам не понадобятся.

С расширением торговли появились бумажные деньги, которые в ряде стран так или иначе были привязаны к золоту или серебру – этим древним эталонам цены, этим «якорям», что удерживали страны от безудержного «производства» своих бумажных денег. Но денег всегда не хватало, потому через какое-то время даже ведущие страны Мира меняли отношение своих бумажных денег к своим эталонам. Это сильно сдерживало развитие мировой торговли.

Потому, в 1944 году в Бреттон-Вудсоне ведущие страны Мира договорились, что в основу международных финансовых отношений будет положен доллар, а другие валюты привязаны к нему по твёрдому обменному курсу. Тогда как сам доллар привязан к золоту по отношению: 35$ = 31,1034768 грамма (тройская унция). Центральные банки стран-участниц должны были поддерживать курс своих валют путём долларовых интервенций, которые они могли одолжить, если что, у создаваемого Международного валютного фонда.

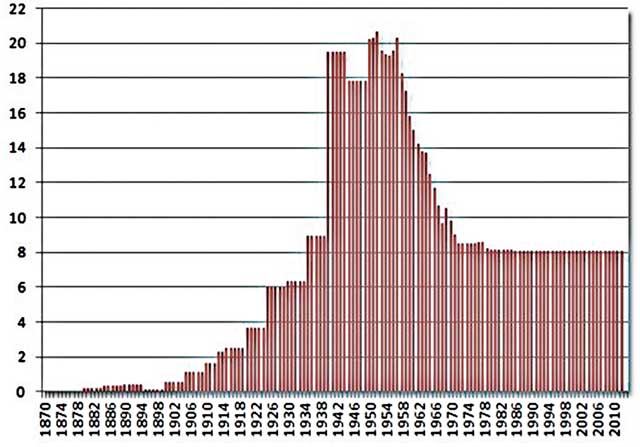

К этому времени в запасниках США находилось более 20 тысяч тонн золота – более 70% мировых запасов, что было гарантией действенности системы. Динамика золотых резервов США показана на диаграмме ниже, из которой видно, как вскоре они стали быстро таять.

Так быстро резервы таяли из-за растущего недоверия к доллару по мере роста его денежной массы в Мире.

Потому, с лёгкой руки Президента США Ричарда Никсона, в 1971 году был наложен запрет на обмен предъявляемых США долларов на золото по установленному ранее курсу. И цена золота, как и обменные курсы валют, стали определяться рынком.

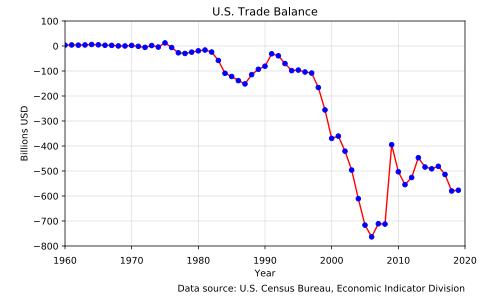

Потеряв связь с «эталоном», все последние 50 лет бумажные деньги, на которые опиралась мировая торговля и которые в Мире принято считать резервными, стали печатать все больше и больше, по мере растущей потребительской нужды этих стран, для покрытия их торгового и бюджетного дефицита. Особенно преуспели в этом США. Посмотрите, как стремительно стал расти торговый дефицит США почти сразу после снятия привязки доллара к золоту.

Подчеркну, что высокий и стабильный торговый дефицит – верный признак, что страна живёт не по средствам, а за счёт других стран-доноров.

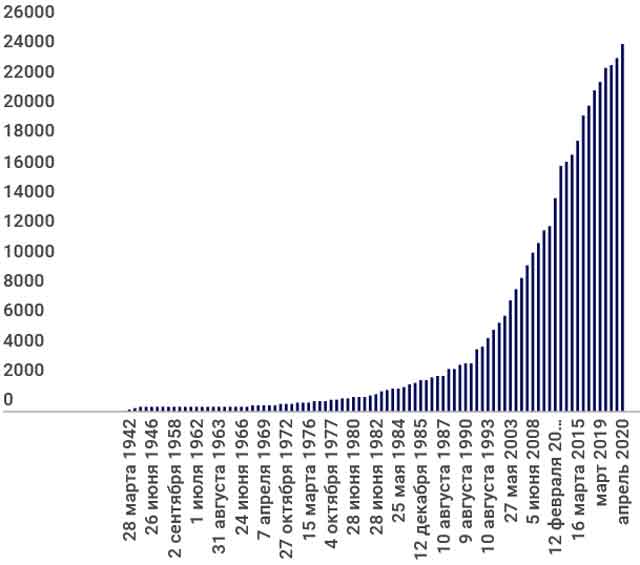

Но чтобы бумажные деньги не разъедали экономику этих «ведущих» стран растущей инфляцией, они стали печатать не только свои «резервные валюты», но и долговые бумаги своих государств. Этими «бондами» и стали рассчитываться за приобретаемые товары и услуги, и покрывать дефицит бюджета. В результате государственный долг этих стран стал стремительно расти. Посмотрите на динамику роста госдолга США.

Обращаю внимание, что перед отказом от золотого стандарта госдолг составлял всего $412,3 млрд, а на 1 января 2021 года составил уже $27,8 трлн. За это же время цена унции золота выросла с 35 до 1889 долларов – рост в 54 раза!

Однако, долги никогда не возвращаются, а покрываются новыми долгами. И возникает иллюзия вечного роста благосостояния страны. Попав в эту «игру», пути назад больше нет. И это будет продолжаться до тех пор, пока в конце концов доверие к инфляционным деньгам полностью будет потеряно у стран «доноров».

И Россия была первой страной в Мире, которая стала решительно отказываться от ценных бумаг Казначейства США – трежерис, распродав почти весь их запас в 2018 году. Посмотрите на их динамику в резервах Банка России [сплошная линия – средневзвешенное значение по году].

Более того, Россия стала сокращать объем долларов в своих резервах, замещая их золотом, объем которого, даже при нынешних упавших ценах составляет более 20% всех резервов ЦБ.

Кроме этого, Россия стала стремительно отказываться от расчётов в долларах со своими главными торговыми партнёрами. Так, в 2020 году в торговом обороте с Китаем в размере $103,969 млрд, объем расчётов именно в долларах составил всего 49%, а не 100%, как было до 2018 года. Остальное пришлось на юани, рубли и евро.

До полного перехода в международной торговле в национальных валютах по «золотому эквиваленту» все готово у стран, имеющих достаточные резервы золота. Речь не о том, что нацвалюта страны строго привязана к унции золота. А в том, что при заключении торгового договора курсы национальных валют стран X и Y определяются отношением цен унций золота на их внутреннем рынке.

Конкретно, курс [X/Y] = [цена Au в Y]/[цена Au в X].

Из опасений в девальвации какой-то из нацвалют, можно зарезервировать необходимый объем золота на сумму договора, оставив его в стране на ответственное хранение. Но есть выход из этой неудобной процедуры резервирования золота – заключать договор в Обезличенных металлических счетах Банка, через который осуществляются платежи. Да, это промежуточный этап перед установлением своего «эталона» для национальных валют.

Сейчас в торговле с Россией в нацвалютах участвуют, в разной мере, Китай, Индия, Турция и Иран. Ну и ряд стран Евразийского экономического союза. И это только начало в долгом пути к разрыву долларовой паутины, опутавшей весь Мир, к жизни по средствам, к своему «эталону».

В заключении отмечу, что потеря доверия к «резервным валютам» охватывает и население стран, печатающих доллары, евро, фунты…

Доллар. Спрос физлиц на золотые слитки и монеты в США за 2020 год достиг 66,4 тонны, что в три раза больше, чем в 2019 году.

В январе 2021 года объем продаж золотой инвестиционной монеты «Американский Орёл» в 1 унцию превысил 220 тыс. унций. Это самый высокий уровень продаж за январь в XXI-м веке. Динамика роста продолжилась и в феврале – к середине месяца объем продаж составил 118,5 тыс. унций, что является 22-летним максимумом для этого месяца.

Евро. Объем розничных инвестиций в золото в Европе в 2020 году повысился на 67%, составив 256,2 тонны, что является повторением ситуации в период мирового финансового кризиса [в Германии объем спроса составил 163,4 тонны].

Фунт. Монетный двор Австралии продал в феврале 2021 года 124.104 унций – рекордный объём золота в виде монет и слитков за всю историю своего существования. Рост продаж составил 63% по сравнению с январём, а в годовом исчислении продажи выросли на 441%. Всего же за первые два месяца 2021 года австралийский монетный двор смог реализовать на 181% больше золотых монет и слитков по сравнению с аналогичным периодом прошлого года.

Подчеркну, во всем этом важна тенденция – резкий рост спроса, а не собственно естественный интерес к страхованию своих доходов.

В России, к сожалению, рынок золота и серебра подавлены из-за большой разницы (для серебра более 30%) между ценами покупки монет и их продажи. А слитки облагаются НДС. Надеюсь, что эти препятствия будут вскоре устранены и тогда мы узнаем реальное отношение россиян к будущему рубля. Но, скорее всего, мы таки дождёмся своего эталона в виде серебряного «Георгия Победоносца» в одну унцию по твёрдой цене в х-рублей.

Добавить комментарий