Инвестиционная идея

«Интер РАО» — крупнейший по выручке в России энергетический холдинг с активами в генерации, сбыте и трейдинге. Контрольный пакет принадлежит государству.

| Интер РАО | |

| Рекомендация | Покупать |

| Целевая цена | 6,19 руб. |

| Текущая цена | 5,08 руб. |

| Потенциал | 22% |

* Мы видим, что энергорынок выходит из кризиса: есть тенденции к увеличению потребления, улучшению ценовых параметров, кроме того, наблюдается сильное восстановление экспортного направления.

* При этом акции остаются недооцененными, торгуясь с дисконтом 35% относительно группы аналогов. Мы считаем это необоснованным, учитывая неплохую отчетность за кризисный год, ожидания роста выручки и прибыли в 2021 году и наличие потока инвестиционных проектов по модернизации 6,7 ГВт мощностей до 2025 года с гарантированной окупаемостью.

* Стратегия до 2030 года предполагает расширение активов в генерации и сбытовом бизнесе, что со временем должно транслироваться в существенное повышение прибыли и дивидендов. Ее реализация должна также обеспечить значительный отрыв от других генкомпаний по прибыли.

Описание эмитента

«Интер РАО» — крупнейший по выручке российский энергетический холдинг с присутствием в разных сегментах сектора — генерации, сбыте, трейдинге. Эмитент занимает 4-е место по стране по объемам выработки электроэнергии (101 млрд кВт*ч, 2020 г.), 4-е место по отпуску теплоэнергии (37,33 млн Гкал, 2020 г.) и 1-е место по поставкам электроэнергии в сбытовом бизнесе (192 ТВт*ч, 2020 г.).

| Основные показатели обыкн. акций | |||||

| Тикер | IRAO | ||||

| ISIN | RU000A0JPNM1 | ||||

| Рыночная капитализация | 531 млрд руб. | ||||

| Enterprise value (EV) | 299 млрд руб. | ||||

| Мультипликаторы | |||||

| P/E LTM | 7,1 | ||||

| P/E 2021E | 6,1 | ||||

| EV/EBITDA LTM | 2,7 | ||||

| EV/EBITDA 2021Е | 2,2 | ||||

| DY 2020Е | 3,6% | ||||

| Финансовые показатели, млрд руб. | |||||

| Показатель | 2019 | 2020 | 2021П | ||

| Выручка | 1032 | 986 | 1052 | ||

| EBITDA | 126 | 110 | 137 | ||

| Чистая прибыль акц. | 82 | 75 | 86 | ||

| Дивиденд, руб. | 0,196 | 0,181 | 0,207 | ||

| Денежный поток | 80 | 73 | 58 | ||

| Финансовые коэффициенты | |||||

| Показатель | 2019 | 2020 | 2021П | ||

| Маржа EBITDA | 12,2% | 11,1% | 13,0% | ||

| Чистая маржа | 7,9% | 7,6% | 8,2% | ||

| Ч. долг / EBITDA | -0,28 | -2,14 | -1,71 | ||

| Норма выплат | 25% | 25% | 25% | ||

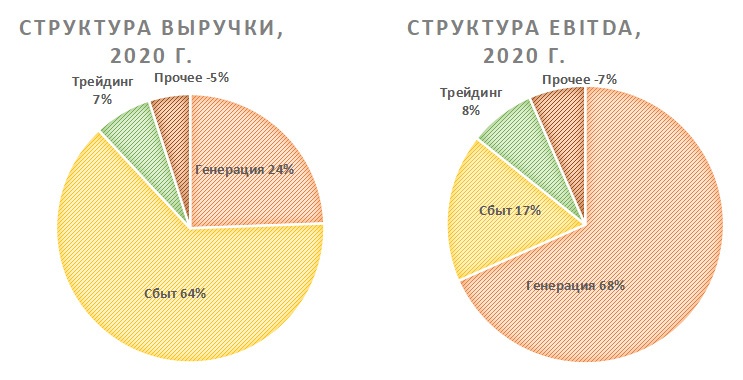

В состав генерирующих активов входят 41 тепловая электростанция, 6 генерирующих установок малой мощности, 10 гидроэлектростанций и 2 ветропарка. По установленной электрической мощности 31,1 ГВт «Интер РАО» занимает 2-е место в стране после «РусГидро». Практически все генерирующие активы находятся на территории России, остальные — в странах ближнего зарубежья. Сбытовая деятельность ведется на территории 62 регионов России и формирует около 2/3 всей выручки.

Источник: данные компании

На балансе компании также находится около 330 млрд руб. денежных средств, в том числе на депозитах, которые принесли около 13 млрд руб. процентных доходов в 2020 году.

Структура капитала. Более 50% капитала принадлежит государству через различные компании — «Роснефтегаз» (27,63%), «Интер РАО Капитал» (29,56%), «ФСК ЕС» (8,57%). Free float — 33%.

к содержанию ↑Стратегия развития

* Долгосрочная стратегия «Интер РАО — 2030» предполагает расширение своего ключевого бизнеса Генерация (электрогенерация и тепловой бизнес) за счет как собственных проектов, так и за счет сделок M&A, которые позволят достичь почти триллионной выручки в 2020 году и EBITDA свыше 250 млрд руб.

| Сегмент/показатель | 2019 | 2025Е | 2030Е | CAGR 2019-2025 | CAGR 2025-2030 | CAGR 2019-2030 |

| ГЕНЕРАЦИЯ | ||||||

| Выручка | 341 | 524 | 981 | 7% | 13% | 10% |

| EBITDA | 94 | 158 | 263 | 9% | 11% | 10% |

| Маржа | 27,6% | 30,2% | 26,8% |

Источник: данные компании

* Органический рост предполагает участие в программе обновления мощностей с гарантированной окупаемостью (КОММод). На прошедших аукционах «Интер РАО» получила самый крупный среди генкомпаний портфель инвестиционных проектов по модернизации 6,7 ГВт мощности в 2022–2025 гг. Это позволит нарастить установленную мощность на 382 МВт, улучшить топливный баланс, заработать ~150 млрд руб. EBITDA за 16 лет при базовой доходности 13%. Относительно участия в программе КОММод в 2026–2030 гг. менеджмент дает прогноз квоты до 4,8 ГВт.

* M&A предполагает покупку долей в компаниях или отдельных станций. Ранее СМИ, в частности «Коммерсант», со ссылкой на свои источники, сообщали об интересе «Интер РАО» к «Юнипро» и «Энел Россия». И хотя представители «Интер РАО» опровергли слухи о возможной покупке активов «Юнипро» и «Энел Россия», мы по-прежнему считаем это возможным в будущем, если акции UPRO и ENRU подешевеют.

На конференц-колле по итогам 2020 года менеджмент сообщил, что продолжает рассматривать варианты по активам в рамках M&A, но конкретных планов пока нет.

* В сбытовом бизнесе эмитент планирует расширить рыночную долю с текущих 18% до 20%. Прогноз менеджмента по повышению сбытовой надбавки — не более 5%. Стратегия также предполагает развитие нетарифной выручки через дополнительные платные сервисы, доходы от которых могут принести не менее 10% EBITDA.

| Сегмент/показатель | 2019 | 2025Е | 2030Е | CAGR 2019-2025 | CAGR 2025-2030 | CAGR 2019-2030 |

| РОЗНИЦА | ||||||

| Выручка | 770 | 1 050 | 1 280 | 5% | 4% | 5% |

| EBITDA | 25 | 32 | 41 | 4% | 5% | 5% |

| Маржа | 3,2% | 3,0% | 3,2% |

Источник: данные компании

- Есть также планы большей диверсификации в рамках вертикальной интеграции. Сделки M&A могут, таким образом, коснуться не только генерации и розницы, но и других направлений — инжиниринга, производства газовых турбин и прочего оборудования для генкомпаний, топливных, в частности газовых активов, в том числе для снабжения бизнеса. Мы также не исключаем вложений в технологические компании для обеспечения цифровизации.

На рассмотрении находятся и вопросы участия в ДПМ ВИЭ 2.0, распределенной энергетике, проекты систем накопления энергии, заправочной инфраструктуры для электротранспорта и пр. Что касается последнего направления, компания склонна подождать, пока это не перейдет на более зрелую стадию.

- Может быть принята и опционная программа для менеджмента. Этой истории уже несколько лет, на конференц-колле по результатам 2020 года представители компании сообщили, что не будут рассматривать данной вопрос до окончания антикризисных мероприятий, связанных с COVID-19.

- Суммарные инвестиции до 2030 года могут составить 1 трлн руб. и потребовать привлечения долгового финансирования. По оценкам менеджмента, объем долга в пиковый момент может достичь 1,5х EBITDA, что можно считать невысоким, комфортным уровнем. В ближайшие годы мы ожидаем увидеть заметный рост капитальных затрат, но отметим, что у компании есть значительные внутренние ресурсы для осуществления инвестпрограммы. На конец полугодия 2020 года имелись чистые денежные средства в размере свыше 200 млрд руб., кроме того, эмитент генерировал существенный операционный денежный поток, в среднем 65 млрд руб. в год за последние 5 лет.

- Казначейский пакет может быть использован для продажи стратегическому инвестору, программы мотивации менеджмента, а также для расчетов при покупке активов, но когда акции будут стоить дороже.

- Арктический проект «Восток Ойл» — точка операционного роста. «Интер РАО» может впоследствии участвовать как инвестор или соинвестор в строительстве 2,5 ГВт мощностей и сетевой инфраструктуры для энергоснабжения группы нефтегазовых месторождений данного проекта. Пока этот вопрос находится на стадии проработки и структурирования.

Факторы привлекательности

- Стратегия роста до 2030 года предполагает расширение активов в генерации и сбытовом бизнесе, что со временем должно транслироваться в существенный рост прибыли и дивидендов. «Интер РАО» — и сейчас крупнейшая компания в секторе по размеру прибыли, а реализация Стратегии обеспечит огромный отрыв по доходам от конкурентов.

- На первом отборе на модернизацию мощностей по программе КОММод в 2022–2025 гг. «Интер РАО» получила около 60% квоты, обеспечив себе поток проектов на обновление 6,7 ГВт мощностей с базовой доходностью 13%. Отметим, что в генерации нет другой компании с сопоставимым портфелем выгодных инвестиционных проектов. Ввод объектов по плану должен начаться в 2022 году. Платежи за мощность с данных объектов будут компенсировать окончание ДПМ по объектам, построенным во время 1-го инвестиционного цикла. Приводим график вводов объектов КОММод и окончание ДПМ в 2021–2022 гг.:

«Интер РАО»: планы по модернизации по программе КОММод

| Объект | Топливо | Уст. мощность после модернизации, МВт | Изменение УМ, МВт | Начало поставок мощности |

| Костромская ГРЭС, Блок 8 | Газ | 330 | 30 | 01.01.2022 |

| Гусиноозерская ГРЭС, Блок 1 | Уголь | 200 | 01.01.2022 | |

| Гусиноозерская ГРЭС, Блок 3 | Уголь | 204 | 34 | 01.01.2022 |

| АО «ТГК-11» Омская ТЭЦ-4 ТГ-7 | Уголь | 100 | 01.01.2022 | |

| Костромская ГРЭС, Блок 4 | Газ | 330 | 30 | 01.07.2022 |

| Итого | 1164 | 94 |

Источник: СО ЕЭС

«Интер РАО»: окончание ДПМ в 2021–2022 гг.

| Объект | Топливо | Максимум оплачиваемой мощности , МВт | Дата вывода из ДПМ |

| Омская ТЭЦ-3 (ТГ-9) | Газ | 60 | Декабрь 2021 |

| Ивановские ПГУ (Блок 2) | Газ | 325 | Декабрь 2021 |

| Харанорская ГРЭС (Блок 3) | Уголь | 235 | Декабрь 2021 |

| Гусиноозерская ГРЭС (Блок 4) | Уголь | 210 | Декабрь 2021 |

| Итого 2021 год | 830 | ||

| Уренгойская ГРЭС (Блок 1) | Газ | 506 | Сентябрь 2022 |

| Томская ТЭЦ-1 | Газ | 15 | Декабрь 2022 |

| Омская ТЭЦ-3 (ПГУ-90) | Газ | 85 | Декабрь 2022 |

| Омская ТЭЦ-3 (ТГ-12) | Газ | 60 | Декабрь 2022 |

| Черепетская ГРЭС (Блок 8) | Уголь | 225 | Декабрь 2022 |

| Южноуральская ГРЭС-2 (Блок 1) | Газ | 422 | Декабрь 2022 |

| Итого 2022 год | 1 313 |

Источник: данные компании, расчеты ГК «ФИНАМ»

- Выход энергорынка из кризиса позволит восстановить производственные и финансовые показатели. По итогам первых 3 месяцев 2021 года наблюдалась высокая динамика на рынке РСВ, повышение выработки на фоне холодных температурных режимов, а также увеличение загрузки ТЭС в сравнении с аналогичным периодом прошлого года. По данным СО ЕЭС, потребление в ЕЭС России повысилось в марте на 5,4% г/г и на 5,1% г/г в 1К 2021 (без учета эффекта високосного года), и основная нагрузка пришлась на ТЭС (выработка +7% г/г в 1К), при том, что выработка с ГЭС сократилась на 4,7% г/г. АЭС нарастили показатель на 7,8%.

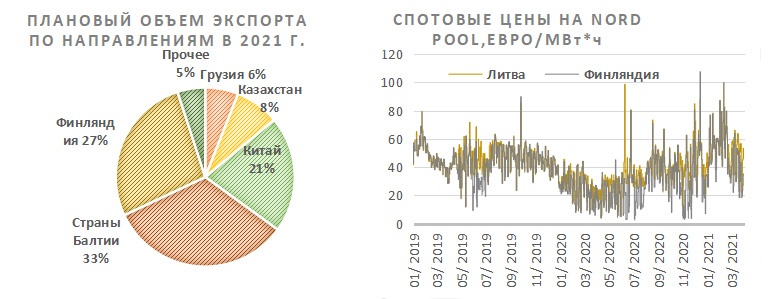

- Сильное восстановление показателей экспорта электроэнергии. Динамика среднемесячных поставок в страны Балтии, Финляндию отражает сильный рост отпуска, спотовые цены на электроэнергию превысили докризисные уровни на фоне сильных холодов зимой. Менеджмент ожидает, что рентабельность зарубежных поставок превысит средний за 5 лет уровень. По нашим оценкам, повышение маржи на 1 процентный пункт может дать около 0,8 млрд руб. скорр. EBITDA.

Источник: Reuters, данные компании

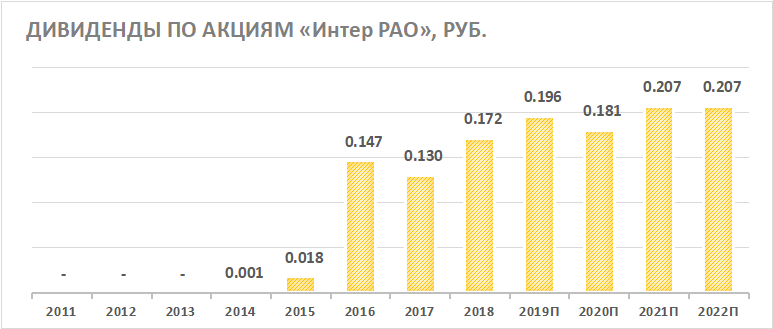

к содержанию ↑Дивидендная политика

Согласно дивидендной политике, на дивиденды направляется не менее 25% прибыли по МСФО, и в последние 4 года (2016–2019 гг.) компания придерживалась этого уровня. По итогам результатов за 2020 год совет директоров рекомендовал выплатить 0,18071 руб. на акцию, или суммарно 18,87 млрд руб. Закрытие реестра — 7 июня 2021 года.

При доходности 3,6% платеж неконкурентен с отраслью, которая в среднем может предложить инвесторам 6%, но сохранение нормы выплат (payout) на уровне 25% не стало сюрпризом на фоне начала нового инвестиционного цикла. Прогресса по payout, вероятно, не произойдет до прохождения активной фазы инвестиций по программе КОММод.

Ниже приводим историю и прогноз по дивидендам «Интер РАО»:

Источник: данные компании, прогноз ГК «ФИНАМ»

к содержанию ↑Финансовые показатели

- Годовой отчет по прибыли «Интер РАО» ожидаемо отразил умеренное влияние вирусного кризиса на доходы компании. Прибыль акционеров уменьшилась на 8% при сокращении выручки на 4,4%. EBITDA, по нашим расчетам, сократилась на 13%, до 109,5 млрд руб., ее рентабельность уменьшилась на 1,1 п. п. Помимо уменьшения энергопотребления, эффект на бизнес оказала нетипично теплая зима, снижение загрузки ТЭС на фоне высокой водности в 1П 2020, а также неблагоприятная ценовая динамика на спотовом рынке. По итогам года компания отразила небольшое обесценение активов, на сумму 1,6 млрд руб. Но в целом мы склонны считать результаты неплохими в сравнении с другими операторами ТЭС.

- Компенсирующими факторами стали положительные курсовые разницы, закрытие неэффективных мощностей, а также повышенные платежи за мощность в рамках дельты ДПМ.

- Генерация денежного потока осталась на высоком уровне, 73 млрд руб. по нашим оценкам. Баланс остается высоколиквидным при чистой денежной позиции -234 млрд руб. в сравнении с 197 млрд руб. на начало года.

- Менеджмент не стал озвучивать гайденс по EBITDA на 2021 год. Консенсус Bloomberg предполагает EBITDA в объеме 137 млрд руб. при выручке 1052 млрд руб.

«Интер РАО»: финансовые результаты за 4К 2020 и 12М 2020 г. (млн руб.)

| Показатель | 4К20 | 4К19 | Изм., % | 12M20 | 12M19 | Изм., % |

| Выручка | 273 244 | 278 311 | -1,8% | 986 292 | 1 032 120 | -4,4% |

| EBITDA | 30 203 | 27 939 | 8,1% | 109 509 | 126 309 | -13,3% |

| Маржа EBITDA | 11,1% | 10,0% | 1,0% | 11,1% | 12,2% | -1,13% |

| Чистая прибыль акционеров | 18 045 | 17 631 | 2,3% | 74 989 | 81 631 | -8,1% |

Источник: данные компании, расчеты ГК «ФИНАМ»

«Интер РАО»: историческая и прогнозная динамика ключевых финансовых показателей (млрд руб.)

| Показатели, млрд руб. | 2016 | 2017 | 2018 | 2019 | 2020 | 2021E | 2022E |

| Выручка | 868,2 | 917,0 | 962,6 | 1 032,1 | 986,3 | 1 051,5 | 1 087,5 |

| Темп роста | NA | 5,6% | 5,0% | 7,2% | -4,4% | 6,6% | 3,4% |

| EBITDA | 100,2 | 88,2 | 113,9 | 126,3 | 109,5 | 137,0 | 135,1 |

| Темп роста | NA | -11,9% | 29,1% | 10,9% | -13,3% | 25,1% | -1,4% |

| Чистая прибыль акц. | 60,8 | 53,9 | 70,8 | 81,6 | 75,0 | 86,5 | 86,4 |

| Темп роста | NA | -11,4% | 31,4% | 15,3% | -8,1% | 15,3% | -0,1% |

| Рентабельность EBITDA | 11,5% | 9,6% | 11,8% | 12,2% | 11,1% | 13,0% | 12,4% |

| Рентабельность чистой прибыли акц. | 7,0% | 5,9% | 7,4% | 7,9% | 7,6% | 8,2% | 7,9% |

| CFO | 81,4 | 87,2 | 94,5 | 105,3 | 101,7 | 101,5 | 112,0 |

| CAPEX | 34,7 | 31,5 | 25,8 | 25,0 | 28,5 | 43,8 | 49,0 |

| CAPEX, % от выручки | 4,0% | 3,4% | 2,7% | 2,4% | 2,9% | 4,2% | 4,5% |

| FCFF | 46,6 | 55,7 | 68,7 | 80,4 | 73,2 | 57,7 | 63,0 |

| Чистый долг | -78 | -126 | -144 | -35 | -234 | -235 | -255 |

| Чистый долг / EBITDA | -0,8 | -1,4 | -1,3 | -0,3 | -2,1 | -1,7 | -1,9 |

| DPS, руб. | 0,147 | 0,130 | 0,172 | 0,196 | 0,181 | 0,207 | 0,207 |

| Норма дивидендных выплат | 25% | 25% | 25% | 25% | 25% | 25% | 25% |

Источник: Reuters, Bloomberg, ГК «ФИНАМ»

к содержанию ↑Оценка

При сравнительном подходе мы использовали 2 техники — оценку по мультипликаторам относительно аналогов с применением странового дисконта 25% к группе аналогов из развивающихся стран (EM), а также анализ стоимости по целевой дивидендной доходности.

Оценка по мультипликаторам относительно аналогов подразумевает целевую цену 6,84 руб. на акцию, что на 35% выше текущей цены.

Оценка по целевой дивидендной доходности означает таргет на уровне 5,54 руб. при среднем прогнозном платеже 2020–2021Е 0,194 руб. и целевой доходности 3,5%.

Комбинированная целевая цена 6,19 руб. на акцию на 12 мес. с потенциалом 22% к текущей цене. Полная доходность с учетом дивидендов за следующие 4 квартала составляет 25%.

Исходя из уровня потенциала, мы готовы рекомендовать акции «Интер РАО» к покупке.

| Компания | P/E 2021E | EV / EBITDA, 2021E |

| Интер РАО | 6,1 | 2,2 |

| РусГидро | 5,9 | 3,9 |

| Юнипро | 10,0 | 7,2 |

| ОГК-2 | 7,0 | 4,3 |

| Мосэнерго | 9,9 | 3,3 |

| ТГК-1 | 7,0 | 3,8 |

| Энел Россия | 19,0 | 6,6 |

| Медиана, RU (вес 80%) | 7,1 | 4,0 |

| Медиана, EM (вес 20%) | 9,9 | 7,2 |

| Показатели для оценки, млрд руб. | Чистая прибыль 2021Е | EBITDA 2021Е |

| 86 | 137 | |

| Целевая капитализация, млрд руб. | 619 | 809 |

| Средняя оценка | 714 | |

| Для справки, млрд руб.: | ||

| Чистый долг | -234 | |

| Доля меньшинства | 2,2 |

Источник: Reuters, Bloomberg, ГК «ФИНАМ»

Средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего составляет, по нашим расчетам, 9,32 руб. (апсайд 83%), рейтинг акции 5,0 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — рекомендации Strong Sell).

В том числе оценка целевой цены акций «Интер РАО» аналитиками BCS составляет 13,0 руб. (рекомендация — «Покупать2), Sberbank CIB — 7,97 руб. («Покупать»), VTB Capital — 7,0 руб. («Покупать»).

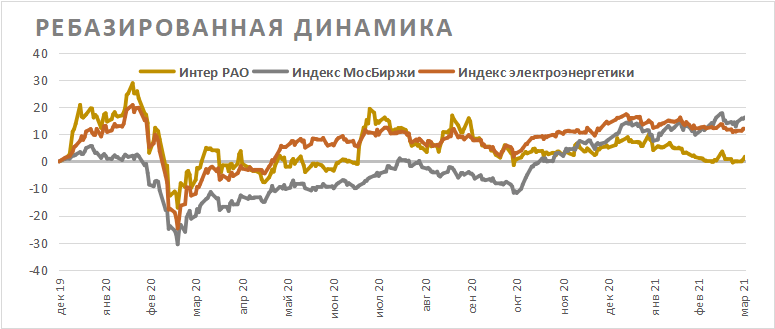

к содержанию ↑Акции на фондовом рынке

Акции IRAO заметно отставали от рынка и сектора электроэнергетики в последнее время. Эта динамика, на наш взгляд, не обоснована с учетом неплохой отчетности за кризисный год и ожиданий восстановления энергорынка в этом году, а также долгосрочных перспектив. Мы видим в этом возможность купить привлекательный актив по выгодным ценам.

Источник: данные Reuters

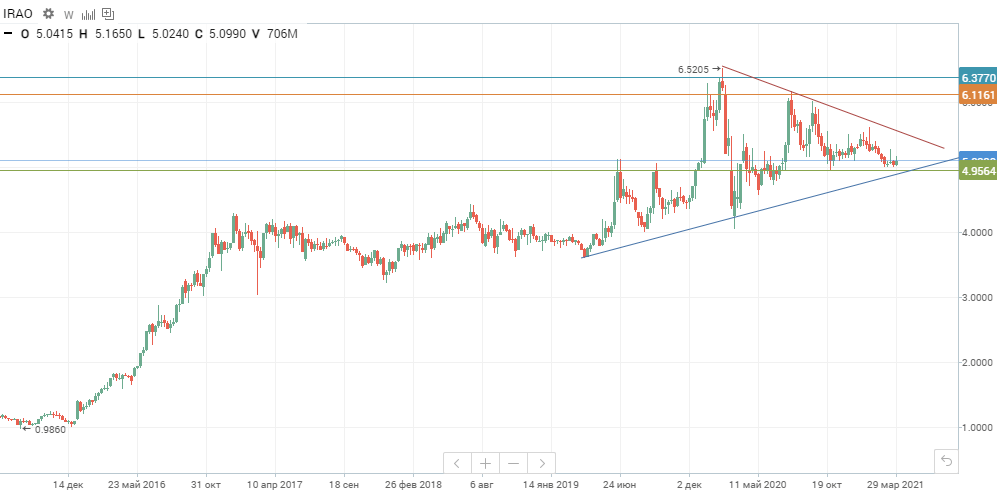

к содержанию ↑Техническая картина

На недельном графике акции IRAO консолидируются в рамках симметричного треугольника. Текущие уровни (район поддержки 5 руб.) мы считаем подходящими для формирования долгосрочных длинных позиций с целью 6,1–6,5 руб.

Источник: finam.ru

Добавить комментарий