Акции Home Depot достигли исторических максимумов в начале 2022 года на волне эйфории от впечатляющего роста бизнеса во время пандемийных карантинов, затем перешли к снижению на рыночной просадке и на переоценке темпов роста ретейлеров товаров для дома и ремонта. Home Depot как крупнейший игрок в этом сегменте хорошо позиционирован, чтобы увеличить рыночную долю за счет закупочной силы и выгодных цен, ввода новой инфраструктуры в эксплуатацию, которая поддерживает развитие онлайн-коммерции и B2B-направления. Акции могут стать интересной инвестицией на углублении просадки.

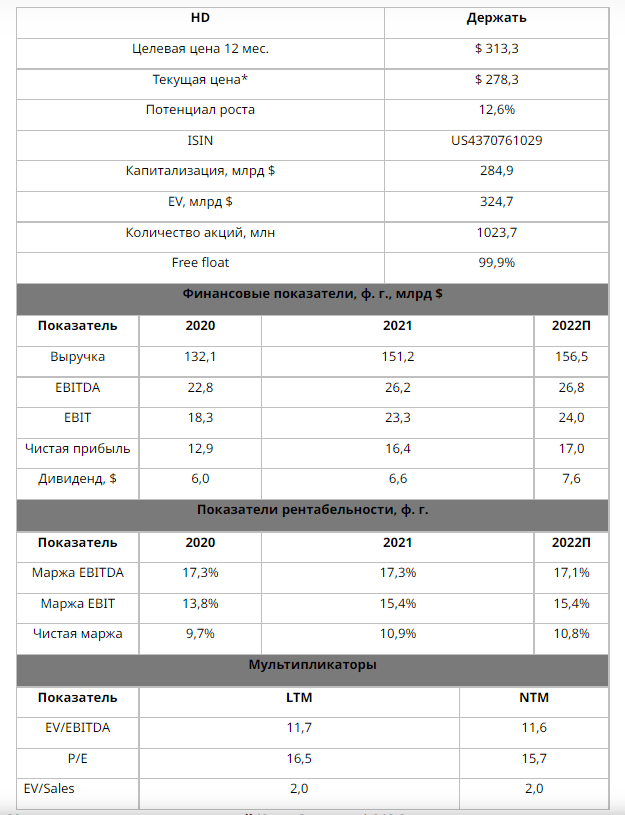

Мы понижаем целевую цену акций Home Depot до $ 313,3 в перспективе до января 2023 года в связи с рыночной переоценкой рисков и увеличением ключевой ставки. Рейтинг «Держать», апсайд — 12,6%.

Home Depot — крупнейший американский ретейлер товаров для дома и ремонта. Через сеть розничных и онлайн-магазинов продает инструменты для дома, ремонта и строительства DIY-покупателям и профессиональным ремонтникам.

Home Depot — крупнейший американский ретейлер товаров для дома и ремонта. Через сеть розничных и онлайн-магазинов продает инструменты для дома, ремонта и строительства DIY-покупателям и профессиональным ремонтникам.

Ожидается, что инфраструктурные инвестиции, запущенные в 2017 году, будут в большей мере завершены в 2023 году. Цель инвестиций — развитие онлайн и B2B-направлений, оптимизация товарного пути от склада до клиента, улучшение клиентского опыта, что может положительно сказаться на рыночной доле компании на фрагментированном рынке.

Рост выручки в первом полугодии 2022 года ожидаемо замедлился до 5,2% г/г по сравнению с 18,6% г/г годом ранее. Коронавирус, массовый переход на удаленную работу и больший фокус домовладельцев на жилищных условиях существенно ускорили темпы роста выручки за последние два года. Текущие темпы более сопоставимы с историческими значениями.

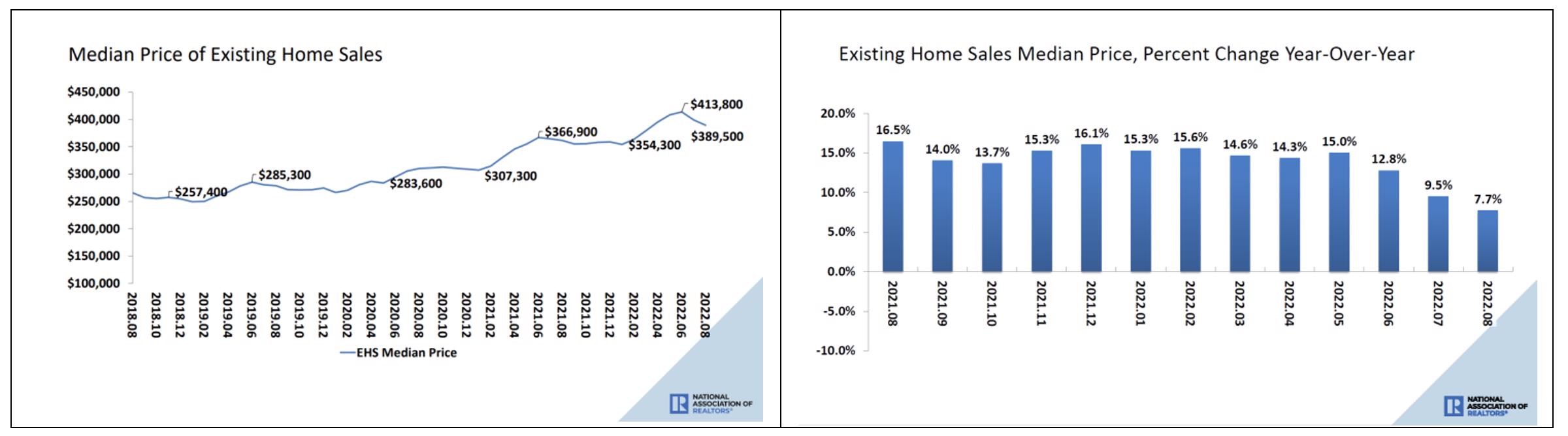

Менеджмент отмечает, что его целевые покупатели (домовладельцы) в целом чувствуют себя уверено, так как за последние два года стоимость жилой недвижимости росла существенно быстрее исторических темпов. В прошлом рост цен на жилье являлся основным драйвером спроса на улучшение жилищных условий.

Компания стабильно выплачивает дивиденды. В первом полугодии 2022 ф. г. на дивиденды было направлено $ 3,9 млрд, прогнозная дивидендная доходность NTM — 2,9%. Сеть потратила $ 3,96 млрд на обратный выкуп акций в первой половине года. По текущей программе байбэка компания может выкупить акций еще на $ 5,8 млрд, доходность — 2%.

Для расчета целевой цены мы использовали оценку по прогнозным мультипликаторам P/E и EV/EBITDA на сентябрь 2023 года относительно аналогов и по собственным историческим форвардным мультипликаторам P/E и EV/EBITDA (медианное значение за 7 лет). Наша оценка предполагает апсайд 12,6% в перспективе на 12 мес.

Ужесточение монетарной политики ФРС приводит к охлаждению рынка недвижимости: количество новых сделок снижается, а цены растут замедляющимися темпами. Хотя эксперты не ожидают увидеть снижения стоимости жилья в текущем году, в 2023 году они могут показать околонулевой прирост. Ухудшение ситуации на рынке жилья может привести к понижению прогнозов менеджмента компании и дальнейшей переоценке акций.

Акции подвержены рыночным рискам, не исключено углубление коррекции на фоне рыночной просадки.

Описание эмитента

Home Depot — крупнейший в США ретейлер товаров и инструментов для дома и ремонта. Сеть продает оборудование и строительные материалы, товары для дома и сада и предметы декора через собственные магазины (2,3 тыс. магазинов в США, Канаде и Мексике), сайт и мобильное приложение. Нанимает около полумиллиона сотрудников.

Ключевые категории покупателей: DIY-клиенты («сделай сам») и профессиональные ремонтные рабочие, Pros — управляющие недвижимостью, подрядчики, разнорабочие, специализированные мастера по ремонту (электрики, сантехники, маляры). Также компания предоставляет услуги по установке и монтажу товаров для дома, сдает инструменты и оборудование в аренду.

Home Depot занимает значительную долю растущего фрагментированного рынка. Сеть оценивает общий объем целевого рынка (total addressable market) в $ 900 млрд (по $ 450 млрд между DIY- и Pros-клиентами), доля компании на рынке — 17%. В допандемийном 2019 году объем рынка оценивался в $ 650 млрд, а доля Home Depot — в 15%.

Home Depot основана в 1979 году, вышла на биржу NASDAQ в 1981 году, а с 1984-го торгуется на Нью-Йоркской фондовой бирже. Включена в индексы Dow Jones Industrial Average и S&P 500.

к содержанию ↑Стратегия и драйверы

Увеличение рыночной доли, обозначенная цель по выручке — за несколько лет достичь $ 200 млрд в год. Профессиональные ремонтники (Pros) составляют около 5% в общем объеме покупателей, но они приносят 45% выручки Home Depot. Увеличение продаж таким покупателям, в особенности крупным Pros — важный компонент стратегии. Для этого сеть развивает логистические возможности и B2B-предложения. Объявленная в 2017 году инвестиционная программа, поддерживающая развитие онлайн-продаж, Pro-бизнеса и повышающая эффективность операций, будет в основном завершена в 2023 году по заявлению CEO.

Развитие HD Supply, промышленного дистрибьютора, поставщика товаров для технического обслуживания, ремонта и эксплуатации (MRO), приобретенного в 2020 году. Клиенты этого сегмента — дома престарелых, сектор гостеприимства и здравоохранения, государственные учреждения (университеты, общежития, тюрьмы). Объем целевого рынка MRO составляет $ 100 млрд, при текущей доле меньше 10% менеджмент видит существенный потенциал.

Оптимизация торгового пространства для повышения плотности продаж.

Стареющий жилищный фонд. В среднем возраст дома, в котором проживает сам владелец, сейчас составляет 39 лет, как показал Американский жилищный опрос (American Housing Survey), проводимый Бюро переписи населения США. Более 80% процентов жилого фонда Америки построено до 2000 года, более 50% — ранее 1980 года. Необходимость в капитальном, косметическом и периодическом ремонте таких домов поддерживает спрос на товары для ремонта.

Рост цен на жилье в США. Финансовый директор Ричард Макфейл отметил, что на протяжении всей истории компании рост цен на жилье являлся основным драйвером спроса на улучшение жилищных условий. Около 90% конечных клиентов сети — домовладельцы. DIY-клиенты покупают товары для своих домов, а ремонтники закупают товары от лица домовладельцев. По оценке компании, ключевая демография клиентов чувствует себя достаточно комфортно, так как цены на недвижимость существенно выросли за последние пару лет. По данным Министерства жилищного строительства и городского развития США, средние цены на жилье выросли на 34% за два года в период с 1К 2020 по 2К 2022, что выше среднего исторического прироста на 5% в год с 1963 года.

к содержанию ↑Выплаты акционерам

Компания выплачивает регулярные дивиденды и проводит обратный выкуп акций. В первом полугодии 2022 ф. г. на дивиденды было направлено $ 3,9 млрд, норма выплаты дивидендов за последние пять лет в среднем поставила 47%. Прогнозная дивидендная доходность NTM — 2,9%.

На обратный выкуп акций в первой половине года сеть направила $ 3,96 млрд. По текущей программе байбэка компания может выкупить акций еще на $ 5,8 млрд, доходность байбека — 2%.

Источник: Reuters

к содержанию ↑Финансовый анализ

Выручка. Во 2-м кв. 2022 ф.г., завершившемся 31 июля, выручка выросла на 6,5% г/г, до рекордных $ 43,79 млрд, за счет увеличения среднего чека (+9,1% г/г) и плотности продаж (+5,7% г/г). Сопоставимые продажи выросли на 5,8% г/г, а трафик снизился на 3% г/г, отражая улучшение по сравнению с первым кварталом, когда LFL-продажи выросли на 2,2% г/г, а трафик упал на 8,4% г/г. В первом полугодии новые магазины не открывались.

Валовая маржа во 2-м кв. снизилась на 16 б. п. из-за инвестиций в цепочку поставок, увеличившейся себестоимости и затрат на транспорт, что в некоторой мере было компенсировано повышением розничных цен. Квартальная валовая прибыль увеличилась на 6,0% г/г, до $ 14,5 млрд.

Квартальная прибыль до налогов и процентов (EBIT) выросла на 8,6% г/г, до $ 7,2 млрд, за счет сокращения общих и административных издержек как процент от продаж на 44 б. п., до 15,2%, и положительной динамики сопоставимых продаж. Рост издержек в натуральном выражении (+3,5% г/г) отражает увеличение расходов на почасовую оплату труда и операционных расходов.

В первом полугодии операционный денежный поток снизился на $ 2,8 млрд, до $ 7,2 млрд, в основном за счет изменений в оборотном капитале, в частности из-за увеличения запасов товаров для перепродажи и изменения сроков оплаты поставщикам. Увеличение ТМЗ отражает инфляцию, накопление весенних запасов сезонного товара и стратегическое решение по переносу закупочной активности на ранние периоды из-за продолжающихся сбоев в глобальной цепочке поставок.

Ниже приводим динамику показателей последнего квартала и полугодия, млн $:

| Показатель | 2К22 | 2К21 | Изм., % | 1H22 | 1H21 | Изм., % |

| Выручка | 43 792 | 41 118 | 6,5% | 82 700 | 78 618 | 5,2% |

| EBIT | 7 210 | 6 639 | 8,6% | 13 139 | 12 420 | 5,8% |

| Маржа EBIT | 16,5% | 16,1% | 0,3% | 15,9% | 15,8% | 0,1% |

| Чистая прибыль | 5 173 | 4 807 | 7,6% | 9 404 | 8 952 | 5,0% |

Источник: данные компании, расчеты ФГ «Финам»

Ниже приводим исторические и прогнозные финансовые показатели компании (млн $, финансовые годы с окончанием 31 января):

| 2018 | 2019 | 2020 | 2021 | 2022E | 2023E | 2024E | |

| Отчет о прибылях и убытках | |||||||

| Выручка | 108 203 | 110 225 | 132 110 | 151 157 | 156 497 | 160 371 | 166 209 |

| EBITDA | 17 929 | 18 139 | 22 797 | 26 164 | 26 767 | 27 146 | 28 911 |

| EBIT | 15 777 | 15 843 | 18 278 | 23 302 | 24 033 | 24 655 | 25 772 |

| Чистая прибыль | 11 121 | 11 242 | 12 866 | 16 433 | 16 968 | 17 410 | 18 108 |

| Рентабельность | |||||||

| Рентабельность EBITDA | 16,6% | 16,5% | 17,3% | 17,3% | 17,1% | 16,9% | 17,4% |

| Рентабельность чистой прибыли | 10,3% | 10,2% | 9,7% | 10,9% | 10,8% | 10,9% | 10,9% |

| Показатели денежного потока, долга и дивидендов | |||||||

| CFO | 13 038 | 13 723 | 18 839 | 16 571 | 19 681 | 20 617 | 21 605 |

| CAPEX | 2 442 | 2 678 | 2 463 | 2 566 | 2 967 | 3 197 | 3 360 |

| CAPEX % от выручки | 2,3% | 2,4% | 1,9% | 1,7% | 1,9% | 2,0% | 2,0% |

| FCF | 10 596 | 11 045 | 16 376 | 14 005 | 16 715 | 17 420 | 18 245 |

| Чистый долг | 27 424 | 29 350 | 29 343 | 37 743 | 39 899 | 39 291 | 40 391 |

| Чистый долг / EBITDA | 1,5 | 1,6 | 1,3 | 1,4 | 1,5 | 1,4 | 1,4 |

| DPS, $ | 4,12 | 5,44 | 6,00 | 6,60 | 7,60 | 8,05 | 8,71 |

Источник: данные компании, Reuters, расчеты ФГ «Финам»

к содержанию ↑Риски

Охлаждение рынка недвижимости США из-за повышения ставок ФРС: цены на недвижимость растут замедляющимися темпами, объемы продаж снижаются. Главный экономист Национальной ассоциации риелторов Лоуренс Юн считает, что рост цен на жилье в 2023 году составит 1,2% в годовом выражении. Ухудшение ситуации на рынке недвижимости может привести к понижению прогнозов менеджмента, что негативно скажется на котировках бумаг.

Источник: Национальная ассоциация риелторов (NAR)

Высокая инфляция. Сохранение инфляции на высоком уровне может негативно сказаться на продажах Home Depot, если домовладельцы примут решение отложить свои проекты по ремонту. По опросу страхового агентства Hippo, 48% респондентов заявили, что высокая инфляция приостановила их планы по проведению планового ремонта.

к содержанию ↑Оценка

Для оценки целевой стоимости акций Home Depot мы использовали сравнительный подход, включающий оценку по мультипликаторам относительно аналогов и по собственным историческим мультипликаторам.

Оценка по мультипликаторам относительно компаний-аналогов

| Компании-аналоги | P/E, NTM | EV / EBITDA, NTM |

| Home Depot Inc | 15,7 | 11,6 |

| Lowe’s Companies Inc | 13,3 | 9,9 |

| Tractor Supply Co | 18,4 | 11,5 |

| RH | 11,2 | 7,8 |

| Fastenal Co | 25,1 | 16,9 |

| Floor & Decor Holdings Inc | 26,3 | 14,1 |

| Медиана по аналогам | 18,4 | 11,5 |

| Показатели для оценки | Чистая прибыль, млрд $, NTM | EBITDA млрд $, NTM |

| Home Depot Inc | 17,3 | 27,2 |

| Оценочная капитализация, млрд $ | 318,0 | 273,4 |

| Целевая цена, $ | 310,6 | 267,0 |

| Средняя оценочная капитализация,$ млрд | 295,7 | |

| Средняя целевая цена, $ | 288,8 | |

| Для справки (млн $): | ||

| Чистый долг (2К 2022 ф. г.) | 39 769 | |

| Доля меньшинства (2К 2022 ф. г.) | 0 | |

| Количество акций, млн | 1 024 |

Источник: Reuters, данные компании, оценки ФГ «Финам»

Анализ стоимости по собственным историческим мультипликаторам

| Мультипликатор | P/E 2022E | EV / EBITDA 2022E |

| Медианное значение (7 лет) | 21,5 | 13,7 |

| Целевая капитализация, млрд $ | 365,3 | 326,4 |

| Средняя оценка капитализации, млрд $ | 345,9 | |

| Целевая цена, $ | 337,9 |

Усредненная целевая капитализация Home Depot в перспективе на 12 мес. составляет $ 320,8 млрд, или $ 313,3 на акцию, что на 12,6% выше текущей цены, рейтинг — «Держать».

Средняя целевая цена акций Home Depot по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 345,77 (апсайд — 24%), а рейтинг акций эквивалентен 4,1 (где 5 — Strong Buy, а 1 — Strong Sell).

Оценка целевой цены акций Home Depot аналитиками OPPENHEIMER & CO — $ 470,00 («Покупать»), GUGGENHEIM SECURITIES LLC — 355,00 («Покупать»), WELLS FARGO SECURITIES — $ 350,00 («Покупать»), BAPTISTA RESEARCH— $ 300,00 («Держать»).

к содержанию ↑Технический анализ

На недельном графике акции Home Depot корректируются к долгосрочному восходящему тренду, преломив среднесрочный восходящий тренд. Акции торгуются вблизи уровня поддержки $ 265, но при его пробитии возможно продолжение коррекции к линии долгосрочного тренда, где акции, вероятно, притормозят в районе $ 240. При росте целью послужит отметка $ 330.

Источник: finam.ru

Добавить комментарий