Anta Sports — китайская компания с долгосрочной целью расширения на интернациональном рынке спортивных товаров. Производитель с 30-летней историей пользуется популярностью у потребителей в Китае, а также благосклонностью регуляторов: получает гранты и выступает официальным экипировщиком сборной на Олимпийских играх. Компания планирует развивать отечественные бренды за границей и раскрывать потенциал приобретенных брендов Amer Sports в Поднебесной.

Мы рекомендуем «Покупать» акции Anta Sports с целевой ценой 97,29 HKD на декабрь 2022 г. Потенциал с учетом дивидендов NTM составляет 15,4%.

Anta Sports — одна из крупнейших в мире компаний на рынке спортивных товаров, занимается разработкой, дизайном, производством и продажей товаров для спорта.

| 2020 | Покупать | ||||||||

| Целевая цена дек. 2022 г. | 97,29 HKD | ||||||||

| Текущая цена* | 85,55 HKD | ||||||||

| Потенциал с учетом дивидендов | 15,4% | ||||||||

| ISIN | KYG040111059 | ||||||||

| Капитализация, млрд HKD | 231,8 | ||||||||

| EV, млрд HKD | 228,3 | ||||||||

| Количество акций, млн | 2 710 | ||||||||

| Free float | 45,4% | ||||||||

| Финансовые показатели, млрд RMB | |||||||||

| Показатель | 2021 | 2022П | 2023П | ||||||

| Выручка | 49,3 | 56,8 | 68,3 | ||||||

| EBITDA | 14,3 | 15,3 | 18,4 | ||||||

| EBIT | 11,0 | 12,5 | 15,0 | ||||||

| Чистая прибыль | 7,7 | 8,5 | 10,2 | ||||||

| Дивиденд, HKс | 158 | 145 | 209 | ||||||

| Показатели рентабельности | |||||||||

| Показатель | 2021 | 2022П | 2023П | ||||||

| Маржа EBITDA | 28,9% | 27,0% | 27,0% | ||||||

| Маржа EBIT | 22,3% | 22,0% | 22,0% | ||||||

| Чистая маржа | 15,7% | 15,0% | 15,0% | ||||||

| Мультипликаторы | |||||||||

| Показатель | 2021 | 2022П | |||||||

| EV/EBITDA | 16,0 | 13,0 | |||||||

| P/E | 30,5 | 23,7 | |||||||

Развитие приобретенных через совместное предприятие брендов Amer Sports (Salomon, Atomic, Arc’teryx и Wilson) может помочь компании в распространении отечественных брендов за рубежом, а также расширить присутствие брендов Amer Sports в Поднебесной.

Крупные зарубежные игроки испытывают операционные трудности в Китае из-за культурных и идеологических различий. Коммунистическая партия защищает свои интересы, при нарушении этих интересов на компании обрушиваются различные методы борьбы: негативная огласка, удаление ассортимента компаний с популярных ретейл-площадок, блокирование сотрудничества с локальными звездами, запрет на трансляцию по ТВ. Такие методы одновременно усложняют жизнь зарубежным игрокам и делают рынок более податливым местным игрокам.

КНР планирует развивать «массовый фитнес» и построить для этих целей 2 тыс. спортивных парков в течение 5 лет, усилить культуру уроков физической подготовки в школах. Регуляторы считают, что такие действия посодействуют развитию спортивной индустрии в стране, которая может достичь 5 трлн юаней к 2025 г. с 2,7 трлн юаней в 2020 г.

Выручка в 2021 г. выросла на 38,9% г/г, до RMB 49,33 млрд, за счет развития направления прямых продаж покупателям и снижения розничных скидок.

Среди рисков для перспектив отметим ситуацию на интернациональных рынках ввиду планов компании усиливать свое международное присутствие. Во-первых, компания предположительно продолжает использование хлопка из провинции Синьцзян, а США и Евросоюз готовят законы касательно импорта товаров, произведенных с использованием принудительного труда.

Такие продвижения могут усложнить развитие компании на международном поле. Далее текущая геополитическая ситуация может накалить отношения США и Китая, если Китай окажет помощь РФ, что в свою очередь может вызвать очередную «тарифную войну».

Акции Anta Sports выглядят дешевле аналогов на 13,7% по прогнозным мультипликаторам P/E и EV/EBITDA.

Описание эмитента

Anta Sports — крупнейшая китайская компания на рынке спортивных товаров, основанная в 1991 г. Занимается разработкой, дизайном, производством и продажей оптом и в розницу спортивной одежды, обуви и аксессуаров.

Бумаги компании торгуются на Гонконгской фондовой бирже с 2007 г.

Бумаги компании торгуются на Гонконгской фондовой бирже с 2007 г.

C 2009 г. владеет правами на товарный знак FILA в Китае, Гонконге и Макао. В 2019 г. совместно с консорциумом инвесторов приобрела финскую группу Amer Sports, в портфель которой входят такие знаменитые бренды, как Salomon и Atomic, известные товарами для горнолыжного спорта, премиальный бренд верхней одежды Arc’teryx и бренд Wilson, теннисными ракетками которого пользуются даже на престижных соревнованиях Уимблдона.

На момент покупки Amer Sports в консорциум инвесторов вошли Anamered Investments — структура Чипа Уилсона, основателя lululemon, одного из крупнейших брендов спортивной одежды в Америке и Канаде, известный китайский гигант в сфере технологий Tencent и азиатский фонд прямых инвестиций FountainVest Partners.

На конец 2021 г. Anta Sports держала 52,7% акций совместного предприятия. Отметим, что результаты продаж Amer Sports не отражаются в выручке Группы, а указаны как прибыль от совместных предприятий.

к содержанию ↑Стратегия и факторы привлекательности

Группа является крупнейшим локальным игроком, а в конце 2021 г. представила новую стратегию и амбицию стать лидирующей мультибрендовой группой в мире на рынке спортивных товаров к 2030 г. Стратегия заключается в создании брендов под различные потребительские запросы и ускорение вывода китайских брендов на международные рынки.

Источник: данные компании

Компания активно инвестирует в R&D, к 2030 г. планирует направить свыше 20 млрд юаней в НИОКР, при этом уже насчитывает свыше 1600 патентов. Компания получает гранты от государства «в качестве признания ее вклада в развитие местных экономик», размер такого гранта в 2021 г. составил 1,17 млрд юаней, а в 2020 г. — 1,28 млрд юаней.

Компания была выбрана официальным партнером на зимних Олимпийских и Паралимпийских играх в Пекине в феврале 2022 г., а также экипировщиком китайской сборной на Олимпийских летних играх в Токио, прошедших летом 2021 г., что предоставило мощнейшие маркетинговые возможности.

В августе 2021 г. Государственный совет КНР сообщил о пятилетнем плане развития «массового фитнеса», в рамках которого предполагается построить более 2 тыс. спортивных парков, общественных фитнес-центров и общественных стадионов для продвижения спорта среди тинейджеров и взрослого поколения, а также развития спортивной индустрии. Регулятор считает, что к 2025 г., доля населения, активно занимающегося спортом, вырастет до 38,5% с 37,2%, а размер спортивной индустрии вырастет до 5 трлн юаней, или примерно $ 780 млрд. По последним доступным данным Национального бюро статистики Китая, в 2020 г. размер индустрии оценивался в 2,7 трлн юаней.

Доверие к локальным брендам и качеству продукции растет, тренд на патриотическое потребление сохраняется. Принятая в стране стратегия «двойной циркуляции», или необходимости развивать страну за счет международной торговли и внутреннего потребления, а также популяризация «культурной самоуверенности» воспитывают чувство гордости за локальные бренды, перенаправляя фокус от доминировавших на рынке интернациональных игроков с момента открытия для них границ Китая на локальных производителей.

В то же время западные бренды балансируют между своими ценностями и тем, что коммунистическая партия считает приемлемым, а при их расхождении встречают отпор в виде призывов к бойкотам, негативной огласке, которые подрывают операции последних. Так, например, после комментария Nike по принудительному труду в провинции Синьцзян по социальным сетям прошлась серия видео с сожжением товаров американского бренда. Продажи Nike в Китае по итогам 9 мес. 2022 фингода снизились на 6% г/г, при росте общей выручки на 7% г/г. Доля Китая в выручке Nike за аналогичный период опустилась с 20% до 17%. Аналогичная ситуация происходит и с немецким adidas, продажи которого в 4-м кв. 2021 г. в Китае снизились на 24,3% г/г (до учета колебаний курсов валют) из-за «непростых рыночных условий» и перебоев с поставками.

Помимо давления непосредственно на зарубежные бренды, используются и косвенные методы. Так, например, профессиональный баскетбольный клуб оштрафовал своего игрока за подписание контракта с adidas. В китайских СМИ это было преподнесено как «урок прочим игрокам». Сотрудничество со звездными представителями важно для маркетинга потребительских товаров, а при подобном блокировании коллабораций маркетинговый инструментарий теряет свою эффективность, становясь менее адаптированным к рынку. Подобные блокирующие методы не в новинку, ранее «под раздачу» попал бренд спортивной и повседневной одежды GAP — за их футболку с картой Китая, где отсутствовали остров Тайвань и другие территории, а также Национальная баскетбольная ассоциация — за сообщение генерального менеджера одной из баскетбольных команд в поддержку Гонконга. Подобные действия коммунистической партии в защиту своих интересов в будущем могут помочь «расчистить» дорогу для локальных брендов, таких как Anta Sports, усложнив существование для западных брендов.

к содержанию ↑Выплаты акционерам

В 2021 г. дивиденд на акцию составил 158 HK центов (+132,4% г/г), из них — 30 HKc были выплачены в виде специального дивиденда к 30-й годовщине компании. Норма выплат составила 45,6%, или 3,524 млрд юаней. Следующий дивиденд ожидается на уровне 145 HKc, что дает доходность NTM 1,65%.

к содержанию ↑Риски

В конце 2021 г. президент США Джо Байден подписал закон (UFLPA), запрещающий импорт товаров, произведенных частично или полностью в Синьцзян-Уйгурском автономном районе Китая. Механизмы регулирования еще прорабатываются, однако предполагается, что импортерам в США придется раскрывать полную цепочку поставок, в том числе сырьевые источники. Аналогичные продвижения заметны в Евросоюзе: Европейская комиссия планирует запретить импорт товаров, произведенных с принуждением труда. Anta Sports предположительно продолжает использование хлопка, произведенного в провинции Синьцзян. Подобные законы могут замедлить или сделать расширение на зарубежных рынках, которые планировала компания, более затруднительными.

Продолжающееся, хотя и менее интенсивно, чем при Дональде Трампе, торговое противостояние между Китаем и США, с их крупнейшим рынком спортивных товаров в мире, при введении новых тарифов может замедлить выход Anta Sports на американский рынок. Текущая геополитическая ситуация может обострить отношения между двумя странами, так как США обещают Пекину «последствия» при поддержке Москвы.

к содержанию ↑Финансовые результаты

- Компания раскрывает финансовые результаты дважды в год и публикует операционные результаты на добровольной основе по итогам 1-го и 3-го кварталов.

- По неаудированным данным, в первом квартале розничные продажи сегмента ANTA выросли в диапазоне 15–19% г/г, сегмент FILA вырос в пределах 10% г/г, прочие бренды (не включая Amer Sports) на 40–45% г/г.

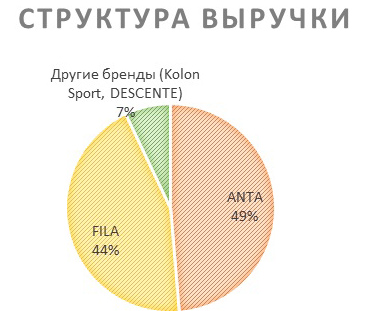

- Выручка в 2021 г. выросла на 38,9% г/г, до RMB 49,33 млрд, при этом выручка от бренда ANTA выросла на 52,5% г/г, принеся 24 млрд RMB, или 48,7% выручки, став самым крупным сегментом компании за счет роста онлайн-продаж, развития прямых продаж покупателям (DTC) и улучшенной динамики продаж на материковом Китае за счет снижения розничных скидок ввиду снижения влияния пандемии.

- Валовая рентабельность улучшилась на 3,4 п. п. г/г, до 61,6%, также за счет более высокой маржинальности DTC канала бренда ANTA, а также снижения розничных скидок на товары ANTA и FILA.

- Тем не менее рост DTC канала ANTA привел к снижению операционной маржи этого сегмента на 7,3% г/г, до 21,4%, из-за роста расходов на аренду и оплату труда. Давление на операционную маржу Группы оказало увеличение расходов на маркетинг и промоактивность (включая связанные с Олимпийскими играми), но снижение было частично компенсировано улучшением маржинальности сегмента прочих брендов, таким образом операционная рентабельность Группы снизилась на 3,5% г/г, до 22,3%.

- Расходы на НИОКР выросли до 1,1 млрд юаней с 888 млн юаней годом ранее, но снизились как процент от продаж на 20 б. п., до 2,3%.

- Выручка совместного предприятия AS Holdings увеличилась на 18% г/г, до 19,72 млрд юаней, EBITDA выросла на 46,6% г/г, до 2,367 млрд юаней. Чистый убыток сократился до 154 млн юаней, против 1140 млн юаней годом ранее. Доля убытка, относящаяся к Anta Sports, составила 81 млн юаней.

Ниже приводим динамику основных финансовых показателей, млн RMB:

| Показатель | 2H21 | 2H20 | Изм., % | 2021 | 2020 | Изм., % |

| Выручка | 26 516 | 20 843 | 27,2% | 49 328 | 35 512 | 38,9% |

| EBIT | 5 084 | 5 548 | -8,4% | 10 989 | 9 152 | 20,1% |

| Маржа EBIT | 19,2% | 26,6% | -7,4% | 22,3% | 25,8% | -3,5% |

| Чистая прибыль | 3 588 | 3 051 | 17,6% | 7 720 | 4 831 | 59,8% |

Источник: данные компании, расчеты ФГ «Финам»

Ниже приводим исторические и прогнозные финансовые показатели компании (млн RMB):

| 2018 | 2019 | 2020 | 2021 | 2022E | 2023E | |

| Отчет о прибылях и убытках | ||||||

| Выручка | 24 100 | 33 928 | 35 512 | 49 328 | 56 834 | 68 255 |

| EBITDA | 6 042 | 9 132 | 11 231 | 14 255 | 15 345 | 18 429 |

| EBIT | 5 700 | 8 690 | 9 152 | 10 989 | 12 503 | 15 016 |

| Чистая прибыль | 4 103 | 5 340 | 4 831 | 7 720 | 8 525 | 10 238 |

| Рентабельность | ||||||

| Рентабельность EBITDA | 25,1% | 26,9% | 31,6% | 28,9% | 27,0% | 27,0% |

| Рентабельность чистой прибыли | 17,0% | 15,7% | 13,6% | 15,7% | 15,0% | 15,0% |

| Показатели денежного потока, долга и дивидендов | ||||||

| CFO | 4 439 | 7 484 | 7 458 | 11 861 | 12 503 | 15 016 |

| CAPEX | 808 | 1 087 | 851 | 1 493 | 1 720 | 2 066 |

| CAPEX, % от выручки | 3,4% | 3,2% | 2,4% | 3,0% | 3,0% | 3,0% |

| FCFF | 3 631 | 6 397 | 6 607 | 10 368 | 10 783 | 12 950 |

| Чистый долг | -8 777 | -2 736 | -3 404 | -6 263 | -4 604 | -5 529 |

| Чистый долг / EBITDA | -1,5 | -0,3 | -0,3 | -0,4 | -0,3 | -0,3 |

| DPS, HK цент | 78 | 67 | 68 | 158 | 145 | 209 |

Источник: данные компании, прогнозы MarketScreener, прогнозы и расчеты ФГ «Финам»

к содержанию ↑Оценка

Для оценки целевой стоимости акций Anta Sports мы использовали сравнительный подход, включающий оценку по мультипликаторам относительно аналогов и собственных мультипликаторов.

Оценка по собственным историческим мультипликаторам

| Мультипликатор | P/E LTM | EV / EBITDA LTM |

| Значение мультипликатора за 2021 г. | 30,5 | 16,0 |

| Целевая капитализация, млрд RMB | 235,5 | 222,6 |

| Средняя оценка капитализации, млрд RMB | 229,0 | |

| Целевая цена, RMB | 84,52 | |

| Целевая цена, HKD | 102,27 |

Источник: Koyfin, оценки ФГ «Финам»

Оценка по мультипликаторам относительно компаний-аналогов

| Компании-аналоги | P / E, 2022П | EV / EBITDA, 2022П | |

| Anta Sports | 23,7 | 13,0 | |

| Li Ning | 27,3 | 15,9 | |

| Xtep | 20,0 | 11,0 | |

| Медиана: Китай | 23,7 | 13,5 | |

| adidas | 21,9 | 10,1 | |

| Nike | 36,5 | 27,3 | |

| Lululemon Athletica | 40,6 | 23,9 | |

| Puma | 28,2 | 11,6 | |

| Under Armour | 22,1 | 12,6 | |

| Медиана: DM | 28,2 | 12,6 | |

| Показатели для оценки | Чистая прибыль, млрд RMB, 2022П | EBITDA, млрд RMB, 2022П | |

| Anta Sports | 8,5 | 15,3 | |

| Оценочная капитализация Anta Sports по аналогам в Китае, млрд RMB | 201,6 | 209,9 | |

| Оценочная капитализация Anta Sports по аналогам в DM, млрд RMB с учетом дисконта за страновой риск в размере 5% | 228,4 | 187,0 | |

| Оценочная капитализация Anta Sports, млрд RMB Вес сравнительной оценки китайских аналогов 50%, вес DM-аналогов 50% | 215,00 | 198,47 | |

| Целевая цена, RMB | 79,34 | 73,24 | |

| Средняя оценочная капитализация, млрд RMB | 206,74 | ||

| Средняя целевая цена, RMB | 76,29 | ||

| Средняя целевая цена, HKD | 92,31 | ||

| Для справки (млн RMB): | |||

| Чистый долг (IV кв. 2021 ф. г.) | -6 263 | ||

| Доля меньшинства (IV кв. 2021 ф. г.) | 2 740 | ||

| Количество акций, млн | 2 710 |

Источник: MarketScreener, Koyfin, данные компании, оценки ФГ «Финам»

Целевая капитализация на декабрь 2022 г. Anta Sports составляет, по нашим оценкам, 263,6 млрд HKD, или 97,29 HKD на акцию, потенциал роста — 13,7% от текущей цены. С учетом дивидендной доходности NTM 1,65% потенциал равен 15,4%, и мы рекомендуем «Покупать» акции Anta Sports.

к содержанию ↑Технический анализ

На недельном графике акции Anta скорректировались к долгосрочному восходящему тренду. Стохастик RSI указывает на перепроданность акций. Уровень поддержки формируется на уровне 85 HKD, акции могут протестировать уровень сопротивления 93 HKD.

Источник: Investing

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 25.04.2022.

Добавить комментарий