Инвестиционная идея

Apple — крупнейшая по рыночной капитализации ($ 2,44 трлн) компания в мире, владеющая одноименным брендом. Компания разрабатывает, производит и продает смартфоны, персональные компьютеры, планшеты, носимые устройства и аксессуары, а также предлагает ряд сопутствующих сервисов.

| Apple | |

| Рекомендация | Покупать |

| Целевая цена | $ 168,76 |

| Текущая цена | $ 146,39 |

| Потенциал | 15,28% |

*Текущая цена указана по состоянию на 17 июля 2021 года

Мы рекомендуем «Покупать» акции AAPL с целевой ценой $ 168,8, что соответствует потенциалу 15,28%.

- Широкое распространение технологий 5G снизит продолжительность среднего цикла использования смартфонов и обеспечит повышенный спрос на новые модели iPhone.

- Рост потребительской активности по мере выхода мировой экономики из кризиса также станет драйвером роста для компании.

- Apple — один из наиболее ярких примеров успешной адаптации ценовой стратегии на основе инвертированной модели бритвы и лезвия.

- Собственный магазин приложений App Store — безальтернативная платформа для разработчиков.

- С 2025 года Apple может начать производство электромобилей совместно с крупным игроком.

Описание эмитента

| Основные показатели обыкн. акций | ||||

| Тикер | AAPL | |||

| ISIN | US0378331005 | |||

| Рыночная капитализация | $ 2 442,9 млрд | |||

| Enterprise value (EV) | $ 2 360,2 млрд | |||

| Мультипликаторы | ||||

| P/E LTM | 28,2 | |||

| P/E 2021E | 27,1 | |||

| EV/EBITDA LTM | 25,0 | |||

| EV/EBITDA 2021Е | 22,2 | |||

| DY 2021E | 0,6% | |||

| Финансовые показатели, млрд $ | ||||

| Показатель | 2019 | 2020 | 2021E | |

| Выручка | 260,2 | 274,5 | 354,1 | |

| EBITDA | 76,5 | 77,3 | 112,4 | |

| Чистая прибыль | 55,3 | 57,4 | 83,2 | |

| Дивиденд, $ | 0,8 | 0,8 | 0,9 | |

| EPS, $ | 3,0 | 3,3 | 5,0 | |

| Финансовые коэффициенты | ||||

| Показатель | 2019 | 2020 | 2021E | |

| Маржа EBITDA | 29,4% | 28,2% | 31,7% | |

| Чистая маржа | 21,2% | 20,9% | 23,5% | |

| ROE | 25,2% | 24,2% | 17,4% | |

| Чистый долг / EBITDA | 0,1х | 0,3х | 0,3х | |

Apple — крупнейшая по рыночной капитализации ($ 2,44 трлн) компания в мире, владеющая одноименным брендом. Компания разрабатывает, производит и продает смартфоны, персональные компьютеры, планшеты, носимые устройства и аксессуары, а также предлагает ряд сопутствующих сервисов. Отличительной особенностью компании является и то, что  Apple сама разрабатывает операционные системы под большинство выпускаемых гаджетов. Apple основана в 1977 году и за свою историю вывела на рынок несколько революционных идей и продуктов: персональный компьютер в конце 1970-х, аудиоплеер iPod, онлайн-супермаркет iTunes и сенсорный телефон iPhone в первом десятилетии XXI века. Компания заняла 3-ю строчку в списке Fortune 500 2021 года.

Apple сама разрабатывает операционные системы под большинство выпускаемых гаджетов. Apple основана в 1977 году и за свою историю вывела на рынок несколько революционных идей и продуктов: персональный компьютер в конце 1970-х, аудиоплеер iPod, онлайн-супермаркет iTunes и сенсорный телефон iPhone в первом десятилетии XXI века. Компания заняла 3-ю строчку в списке Fortune 500 2021 года.

В настоящий момент можно выделить следующие ключевые продукты, производимые компанией:

iPhone: линейка смартфонов компании на базе операционной системы iOS. Последними моделями стали iPhone 12 и iPhone 12 Pro, использующие технологии 5G. Презентация модели iPhone 13 ожидается осенью 2021 года;

Mac: линейка персональных компьютеров (ноутбуки и десктопы) на базе операционной системы macOS;

iPad: линейка планшетов на базе операционной системы iPadOS;

Wearables, Home and Accessories: широкая линейка устройств, включающая беспроводные наушники AirPods, продукты под брендом Beats, приставки Apple TV, смарт-часы Apple Watch, мультимедийные плееры iPod touch, колонки HomePod и сопутствующие товары бренда.

В сегменте услуг и сервисов выделяются следующие компоненты:

Реклама: сюда включаются различные сторонние лицензионные соглашения и собственные рекламные платформы компании;

AppleCare: компания предлагает портфель платных услуг и продуктов поддержки под брендом AppleCare. Сюда входят приоритетный доступ к технической поддержке Apple, доступ к глобальной авторизованной сервисной сети Apple для ремонта устройств, а также дополнительное покрытие на случай случайного повреждения, кражи или потери приобретенных продуктов компании;

Облачные сервисы: сбор и хранение информации пользователей;

Цифровой контент: сюда относятся интернет-магазин приложений и медиаконтента App Store, сервис game-подписки Apple Arcade, стриминговые видео- и музыкальная платформы Apple Music и Apple TV+, сервис Apple News+, а также относительно новое приложение Apple Fitness+;

Обслуживание платежей: кобрендинговая (Goldman Sachs и Mastercard) платежная карта Apple Card и сервис безналичных платежей Apple Pay.

На последней презентации компании, которая состоялась 7 июня 2021 года, Apple представила обновленные операционные системы iOS 15, iPadOS 15, macOS Monterey и watchOS 8, на базе которых будут функционировать новые модели устройств, ожидаемые на рынке с сентября 2021 года.

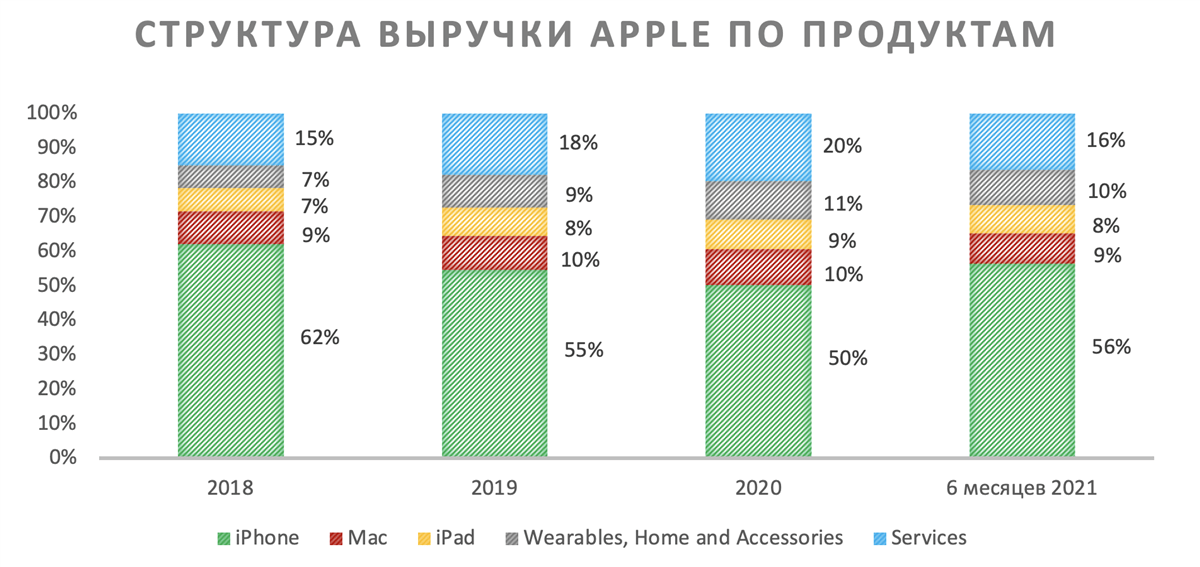

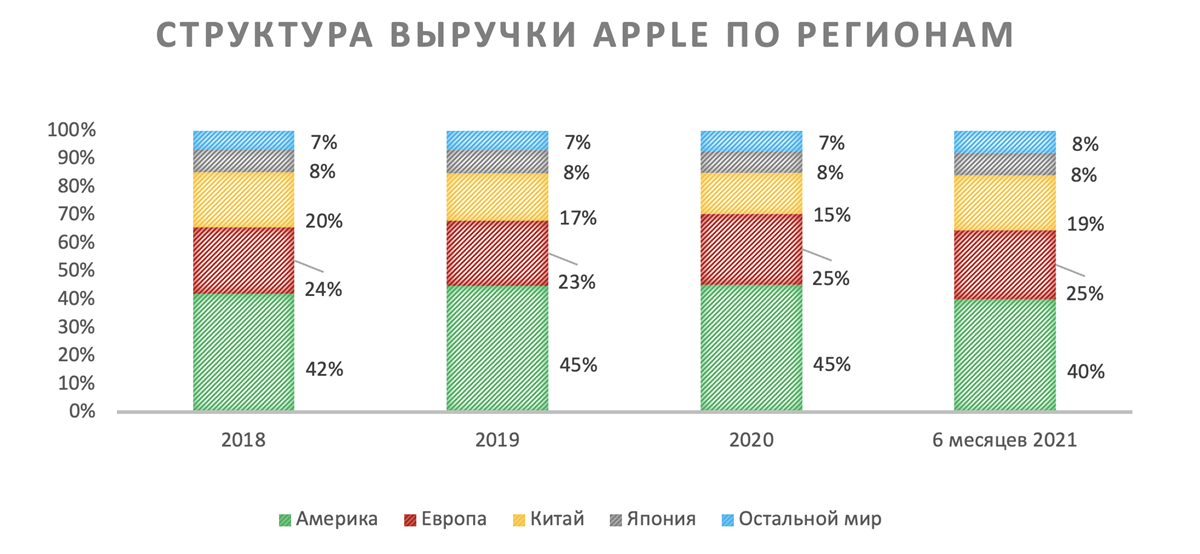

На данный момент подавляющая часть продаж Apple приходится на смартфоны iPhone (50–62% за последние 3,5 года), в то время как ведущим рынком для компании бессменно остается американский регион. Более подробно структура выручки компании по географическим регионам и продуктам представлена на рисунках ниже.

Приоритетные необеспеченные облигации (Senior unsecured notes) Apple имеют рейтинг AA+ от S&P и Aa1 от Moody’s. Выручка компании за 2020 год составила $ 274,52 млрд, а валюта баланса на конец 2-го квартала 2021 финансового года (31.03.2021) эквивалентна $ 337,16 млрд.

Источник: данные компании

Список из 10 крупнейших акционеров Apple представлен в таблице ниже.

Крупнейшие акционеры Apple

| Акционер | Доля | Количество акций, млн | Изменение количества по данным последнего отчета, млн | Дата последнего отчета, млн |

| The Vanguard Group, Inc. | 7,43% | 1239,38 | -15,77 | 31.03.2021 |

| Berkshire Hathaway, Inc. | 5,32% | 887,14 | 0 | 31.03.2021 |

| BlackRock Institutional Trust Company, N. A. | 4,20% | 700,66 | -12,95 | 31.03.2021 |

| State Street Global Advisors (US) | 3,73% | 622,99 | -15,17 | 31.03.2021 |

| Fidelity Management & Research Company, LLC | 2,00% | 333,4 | -13,25 | 31.03.2021 |

| Geode Capital Management, LLC | 1,50% | 249,81 | +1,83 | 31.03.2021 |

| T. Rowe Price Associates, Inc. | 1,20% | 200,55 | -9,92 | 31.03.2021 |

| Norges Bank Investment Management (NBIM) | 1,00% | 167,58 | -5,08 | 31.12.2020 |

| Northern Trust Investments, Inc. | 0,75% | 124,97 | -5,21 | 31.03.2021 |

| BofA Global Research (US) | 0,66% | 109,72 | +15,42 | 31.03.2021 |

| Total (top-10) | 27,79% | 4636,2 | -60,1 | N/A |

Источник: данные компании

к содержанию ↑Стратегия развития

1. 5G, выход экономики из пандемии и сокращение цикла использования смартфонов. IPhone c начала 2010-х годов стал ключевым продуктом для Apple, который определил ее нахождение на вершине списка самых дорогих компаний на сегодняшний момент. Тем не менее в последние несколько лет главный «яблочный» продукт сталкивается с постепенно снижающимся спросом, что объясняется рядом факторов. Ключевыми остаются высокая конкуренция со стороны других производителей и увеличивающийся цикл использования смартфонов.

По предварительным подсчетам исследовательской компании Canalys, во 2-м квартале 2021 года Apple уступила второе место списка крупнейших по доле рынка производителей смартфонов китайской Xiaomi.

Доли рынка крупнейших производителей смартфонов в 1-м и 2-м кварталах 2021 года

| Производитель | 2Q21 | 1Q21 | 1Q20 |

| Samsung | 19% | 20% | 18% |

| Xiaomi | 17% | 13% | 10% |

| Apple | 14% | 16% | 14% |

| Vivo | 10% | 10% | 7% |

| OPPO | 10% | 10% | 8% |

| Others | 30% | 31% | 43% |

| Всего | 100% | 100% | 100% |

Источник: Gartner, Canalys

Китайская компания также продемонстрировала наиболее значительный рост в последнем квартале с увеличением продаж на 83%, в то время как Samsung зафиксировала рост на 15%, а Apple — только на 1%. Согласно исследованию Canalys, одной из основных причин роста Xiaomi является увеличение продаж более чем на 300% в Латинской Америке в сочетании с ростом на 150% в Африке. По сравнению с устройствами Samsung и Apple, Xiaomi предлагает продукты, которые стоят на 40% и 75% дешевле, поэтому они становятся более популярными в развивающихся странах. Однако мы отмечаем, что 4-й квартал текущего года (1-й финансовый квартал для Apple) может вновь вернуть компанию на 2-е место благодаря спросу на новый iPhone 13 после презентации, которая запланирована на сентябрь-октябрь 2021 года.

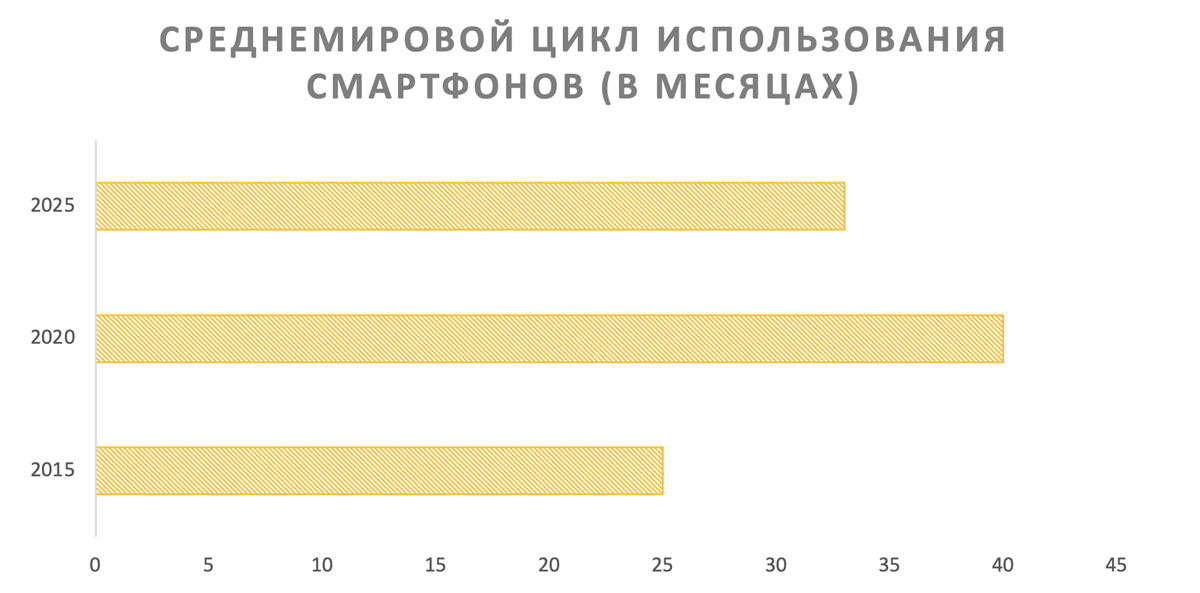

Значимым драйвером роста сегмента смартфонов для Apple в ближайшие несколько лет продолжит оставаться комбинация глобального внедрения технологий 5G и потребительской лояльности. Согласно исследованию компании Strategy Analytics, средний цикл замены смартфонов в Западной Европе и США сократится с 40 месяцев в 2020 году до 33 месяцев к 2025 году. Улучшение экономических условий после пандемии COVID-19 и более дешевые модели 5G побудят европейских и американских потребителей обновлять старые смартфоны чаще. Кроме того, самостоятельный потенциал дальнейших продаж смартфонов с 5G остается высоким, поскольку на 1-й квартал 2021 года лишь 1 336 городов (30% стран) внедрили эту технологию (данные Viavi Solutions).

Источник: Strategy Analytics

2. Высокая пользовательская лояльность и стратегия «наполнения» экосистемы компании. На фоне упавших темпов роста продаж iPhone в последнюю пятилетку (за исключением 2-го квартала 2021 года) компания начала активно развивать сервисы и выпускать гаджеты, «запирающие» потребителей в экосистеме.

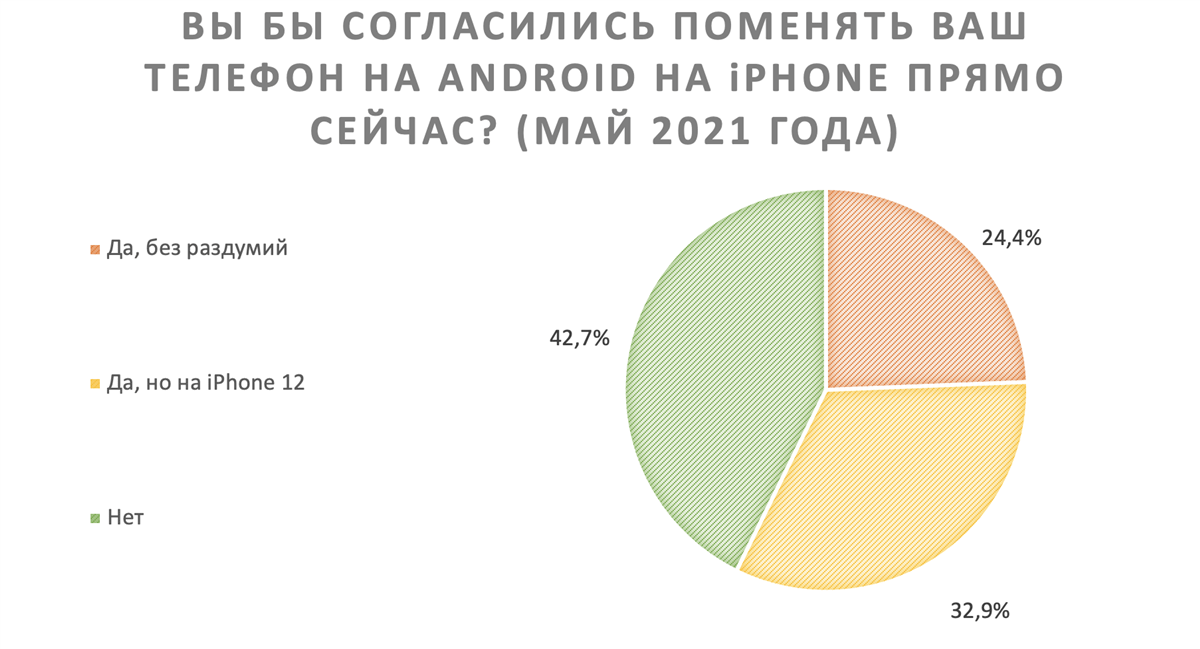

Для начала разберем феномен потребительского доверия и авторитета Apple на рынке смартфонов. Интернет-издание Android Authority в мае 2021 года опубликовало результаты проведенного социального опроса, в котором пользователям смартфонов на платформе Android задали вопрос: «Вы бы согласились поменять ваш телефон на Android на iPhone прямо сейчас?». Результаты опроса представлены на диаграмме ниже.

Источник: Android Authority

При этом процент пользователей Apple, желающих перейти на Android, по результатам различных опросов колеблется в пределах 10–15%. Результаты весьма говорящие: авторитет и популярность Apple на рынке смартфонов остаются непоколебимыми, а ключевым фактором популярности других моделей (например, от Xiaomi) остается высокая цена iPhone.

С другой стороны, пользователи, решившиеся на переход с iOS на Android, часто сталкиваются с различного рода препятствиями. Зарубежные пользователи, опрошенные MarketWatch, называли процесс смены операционной системы непростым, а саму iOS «липкой». Созданная Apple экосистема, состоящая из собственной «операционки», Apple Music, App Store и множества других сервисов, способствует удержанию даже тех потребителей, чья лояльность пошатнулась. Эта стратегия дополняется кастомными элементами новых гаджетов компании: так, например, сейчас популярна гипотеза, что iPhone 13 может стать первым телефоном, который будет поддерживать только беспроводную зарядку.

В целом необходимо отметить, что Apple стала одной из первых компаний, которые максимально эффективно используют «обратную ценовую стратегию лезвия и бритвы» (razor and blade business model). В качестве «лезвия» компания использует дорогие «фундаментальные» гаджеты (iPhone, Mac, iPad и т.д.), а роль «бритвы» выполняют сервисы, airPods, Beats. Это особенно хорошо прослеживается на графиках структуры выручки, приведенных в начале исследования, и постоянно находит отражение в новых продуктах компании. Очередным недавним примером стал iTag — устройство с функцией геолокации, синхронизируемое с iPhone.

Apple сохраняет потенциал роста и в рамках увеличения числа платных подписчиков своих сервисов. Во время конференц-колла по результатам 2-го финансового квартала 2021 года CFO компании Люка Маэстри сообщил, что общее количество платных подписчиков сервисов Apple достигло 660 млн человек, что отразило рост на 40 млн человек с 1-го квартала текущего финансового года. Это заявление подчеркнуло, что компания сохраняет заметный потенциал роста в данном сегменте.

Наконец, отметим сильные позиции Apple в сегменте рекламы и маркетинга. Собственная платформа App Store позволяет Apple зарабатывать существенные комиссии, в то же время не оставляя разработчикам приложений какой-либо альтернативы в силу «закрытости» iOS. Этот факт особенно привлек общественное внимание после начала нашумевшего судебного спора между Apple и разработчиком игр Epic, который начался, когда Apple удалила из App Store приложение Fortnite. Обе стороны теперь ожидают решения Верховного суда США: большинство экспертов отмечают, что Apple с высокой вероятностью выйдет победителем. Риски для компании тем не менее сохраняются в контексте повысившегося в последние месяцы внимания регуляторов к действующим практикам крупных компаний.

3. Apple может начать производство электромобилей в 2025 году. В начале июня 2021 года Bloomberg сообщил, что Apple наняла Ульриха Кранца, бывшего руководителя подразделения BMW, отвечающего за электромобили. Это стало окончательным и очевидным знаком того, что компания таргетирует развитие бизнеса по производству EV в среднесрочной перспективе. Apple планирует работать с партнером-производителем в этом направлении и, по слухам, уже давно разрабатывает аккумуляторную технологию «следующего поколения» для увеличения дальности поездки. В начале года аналитики Reuters неоднократно сообщали, что Apple проводит переговоры с Hyundai и другими производителями автомобилей, чтобы начать производство в 2024 году. Однако сейчас очевидно, что компании может потребоваться чуть больше времени. Мы считаем возможным старт производства iCar с 2025 года.

4. Apple планирует полностью отказаться от процессоров Intel при производстве ноутбуков и десктопов. В конце 2020 года компания представила новые модели ноутбуков линейки MacBook Air, которые работают на чипах Apple M1: ранее компания использовала процессоры Intel. Apple не спешит отказываться от услуг Intel окончательно: наиболее дорогая конфигурация MacBook Pro 16” пока доступна только на Intel Core i9, однако более бюджетная версия предлагает три альтернативных варианта (Apple M11, Intel Core i5 или Intel Core i7), а базовая модель MacBook Air и вовсе доступна только на Apple M11. Аналогичный тренд имеет место и в сегменте десктопов: iMac 27” доступен пока лишь на Intel Core, но более бюджетные модели работают на M11. Чипы M1 изготавливаются совместно с Taiwan Semiconductor Manufacturing Company и используют 5-нанометровые транзисторы, которые пока не изготавливаются Intel. Главным фактором перехода стала именно более высокая производительность чипов M1 вкупе с более длительным временем автономной работы относительно процессоров Intel.

Apple уже вложила значительные средства в свое подразделение по производству микросхем и чипов: начиная с покупки P. A. Semi ($ 278 млн) в 2008 году, которая положила начало департаменту Apple Silicon, до недавнего приобретения части бизнеса Intel в 2019 году ($ 1 млрд). Компания изготавливает свои чипы A-серии для iPhone, iPad и Apple Watch с 2010 года, а теперь по сути переносит ту же технологию на ноутбуки и настольные компьютеры. Кроме того отметим, что Apple с 2021 года запустила в продажу iPad Pro на базе того же чипа M11: теперь пользователи могут выбрать между чипом M11 и процессорами серии Bionic, которые также разработаны компанией. О стремлении компании контролировать ключевые для производства продуктов технологии постоянно говорит и CEO Тим Кук. Такая модель дает Apple преимущества в контексте возможности более глубокой интеграции собственных продуктов, контроля над производственными затратами и таймингом бизнес-процессов.

к содержанию ↑Факторы привлекательности

Широкое распространение технологий 5G снизит продолжительность среднего цикла использования смартфонов и обеспечит повышенный спрос на новые модели iPhone. Покрытие 5G все еще остается незначительным в контексте глобальной экономики: на 1-й квартал 2021 года лишь 1 336 городов внедрили технологию.

Рост потребительской активности по мере выхода мировой экономики из кризиса также станет драйвером роста для компании. Первые доказательства этого мы уже наблюдали в первых двух финансовых кварталах 2021 года, когда продажи iPhone и совокупная выручка компании взлетели на 34% г/г. До конца года продажи продуктов Apple продолжат оставаться высокими на фоне нормализации эпидемиологической обстановки в развитых странах, обеспечивающих основной спрос для компании, и поддерживающих мер финансовых регуляторов.

Высокая пользовательская лояльность и «липкость» iOS. Незначительное число пользователей iPhone готово отказаться от iOS в пользу Android, в то время как более 50% пользователей Android выражают желание перейти на iOS. Тем временем смена «операционки» с iOS часто сопряжена с препятствиями, вызванными закрытым типом экосистемы Apple.

Apple — один из наиболее ярких примеров успешной адаптации ценовой стратегии обратной модели бритвы и лезвия. Фокус Apple в последние годы все сильнее смещается с традиционных продуктов на сопутствующие гаджеты (airPods, Beats, iTag и т. д.) и сервисы, которые качественно расширяют экосистему и «блокируют» пользователей внутри нее.

Собственный магазин приложений App Store — безальтернативная платформа для разработчиков. Стартовавший судебный спор между Apple и Epic также с большой вероятностью будет выигран «яблочной» компанией. Тем не менее мы отмечаем сохраняющийся для Apple риск в контексте пристального внимания регуляторов к «подозрительным» практикам крупных компаний.

С 2025 года Apple может начать производство электромобилей совместно с крупным игроком. Apple уже давно ведет переговоры с различными автопроизводителями, но наиболее отчетливым знаком стратегического интереса в сегменте стал наём в штат компании Ульриха Кранца, бывшего руководителя подразделения BMW, отвечающего за электромобили.

Apple планирует полностью отказаться от процессоров Intel при производстве ноутбуков и десктопов. Собственные чипы Apple M11, производимые в партнерстве с TSMC, выполнены на основе 5 нм транзисторов и, по словам руководителей компании, обладают большим потенциалом в плане эффективности и обеспечения продолжительности работы. Компания уже довольно давно производит собственные чипы для iPhone, iPad и Apple Watch и теперь планирует использовать аналогичные технологии для десктопов и ноутбуков. Такая модель дает Apple преимущества в контексте возможности более глубокой интеграции собственных продуктов, контроля над производственными затратами и таймингом бизнес-процессов.

к содержанию ↑Дивидендная политика и выкуп акций

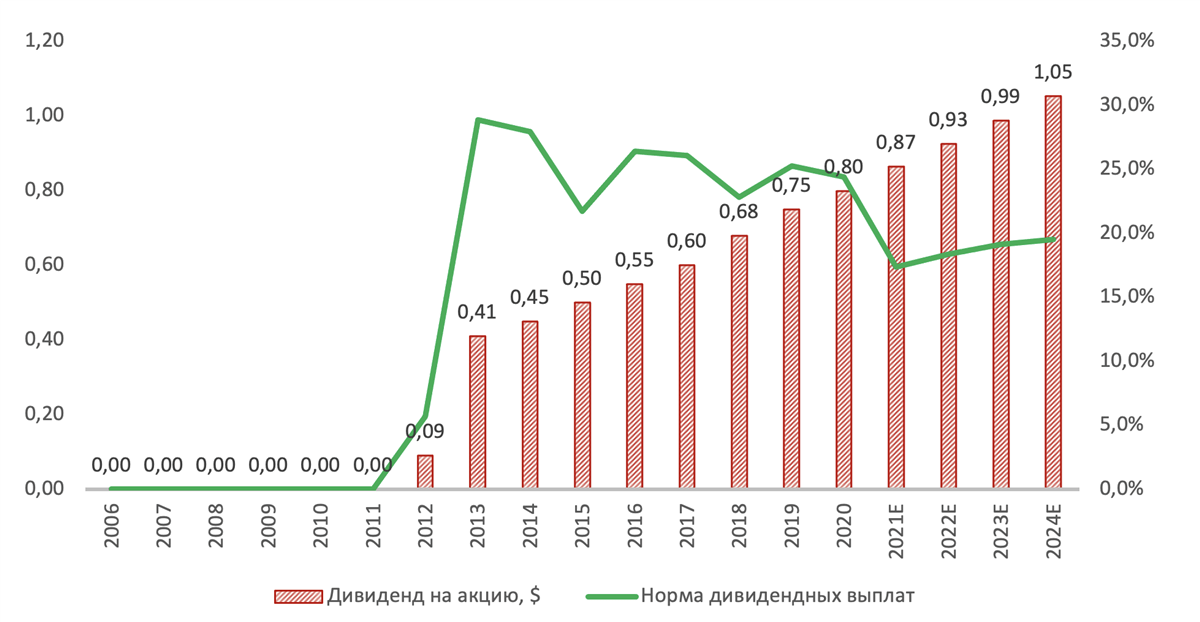

Будучи технологический компанией, Apple не предлагает акционерам сверхвысокой дивидендной доходности: мы оцениваем доходность дивидендов NTM на уровне 0,6%. Медианная норма выплат за последние 15 лет составила 25,3% и с высокой вероятностью останется в диапазоне 20–25% в среднесрочной перспективе.

Источник: данные компании, расчеты ФГ «ФИНАМ»

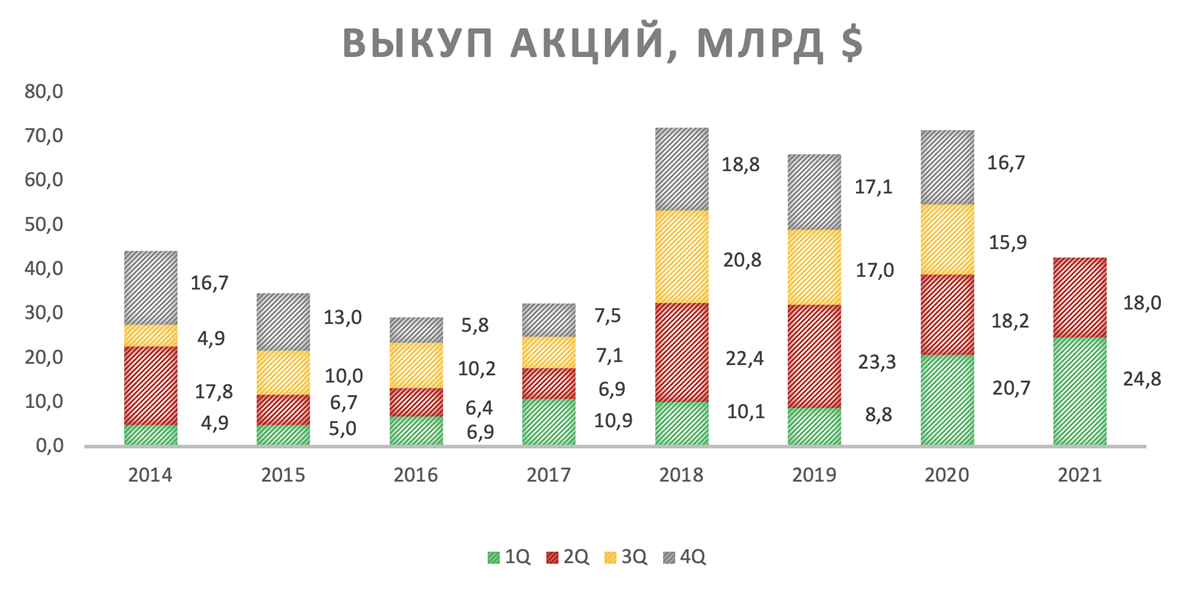

Тем не менее Apple тратит довольно значительные средства на обратный выкуп акций. За 2020 финансовый год компания потратила около $ 71,5 млрд на buyback, а в первых двух кварталах 2021 года — около $ 42,8 млрд. 28 апреля 2021 года Apple объявила, что совет директоров компании увеличил объем разрешенного выкупа на внушительные $ 90 млрд.

Источник: ycharts.com

к содержанию ↑Финансовые показатели

Выручка компании за 6 месяцев 2021 финансового года составила $ 201 млрд (+33,9% г/г). Наибольший вклад в рост показателя привнесли подскочившие продажи iPhone (+34% г/г за 6 месяцев и +66% г/г во 2-м квартале). Это произошло, несмотря на тот факт что во 2-м квартале 2021 года пандемия COVID-19 продолжала оказывать негативное влияние на аспекты бизнеса компании: многие розничные магазины Apple, а также точки продаж торговых партнеров оставались закрытыми, а подавляющее большинство сотрудников продолжали работать удаленно.

Тем не менее продажи iPhone подросли на фоне распределения «стимульных чеков» в США и выхода новых моделей устройств в 1-м квартале 2021 финансового года. Наибольший рост в географическом разрезе показал китайский рынок, где выручка Apple за 1-е полугодие подскочила на 70% г/г. Это произошло как на фоне органически растущих продаж, так и за счет окрепшего курса китайского юаня (+7,79% г/г относительно 31.03.2020). Все эти факторы стали и главными движущими драйверами чистой прибыли Apple, которая за 6 месяцев 2021 финансового года достигла $ 52,39 млрд (+56,44% г/г).

Мы полагаем, что на фоне нормализации эпидемиологической ситуации и роста потребительской активности маржа EBITDA компании в 2021 году достигнет уровня в 31,7% ($ 112,41 млрд), а чистая прибыль остановится чуть выше $ 83 млрд, что соответствует EPS на отметке $ 4,98. Развитие новой линейки бизнеса будет оказывать давление на прибыль в ближайшие три года, однако наш прогноз по среднегодовому темпу роста прибыли за 2022−2024 годы составляет 2,7%.

Apple: ключевые данные промежуточной отчетности, млн $

| Данные за 2-й квартал | Данные за 6 месяцев | |||||

| 2020 | 2021 | Изменение | 2020 | 2021 | Изменение | |

| Выручка | 58 313 | 89 584 | 53,63% | 150 132 | 201 023 | 33,90% |

| EBITDA | 15 639 | 30 300 | 93,75% | 44 024 | 66 500 | 51,05% |

| EBITDA маржа | 26,82% | 33,82% | 7,00% | 29,32% | 33,08% | 3,76% |

| EBIT | 12 853 | 27 503 | 113,98% | 38 422 | 61 037 | 58,86% |

| EBIT маржа | 22,04% | 30,70% | 8,66% | 25,59% | 30,36% | 4,77% |

| Чистая прибыль | 11 249 | 23 630 | 110,06% | 33 485 | 52 385 | 56,44% |

| Чистая маржа | 19,29% | 26,38% | 7,09% | 22,30% | 26,06% | 3,76% |

Источник: данные компании, расчеты ФГ «ФИНАМ»

Apple: историческая и прогнозная динамика ключевых финансовых показателей, млн $

| Фактические данные | Прогноз | ||||||

| 2018 | 2019 | 2020 | 2021E | 2022E | 2023E | 2024E | |

| Выручка | 265 595 | 260 174 | 274 515 | 354 109 | 369 057 | 384 707 | 402 431 |

| EBITDA | 81 801 | 76 477 | 77 344 | 112 408 | 113 426 | 114 348 | 119 529 |

| EBITDA маржа | 30,8% | 29,4% | 28,2% | 31,7% | 30,7% | 29,7% | 29,7% |

| Амортизация | 10 903 | 12 547 | 11 056 | 3 358 | 11 935 | 12 401 | 12 884 |

| Чистая прибыль | 59 531 | 55 256 | 57 411 | 83 172 | 83 990 | 86 021 | 89 984 |

| Чистая маржа | 22,4% | 21,2% | 20,9% | 23,5% | 22,8% | 22,4% | 22,4% |

| EPS, $ | 3,0 | 3,0 | 3,3 | 4,98 | 5,03 | 5,15 | 5,39 |

| Скорректированный EPS, $ | 3,0 | 3,0 | 3,3 | N/A | N/A | N/A | N/A |

| Дивиденд на акцию, $ | 0,7 | 0,8 | 0,8 | 0,9 | 0,9 | 1,0 | 1,1 |

| Норма дивидендных выплат | 22,8% | 25,2% | 24,2% | 17,4% | 18,4% | 19,2% | 19,6% |

| Чистый долг | 48 182 | 7 490 | 21 493 | 33 516 | 25 350 | -8 661 | -74 274 |

| Чистый долг / EBITDA | 0,6x | 0,1x | 0,3x | 0,3x | 0,2x | -0,1x | -0,6x |

| Собственный капитал | 107 147 | 90 488 | 65 339 | 79 267 | 97 973 | 127 424 | 162 844 |

| CFO | 77 434 | 69 391 | 80 674 | 97 085 | 97 975 | 96 839 | 118 660 |

| CAPEX | 13 313 | 10 495 | 7 309 | 7 449 | 9 312 | 11 639 | 14 549 |

| FCFF | 64 121 | 58 896 | 73 365 | 89 636 | 88 664 | 85 199 | 104 111 |

Источник: данные компании, прогнозы Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Оценка

При анализе стоимости акций мы использовали две техники — метод дисконтированных денежных потоков (DCF) и сравнение по мультипликаторам относительно аналогов.

Оценка по мультипликаторам относительно аналогов подразумевает целевую капитализацию $ 2 618,8 млрд, или $ 156,9 на акцию.

Оценка по дисконтированным денежным потокам формирует таргет $ 2 947,8 млрд, или $ 176,6 на акцию.

Для получения комбинированной целевой цены мы присвоили вес 60% модели DCF и 40% оценке по мультипликаторам. Комбинированная целевая цена составила $ 168,8 на акцию на 12 мес. с потенциалом 15,3% к текущей цене. Полная доходность с учетом дивидендов за следующие 4 квартала (NTM) составляет 15,9%. Исходя из этих данных, мы присваиваем акциям AAPL рейтинг «Покупать».

Средневзвешенная целевая цена акций AAPL по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 163,5 (апсайд 11,7%), а рейтинг акции — $ 3,3 (где 1,0 соответствует рекомендации Strong Sell, 3,0 — Hold, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций Apple аналитиками Raymond James составляет $ 185 («Выше рынка»), Oppenheimer — $ 160 («Держать»), Atlantic Equities — $ 170 («Покупать»), Piper Sandler — $ 160 («Держать»), Evercore — $ 175 («Покупать»), Cleveland Research — $ 149 («Держать).

Apple: оценка капитализации по мультипликаторам

| Компания | P/E 2021E | P/E 2022E | EV/EBITDA 2021E | EV/EBITDA 2022E |

| Apple | 28,1 | 27,1 | 22,2 | 22,1 |

| Samsung Electronics | 13,8 | 10,8 | 5,2 | 4,3 |

| Netflix | 50,7 | 40,9 | 36,0 | 28,9 |

| Amazon | 62,1 | 48,0 | 22,9 | 18,3 |

| 28,7 | 26,9 | 17,3 | 15,1 | |

| Медиана | 39,7 | 33,9 | 20,1 | 16,7 |

| Показатели для оценки | Чистая прибыль 2021E | Чистая прибыль 2022E | EBITDA 2021E | EBITDA 2022E |

| Apple, млрд $ | 83,2 | 84,0 | 112,4 | 113,4 |

| Целевая капитализация Apple, млрд $ | 3303,3 | 2850,1 | 2341,5 | 1980,2 |

Источник: Reuters, оценки ФГ «ФИНАМ»

Apple: Показатели оценки

| Показатель | Значение |

| Market Cap (млрд $) | 2442,9 |

| Количество акций в обращении, млрд шт. | 16,7 |

| Чистый долг (2Q 2021), млрд $ | -82,7 |

| Акции меньшинства (2Q 2021), млрд $ | 0,0 |

| Привилегированные акции (2Q 2021), млрд $ | 0,0 |

Источник: Reuters, оценки ФГ «ФИНАМ»

Для вычисления стоимости компании методом DCF мы спрогнозировали основные финансовые показатели Apple до терминального 2030 года. В расчетах мы использовали целевой мультипликатор EV/EBITDA, равный 21 (медиана с июля 2019 года), и средневзвешенную стоимость капитала на уровне 7,21%. Основные компоненты прогноза и структуры WACC представлены в таблицах ниже.

Apple: прогноз DCF, млрд $

| Показатель | 2021E (3&4 Q) | 2022E | 2023E | 2024E | 2025E | 2026E | 2027E | 2028E | 2029E | 2030E |

| Выручка (традиционный бизнес) | 153,1 | 369,1 | 384,7 | 402,4 | 414,5 | 426,9 | 439,7 | 452,9 | 466,5 | 480,5 |

| Выручка (EV) | 0,0 | 0,0 | 0,0 | 0,0 | 40,0 | 44,8 | 50,2 | 56,2 | 62,9 | 70,5 |

| Выручка, всего | 153,1 | 369,1 | 384,7 | 402,4 | 454,5 | 471,7 | 489,9 | 509,1 | 529,4 | 551,0 |

| Себестоимость продаж | 76,1 | 214,1 | 223,1 | 233,4 | 272,7 | 283,0 | 289,0 | 295,3 | 304,4 | 314,1 |

| Коммерческие расходы | 26,6 | 27,7 | 28,9 | 30,2 | 34,1 | 35,9 | 37,2 | 38,7 | 40,2 | 41,9 |

| в т. ч. амортизация | 3,4 | 11,9 | 12,4 | 12,9 | 13,4 | 13,9 | 14,5 | 15,0 | 15,6 | 16,2 |

| R&D | 10,8 | 25,8 | 30,8 | 32,2 | 27,3 | 28,3 | 29,4 | 25,5 | 26,5 | 27,5 |

| EBIT | 39,6 | 101,5 | 101,9 | 106,6 | 120,4 | 124,5 | 134,2 | 149,7 | 158,3 | 167,5 |

| Изменения в оборотном капитале | -6,4 | -0,8 | 1,2 | -16,2 | -11,6 | -4,3 | -5,3 | -5,3 | -2,3 | -3,5 |

| Налог на прибыль | 8,6 | 16,2 | 16,3 | 17,1 | 15,7 | 16,2 | 17,5 | 19,5 | 20,6 | 21,8 |

| CAPEX | 1,7 | 9,3 | 11,6 | 14,5 | 16,0 | 12,8 | 9,0 | 7,2 | 7,2 | 7,3 |

| Финансовые и прочие расходы | 0,5 | 1,3 | -0,4 | -0,4 | -0,5 | -0,5 | -0,5 | -0,5 | -0,5 | -0,6 |

| Чистая прибыль | 30,5 | 84,0 | 86,0 | 90,0 | 105,2 | 108,8 | 117,3 | 130,7 | 138,3 | 146,3 |

| FCFF | 39,0 | 88,7 | 85,2 | 104,1 | 113,8 | 113,8 | 127,6 | 143,4 | 148,4 | 158,1 |

| EBITDA | 42,9 | 113,4 | 114,3 | 119,5 | 133,8 | 138,4 | 148,7 | 164,7 | 173,9 | 183,7 |

Источник: Reuters, оценки ФГ «ФИНАМ»

Apple: расчет целевой цены по модели DCF

| Показатель | Значение |

| EBITDA терминального года, млрд $ | 183,7 |

| Целевой EV/EBITDA | 21,0 |

| Терминальная стоимость, млрд $ | 3 857,9 |

| Приведенная терминальная стоимость, млрд $ | 2 061,4 |

| Приведенная стоимость ДП, млрд $ | 803,7 |

| Стоимость бизнеса, млрд $ | 2 865,1 |

| Чистый долг, доля меньшинства и пр., млрд $ | -82,7 |

| Целевая капитализация, млрд $ | 2 947,8 |

| Целевая цена 1 акции, $ | 176,6 |

Источник: Reuters, оценки ФГ «ФИНАМ»

Apple: показатели для расчета WACC

| Показатель | Значение |

| Долг, млрд $ | 121,6 |

| Акционерный капитал, млрд $ | 2 442,9 |

| Привилегированный капитал, млрд $ | 0,0 |

| Налог на прибыль | 21,0% |

| Стоимость долга | 2,0% |

| Стоимость акционерного капитала | 7,5% |

| Стоимость привилегированного капитала | 0,0% |

| Beta | 1,2 |

| Премия за риск | 5,0% |

| Безрисковая ставка | 1,5% |

| WACC | 7,2% |

Источник: Reuters, оценки ФГ «ФИНАМ», данные компании

к содержанию ↑Акции на фондовом рынке

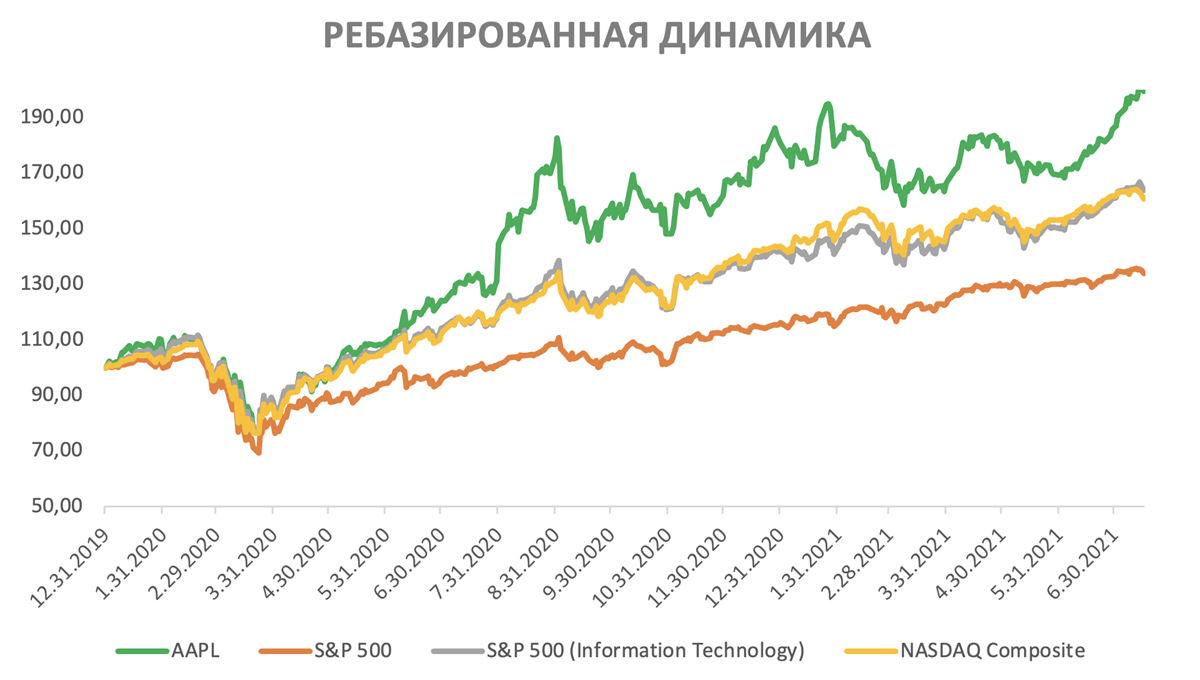

Акции Apple с начала 2020 года торгуются лучше среднего индекса по индустрии и намного лучше рынка. Индекс S&P 500 с 31 декабря 2019 года поднялся почти на 34,0%, а акции AAPL выиграли 99,41%. Отраслевой индекс S&P 500 (Information Technology) за период подрос на 63,87%, что практически полностью соответствует динамике NASDAQ Composite, который прибавил 60,79% за период.

Источник: Reuters, оценки ФГ «ФИНАМ»

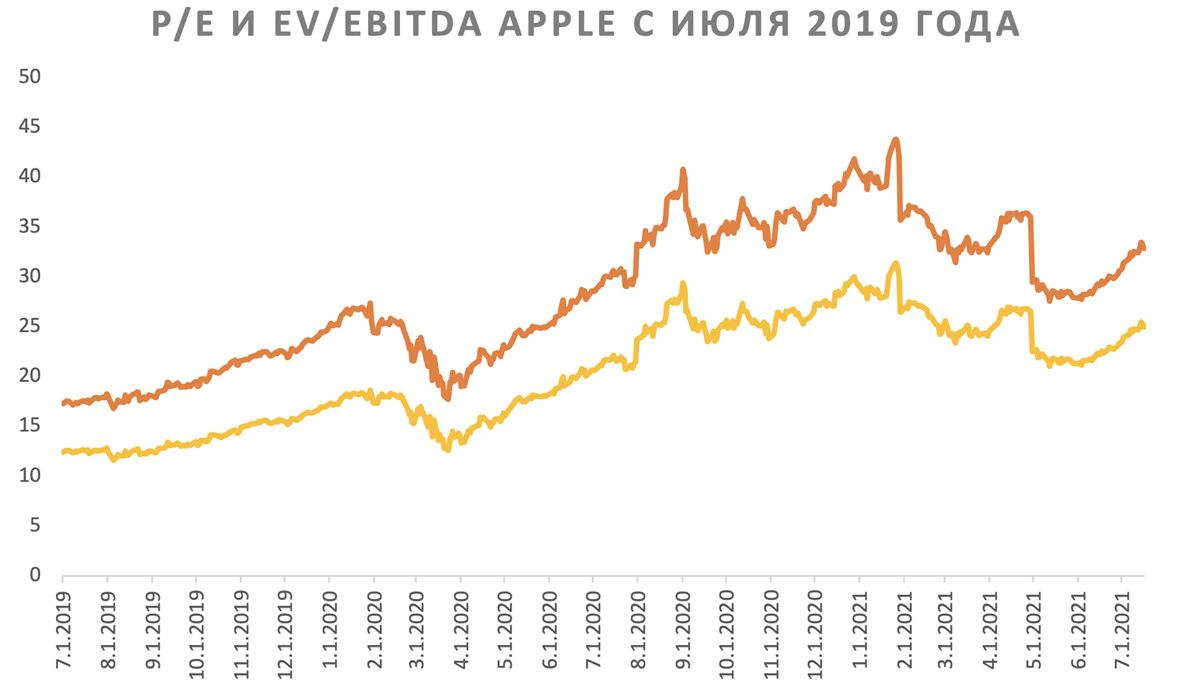

Источник: Reuters

Мультипликаторы Apple тем не менее находятся довольно далеко от «пиков» конца января 2021 года. На 16.07.2021 P/E составил 32,85 (максимальное значение за последние 3 года — 43,82 от 26.01.2021), а EV/EBITDA — 24,99 (максимальное значение за последние 3 года — 31,36 от 26.01.2021).

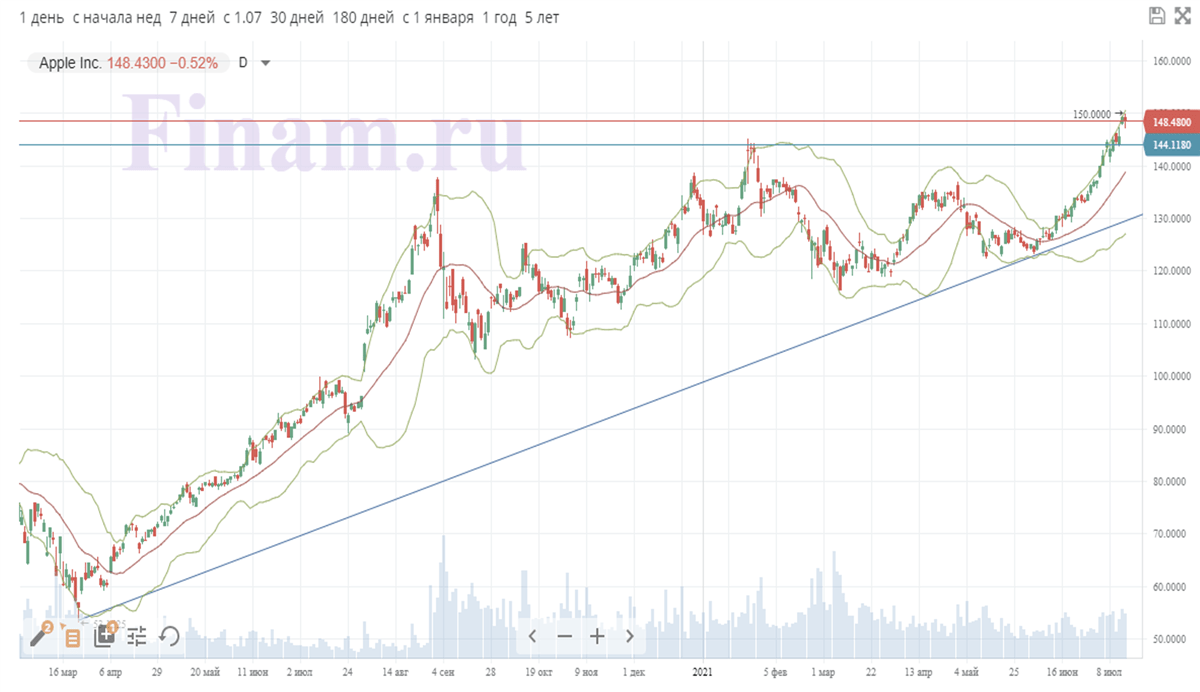

к содержанию ↑Техническая картина

На дневном графике акции AAPL в течение последних нескольких недель торгуются вблизи верхней линии полосы Боллинджера, в связи с чем мы не исключаем коррекции до отметки 144, где котировки могут стабилизироваться и вернуться к дальнейшему росту. Также отмечаем, что инструмент торгуется в рамках устойчивого восходящего тренда, стартовавшего с момента «просадки» в марте 2020 года.

Источник: finam.ru

Добавить комментарий