По результатам 1П 2022 выручка Chinasoft увеличилась на 20% г/г и впервые в истории преодолела рубеж 10 млрд юаней. Чистая прибыль показала прирост на 10% г/г, до 571 млн юаней. Бизнес компании практически не подвержен влиянию геополитики и не испытывает давления со стороны властей. Мы ждем от компании рекордных результатов по итогам 2022 года.

Chinasoft имеет отрицательный чистый долг, генерирует положительный FCF и выплачивает дивиденды. Дивдоходность оценивает в 0,5%.

Основным риском для бизнеса Chinasoft, на наш взгляд, является длительное восстановление экономической активности и темпов роста ВВП Китая даже в случае отмены антиковидных ограничений. На фоне неопределенности китайские предприятия снижают масштаб инвестиций в облачные сервисы. Темпы роста отрасли облачных вычислений, и в особенности сервисов IaaS и PaaS, замедляются, а вмести с ними и рост доходов провайдеров облачных платформ, и рост доходов самой Chinasoft.

Описание эмитента

Chinasoft International (далее Chinasoft) — китайская технологическая компания, основанная в 2000 году. Ее акции торгуются на Гонконгской бирже с 2003 года.

Chinasoft является провайдером IT-сервисов и технологических решений для бизнеса частных предприятий и госорганизаций. В частности, компания предоставляет управленческие и технологические решения, тестирует внутренние системы и продукты, осуществляет консалтинг в области кадровой политики и больших данных, разрабатывает собственное ПО, проводит анализ эффективности бизнес-процессов и многое другое. Оказание услуг осуществляется на базе многофункциональной платформы JointForce.

Chinasoft является провайдером IT-сервисов и технологических решений для бизнеса частных предприятий и госорганизаций. В частности, компания предоставляет управленческие и технологические решения, тестирует внутренние системы и продукты, осуществляет консалтинг в области кадровой политики и больших данных, разрабатывает собственное ПО, проводит анализ эффективности бизнес-процессов и многое другое. Оказание услуг осуществляется на базе многофункциональной платформы JointForce.

Также Chinasoft является облачным брокером. Компания оказывает услуги облачного консалтинга — помогает организациям встать на путь цифровой трансформации, мигрировать в облако, наладить рабочие процессы в случае использования гибридного облака, управлять и пользоваться облачными сервисами и ПО. Основными партнерами Chinasoft являются облачные платформы Huawei Cloud, Tencent Cloud, Ali Cloud. Оказание услуг осуществляется на базе платформы CloudEasy.

С недавнего времени Chinasoft активно занимается разработкой и внедрением интеллектуальных систем, в основе которых лежит технология IoT, создавая «умные» решения для предприятий финансовой, транспортной, промышленной, строительной сфер, а также «умные» решения для обновления городской инфраструктуры. Компания предлагает клиентам различные сценарии цифровизации в зависимости от индустрии на базе своей новой платформы OpenHarmony.

С момента выхода на биржу бизнес Chinasoft продемонстрировал 200-кратный рост. В 2003–2021 гг. среднегодовые темпы роста выручки компании составили 30%. В 2022–2024 гг. прогнозируется рост выручки в среднем на 20% в год.

Источник: данные компании, Reuters

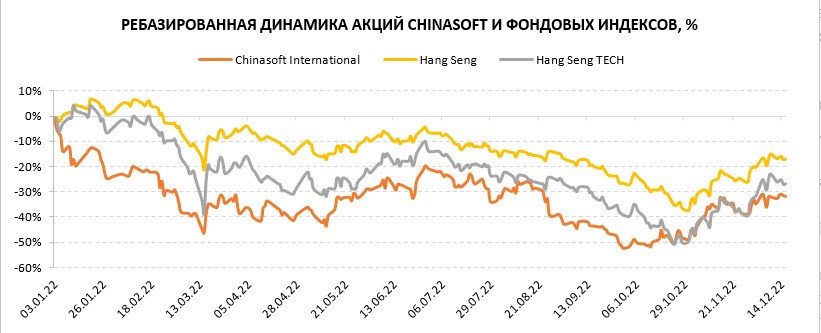

В текущем году акции Chinasoft выглядят слабее широкого рынка, что отчасти обусловлено низкой капитализацией, а потому и более высокой волатильностью. В периоды турбулентности инвесторы обычно отдают предпочтение крупным стабильным компаниям и избавляются от потенциально рисковых бумаг.

Источник: Reuters

к содержанию ↑Перспективы и риски

Облачный бизнес Chinasoft является наиболее перспективным направлением и в ближайшее время сохранит за собой статус ключевого драйвера роста доходов. Отрасль облачных вычислений в Китае не входит в число жестко регулируемых, что обусловлено стратегическим интересом государства. В 2021 году в КНР вступил в силу закон о безопасности данных, согласно которому госорганизации должны перенести все рабочие процессы в частное закрытое облако (т. е. государственное облако). Частный бизнес также активно мигрирует в облако и предъявляет высокий спрос на облачные сервисы, двигаясь по пути цифровой трансформации.

В меру стабильный рост финансовых результатов Chinasoft гарантирован крупнейшими клиентами, сотрудничество с которыми с высокой вероятностью продолжится и в будущем только расширится. По итогам 1П 2022 на долю 5 и 10 крупнейших клиентов Chinasoft пришлось 70,5% и 77,5% совокупной выручки соответственно. Среди ключевых клиентов Chinasoft — Huawei, Ping An, Tencent, Alibaba. Активно расширяется сотрудничество с компаниями China Mobile, China Telecom, Baidu. В числе новых и крайне перспективных клиентов — ByteDance, JD.com, Meituan.

Основной спрос в сфере облачных вычислений в Китае, как и в мире в целом, приходится на сервисы облачной инфраструктуры (решения типа IaaS и PaaS), необходимые для миграции в облако и увеличения масштаба пользования сервисами. Сферу облачной инфраструктуры в стране в основном делят между собой четыре провайдера, которые как раз и являются крупными клиентами Chinasoft: Ali Cloud с долей 36%, Huawei Cloud с долей 19%, Tencent Cloud с долей 16%, Baidu AI Cloud с долей 9%. Рост облачных доходов бигтехов является залогом роста выручки Chinasoft.

Отдельно стоит отметить именно сотрудничество Chinasoft с Huawei, которая является лидером в Китае по части создания инфраструктуры для государственного облака. Huawei Cloud предоставляет сервисы по модели XaaS (Everything as a Service), что как раз актуально для госсектора, поскольку проблема планирования IT-бюджета в госструктурах стоит очень остро. Вероятно, доля Huawei Cloud на рынке сервисов облачной инфраструктуры еще сможет увеличиться.

Основной потенциал для дальнейшего развития Chinasoft видит именно в регионе материкового Китая, где сконцентрирован ее основной бизнес. Но компания расширяет присутствие на международной арене и на текущий момент обслуживает клиентов более чем в 30 странах в регионах АТР, Северной Америки, Европы, Латинской Америки.

Основным риском для бизнеса Chinasoft, на наш взгляд, является длительное восстановление экономической активности и темпов роста ВВП Китая даже в случае отмены антиковидных ограничений. Также сохраняются и геополитические риски. Причем указанным рискам подвержены в первую очередь клиенты Chinasoft, что негативно отражается на показателях последней.

В 2022 году затраты организаций на облачную инфраструктуру в Китае существенно замедлили свой рост по сравнению с прошлым годом из-за весеннего локдауна и сохранения антиковидных ограничений. По данным Canalys, в 1Q рост затрат составлял 21% г/г, но во 2Q он замедлился до 11% г/г, а в 3Q и вовсе до 8% г/г. Это рекордно низкие темпы роста отрасли с момента начала расчета данного показателя. Причем китайский рынок значительно отстает от глобального, который вырос в 3Q на 28% г/г. Очевидно, что на фоне неопределенности китайские предприятия снижают масштаб инвестиций в облачные сервисы и даже могут ставить свои IT-проекты на паузу. На этом фоне бигтехи не избежали того, что рост их облачной выручки также замедлился.

Помимо этого, некоторые техгиганты (Tencent, Alibaba, Baidu) находятся под жестким контролем регуляторов. Другие же (Huawei, China Mobile, China Telecom) — под санкциями США, что ограничивает их деятельность за рубежом. Huawei на текущем этапе активно переориентируется с международных поставок аппаратного обеспечения на поставки ПО и облачных решений на внутренний рынок после внесения в черный список в США, Европе и ряде других стран. По этой причине динамика финансовых показателей Huawei остается весьма неопределенной.

В 2021 году маржа Chinasoft несколько снизилась, и по итогам 2022 года тенденция сохранится. Это обусловлено сокращением размера государственных субсидий в пользу Chinasoft и последующим ростом затрат на R&D. Вместе с этим компания пытается контролировать рост штата и административные издержки. По состоянию на конец 1П 2022 в штате числятся 91,1 тыс. сотрудников, это на 9% выше прошлогоднего уровня, но ниже, чем 92 тыс. на конец 2021 года.

Chinasoft выплачивает дивиденды, но данный фактор мы не считаем определяющим для инвестиционного кейса компании. По итогам 2021 года Chinasoft выплатила дивиденд в размере HKD 0,0323 на акцию (менее 10% чистой прибыли), дивдоходность составила около 0,5%. От промежуточных дивидендов за 1П 2022 компания отказалась. Ожидаем, что дивдоходность за 2022 год будет на уровне прошлого года.

к содержанию ↑Финансовые показатели и прогнозы

По результатам 1П 2022 выручка Chinasoft увеличилась на 20% г/г и впервые в истории преодолела рубеж 10 млрд юаней. В сегменте Technical Professional Services Group, в рамках которого Chinasoft оказывает услуги крупнейшим китайским и международным корпорациям, выручка выросла на 23% г/г и составила 9,1 млрд юаней. В свою очередь, в сегменте Internet IT Services Group, в рамках которого компания оказывает услуги государственным организациям, табачным компаниям и малому бизнесу, выручка показала нулевую динамику и составила 968 млн юаней.

В связи с ростом себестоимости на 25% г/г, что выше темпов роста выручки, валовая маржа снизилась на 2,7 п. п., до 24,8%. Валовая прибыль составила 2,5 млрд юаней. За полугодие чистая прибыль показала прирост на 10% г/г, до 571 млн юаней, а чистая маржа уменьшилась на 0,5 п. п., до 5,7%. Разводненная прибыль на акцию составила 0,19 юаня против 0,18 юаня за аналогичный период прошлого года.

| Финансовые показатели, млн CNY | 1П 2022 | 1П 2021 | Изм. (Y/Y) |

| Выручка | 10 025 | 8 341 | 20% |

| Валовая прибыль | 2 482 | 2 294 | 8% |

| EBITDA | 943 | 836 | 13% |

| Чистая прибыль | 571 | 517 | 10% |

| Развод. EPS, CNY | 0,187 | 0,178 | 4% |

Источник: данные компании

Как ожидается, в 2022–2024 гг. среднегодовые темпы роста выручки Chinasoft составят около 20%. Темпы роста операционной прибыли, чистой прибыли и EBITDA в 2022 году окажутся невысокими, в пределах 10% г/г, в связи с резким ростом операционных затрат, но в 2023 году рост вновь ускорится до уровня прошлых лет.

Долговая нагрузка Chinasoft останется на низком уровне, а чистый долг останется отрицательным. После резкого скачка капзатрат в 2021 году в ближайшие годы они будут расти невысокими темпами.

| Финансовые показатели, млн CNY | 2019 | 2020 | 2021 | 2022E | 2023E | 2024Е |

| Выручка | 12 042 | 14 101 | 18 398 | 22 450 | 26 971 | 32 108 |

| Валовая прибыль | 3 583 | 4 118 | 4 904 | 5 615 | 6 750 | 8 149 |

| Скорр. EBITDA | 1 159 | 1 442 | 1 550 | 1 595 | 1 923 | 2 303 |

| Операционная прибыль | 961 | 1 113 | 1 225 | 1 279 | 1 535 | 1 907 |

| Чистая прибыль | 755 | 955 | 1 137 | 1 266 | 1 494 | 1 813 |

| Развод. EPS, CNY | 0,30 | 0,36 | 0,38 | 0,42 | 0,48 | 0,59 |

| Денежные средства и эквиваленты | 2 526 | 3 787 | 5 556 | 5 881 | 6 384 | 7 334 |

| Валюта баланса | 10 745 | 13 087 | 16 902 | 18 509 | 20 658 | 23 458 |

| Чистый долг | -51 | -1 695 | -3 168 | -4 094 | -4 955 | -5 743 |

| Операционный денежный поток | 754 | 1 152 | 962 | 828 | 848 | 951 |

| Капитальные затраты | 105 | 162 | 437 | 442 | 492 | 468 |

| Свободный денежный поток | 650 | 934 | 483 | 386 | 356 | 483 |

| Скорр. маржа EBITDA, % | 9,6% | 10,2% | 8,4% | 7,1% | 7,1% | 7,2% |

| Чистая маржа, % | 6,3% | 6,7% | 6,2% | 5,6% | 5,5% | 5,6% |

| ROA, % | 7,1% | 8,0% | 7,6% | 6,2% | 7,2% | 8,0% |

| ROE, % | 12,1% | 12,6% | 11,2% | 10,1% | 10,9% | 11,9% |

Источник: Reuters

к содержанию ↑Оценка

Для прогнозирования стоимости акций Chinasoft мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам. Целевая стоимость акций представляет собой среднее арифметическое оценок по двум методикам.

Оценка по прогнозным мультипликаторам P/E и EV/EBITDA относительно аналогов предполагает целевую капитализацию HKD 33 млрд (CNY 29,5 млрд) и целевую стоимость акций HKD 10,80 на конец 2023 года.

Оценка по собственным историческим мультипликаторам P/E NTM (14,6х) и EV/EBITDA NTM (10,9х) формирует целевую капитализацию HKD 25 млрд (CNY 22,3 млрд) и целевую стоимость акций HKD 8,20.

Комбинированная целевая цена на конец 2023 года составляет HKD 9,50 с потенциалом 41,8% к текущей цене. Исходя из апсайда, мы присваиваем рейтинг «Покупать» акциям Chinasoft.

Средневзвешенная целевая цена акций Chinasoft по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, HKD 9,40 (апсайд — 40,3% от текущих уровней), а рейтинг акций эквивалентен 5,0 (где 5 — Strong Buy, 1 — Strong Sell).

Оценка целевой цены акций Chinasoft аналитиками China Merchants Securities составляет HKD 10 («Покупать»), Nomura — HKD 9,90 («Покупать»), Credit Suisse (Non-Japan Asia) — HKD 8,80 («Покупать»), China International Capital Corporation — HKD 8,50 («Держать»), CCB International Securities — HKD 8,20 («Покупать»), CMB International Global Markets — HKD 7,80 («Покупать»).

| Компании-аналоги | P/E 2023Е | EV/EBITDA 2023Е |

| Chinasoft International | 13,31 | 9,11 |

| NARI Technology | 21,37 | 15,21 |

| GDS Holdings | NA | 13,43 |

| Thunder Software Technology | 38,49 | 33,53 |

| TravelSky Technology | 25,19 | 11,50 |

| Newland Digital Technology | 16,21 | 9,64 |

| Venustech Group | 21,08 | 16,50 |

| China TransInfo Technology | 18,88 | 12,80 |

| Chindata Group Holdings | 22,29 | 7,87 |

| Медиана по аналогам | 21,37 | 13,11 |

| Показатели для оценки | Чистая прибыль 2023Е | Скорр. EBITDA 2023Е |

| Chinasoft International, млн CNY | 1 494 | 1 923 |

| Целевая капитализация Chinasoft International, млн CNY | 31 917 | 27 157 |

Источник: Reuters, расчеты ФГ «Финам»

| Показатель | Значение |

| Целевая капитализация (по аналогам) — вес 50% | HKD 33,0 млрд (CNY 29,5 млрд) |

| Целевая капитализация (по собственным мультипликаторам) — вес 50% | HKD 25,0 млрд (CNY 22,3 млрд) |

| Комбинированная целевая капитализация | HKD 29,0 млрд (CNY 25,9 млрд) |

| Целевая EV | HKD 26,8 млрд (CNY 24,0 млрд) |

| Целевая цена | HKD 9,50 |

| Потенциал роста | 41,8% |

| Количество акций в обращении, млн | 3 056 |

| Чистый долг (1П 2022), млн CNY | -1 963 |

| Доля меньшинства (1П 2022), млн CNY | 22 |

| Курс CNY/HKD | 1,1178 |

Источник: данные компании, Reuters, расчеты ФГ «Финам»

к содержанию ↑Технический анализ

С октябрьских минимумов акции Chinasoft выросли уже на 50%. Если акциям удастся пробить сопротивление на уровне HKD 7,20 и выйти из треугольника, то ближайшей целью станут уровни HKD 7,70 и HKD 8,00.

Источник: Tradingview.com

Добавить комментарий