Курс рубля

Курс рубля в 2019 году: девальвационные риски преобладают. По оценке Центробанка, профицит счета текущих операций платежного баланса РФ в январе-ноябре 2018 г. составил 104,3 млрд долл., превысив максимальный исторический уровень в истории постсоветской России – в 2008 г. сальдо текущего счета за год составило 103,9 млрд. долл. Впрочем, стремительное снижение цен на нефть в 4-ом квартале 2018 года повлекло за собой пересмотр прогнозов по величине профицита текущего счета в 2019 году в сторону понижения. Например, сейчас ЦБ РФ ожидает увидеть его в размере 71 млрд долл. Тем не менее, даже пересматриваемые значения выглядят заметно выше, чем, например, в 2016-2017 гг., когда профицит текущего счета составил соответственно 25 и 33 млрд долл. Таким образом, можно предположить, что со стороны фундаментальных факторов (высокий профицит счета текущих операций) поддержка для рубля останется в 2019 г. крепкой.

Однако положительное сальдо текущего счета платежного баланса является источником не только накопления международных резервов страны, но и финансирования вывоза из нее капитала. Из-за того, что Центробанк с августа этого года не осуществлял покупку долларов на открытом рынке в рамках бюджетного правила, значительно возрос отток капитала частного сектора из РФ (связанный как с погашением внешних обязательств, так и приобретением финансовых активов за рубежом), что привело к снижению темпов накопления резервов. Так, в июле-ноябре 2018 г. сальдо финансовых операций частного сектора с нерезидентами, по предварительной оценке, достигло 45,7 млрд долл. (за первое полугодие 12,8 млрд долл.), тогда как международные резервы приросли за эти пять месяцев на 6,8 млрд долл. (против 30,6 млрд долл., зафиксированных в первом полугодии 2018 г.).

Однако положительное сальдо текущего счета платежного баланса является источником не только накопления международных резервов страны, но и финансирования вывоза из нее капитала. Из-за того, что Центробанк с августа этого года не осуществлял покупку долларов на открытом рынке в рамках бюджетного правила, значительно возрос отток капитала частного сектора из РФ (связанный как с погашением внешних обязательств, так и приобретением финансовых активов за рубежом), что привело к снижению темпов накопления резервов. Так, в июле-ноябре 2018 г. сальдо финансовых операций частного сектора с нерезидентами, по предварительной оценке, достигло 45,7 млрд долл. (за первое полугодие 12,8 млрд долл.), тогда как международные резервы приросли за эти пять месяцев на 6,8 млрд долл. (против 30,6 млрд долл., зафиксированных в первом полугодии 2018 г.).

Для того, чтобы переломить данную тенденцию, Банк России принял решение вернуться с января 2019 г. на валютный рынок в качестве покупателя. Возобновление интервенций ухудшит сложившуюся картину на рынке валютной ликвидности за счет дополнительного оттока средств в рамках бюджетного правила. Дополнительную озабоченность вызывает стремление осуществить отложенные (с августа по декабрь 2018 г.) покупки валюты в объеме 31 млрд долл. (впрочем, регулятор заявляет, что будет проводить их постепенно, в течение трёх лет). При этом нельзя исключать, что из-за неопределенности по санкциям (которые, по-видимому, постепенно становятся фактором постоянного действия для России) и роста доходностей на развитых рынках, вывоз капитала частным сектором и в 2019 г. останется повышенным. В целом, на наш взгляд, комбинация этих двух факторов – возвращения Центробанка на рынок в качестве покупателя долларов и сохранения повышенного спроса на валюту на опасениях новых санкций – определит в 2019 г. ситуацию, при которой баланс рисков для курса рубля будет смещен в сторону снижения.

Ключевая ставка ЦБ РФ: тренд на умеренное повышение… 2018 год ознаменовался окончанием цикла смягчения денежно-кредитной политики (ДКП) в России, длившегося с 2015 г. За это время ключевая ставка была понижена регулятором почти до нейтрального уровня (7,25%), однако, рост рисков ускорения инфляции выше цели 4%, а также всплески волатильности на финансовых рынках заставили ЦБ сначала прекратить снижение ставки, а затем и вовсе два раза повысить ее до уровня 7,75%. Центробанк не исключает возвращения к смягчению ДКП в конце 2019 г., необходимой предпосылкой для этого, по-видимому, будет являться прохождение инфляцией своего пика (6% по оценкам регулятора) и дальнейшее ее уверенное замедление. Основной вопрос состоит в том — какого уровня достигнет к тому моменту ключевая ставка? Наш базовый прогноз предполагает, что в целях обеспечения лучшего контроля над инфляционными рисками Банк России повысит ставку до 8,5% по итогам 2019 г. В стрессовом сценарии регулятор начнет гасить пожар на финансовом рынке (связанный с объявлением жестких санкций и/или крутым падением цен на нефть) в том числе и за счет резкого повышения ключевой ставки, в результате чего ее уровень достигнет двузначных значений.

… что повлечет за собой дальнейший рост ставок по депозитам. Максимальная процентная ставка в российских рублях 10 кредитных организаций, привлекающих наибольший объём депозитов физических лиц, снизилась в мае 2018 г. до отметки 6,3%. Так дешево деньги в истории постсоветской Росси не стоили никогда. Тем не менее, разворот тренда в ДКП привел к отскоку вверх от минимумов примерно на 1 п. п. к концу года. Мы полагаем, что ключевая ставка в 2019 г. будет повышаться, кроме того, росту доходности вкладов будет, по всей видимости, способствовать и повышение инфляционного давления в экономике. Глобальный тренд на рост долларовых ставок в 2019 г. должен найти свое отражение и в повышательной динамике процентных ставок по долларовым депозитам в российских банках.

к содержанию ↑Сектор ОФЗ: вернутся ли нерезиденты?

В 2018 году произошло изменение характера действий нерезидентов на российском рублевом долговом рынке. Сворачивание ими активности на аукционах Минфина РФ по новым размещениям ОФЗ и постепенное сокращение позиций привели к тому, что первую скрипку на рынке стали играть локальные инвесторы. В результате, изменилась модель ценообразования на рынке: теперь уровень ставок на денежном рынке и размер ключевой ставки ЦБ РФ стали играть не просто важную, но, по сути, определяющую роль. Итогом трех выраженных ценовых просадок (в апреле, июне и августе), связанных как с санкциями, так и со снижением глобального аппетита к риску, стало то, что кривая ОФЗ по доходности стала торговаться с премией к ключевой ставке. Например, доходность 10-летних бумаг сейчас составляет около 9%. Если США введут запрет на покупку нового российского долга, то многое будет зависеть от того, что нерезиденты будут делать со своими текущими портфелями. Отметим, что потенциал дальнейшего снижения их позиций велик — так, даже после сокращения иностранные инвесторы контролируют четверть рынка ОФЗ. Если смотреть ретроспективно, то доходности самых «дальних» бумаг даже в моменты масштабного выхода нерезидентов никогда не превышали уровень ключевой ставки более чем на 3 п. п. По-видимому, именно здесь расположен уровень поддержки для рынка. Если же жесткие санкции введены не будут и «токсичность» российского долга в глазах глобальных инвесторов уменьшится, они должны будут обратить внимание на один из самых высоких в сегменте развивающихся рынков реальный уровень доходности ОФЗ.

Факторы 2018 года продолжат своё действие в секторе российских инвалютных долгов. Вследствие роста доходности базового актива и расширения риск-премии на Россию отечественная суверенная кривая евробондов нарастила в доходности около 1 п. п. по итогам 2018 г. Пока нет оснований полагать, что направление действия данных факторов изменится в наступающем году. Несмотря на близость к нейтральному уровню, ФРС США продолжит, по-видимому, цикл подъема ставок. Потенциальное введение ограничений на покупку нового российского долга будет в той или иной степени учтено в ценах российских долларовых долгов. Хотя Россия может позволить себе и вовсе обойтись без новых долларовых размещений в 2019 г. (что позволит избежать давления на вторичный рынок), пока не очень понятно, как иностранные инвесторы (контролирующие сейчас половину рынка евробондов в России) отреагируют на санкции. Если же никакие ограничения на российский долг введены не будут, то необходимо отметить, что, например, в отличие от ОФЗ, российские евробонды не выглядят дешево относительно своих аналогов с развивающихся рынков. В общем, на наш взгляд, баланс рисков смещен в сторону дальнейшего роста доходностей в сегменте. Наш базовый прогноз предполагает, что максимальная доходность на кривой долларовых обязательств Минфина РФ (выпуск с погашением в 2047 г.) достигнет по итогам 2019 г. отметки 6,5% (сейчас — 5,7%).

к содержанию ↑Что показывает макроанализ

Что касается акций, то с позиций макроанализа лучше рынка будут смотреться компании с экспортной выручкой и невысокими долгами. Инвестиции в эмитентов, ориентированных на внутренний спрос, будут в большей степени вопросом цены.

Мы ожидаем некоторого ослабления экономической сферы в следующем году на фоне повышения налогов, процентной ставки, а также увеличения уровня безработицы в результате пенсионной реформы. Согласно консенсус-прогнозам Reuters, в 2019 году предполагается замедление темпов роста прибыли у компаний, входящих в индекс Московской Биржи, но в целом ожидания остаются умеренно благоприятными. По норме выплат ожидается дальнейший прогресс – с 45% 2018П до 48% в 2019, дивидендная доходность прогнозируется в районе 6,2% 2018П и 6,0% 2019П.

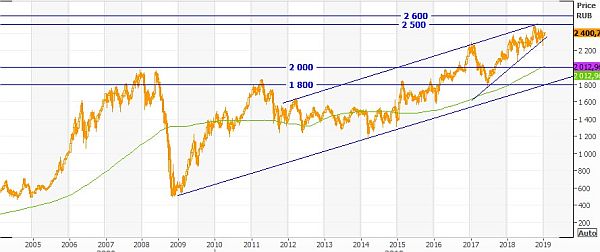

Оценка российского рынка по мультипликаторам достаточно нетребовательная: медианный P/E 2018П и 2019П по компаниям составляет 6,5х и 6,2х соответственно, но это объясняется санкционными рисками, которые вкупе со снижением цен на нефть и ростом стоимости денег могут помешать индексу МосБиржи заметно превзойти исторические максимумы. Наиболее вероятным сценарием мы видим «боковик» в диапазоне 2000-2500 пунктов.

Замедление мировой экономики, и особенно снижение темпов роста экономики Китая в случае обострения торговых войн могут привести к снижению спроса на промышленные металлы, углеводороды и прочие сырьевые товары в 2019 году.

Заключенное в декабре новое соглашение ОПЕК+ радикально не переломило ситуации, при которой темпы роста спроса отстают от темпов роста нефтедобычи. И, видимо, уже вскоре параметры соглашения придется пересматривать.

к содержанию ↑Ситуация по отраслям

На фоне возможного дальнейшего ослабления рубля в условиях продолжения расширения санкций нефтяной отрасли удастся обеспечить успешное прохождение года, хотя успех 2018 года повторить вряд ли удастся.

Из компаний сектора перспективными в этом году остаются, на наш взгляд, «Газпром нефть» и «Лукойл» (целевые цены на 12 месяцев 425 и 6000 рублей соответственно). «Газпром нефть», несмотря ни на что, сможет наращивать запасы, нефтедобычу, переработку и расширять сбытовую сеть. «Лукойл», погасив казначейские акции, объявил программу «бай-бэк» на 3 млрд долларов, которую намерен ускоренным образом завершить до конца следующего года. Эти факторы будут поддерживать котировки акций компаний независимо от внешних обстоятельств.

Металлургический и горнодобывающий сектора, не имеющие общего картеля по типу ОПЕК, более уязвимы к падению спроса. Черная металлургия, например, находится в рецессии уже с октября, и, хотя эти компании сегодня недооценены, до разворота входить в их капитал рискованно. Однако, когда снижается спрос на промышленные металлы, растет спрос на драгметаллы и акции компаний, с ними связанных. В частности, на фоне общего снижения мы видим рост в акциях «Норильского Никеля», «Полиметалла» и «Полюса».

Из компаний сектора интересными представляются «Полюс» и «Алроса» (целевые цены на 12 месяцев 6200 и 125 рублей соответственно). Последняя, являясь глобальным лидером в добыче алмазов, остается фундаментально недооцененной. А «Полюс» в среднесрочной перспективе может показать значительный рост результатов. На фоне ослабления рубля и позитивной динамики в золоте, компания начинает получать отдачу от запуска в этом году на полную мощность Наталкинского месторождения, и у нее остается еще несколько лет до начала масштабных инвестиций в разработку Сухого лога.

В банковской отрасли мы ожидаем увидеть умеренный рост активов, кредитования, комиссий, хотя в 2019 году риски снижения маржи и качества активов могут стать острее. Повышение Центробанком процентной ставки увеличит стоимость фондирования. Не у всех банков будет возможность соразмерно поднять ставки на кредиты, и снижение чистой процентной маржи в следующем году довольно вероятно. Кредитный риск также будет актуален, и мы рекомендуем делать ставку на банки с высоким «запасом прочности». По этим двум критериям мы считаем «Сбербанк» предпочтительным вариантом, и с учетом других характеристик – высокой рентабельности и постепенного повышения норм выплат, акции госбанка остаются нашим фаворитом в банковской отрасли. Мы ожидаем роста дивидендных выплат по итогам 2018-2019 гг. как за счет повышения прибыли, так и за счет увеличения норм выплат. Платеж акционерам за 2018 год, по нашим оценкам, составит 15 руб. (+25% г/г) с доходностью 7,8% по обыкновенным акциям и 9,0% по привилегированным.

В секторе электроэнергетики стоит обратить внимание на высокодивидендные бумаги. В генерации мы отмечаем Юнипро и Энел Россия, у которых самые высокие нормы выплат. В электросетевом комплексе выбор шире. По нашим оценкам, лучшую дивидендную доходность могут показать бумаги ФСК (10,7%), МРСК Центра и Приволжья (15,1%), Волги (14,0%), Центра (9,8%) и «префы» Ленэнерго (13,2%). Публикация годовых отчетов по прибыли по РСБУ и МСФО даст больше определенности по выплатам в следующем сезоне и может стать катализатором роста этих акций. Ключевым риском на текущий момент мы видим тенденцию к увеличению резервов по дебиторской задолженности.

Ритейл на данном этапе мы считаем рискованным вариантом, так как ключевые проблемы – усиление конкуренции и вялый рост потребительского спроса, остаются актуальными на сегодняшний день. Крупнейшие федеральные ритейлеры – Х5 и Магнит, продолжат экспансию в этом году. Х5 объявил о планах открыть около 2 тыс. новых магазинов в сравнении с 2,5 тыс. точек в 2018 и рекордными 2,93 тыс. в 2017. Магнит пока не обозначил инвестиционную программу на 2019 год, но исходя из новой стратегии компании количество новых торговых точек без учета аптек и бакалейных лавок может оказаться на сопоставимом с прошлым годом уровне или даже превысить его. У двух главных конкурентов – Х5 и Магнита, в приоритете остается доля рынка, а не наращивание денежного потока, и пока мы считаем акции ритейла спекулятивным вариантом.

Детский мир сморится лучше продуктовых компаний, как по динамике прибыли и сопоставимым продажам, так и по дивидендному профилю. По итогам 2018 года ритейлер по прогнозам выйдет на рекордную прибыль 6,6 млрд. руб., показав рост на 38% благодаря открытию новых магазинов, положительной динамике сопоставимых продаж и оптимизации расходов. Вместе с тем, компании вряд ли удастся сохранить столь высокую динамику прибыли, и в 2019 году ожидается замедление темпов роста до 13%. Выставление обязательной оферты миноритарным акционерам при продаже контрольной доли по средневзвешенной за последние 6 месяцев цене не станет катализатором к переоценке в большую сторону, так как в этом периоде бумаги DSKY торговались примерно в районе текущих уровней. Акции Детского мира на наш взгляд адекватно оцениваются рынком.

к содержанию ↑Самые интересные представители IT индустрии

В 2019 году самыми интересными представителями российского телекоммуникационной индустрии будут три компании – Яндекс, МТС и Ростелеком.

Яндекс – крупнейшая по рыночной капитализации российская компания сектора информационных и телекоммуникационных технологий. Капитализация компании составляет 547 миллиардов рублей. Яндекс опережает других игроков телекоммуникационного сектора как по рыночной капитализации, так и по темпам прироста выручки, хотя уступает и МТС, и Ростелекому по абсолютной величине выручки. Сейчас стоимость акций Яндекса находятся вблизи минимумов 2018 года. На пике стоимости рынок оценивал акции на 35% дороже, а поскольку фундаментально бизнес компании хуже не стал, потенциал роста очевиден.

У компании два важнейших новых направления роста. Во-первых, это Яндекс.Такси, — лидер российского рынка агрегации предложений такси. Во-вторых, это платформа Беру.ру – созданный совместно со Сбербанком маркетплейс, претендующий на лидерство на рынке электронной коммерции. К сожалению, несмотря на энтузиазм рынка по поводу этих новых направлений, сами по себе они не настолько велики. Лишь в перспективе трёх лет Яндекс сможет догнать по выручке крупнейших российских операторов связи. До сих пор не найдено решение фундаментальной проблемы ограниченности размеров отечественного рынка Интернет-рекламы – а он более, чем на 80% обеспечивает выручку компании. Прогноз стоимости акций Яндекса на конец 2019 года – 2250 рублей.

Мобильные Телесистемы являются и в течение ближайших лет останутся крупнейшей компанией российских ИКТ по показателю выручки – 443 миллиарда рублей в год. Капитализация компании – 470 миллиардов рублей. В ситуации, когда очевидных драйверов роста телекоммуникационной индустрии, и, соответственно, поводов для роста стоимости не просматривается, дальнейшее движение курса будет определяться решением о размерах дивидендов. Наша целевая цена на конец 2019 года – 274 рубля.

Ростелеком» – оператор, который станет главным бенефициаром государственного курса на построение цифровой экономики и замещение импорта. Компания работает во всех сегментах рынка услуг связи и охватывает более 46 миллионов домохозяйств в России. Ростелеком лидирует на рынке широкополосного доступа и платного телевидения: количество абонентов услуг ШПД превышает 13 миллионов, а платного ТВ «Ростелекома» – 10 миллионов пользователей. Однако энтузиазм рынка охлаждает бремя социальной ответственности компании, в частности — задача интернетизации труднодоступных и малонаселённых регионов, о которой регулярно напоминает основной акционер. Наша целевая оценка стоимости обыкновенной акции “Ростелекома” на конец 2019 года составляет 80 рублей.

Источник анализа: ФИНАМ.

Добавить комментарий