Инвестиционная идея

Citigroup является одним из крупнейших в мире финансовых конгломератов. Банк оказывает полный спектр финансовых услуг, включая розничный и корпоративный банкинг, инвестбанкинг, брокерские услуги, услуги по управлению активами.

Мы рекомендуем «Покупать» акции Citigroup с целевой ценой на горизонте 12 мес. на уровне $ 82,7, что предполагает потенциал роста 16,6%.

| Citigroup | |

| Рекомендация | Покупать |

| Целевая цена | $ 82,7 |

| Текущая цена | $ 70,9 |

| Потенциал роста | 16,6% |

* Citigroup вполне неплохо пережил кризисный 2020 г. Банку удалось сохранить выручку на уровне предыдущего года, остаются высокими его показатели достаточности капитала и ликвидности.

* Мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе.

* Преимуществом Citigroup является высокая дивидендная доходность акций. Кроме того, банк, собирается возобновить реализацию программы buyback. Акции банка также относительно дешевы по мультипликаторам. к содержанию ↑

Описание эмитента

Citigroup — один из крупнейших в мире финансовых конгломератов. Банк образован в 1998 г. в результате слияния Citicorp и Travelers Group и в настоящее время оказывает полный спектр финансовых услуг, включая розничный и корпоративный банкинг, инвестбанкинг, брокерские услуги, услуги по управлению активами и др. Кроме того, Citigroup — первичный дилер ценных бумаг казначейства США. Citigroup считается самым глобальным банком в мире, обслуживая порядка 200 млн счетов физических и юридических лиц в 160 странах.

| Основные показатели обыкн. акций | ||||

| Тикер | C | |||

| ISIN | US1729674242 | |||

| Число обыкн. акций, млн | 2 086,7 | |||

| Рыночная кап-я, млрд $ | 148,0 | |||

| Активы, млрд $ | 2 260,3 | |||

| Мультипликаторы | ||||

| P/E 2020 | 13,01 | |||

| P/E 2021П | 10,40 | |||

| P/B | 0,74 | |||

| DY 2021E | 2,79% | |||

| Финансовые показатели, млрд $ | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Выручка | 74,29 | 74,30 | 70,09 | |

| Чистая прибыль | 19,40 | 11,37 | 14,23 | |

| Прибыль на акцию, $ | 8,04 | 4,87 | 6,84 | |

| Дивиденд на акцию, $ | 1,98 | 2,04 | 2,09 | |

| BV на акцию, $ | 70,39 | 73,83 | 78,72 | |

| Финансовые коэффициенты | ||||

| Показатель | 2019 | 2020 | 2021П | |

| NIM | 2,7% | 2,2% | 2,0% | |

| ROE | 10,3% | 5,9% | 7,8% | |

| ROA | 1,0% | 0,5% | 0,7% | |

| C/I | 56,5% | 57,6% | 58,4% | |

| CET1 | 11,8% | 11,8% | 11,7% | |

Капитализация компании составляет $ 148 млрд. Основные крупные акционеры — фонды Vanguard Group (8,08%), BlackRock Institutional Trust (4,43%), State Street Global Advisors (4,26%) и Capital World Investors (2,1%).

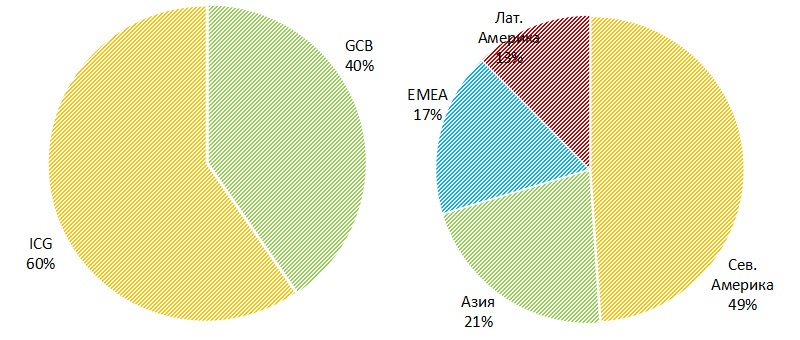

Бизнес Citigroup подразделяется на два основных направления: глобальный потребительский банкинг (Global Consumer Banking, GCB) и группа институциональных клиентов (Institutional Clients Group, ICG). На ICG приходится 60% выручки банка, на GCB, соответственно, 40%. С географической точки зрения операции в Северной Америке обеспечивают почти половину (49%) всех доходов Citigroup, далее идут Азия (21%), регион EMEA (17%) и Латинская Америка (13%).

Распределение выручки Citigroup по сегментам и географиям

Источник: данные компании

Подразделение GCB оказывает полный спектр розничных банковских услуг, а также занимается обслуживанием кредитных и дебетовых карт. Розничная сеть компании состоит из 2 348 отделений в 19 странах. Отметим, что Citigroup является одним из крупнейших эмитентов кредитных карт. В настоящее время банк обслуживает свыше 138 млн карточных счетов, общий объем платежей по которым по всему миру в прошлом году составил $ 476 млрд. Карты выпускаются как под собственным брендом Citi, так и в партнерстве с торговыми сетями и другими компаниями (American Airlines, Costco, Home Depot, Best Buy и Macy’s, Exxon Mobil и др.).

Подразделение ICG обслуживает компании, правительства и фининституты, оказывая им услуги корпоративного кредитования, инвестиционно-банковские и другие финансовые услуги. Кроме того, подразделение занимается торговыми операциями на финансовых рынках, предоставляет брокерские услуги и услуги прайвит-банкинга. Среди клиентов Citigroup числятся порядка 90% компаний, входящих в список Fortune 500, а объем транзакций, ежедневно проходящих через банк, составляет около $ 4 трлн.

В начале года эмитент объявил о создании единого бизнеса по управлению активами Citi Global Wealth, который объединит подразделения по управлению капиталом и обслуживанию институциональных клиентов. Citi Global Wealth будет представлять собой единую интегрированную платформу, обслуживающую клиентов из разных сегментов — от состоятельных до сверхбогатых граждан.

До этого VIP-клиентов, чьи активы превышали $ 100 млн, обслуживало подразделение Citi Private Bank из состава ICG, тогда как операциями с менее состоятельными клиентами (с минимальными остатками на счетах в размере $ 50 тыс.) занималось розничное подразделение. Смысл создания Citi Global Wealth — объединить обслуживание клиентов с разным благосостоянием. Такой подход в целом соответствует новой концепции прайвит-банкинга, подразумевающей привлечение состоятельных клиентов и «выращивание» из них своих миллионеров, зарабатывая по ходу дела на комиссионных.

Отметим, что общий объем клиентского бизнеса Citi Private Bank составляет порядка $ 550 млрд. Подразделение обслуживает более 13 тыс. сверхбогатых клиентов, в том числе 25% всех миллиардеров планеты, а также свыше 1,4 тыс. семейных офисов более чем в 100 странах.

к содержанию ↑Финансовые результаты

Недавно конгломерат Citigroup представил финансовые результаты за IV квартал 2020 г., подведя тем самым итоги крайне непростого для американского и мирового банковского сектора года. Чистая прибыль в октябре — декабре уменьшилась на 7% в годовом выражении, до $ 4,63 млрд, или $ 2,08 на акцию, но уверенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $ 1,35 на бумагу.

Квартальная выручка Citigroup просела на 10,2% в годовом выражении, до $ 16,5 млрд, и оказалась немного меньше консенсус-прогноза. Чистый процентный доход сократился на 12,6%, до $ 10,5 млрд, на фоне снижения показателя чистой процентной маржи на 63 базисных пункта, до 2%. Непроцентные доходы уменьшились на 5,7%, до $ 6 млрд.

Главным драйвером снижения выручки стало подразделение GCB, чьи доходы упали на 13,6%, до $ 7,3 млрд, на фоне продолжающегося негативного воздействия пандемии COVID-19 на потребительскую активность в регионах присутствия банка. Выручка GCB в Северной Америке уменьшилась на 11%, в странах Латинской Америки — на 20%, в Азии — на 15%. При этом подразделение ICG уменьшило выручку лишь на 1%, до $ 9,3 млрд, поскольку ухудшение результатов в инвестбанкинге и корпоративном кредитовании было в значительной степени компенсировано ростом поступлений от торговых операций. В частности, выручка от операций с активами с фиксированной доходностью увеличилась на 6,5%, до $ 3,1 млрд, а выручка от операций с акциями взлетела на 57%, до $ 810 млн.

Дополнительным фактором сокращения прибыли, помимо снижения выручки и роста операционных расходов (на 2,5% до 10,7 млрд), стало повышение эффективной налоговой ставки — до 20%, с 12% в IV квартале 2019 г. Между тем значительную поддержку прибыли оказало высвобождение резервов на возможные потери по ссудам, главным образом в подразделении ICG, на сумму $ 1,5 млрд, что было обусловлено улучшением прогнозов в отношении перспектив глобальной экономики.

Объем активов Citigroup на конец IV квартала составил $ 2,26 трлн, увеличившись на 1,2% относительно предыдущего квартала (рост на 15,8% с начала 2020 г.). Объем кредитов за квартал повысился на 1,3%, до $ 676 млрд, депозитов — на 1,4%, до $ 1,28 трлн. Общий объем резервов на покрытие возможных убытков по кредитам составил $ 25 млрд, или 3,73% от всех выданных займов, уменьшившись с $ 26,4 млрд, или 4%, в III квартале. Тем не менее показатель по-прежнему существенно превышает значение на начало прошлого года ($ 12,8 млрд, или 1,84% от кредитного портфеля).

Коэффициент достаточности базового капитала (CET1) составил 11,8%, что практически соответствует уровню на начало прошлого года. При этом показатель улучшился на 50 базисных пунктов относительно предыдущего квартала.

В отчетном периоде Citigroup вернул акционерам $ 1,1 млрд за счет выплаты дивидендов.

Citigroup: основные финансовые результаты за IV квартал и весь 2020 г. (млн $)

| Показатель | 4К20 | 4К19 | Изменение | 2020 | 2019 | Изменение |

| Выручка | 16 499 | 18 378 | -10,2% | 74 298 | 74 286 | 0,0% |

| Чистый процентный доход | 10 483 | 11 997 | -12,6% | 43 548 | 47 347 | -8,0% |

| Операционные расходы | 10 714 | 10 454 | 2,5% | 42 781 | 42 002 | 1,9% |

| Чистая прибыль | 4 632 | 4 979 | -7,0% | 11 370 | 19 401 | -41,4% |

| EPS, $ | 2,08 | 2,15 | -3,3% | 4,87 | 8,04 | -39,4% |

| Чистая процентная маржа | 2,00% | 2,63% | -0,63 п. п. | 2,15% | 2,67% | -0,52 п. п. |

| Рентабельность активов | 9,80% | 10,60% | -0,80 п. п. | 5,90% | 10,30% | -4,40 п. п. |

| Рентабельность капитала | 0,80% | 0,99% | -0,19 п. п. | 0,51% | 0,98% | -0,47 п. п. |

| Коэффициент C/I | 64,94% | 56,88% | 8,05 п. п. | 57,58% | 56,54% | 1,04 п. п. |

Источник: данные компании

Citigroup: основные показатели отчета о финансовом положении (млрд $)

| Показатель | 31.12.2020 | 30.09.2020 | 31.12.2019 | Изм. к/к | Изм. YTD |

| Активы | 2 260 | 2 235 | 1 951 | 1,2% | 15,8% |

| Кредиты | 676 | 667 | 670 | 1,3% | -3,4% |

| Депозиты | 1 281 | 1 263 | 1 071 | 1,4% | 19,6% |

| BV на акцию, $ | 73,8 | 72,0 | 70,4 | 2,6% | 4,9% |

| Резерв на возможные потери по ссудам, % от кредитного портфеля | 3,73% | 4,00% | 1,84% | -0,27 п. п. | 1,89 п. п. |

| Коэффициент достаточности базового капитала (CET1) | 11,80% | 11,75% | 11,81% | 0,05 п. п. | -0,01 п. п. |

Источник: данные компании

В целом можно сказать, что Citigroup вполне неплохо пережил кризисный 2020 год. Благодаря накопленному до кризиса значительному запасу прочности, устойчивой и диверсифицированной бизнес-модели банку удалось сохранить выручку на уровне предыдущего года, несмотря на сильнейшие экономические потрясения, вызнанные пандемией коронавируса. Хотя чистая прибыль и продемонстрировала при этом заметное снижение из-за необходимости наращивать резервы на возможные потери по кредитам. Текущее финансовое положение банка не внушает опасений. Так, коэффициент достаточности капитала CET1 на уровне 11,8% находится существенно выше регуляторного минимума в 10%, а коэффициент покрытия ликвидности (LCR) составляет существенные 118%. Более того, в прошлом году Citigroup продолжал активно инвестировать в развитие своей инфраструктуры с упором на все большее применение цифровых технологий, в разработку новых продуктов, а также внедрял продвинутые процедуры риск-менеджмента и реализовывал меры по оптимизации издержек. Это позволяет рассчитывать, что банк выйдет из кризиса даже еще более сильным, чем он был до кризиса.

Текущий 2021 год, как ожидается, станет переломным для глобальной экономики. Согласно оценке ОЭСР, мировой ВВП в нынешнем году вырастет на 5,6% после падения на 3,4% в 2020 г. Этому будут способствовать расширение масштабов вакцинирования от коронавируса, что позволит постепенно вернуть экономическую жизнь в мире в нормальное русло и восстановить потребительскую и деловую активность, а также сохраняющаяся сверхмягкая монетарная и фискальная политика в ведущих странах. И банковский сектор, будучи цикличным, должен стать одним из главных бенефициаров данных тенденций.

Между тем восстановление сектора, вероятно, не будет гладким. Процентные ставки в мире, как ожидается, будут оставаться на пониженном уровне в течение еще длительного времени, это продолжит оказывать давление на чистую процентную маржу и процентные доходы банков. В то же время на фоне усиления инфляционных рисков в США в последние месяцы наблюдается существенное увеличение доходностей «трежериз». Если данная тенденция продолжится, не исключено, что Федрезерв будет вынужден приступить к повышению ключевой ставки раньше, чем он сам прогнозирует, и это окажет благотворное влияние на финансовый сектор. Кроме того, на фоне улучшения ситуации в экономике следует ожидать дальнейшего высвобождения резервов на возможные потери по кредитам, что поддержит показатели прибыли.

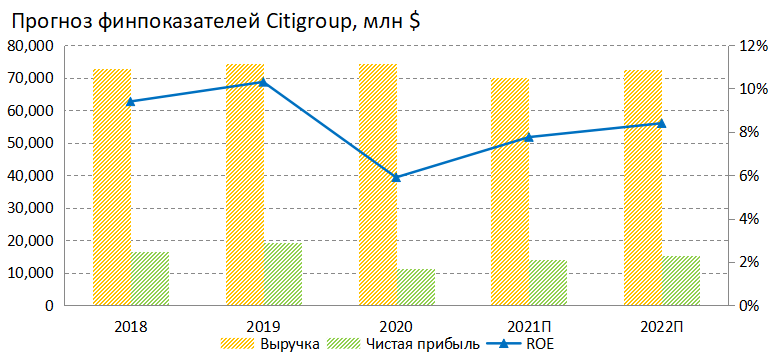

При этом мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе. Ниже представлен наш прогноз финпоказателей банка.

Источник: данные компании, оценки ГК «ФИНАМ»

к содержанию ↑Выплаты акционерам

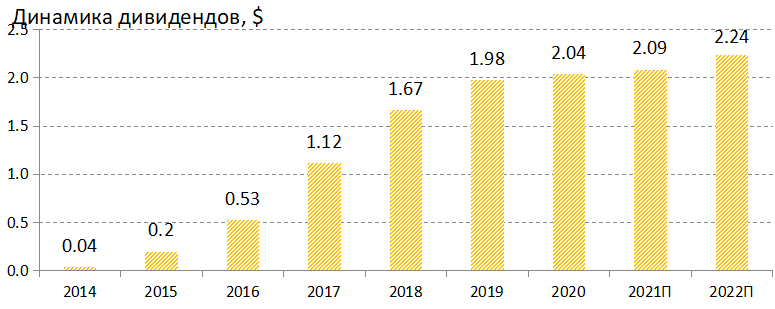

В последние годы Citigroup существенно нарастил дивидендные выплаты. В настоящее время компания выплачивает в виде дивидендов ежеквартально 51 цент на акцию, или $ 2,04 в годовом выражении. При этом дивидендная доходность бумаг Citigroup составляет порядка 2,8% и является одной из самых высоких среди ведущих мировых кредиторов.

Источник: данные компании, прогноз ГК «ФИНАМ»

Помимо этого, Citigroup направляет значительные средства на выкуп собственных акций (buyback). По итогам 2019 г. на эти цели потрачено более $ 17 млрд (с учетом дивидендов общий объем выплат акционерам равнялся $ 22,3 млрд). В 2020 г. объем buyback составил лишь $ 2,9 млрд, поскольку в середине года Федрезерв ввел запрет на обратный выкуп акций банками, а также ограничил дивидендные выплаты в связи с необходимостью сбережения капитала финкомпаниями. Между тем в конце декабря, после проведения очередного раунда стресс-тестов, регулятор заявил, что американские банки могут возобновить реализацию программ выкупа акций в I квартале 2021 г., хотя и с некоторыми ограничениями. В Citigroup рассчитывают возобновить buyback во II квартале, объем выкупа будет определен советом директоров банка.

к содержанию ↑Оценка

Мы оценили Citigroup сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 г. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам P/E и P/BV.

| Прогнозная чистая прибыль за 2021 г., млн $ | 14 232 |

| Целевой коэффициент P/E | 12,65 |

| Оценка по P/E, млрд $ | 179 984 |

| Балансовая стоимость, млн $ | 200 523 |

| Целевой коэффициент P/BV | 0,82 |

| Оценка по P/BV, млн $ | 165 173 |

| Средняя оценка, млн $ | 172 578 |

| На обыкновенную акцию, $ | 82,70 |

Наша оценка справедливой стоимости Citigroup на горизонте 12 мес. составляет $ 172,6 млрд., или $ 82,7 на обыкновенную акцию. Потенциал роста равен 16,6%, рекомендация — «Покупать».

Сравнительные коэффициенты

| Эмитент | Тикер | Кап-я, млрд $ | P/E 2020 | P/E 2021П | P/BV | ROE | Див. дох-ть |

| Citigroup | C | 147 967 | 13,01 | 10,40 | 0,74 | 5,90 | 2,8% |

| Аналоги | |||||||

| JPMorgan Chase | JPM.N | 456 078 | 16,82 | 14,10 | 1,63 | 11,42 | 2,4% |

| Bank of America | BAC.N | 318 346 | 19,70 | 14,53 | 1,17 | 6,52 | 1,9% |

| Wells Fargo | WFC.N | 158 090 | 95,87 | 13,92 | 0,82 | 1,05 | 1,0% |

| Morgan Stanley | MS.N | 148 780 | 12,29 | 13,29 | 1,41 | 15,49 | 1,7% |

| HSBC Holdings | HSBA.L | 118 848 | 30,30 | 11,58 | 0,60 | 3,41 | 2,5% |

| Goldman Sachs | GS.N | 113 764 | 13,42 | 10,78 | 1,19 | 13,21 | 1,5% |

| U.S. Bancorp | USB.N | 80 508 | 17,51 | 13,79 | 1,52 | 10,00 | 3,1% |

| BNP Paribas | BNPP.PA | 75 094 | 9,48 | 11,57 | 0,56 | 6,02 | 2,2% |

| PNC Financial Services Group | PNC.N | 71 829 | 26,56 | 16,07 | 1,33 | 5,49 | 2,7% |

| ING Groep | INGA.AS | 46 441 | 15,67 | 12,70 | 0,71 | 4,49 | 1,2% |

| Barclays | BARC.L | 43 517 | 20,97 | 10,05 | 0,48 | 2,44 | 0,6% |

| Bank of New York Mellon | BK.N | 38 910 | 11,59 | 10,91 | 0,86 | 8,95 | 2,7% |

| Credit Suisse | CSGN.S | 32 274 | 11,55 | 8,15 | 0,69 | 5,49 | 2,4% |

| Natwest Group | NWG.L | 31 309 | 19,32 | 12,65 | 0,54 | 1,06 | 1,5% |

| Standard Chartered | STAN.L | 20 824 | 66,46 | 10,45 | 0,42 | 2,23 | 1,3% |

| Медиана по аналогам | 75 094 | 17,51 | 12,65 | 0,82 | 5,49 | 1,9% |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

Средневзвешенная целевая цена по выборке аналитиков с исторической результативностью прогнозов по данной акции выше среднего составляет, по нашим расчетам, $ 83,2 (апсайд 17,2%), рейтинг акции 3,8 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — рекомендации Strong Sell).

В том числе оценка целевой цены акций банка аналитиками Berenberg составляет $ 70 (рекомендация — «Держать»), Credit Suisse — $ 83 («Выше рынка»), Evercore ISI — $ 67 («На уровне рынка»), Oppenheimer — $ 112 («Выше рынка»), Societe Generale — $ 85 («Покупать»), Wells Fargo Securities — $ 82 («Выше рынка»).

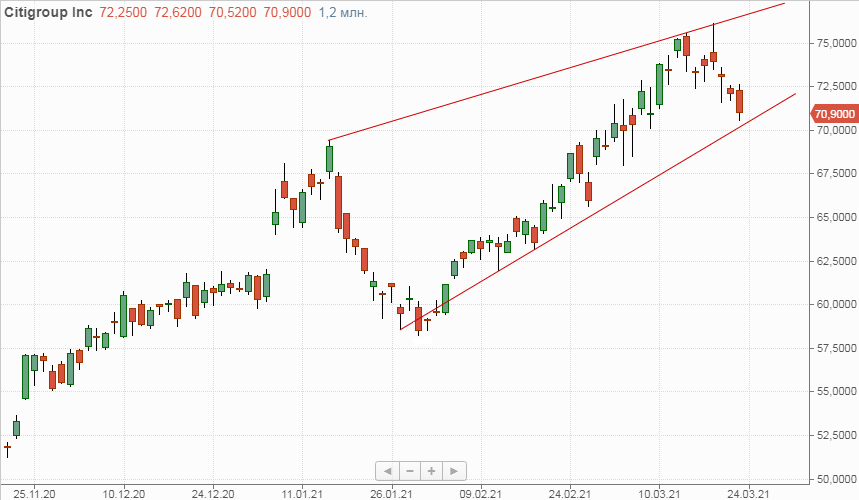

к содержанию ↑Техническая картина

С точки зрения технического анализа на дневном графике акции Citigroup опустились к нижней границе среднесрочного восходящего клина. Ожидаем формирования отскока к верхней границе фигуры, в район $ 77–78.

Источник: www.finam.ru

Добавить комментарий