| Citigroup | |

| Рекомендация | Покупать |

| Целевая цена | $65,0 |

| Текущая цена | $50,2 |

| Потенциал роста | 29,4% |

Прибыль Citigroup упала почти в 4 раза во II квартале из-за влияния коронавируса, в то же время банку удалось нарастить выручку и сохранить довольно высокие показатели достаточности капитала.

Прибыль Citigroup упала почти в 4 раза во II квартале из-за влияния коронавируса, в то же время банку удалось нарастить выручку и сохранить довольно высокие показатели достаточности капитала.

Citigroup имеет большой запас прочности, у компании достаточно ресурсов, чтобы продолжать обслуживать клиентов в текущих кризисных условиях, не ставя под угрозу свою безопасность и устойчивость.

Благодаря существенным инвестициям в IT-инфраструктуру сотрудники банка продолжают работать удаленно с наименьшей потерей эффективности.

Мы считаем, что у Citigroup есть все шансы пройти нынешний кризис с вполне разумными потерями и показать быстрое восстановление после нормализации ситуации.

| Основные сведения | |||||

| ISIN | US1729674242 | ||||

| Рыночная капитализация | $104,55 млрд | ||||

| Активы | $2,23 трлн | ||||

| Финансовые показатели | |||||

| Показатель | 6М20 | 6М19 | |||

| Выручка, млн $ | 20 731 | 18 576 | |||

| Чистая прибыль, млн $ | 2 522 | 4 979 | |||

| Прибыль на акцию, $ | 1,05 | 1,07 | |||

| BV на акцию, $ | 71,52 | 65,55 | |||

| Дивиденд на акцию, $ | 0,51 | 0,45 | |||

| Коэффициенты | |||||

| Показатель | 6М20 | 6М19 | |||

| Tier 1 Capital ratio | 11,2% | 11,9% | |||

| Рентабельность активов | 0,49% | 0,98% | |||

| Рентабельность капитала | 5,2% | 10,2% | |||

Акции Citigroup торгуются с дисконтом по финансовым мультипликаторам по сравнению с аналогами, неплохо смотрятся с точки зрения теханализа.

Мы считаем акции Citigroup по-прежнему привлекательными для инвестиций после распродажи ранее в этом году и рекомендуем их к покупке со среднесрочной целью на уровне $65.

Краткое описание эмитента

Citigroup является одним из крупнейших в мире финансовых конгломератов и оказывает полный спектр финансовых услуг, включая розничный и корпоративный банкинг, инвестбанкинг, брокерские услуги, услуги по управлению активами и др. Кроме того, Citigroup — первичный дилер ценных бумаг казначейства США. Компания обслуживает порядка 200 млн счетов физических и юридических лиц в 160 странах, ее капитализация составляет около $ 105 млрд.

к содержанию ↑Финансовые результаты

Недавно Citigroup представил неоднозначные результаты деятельности за II квартал 2020 г., на который пришелся разгар коронакризиса. Чистая прибыль рухнула на 72,6% в годовом выражении, до $ 1,32 млрд, или 50 центов на акцию, но превзошла среднюю оценку аналитиков Уолл-стрит на уровне 35 центов на бумагу.

При этом квартальная выручка Citigroup увеличилась на 5,4% в годовом выражении, до $19,77 млрд, и превысила консенсус-прогноз на уровне $19,2 млрд. Драйвером роста выручки стало подразделение по работе с институциональными клиентами (ICG), чьи доходы подскочили на 20,7%, до $12,14 млрд, благодаря сильным показателям в сегменте торговых операций с активами с фиксированной доходностью и в инвестбанкинге. При этом доходы розничного подразделения (GCB) понизились на 9,8%, до $7,34 млрд, из-за негативного воздействия пандемии COVID-19 и мер по ее сдерживанию на экономическую активность потребителей.

Главным фактором падения прибыли стал резкий рост резервов на возможные потери по кредитам — на $ 5,60 млрд, по сравнению с увеличением лишь на $ 111 млн во II квартале прошлого года. Между тем операционные расходы составили $ 10,42 млрд, уменьшившись на 0,8% в годовом и на 1,7% в поквартальном выражении благодаря реализации мер по контролю над издержками.

Главным фактором падения прибыли стал резкий рост резервов на возможные потери по кредитам — на $ 5,60 млрд, по сравнению с увеличением лишь на $ 111 млн во II квартале прошлого года. Между тем операционные расходы составили $ 10,42 млрд, уменьшившись на 0,8% в годовом и на 1,7% в поквартальном выражении благодаря реализации мер по контролю над издержками.

Объем активов Citigroup на конец II квартала составил $ 2,23 трлн, увеличившись на 0,6% относительно предыдущего квартала. Объем кредитов снизился на 5%, до $ 685,3 млрд, депозитов — повысился на 4%, до $ 1,23 трлн. Общий объем резервов на покрытие возможных убытков по кредитам достиг $ 26,42 млрд, или 3,89% от всех выданных займов, против $ 12,47 млрд, или 1,82%, во II квартале 2019 г.

Коэффициент достаточности капитала I уровня (Tier I Capital Ratio) остался на достаточно высоком уровне — 11,5%, хотя и снизился с 11,9% в прошлогоднем квартале. При этом показатель улучшился по сравнению с 11,2% в I квартале.

В отчетном периоде Citigroup вернул акционерам $1,1 млрд за счет выкупа акций и выплаты дивидендов.

Финансовые результаты Citigroup за II квартал и 6 месяцев 2020 г.

| Показатель | 2К20 | 2К19 | Изменение | 2К20 | 2К19 | Изменение |

| Выручка, млн $ | 19 766 | 18 758 | 5,37% | 40 497 | 37 334 | 8,47% |

| Операционные расходы, млн $ | 10 415 | 10 500 | -0,81% | 21 009 | 21 084 | -0,36% |

| Чистый процентный доход, млн $ | 11 080 | 11 950 | -7,28% | 22 572 | 23 709 | -4,80% |

| Чистая процентная маржа | 2,17% | 2,67% | -0,50 п. п. | 2,29% | 2,66% | -0,37 п. п. |

| Чистая прибыль, млн $ | 1 316 | 4 799 | -72,58% | 3 838 | 9 509 | -59,64% |

| EPS, $ | 0,50 | 1,95 | -74,36% | 1,56 | 3,82 | -59,16% |

| Рентабельность активов | 0,23% | 0,97% | -0,74 п. п. | 0,36% | 0,98% | -0,62 п. п. |

| Рентабельность капитала | 2,40% | 10,10% | -7,70 п. п. | 3,80% | 10,20% | -6,40 п. п. |

| BV на акцию, $ | 71,15 | 67,64 | 5,19% | |||

| Достаточность капитала 1-го уровня | 11,50% | 11,89% | -0,39 п. п. |

Источник: данные компании, оценки ГК «ФИНАМ»

к содержанию ↑Перспективы

Наш взгляд на дальнейшие перспективы Citigroup остается позитивным, хотя предстоящие месяцы, вероятно, будут трудными, поскольку мировая экономика продолжает страдать от коронавирусной инфекции и принятых правительствами большинства стран мира мер по борьбе с ней. В то же время благодаря хорошей работе в предшествующие годы Citigroup создал необходимый запас прочности с точки зрения доступных объемов ликвидности и достаточности капитала. И хотя неопределенность относительно масштабов и продолжительности влияния вируса на мировую экономику остается высокой, у банка, мы считаем, достаточно ресурсов, чтобы продолжать обслуживать клиентов, не ставя под угрозу свою безопасность и устойчивость.

В настоящее время большая часть персонала Citigroup продолжает работать удаленно, при этом сделанные банком в последние годы существенные инвестиции в IT-инфраструктуру позволяют работникам исполнять свои функции с наименьшим снижением эффективности. Взаимодействие же с клиентами осуществляется, главным образом, по цифровым каналам.

Как результат, мы считаем, что у Citigroup есть все шансы пройти нынешний кризис с вполне разумными потерями. При этом сильный бренд, широкий спектр высококлассных финансовых продуктов и услуг, высочайшие стандарты обслуживания и обширный международный охват должны позволить банку показать быстрое восстановление после победы над коронавирусом, когда экономическая ситуация нормализуется.

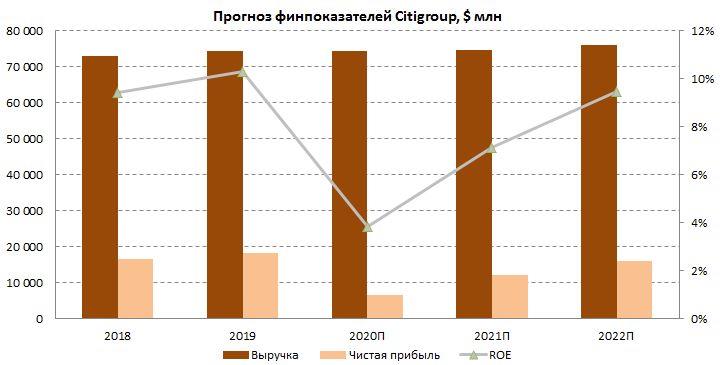

Ниже представлен наш прогноз основных финансовых показателей Citigroup на ближайшие годы.

Источник: данные компании, оценки ГК «ФИНАМ»

Сравнительные мультипликаторы

По коэффициентам P/E Citigroup выглядит несколько дешевле своих аналогов, по P/BV — примерно на их уровне. Учитывая положение Citigroup в отрасли и неплохие долгосрочные перспективы роста, мы считаем, что банк весьма привлекательно оценен по финансовым мультипликаторам.

Сравнение по финансовым мультипликаторам

| Компания | Тикер | Кап-я, млн $ | P/E | Forward P/E | P/BV | P/S |

| JPMorgan Chase | JPM | 299 096 | 13,23 | 15,83 | 1,13 | 2,59 |

| Bank of America | BAC | 201 180 | 11,16 | 12,27 | 0,76 | 2,43 |

| Citigroup | C | 104 548 | 8,67 | 10,77 | 0,55 | 1,39 |

| Wells Fargo | WFC | 102 783 | 28,51 | 21,90 | 0,57 | 1,40 |

| HSBC Holdings | HSBA | 97 127 | 27,15 | 11,34 | 0,51 | 1,84 |

| Morgan Stanley | MS | 82 580 | 9,47 | 10,50 | 0,96 | 1,68 |

| Goldman Sachs | GS | 72 701 | 11,22 | 10,93 | 0,79 | 1,51 |

| U.S. Bancorp | USB | 54 272 | 11,32 | 13,64 | 1,05 | 2,68 |

| BNP Paribas | BNPP | 54 025 | 6,68 | 8,72 | 0,43 | 1,12 |

| PNC Financial Services | PNC | 43 707 | 18,33 | 18,90 | 0,89 | 2,68 |

| Bank of New York Mellon | BK | 31 982 | 7,78 | 9,30 | 0,73 | 2,09 |

| ING Groep | INGA | 29 091 | 5,89 | 8,34 | 0,47 | 1,43 |

| Credit Suisse | CSGN | 26 036 | 6,46 | 8,79 | 0,50 | 0,76 |

| Barclays | BARC | 25 368 | 10,06 | 12,09 | 0,30 | 0,90 |

| Royal Bank of Scotland | RBS | 18 374 | 5,38 | 11,66 | 0,33 | 1,24 |

| Standard Chartered | STAN | 17 568 | 11,66 | 6,94 | 0,35 | 1,20 |

| Медиана | 10,61 | 11,14 | 0,56 | 1,47 |

Источник: Thomson Reuters, оценки ГК «ФИНАМ»

к содержанию ↑Технический анализ

С точки зрения технического анализа на дневном графике акции Citigroup движутся в рамках среднесрочного восходящего канала, немного выше 50-дневной скользящей средней. Ожидаем формирования подъема к верхней границе канала, в район отметки $60.

Мы считаем акции Citigroup привлекательным инструментом для среднесрочных инвестиций. Целевая цена составляет $65.

Добавить комментарий