Краткое описание инструмента

- ETF — это биржевой инвестиционный фонд, копирующий структуру лежащего в его основе индекса и с максимальной точностью повторяющий доходность этого индекса.

- Инструмент FinEx Gold ETF отслеживает динамику цен на золото, при этом торгуется на Московской бирже.

- Инструмент такого рода — простой и удобный способ вложения в актив, максимально приближенный по динамике к ценам на золото, тогда как инвестиции в физический драгоценный металл сопряжены с техническими сложностями и высокими издержками. При этом заявленный уровень расходов у данного ETF составляет 0,45%.

- Золото традиционно является востребованным активом в периоды повышенной политической или экономической неопределенности.

- В 2021 году по мере выхода мировой экономики из текущего кризиса будет восстанавливаться спрос на золото со стороны ювелирной отрасли и технологического сектора.

- Инвестиционный спрос на золото в 2021 году будет сохраняться на высоком уровне ввиду потребности инвесторов в хеджировании рисков и защите сбережений от обесценивания в условиях низких процентных ставок.

| FinEx Gold ETF | |

| Рекомендация | Покупать |

| Целевая цена | 1100,0 руб. |

| Текущая цена | 925,0 руб. |

| Потенциал роста/снижения | 19,0% |

Факторы роста

| Основные сведения | |

| ISIN | IE00B8XB7377 |

| Фондовая биржа | MOEX |

| Дата запуска | 03.09.2013 |

| Валюта | RUB |

| Активы под управлением | $123,86 млн |

| Комиссия за управление | 0,45% |

| Динамика доходности ETF | |

| За 3 месяца | -6,48% |

| С начала года | 42,40% |

| За год | 43,46% |

Золото как актив для вложений традиционно пользуется спросом в периоды повышенной политической или экономической неопределенности. В 2020 году пандемия коронавируса и ее тяжелые экономические последствия заставили участников рынка обратить внимание на драгметаллы, особенно в условиях ультрамягкой монетарной политики ФРС и других центральных банков.

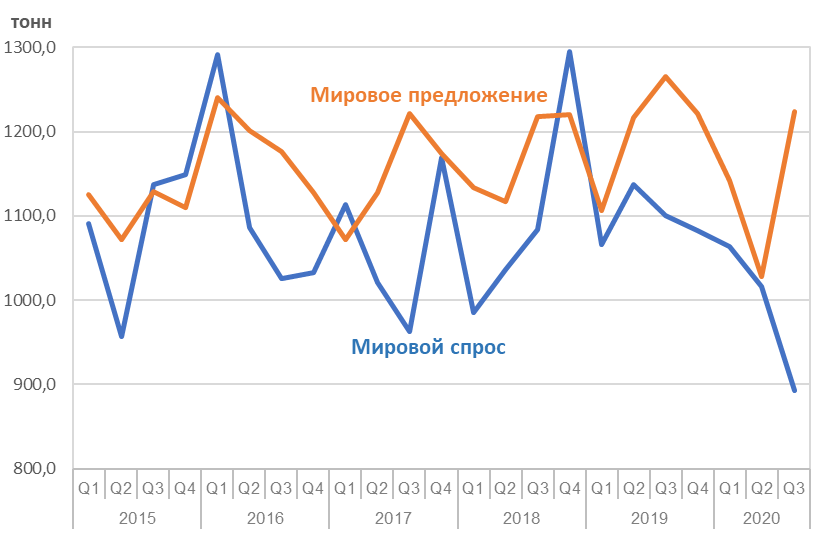

МИРОВОЙ СПРОС НА ЗОЛОТО. За период с первого по третий квартал 2020 года под влиянием пандемии коронавируса мировой спрос на золото сократился на 10% г/г, до 2971,1 тонны. При этом в третьем квартале 2020 года объем спроса достиг минимума за последние 10 лет и составил 892,3 тонны (рис. 1).

Рис. 1. Баланс спроса и предложения на мировом рынке золота

Источник: World Gold Council

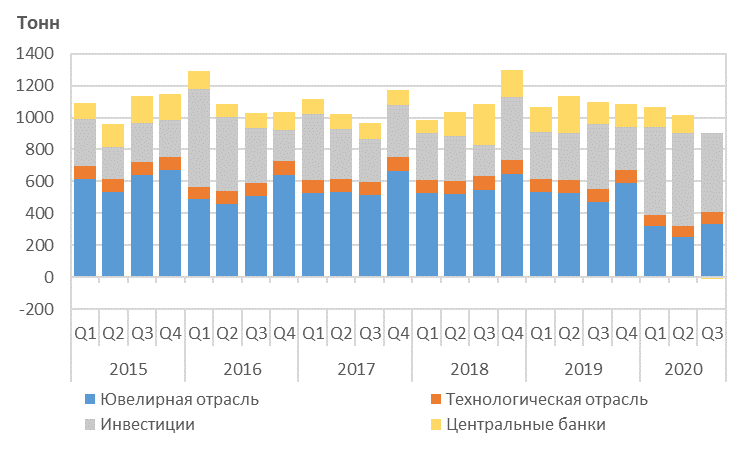

Структура спроса на золото претерпела в 2020 году существенные изменения (рис. 2). Так, спрос со стороны ювелирной отрасли снизился на 41% г/г, до 904 тонн, технологического сектора — на 10% г/г, до 217,3 тонны, со стороны центральных банков — на 58% г/г, до 220,6 тонны, тогда как инвестиционный спрос увеличился на 63% г/г, до 1630,2 тонны.

Рис. 2. Структура спроса на золото

Источник: World Gold Council

Ниже подробнее рассмотрим тенденции в каждом сегменте спроса на золото.

Ювелирная отрасль. За первые три квартала 2020 года спрос на золото со стороны ювелирной отрасли сократился на 30% г/г, до 904 тонн, что оказалось худшим результатом за последние 20 лет. При этом в третьем квартале 2020 года спрос снизился на 29% г/г и составил 333 тонны, что также стало третьим самым низким квартальным значением с 2000 года.

Сокращение спроса в третьем квартале наблюдалось во всех странах, при этом наибольшее снижение зафиксировано в Индии (-48% г/г, 52,8 тонны) и Китае (-25% г/г, 119,1 тонны). Этому способствовали неблагоприятные социально-экономические условия из-за пандемии. Помимо негативного эффекта коронавируса, падению спроса со стороны ювелирной отрасли способствовали рекордно высокие цены на золото, что отпугнуло розничных покупателей. Так, с января по конец сентября цена на драгоценный металл увеличилась на 25%, до $ 1908,6 за тройскую унцию.

Тем не менее, по сравнению с историческим минимумом 251,4 тонны, зафиксированным во втором квартале 2020 года, спрос вырос на 32%, чему благоприятствовало ослабление карантинных ограничений в большинстве стран мира и сдвиг покупательской активности в сторону покупок через интернет.

В 2021 году мы ожидаем постепенного оживления спроса на золото со стороны ювелирной промышленности. Этому будут способствовать возвращение экономики к нормальному функционированию в результате появления эффективных вакцин против коронавируса и восстановление доходов населения.

Технологический сектор. В результате пандемии COVID-19 за период с первого по третий квартал 2020 года совокупный спрос со стороны технологического сегмента сократился на 10% г/г и составил 217,3 тонны. При этом в третьем квартале на фоне постепенного ослабления ограничительных мер падение спроса замедлилось: показатель снизился на 6% г/г, до 76,7 тонны, в сравнении со спадом на 16% г/г во втором квартале. В секторе электроники в третьем квартале было зафиксировано снижение спроса на золото на 6% г/г, до 62,7 тонны. Объемы спроса со стороны других отраслей промышленности и стоматологии снизились на 10% г/г, до 10,9 тонны и 3,1 тонны соответственно.

Стоит отметить, что в квартальном выражении совокупный спрос со стороны технологического сектора увеличился на 13% к/к. Некоторые из ключевых азиатских производственных центров электронной промышленности начали выходить из режима блокировки и наращивать производство, что ускорило восстановление после рекордных минимумов, наблюдавшихся во втором квартале.

В 2021 году по мере восстановления мировой экономики после пандемии мы ожидаем постепенного увеличения спроса на золото со стороны технологического сектора. Тем не менее это будет оказывать ограниченное воздействие на динамику мировых цен на драгметалл, поскольку доля технологического сектора в общем спросе на золото в последние годы не превышает 9%, и потенциал роста спроса до докризисного уровня составляет всего около 5 тонн в квартал.

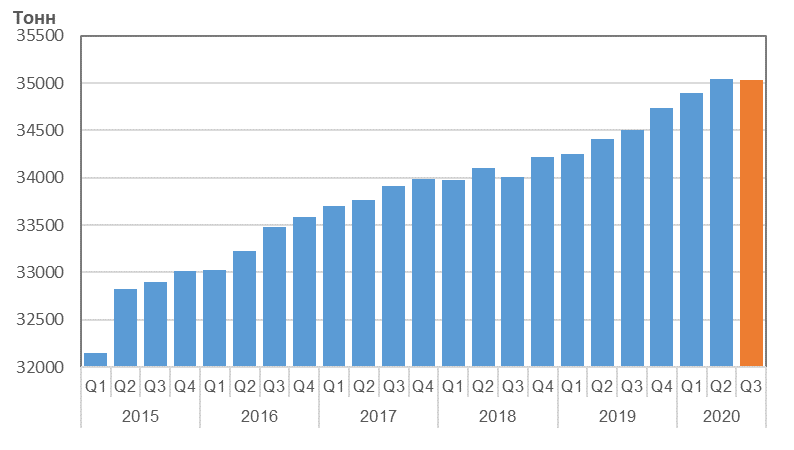

Центральные банки. За первые три квартала 2020 года спрос на золото со стороны центральных банков сократился на 58% г/г, до 220,6 тонны. При этом в третьем квартале центробанки стали нетто-продавцами драгметалла, сократив свои совокупные золотые резервы на 12,1 тонны (рис.3). Тем не менее в годовом исчислении центральные банки все еще остаются нетто-покупателями.

Рис. 3. Объем золотых резервов центральных банков

Источник: World Gold Council

Активность центральных банков на рынке золота в третьем квартале отражает две тенденции: замедление покупок в течение года в сочетании с крупными продажами со стороны отдельных регуляторов.

При этом шесть центральных банков увеличили свои золотые резервы в третьем квартале на тонну или более: ОАЭ (+7,4 тонны), Индия (+6,8 тонны), Катар (+6,2 тонны), Кыргызстан (+5 тонн), Казахстан (+4,9 тонны) и Камбоджа (+1 тонна).

В то же время Турция сократила свои золотые резервы на 22,3 тонны, что стало первым квартальным снижением с четвертого квартала 2018 года. Причиной этому активизация торговли золотом в августе и сентябре между ЦБ и коммерческими банками в результате возросшего спроса на драгметалл со стороны банковского сектора.

Еще одним крупным продавцом стал Центральный банк Республики Узбекистан. По итогам третьего квартала регулятор сократил свои золотые резервы на 34,9 тонны, а с начала года чистые продажи составили 28,6 тонны. Основной причиной продаж золота Узбекистаном является потребность в дополнительных ресурсах для борьбы с последствиями пандемии коронавируса.

Другими крупными нетто-продавцами стали центральные банки следующих стран: Таджикистан (-9,2 тонны), Филиппины (-7,8 тонны), Монголия (-2,4 тонны) и Россия (-1,2 тонны).

В 2021 году, на наш взгляд, спрос на золото со стороны центральных банков будет оставаться неустойчивым. В результате пандемии коронавируса экономики многих стран существенно пострадали, и для стимулирования экономического восстановления отдельные центробанки могут прибегнуть к продаже части своих золотых запасов. В более отдаленной перспективе по мере возвращения мировой экономики к нормальному функционированию центральные банки вновь вернут себе роль нетто-покупателей на рынке золота, что будет поддерживать рост цен на драгметалл.

Инвестиции. Глобальные инвестиции в золото увеличились за период с первого по третий квартал 2020 года на 63% г/г, до 1630,2 тонны, а в третьем квартале прирост составил 21% г/г, до 494,6 тонны.

Резкий рост цен на золото до рекордных максимумов в начале августа привел к определенному импульсу инвестиций, в то время как продолжающийся глобальный экономический спад из-за пандемии коронавируса укрепил роль золота как средства защиты от рисков. Сохраняющаяся конъюнктура низких и отрицательных процентных ставок также оставалась в пользу золота.

Спрос на золотые слитки и монеты вырос в третьем квартале на 49% г/г, до 222,1 тонны, как за счет инвестиций со стороны развивающихся рынков, так и за счет западных стран. При этом за период с первого по третий квартал 2020 года спрос в этом сегменте продемонстрировал практически нулевое изменение по отношению к аналогичному периоду 2019 года и составил 626,9 тонны.

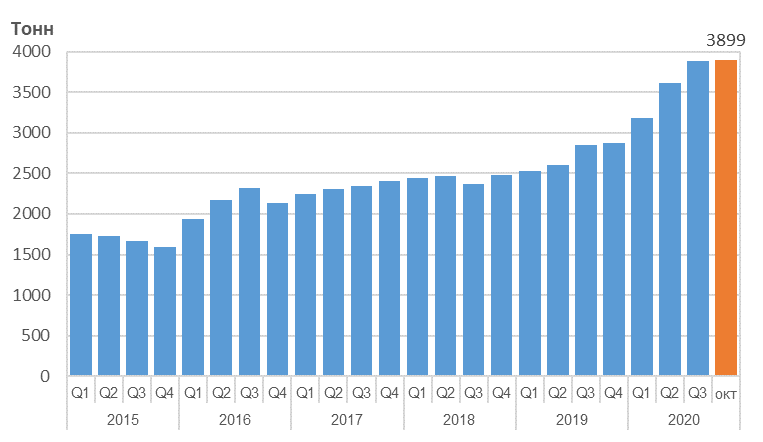

Спрос на золото со стороны фондов ETF увеличился в третьем квартале на 5% г/г, до 272,5 тонны, однако по отношению ко второму кварталу зафиксировано снижение на 37%. Тем не менее с начала года спрос со стороны ETF вырос на 168% г/г, до 1003,3 тонны, что стало абсолютным рекордом с 2010 года. В результате объем вложений в обеспеченные золотом фонды ETF составили 3880 тонн (рис. 4), что стало еще одним рекордным показателем. В стоимостном выражении глобальные активы под управлением фондов ETF, инвестирующих в золото, выросли до $ 235,4 млрд, по сравнению с $ 141,1 млрд на конец 2019 года.

Рис. 4. Объем золота в активах ETFs

Источник: World Gold Council

Стоит отметить, что некоторое замедление покупок было зафиксировано после остановки роста цен на золото. Однако приток капитала в фонды, инвестирующие в золото, все еще в положительной зоне, что свидетельствует о сохранении интереса инвесторов к драгоценному металлу.

Среди ключевых факторов, которые будут поддерживать инвестиционный спрос на золото в 2021 году, мы выделяем следующие.

- Необходимость хеджирования рисков. Мировая экономика все еще в уязвимом состоянии после пандемии коронавируса, при этом возвращение к деловой активности к докризисным уровням может занять существенное время. Также стоит отметить, что в ходе текущего кризиса во многих странах значительно увеличилась долговая нагрузка государственного и корпоративного секторов, а также населения. В этой связи потребность инвесторов в защитных активах будет сохраняться на высоком уровне.

- Сверхнизкие процентные ставки и масштабная фискальная поддержка. Ключевые центральные банки мира в 2021 году продолжат придерживаться ультрамягкой денежно-кредитной политики, тогда как правительства многих стран сохранят программы государственной поддержки бизнеса и населения для стимулирования восстановления экономик. При отсутствии дополнительных негативных факторов это будет способствовать росту спроса на золото как на инструмент защиты сбережений от обесценения фиатных денег.

МИРОВОЕ ПРЕДЛОЖЕНИЕ ЗОЛОТА. За период с первого по третий квартал 2020 года совокупное предложение драгметалла сократилось на 5% г/г, до 3394,1 тонны. При этом в третьем квартале объем мирового предложения золота снизился на 3% г/г и составил 1224 тонны.

Объем добычи золота за период с первого по третий квартал 2020 года сократился на 5% г/г, до 2477,4 тонны, так как отрасль была подвержена негативному влиянию ограничений, связанных с COVID-19. В третьем квартале снижение мировой добычи составило 3% г/г, до 884 тонн, однако в квартальном выражении значение показателя увеличилось на 14%, что обусловлено постепенным ослаблением карантинных мер.

Объем вторичной переработки золота за первые три квартала 2020 года продемонстрировал незначительное изменение (-1,6 тонны) и составил 944,5 тонны. При этом в третьем квартале данный показатель вырос на 6% г/г, до 376,1 тонны, что стало самым высоким значением с четвертого квартала 2012 года. Каналы рециркуляции вновь открылись по мере выхода потребителей и розничных продавцов из локдаунов, и данная тенденция будет сохраняться.

В 2021 году мы ожидаем постепенного возвращения объемов мирового предложения золота к своим нормальным значениям. Однако это вряд ли будет оказывать давление на цену драгметалла в связи с ожидаемым ростом спроса на золото.

Резюмируя вышесказанное, в 2021 году мы ожидаем поступательного восстановления спроса на золото со стороны ювелирной отрасли и технологического сектора. При этом вклад ювелирной промышленности в прирост спроса будет более существенным за счет высокой доли этого сегмента в совокупном спросе на драгметалл и эффекта низкой базы.

Инвестиционный спрос на золото будет сохраняться на высоком уровне ввиду потребности инвесторов в хеджировании рисков и защите сбережений от обесценивания в условиях низких процентных ставок.

Спрос на золото со стороны центральных банков, вероятно, будет нестабилен в первой половине 2021 года, поскольку ряд регуляторов могут прибегнуть к продажам драгметалла с целью стимулирования посткризисного восстановления экономик своих стран. В дальнейшем по мере нормализации ситуации в мировой экономике центральные банки вернут себе роль крупнейших нетто-покупателей золота.

В 2021 году мировое предложение золота продолжит восстанавливаться к своим докризисным значениям. Тем не менее, с учетом ожидаемого роста спроса, это не будет оказывать давления на рыночные цены золота.

Таким образом, ситуация на рынке золота в следующем году будет складываться достаточно благоприятная, в связи с чем будет преобладать тенденция к росту рыночных цен на драгметалл. Мы устанавливаем целевую цену на золото до конца 2021 года на уровне $ 2300 за тройскую унцию, а по акциям фонда FinEx Gold ETF — на уровне 1100 руб.1

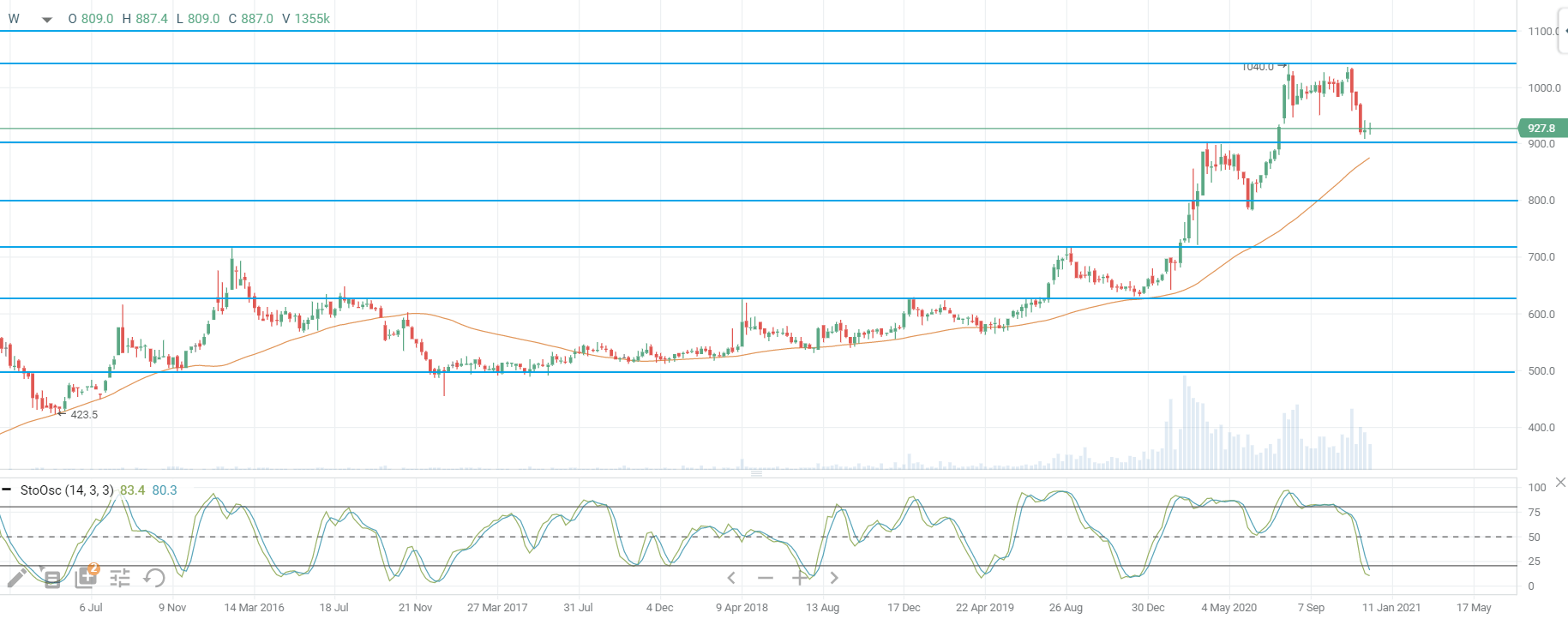

к содержанию ↑Технический анализ

Источник: www.charts.whotrades.com

На недельном графике цена акций фонда консолидируется над уровнем поддержки, пролегающем у отметки 900 руб. Стохастические линии находятся в зоне перепроданности, что говорит об ограниченном потенциале дальнейшего снижения по инструменту в среднесрочной перспективе и вероятности разворота цены вверх.

1 — С учетом целевого курса USD/RUB в 2021 году на уровне 71,0.

Добавить комментарий