FXTB ETF — это торгующийся на Мосбирже инструмент, который позволяет инвестировать средства, пожалуй, в самые надежные долларовые активы в мире — 1–3-месячные казначейские векселя США (T-bills). Он представляется хорошей альтернативой банковскому депозиту, особенно сейчас, когда долларовые ставки в крупнейших российских банках опустились практически до нуля.

Валютой оценки активов фонда является доллар США, поэтому данный ETF предоставляет защиту от обесценения российской валюты: его рублевая цена увеличивается при ослаблении рубля.

FXTB ETF можно использовать в качестве наполнения ИИС, на него распространяется налоговая льгота на долгосрочное владение ценными бумагами.

| FinEx Cash Equivalents UCITS ETF (USD) | |

| Рекомендация | Держать |

| Целевая цена | $10,18 |

| Текущая цена | $10,20 |

| Потенциал рост | -0,2% |

Вместе с тем в текущей реальности околонулевых процентных ставок перспективы роста цены акций FinEx Cash Equivalents UCITS ETF (USD) нам видятся ограниченными, в связи с чем мы рекомендуем «Держать» его акции со среднесрочной целевой ценой $ 10,18.

Описание фонда

| Основные сведения | |

| ISIN | IE00BL3DYW26 |

| Капитализация | $26,5 млн |

| Комиссия за управление | 0,2% |

| Доходность фонда | |

| За 1 месяц | -0,01% |

| За 6 месяцев | -0,04% |

| За 12 месяцев | 0,49% |

FXTB ETF — фонд, инвестирующий в 1–3-месячные казначейские векселя США (T-bills). Из-за природы данных ценных бумаг фонд FXTB можно, скорее, отнести к инструментам денежного рынка, чем к облигационным ETF. Отсюда полное название фонда — FinEx USD CASH EQUIVALENTS ETF.

Индекс-ориентиром является SOLTBILL (провайдер Solactive). В соответствии с инвестиционным мандатом фонд следует за индексом: в ответ на рост (падение) индекса стоимость ETF пропорционально увеличивается (уменьшается).

FXTB запущен в обращение на Мосбирже в апреле 2019 г. Минимальный лот составляет 1 акция (около 800 руб.), он доступен для неквалифицированных инвесторов. С учетом того что US T-bills — это максимально надежные инструменты с кредитным рейтингом ААА от ведущих мировых рейтинговых агентств, покупка данного ETF — это один из самых доступных способов для российского розничного инвестора приобрести по сути безрисковые долларовые активы.

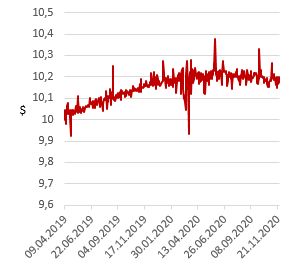

Динамика стоимости акций фонда

Фонд не выплачивает дивиденды. Весь полученный доход реинвестируется.

Общий уровень расходов составляет 0,2%. Отметим, что это — не расходы по управлению, а суммарный показатель, включающий в себя все расходы ETF (расходы депозитария, аудитора и т. д.). Комиссия оказывает влияние только на СЧА фонда.

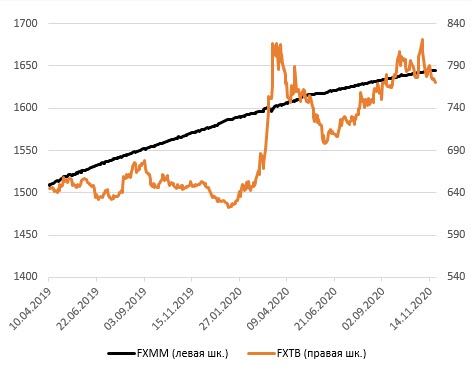

Фонд управляется компанией FinEx, которая управляет еще 12 ETF, торгуемыми на Мосбирже (на акции, облигации и на золото). В частности, под управлением компании находится фонд FXMM, который инвестирует в тот же класс активов, что и FXTB, за тем исключением, что он торгуется только в рублях и имеет рублевое хеджирование. В свою очередь, FXTB ETF — это долларовый класс акций фонда FinEx Cash Equivalents: он торгуется в рублях и в долларах и не имеет рублевого хеджирования. Базовой валютой фонда FXTB (в ней происходит расчет его СЧА) является доллар США. Таким образом, если FXMM дает стабильную доходность в рублях и выгоден в случае укрепления российской валюты, то в периоды девальвации рубля большую рублевую доходность приносит FXTB (см. график ниже).

FXTB vs FXMM: динамика рублевой цены

Результаты фонда

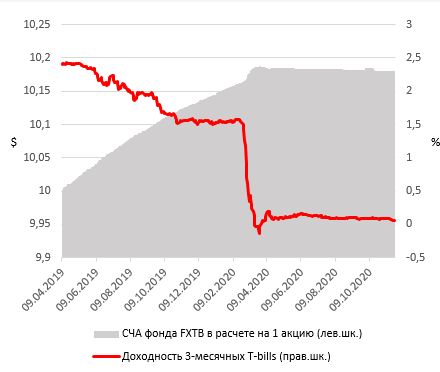

Рост СЧА фонда FXTB зависит от уровня ставок краткосрочных американских казначейских векселей. Данные бумаги торгуются с определенным дисконтом к цене погашения: чем дешевле фонд купит погашающуюся через 3 месяца казначейскую облигацию США (а размер ценового дисконта определяется уровнем ставок на рынке), тем больше прирастет его СЧА. При этом фонд слабо реагирует на само движение ставок, поскольку дюрация входящих в его портфель ценных бумаг составляет всего 0,15 года.

В марте 2020 г. ФРС понизила базовую ставку на 150 б. п. В результате доходность 3-месячных T-bills, которая еще в начале 2020 г. достигала 1,5%, в марте рухнула до нуля и с тех пор не превышает 0,2%. Это нанесло серьезный удар по динамике СЧА фонда FXTB (см. график ниже).

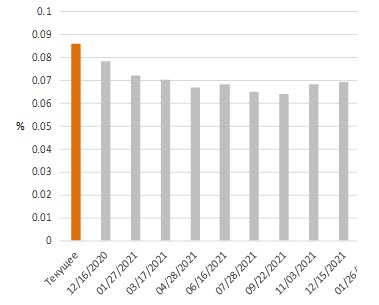

Доходность 3-месячных T-bills и СЧА FXTB в расчете на 1 акцию

Доходность фонда FXTB

| Период | В долларах | В рублях |

| 1 месяц | -0,01% | -0,86% |

| 6 месяцев | -0,04% | 5,43% |

| C начала 2020 г. | 0,35% | 22,89% |

| 12 месяцев | 0,49% | 19,58% |

| С запуска фонда | 1,79% | 18,10% |

Перспективы ценовой динамики

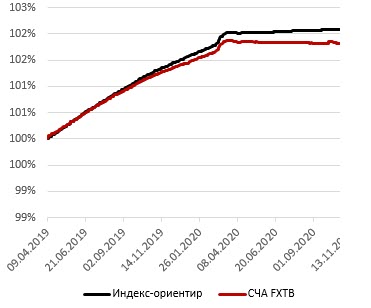

Если номинальные процентные ставки в США еще не ушли в область отрицательных значений, то почему фонд FXTB демонстрирует (как следует из таблицы выше) отрицательную долларовую доходность за последние несколько месяцев? Все дело в том, что у фонда есть так называемые годовые расходы (TER). Именно с этим фактором связано расхождение в динамике базового индекса SOLTBILL и СЧА фонда FXTB, показанное на графике ниже. И хотя размер TER фонда (0,2%) выглядит невысоким по сравнению с другими ETF (не говоря уже о ПИФах), он весьма значим с точки зрения текущего уровня доходности 3-месячных T-bills (0,08%).

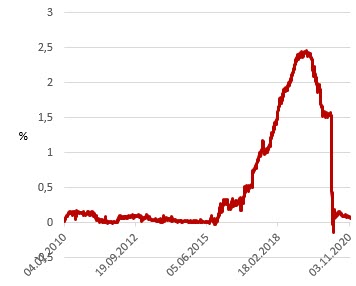

Поскольку доходность краткосрочных трежерис напрямую зависит от ставки по федеральным фондам, изменить положение могло бы повышение базовой ставки ФРС. В середине этого месяца доходность американских 10-летних казначейских бумаг вплотную приближалась к отметке 1% на новостях об успехах с разработкой вакцин от COVID-19. Надо заметить, что доходности долгосрочных US Treasuries находятся в восходящем тренде с начала августа 2020 г., подпитываемые ожиданиями по росту инфляции по мере восстановления экономики в постпандемический период. Впрочем, это пока никак не отражается на доходностях краткосрочных бумаг, которые отслеживает фонд, поскольку их ценовая динамика главным образом определяется траекторией движения базовой ставки (см. график ниже). Что касается последних заявлений представителей американского регулятора, то их пока не беспокоит повышение доходностей на среднем и дальнем отрезках кривой, поскольку данные уровни, в их представлении, продолжают оставаться вполне стимулирующими. Отметим, что, судя по фьючерсам, рынок пока не ожидает разворота к нормализации в политике ФРС в перспективе ближайшего года.

Доходность индекса SOLTBILL и фонда FXTB

Ставка по федеральным фондам США и доходность 3-месячных T-bills

Фьючерсы на ставку по федеральным фондам США

Доходность 3-месячных T-bills

«Золотое время» фонда FXTB пришлось на начало 2019 г. — период, когда ставки денежного рынка были на максимумах за последние 10 лет. Собственно, в это время FXTB ETF и был создан. Сейчас же, с учетом всего вышесказанного, перспективы прироста долларовой СЧА фонда в течение ближайших 12 месяцев представляются довольно туманными. Впрочем, за последние два года мы уже дважды имели возможность убедиться, что монетарная политика ФРС может измениться довольно неожиданно и резко.

к содержанию ↑Рекомендация

Таким образом, с точки зрения получения долларовой доходности инвестирование в FXTB как, например, альтернатива выводу средств на долларовый депозит до востребования выглядит в настоящий момент, на наш взгляд, не очень интересно. С другой стороны, трудно ожидать ошеломительной динамики от инструмента, инвестирующего в самые надежные в мире активы, особенно в текущий период низких ставок. Однако стоит отметить, что как инвестиционный инструмент FXTB предоставляет ряд преимуществ, к числу которых относятся:

- FXTB ETF — это инструмент, который позволяет инвестировать средства, пожалуй, в самые надежные долларовые активы в мире, а именно краткосрочные казначейские векселя США. Он представляется хорошей альтернативой банковскому депозиту, особенно сейчас, когда долларовые ставки в крупнейших российских банках опустились практически до нуля.

- Данный ETF предоставляет защиту от обесценения российской валюты: его рублевая цена увеличивается при ослаблении рубля. Покупка такого валютного фонда, как FXTB, на Московской бирже позволяет инвестору купить валютный актив за рубли по мгновенному биржевому курсу без необходимости платить комиссию за конвертацию и спреды на валютном рынке.

- FXTB можно рассматривать как своеобразную «подушку безопасности» в инвестпортфеле с учетом его практически нулевого риска дефолта и довольно низкой рыночной волатильности.

- Фонд является хорошим выбором для покупки в инвестиционные портфели, предусматривающие вложение части средств в инструменты денежного рынка для поддержания текущей ликвидности портфеля.

- Как и любой ETF, допущенный к обращению на Мосбирже, FXTB можно использовать в качестве наполнения ИИС, на него распространяется налоговая льгота на долгосрочное владение ценными бумагами.

Особый интерес представляет использование FXTB в комбинации с другими ETF (что особенно эффективно при размещении на ИИС). Например, в качестве дополнения к тем фондам, которые инвестируют в рублевые активы: если с рублем за трехлетний период действия ИИС случится падение, то на FXTB удастся заработать. Кроме того, FXTB можно успешно использовать для снижения волатильности инвестпортфеля. Так, по сравнению с ETF, инвестирующими в долларовые еврооблигации, которые претерпели довольно сильную понижательную переоценку в марте этого года на фоне начала глобальной пандемии, СЧА фонда FXTB в этот период практически не изменилась.

Вместе с тем, как указано выше, перспективы роста долларовой стоимости FXTB в настоящий момент нам видятся ограниченными, в связи с чем мы рекомендуем «Держать» его акции со среднесрочной целевой ценой $ 10,18 за штуку.

Добавить комментарий