Инвестиционная идея

ПАО «ГМК «Норильский никель» — диверсифицированная горно-металлургическая компания, крупнейший в мире производитель палладия и высокосортного никеля, ведущий производитель меди, платины, кобальта и родия.

| Норникель | |

| Рекомендация | Покупать |

| Целевая цена | 31 738 ₽ |

| Текущая цена | 22 348 ₽ |

| Потенциал роста | 42,0% |

Мы рекомендуем «Покупать» акции ГМК «Норникель» с целевой ценой 31 738 руб. Потенциал роста в перспективе 12 мес. составляет 42,0%.

* Сырьевые рынки вступили в фазу циклического роста, цены на промышленные цветные металлы находятся на многолетних максимумах.

* «Норникель» обладает значительными высококачественными запасами, является одной из самых эффективных компаний в горно-металлургической отрасли.

* Сильные финансовые результаты и действующая дивидендная политика обеспечивают высокую дивидендную доходность акций «Норникеля».

* «Норникель» реализует сильную программу развития, направленную на цели долгосрочного роста.

* Среди рисков — рост аварийности на производственных объектах компании, что может отрицательно сказаться на операционных и финансовых результатах.

Описание эмитента

ПАО «ГМК «Норильский никель» — диверсифицированная горно-металлургическая компания, один из крупнейших мировых производителей промышленных металлов, в том числе крупнейший в мире производитель палладия и высокосортного никеля, ведущий производитель меди, платины, кобальта и родия. Компания также производит серебро, золото, иридий, рутений, селен, теллур, серу и другие продукты.

| Основные показатели обыкн. акций | ||||||

| Тикер | GMKN | |||||

| ISIN | RU0007288411 | |||||

| Рыночная капитализация | $ 47,7 млрд | |||||

| Enterprise value (EV) | $ 53,1 млрд | |||||

| Мультипликаторы | ||||||

| P/E LTM | 15,6 | |||||

| P/E 2021E | 8,2 | |||||

| EV/EBITDA LTM | 5,8 | |||||

| EV/EBITDA 2021Е | 6,6 | |||||

| DY 2021E | 13,5% | |||||

| Финансовые показатели, млрд $ | ||||||

| Показатель | 2019 | 2020 | 2021П | |||

| Выручка | 13,57 | 15,55 | 17,01 | |||

| EBITDA | 7,95 | 7,34 | 8,80 | |||

| Чистая прибыль | 5,99 | 3,39 | 5,79 | |||

| Дивиденд, $/акц. | 26,3 | 26,3 | 43,5 | |||

| FCF | 4,75 | 6,16 | 4,22 | |||

| Финансовые коэффициенты | ||||||

| Показатель | 2019 | 2020 | 2021П | |||

| Маржа EBITDA | 58,6% | 47,2% | 51,8% | |||

| Чистая маржа | 44,2% | 21,8% | 34,0% | |||

| ROE | 157,2% | 84,0% | 105,3% | |||

| Ч. долг / EBITDA | 0,9 | 0,6 | 0,9 | |||

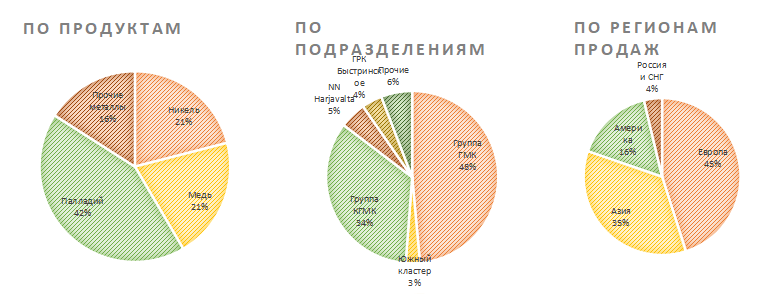

Производственные подразделения группы компаний «Норильский никель» расположены в России в Норильском промышленном районе, на Кольском полуострове, в Забайкальском крае, а также в Финляндии. На предприятиях «Норникеля» трудится более 30 тыс. человек.

Компания обеспечена обширной ресурсной базой. Более 95% продукции «Норникеля» продается на экспорт.

Разбивка выручки по бизнес-сегментам (2020 г.)

Источник: данные компании

Финансовая устойчивость компании подтверждена кредитными рейтингами инвестиционного уровня от всех трех ведущих международных рейтинговых агентств. Рейтинги по состоянию на 31 декабря 2020 года: Fitch Ratings и Standard & Poor’s — «BBB-«, прогноз «стабильный», Moody’s — «Baa2», прогноз «негативный».

Акции компании торгуются на Московской бирже и включены в индекс голубых фишек ПАО Московская Биржа. Американские депозитарные расписки (АДР) торгуются на внебиржевом рынке США и в системе электронных торгов внебиржевых секций Лондонской, Берлинской и Франкфуртской фондовых бирж.

По состоянию на начало 2021 г. 34,6% акций «Норильского никеля» через подконтрольные структуры контролируются компанией Olderfrey Holdings, Ltd., принадлежащей президенту «Норникеля» Владимиру Потанину, а 27,82% принадлежит МКПАО «ОК «РУСАЛ». В свободном обращении находится 37,58% акций.

к содержанию ↑Стратегия развития

«Норильский никель» можно охарактеризовать как компанию, которая находится на важном и сложном этапе большого многолетнего перехода от технологически, физически и экологически устаревшего промышленного наследия советских времен к современному и экологичному производству промышленных металлов.

У руководства «Норникеля» есть четкое понимание растущей потребности рынка в производимых компанией металлах в процессе перевода мировой экономики на «зеленые рельсы», но и растущих требований к безопасному производству и соблюдению принципов устойчивого развития. Кроме того, становится ясно, что промедление с обновлением производственных фондов несет опасность экологических и промышленных инцидентов, дающих о себе знать все чаще, отсюда значительные материальные и имиджевые потери, вплоть до утраты компанией ведущего положения на рынке.

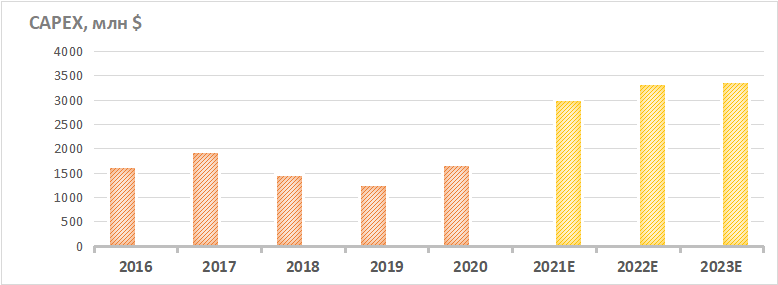

Это понимание нашло отражение в актуализированной стратегии развития «Норникеля» с упором на экологию и ESG, предусматривающей более чем удвоение ежегодного объема инвестиций, начиная с 2022 г., в модернизацию, промышленную безопасность и экологию. Мы не исключаем, что новые аварии могут ускорить увеличение капзатрат уже с текущего года.

Источник: данные компании, оценки ИК «ФИНАМ»

- Инвестиции. До 2030 г. объем инвестиций должен составить более $ 27 млрд. В том числе около $ 5,5 млрд будет направлено на проекты по снижению негативного влияния на окружающую среду.

- Цели. «Норникель» намечает на десятилетие достаточно амбициозные цели, которые включают:

— существенное, в разы, снижение вредного воздействия на окружающую среду;

— радикальное обновление производственных мощностей;

— обновление порядка 60% всех объектов энергетической инфраструктуры компании;

— значительное расширение ресурсной базы.

Увеличение инвестиций в комплексное развитие горнорудной базы и перерабатывающих мощностей предполагает рост производства металлов к 2030 г. более чем на 30% по отношению к базовому 2017 г., в том числе по никелю и меди — на 20–30%, а по металлам платиновой группы — на 40–50%.

- Промышленные активы «Норникеля» структурированы по территориальному и производственному принципу. Ключевые активы расположены в Норильском промышленном районе Красноярского края. Они объединены в Заполярный филиал и выделенный из него Южный кластер. Здесь в 2020 г. выпущено 72% меди и 42% металлов платиновой группы (МПГ) от общего объема конечной продукции «Норникеля». После закрытия в 2017 г. Никелевого завода в Норильске производство никеля из этого района полностью переведено на Кольский полуостров и в Финляндию.

Значение Кольской ГМК, расположенной в Мурманской области, возрастает. В 2020 г. здесь произведено 73% никеля, 17% меди и 62% МПГ от общего объема конечной продукции «Норникеля».

В структуру активов «Норникеля» также входит завод Norilsk Nickel Harjavalta, расположенный в Финляндии, в 212 км от Хельсинки. Он перерабатывает российское сырье «Норникеля», а также никельсодержащее сырье сторонних поставщиков. На сегодняшний день является единственным никелерафинировочным заводом в Финляндии, одним из крупнейших в Европе. В 2020 г. обеспечил выпуск 14% никеля от общего объема конечной продукции «Норникеля».

- Важным проектом развития ресурсной базы стал новый проект «Норникеля» — Быстринский ГОК в Забайкальском крае. Это крупнейший гринфилд-проект в российской металлургической отрасли, который включает в себя добычу обогащение и производство медного, золотого, а также железорудного концентратов. Введен в строй в 2019 г., а к 2021 г. вышел на проектную мощность. В 2020 г. произвел 13% меди от общего объема конечной продукции «Норникеля».

- «Норникель» владеет собственным топливноэнергетическим комплексом, в который входят четыре месторождения природного газа, три теплоэлектростанции, две гидроэлектростанции, а также газопроводы и линии электропередач. На возобновляемые источники энергии приходится около 50% энергоснабжения предприятий «Норникеля». Программа развития включает модернизацию энергетической инфраструктуры Таймырского полуострова, на что в 2021–2024 гг. будет осуществлено дополнительных инвестиций на сумму около $ 1,3 млрд.

- «Норникель»закрывает устаревшие и экологически вредные производства — Никелевый завод в Норильске (2016 г.), плавильный цех на Кольском полуострове (2020 г.), металлургический цех в Мончегорске (с 1 марта 2021 г.). Осуществляет модернизацию и расширение действующих предприятий.

- Крупнейшим проектом в программе модернизации производственных активов компании является «Серный проект» по утилизации диоксида серы на предприятиях Заполярного филиала «Норникеля». После его реализации «Норникель» планирует сократить выбросы диоксида серы в Норильском промышленном районе на 85%.

- «Серная программа» на Кольской ГМК предусматривает (кроме закрытия плавильного цеха в п. Никель) модернизацию металлургических мощностей в г. Мончегорске. Это позволит полностью ликвидировать выбросы диоксида серы в трансграничной зоне с Норвегией и существенно сократить вредное воздействие на окружающую среду.

- Цифровизация. Компания проделала большой путь по переводу деятельности на современные рельсы. К настоящему времени планы горных работ на 100% оцифрованы в 3D, запасы руды оцифрованы на 100%, 80% операций по разработке ресурсов контролируется через специализированное программное обеспечение в режиме реального времени, в шахтах установлено 365 точек доступа Wi-Fi и каждая единица шахтного оборудования круглосуточно находится на связи.

- В 2016 г. «Норникель» создал GlobalPalladium Fund — глобальный палладиевый фонд для взаимодействия с крупными владельцами запасов и потенциальных сделок до $ 200 млн. В декабре 2020 г. Global Palladium Fund выпустил первые инвестиционные токены, обеспеченные физическим металлом, которые доступны через зарегистрированный в ЕС финансовый инструмент, имеющей листинг на Франкфуртской (Deutsche Börse) и Лондонской (LSE) фондовых биржах.

- Цифровизация контрактов на продажу металлов открывает новые перспективы в торговле физическими металлами и промышленной цепочке создания стоимости благодаря созданию новой, улучшенной экосистемы для промышленных потребителей, трейдеров и инвесторов. Предполагаемый объем цифровых сделок «Норникеля» в 2021 г. составит до 20% всех продаж промышленным клиентам.

Факторы привлекательности

- Рынки промышленных металлов находятся в фазе подъема. Этому способствуют динамика промышленного роста в Китае, восстановление деловой активности в развитых странах и высокая ликвидность финансовых рынков. Долгосрочный спрос на цветные металлы будет обеспечен в процессе декарбонизации, поскольку «зеленая» экономика нуждается в их новых объемах.

- «Норникель» имеет сильные позиции на рынке. Компания занимает первое место в мире по производству палладия с долей 41% рынка, первое место по производству никеля с долей около 14% по никелю вообще и 24% по высокосортному рафинированному никелю, четвертое место по производству платины с долей 11% рынка и родия с долей 9% рынка, а также восьмое место по добыче кобальта (3%) и 11-е место по добыче меди (3%).

- «Норникель» располагает первоклассной ресурсной базой, разработки которой хватит на десятилетия. Доказанные и вероятные запасы компании составляют 757 млн тонн, в том числе 11,9 млн тонн меди, 6,7 млн тонн никеля и 120 млн тройских унций металлов платиновой группы.

- Самая высокая в отрасли эффективность. Компания несет операционные затраты в рублях, в то время как более 95% продукции реализуется на экспорт. Рентабельность EBITDA составляет более 50%, ROE — от 60% до 100%.

- «Норникель» имеет и реализует программу развития, нацеленную на модернизацию и рост производства, решение экологических проблем с тем, чтобы в новой реальности оказаться эффективным производителем «зеленой» продукции.

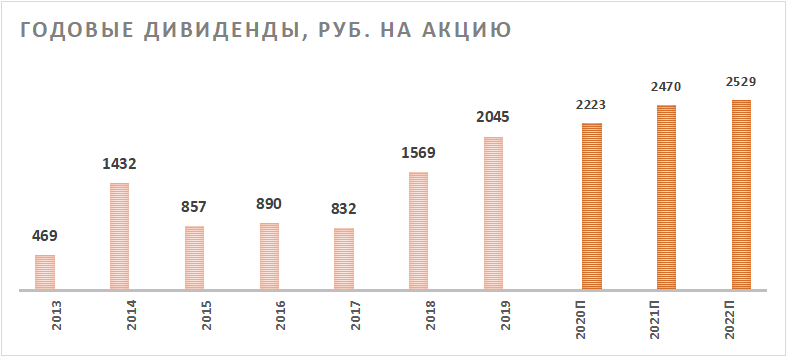

- Привлекательная дивидендная политика. Дивидендная доходность акций ГМК «Норникель» — одна из самых высоких в отрасли. Это во многом определяется наличием в составе крупнейших акционеров компании «РУСАЛ», заинтересованной в высоких дивидендах. Хотя «Норникель», испытывая необходимость в значительном увеличении капитальных затрат, добивается пересмотра акционерного соглашения и намерен изменить дивидендную политику, вряд ли это может произойти ранее 2022 г.

Дивиденды

По действующей в соответствии с акционерным соглашением дивидендной политике «Норникеля» минимальный уровень дивидендов до 2022 г. установлен в размере $ 1 млрд. Если соотношение уровня «Чистого долга к EBITDA» на конец соответствующего года будет менее 1,8, то выплаты составят 60% EBITDA.

Дивидендная доходность акций «Норникеля» в 2019 г. составила 14,9% (по выплаченным в течение года дивидендам). В 2020 году — 6,9%, в том числе итоговые дивиденды за 2019 г. — 557,2 руб. на акцию и промежуточные дивиденды за 9 мес. 2020 г. — 623,35 руб. на акцию. С учетом сильных результатов четвертого квартала и порядка расчета дивидендов по действующей дивидендной политике по итогам 2020 г. «Норникель» может выплатить по своим акциям еще около 1600 руб. на каждую. Решение по итоговым дивидендам компания будет принимать в мае. Ожидаемая дивидендная доходность к текущей цене — 7,2%.

По истечении срока действующего акционерного соглашения руководство «Норникеля» намерено изменить дивидендную политику и предлагает использовать свободный денежный поток в качестве базы для расчета дивидендов. С учетом предстоящего роста инвестиционной программы это может привести к снижению дивидендной доходности акций «Норникеля».

Приводим ниже историю и прогноз по дивидендам:

Источник: данные Bloomberg

к содержанию ↑Факторы риска

- Акционерное соглашение с «РУСАЛом» долго сдерживало возможности увеличения инвестиционной программы «Норникеля». Основной рост инвестиций запланирован на 2022 г., когда истечет срок действующего соглашения. Запаздывание обновления может быть одной из причин роста числа экологических и технологических инцидентов в последнее время.

- За прошедший год произошло несколько аварий с различной тяжестью последствий:

29 мая 2020 г. Утечка 21 тыс. тонн дизельного топлива из хранилища аварийного топлива ТЭЦ-3 г. Норильска. Компании пришлось устранять последствия и уплатить гигантский экологический штраф в размере 146 млрд руб., что равноценно прибыли за первую половину 2020 г.

28 июня 2020 г. Слив оборотной технической воды из отстойного пруда хвостохранилища Талнахской обогатительной фабрики в тундру в связи с переполнением пруда из-за сильных ливней.

12 июля 2020 г. Утечка 44,5 тонны авиационного топлива из трубопровода во время перекачки топлива из речной баржи в топливохранилище вблизи поселка Тухард.

20 февраля 2021 г. При проведении ремонтных работ произошло частичное обрушение галереи дробильного цеха на Норильской обогатительной фабрике (НОФ). Погибло 3 человека.

24 февраля 2021 г. компания объявила о частичной приостановке работ на рудниках «Октябрьский» и «Таймырский», где за 10 дней до этого обнаружено поступление грунтовых вод.

- Если предыдущие инциденты угрожали только финансовыми потерями по уплате экологических штрафов, то последние два касаются ключевых производственных активов «Норникеля».НОФ перерабатывает около 1/4 извлекаемой «Норникелем» руды, а на «Октябрьский» и «Таймырский» рудники вместе приходится около 1/3 добычи руды. Руководство компании обещало в кратчайшие сроки предпринять меры по возобновлению работы и оценить потери. Если остановка затянется, то это скажется на выполнении производственной программы в 2021 г.

- Увеличение инвестиционной программы в 2022 г. (на фоне новых аварий, может быть, уже и в 2021 г.) может привести к росту долговой нагрузки и снижению дивидендной доходности акций «Норникеля». Особенно с учетом планов по переходу на новую базу расчета дивидендов на основе свободного денежного потока.

Отраслевые тенденции

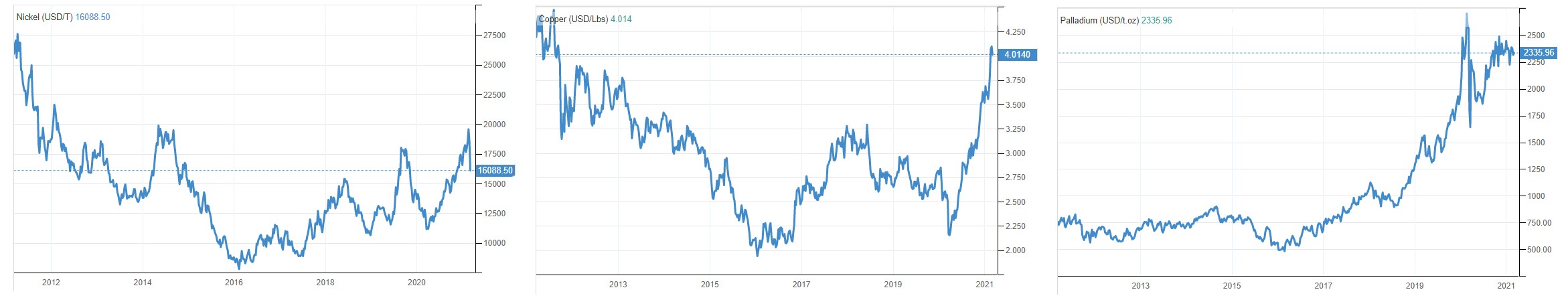

Спрос на промышленные металлы стремительно восстановился после пандемического провала прошлого года и вернулся на докризисные уровни. Цены на металлы вышли на свои многолетние максимумы.

Динамика цен на основные металлы «Норникеля» за 10 лет

Источник: tradingeconomics.com

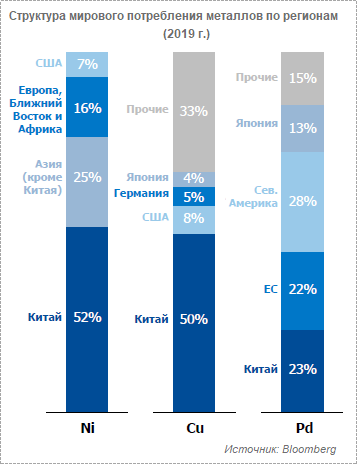

Важнейшим фактором рынка остается высокая промышленная динамика Китая, на которую приходится от четверти до половины потребления различных сырьевых ресурсов. Китай раньше прочих прошел через первую волну пандемии и вернулся к росту промышленного производства. Благодаря стимулированию инфраструктурного строительства в КНР выросли объемы производства и потребления промышленных металлов. При этом Китай сократил экспорт металлов, снизив давление на мировые рынки, и увеличил импорт.

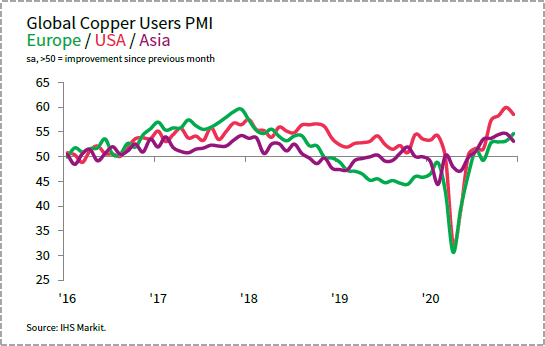

Уже во второй половине года наблюдается быстрое восстановление деловой активности в ведущих экономиках мира, стимулируемое программами финансовой поддержки. Индексы PMI в производственном секторе в США и еврозоне прочно обосновываются выше отметки 50 пунктов, говоря о настроениях в пользу роста производства. Позитивные ожидания подкрепляются снижением напряженности в торговых спорах США с Китаем и ЕС после прихода в Белый дом новой администрации.

Уже во второй половине года наблюдается быстрое восстановление деловой активности в ведущих экономиках мира, стимулируемое программами финансовой поддержки. Индексы PMI в производственном секторе в США и еврозоне прочно обосновываются выше отметки 50 пунктов, говоря о настроениях в пользу роста производства. Позитивные ожидания подкрепляются снижением напряженности в торговых спорах США с Китаем и ЕС после прихода в Белый дом новой администрации.

Новые финансовые вливания в экономику также оказывают дополнительную поддержку рынкам металлов. Все эти факторы будут действовать и в текущем году, на который придется основная фаза восстановления мировой экономики после пандемии.

Вместе с тем есть основания полагать, что сырьевая отрасль вступила в новый долгосрочный цикл роста. Это связано с актуальной экологической повесткой и глобальным курсом на декарбонизацию и переход к «зеленой» экономике, которые рассматриваются одним из основных драйверов восстановления экономического роста развитых стран после пандемии. Декарбонизация и энергопереход, а также связанная с ними модернизация инфраструктуры создают значительный дополнительный спрос на цветные промышленные металлы.

- Палладий. В 2020 году промышленное потребление палладия снизилось на 13%, до 9,7 млн унций, в основном из-за падения спроса в автомобильной промышленности, связанного с коронавирусом. Тем не менее средняя цена на палладий в 2020 г. выросла на 43% по отношению к 2019 г. и закрепилась на уровне выше $ 2000 за унцию. Мировое предложение палладия уменьшилось на 13%, до 9,3 млн унций, в основном из-за снижения первичного производства в ЮАР, сохраняя умеренный уровень дефицита металла на рынке.

Высокий спрос на палладий, используемый в производстве катализаторов, поддерживается переходом автомобильной промышленности на более высокие экологические стандарты, восстановлением объемов автомобильного производства и ростом объемов выпуска гибридных автомобилей.

- Никель.Несмотря на пандемический провал прошлой весной, средняя цена никеля в 2020 г. сохранилась на уровне 2019 г. В текущем году цена вернулась на шестилетние максимумы, однако в начале марта испытала резкую и значительную коррекцию.

Около 2/3 никеля используется черной металлургией для производства нержавеющей стали. Восстановление промышленного производства в Китае привело к устойчивому росту производства нержавеющей стали с высоким содержанием никеля и росту цены на никелевую руду. Потребление никеля другими секторами, такими как производство спецсталей, сплавов и гальванопокрытий, сократилось в 2020 г. на 13% из-за падения спроса в аэрокосмической, автомобильной и нефтегазовой промышленностях.

Около 2/3 никеля используется черной металлургией для производства нержавеющей стали. Восстановление промышленного производства в Китае привело к устойчивому росту производства нержавеющей стали с высоким содержанием никеля и росту цены на никелевую руду. Потребление никеля другими секторами, такими как производство спецсталей, сплавов и гальванопокрытий, сократилось в 2020 г. на 13% из-за падения спроса в аэрокосмической, автомобильной и нефтегазовой промышленностях.

Исключением остается производство аккумуляторных элементов и батарей, которое является самым быстрорастущим потребителем никеля в последние несколько лет. В 2020 г. спрос батарейного сектора на никель увеличился более чем на 10% на фоне больших объемов продаж электромобилей и гибридов в Европе, а также восстановления продаж в Китае.

По данным World Bureau of Metals Statistics (WBMS), производство рафинированного никеля в 2020 г. составило 2419,1 тыс. тонн, а спрос — 2365,9 тыс. тонн, в силу чего рынок никеля остается умеренно профицитным.

В 2021 г. ожидается рост объемов рынка никеля как со стороны предложения, в основном благодаря увеличению объемов производства в Индонезии, так и со стороны спроса, благодаря умеренному росту производства нержавеющей стали в Китае, постоянному увеличению потребления никеля в батарейном секторе и восстановлению потребления в других секторах.

В начале марта цены на никель неожиданно пошли вниз, потеряв почти 20% после того, как китайский производитель нержавеющей стали Tsingshan Holding Group Co сделал заявление о готовности поставлять производителям аккумуляторов значительные объемы никелевого штейна (полуфабриката, получаемого из концентрата никелевой руды) со своих новых проектов в Индонезии. Нам пока затруднительно оценить насколько эти заявления обоснованы.

- Медь. По данным Wood Mackenzie, около 28% глобального спроса на медь приходится на строительство, около 28% — на электрические сети и приборы, 21% — на потребительские товары, 12% — на транспорт и 11% — на промышленное оборудование.

Согласно статистике World Bureau of Metals Statistics (WBMS), по итогам 2020 г. мировая добыча меди сохранилась на уровне 2019 г. и составила 20,79 млн тонн. Мировое производство рафинированной меди выросло на 2% и составило 23,94 млн тонн, при этом значительный рост был зарегистрирован в Китае.

Мировой спрос в январе — декабре 2020 г. составил 25,33 млн тонн, по сравнению с 23,86 млн тонн за весь 2019 г. При этом видимый спрос в Китае составил 14,99 млн тонн, что на 17,1% выше, чем в 2019 г. По итогам года на рынке сформировался дефицит металла в размере 1391 тыс. тонн.

Рост спроса и ослабление доллара привели к резкому взлету цен на медь, которые к настоящему времени поднялись уже выше своих 9-летних максимумов.

Будущая динамика спроса на медь обеспечена тем, что медь является критически важным металлом для глобального энергоперехода. Электромобилям и возобновляемой энергетике требуется в 4–5 раз больше меди, чем автомобилям с ДВС и тепловым электростанциям. Восстановление экономической активности, а также ожидаемые программы стимулирования перехода к безуглеродной экономике должны поддержать спрос на медь как в краткосрочной, так и в среднесрочной перспективах.

к содержанию ↑Финансовые показатели

Если бы не гигантский экологический штраф из-за аварии на ТЭЦ-3 в Норильске, когда в тундру вылилось около 21 тыс. тонн дизельного топлива, под выплату которого компании пришлось создать резервы, поглотившие всю прибыль первого полугодия, «Норникель» могла бы завершить 2020 г. с лучшими результатами.

- Консолидированная выручка в сравнении с 2019 г. увеличилась на 14,6%, до $ 15 545 млн, за счет роста мировых цен на палладий и родий, а также за счет роста объемов производства медного и железнорудного концентратов на Быстринском ГОК.

- Показатель EBITDA снизился на 3,4%, до $ 7 651 млн. Снижение обусловлено признанием расходов по экологическим резервам на сумму более $ 2 млрд, связанных прежде всего с компенсацией ущерба окружающей среде, вызванного утечкой дизельного топлива в Заполярном филиале, а также расходами на борьбу с распространением коронавируса и накоплением запасов готовой продукции.

- По тем же причинам чистая прибыль за год снизилась на 39,1%, до $ 3 634 млн.

GMKN: финансовые результаты за 2П 2020 и 12М 2020 г. (млн $)

| Показатель | 2h20 | 1h20 | Изм. h/h, % | 2h19 | Изм. г/г, % | 12m20 | 12m19 | Изм. г/г, % |

| Выручка | 8 834 | 6 711 | 31,6% | 7 271 | 21,5% | 15 545 | 13 563 | 14,6% |

| EBITDA | 5 813 | 1 838 | 2,12 раза | 4 204 | 38,3% | 7 651 | 7 923 | -3,4% |

| Маржа EBITDA | 65,8% | 27,4% | +38,4 п. п. | 57,8% | +8,8 п. п. | 49,2% | 58,4% | -9,2 п. п. |

| Чистая прибыль | 3 589 | 45 | 80 раз | 2 969 | 20,9% | 3 634 | 5 966 | -39,1% |

| EPS, $ | 21,6 | -0,2 | — | 18,3 | 17,7% | 21,4 | 36,5 | -41,5% |

Источник: данные компании, оценки ГК «ФИНАМ»

- Объем капитальных вложений увеличился на 32,9%, до $ 1 760 млн, вследствие реализации горных проектов на Талнахском месторождении, разработки проекта «Южный кластер», увеличения капитальных ремонтов объектов энергетической инфраструктуры, инвестиций в промышленную безопасность, а также начала активной фазы реализации «Северного проекта».

- Свободный денежный поток вырос на 35,8%, до $ 6640 млн, благодаря росту выручки и выходу на проектную мощность Быстринского ГОКа.

- Чистый долг с начала года сократился на 33,4%, до $ 4705 млн. При этом соотношение чистого долга к показателю EBITDA по состоянию на 31 декабря 2020 г. снизилось до 0,6x. Стоит отметить, что величина общего долга «Норникеля» за год не сократилась и составила $ 9 896 млн. Сокращение чистого долга на отчетную дату, по всей видимости, обусловлено накоплением денежных средств для уплаты экологического штрафа, и к следующей отчетной дате чистый долг может снова увеличиться.

GMKN: историческая и прогнозная динамика ключевых финансовых показателей (млрд $)

| Показатель | 2016 | 2017 | 2018 | 2019 | 2020 | 2021E | 2022E |

| Отчет о прибылях и убытках | |||||||

| Выручка | 8,3 | 9,1 | 11,7 | 13,6 | 15,5 | 17,0 | 18,4 |

| EBITDA | 3,8 | 4,0 | 6,2 | 7,9 | 7,3 | 8,8 | 10,3 |

| Чистая прибыль | 2,5 | 2,1 | 3,1 | 6,0 | 3,4 | 5,8 | 7,5 |

| Рентабельность | |||||||

| Рентабельность EBITDA | 45,9% | 43,7% | 53,0% | 58,6% | 47,2% | 51,8% | 55,8% |

| Рентабельность чистой прибыли | 30,7% | 23,2% | 26,4% | 44,2% | 21,8% | 34,0% | 40,9% |

| ROE | 69,3% | 49,1% | 95,7% | 157,2% | 84,0% | 105,3% | 104,0% |

| Показатели денежного потока, долга и EPS | |||||||

| FCF | 1,9 | -0,2 | 5,0 | 4,7 | 6,2 | 4,2 | 5,4 |

| Чистый долг | 4,5 | 8,2 | 7,1 | 7,1 | 4,7 | 8,0 | 8,6 |

| Чистый долг / EBITDA | 1,2 | 2,1 | 1,1 | 0,9 | 0,6 | 0,9 | 0,8 |

| Дивиденд, $ на акцию | 7,8 | 18,8 | 21,3 | 26,3 | 26,3 | 43,5 | 41,9 |

Источник: Reuters, расчеты ГК «ФИНАМ

к содержанию ↑Оценка

Мы оценили ГМК «Норникель» сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 г. Используемые компании-аналоги представлены в таблице ниже:

| Компания | Кап-я, млн $ | Тикер | P/E 2021E | EV/EBITDA 2021E |

| GMK Noril’skiy Nikel’ | 47 740 | GMKN.MM | 8,2 | 6,6 |

| BHP Group | 175 957 | BHPB.L | 6,5 | 11,6 |

| Rio Tinto | 135 648 | RIO.L | 4,9 | 8,5 |

| Vale | 93 055 | VALE3.SA | 6,6 | 15,1 |

| Southern Copper | 57 006 | SCCO.K | 25,3 | 12,9 |

| Anglo American | 55 179 | AAL.L | 4,6 | 8,7 |

| Freeport-McMoRan | 51 076 | FCX | 127,2 | 20,3 |

| Antofagasta | 23 552 | ANTO.L | 22,5 | 7,2 |

| China Molybdenum | 19 254 | 603993.SS | 33,8 | 16,3 |

| Hindustan Zinc | 18 093 | HZNC.NS | 13,4 | 8,2 |

| Sumitomo Metal Mining | 12 535 | 5713.T | 11,9 | 8,7 |

| First Quantum Minerals | 14 686 | FM.TO | 17,8 | 7,0 |

| KGHM Polska Miedz | 9 723 | KGH.WA | 7,7 | 5,0 |

| Boliden | 10 517 | BOL.ST | 12,2 | 6,0 |

| Jiangxi Copper | 10 976 | 600362.SS | 23,6 | 10,2 |

| Vedanta | 11 167 | VDAN.NS | 8,0 | 3,6 |

| Sociedad Minera Cerro Verde | 9 147 | CVERDEC1.LM | 12,1 | 5,7 |

| Медиана | 12,1 | 8,5 | ||

| Целевая капитализация GMKN, млрд $ | 70 098 | 66 268 |

Источник: Reuters, оценки ИК «ФИНАМ»

Наша оценка определяется как взвешенное среднее оценок по мультипликаторам EV/EBITDA и P/E. Вес оценок присваивается в зависимости от долговой нагрузки компании, усредненной за текущий год, два предшествующих и два прогнозных года. В данном случае — с 2018 по 2022 г. Диапазон веса оценки по P/E распределен в интервале от 50% до 0%. Чем больше отношение «Чистый долг / EBITDA», тем меньшую ценность имеет оценка по P/E. Средний коэффициент «Чистый долг / EBITDA» для «Норникеля» составляет 0,9х. Следовательно, применяется вес оценки по P/E — 40%, по EV/EBITDA — 60%.

| Таблица расчета веса оценки по мультипликаторам | |||||||

| Критерий | Net Debt/EBITDA | <0,5 | 0,5 — 1,5 | 1,5 — 2,5 | 2,5 — 3,5 | > 3,5 | <0,5 |

| Вес | PE | 50% | 40% | 30% | 20% | 0% | 50% |

| EV/EBITDA | 50% | 60% | 70% | 80% | 100% | 50% | |

Наша оценка справедливой стоимости ПАО ГМК «Норильский никель» составляет $ 67 800 млн, $ 428,45 за акцию, или 31 738 руб. за акцию, по курсу на дату оценки. Эта оценка предполагает потенциал роста на 40,0% от текущего ценового уровня. Рекомендация — «Покупать».

| Число акций, млн | 158 |

| Неконтролирующие доли, млн $ | 646 |

| Чистый долг, прогноз 2021 г., млн $ | 7 991 |

| Прогнозная EBITDA за 2021 г., млн $ | 8 805 |

| Целевой коэффициент EV/EBITDA | 8,5 |

| Оценка по EV/EBITDA, млн $ | 66 268 |

| Прогнозная чистая прибыль за 2021 г., млн $ | 5 790 |

| Целевой коэффициент P/E | 12,1 |

| Оценка по P/E, млн $ | 70 098 |

| Усредненный коэффициент Ч. долг / EBITDA | 0,9 |

| Итоговая оценка, млн $ | 67 800 |

| На акцию, $ | 428,45 |

| На акцию, руб. | 31 738 |

Отметим, что консенсус Reuters по справедливой стоимости обыкновенных акций «Норникеля» в настоящее время равен 28 412,78 руб., обобщенная рекомендация — «Покупать». В том числе оценка целевой цены акций «Норникеля» аналитиками SBERBANK CIB составляет 35 458 руб. (рекомендация — «Покупать»), VTB CAPITAL — 30 000 руб. («Покупать»).

к содержанию ↑Акции на фондовом рынке

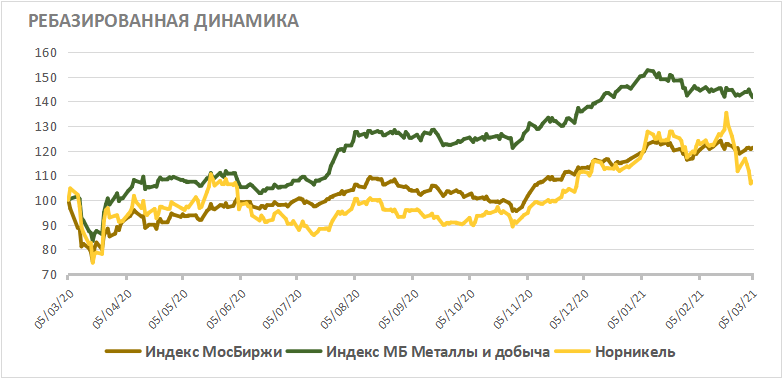

В первой половине 2020 г. динамика акций «Норникеля» опережала рынок. Однако затем череда аварий и экологических инцидентов, в мае 2020 г. и в феврале 2021 г., помешала им полностью отыграть рост цен на металлы, которые производит компания.

За полный год (с марта 2020 г.) стоимость акций «Норникеля» увеличилась на 7,5%, в то время как индекс МосБиржи за этот период поднялся на 21,2%, а отраслевой индекс «Металлы и добыча» вырос на 41,7%. С начала текущего года индекс МосБиржи прибавил 3,8%, отраслевой бенчмарк снизился на 2,4%, а акции «Норникеля» просели на 5,6%.

Источник: Bloomberg

к содержанию ↑Техническая картина

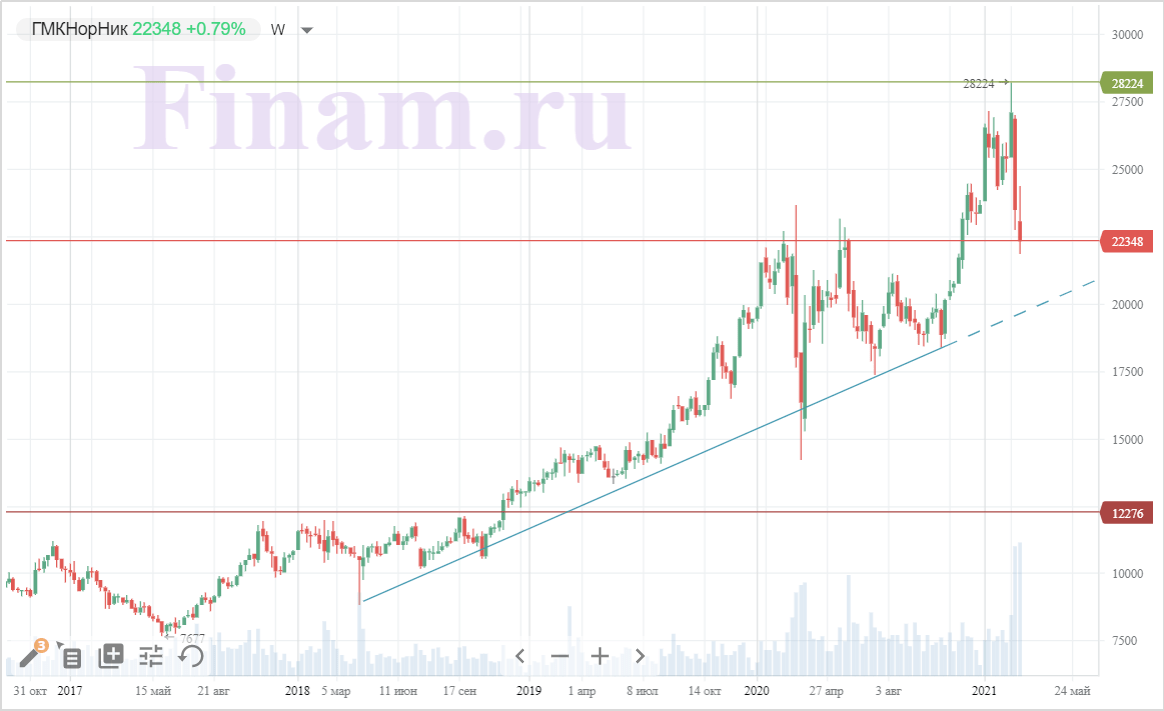

На недельном графике акции «Норникеля» остаются в рамках восходящего тренда, показывая рост волатильности после достижения каждого нового исторического максимума.

Источник: finam.ru

Добавить комментарий