Инвестиционная идея

Johnson & Johnson — крупнейшая публичная фармацевтическая компания в мире. Она представляет собой диверсифицированный, стабильный бизнес, помогающий миллионам людей по всему миру оставаться здоровыми.

| Johnson & Johnson | |

| Рекомендация | Держать |

| Целевая цена | $181,95 |

| Текущая цена | $162,59 |

| Потенциал роста | 11,91% |

Мы рекомендуем «Держать» акции Johnson & Johnson с целевой ценой $181,95. Потенциал роста составляет 11,91% в перспективе 12 мес.

- Компания отличается стабильным бизнесом. Благодаря хорошему уровню географической и продуктовой диверсификации, можно рассчитывать на высокий защитный характер акции.

- Мы прогнозируем заметный рост выручки в 2021 году — более 10%. Основные драйверы: восстановление мировой экономики, выпуск вакцины от COVID-19 и одобрение FDA новых перспективных препаратов-кандидатов в портфеле Johnson & Johnson.

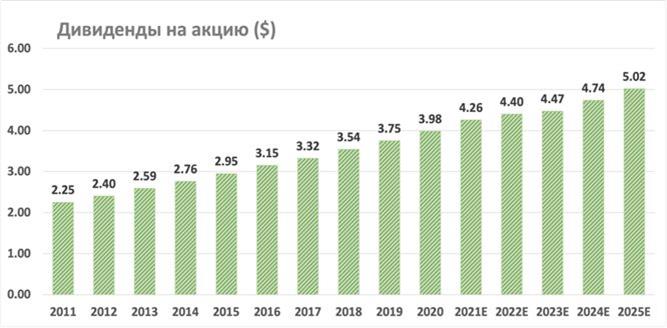

- Компания стабильно повышает дивиденды в течение 58 лет. Низкая закредитованность и высокий уровень ликвидности позволят Johnson & Johnson успешно проводить подобную политику в будущем.

- Инвесторам нужно помнить о рисках, связанных с данной акцией. Среди основных: судебные разбирательства, а также возможное давление со стороны государства.

Описание эмитента

Johnson & Johnson занимается исследованиями и разработками, производством и продажей ряда продуктов в области здравоохранения. По состоянию на 1 января 2017 года в дочерних компаниях Johnson & Johnson действовало 119 производственных объектов. Научно-исследовательские центры компании расположены в США, Бельгии, Бразилии, Канаде, Китае, Франции, Германии, Индии, Израиле, Японии, Нидерландах, Сингапуре, Швейцарии и Соединенном Королевстве. Johnson & Johnson насчитывает более 230 операционных компаний, ведущих бизнес по всему миру. В компании трудятся более 132 тыс. сотрудников.

| Основные показатели акции | ||||

| Тикер | JNJ | |||

| ISIN | US4781601046 | |||

| Рыночная капитализация | $427,4 млрд | |||

| Enterprise value (EV) | $437,5 млрд | |||

| Мультипликаторы | ||||

| P/E | 30,1 | |||

| P/Sales | 4,7 | |||

| P/E 2021E | 17,1 | |||

| P/Sales 2021E | 4,7 | |||

| Финансовые показатели, млрд $ | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Выручка | 82,06 | 82,58 | 91,53 | |

| Чистая прибыль | 23,31 | 21,43 | 25,29 | |

| Прибыль на акцию, $ | 8,68 | 8,03 | 9,49 | |

| Дивиденд, $ | 3,75 | 3,98 | 4,26 | |

| Финансовые коэффициенты | ||||

| Показатель | 2019 | 2020 | 2021П | |

| Валовая маржа | 72,05% | 65,58% | 71,02% | |

| Чистая маржа | 28.4% | 26,0% | 27,6% | |

| ROE | 33,9% | 30,1% | 33,5% | |

| Соотношение затрат на НИОКР к выручке | 13,78% | 14,72% | 13,99% | |

Деятельность компании ведется в трех сегментах: потребительский, фармацевтический и сегмент медицинского оборудования.

Фармацевтический сегмент

Фармацевтический сегмент является основным и сосредоточен на пяти терапевтических областях, включая:

— иммунологию (ревматоидный артрит, воспалительное заболевание кишечника, псориаз и болезни легких);

— инфекционные заболевания и вакцины (вирус иммунодефицита человека (ВИЧ), гепатит, респираторные инфекции, туберкулез и вакцины);

— неврологию (болезнь Альцгеймера, расстройства настроения и шизофрения);

— онкологию (рак простаты, гематологические злокачественные новообразования и рак легких);

— сердечно-сосудистые и метаболические заболевания (тромбоз и диабет).

Фармацевтический сегмент предлагает такие продукты, как REMICADE (инфликсимаб), средство для лечения различных иммуноопосредованных воспалительных заболеваний; SIMPONI (голимумаб) — подкожное средство для лечения взрослых с ревматоидным артритом от средней до тяжелой степени, активным псориатическим артритом, активным анкилозирующим спондилитом и язвенным колитом от умеренной до тяжелой степени; SIMPONI ARIA (голимумаб) — внутривенное средство для лечения взрослых с ревматоидным артритом средней и тяжелой степени; STELARA (устекинумаб) — средство для лечения взрослых с бляшечным псориазом средней и тяжелой степени и активным псориатическим артритом; PREZISTA (дарунавир), EDURANT (рилпивирин) и PREZCOBIX / REZOLSTA (дарунавир/кобицистат) — для лечения ВИЧ-1 в сочетании с другими антиретровирусными препаратами, и таблетки CII с пролонгированным высвобождением CONCERTA (метилфенидат HCl) — для лечения синдрома дефицита внимания и гиперактивности.

Фармацевтический сегмент предлагает такие продукты, как REMICADE (инфликсимаб), средство для лечения различных иммуноопосредованных воспалительных заболеваний; SIMPONI (голимумаб) — подкожное средство для лечения взрослых с ревматоидным артритом от средней до тяжелой степени, активным псориатическим артритом, активным анкилозирующим спондилитом и язвенным колитом от умеренной до тяжелой степени; SIMPONI ARIA (голимумаб) — внутривенное средство для лечения взрослых с ревматоидным артритом средней и тяжелой степени; STELARA (устекинумаб) — средство для лечения взрослых с бляшечным псориазом средней и тяжелой степени и активным псориатическим артритом; PREZISTA (дарунавир), EDURANT (рилпивирин) и PREZCOBIX / REZOLSTA (дарунавир/кобицистат) — для лечения ВИЧ-1 в сочетании с другими антиретровирусными препаратами, и таблетки CII с пролонгированным высвобождением CONCERTA (метилфенидат HCl) — для лечения синдрома дефицита внимания и гиперактивности.

Компания предлагает различные продукты для лечения шизофрении: таблетки с пролонгированным высвобождением INVEGA (палиперидон) — для лечения шизофрении и шизоаффективного расстройства; INVEGA SUSTENNA / XEPLION (палиперидона пальмитат) — для лечения шизофрении и шизоаффективного расстройства у взрослых; INVEGA TRINZA / TREVICTA (палиперидона пальмитат) — для лечения шизофрении у пациентов, получавших лечение INVEGA SUSTENNA в течение не менее четырех месяцев; RISPERDAL CONSTA (инъекция рисперидона длительного действия) — для лечения шизофрении и поддерживающего лечения биполярного расстройства I у взрослых и VELCADE (бортезомиб), средство для лечения множественной миеломы для использования в комбинации с ритуксимабом, циклофосфамидом, доксорубицином и преднизоном для лечения взрослых пациентов с ранее не леченной лимфомой из мантийных клеток.

Продукция компании в фармацевтическом сегменте включает ZYTIGA (абиратерона ацетат), средство для лечения метастатического устойчивого к кастрации рака простаты; IMBRUVICA (ибрутиниб) — пероральная терапия для приема один раз в день, одобренная для использования при лечении определенных B-клеточных злокачественных новообразований или рака крови, а также макроглобулинемии Вальденстрема; ДАРЗАЛЕКС (даратумумаб) — для лечения рецидивирующей/рефрактерной множественной миеломы; ПРОКРИТ (эпоэтин альфа) — для стимуляции выработки красных кровяных телец и КСАРЕЛТО (ривароксабан), пероральный антикоагулянт для предотвращения тромбоза глубоких вен (ТГВ), который приводит к тромбоэмболии легочной артерии (ТЭЛА) у пациентов, перенесших операцию по замене тазобедренного или коленного сустава.

Кроме того, предлагается ряд продуктов для лечения диабета, включая INVOKANA (канаглифлозин), для лечения взрослых с диабетом 2-го типа; ИНВОКАМЕТ/ВОКАНАМЕТ (канаглифлозин / метформин гидрохлорид), который представляет собой комбинированную терапию фиксированных доз канаглифлозина и гидрохлорида метформина для лечения взрослых с диабетом 2-го типа, и ИНВОКАМЕТ XR (канаглифлозин / метформин гидрохлорид пролонгированного действия).

Медицинское оборудование

Сегмент медицинского оборудования включает в себя ряд продуктов, используемых в ортопедии, хирургии, сердечно-сосудистой системе, лечении диабета и лечении зрения. Продукция сегмента используется главным образом в профессиональных областях врачами, медсестрами, больницами, офтальмологами и клиниками. Сегмент включает в себя: ортопедические изделия, товары для общей хирургии, биохирургические, эндомеханические и энергетические товары; электрофизиологические изделия для лечения сердечно-сосудистых заболеваний; средства для стерилизации и дезинфекции для уменьшения хирургической инфекции; средства, позволяющие следить за уровнем глюкозы в крови; средства доставки инсулина и одноразовые контактные линзы.

Потребительский сегмент

Потребительский сегмент включает в себя ряд продуктов, используемых в сфере ухода за детьми, а также средств по уходу за полостью рта, кожи, безрецептурных фармацевтических препаратов, здоровья женщин и средств ухода за ранами. Категория детских товаров включает линию продуктов JOHNSON’S. В категорию средств по уходу за полостью рта входит линейка продуктов LISTERINE. Среди брендов, входящих в категорию косметики, включают линейки продуктов AVEENO, CLEAN & CLEAR, DABAO, JOHNSON’S Adult, LE PETITE MARSEILLAIS, NEUTROGENA, RoC и OGX. Категория лекарств, отпускаемых без рецепта, включает семейство продуктов TYLENOL ацетаминофен; СУДАФЕД — средства от простуды, гриппа и аллергии; продукты от аллергии BENADRYL и ZYRTEC. К брендам по уходу за ранами можно отнести лейкопластыри марки BAND-AID и линейки продуктов NEOSPORIN First Aid.

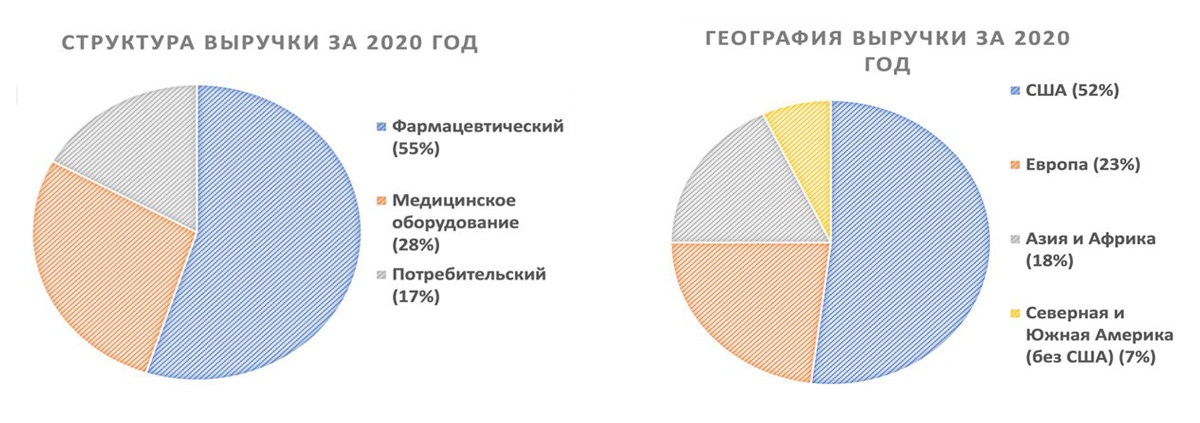

Ниже приведены структура и география выручки на 2020 год:

Источник: данные компании

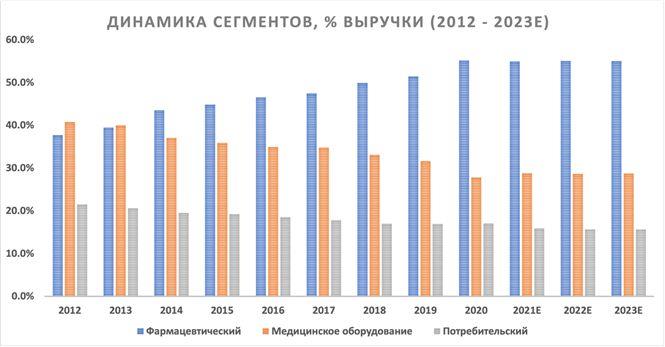

Важно отметить, что сегмент фармацевтики играет все более существенную роль в деятельности Johnson & Johnson. Так, в 2012–2013 годах данный сегмент имел приблизительно одинаковый вес в доле выручки компании с медицинским оборудованием. Однако, как можно заметить на рисунке ниже, с тех пор это самый быстрорастущий сегмент. Доля медицинского оборудования, напротив, уменьшается.

Источник: Thomson Reuters

к содержанию ↑Финансовые показатели

Фармацевтический сегмент

Выручка от данного сегмента в 2020 году показала стабильный рост 8,2% и составила $ 45,572 млрд.

Крупнейший сектор сегмента — иммунология — вырос на идентичные 8,2%. Пожалуй, лучше всех себя проявил крупнейший по выручке препарат STELARA (лечение бляшечного псориаза). Так, за 2020 год выручка от продаж выросла на 21,1% г/г. STELARA принес $ 7,70 млрд. Продажи второго по размеру препарата REMICADE, напротив, упали на 13,8% г/г и составили $ 3,74 млрд.

Стоит отметить и высокий рост продаж сектора онкологии — 15,8% г/г. Два крупнейших препарата сектора — DARZALEX и IMBRUVICA — показали стремительный рост: 40,3% и 21,5% г/г ($ 4,19 млрд и $ 4,12 млрд соответственно).

Мы ожидаем стабилизацию роста сегмента в 2021 году.

Медицинское оборудование

Операционные продажи медицинского оборудования снизились на 11,4% в 2020 году и составили $ 22,959 млрд.

Снижение в основном было вызвано негативным воздействием пандемии COVID-19 и связанной с этим отсрочкой медицинских процедур. Так, выручка от продаж продуктов ортопедического сектора упала на 12,3% г/г, а хирургического на 12,8%, составив $ 7,76 млрд и $ 8,23 млрд соответственно.

Мы ожидаем, что данный сегмент будет продолжать испытывать некоторый спад в краткосрочной перспективе, однако во второй половине 2021 года и в долгосрочной перспективе он остается привлекательным.

Потребительский сегмент

Продажи в потребительском сегменте, в свою очередь, выросли на 3,0% г/г и принесли компании $ 14,053 млрд.

Данный сегмент будет развиваться умеренными темпами, особенно с начала второй половины 2021 года, когда жизнь должна вернуться в прежнее русло и потребность в товарах личного ухода и здоровья вырастет. Способствующим этому фактором выступает и общая тенденция развития e-commerce, в частности в сфере товаров ежедневного пользования.

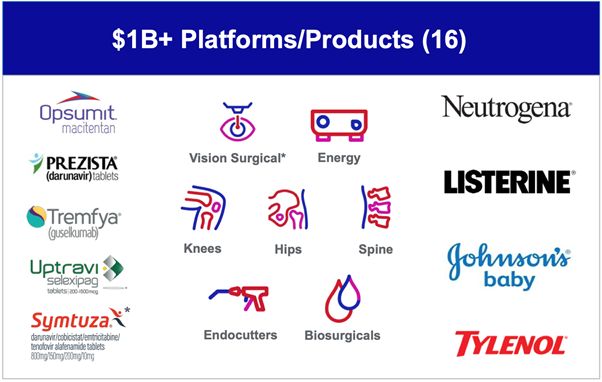

Список продукции и секторов с выручкой более $ 1 млрд в 2020 году:

Источник: данные компании

Список продукции и секторов с выручкой более $ 2 млрд в 2020 году:

Источник: данные компании

Что касается финансового отчета за IV квартал 2020 года, то стоит упомянуть следующие результаты: выручка выросла на 7,1% (8,3% с учетом курсовой разницы) за IV квартал г/г и составила $ 22,475 млрд; размытая прибыль на акцию упала на 3,2% (1,1% с учетом курсовой разницы) — $ 1,86, а чистая прибыль снизилась на 56,7% г/г, до $ 1,738 млрд.

Что касается итогов за 2020 год, то основные результаты следующие: годовая выручка выросла на 1,2% (или 0,6% с учетом курсовой разницы) и дошла до отметки $ 82,584 млрд; в то же время размытая прибыль на акцию снизилась на 2,1%, до $ 5,51; чистая прибыль уменьшилась на 2,7% и составила $ 14,714 млрд.

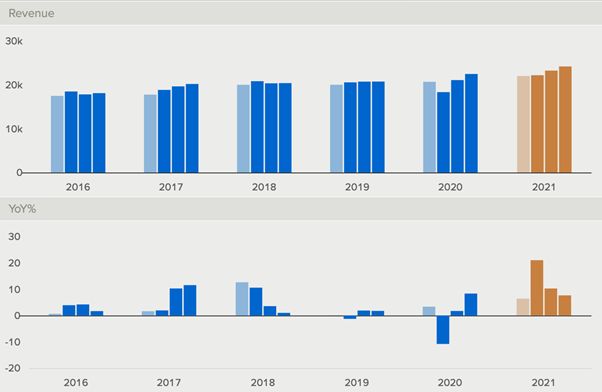

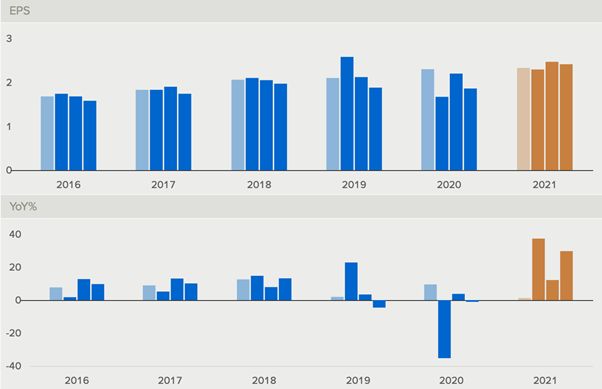

На графиках, представленных ниже, можно наблюдать квартальную динамику изменения показателей выручки и прибыли на акцию за последние несколько лет, а также их прогнозные значения.

Источник: данные компании

Источник: данные Reuters

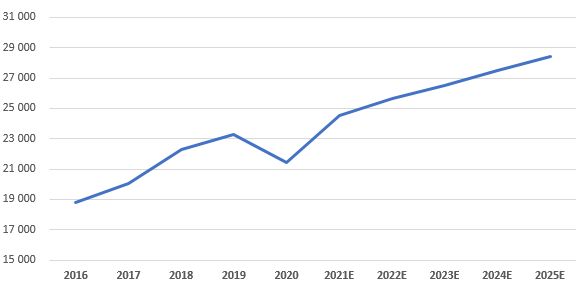

Если взглянуть на динамику выручки компании за последние пять лет, а также период до 2025 года, то можно увидеть медленный, но достаточно стабильный рост выручки. Так, в среднем показатель растет на 4,46%, включая прогнозный период.

Источник: Thomson Reuters

Чистая прибыль растет похожими темпами. Средний рост показателя за сравнимый период равен 4,90%.

Источник: Thomson Reuters

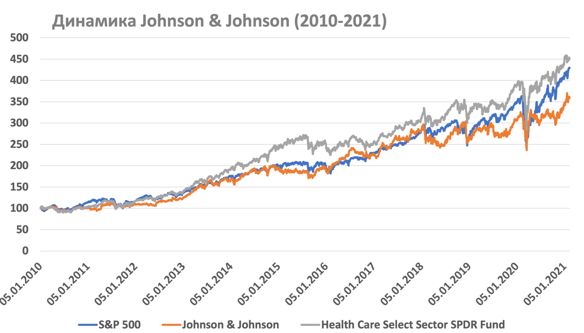

Стоит отметить, что акции Johnson & Johnson показывают отстающую динамику, как в отношении рынка в целом (S&P 500), так и крупнейшего ETF по здравоохранению Health Care Select Sector SPDR Fund. На графике приведена ребазированная динамика инструментов:

Источник: Yahoo Finance

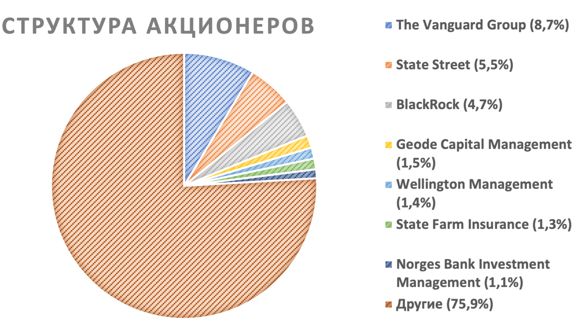

Среди крупнейших владельцев компании можно выделить The Vanguard Group (8,66%), State Street Global Advisors (5,47%) и BlackRock Institutional Trust Company (4,70%).

Источник: Thomson Reuters

к содержанию ↑Факторы привлекательности

- Стабильность. Целый ряд характеристик данной компании сводятся к одному — безопасность. Johnson & Johnson отличает нецикличный характер бизнеса и низкая чувствительность к экономическим циклам, диверсифицированные источники и география доходов (крупнейшая фармацевтическая компания), а также большой портфель проектов. Johnson & Johnson является одной из двух компаний на всем американском рынке, имеющих кредитный рейтинг AAA. Согласно рейтингу, на данный момент времени шанс дефолта у компании меньше, чем у гособлигаций США.

Один из ключевых показателей закредитованности компании — чистый долг / EBITDA. Как можно заметить, некоторое время до 2017 года у компании был отрицательный показатель. В 2017 году произошло приобретение швейцарской компании Actelion, которая специализируется на производстве препаратов для лечения редких болезней. Сделка обошлась в $ 30 млрд наличными, что стало самой крупной покупкой в истории американской компании. Несмотря на это, компания все еще имеет самый низкий показатель чистого долга к EBITDA (0,25x) среди своих конкурентов.

Источник: Thomson Reuters

- Дивиденды. Этот «аристократ» повышает свои дивидендные выплаты уже на протяжении 58 лет. Несмотря на непростой 2020 год, у компании достаточно ликвидности, чтобы продолжать выплачивать дивиденды и в будущем.

Источник: Thomson Reuters

- Вакцина от COVID-19. Вакцина от Johnson & Johnson имеет ряд преимуществ перед конкурентами. Во-первых, для ее действия потребуется лишь один укол, а не два. Во-вторых, существует преимущество с точки зрения логистики и хранения. Данную вакцину можно хранить при температуре 2–8 °C. На середину декабря 2020 года было заказано в общей сложности 1,27 млрд доз, каждая из которых, как ожидается, будет стоить около $ 10. Отчасти по этой причине выручка за 2021 год, согласно нашим прогнозам, вырастет более чем на 10%.

Стоит отметить, что в силу своего глобального присутствия у Johnson & Johnson имеется развернутая сеть поставщиков и контактов. Несмотря на не самую высокую эффективность (66%), все вышеперечисленное делает вакцину от данной компании востребованной в развивающихся странах.

- Стареющее население. Согласно прогнозам, к 2050 году число людей в возрасте старше 60 лет во всем мире удвоится и достигнет 2 млрд. Очевидно, что люди, достигшие пенсионного возраста, тратят больше денег на лекарства, чем люди до 40 лет. Более того, статистика показывает, что возрастная когорта 55–75 лет владеет самым большим количеством чистых активов, а это делает ее представителей важными экономическими субъектами. Все эти тренды, без сомнения, на руку такой компании, как Johnson & Johnson, чьими товарами зачастую пользуются люди более старшего возраста.

Риски

- Судебные разбирательства. Будучи крупнейшей фармацевтической компанией, Johnson & Johnson проходит множество проверок в отношении качества своей продукции. Последние несколько лет компания изрядно становилась причиной судебных разбирательств. Как можно предположить, для их урегулирования требуются десятки, а то и сотни миллионов долларов.

- Регуляторный риск и давление государства. Как и вся индустрия здравоохранения, Johnson & Johnson потенциально подвержена изменению законодательства в отношении определенных процедур или препаратов. Более того, президент Байден пообещал сделать лекарства более доступными для американцев, что может привести к снижению выручки по некоторым препаратам.

Оценка

Для оценки Johnson & Johnson мы использовали два метода — метод дисконтированных денежных потоков (DCF) и оценку по мультипликаторам относительно аналогов.

Для оценки по модели DCF мы спрогнозировали денежные потоки до 2025 года включительно, сделав умеренно консервативные прогнозы по выручке.

Среди основных причин роста выручки в ближайшие год-два можно назвать следующие: восстановление мировой экономики, выпуск вакцины от COVID-19, перспективные препараты-кандидаты, ожидающие одобрения FDA, а также потенциальные сделки-поглощения, что вызвано высокой ликвидностью вкупе с низкими долговыми обязательствами. Дальнейший прогноз роста выручки, начиная с 2023 года, на уровне 3,5% обусловлен консервативным допущением, что темпы роста останутся прежними или немного снизятся (средний рост с 2011 по 2023 г. — 3,65%).

| Год | 2017 | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E | 2024E | 2025E |

| Выручка ($M) | 76 450 | 81 581 | 82 059 | 82 584 | 91 536 | 95 680 | 99 029 | 102 495 | 106 082 |

| Рост выручки | 6,7% | 0,6% | 0,6% | 10,8% | 4,5% | 3,5% | 3,5% | 3,5% |

Источник: расчеты ГК «ФИНАМ»

Ниже приводим расчет дисконтированных денежных потоков:

| Год | 2020 | 2021E | 2022E | 2023E | 2024E | 2025E | Терминальная стоимость | |

| FCFF ($M) | 20 000 | 21 265 | 22 228 | 23 006 | 23 811 | 24 644 | 582 320 | |

| Фактор дисконтирования | 1,03 | 1,09 | 1,16 | 1,23 | 1,31 | 1,35 | ||

| Приведенная стоимость ($M) | 20 635 | 20 310 | 19 794 | 19 291 | 18 801 | 443 213 |

Источник: расчеты ГК «ФИНАМ»

| WACC | 6,20% |

| Капитализация, млрд $ | 427,4 |

| Курс акций, $ | 162,59 |

| Количество акций, млн | 2632 |

| Долг, балансовая стоимость, млрд $ | 35 |

| Капитал всего, млрд $ | 429,1 |

| Доля собственного капитала | 92,46% |

| Доля долга | 7,54% |

| Норма доходности по акциям | 6,64% |

| Стоимость долга | 0,9% |

| Налог на прибыль | 17% |

Источник: расчеты ГК «ФИНАМ»

| Норма доходности по акциям | 6,64% |

| Безрисковая ставка (US 10Y, YTM) | 1,40% |

| Скорректированная бета | 0,81 |

| Премия за рыночный риск | 6,50% |

Источник: расчеты ГК «ФИНАМ»

Таким образом, справедливая оценка, согласно DCF, составляет $ 205,90.

Для более точной оценки мы использовали и метод оценки по мультипликаторам относительно аналогов.

| Компания | Рыночная капитализация ($M) | Price / EPS (FY1) | EV/EBITDA (FY1) | Price / Cash Flow Per Share (FY1) | Price / Dividend Per Share) (FY1) | Price / Revenue (FY1) |

| Johnson & Johnson | 4 27 397 | 17,14 | 13,14 | 15,53 | 36,91 | 4,66 |

| Pfizer | 187 648 | 10,09 | 10,16 | 11,53 | 22,01 | 3,01 |

| Eli Lilly and Co | 196 017 | 24,50 | 20,14 | 21,53 | 60,12 | 7,00 |

| Merck & Co | 188 664 | 11,37 | 9,47 | 11,28 | 28,15 | 3,59 |

| Abbvie | 191 933 | 8,73 | 9,25 | 8,29 | 21,35 | 3,47 |

| Amgen | 132 834 | 13,61 | 10,14 | 12,71 | 32,72 | 5,03 |

| Novartis | 216 365 | 13,63 | 12,56 | 12,68 | 27,24 | 4,13 |

| Среднее значение | 190 299 | 12,49 | 10,15 | 12,10 | 27,69 | 3,86 |

Источник: расчеты ГК «ФИНАМ»

Как можно заметить, на данный момент Johnson & Johnson торгуется с премией относительно своих конкурентов. Для подсчета справедливой цены мы использовали следующие коэффициенты: P/E, Price/Revenue, EV/EBITDA.

| Целевой P/E (FY1) | 12,49 |

| Прогнозируемый доход на акцию 2021 | 9,5 |

| Справедливая цена (P/E) | $ 118,65 |

| Прогнозируемая выручка 2021 ($M) | 91 536 |

| Целевой Price/Revenue (FY1) | 3,86 |

| Количество акций (M) | 2 633 |

| Справедливая цена (Price/Revenue) | $ 134,13 |

| Прогнозируемая EBITDA 2021 | 33 507 |

| Целевой EV/EBITDA | 10,15 |

| EV (FY1) ($M) | 340 081 |

| Чистый долг ($M) | 10 000 |

| Рыночная капитализация (FY1) ($M) | 330 081 |

| Справедливая цена (EV/EBITDA) | $ 125,39 |

Источник: расчеты ГК «ФИНАМ»

Усредненная оценка по мультипликаторам составляет $126,06 на 12 мес.

Наконец, при подсчете финальной справедливой цены одной акции Johnson & Johnson мы учтем два способа оценки, дав наибольший вес (70%) методу дисконтированных денежных потоков и меньший (30%) — методу мультипликаторов.

| Метод оценки | Справедливая цена | Веса |

| DCF | $205,90 | 70% |

| Метод аналогов | $126,06 | 30% |

Источник: расчеты ГК «ФИНАМ»

Комбинированная целевая цена — $181,95.

Таким образом, при текущей цене $ 162,59 потенциал роста Johnson & Johnson в ближайшие 12 мес. составляет 12%. Рекомендация — «Держать».

к содержанию ↑Технический анализ

Акция следует растущему тренду. Сейчас бумаги торгуются в районе простой скользящей средней SMA-50. Мы ожидаем продолжения консолидации в диапазоне $157–173 в среднесрочной перспективе.

Добавить комментарий