| Русагро | |

| Рекомендация | Покупать |

| Целевая цена | 750 руб. |

| Текущая цена | 645 руб. |

| Потенциал с учетом дивидендов | 23% |

Инвестиционная идея

«Русагро» — один из крупнейших производителей в России сахара, свинины, зерновых и масложировой продукции.

Мы рекомендуем «Покупать» акции «Русагро» и повышаем целевую цену с 708 до 750 руб. Прибыль с вложений может составить 16% в перспективе года и 23% с учетом дивидендов.

- Завершение крупных инвестиционных проектов позволит нарастить производственные показатели, сократить долг и улучшить показатели прибыли и дивидендов. Кризис и обесценение рубля создают возможность увеличить долю рынка и нарастить экспорт.

- Прибыль акционеров выросла в 1К 2020 в 3,3 раза, до 3,2 млрд руб., EBITDA — в 4,4 раза, до 6,0 млрд руб. Показатели выручки и операционной рентабельности улучшились практически по всем сегментам. Выручка до элиминаций выросла на 17%, до 33,7 млрд руб.

- Компания завершает строительство свинокомплексов в Приморье мощностью 75 тыс. тонн свинины в живом весе (выход на полную мощность — 2020 г., начало выпуска — середина 2021 г.).

- Есть возможности для улучшения цен и увеличения экспорта. На стороне спроса факторами роста цен могут стать ослабление и окончание изоляционных мер, конкурентоспособность российской продукции после обесценения рубля, а также закупки впрок со стороны Китая на опасениях второй волны COVID-19. На стороне предложения — проблемы у производителей в Бразилии и США, которые останавливают некоторые мощности из-за вируса.

- Прогнозный дивиденд 2020П — 42 руб. (+25% г/г), исходя из выплаты 50% прибыли 2020П 11,3 млрд руб.

| Основные показатели обыкн. акций | |

| Тикер | AGRO |

| ISIN | US7496552057 |

| Рыночная капитализация | 87 млрд руб. |

| Кол-во GDRs | 134 млн |

| Free float | 21% |

| Мультипликаторы | |

| P/E LTM | 7,2 |

| P/E 2020E | 7,7 |

| EV/EBITDA LTM | 6,6 |

| EV/EBITDA 2020Е | 6,9 |

| DY 2020E | 6,5% |

Краткое описание эмитента

«Русагро» — один из крупнейших производителей в России сахара, свинины, зерновых и масложировой продукции. Контрольный пакет акций, 71,9%, принадлежит семье Мошковича, доля менеджмента — 7,3%. В свободном обращении находится 20,8%. На Лондонской бирже акции торгуются с 2011 г., в 2014 г. эмитент разместил GDR на МосБирже.

к содержанию ↑Факторы привлекательности

— Есть история операционного роста. В последние несколько лет компания существенно расширила производственную базу через органический рост, сделки M&A («Солнечные продукты», «КапиталАгро», ряд активов у «Разгуляй», «Агро-Белогорье» (22,5%), а также нарастила экспорт. Это позволило выйти на рекордную чистую выручку в 2019 г. 138 млрд руб. (+67%), занять крупные рыночные доли на рынке сахара, свинины, масла, жиров и иметь в распоряжении 3-й крупнейший земельный банк.

— Вертикальная интеграция (с/х обеспечивает сахарный, мясной и масложировой сегменты) снижает логистические риски и улучшает рентабельность.

— Вертикальная интеграция (с/х обеспечивает сахарный, мясной и масложировой сегменты) снижает логистические риски и улучшает рентабельность.

Компания находится на финальной стадии крупных инвестиционных проектов. Их завершение открывает перспективы повышения операционных и финансовых показателей, улучшения динамики денежного потока и снижения долговой нагрузки.

— Текущие инвестпроекты сосредоточены в основном в сахарном и мясном сегментах и предполагают выход на проектную загрузку купленных или построенных ранее мощностей. Компания завершает строительство свинокомплексов в Приморье мощностью 75 тыс. тонн свинины в живом весе (выход на полную мощность — 2020 г., начало выпуска — середина 2021 г.). В первом полугодии 2020 г. планируется выход на полную мощность проектов новых свинокомплексов в Тамбовской области. В 2019 г. производство свинины в живом весе составило 243 тыс. тонн. (+19% г/г).

— Инвестпрограмма на 2020 г. предусматривает вложения около 15 млрд руб., в сравнении с 24 млрд руб. в 2019 г.

— Снижение кредитного портфеля станет дополнительной точкой роста, поскольку его обслуживание обошлось более чем в 5 млрд руб. в 2019 г. при прибыли около 10 млрд руб., хотя мы считаем, что это вопрос более отдаленной перспективы. По нашим оценкам, цикл снижения кредитного портфеля при условии отсутствия крупных сделок по приобретению активов может начаться в 2021 г.

| Финансовые показатели, млрд руб. | |||||

| Показатель | 2018 | 2019 | |||

| Выручка | 83,0 | 138,2 | |||

| EBITDA | 20,4 | 17,5 | |||

| Чистая прибыль акц. | 12,8 | 9,8 | |||

| Дивиденд, руб. | 33,3 | 33,7 | |||

| Финансовые коэффициенты | |||||

| Показатель | 2018 | 2019 | |||

| Маржа EBITDA | 24,6% | 12,6% | |||

| Чистая маржа | 15,4% | 7,1% | |||

| ROE | 13,2% | 9,3% | |||

| Чистый долг / EBITDA | 2,79 | 3,53 | |||

— Мы не исключаем сделок M&A в 2020–2021 гг. Экономический спад усилит тренд на консолидацию с/х сектора РФ, который сейчас представлен достаточно большим количеством компаний и высокой конкуренцией.

— Экспортная выручка из 50 стран в 2019 г. составила около 25% всех продаж. Географическое присутствие включает Китай, страны Латинской Америки и Европы.

— Льготы по налогу на прибыль. Эффективная ставка налога на прибыль составляла в среднем около 6% за последние 5 лет благодаря отдельным льготным ставкам. Кроме того, компания получает государственные субсидии.

к содержанию ↑Финансовые показатели

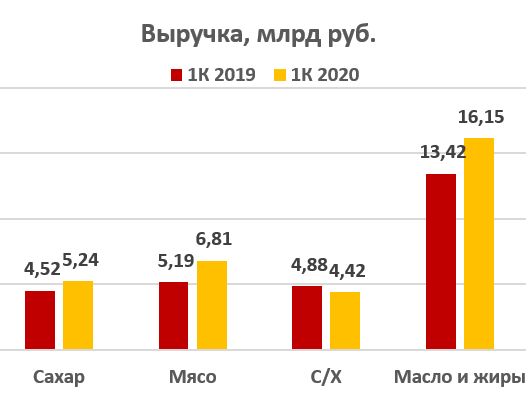

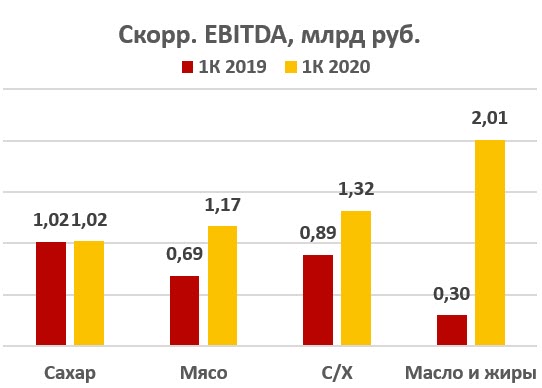

Прибыль акционеров выросла в 1К 2020 в 3,3 раза, до 3,2 млрд руб., EBITDA — в 4,4 раза, до 6,0 млрд руб. Показатели выручки и операционной рентабельности улучшились практически по всем сегментам. Выручка до элиминаций выросла на 17%, до 33,7 млрд руб.

Главными драйверами стали масложировой и мясной сегменты. Выручка в масложировом сегменте повысилась на 20%, до 16,1 млрд руб., скорр. EBITDA — в 6,6 раза, до 2 млрд руб., что во многом связано с изменением учета выручки и операционной прибыли в прошлом году. По ценам и объемам наблюдалась преимущественно положительная динамика.

Мясной сегмент показал рост выручки на 31%, до 6,8 млрд руб., скорр. EBITDA увеличилась на 71%, до 1,17 млрд руб., рентабельность скорр. EBITDA повысилась на 4 п. п., до 17%. Ключевым фактором роста стал запуск 3-й очереди ООО «Тамбовский бекон», что позволило нарастить объемы продаж на 40% г/г, до 57 тыс. тонн. Цены снизились на 6–7% г/г на фоне высокой конкуренции на внутреннем рынке, многие экспортные рынки пока закрыты из-за пандемии.

Сахарный сегмент принес сопоставимую EBITDA — чуть выше 1 млрд руб. при увеличении выручки на 16%. Объемы продаж взлетели на 63% на фоне увеличения спроса из-за вирусного кризиса. Цена снизилась на 32% г/г, но с начала года цены начали восстанавливаться, +14% к/к, после падения на протяжении всего 2019 г.

Источник: данные компании

- С/х выручка сократилась на 9% г/г, скорр. EBITDA выросла на 49% г/г на фоне увеличения экспорта сои, обесценения рубля, а также меньших коммерческих расходов из-за сокращения экспорта пшеницы, зерна и ячменя. Экспорт сои может возобновиться с июля.

- Компания подтвердила начало продаж мясной продукции на новых дальневосточных мощностях в 1К 2021.

- Консолидация отрасли. Экспортные ограничения по зерну и сое, наложенные из-за вируса, приведут к снижению цен на внутреннем рынке и вызовут проблемы у производителей-экспортеров, что в свою очередь усилит консолидацию в этом году. На фоне происходящего инвестиционная программа «Русагро», ранее запланированная в объеме 15 млрд руб., может быть пересмотрена в большую сторону из-за сделок M&A. Прежде компания активно росла за счет сделок по приобретению компаний и активов, и мы не исключаем новые сделки в текущих условиях для расширения рыночной доли.

- Есть возможности для улучшения цен и увеличения экспорта. С начала 2-го квартала цены на пшеницу, живок, сою снизились относительно 1К 2020 как в рублях, так и в долларах. Стоимость сахара повысилась на 0,8% в долларах и опустилась на 9% в рублях. На стороне спроса факторами роста могут стать ослабление и окончание изоляционных мер, конкурентоспособность российской продукции после обесценения рубля, а также закупки впрок со стороны Китая на опасениях второй волны COVID-19. На стороне предложения — проблемы у производителей в Бразилии и США, которые останавливают некоторые мощности из-за распространения вируса.

Основные финансовые показатели

| Показатель, млн руб., если не указано иное | 1К 2020 | 1К 2019 | Изм., % | 2019 | 2018 | Изм., % |

| Выручка | 32 933 | 27 971 | 18% | 138 172 | 82 978 | 66,5% |

| EBITDA | 6 039 | 1 380 | 338% | 17 477 | 20 411 | -14,4% |

| Маржа EBITDA | 18,3% | 4,9% | 13% | 12,6% | 24,6% | -11,9% |

| Чистая прибыль (убыток) акц. | 3 225 | 967 | 233% | 9 808 | 12 808 | -23,4% |

| FCFF | -2 731 | -20 919 | NA | |||

| FCFF после уплаты процентов | -7 755 | -24 489 | NA | |||

| 1К 2020 | 4К 2019 | Изм., YTD | ||||

| Чистый долг | 59 965 | 61 740 | -3% | |||

| Чистый долг / EBITDA | 2,71 | 3,53 |

Прогноз по ключевым финансовым показателям

| Показатель, млрд руб., если не указано иное | 2017 | 2018 | 2019 | 2020П |

| Выручка | 79,1 | 83,0 | 138,2 | 143 |

| EBITDA | 11,2 | 20,4 | 17,5 | 21,2 |

| Рост, % | -44,8% | 82,2% | -14,5% | 21,2% |

| Маржа EBITDA | 14,2% | 24,6% | 12,6% | 14,8% |

| Чистая прибыль | 5,6 | 12,8 | 9,8 | 11,3 |

| Рост, % | -59,6% | 127,5% | -23,4% | 15,2% |

| Чистая маржа | 7,1% | 15,4% | 7,1% | 7,9% |

| CFO | 17,7 | -7,7 | 21,2 | 21,9 |

| CAPEX | 17,1 | 13,8 | 23,9 | 17,0 |

| FCFF | 0,6 | -21,5 | -2,7 | 3,5 |

| FCFF с учетом процентов | -2,3 | -25,0 | -7,8 | -0,6 |

| Чистый долг | 5,7 | 57,0 | 61,6 | 61,2 |

| Ч. долг / EBITDA | 0,51 | 2,79 | 3,53 | 2,89 |

| Норма выплат | 73% | 35% | 46% | 50% |

| DPS, руб. | 30,4 | 33,3 | 33,7 | 42,0 |

Источник: данные компании, прогнозы ГК «ФИНАМ»

к содержанию ↑Дивиденды

Согласно дивидендной политике, рекомендуется выплачивать не менее 25% прибыли, но по факту «Русагро» направляет на дивиденды больше, и средняя норма выплат за 2016–2019 гг. составила 50% прибыли по МСФО. Дивиденды выплачиваются 2 раза в год, в сентябре и апреле.

За 2019 г. компания выплатила около 34 руб., или 4,5 млрд руб., что соответствует коэффициенту выплат 46% прибыли по МСФО (35% за 2018 г). Финальный дивиденд выплачен в апреле.

Прогнозный дивиденд 2020П — 42 руб. (+25% г/г), исходя из выплаты 50% прибыли 2020П 11,3 млрд руб. Текущая доходность — 6,5%.

Источник: данные компании, прогноз ГК «ФИНАМ»

к содержанию ↑Оценка

Мы рекомендуем «Покупать» акции «Русагро» и повышаем целевую цену с 708 до 750 руб. Прибыль от вложений может составить 16% в перспективе года и 23% с учетом дивидендов. Завершение крупных инвестиционных проектов позволит нарастить производственные показатели, сократить долг и улучшить показатели прибыли и дивидендов в будущем. Кризис и обесценение рубля создают возможность увеличить рыночную долю и нарастить экспорт.

По мультипликаторам акции AGRO торгуются с дисконтом в среднем 12% с таргетом 721 руб. Анализ стоимости по собственной дивидендной доходности подразумевает целевую цену 764 руб. при прогнозном дивиденде за 2020 г. 42 руб. и целевой доходности 5,5%. Оценка по собственным историческим мультипликаторам P/E LTM (9,2x), форвардному P/E 1Y (8,4х), EV/EBITDA LTM (7,4х) и форвардному EV/EBITDA 1Y (7,6х) предполагает таргет 759 руб. Агрегированная целевая цена — 750 руб.

| Компания | P/E 2020E | EV/EBITDA LTM | EV/EBITDA 2020E |

| ПРОИЗВОДИТЕЛИ: | |||

| Русагро | 7,7 | 6,6 | 6,9 |

| Черкизово | NA | 7,1 | NA |

| Русская Аквакультура | NA | NA | NA |

| BELUGA GROUP | NA | NA | 6,6 |

| НКХП | NA | NA | NA |

| РЕТЕЙЛЕРЫ: | |||

| Магнит | 17,0 | 5,9 | 5,3 |

| Х5 | 17,6 | 5,9 | 5,8 |

| Лента | 12,9 | NA | 4,8 |

| ОКЕЙ | 12,5 | NA | 5,0 |

| Медиана, Россия | 12,9 | 6,3 | 5,5 |

| Медиана, заруб. аналоги | 16,3 | 10,7 | 8,6 |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

к содержанию ↑Техническая картина

При закреплении выше локального сопротивления 640 руб. открывается возможность повышения до 750 руб. Уровни поддержки — 600 и 550 руб. соответственно.

Источник: Thomson Reuters

Добавить комментарий