Инвестиционная идея

MasterCard является оператором одной из крупнейших международных платежных систем, действующей в 210 странах и объединяющей около 22 тыс. финансовых учреждений.

Мы рекомендуем «Покупать» акции MasterCard с целевой ценой на конец 2021 г. на уровне $434,7, что предполагает потенциал роста на уровне 20,4%.

| MasterCard | |

| Рекомендация | Покупать |

| Целевая цена | $ 434,7 |

| Текущая цена | $ 361,0 |

| Потенциал роста | 20,4% |

Отчетность MasterCard за 1 квартал 2021 г. неплохая. Компании впервые за четыре квартала удалось продемонстрировать рост выручки, хотя опережающий рост операционных расходов, прежде всего затрат на продвижение и маркетинг продуктов и услуг, и привел к некоторому ослаблению показателей прибыли.

Глобально экономика, как ожидается, заметно восстановится в 2021 г. На этом фоне следует ожидать и улучшения финпоказателей MasterCard.

Объемы цифровых платежей в мире, по прогнозам, продолжат быстро расти в долгосрочной перспективе, и MasterCard останется одним из главных бенефициаров данного тренда.

к содержанию ↑Описание эмитента

MasterCard является оператором одной из крупнейших международных платежных систем, действующей в 210 странах и объединяющей около 22 тыс. финансовых учреждений. Ежегодно в системе компании обрабатывается порядка 90 млрд финансовых транзакций, а общий объем проведенных платежей превышает $ 6 трлн в год. Капитализация MasterCard составляет $357,7 млрд.

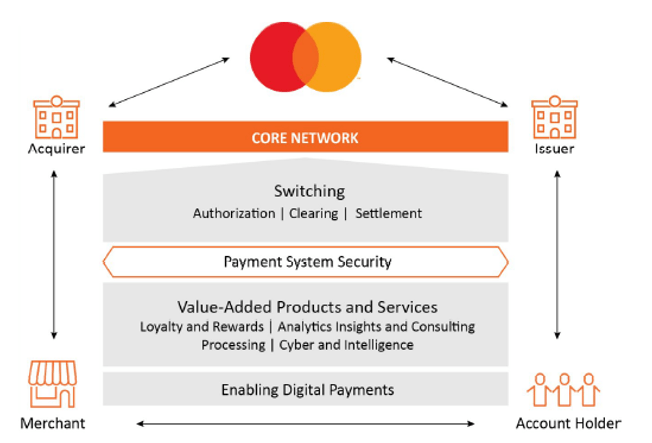

Основной бизнес компании — обработка платежей между банками-эквайерами, обслуживающими торговые точки, и банками-эмитентами или кредитными кооперативами, использующими для оплат дебетовые и кредитные карты бренда MasterCard.

Источник: сайт компании

| Основные показатели обыкновенных акций | |

| Тикер | MA |

| ISIN | US57636Q1040 |

| Рыночная капитализация | $ 357,7 млрд |

| EV | $ 353,9 млрд |

Для совершения платежных операций в системе Mastercard используется телекоммуникационная сеть Banknet. Сеть связывает всех эмитентов платежных карт с процессинговыми центрами, создавая единую финансовую инфраструктуру.

Отметим, что по способу осуществления операций система Mastercard заметно отличается от Visa, своего основного конкурента. Так, если система Visa имеет топологию звезды (конечные точки сходятся в одном из центров обработки данных, в которых транзакции обрабатываются централизованно), то процессинг в Mastercard осуществляется в рамках одноранговой (peer-to-peer) сети — транзакции передаются в другие конечные точки (ячейки) напрямую. Такой механизм позволяет сделать сеть более стабильной, поскольку единичный сбой не может стать причиной отключения большого количества конечных точек.

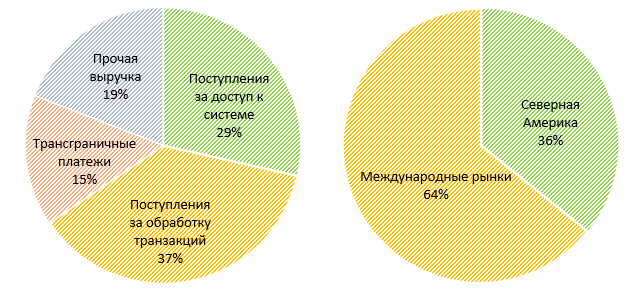

Выручка MasterCard формируется за счет трех основных источников. Во-первых, это поступления за доступ к платежной системе (Domestic assessments). Их величина зависит от объема проведенных транзакций (GDV), на них приходится 29% общей выручки. Во-вторых, это платежи за обработку транзакций (Transaction processing, 37% выручки), чей объем зависит от количества операций. И в-третьих, это доход от международных транзакций и операций по конвертации валют (Cross-border volume fees, 15% выручки). При этом часть выручки компания возвращает клиентам в виде различных бонусов и поощрений (rebates и incentives). В географическом разрезе 36% платежей в системе MasterCard формируются на территории Северной Америки, оставшиеся 64% — на международных рынках.

Распределение объема транзакций по сегментам и географиям

Источник: данные компании

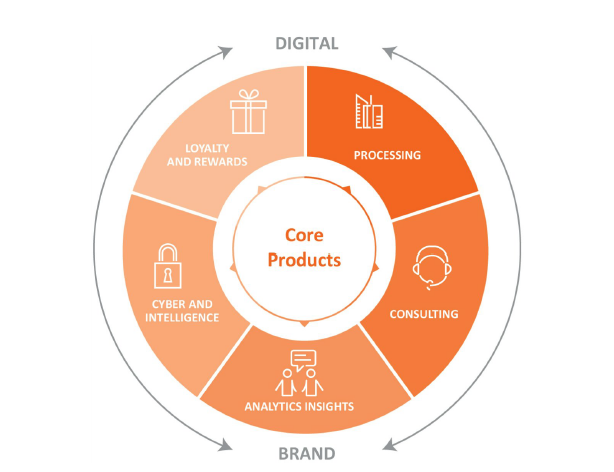

Между тем в последние годы все большее значение для бизнеса MasterCard приобретают направления, не связанные непосредственно с платежами: решения в области кибербезопасности, услуги предоставления и обработки данных, бизнес-аналитики и консультирования и пр. На эти сегменты уже приходится около пятой части выручки компании.

Источник: сайт компании

| Мультипликаторы | |

| P/E LTM | 55,27 |

| P/E 2021П | 43,26 |

| EV/EBITDA LTM | 41,36 |

| EV/EBITDA 2021П | 32,91 |

| DY 2021П

| 0,48% |

В частности, неплохой популярностью пользуется разработанная компанией аналитическая платформа для владельцев торгово-сервисных предприятий, которая помогает анализировать показатели эффективности их деятельности на основе актуальных данных и предоставляет рекомендации по дальнейшему развитию. Для анализа используются обобщенные данные платежных карт Mastercard, которыми покупатели оплачивают товары или услуги. Платформа может анализировать эффективность работы точек продаж и динамику показателей не только с момента подключения к ней, но и за предшествующие периоды.

На платформе также реализован функционал автоматического анализа показателей бизнеса, их сравнение с релевантными рыночными бенчмарками и формирование уведомлений с предложениями конкретных решений для повышения эффективности работы предприятия.

Отметим, что MasterCard является достаточно активным игроком на рынке M&A, за счет точечных покупок усиливая свои позиции в уже имеющихся сегментах и выходя в новые. В частности, прошлой осенью компания приобрела финтех-стартап Finicity, разработчика инструментов для сбора и анализа финансовых данных в режиме реального времени. В MasterCard рассчитывают, что данная сделка, стоимость которой составила $ 825 млн, укрепит активно развиваемую компанией платформу так называемого открытого банкинга (Open Banking). Концепция отрытого банкинга предполагает предоставление сторонним поставщикам финансовых услуг доступ к банковским, потребительским и другим финансовым данным, полученным от различных учреждений, через интерфейсы прикладного программирования. Она позволяет физлицам и предприятиям лучше контролировать свои финансовые данные.

к содержанию ↑Финансовые результаты

| Финансовые показатели, млрд $ | |||

| Показатель | 2019 | 2020 | 2021П |

| Выручка | 16,88 | 15,30 | 18,36 |

| Скорр. EBITDA | 10,19 | 8,73 | 11,18 |

| Скорр. чистая прибыль | 8,12 | 6,46 | 8,52 |

| Дивиденд на акцию, $ | 1,39 | 1,64 | 1,80 |

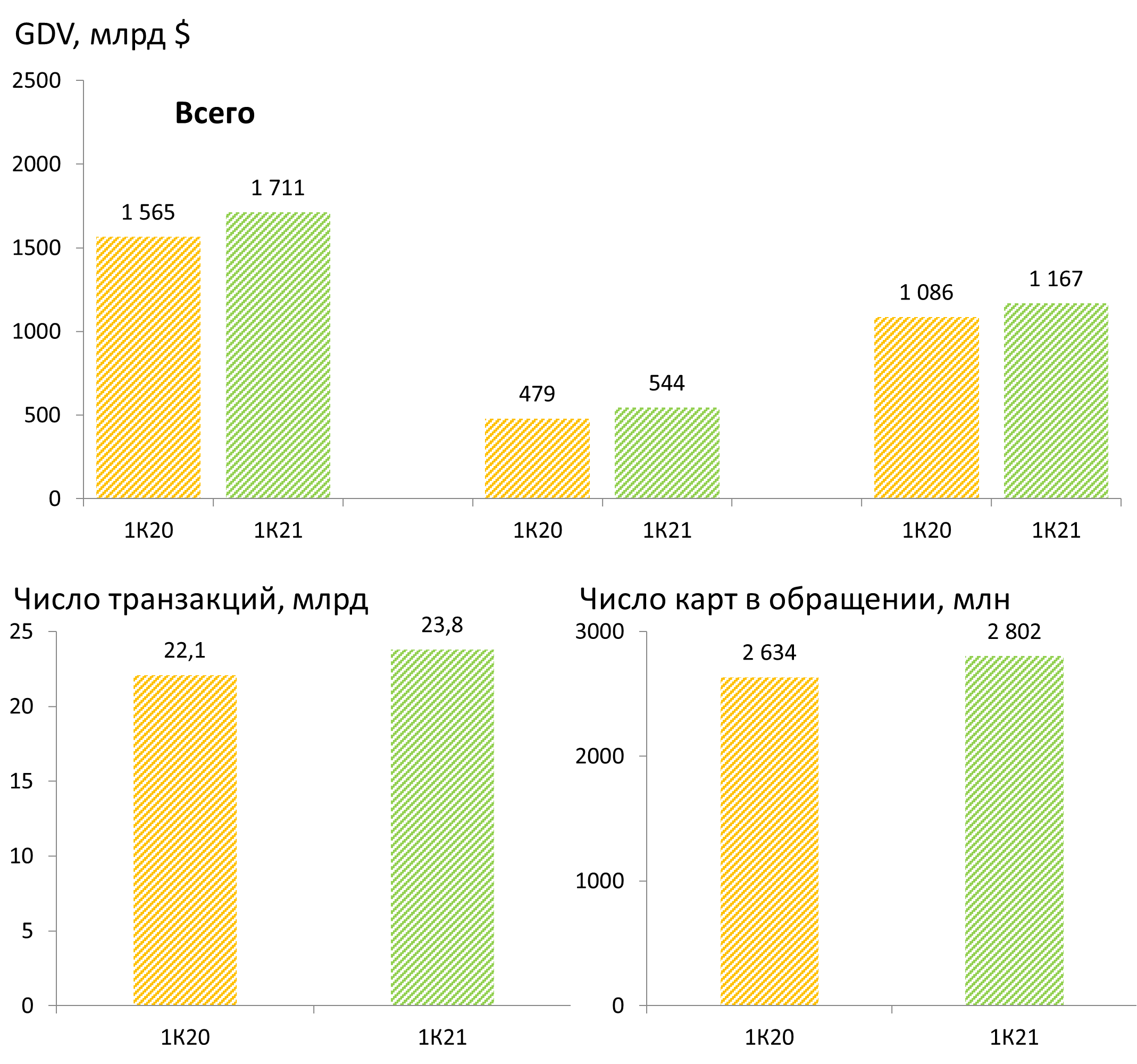

Недавно MasterCard представила результаты деятельности за 1 квартал 2020 г. Выручка увеличилась на 3,6% в годовом выражении, до $4,16 млрд, и превзошла консенсус-прогноз на уровне $4 млрд. Подъем показателя обусловлен ростом числа транзакций с использованием карт платежной системы на 9%, до 23,8 млрд. При этом общий объем платежей в системе компании (GDV) вырос на 8% в местных валютах, до $1,71 трлн, в том числе за пределами США показатель составил $1,17 трлн, увеличившись на 5%. Между тем это частично компенсировано существенным, на 17%, падением объемов трансграничных операций в условиях сокращения международных поездок в мире из-за очередной волны пандемии COVID-19 и связанных с нею ограничений. Отметим, что прочая выручка, включающая доходы, не связанные с обработкой платежей, подскочила на 27%. По состоянию на конец 1 квартала всего в мире в обращении находилось 2,80 млрд карт под брендами MasterCard и Maestro, что на 6,3% больше, чем год назад.

Источник: данные компании

Скорректированный показатель EBITDA MasterCard в I квартале уменьшился на 0,1%, до $ 2,36 млрд, при этом рентабельность по EBITDA осталась на достаточно высоком уровне — около 57%. Скорректированная прибыль на акцию просела на 4,9%, до $ 1,74, но оказалась заметно выше средней оценки аналитиков Уолл-стрит на уровне $ 1,57.

MasterCard: основные финпоказатели за I квартал 2021 г. (млн $)

| 1К21 | 1К20 | Изменение | |

| Выручка | 4 155 | 4 009 | 3,6% |

| EBITDA | 2 360 | 2 362 | -0,1% |

| Чистая прибыль | 1 741 | 1 844 | -5,6% |

| EPS, $ | 1,74 | 1,83 | -4,9% |

| Операционный денежный поток | 1 463 | 1 859 | -21,3% |

| Рентабельность по EBITDA | 56,8% | 58,9% | -2,1 п. п. |

| Рентабельность по чистой прибыли | 41,9% | 46,0% | -4,1 п. п. |

Источник: данные компании

| Финансовые коэффициенты | |||

| Показатель | 2019 | 2020 | 2021П |

| Скорр. маржа EBITDA | 60,3% | 57,1% | 60,9% |

| Скорр. чистая маржа | 47,0% | 42,2% | 46,4% |

| ROE | 140,6% | 107,7% | 117,3% |

| Ч. долг / EBITDA | 0,60 | 0,70 | 0,55 |

Баланс MasterCard остается довольно прочным. Компания завершила I квартал, имея на счетах $ 7,74 млрд денежных средств и краткосрочных инвестиций при общем долге $ 13,87 млрд. В отчетном периоде компания сгенерировала операционный денежный поток в объеме $ 1,46 млрд, направила $ 144 млн на капвложения и инвестиции в нематериальные активы, а также вернула $ 1,80 млрд акционерам за счет дивидендов и выкупа акций.

Мы оцениваем представленную отчетность MasterCard в целом позитивно. Компании впервые за четыре квартала удалось продемонстрировать рост выручки, несмотря на сохраняющиеся негативные последствия пандемии коронавируса. Хотя опережающий рост операционных расходов, прежде всего затрат на продвижение и маркетинг продуктов и услуг, и привел к некоторому ослаблению показателей прибыли.

к содержанию ↑Выплаты акционерам

MasterCard тратит значительные средства на выплаты акционерам, большая часть которых приходится на выкуп собственных акций. По итогам 2020 г. компания направила на buyback $ 4,5 млрд, в I квартале 2021 г. еще $ 1,36 млрд. При этом в ее распоряжении остаются $ 8,1 млрд, доступных в рамках действующей программы выкупа акций.

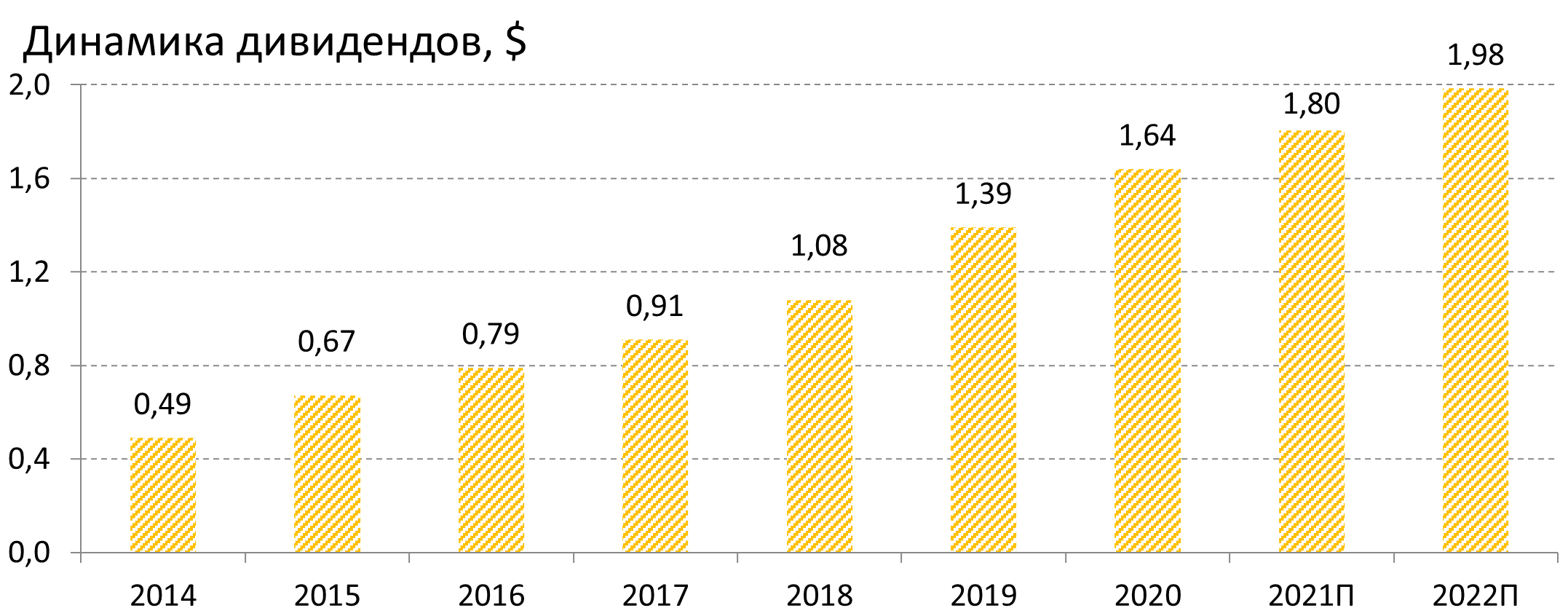

Что же касается дивидендов, то их доля в общем объеме вознаграждения акционеров пока остается небольшой ($ 1,6 млрд в прошлом году, $ 439 млн в I квартале 2021 г.). Величина дивидендных выплат MasterCard стабильно растет в последние годы, однако дивидендная доходность акций сохраняется на относительно невысоком уровне — 0,48% годовых.

Источник: данные компании, прогноз ГК «ФИНАМ»

к содержанию ↑Перспективы роста

Мы позитивно оцениваем дальнейшие перспективы MasterCard. Причем в нынешнем году главным драйвером роста бизнеса компании, на наш взгляд, станет восстановление объемов трансграничных операций (учитывая, что число транзакций и GDV в сети компании уже превысили докризисные уровни).

Текущий год, как ожидается, станет переломным для глобальной экономики — согласно последней оценке МВФ, мировой ВВП вырастет на 6%, после падения на 3,5% в 2020 г. Этому будут способствовать расширение масштабов вакцинирования от коронавируса, что позволит постепенно вернуть экономическую жизнь в мире в нормальное русло и восстановить потребительскую и деловую активность, а также сохраняющаяся сверхмягкая монетарная и фискальная политика в ведущих странах.

На этом фоне следует ожидать постепенного открытия границ и улучшения ситуации с международными поездками людей. За время карантинов в мире накопился большой отложенный спрос на путешествия, и люди, вероятно, воспользуются возможностью отправиться в поездку, как только позволит эпидемиологическая обстановка. Их траты во время путешествий должны будут помочь MasterCard восстановить статью доходов, слабость которой продолжает оказывать заметное давление на выручку.

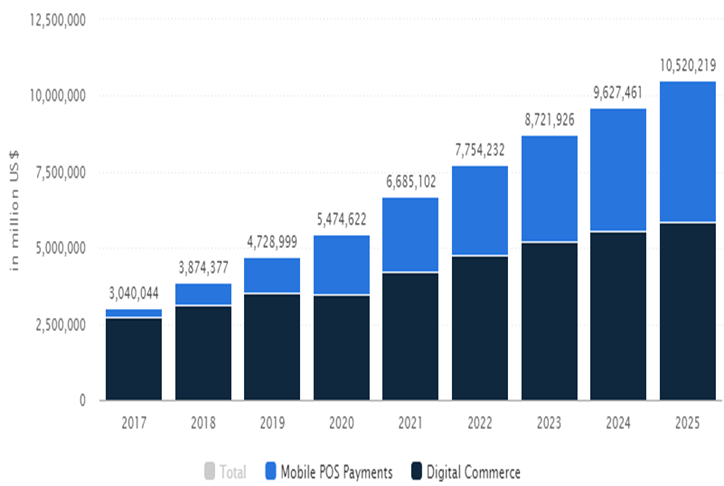

Что же касается более отдаленных перспектив роста MasterCard, то они остаются прежними и связаны с дальнейшей экспансией цифровых платежей в мире. Еще несколько лет назад объем мировых платежей по кредитным и дебетовым банковским картам превысил общую сумму наличных покупок, и тенденция опережающего роста цифровых платежей только усиливается, причем «коронакризис» придал дополнительный импульс данному процессу.

По оценке Statista.com, объем транзакций в сегменте цифровых платежей в 2020 г. составил $ 5,47 трлн, увеличившись за год на 15,8%. При этом к 2025 г. показатель, как ожидается, достигнет $ 10,52 трлн, что предполагает среднегодовые темпы роста (CAGR) в предстоящие пять лет на уровне около 14%.

Динамика объемов цифровых платежей в мире

Источник: Statista.com

Наибольший прирост финансовых операций по картам ожидается в развивающихся странах, где уровень проникновения цифровых финансовых услуг пока относительно низкий, особенно в Азиатско-Тихоокеанском регионе. При этом в развитых странах темпы подъема, вероятно, будут несколько слабее. И мы считаем, что широкий международный охват MasterCard (на зарубежные операции приходится около двух третьих выручки) позволит компании и далее оставаться главным бенефициаром тренда увеличения доли банковских карт и электронных платежей в глобальных покупках.

Отметим, что MasterCard является и одним из технологических лидеров в своей отрасли, стремясь за счет внедрения передовых технологий повышать скорость, удобство и безопасность платежей для пользователей. В частности, компания уделяет повышенное внимание развитию решений для платежных систем на базе набирающей все большую популярность технологии Blockchain, расширяет свое присутствие в сегменте бескарточных цифровых платежей и сегменте платежных услуг для бизнеса.

Мы считаем, что стратегические альянсы и партнерства, инвестиции в технологические улучшения, а также диверсифицированный портфель продуктов и инициативы по выходу на новые географические рынки позволят MasterCard сохранить высокие темпы роста финпоказателей в долгосрочной перспективе, а также продолжить щедро вознаграждать своих акционеров.

MasterCard: исторические и прогнозные финпоказатели (млн $)

| 2018 | 2019 | 2020 | 2021П | 2022П | 2023П | |

| Выручка | 14 950 | 16 883 | 15 301 | 18 355 | 21 979 | 25 260 |

| Скорр. EBITDA | 8 869 | 10 186 | 8 734 | 11 178 | 13 385 | 15 383 |

| Скорр. чистая прибыль | 6 987 | 8 118 | 6 463 | 8 522 | 10 273 | 11 942 |

| Дивиденд на акцию, $ | 1,08 | 1,39 | 1,64 | 1,80 | 1,98 | 2,06 |

| Чистый долг | -2 044 | 851 | 2 076 | 3 061 | -3 737 | -8 474 |

| Операционный денежный поток | 6 223 | 8 183 | 7 203 | 9 090 | 11 353 | 13 032 |

| Капвложения | 504 | 728 | 708 | 779 | 856 | 919 |

Источник: данные компании, Thomson Reuters, оценки ГК «ФИНАМ»

к содержанию ↑Оценка

Мы оценили MasterCard методом дисконтированных денежных потоков (ДДП). Мы прогнозируем свободные денежные потоки компании до 2026 г., а ее стоимость в постпрогнозный период рассчитываем методом мультипликаторов, с использованием исторического коэффициента EV/EBITDA. В качестве целевого уровня EV/EBITDA берем медианное значение показателя за последние пять лет, равное, по данным Thomson Reuters, 23,2х. При расчете средневзвешенной стоимости капитала (WACC) мы использовали следующие параметры: безрисковая ставка — 2,5%, премия за риск при инвестировании в акции — 5,5%, коэффициент бета c учетом долга — 0,88, соотношение долг к капиталу — 0,03х, стоимость долга — 3,59%, ставка налога на прибыль — 16,5%.

MasterCard: расчет свободного денежного потока (млн $)

| 2021П | 2022П | 2023П | 2024П | 2025П | 2026П | |

| EBIT | 10 540 | 12 684 | 14 630 | 16 701 | 19 293 | 21 660 |

| Минус: налог на прибыль | -1739 | -2093 | -2414 | -2756 | -3183 | -3574 |

| Минус: капвложения | -779 | -856 | -919 | -983 | -1057 | -1121 |

| Минус: увеличение оборотного капитала | -59 | 389 | 347 | 364 | 450 | 406 |

| Плюс: амортизация | 638 | 701 | 753 | 805 | 866 | 918 |

| Свободный денежный поток | 8 601 | 10 826 | 12 397 | 14 132 | 16 368 | 18 289 |

Источник: расчеты ГК «ФИНАМ»

| WACC | 7,16% |

| Приведенная стоимость денежного потока, млн $ | 66 337 |

| EBITDA в конце прогнозного периода, млн $ | 22 578 |

| Целевой коэффициент EV/EBITDA | 23,2 |

| Терминальная стоимость, млн $ | 370 677 |

| Целевая стоимость компании, млн $ | 437 014 |

| Чистый долг, млн $ | 6 135 |

| Целевая стоимость акционерного капитала, млн $ | 430 781 |

| На акцию, $ | 434,7 |

Источник: расчеты ГК «ФИНАМ»

| Безрисковая ставка | 2,50% |

| Премия за риск для рынка акций | 5,50% |

| Бета с учетом долга | 0,88 |

| Стоимость акционерного капитала | 7,31% |

| Соотношение долга к капиталу | 3,42% |

| Стоимость долга | 3,59% |

| Стоимость долга после налогов | 2,99% |

| WACC | 7,16% |

Источник: расчеты ГК «ФИНАМ»

Наша оценка справедливой стоимости MasterCard на конец 2021 г. составляет $430,8 млрд, или $434,7 на обыкновенную акцию. Потенциал роста равен 20,4%, рекомендация — «Покупать».

Средневзвешенная целевая цена акций MasterCard по выборке аналитиков с исторической результативностью прогнозов по данной акции не менее среднего составляет, по нашим расчетам, $430,0 (апсайд — 19,1%), рейтинг акции — 4,0 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций MasterCard аналитиками Credit Suisse составляет $415 (рекомендация «Выше рынка»), Evercore ISI — $439 («Выше рынка»), Exane BNP Paribas — $460 («Выше рынка»), Piper Sandler — $370 («Нейтрально»), Truist Securities — $450 («Покупать»), Wells Fargo Securities — $430 («Выше рынка»), Wolfe Research — $440 («Выше рынка»).

к содержанию ↑Сравнительные коэффициенты

По оценочным коэффициентам EV/EBITDA и P/E на 2021 г. акции MasterCard выглядят заметно дороже своих аналогов. В то же время, учитывая положение MasterCard в отрасли, ее высокие показатели прибыльности и рентабельности капитала, а также неплохие долгосрочные перспективы роста, мы считаем, что такая премия по финансовым мультипликаторам компании вполне оправданна.

Сравнительные коэффициенты

| Эмитент | Тикер | Кап-я, млн $ | EV, млн $ | EV/EBITDA LTM | EV/EBITDA 2021П | P/E LTM | P/E 2021П | ROE, % |

| Mastercard | MA | 357 748 | 363 883 | 41,36 | 32,91 | 55,27 | 43,26 | 102,50 |

| Аналоги | ||||||||

| Amazon.com | AMZN.OQ | 1 629 873 | 1 625 764 | 24,38 | 19,43 | 61,50 | 52,19 | 31,72 |

| Visa | V.N | 479 004 | 484 773 | 33,71 | 26,19 | 53,71 | 34,47 | 33,50 |

| PayPal Holdings | PYPL.OQ | 287 374 | 283 230 | 53,47 | 34,61 | 55,74 | 47,42 | 28,25 |

| American Express | AXP.N | 124 295 | 217 545 | 25,69 | 21,11 | 25,39 | 19,20 | 22,08 |

| Fidelity National Information Services | FIS | 91 512 | 107 182 | 29,20 | 16,73 | 38,98 | 21,52 | 6,94 |

| Square | SQ.N | 91 124 | 91 206 | 255,43 | 89,92 | 328,50 | 116,55 | 26,08 |

| Fiserv | FISV.O | 75 392 | 96 759 | 18,08 | 14,69 | 88,44 | 19,46 | 9,63 |

| Global Payments | GPN.N | 57 499 | 65 718 | 20,86 | 17,51 | 91,52 | 22,83 | 7,16 |

| Fleetcor Technologies | FLT | 22 678 | 26 166 | 19,84 | 16,44 | 31,59 | 20,42 | 29,56 |

| Western Union | WU | 10 145 | 11 873 | 9,78 | 8,77 | 13,70 | 11,59 | 424,81 |

| WEX | WEX | 8 406 | 10 864 | 19,42 | 13,66 | 44,11 | 20,35 | 13,79 |

| Euronet Worldwide | EEFT.O | 7 464 | 7 129 | 27,26 | 12,20 | 29,55 | 22,96 | 9,94 |

| Медиана по аналогам | 83 258 | 93 982 | 25,04 | 17,12 | 48,91 | 22,18 | 24,08 |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

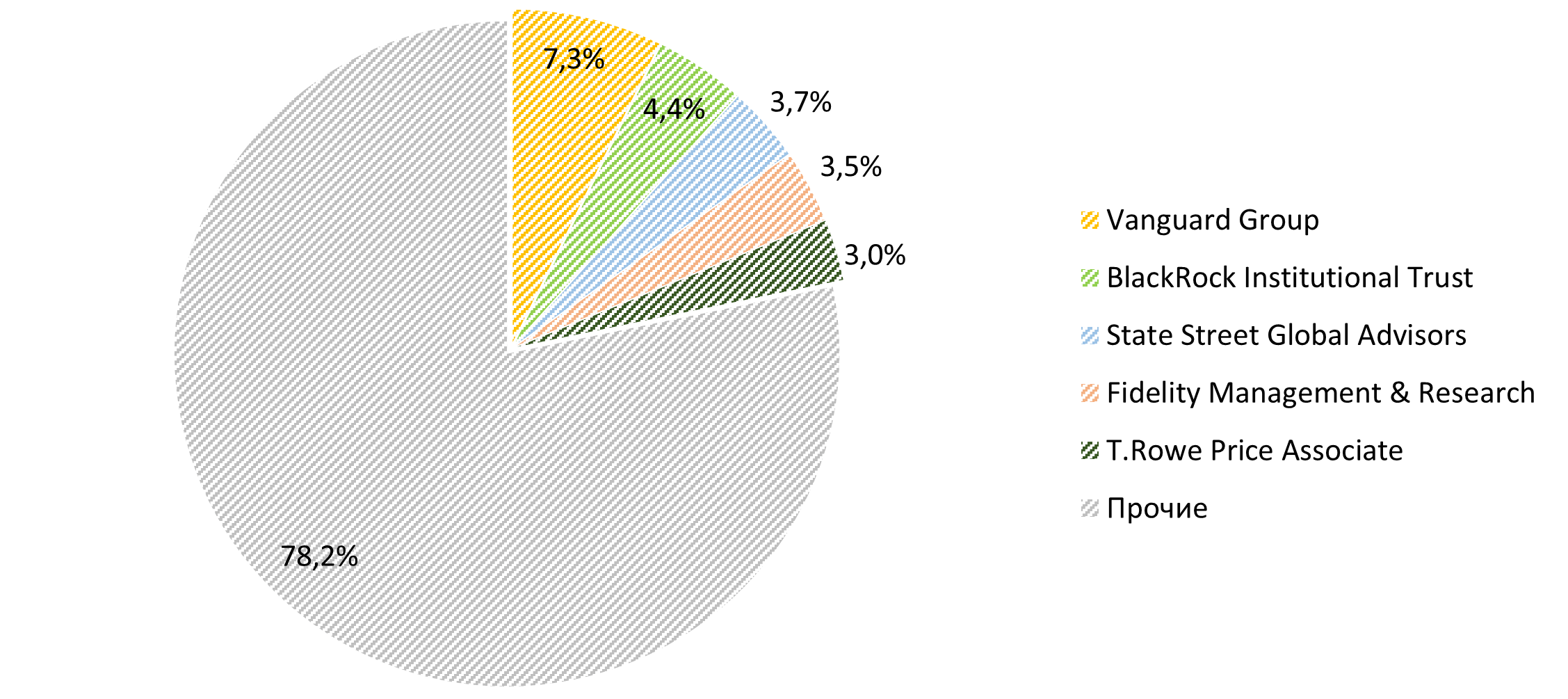

к содержанию ↑Акционеры

Основными крупными акционерами MasterCard являются фонды Vanguard Group (7,27%), BlackRock Institutional Trust (4,36%), State Street Global Advisors (3,66%), Fidelity Management & Research (3,53%) и T. Rowe Price Associate (2,95%). В свободном обращении находятся около 80% акций компании. Среднедневной объем торгов акциями MasterCard за последние полгода составляет 3,7 млн бумаг.

Источник: Thomson Reuters

к содержанию ↑Акции на фондовом рынке

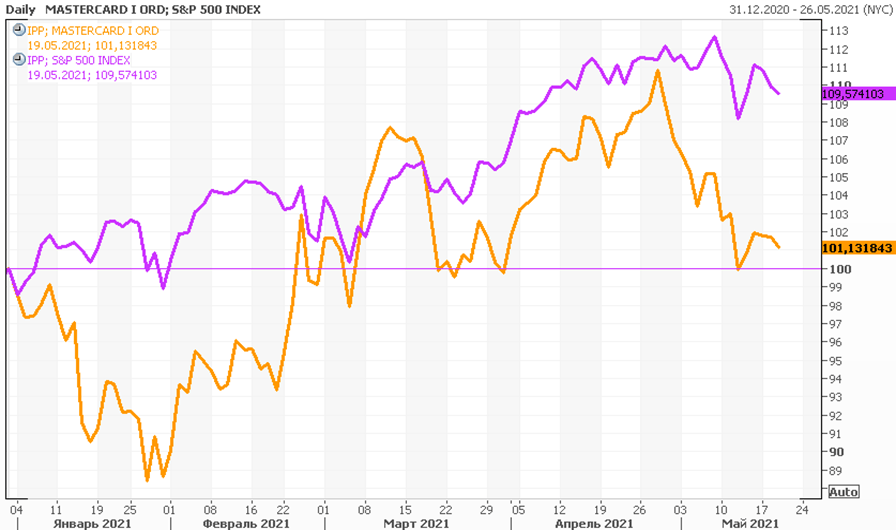

Акции MasterCard с начала текущего года заметно отстали по динамике от индекса S&P 500, причем основной проигрыш произошел в последние несколько недель. Это было обусловлено общей слабостью акций мировых технологических компаний в данный период на опасениях того, что усиление инфляции в мире побудит центробанки ведущих стран раньше времени начать сворачивание стимулов и повышение процентных ставок.

Источник: Thomson Reuters

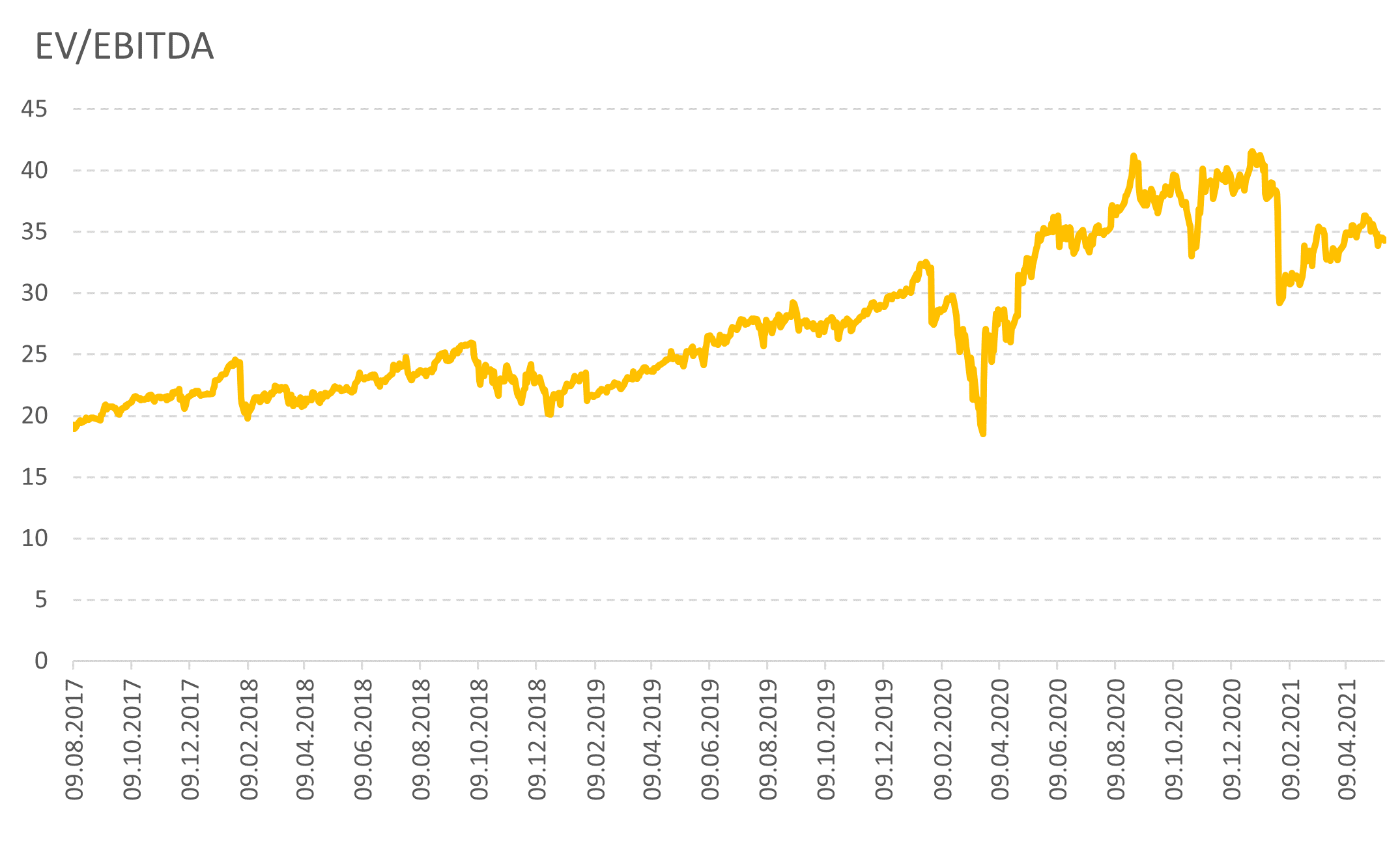

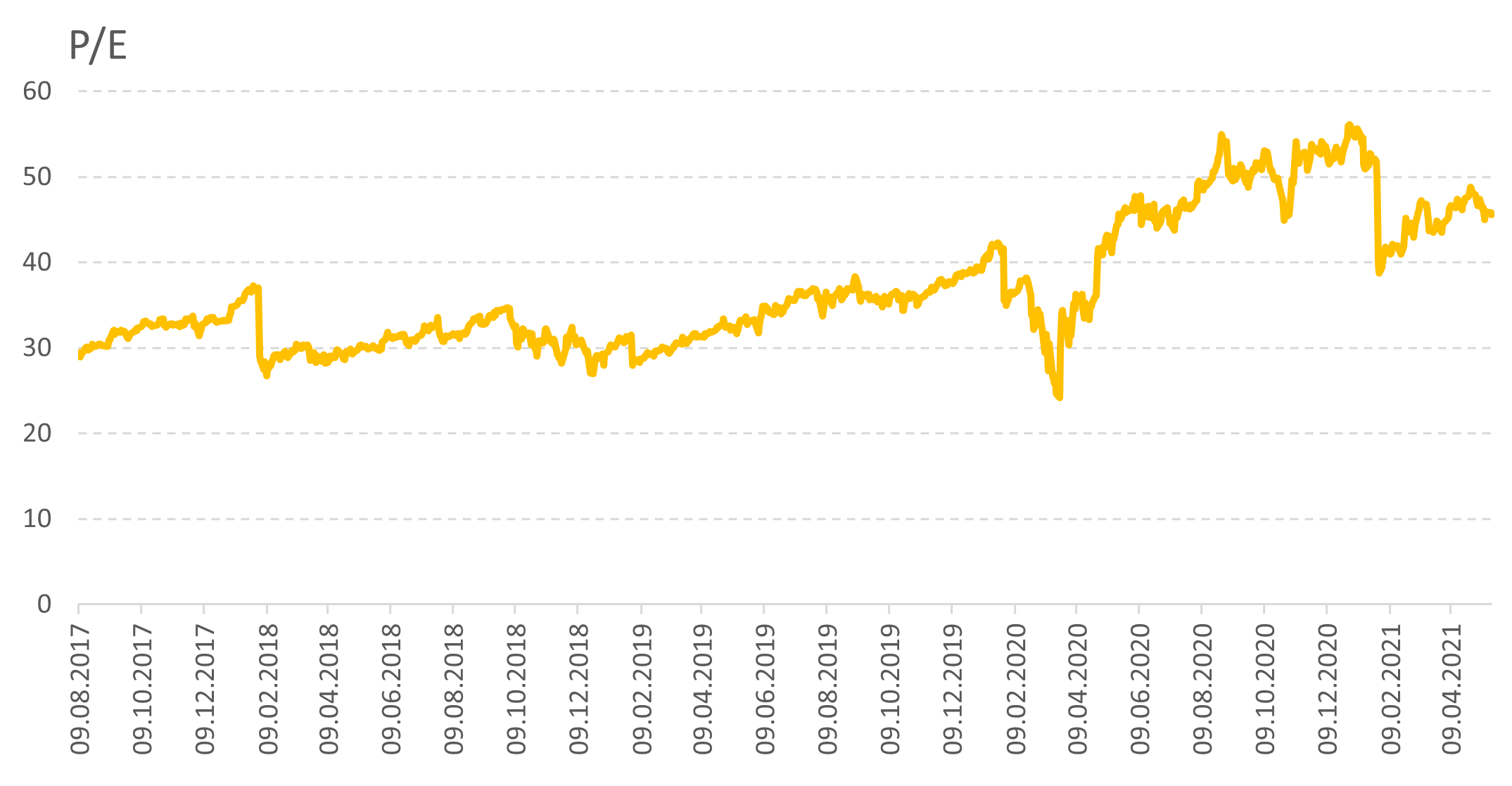

Оценочные коэффициенты EV/EBITDA и P/E MasterCard находятся на исторически достаточно высоких уровнях. Это связано, на наш взгляд, с ослаблением показателей прибыли компании в прошлом году на фоне коронакризиса (ситуация должна нормализоваться по итогам уже нынешнего года), а также с низкими процентными ставками в Штатах и избыточным объемом ликвидности на финансовых рынках.

Источник: Thomson Reuters

Источник: Thomson Reuters

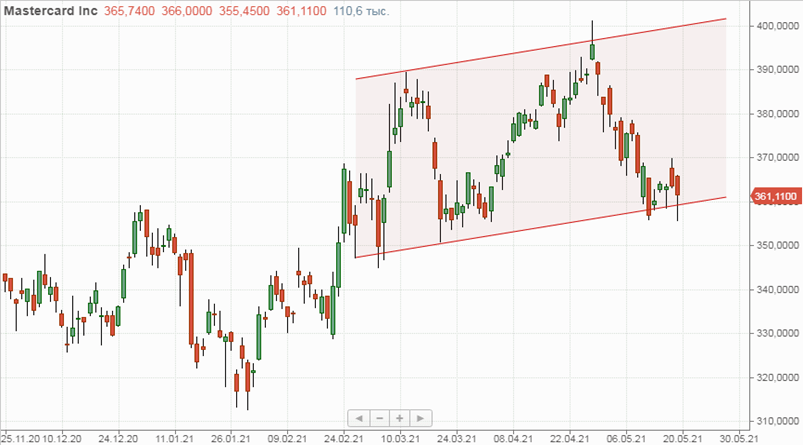

к содержанию ↑Техническая картина

С точки зрения технического анализа на дневном графике акции MasterCard консолидируются вблизи нижней границы восходящего канала. Ожидаем формирования подъема к верхней границе фигуры с ближайшей целью в районе отметки $ 390.

Источник: www.finam.ru

Добавить комментарий