Инвестиционная идея

МКБ является крупным российским универсальным коммерческим банком, шестым по размеру активов среди всех российских кредиторов. Кроме того, это крупнейший негосударственный банк, имеющий листинг на бирже.

| МКБ | |

| Рекомендация | Держать |

| Целевая цена, руб. | 6,85 |

| Текущая цена, руб. | 6,72 |

| Потенциал роста | 2,0% |

* В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. При этом позитивные тенденции продолжились и в нынешнем году.

* Недавно руководство МКБ представило достаточно амбициозную стратегию развития до 2023 г., реализация которой позволит банку продолжить показывать высокие темпы роста финпоказателей.

* Между тем акции МКБ не представляют из себя интересной дивидендной истории. При этом бумаги банка справедливо оценены по финансовым мультипликаторам. к содержанию ↑

Кратное описание эмитента

Московский кредитный банк (МКБ) является крупным российским универсальным коммерческим банком, шестым по размеру активов среди всех российских кредиторов. Кроме того, это крупнейший негосударственный банк, имеющий листинг на бирже. С 2017 г. МКБ также входит в перечень системно значимых организаций ЦБ РФ.

| Основные показатели обыкновенных акций | |||||

| Тикер | CBOM.MM | ||||

| ISIN | RU000A0JUG31 | ||||

| Капитализация | 224,6 млрд руб. | ||||

| Число обыкновенных акций | 33,4 млрд | ||||

| Free float | 20% | ||||

| Мультипликаторы | |||||

| P/E LTM | 7,07 | ||||

| P/E 2021П | 6,28 | ||||

| P/B | 0,88 | ||||

| DY 2020П | 0% | ||||

| Финансовые показатели, млрд руб. | |||||

| Показатель | 2019 | 2020 | 2021П | ||

| Активы | 2 423 | 2 916 | 3 174 | ||

| Собственный капитал | 210 | 234 | 262 | ||

| Чистая прибыль | 12 | 30 | 36 | ||

| Дивиденд на акцию, руб. | 0,00 | 0,00 | 0,27 | ||

| Финансовые коэффициенты | |||||

| Показатель | 2019 | 2020 | 2021П | ||

| NIM | 2,2% | 2,3% | 2,3% | ||

| ROE | 7,8% | 16,9% | 14,4% | ||

| ROA | 0,5% | 1,1% | 1,2% | ||

| C/I | 51,6% | 28,3% | 33,4% | ||

МКБ основан в 1992 г., а в 1994 г. его приобрел бизнесмен Роман Авдеев, который до сих пор является крупнейшим акционером банка (через концерн «Россиум» ему принадлежит 59,78% акций МКБ). Кроме того, крупными акционерами банка являются УК «РЕГИОНФИНАНСРЕСУРС» (7,47%), ИК «Алгоритм» (6,54%) и Европейский банк реконструкции и развития (3,64%). Еще 6,09% принадлежат двум, связанным с ИК «Регион», НПФ — «Эволюция» и «Будущее». Доля акций МКБ в свободном обращении (free float) составляет 20%.

Отметим, что в середине мая МКБ провел SPO, в рамках которого разместил 3,6 млрд обыкновенных акций нового выпуска (12,1% от уставного капитала) по цене 6,30 руб. за одну ценную бумагу. В результате банк привлек почти 22,7 млрд руб. Концерн «Россиум» планировал выкупить половину допэмиссии акций, без использования преимущественного права. Российские розничные инвесторы подали свыше 15% заявок, сообщили в МКБ. Окончательные итоги размещения будут подведены позднее.

Поступления от размещения МКБ намерен использовать для поддержания уровня достаточности капитала, а также для дальнейшего роста и расширения операций в привлекательных рыночных областях.

Капитализация МКБ, с учетом размещения, составляет 224,6 млрд руб.

к содержанию ↑Особенности бизнеса МКБ

Региональная сеть МКБ насчитывает более 130 отделений в 19 регионах России, при этом упор делается на Центральный и Северо-Западный административные округа. Клиентская база банка насчитывает 20 тыс. юридических и 2 млн физических лиц.

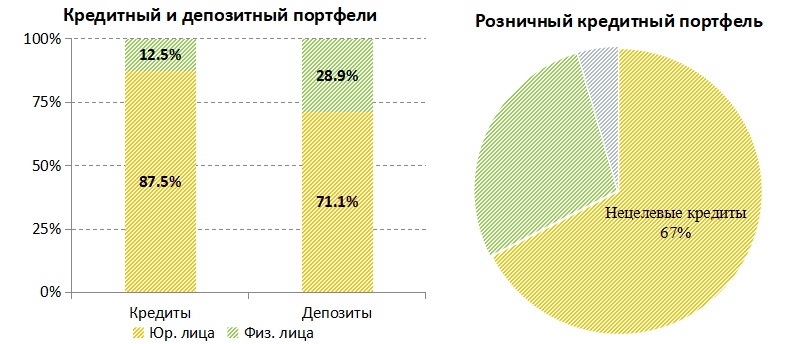

Бизнес-модель МКБ ориентирована преимущественно на корпоративных клиентов, на которых приходится 87,5% кредитного портфеля и 71% депозитов. При этом доля банка на рынке корпоративного кредитования в РФ составляет 5,7%. Наибольшая доля выданных кредитов приходится на предприятия из сферы добычи и торговли сырой нефтью, а также нефтепереработки (43%). Значительную долю в кредитном портфеле занимают займы строительным компаниям (10%), что обусловлено активным сотрудничеством с ведущими российскими девелоперами, в частности с принадлежащим «Россиуму» «Инградом». Что касается розничного кредитного портфеля, то большую часть в нем (67%) занимают необеспеченные потребительские кредиты. На ипотеку приходится 28%, на автокредиты — 5%.

Источник: данные компании

Важным преимуществом МКБ является развитый инвестбанковский бизнес. Банк активно занимается операциями РЕПО, операциями на валютном рынке, рынках акционерного и долгового капиталов, операциями с инструментами хеджирования, брокерским обслуживанием, консультациями по сделкам слияния и поглощения. При этом МКБ входит в топ банков по организации размещений корпоративных облигаций на российском рынке. В частности, в 2020 г. банк провел 75 размещений на общую сумму свыше 1 трлн руб. для таких заемщиков, как РЖД, «Русал», АФК «Система», «Магнит», «Газпром нефть» и др.

Большое внимание МКБ уделяет цифровизации своего бизнеса. Так, приложение мобильного банка МКБ заняло пятое место в рейтинге мобильного банкинга MarksWebb за 2020 г. А недавно стартовавшая мобильная инвестиционная платформа «МКБ инвестиции» уверенно входит в топ игроков рынка.

Отметим, что в последние годы МКБ проявляет заметную активность на рынке M&A, за счет точечных сделок выходя в новые сегменты или усиливая позиции в уже существующих. Среди последних сделок отметим прошлогодние покупки Bank VESTA, на базе которого строится мультифункциональная онлайн-платформа для малого и среднего бизнеса, а также «Руснарбанка», что позволило МКБ существенно нарастить портфель автокредитования.

Помимо этого, МКБ — один из лидеров российского банковского сектора в части приверженности принципам ESG и их интеграции в свою бизнес-модель. В октябре 2019 г. МКБ стал первым российским банком, получившим рейтинг ESG на уровне «BBB» от рейтингового агентства Rating-Agentur Expert RA GmbH. Банк соблюдает самые высокие международные стандарты корпоративного управления и имеет успешный опыт привлечения капитала среди признанных институциональных инвесторов, таких как ЕБРР, IFC и др.

к содержанию ↑Финансовые результаты

В отличие от многих других ведущих российских кредиторов МКБ весьма успешно прошел через кризисный 2020 г., что обусловлено в том числе фокусом банка на крупных корпоративных клиентах, которые меньше пострадали в кризис. Чистая прибыль МКБ по итогам прошлого года подскочила в 2,5 раза, до рекордных 30 млрд руб., а рентабельность собственного капитала составила достаточно высокие для сектора 16,9%. При этом позитивные тенденции продолжились и в нынешнем году.

Так, по итогам I квартала 2021 г. чистая прибыль МКБ составила 8,3 млрд руб., увеличившись на 60,6% в годовом выражении, и рентабельность капитала улучшилась на 5,3 п. п., до 17,3%.

МКБ: основные финпоказатели за I квартал 2021 г. и 2020 г. (млрд руб.)

| 1К21 | 1К20 | Изменение | 2020 | 2019 | Изменение | |

| Чистый процентный доход | 16,1 | 12,7 | 26,9% | 59,2 | 45,3 | 30,8% |

| Чистый комиссионный доход | 3,1 | 2,7 | 15,6% | 15,4 | 11,5 | 33,8% |

| Создание (восстановление) резерва под кредитные убытки | -1,1 | 7,5 | – | 18,9 | 6,8 | 177,2% |

| Операционные расходы | 6,2 | 5,1 | 21,0% | 21,8 | 21,2 | 2,7% |

| Чистая прибыль | 8,3 | 5,2 | 60,6% | 30,0 | 12,0 | 151,0% |

| Чистая процентная маржа | 2,2% | 2,1% | 0,1 п. п. | 2,3% | 2,2% | 0,1 п. п. |

| Рентабельность капитала | 17,3% | 12,0% | 5,3 п. п. | 16,9% | 7,8% | 9,1 п. п. |

| Рентабельность активов | 1,1% | 0,8% | 0,3 п. п. | 1,1% | 0,5% | 0,6 п. п. |

| Коэффициент C/I | 36,9% | 27,2% | 9,7 п. п. | 28,3% | 51,6% | -23,3 п. п. |

Источник: данные компании

Чистый процентный доход банка в январе — марте увеличился на 26,9%, до 16,1 млрд руб., на фоне роста объемов кредитования при относительно стабильной процентной марже. Чистый комиссионный доход поднялся на 15,6%, до 3,1 млрд руб., благодаря развитию транзакционного бизнеса. В частности, МКБ зафиксировал заметный рост комиссий за выдачу гарантий и открытие аккредитивов, кроме того, существенное увеличение показали комиссионные поступления по брокерским операциям, в том числе за счет услуг по организации рыночных размещений российских облигаций.

Позитивное влияние на прибыль оказало и высвобождение резервов на возможные потери по кредитам в размере 1,1 млрд руб., что обусловлено улучшением экономической ситуации в стране. При этом стоимость кредитного риска упала на 1,4 п. п. по сравнению с концом 2020 г. и составила 0,4%. Между тем операционные расходы подскочили на 21%, до 6,2 млрд руб., в связи с интеграцией приобретенных за последний год активов. Как результат — коэффициент операционной эффективности (cost-to-income ratio — C/I ratio) ухудшился до 36,9%, что, впрочем, можно признать вполне приемлемым показателем.

МКБ: основные показатели отчета о финансовом положении (млрд руб.)

| 31.03.2021 | 31.12.2020 | 31.03.2020 | Изм. к/к | Изм. г/г | |

| Активы | 3 142 | 2 916 | 2 781 | 7,7% | 13,0% |

| Кредитный портфель | 1 123 | 1 059 | 913 | 6,0% | 23,0% |

| Корпоративные кредиты | 978 | 926 | 797 | 5,6% | 22,7% |

| Розничные кредиты | 145 | 133 | 116 | 8,7% | 25,1% |

| Депозиты | 1 780 | 1 738 | 1 399 | 2,4% | 27,2% |

| Доля проблемных кредитов (NPLs) | 3,1% | 3,1% | 3,3% | 0,0 п. п. | -0,2 п. п. |

| Коэффициент достаточности капитала 1-го уровня | 14,2% | 15,0% | 13,7% | -0,8 п. п. | 0,5 п. п. |

Источник: данные компании

Объем активов МКБ на конец I квартала составил 3,14 трлн руб., увеличившись с начала года на 7,7%. Совокупный кредитный портфель вырос на 6%, до 1,12 трлн руб. Объем корпоративных кредитов поднялся на 5,6%, до 978 млрд руб., в результате роста деловой активности и, как следствие, увеличения новых выдач, а портфель кредитов физлицам вырос на 8,7%, до 145 млрд руб., в связи с высоким спросом на потребительские кредиты, а также продолжающимся ростом ипотечного кредитования. Портфель ипотечных кредитов увеличился за квартал на 7,6%, до 41,8 млрд руб., что обусловлено низкими процентными ставками, а также участием банка в государственных программах льготного кредитования.

Качество кредитного портфеля МКБ остается стабильно высоким. Так, доля NPLs (просрочка 90 дней и более) в совокупном кредитном портфеле за год сократилась на 0,2 п. п., до 3,1%, а коэффициент покрытия неработающих кредитов резервами составил 148,4%. Норматив достаточности капитала 1-го уровня на конец I квартала составил 14,2% против 15% в конце 2020 г. и 13,7% год назад.

Мы ожидаем, что в предстоящие кварталы МКБ продолжит наращивать финпоказатели на фоне восстановления российской экономики после спада. Что же касается более отдаленных перспектив, в марте банк представил достаточно амбициозную стратегию развития до 2023 г., предусматривающую дальнейшую географическую экспансию бизнеса, запуск новых продуктов, увеличение числа активных розничных клиентов до 3 млн, повышение до 30% доли комиссионных доходов. В стратегию заложены средние темпы роста корпоративного кредитного портфеля на 10-12% в год в указанный период, розничного портфеля — на 20–25% в год. При этом доля ипотеки в розничном портфеле должна вырасти до 45% с текущих 28%.

В таблице ниже представлен наш прогноз финпоказателей МКБ на предстоящие годы. По нашим прогнозам, чистая прибыль банка в период с 2020 по 2023 г. будет расти в среднем на 16,5% в год, при среднем показателе ROE на уровне 14,8%.

МКБ: исторические и прогнозные финпоказатели (млрд руб.)

| Показатель | 2018 | 2019 | 2020 | 2021П | 2022П | 2023П |

| Чистый процентный доход | 48,4 | 45,3 | 59,2 | 67,3 | 74,5 | 82,1 |

| Чистый комиссионный доход | 12,3 | 11,5 | 15,4 | 17,9 | 19,5 | 21,2 |

| Отчисления в резервы | 2,2 | 6,8 | 18,9 | 14,4 | 12,8 | 12,7 |

| Операционные расходы | 19,4 | 21,2 | 21,8 | 23,4 | 25,5 | 27,6 |

| Чистая прибыль | 27,2 | 12,0 | 30,0 | 35,8 | 41,7 | 47,4 |

| ROE | 19,9% | 7,8% | 16,9% | 14,4% | 14,9% | 15,1% |

| Активы | 2 146 | 2 423 | 2 916 | 3 174 | 3 424 | 3 673 |

| Собственный капитал | 191 | 210 | 234 | 262 | 296 | 331 |

Источник: данные компании, Thomson Reuters, расчеты ГК «ФИНАМ»

к содержанию ↑Выплаты акционерам

Текущая дивидендная политика МКБ предусматривает выплату в виде дивидендов не менее 10% чистой прибыли по РСБУ при наличии дополнительного капитала. Между тем банк за всю историю заплатил дивиденды только в 2019 г. по итогам 2018 г. (почти 3 млрд руб., или 25% от чистой прибыли по РСБУ). За 2019 г. банк дивиденды не выплачивал, оставив прибыль по РСБУ в размере почти 41 млрд руб. в своем распоряжении. При этом в конце мая Наблюдательный совет МКБ рекомендовал акционерам не выплачивать дивиденды и за 2020 г., а прибыль в размере 24,7 млрд руб. оставить в распоряжении кредитной организации.

Вместе со стратегией до 2023 г. МКБ обнародовал и новую дивидендную политику, в рамках которой планирует распределять не менее 25% от чистой прибыли по МСФО, начиная с выплат за 2021 г. (то есть в 2022 г.). По нашим оценкам, дивиденд по итогам текущего года может составить 0,27 руб. на акцию, что соответствует относительно невысокой по российским меркам дивидендной доходности на уровне порядка 4%. Таким образом, бумаги МКБ на данном этапе вряд ли будут представлять большой интерес для инвесторов, предпочитающих акции с высокой дивидендной доходностью.

к содержанию ↑Оценка

Мы оценили МКБ сравнительным методом, взяв в качестве компаний-аналогов публичные российские банки. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам P/E 2021П и P/B.

| Прогнозная чистая прибыль за 2021 г., млрд руб. | 35,8 |

| Целевой коэффициент P/E 2021П | 6,30 |

| Оценка по P/E 2021П, млрд руб. | 225,7 |

| Балансовая стоимость капитала, млрд руб. | 256,1 |

| Целевой коэффициент P/B | 0,91 |

| Оценка по P/B, млрд руб. | 232,4 |

| Средняя оценка, млрд руб. | 229,0 |

| На обыкновенную акцию, руб. | 6,85 |

Наша оценка справедливой стоимости МКБ на конец 2021 г. составляет 229,0 млрд руб. (с учетом размещения нового выпуска акций), или 6,85 руб. на обыкновенную акцию. Потенциал роста от текущего ценового уровня равен 2%, рекомендация «Держать».

Отдельные показатели по российским и зарубежным банкам

| Эмитент | Кап-я, млн $ | P/E LTM | P/E 2021П | P/B | ROE, % | DY 2020П |

| МКБ | 3 065 | 7,07 | 6,28 | 0,88 | 16,90 | 0,00% |

| Российские банки | ||||||

| Сбер | 95 493 | 7,48 | 7,17 | 1,27 | 16,93 | 6,00% |

| TCS Group | 14 848 | 24,38 | 17,41 | 8,44 | 41,73 | 1,11% |

| ВТБ | 8 691 | 6,50 | 3,62 | 0,54 | 4,40 | 2,83% |

| Банк Санкт-Петербург | 501 | 3,10 | 5,43 | 0,38 | 10,60 | 10,46% |

| Медиана по российским банкам | 11 769 | 6,99 | 6,30 | 0,91 | 13,76 | 4,41% |

| Медиана по банкам EM | 44 628 | 13,58 | 10,40 | 1,32 | 10,64 | 3,38% |

Источник: Thomson Reuters, расчеты ГК «ФИНАМ»

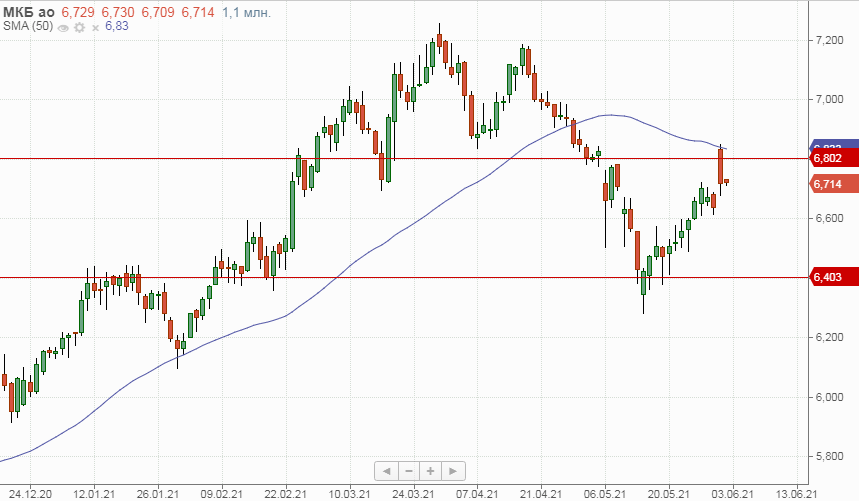

к содержанию ↑Техническая картина

С точки зрения технического анализа на дневном графике акции МКБ оттолкнулись вниз от уровня сопротивления 6,8 руб., рядом с которым также проходит 50-дневная скользящая средняя. Ожидаем продолжения снижения с ближайшей целью на отметке 6,4 руб.

Источник: www.finam.ru

Добавить комментарий