Рост налоговой нагрузки, снижение продаж в 3 квартале и то, что акции ММК не были включены в индекс MSCI Russia при пересмотре в ноябре, стали поводом для пересмотра нашей оценки. Рынок учел этот негатив в снижении цены акций, оставив потенциал для их роста. Группа ПАО «ММК» остается одним из эффективных производителей металлопродукции, генерирует сильный свободный денежный поток и имеет самую низкую в отрасли долговую нагрузку. Высокая дивидендная доходность акций ММК и перспектива их включения в состав MSCI Russia в марте 2022 года остаются ключевыми факторами роста капитализации компании.

После пересмотра мы снизили целевую цену акций ПАО «ММК», установив ее на уровне 79,61 руб. до конца 2022 г. с рекомендацией «Покупать». Апсайд — 26,5%.

ПАО «Магнитогорский металлургический комбинат» — один из крупнейших мировых производителей стали, входит в тройку лидеров среди предприятий черной металлургии России с долей около 17% выпуска стали в стране.

ПАО «Магнитогорский металлургический комбинат» — один из крупнейших мировых производителей стали, входит в тройку лидеров среди предприятий черной металлургии России с долей около 17% выпуска стали в стране.

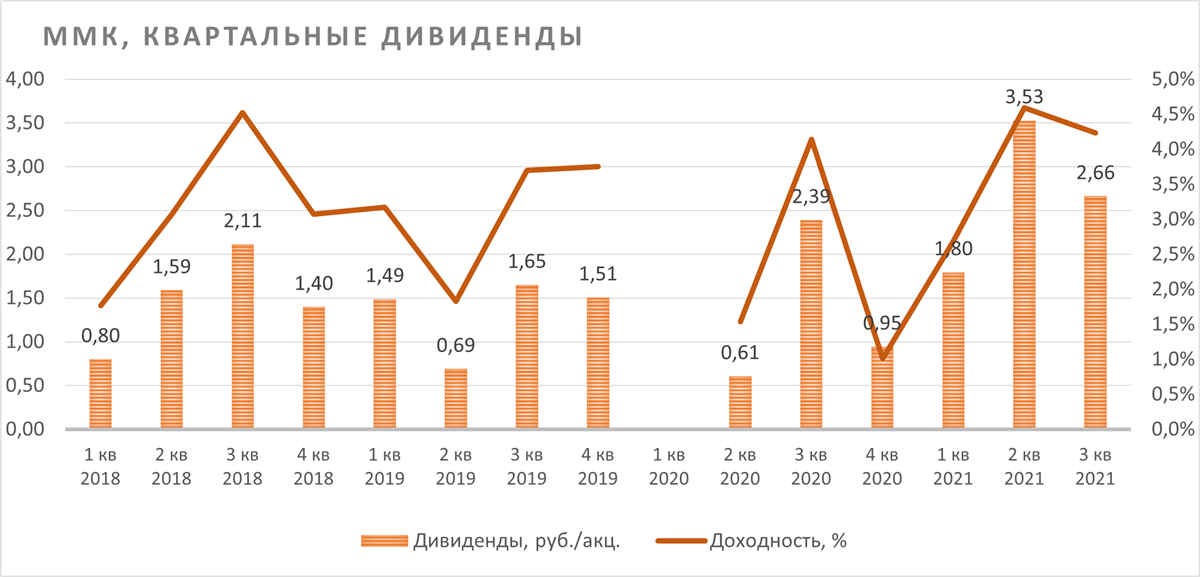

Весомый фактор роста на среднесрочный период — дивидендная доходность акций. ММК генерирует большой свободный денежный поток, который полностью идет на выплату дивидендов. Годовая дивидендная доходность акций ММК по выплаченным дивидендам составляет 14,3%. Прогнозная дивидендная доходность на 2022 г. к текущей цене составляет около 20%, что превращает акции компании в одни из самых доходных на рынке.

Увеличение Free float до 20,24% после продажи части своего пакета контролирующим акционером открывает возможность возвращения акций ММК в состав MSCI Russia. Этого не произошло в ноябре, но, скорее всего, произойдет в марте 2022 г. Приток средств фондов может стать еще одним драйвером для роста капитализации ММК.

Результаты МММ в 3-м кв. 2021 г. выглядят заметно слабее после сильного 2-го кв. При сохранении высокой загрузки мощностей объемы реализации упали на 16,8% кв/кв, выручка сократилась на 6,9%, показатель EBITDA снизился на 19,4%, до $ 1157 млн, а чистая прибыль — на 20,6%, до $ 819 млн. При этом результаты ММК за 9 мес. 2021 г. остаются сильными: выручка г/г выросла на 86,5%, EBITDA — в 3,3 раза, чистая прибыль — в 8 раз. Долговая нагрузка ММК является самой низкой среди мировых сталелитейных компаний.

Ключевыми рисками для ММК мы видим высокую конкуренцию производителей, вероятность углубления коррекции на рынках металлопродукции, рост налоговой нагрузки на отрасль в РФ, повышение экологических требований на ключевых рынках, перспективу введения «углеродных» сборов и роста затрат для снижения «углеродного следа». Рост ставок НДПИ и введение акциза на сталь дополнительно обойдется ММК в $ 230–235 млн в 2022 г.

По нашей комбинированной оценке, акции ПАО «ММК» имеют потенциал роста на 26,5%. По форвардным мультипликаторам EV/EBITDA и P/E на 2022 и 2023 гг. акции недооценены относительно аналогов на 8,9% с учетом странового дисконта, в то время как к собственным историческим форвардным мультипликаторам EV/EBITDA, P/E (средним за три года) имеют потенциал роста на 44,1%.

Описание эмитента

«Магнитогорский металлургический комбинат» входит в число крупнейших мировых производителей стали и в тройку лидеров среди предприятий черной металлургии России.

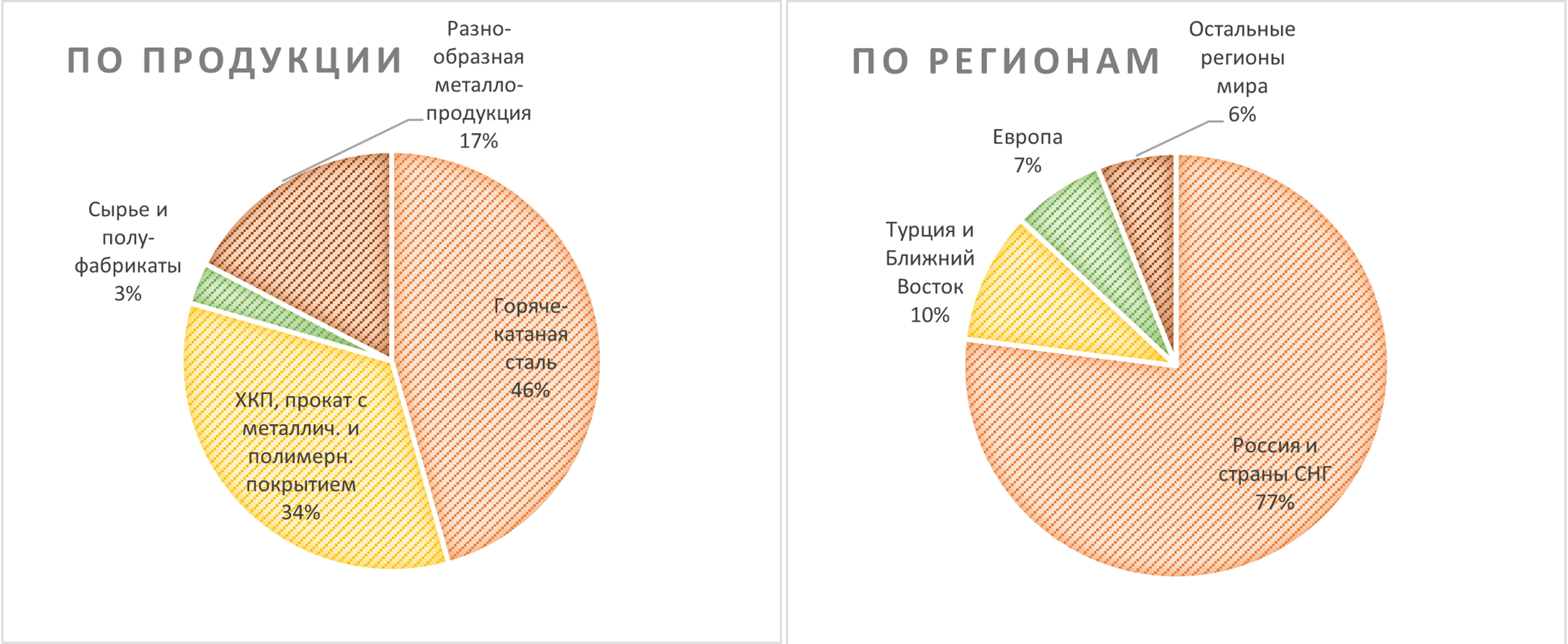

На долю ММК приходится около 17% выпуска стали в стране. ММК производит широкий сортамент металлопродукции, включая продукцию с высокой добавленной стоимостью. Группа более прочих ориентирована на внутренний рынок, на который в разные периоды приходится от 60% до 90% продаж.

Разбивка выручки от продаж по бизнес-сегментам (9М 2021)

Источник: данные компании

В составе группы ПАО «ММК» более 60 юридических лиц. В рамках действующей структуры управления и составления внутренней отчетности группы выделяются следующие сегменты:

- сегмент по производству металлопродукции (Россия) — включает основные предприятия, занятые в производстве стали, проволоки и метизов. Все значительные активы, производственные мощности, управленческие и административные ресурсы данного сегмента расположены в г. Магнитогорске и г. Лысьве;

- сегмент по производству металлопродукции (Турция) — ММК Metalurji, занятый в производстве стали. Две площадки сегмента расположены в г. Искендеруне и г. Стамбуле;

- угольный сегмент — включает ОАО «Белон» и ООО «ММК-УГОЛЬ», занимающиеся добычей и обогащением угля (г. Белово, Кемеровская обл.).

Активы ММК в РФ представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов. Среднесписочная численность работников — более 17,5 тыс.

Группа ММК в меньшей степени по сравнению с российскими конкурентами интегрирована в сырье. Доля использования собственного железорудного сырья в общем объеме потребления составляет лишь около 20%; доля собственных углей, закупаемых у дочерней компании ООО «ММК-Уголь», в производстве металлургического кокса составляет около 40%. Для снижения риска ММК использует долгосрочные контракты с основными поставщиками. В состав группы входят и активы по заготовке металлолома, обеспечивающие ее потребности.

Основным акционером остается председатель совета директоров компании Виктор Рашников, который через кипрскую Mintha Holding Limited контролирует 79,76% акций ММК. Free float — 20,24%. Обыкновенные акции ММК торгуются на Московской бирже, а его депозитарные расписки — на Лондонской фондовой бирже.

к содержанию ↑Стратегия компании

В 2015 г. группа приняла Стратегию развития до 2025 г., которая в следующие годы была актуализирована с упором на принципы устойчивого развития (ESG).

В частности, стратегия ММК ставит задачу за счет модернизации производственных мощностей сократить удельные выбросы СО2 на тонну стали до среднемирового уровня и чуть ниже к 2025 г., а также радикально снизить уровни выбросов оксидов азота, диоксида серы и пыли.

Помимо экологии, в обновленный портфель стратегии группы входят такие направления, как повышение эффективности производства, цифровизация производственных и сбытовых процессов, а также, и это одно из главных направлений, позиционирование в качестве лучшего поставщика с нацеленностью на потребности клиентов и с расширением портфеля продукции.

Целевым показателем актуализованной стратегии ММК объявляет увеличение EBITDA к 2025 г. дополнительно примерно на $ 1 млрд от уровня 2019 г. В том числе за счет повышения эффективности производства — на $ 610 млн, за счет развития ассортимента продукции — на $ 350 млн.

В своей стратегии ММК сохраняет ориентацию на внутренний рынок. При этом собственным преимуществом считает значительную долю премиальной продукции в продажах, которая обеспечивает ММК 28%-ю долю на российском рынке премиальной стальной продукции. К 2030 г. компания рассчитывает увеличить предложение премиальной продукции на 18% по сравнению с уровнем 2019 г.

Факторы привлекательности

- Основные цели «Стратегии-2025 ПАО „ММК“» — сохранение сильных позиций на российском рынке стального проката и устойчивое создание акционерной стоимости.

- Группа ММК занимает одну из лидирующих позиций на рынке стали в России с долей рынка около 17%. Более 40% портфеля продаж — премиальная продукция. Компания занимает первое место на рынке России по продажам холоднокатаного проката, оцинкованного проката и проката с полимерным покрытием, а также является единственным в России производителем белой жести, используемой при производстве бытовой техники и в пищевой промышленности.

- ММК обеспечивает высокую загрузку производственных мощностей. По итогам ожидается рост объемов производства на 13–15% благодаря росту загрузки модернизированного стана 2500, а также реконструкции реверсивного стана холодной прокатки. Летом 2021 г. компания приступила к возобновлению производства горячего проката на заводе MMK Metalurji в Искендеруне (Турция), остановленного в 2012 г. Это добавит порядка 200–260 тыс. тонн горячекатаного проката в 2021 г., а в 2022 г. ожидается выход завода на полную проектную мощность, которая составляет около 2 млн тонн.

- Группа ММК все более активно позиционирует себя в числе производителей, реализующих принципы ESG, и делает акцент на экологическом эффекте от модернизации производства. Это важно с точки зрения сохранения инвестиционной привлекательности акций ММК, поскольку все большее число институциональных инвесторов вводят ограничения на инвестиции в предприятия, не имеющие положительной позиции по ESG.

- После продажи части пакета акций ММК контролирующим акционером free float увеличился до 20,24%, что открывает перспективы для возвращения акций компании в индекс MSCI Russia. В ноябре этого не произошло из-за того, что оценивались данные за предыдущий период. Шансы на включение в индекс при его следующем пересмотре в марте 2022 г. достаточно высоки.

- Компания поддерживает минимальный в отрасли уровень долговой нагрузки и входит в число эмитентов с высокой доходностью акций. Дивидендная политика ММК предполагает распределение на дивиденды 100% свободного денежного потока. В 2021 г. общая дивидендная доходность акций ММК к текущей цене составила более 4%.

Факторы риска

- Основной риск для отрасли сегодня — это рост налоговой нагрузки, который становится реальностью. С августа до конца года действуют временные 15% пошлины на экспорт металлопродукции. С нового года увеличиваются ставки НДПИ на добычу руды и угля. ММК это затронет в меньшей степени в силу менее высокой доли экспорта и слабой обеспеченности группы собственной сырьевой базой. Неожиданностью стало введение акциза на жидкую сталь в размере 2,7% от экспортной цены на стальные слябы. Эти налоговые новации уже прошли первое чтение в Государственной думе. Менеджмент ММК оценивает потери от изменения налогов в 2022 г. в $ 230–235 млн.

- Среднесрочный риск связан с введением «углеродных» таможенных сборов в ЕС. Велика вероятность распространения этой практики на других рынках, а также введение дополнительных углеродных сборов в России.

- В более долгосрочной перспективе металлургическую отрасль ждет начало нового инвестиционного цикла, связанного с глобальным технологическим переходом к низкоуглеродной экономике. Расширение электроплавильных мощностей, привязанных к возобновляемым источникам энергии, переход на использование водорода, на другие технологии, которые могут появиться к тому времени. Металлургам снова придется увеличивать капитальные затраты, наращивать долговую нагрузку и снижать дивидендные выплаты.

Дивиденды

Актуальная дивидендная политика ММК предполагает ежеквартальную выплату дивидендов акционерам в объеме не менее 100% от свободного денежного потока, при условии что соотношение «Чистый долг / EBITDA» не превышает 1х. Если соотношение «Чистый долг / EBITDA» больше 1х, на дивиденды будет направляться не менее 50% свободного денежного потока.

По результатам четырех кварталов 2020 г. акционеры получили в совокупности 3,943 руб. на акцию. За первый квартал 2021 г. выплачено 1,795 руб. на акцию. За второй квартал — 3,53 руб. на акцию. За третий квартал объявлены дивиденды в размере 2,663 руб. на акцию. Текущая дивидендная доходность составляет 4,2%. Закрытие реестра назначено на 13 января 2022 г.

Источник: данные компании, расчеты ФГ «ФИНАМ»

к содержанию ↑Отраслевые тенденции

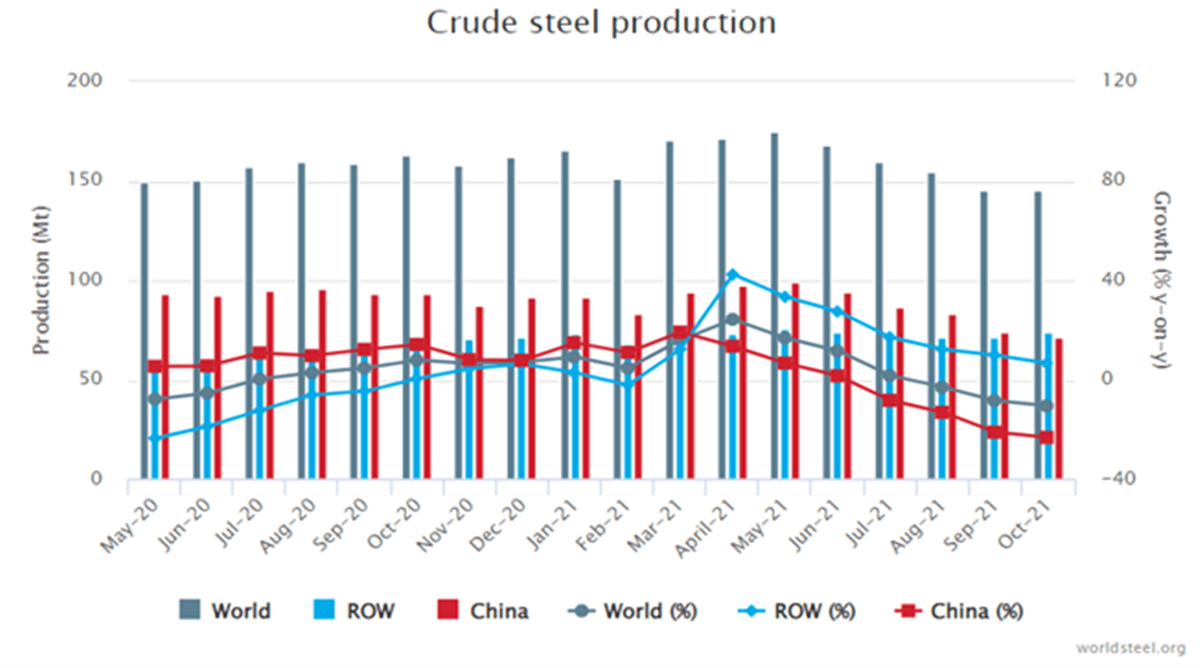

По недавно обновленному среднесрочному прогнозу Всемирной ассоциации производителей стали (World Steel), в 2021 г. спрос на сталь вырастет на 4,5% (после роста на 0,1% в 2020 г.) и достигнет 1855,4 млн тонн. В 2022 г. спрос на сталь вырастет на 2,2%, до 1896,4 млн тонн.

По данным за 10 мес. 2021 г. мировая выплавка стали выросла г/г на 5,9%, до 1 607,1 млн тонн. При этом в октябре произведено 145,7 млн тонн, что на 10,6% меньше октября 2020 г. Главная причина снижения — сокращение производства в Китае на 23,3%, до 71,6 млн тонн из-за введенных в стране ограничений на вредные выбросы и энергопотребление.

В России, по мнению World Steel, ожидается умеренный, но устойчивый рост потребления стальной продукции в 2021 и 2022 гг. Его основными источниками станут автомобилестроение и государственная поддержка жилищного и инфраструктурного строительства.

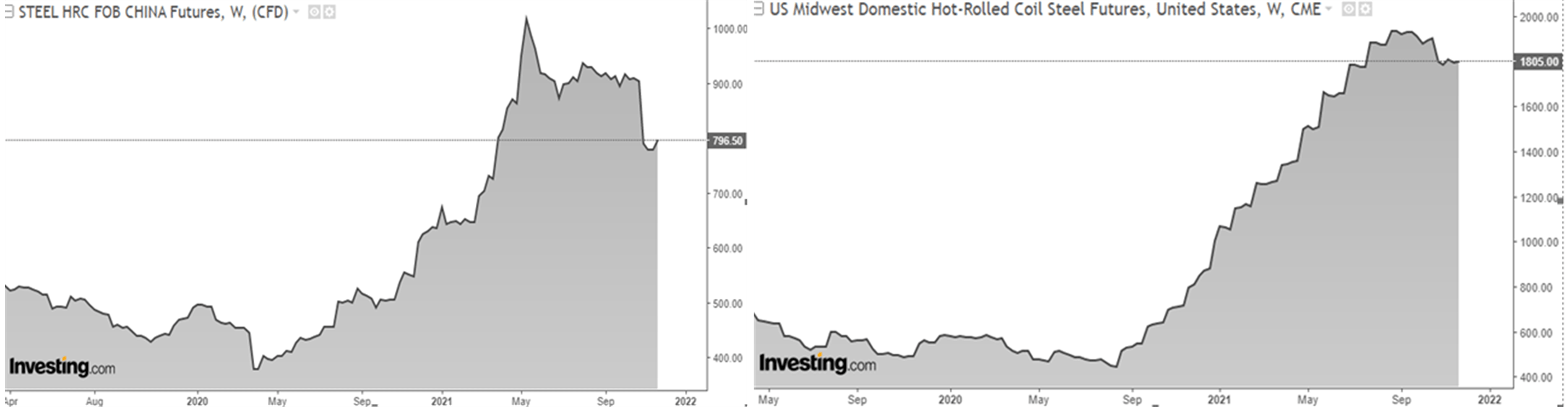

В четвертом квартале цены на металлопродукцию на ключевых рынках сохраняются на уровнях, превышающих прошлогодние, хотя и демонстрируют признаки снижения. Ценовая ситуация различается между рынками. Если в Китае на цены оказывает давление снижение спроса со стороны строительной отрасли, то в США принятие инфраструктурного плана на $ 1 трлн способен поддержать спрос. В России, после прохождения пиковых значений (по горячекатаному листу — в июле, по арматуре — в начале ноября) цены на металлопродукцию снизились, в среднем на 15–20%.

к содержанию ↑Операционные и финансовые показатели

После очень сильных результатов 2-го кв. 2021 г. отчет группы ММК за 3-й кв. 2021 г. выглядит заметно слабее. При незначительном, на 0,6% кв/кв, снижении выплавки чугуна и на 0,3% выплавки стали (до 3 390 тыс. тонн) падение продаж металлопродукции кв/кв составило 16,8%, до 2 761 тыс. тонн. Компания объясняет это ростом экспортных продаж с более длинными сроками доставки. Запасы готовой продукции составили около 200 тыс. тонн. Они могут быть проданы в последующие периоды. Если это так, то мы увидим увеличение объемов продаж в 4-м кв.

Рост средней цены реализации металлопродукции кв/кв на 12,0%, до $ 1057 за тонну, не смог в полной мере компенсировать падение объемов продаж. Выручка ММК за 3-й кв. 2021 составила $ 3031 млн, что на 6,9% ниже, чем во 2-м кв. 2021 г.

Сильнее ожиданий оказалось снижение относительно предыдущего квартала показателя EBITDA на 19,4% (до $ 1157 млн), чистой прибыли — на 20,6% (до $ 819 млн). Основной вклад в это внесло сокращение соответствующих показателей российского стального сегмента группы на фоне роста себестоимости производства на 11,8%, до $ 437 на тонну, стального сляба. Свободный денежный поток сократился на 25,0% (до $ 409 млн). При этом долговая нагрузка ММК осталась на низком уровне.

ПАО «ММК»: операционные и финансовые результаты за 3-й кв. и 9 мес. 2021 г.

| Показатель (тыс. тонн) | 3К 2021 | 2К 2021 | Изм., % | 9М 2021 | 9М 2020 | Изм., % |

| Производство чугуна | 2 624 | 2 640 | -0,6% | 7 836 | 6 823 | 14,8% |

| Производство стали | 3 390 | 3 401 | -0,3% | 10 091 | 8 263 | 22,1% |

| Продажи товарной металлопродукции | 2 761 | 3 320 | -16,8% | 8 985 | 7 710 | 16,5% |

| Доля продукции HVA | 44,3% | 41,9% | +2,4 п. п. | 42,0% | 49,3% | -7,3 п. п. |

| Показатель (млн $) | 3К 2021 | 2К 2021 | Изм., % | 9М 2021 | 9М 2020 | Изм., % |

| Выручка | 3 031 | 3 255 | -6,9% | 8 471 | 4 543 | 86,5% |

| EBITDA | 1 157 | 1 435 | -19,4% | 3 318 | 1 018 | 225,9% |

| Маржа EBITDA | 38,2% | 44,1% | -5,9 п. п. | 39,2% | 22,4% | +16,8 п. п. |

| Чистая прибыль | 819 | 1 031 | -20,6% | 2 327 | 291 | 699,7% |

| FCF | 409 | 545 | -25,0% | 1 079 | 432 | 149,8% |

| Чистый долг (на отчетную дату) | 141 | 6 | 141 | – 34 |

Источник: данные компании, расчеты ФГ «ФИНАМ»

Если посмотреть на результаты за 9 мес. 2021 г., то выпуск стали в целом по группе ММК вырос относительно того же периода прошлого года на 22,1%, продажи металлопродукции — на 16,5%. Выручка с начала года составила $ 8 471 млн, показав рост г/г на 86,5%. Показатель EBITDA увеличился за период в 3,3 раза и составил $ 3 318 млн, а рентабельность EBITDA — 39,2%. Чистая прибыль выросла в 8 раз г/г и достигла $ 2 327 млн.

ПАО «ММК»: историческая и прогнозная динамика ключевых финансовых показателей (млн $)

| Показатель | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E |

| Отчет о прибылях и убытках, млн $ | ||||||

| Выручка | 8 214 | 7 566 | 6 395 | 11 609 | 11 173 | 10 814 |

| EBITDA | 2 418 | 1 797 | 1 426 | 4 430 | 3 488 | 2 628 |

| Чистая прибыль | 1 315 | 850 | 603 | 2 987 | 2 098 | 1 175 |

| Рентабельность | ||||||

| Рентабельность EBITDA | 29,4% | 23,8% | 22,3% | 38,2% | 31,2% | 24,3% |

| Рентабельность чистой прибыли | 16,0% | 11,2% | 9,4% | 25,7% | 18,8% | 10,9% |

| ROE | 26,4% | 15,5% | 13,2% | 45,3% | 34,3% | 19,9% |

| Показатели денежного потока, долга и дивидендов | ||||||

| FCF | 1 034 | 882 | 543 | 2 465 | 2 277 | 1 551 |

| Чистый долг | -231 | -243 | -95 | -287 | 127 | 710 |

| Чистый долг / EBITDA | -0,10 | -0,14 | -0,07 | -0,06 | 0,04 | 0,27 |

| Дивиденды, $/акц. | 0,08 | 0,06 | 0,06 | 0,18 | 0,17 | 0,10 |

Источник: Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Оценка

Для анализа стоимости акций ММК мы использовали оценку по мультипликаторам относительно аналогов, а также оценку по собственным историческим мультипликаторам.

Оценка по мультипликаторам относительно других эмитентов — сталелитейных компаний, подразумевает целевую капитализацию $ 10,26 млрд, что соответствует $ 0,92, или 68,52 руб. на акцию. Апсайд к текущей цене — 8,9%.

Анализ стоимости по собственным историческим форвардным мультипликаторам (средним за последние три года) P/E (7,2х) и EV/EBITDA (3,6х) дает целевую оценку $ 13,59 млрд, что соответствует $ 1,22, или 90,70 руб. на акцию. Потенциал роста — 44,1%.

Комбинированная целевая цена на конец 2022 г. составляет $ 1,07, или 79,61 руб. на акцию, что на 26,41% выше текущей цены. Рекомендация — «Покупать».

Средневзвешенная целевая цена акций ММК по выборке аналитиков с исторической результативностью прогнозов по данной акции от среднего и выше составляет, по нашим расчетам, 82,41 руб. (апсайд — 30,9%), рейтинг акции — 4,4 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

К настоящему времени оценка целевой цены акций ММК аналитиками BCS составляет 100,76 руб. (рекомендация — «Покупать»), VELES CAPITAL — 63,69 руб. («Покупать»), VTB CAPITAL — 91,00 руб. («Покупать»).

| Компания | Кап-я, млн $ | P/E 2022E | P/E 2023E | EV/EBITDA 2022E | EV/EBITDA 2023E |

| ММК | 9 428 | 4,5 | 8,0 | 2,7 | 3,9 |

| Nucor Corp. | 33 093 | 8,0 | 17,0 | 5,5 | 9,9 |

| ArcelorMittal | 28 975 | 3,5 | 5,3 | 2,5 | 3,9 |

| Baoshan Iron & Steel | 23 412 | 5,2 | 4,9 | 3,8 | 3,7 |

| JSW Steel | 21 979 | 8,4 | 7,7 | 5,8 | 5,5 |

| Posco | 20 316 | 4,2 | 4,4 | 2,8 | 2,9 |

| Tata Steel | 18 938 | 5,7 | 6,0 | 4,4 | 4,6 |

| Северсталь | 18 584 | 6,9 | 8,3 | 4,8 | 5,5 |

| China Steel | 19 206 | 8,7 | 9,8 | 6,7 | 6,7 |

| НЛМК | 17 933 | 7,2 | 8,8 | 5,0 | 5,8 |

| CITIC Pacific Special Steel Group | 16 527 | 11,5 | 10,5 | 8,1 | 7,4 |

| Nippon Steel | 15 283 | 5,8 | 5,2 | 5,4 | 4,8 |

| Steel Dynamics | 12 929 | 6,1 | 10,2 | 4,1 | 7,0 |

| EVRAZ | 11 549 | 4,9 | 8,1 | 3,7 | 5,0 |

| Cleveland-Cliffs | 11 387 | 4,3 | 9,7 | 3,7 | 5,8 |

| Hoa Phat Group | 9 713 | 7,2 | 6,8 | 5,7 | 5,3 |

| BlueScope Steel | 7 407 | 5,8 | 7,2 | 3,5 | 4,3 |

| Ternium | 7 538 | 3,2 | 6,7 | 2,2 | 4,0 |

| Gerdau | 7 457 | 5,3 | 7,4 | 3,4 | 4,4 |

| Eregli Demir ve Celik Fabrikalari | 6 707 | 6,9 | 8,3 | 4,4 | 5,2 |

| voestalpine | 6 225 | 7,2 | 10,1 | 4,8 | 5,7 |

| Hunan Valin Steel | 5 491 | 3,1 | 3,0 | 2,8 | 3,2 |

| Companhia Siderurgica Nacional | 5 673 | 4,4 | 4,6 | 2,9 | 3,0 |

| Медиана | 5,8 | 7,5 | 4,2 | 5,1 | |

| Показатели для оценки, млн $ | Чистая прибыль акц. 2022E | Чистая прибыль акц. 2023Е | EBITDA 2022Е | EBITDA 2023Е | |

| 2 098 | 1 175 | 3 488 | 2 628 | ||

| Целевая кап-я, млн $ | 12 110 | 8 838 | 14 352 | 13 002 | |

| Целевая капитализация с учетом странового дисконта 15%, млн $ | 7 512 | 12 199 | 11 052 | 10 717 | |

| Средняя целевая кап-я, млн $ | 10 264 | ||||

| Целевая цена | $ 0,92 | 68,52 ₽ | |||

| Для справки: | |||||

| Количество акций, млн шт. | 11 174 | ||||

| Чистый долг, млн $ | 449 | ||||

| Доля меньшинства, млн $ | 21 | ||||

Источник: Reuters, оценки и расчеты ФГ «ФИНАМ»

к содержанию ↑Акции на фондовом рынке

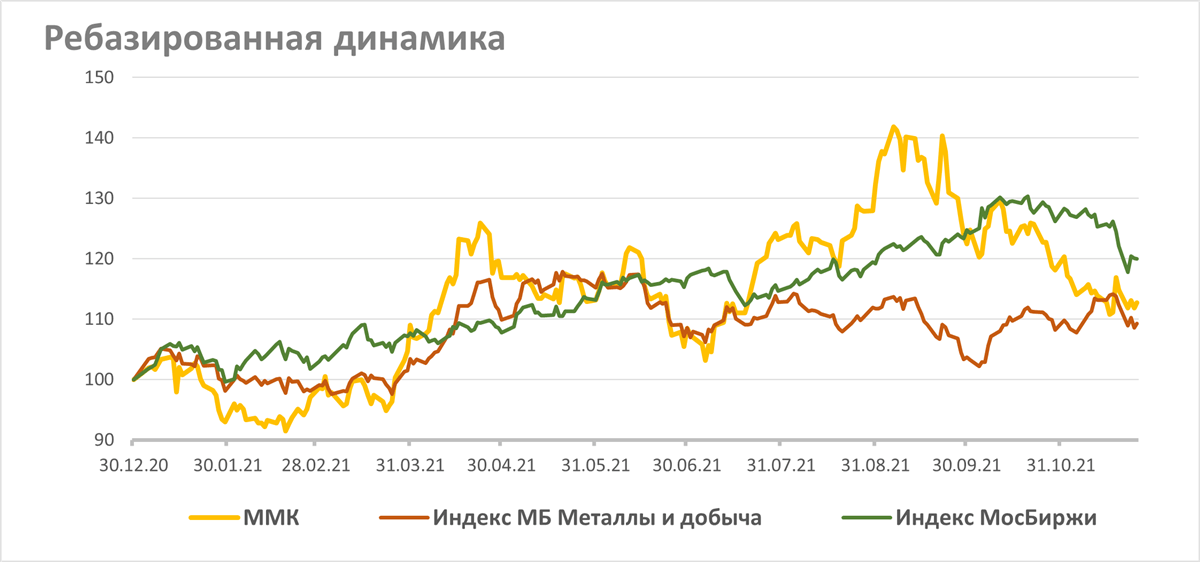

Акции металлургов быстро преодолели падение котировок, вызванное введением экспортных пошлин. В 3-м кв. акции ММК заметно опережали рынок, отыгрывая надежду на возвращение в индекс MSCI Russia, которое ожидалось в ноябре. Однако этого не произошло. После публикации отчета за 3-й кв. акции ММК в 4-м кв. выглядели слабее рынка. Всего с начала года они прибавили 12,7%. Отраслевой индекс МБ «Металлы и добыча» в связи с ожидаемым ростом в 2022 г. налоговой нагрузки на отрасль также сдает позиции во второй половине года, а всего с начала года он вырос на 9,3%, в то время как индекс МосБиржи за это время поднялся на 20,0%.

Источник: Bloomberg

к содержанию ↑Технический анализ

На недельном графике котировки акций ММК в течение года выросли вдвое, нарисовав несколько исторических вершин, прежде чем отступили примерно на треть этого подъема. Ближайший уровень поддержки расположен в районе 57–59 руб. Сопротивление находится на уровне исторического максимума — около 79,8 руб. В среднесрочной перспективе вероятна консолидация в этом достаточно широком диапазоне.

Источник: finam.ru

Добавить комментарий