Инвестиционная идея

Morgan Stanley — крупный международный финансовый холдинг с упором на инвестбанковские услуги и услуги управления капиталом. Банк обладает крупнейшим в мире брокерским бизнесом, а также является лидером по количеству организуемых IPO.

| Morgan Stanley | |

| Рекомендация | Покупать |

| Целевая цена | $ 112,3 |

| Текущая цена | $ 96,6* |

| Потенциал роста | 16,3% |

Слабая зависимость от традиционного банковского бизнеса позволила Morgan Stanley удачно пройти через кризисный 2020 г., показав заметный рост выручки и прибыли. Результаты текущего года также выглядят весьма уверенно.

На фоне продолжающегося восстановления экономической активности в мире можно ожидать сохранения бума IPO, увеличения числа размещений долговых бумаг, дальнейшего повышения активности в сфере M&A. И Morgan Stanley продолжит выигрывать от развития данных тенденций.

Morgan Stanley в этом году возобновил buyback, вдвое повысил размер квартального дивиденда. Дивидендная доходность акций банка заметно превышает средний уровень по сектору.

Основные риски связаны с новым существенным ухудшением экономической и рыночной конъюнктуры, что может привести к снижению активности клиентов и спроса на продукты и услуги банка, возникновению убытков от переоценки инвестиционных портфелей, негативному влиянию на финансовую позицию банка.

* цена указана на 03.08.2021

| Основные показатели обыкн. акций | |

| Тикер | MS |

| ISIN | US6174464486 |

| Число обыкн. акций, млн | 1 824,6 |

| Рыночная кап-я, млрд $ | 176,3 |

| Активы, млрд $ | 1 161,8 |

Описание эмитента

Morgan Stanley — крупный международный финансовый холдинг. Образован в 1935 г. путем выделения в отдельную структуру инвестиционного подразделения финансового гиганта JPMorgan после принятия в США закона Гласса — Стиголла, запрещавшего коммерческим банкам заниматься инвестиционной деятельностью. Изначально Morgan Stanley специализировался на инвестбанковских услугах, однако сейчас предлагает в том числе услуги по управлению капиталом и традиционные банковские услуги различным клиентам, включая корпорации, правительства, финансовые учреждения и состоятельных частных лиц. Отметим, что Morgan Stanley обладает крупнейшим в мире брокерским бизнесом, а также является лидером по количеству организуемых IPO. Штаб-квартира Morgan Stanley расположена в Нью-Йорке, при этом банк имеет около 1300 офисов в 42 странах мира. Штат насчитывает порядка 72 тыс. сотрудников.

| Мультипликаторы | |||||

| P/E LTM | 12,86 | ||||

| P/E 2021П | 13,34 | ||||

| P/B | 1,66 | ||||

| DY NTM | 2,90% | ||||

| Финансовые показатели, млрд $ | |||||

| Показатель | 2019 | 2020 | 2021П | ||

| Выручка | 41,4 | 48,2 | 57,8 | ||

| Чистая прибыль | 8,5 | 10,7 | 13,2 | ||

| Прибыль на акцию, $ | 5,19 | 6,46 | 7,31 | ||

| Дивиденд на акцию, $ | 1,30 | 1,40 | 2,10 | ||

| BV на акцию, $ | 45,82 | 51,13 | 54,62 | ||

| Финансовые коэффициенты | |||||

| Показатель | 2019 | 2020 | 2021П | ||

| ROE | 11,7% | 13,1% | 14,1% | ||

| ROA | 1,0% | 1,1% | 1,2% | ||

| C/I | 72,7% | 69,6% | 68,6% | ||

| CET1 | 19,2% | 17,4% | 16,7% | ||

Капитализация Morgan Stanley составляет $ 176,3 млрд. Основные крупные акционеры — фонды State Street Global Advisors (7,11%), Vanguard Group (6,50%), T. Rowe Price Associates (3,71%), BlackRock Institutional Trust (3,58%) и JPMorgan Asset Management (2,37%).

Бизнес Morgan Stanley делится на три основных направления:

- Подразделение институциональных ценных бумаг (Institutional Securities) предоставляет услуги по привлечению капитала, занимается финансовым консультированием, связанным с андеррайтингом акций, облигаций и других инструментов, реструктуризацией компаний, сделками M&A, проектным финансированием. Помимо этого, подразделение ведет биржевую деятельность, оказывает услуги по управлению рисками, выдает корпоративные кредиты и кредиты под залог различных активов.

- Подразделение по управлению капиталом (Wealth Management) предлагает широкий спектр финансовых услуг и решений, включая брокерские услуги и инвестиционное консультирование, финансовое и имущественное планирование, администрирование портфелей акций, аннуитетные и страховые продукты, кредитование под залог ценных бумаг. Кроме того, подразделение предлагает банковские услуги и услуги по пенсионному страхованию для индивидуальных инвесторов, средних предприятий и фининститутов.

- Подразделение инвестиционного менеджмента (Investment Management) занимается управлением активами как институциональных инвесторов, так и частных лиц (через инвестиционные фонды открытого типа и отдельно управляемые счета). Проводит операции с акциями, инструментами с фиксированным доходом (облигации, привилегированные акции), альтернативными инвестициями (хедж-фонды, фонды фондов, недвижимость и др.).

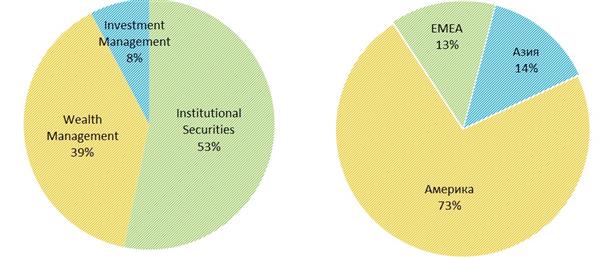

На институциональные ценные бумаги в 2020 г. пришлось свыше 50% выручки Morgan Stanley, далее идут управление капиталом (39%) и инвестиционный менеджмент (8%). С географической точки зрения на операции в Северной и Южной Америке пришлось почти три четверти всех доходов банка, на регион EMEA и Азию — 13% и 14% соответственно.

Распределение выручки Morgan Stanley по сегментам и географиям

Источник: данные компании

Важной частью стратегии роста Morgan Stanley являются сделки M&A. Так, в прошлом году банк купил финансовую корпорацию E*Trade за $ 13 млрд акциями, что стало для него крупнейшей сделкой со времен мирового финансового кризиса. Благодаря транзакции Morgan Stanley получил более 5,2 млн клиентских счетов и розничные клиентские активы на $ 360 млрд. Сделка помогла укрепить подразделение банка по управлению капиталом, в результате на рынке появился брокер с 8,2 млн клиентов, управляющий активами на $ 3,1 трлн. Помимо этого, в нынешнем году Morgan Stanley закрыл сделку по приобретению одной из старейших инвестиционных компаний США Eaton Vance примерно за $ 7 млрд денежными средствами и акциями.

Данные покупки должны будут способствовать усилению влияния в бизнесе Morgan Stanley сегментов управления капиталом и инвестиционного менеджмента, которые в меньшей степени зависят от ситуации на фондовых и долговых рынках. В результате доходы банка должны в перспективе стать более сбалансированными и устойчивыми.

к содержанию ↑Финансовые результаты

Благодаря фокусу на инвестбанковские услуги и услуги по управлению активами, а также слабой зависимости от традиционного банковского бизнеса Morgan Stanley удалось гораздо лучше, чем другим ведущим американским кредиторам, пройти через кризисный 2020 г. и показать заметный рост выручки и прибыли. При этом Morgan Stanley весьма неплохо себя чувствует и в нынешнем году.

Так, чистая прибыль банка во II квартале увеличилась на 9,9% г/г, до $ 3,51 млрд, при этом прибыль на акцию опустилась на 5,6% г/г, до $ 1,85 на акцию, но уверенно превзошла среднюю оценку аналитиков Уолл-стрит на уровне $ 1,63 на бумагу. Отметим, что снижение показателя EPS целиком обусловлено увеличением числа акций в обращении в связи с выпуском новых бумаг в рамках сделок по поглощению E*Trade и Eaton Vance.

Квартальная выручка банка поднялась на 8% в годовом выражении, до $ 14,76 млрд, и превысила консенсус-прогноз на уровне $ 13,9 млрд. Чистый процентный доход вырос на 16,6%, до $ 1,87 млрд, главным образом за счет резкого снижения процентных расходов. Непроцентные доходы увеличились на 6,9%, до $ 12,89 млрд.

Квартальная выручка банка поднялась на 8% в годовом выражении, до $ 14,76 млрд, и превысила консенсус-прогноз на уровне $ 13,9 млрд. Чистый процентный доход вырос на 16,6%, до $ 1,87 млрд, главным образом за счет резкого снижения процентных расходов. Непроцентные доходы увеличились на 6,9%, до $ 12,89 млрд.

Выручка подразделения институциональных ценных бумаг просела на 13,5%, до $ 7,09 млрд, из-за сокращения доходов от торговых операций ввиду ослабления волатильности на финансовых рынках. В частности, поступления от торговли инструментами с фиксированным доходом обвалились на 44,7%, до $ 1,68 млрд, что было частично компенсировано увеличением доходов от торговли акциями на 7,6%, до $ 2,83 млрд. Между тем выручка от инвестбанковских услуг выросла на 15,8%, до $ 2,38 млрд, в том числе доход от консультационных услуг подскочил на 43,7%, до $ 664 млн, благодаря сохраняющейся высокой M&A-активности в мире.

Выручка подразделения по управлению капиталом выросла на 29,6%, до $ 6,10 млрд, чему в значительной степени способствовала интеграция E*Trade. А доходы подразделения инвестиционного менеджмента взлетели на 92,1%, до $ 1,70 млрд, благодаря присоединению бизнеса Eaton Vance и, как следствие, роста объемов активов под управлением в 2,3 раза, до $ 1,52 трлн.

Операционные расходы повысились на 11,6%, до $ 10,12 млрд, из-за дополнительных затрат, связанных с интеграцией поглощенных компаний, и показатель операционной эффективности (cost/income, CI) ухудшился на 2,2 п. п., до 68,6%. В то же время некоторую поддержку прибыли оказало снижение расходов на кредитный риск (до $ 73 млн с $ 239 млн во II квартале 2020 г.), что обусловлено улучшением прогнозов в отношении перспектив глобальной экономики.

Объем активов Morgan Stanley на конец II квартала составил $ 1,16 трлн, увеличившись на 4% с начала года и на 19,1% в годовом выражении. Объем кредитного портфеля за квартал вырос на 12%, до $ 181 млрд, а объем депозитов уменьшился на 0,9%, до $ 320 млрд. Коэффициент достаточности капитала первого уровня (CET1) составил 16,7%, что является одним из самых высоких показателей среди ведущих банков США.

В отчетном периоде Morgan Stanley вернул свыше $ 3,5 млрд своим акционерам за счет дивидендов и выкупа акций.

Morgan Stanley: основные финансовые результаты II квартал и 6 месяцев 2021 г. (млн $)

| Показатель | 2К21 | 2К20 | Изменение | 6М21 | 6М20 | Изменение |

| Выручка | 14 759 | 13 660 | 8,0% | 30 478 | 23 439 | 30,0% |

| Чистый процентный доход | 1 865 | 1 600 | 16,6% | 3 893 | 2 956 | 31,7% |

| Операционные расходы | 10 120 | 9 066 | 11,6% | 20 593 | 16 292 | 26,4% |

| Расходы на кредитный риск | 73 | 239 | -69,5% | -25 | 646 | – |

| Чистая прибыль | 3 511 | 3 196 | 9,9% | 7 631 | 4 894 | 55,9% |

| EPS, $ | 1,85 | 1,96 | -5,6% | 4,04 | 2,96 | 36,5% |

| Рентабельность капитала | 13,80% | 15,70% | -1,90 п. п. | 15,30% | 12,20% | 3,10 п. п. |

| Рентабельность активов | 1,20% | 1,30% | -0,10 п. п. | 1,30% | 1,00% | 0,30 п. п. |

| Коэффициент C/I | 68,57% | 66,37% | 2,20 п. п. | 67,57% | 69,51% | -1,94 п. п. |

Источник: данные компании

Morgan Stanley: основные показатели отчета о финансовом положении (млрд $)

| Показатель | 30.06.2021 | 31.12.2020 | 30.06.2020 | Изм. YTD | Изм. г/г |

| Активы | 1 162 | 1 116 | 975 | 4,1% | 19,1% |

| Кредиты | 181 | 162 | 151 | 12,0% | 20,2% |

| Депозиты | 320 | 323 | 237 | -0,9% | 35,3% |

| BV на акцию, $ | 54,04 | 51,13 | 49,57 | 5,7% | 9,0% |

| Коэффициент достаточности капитала первого уровня (CET1) | 16,70% | 17,40% | 16,50% | -0,70 п. п. | 0,20 п. п. |

Источник: данные компании

Мы достаточно оптимистично оцениваем дальнейшие перспективы Morgan Stanley, ожидая, что банк, вместе со всем сектором в целом, продолжит выигрывать от улучшения экономической ситуации в США и мире. Согласно последней оценке МВФ, американский ВВП в этом году вырастет на 7% после падения на 3,5% в 2020 г., причем уже в ближайшие месяцы экономическая активность в стране, как ожидается, выйдет на докризисный уровень. Глобальная же экономика, по прогнозу фонда, вырастет на 6% в нынешнем году и на 4,9% в следующем.

На этом фоне следует ожидать сохранения бума IPO в мире, а также увеличения числа размещений долговых бумаг. Кроме того, можно рассчитывать на дальнейшее повышение активности в сфере M&A, поскольку компании продолжат реорганизовывать операции, адаптируясь к последствиям коронавирусного кризиса. Этому будут способствовать низкая стоимость привлечения долгового финансирования, государственные стимулы, наличие привлекательных возможностей для покупки и общее стремление компаний менять бизнес-модели в ответ на происходящие глобальные изменения. И Morgan Stanley, учитывая сильные позиции банка на рынке инвестбанковских услуг, должен стать одним из главных бенефициаров данных тенденций. Помимо этого, в условиях низких ставок и разгона инфляции в мире можно ожидать сохранения высокого спроса на услуги управления капиталом и инвестициями, что будет и далее поддерживать подразделения банка, работающие в этой сфере.

В Morgan Stanley рассчитывают и на реализацию эффектов синергии от последних приобретений — как в операционном плане, так и в плане экономии на расходах.

Morgan Stanley: исторические и прогнозные финпоказатели (млн $)

| 2018 | 2019 | 2020 | 2021П | 2022П | 2023П | |

| Выручка | 40 107 | 41 419 | 48 198 | 57 755 | 57 098 | 59 028 |

| Чистый процентный доход | 3 806 | 4 694 | 6 313 | 6 732 | 6 808 | 6 601 |

| Операционные расходы | 28 870 | 30 118 | 33 549 | 39 602 | 39 113 | 39 380 |

| Чистая прибыль | 8 222 | 8 512 | 10 689 | 13 213 | 12 479 | 13 133 |

| ROE | 11,8% | 11,7% | 13,1% | 14,1% | 13,4% | 13,9% |

| Активы | 853 531 | 895 429 | 1 115 862 | 1 175 122 | 1 218 418 | 1 259 246 |

| Собственный капитал | 81 406 | 81 549 | 101 781 | 99 999 | 101 300 | 104 540 |

Источник: данные компании, Thomson Reuters, расчеты ФГ «ФИНАМ»

к содержанию ↑Выплаты акционерам

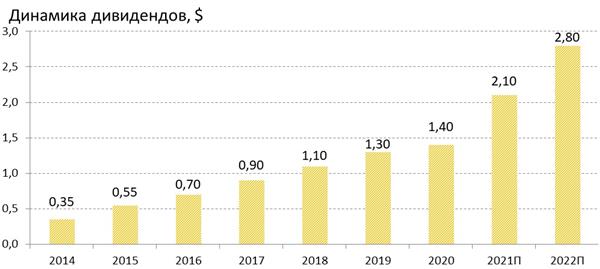

В последние годы Morgan Stanley заметно нарастил дивидендные выплаты. В том числе в июле этого года руководство банка повысило размер квартального дивиденда сразу вдвое, с 35 центов на акцию до 70 центов на акцию. Как результат, дивидендная доходность NTM бумаг Morgan Stanley составляет 2,9% и является одной из самых высоких в отрасли.

Источник: данные компании, прогноз ФГ «ФИНАМ»

Кроме того, Morgan Stanley направляет значительные средства на выкуп собственных акций. По итогам 2019 г. на эти цели потрачено около $ 6 млрд, а с учетом дивидендов общий объем выплат акционерам равнялся $ 8,6 млрд. В 2020 г. объем buyback составил лишь $ 1,9 млрд, поскольку в середине года Федрезерв ввел запрет на обратный выкуп акций банками в связи с необходимостью сбережения ими капитала. Между тем в декабре, после проведения очередного раунда стресс-тестов, регулятор существенно смягчил ограничения на выплаты акционерам для банков США, причем в июне эти ограничения были ослаблены еще сильнее. На этом фоне Morgan Stanley в нынешнем году возобновил выкуп акций, направив на эти цели порядка $ 5 млрд по итогам I полугодия. Более того, в июле руководство банка анонсировало новую программу buyback объемом $ 12 млрд (около 7% от текущей капитализации), реализовать которую планируется в предстоящие четыре квартала.

к содержанию ↑Риски

Бизнес Morgan Stanley, как и сектора в целом, сильно зависит от экономической и рыночной конъюнктуры. В случае ее нового существенного ухудшения, например в результате очередной волны коронавируса, можно ожидать снижения активности клиентов и спроса на продукты и услуги банка, возникновения убытков от переоценки инвестиционных портфелей, негативного влияния на финансовую позицию банка. Кроме того, в такой ситуации вероятно новое введение ограничений на операции банков и выплаты акционерам со стороны регуляторов.

Изменение конъюнктуры, настроений инвесторов на финансовых рынках может привести к снижению цен акций и облигаций и, как следствие, нежеланию компаний проводить IPO и размещать долговые бумаги, что ударит по доходам Morgan Stanley от андеррайтинга.

к содержанию ↑Оценка

Мы оценили Morgan Stanley сравнительным методом. Наша оценка определяется как среднее оценок по прогнозному мультипликатору P/E за 2021 г. и дивидендной доходности NTM.

| Прогнозная чистая прибыль за 2021 г., млн $ | 13 213 |

| Целевой коэффициент P/E | 11,87 |

| Оценка по P/E, млн $ | 156 805 |

| Оценка по P/E, на обыкновенную акцию, $ | 85,94 |

| Прогнозный дивиденд NTM, $ | 2,80 |

| Целевая дивдоходность NTM | 2,02% |

| Оценка обыкновенной акции по дивдоходности, $ | 138,71 |

| Итоговая оценка обыкновенной акции, $ | 112,32 |

Наша оценка справедливой стоимости Morgan Stanley на конец 2021 г. составляет $ 204,9 млрд, или $ 112,3 на обыкновенную акцию. Потенциал роста равен 16,3%, рекомендация — «Покупать».

Сравнительные коэффициенты

| Эмитент | Тикер | Кап-я, млн $ | P/E LTM | P/E 2021П | P/B | ROE, % | DY NTM |

| Morgan Stanley | MS | 176 253 | 12,86 | 13,34 | 1,66 | 15,47 | 2,90% |

| Аналоги | |||||||

| JPMorgan Chase | JPM.N | 456 859 | 10,20 | 10,93 | 1,60 | 18,33 | 2,35% |

| Bank of America | BAC.N | 324 395 | 12,90 | 11,71 | 1,18 | 9,37 | 2,18% |

| Wells Fargo | WFC.N | 192 303 | 13,58 | 10,64 | 1,01 | 8,76 | 1,71% |

| BlackRock | BLK | 134 255 | 24,73 | 22,97 | 3,80 | 15,70 | 1,88% |

| Goldman Sachs | GS.N | 129 232 | 6,96 | 7,13 | 1,27 | 21,81 | 2,20% |

| Charles Schwab | SCHW.K | 127 159 | 28,53 | 21,36 | 2,29 | 14,28 | 1,07% |

| T Rowe Price Group | TROW.O | 47 580 | 16,53 | 16,27 | 6,03 | 35,39 | 2,16% |

| Credit Suisse | CSGN.S | 27 403 | 136,66 | 12,03 | 0,52 | 12,59 | 1,07% |

| Franklin Resources | BEN | 15 488 | 14,30 | 9,08 | 1,47 | 14,75 | 3,65% |

| LPL Financial Holdings | LPLA.O | 10 948 | 24,80 | 18,76 | 7,63 | 39,85 | 0,73% |

| Медиана по аналогам | 128 195 | 15,41 | 11,87 | 1,53 | 15,23 | 2,02% |

Источник: Thomson Reuters, расчеты ФГ»ФИНАМ»

Средневзвешенная целевая цена акций Morgan Stanley по выборке аналитиков с исторической результативностью прогнозов по ним выше среднего составляет, по нашим расчетам, $ 101,4 (апсайд — 4,9%), рейтинг акции — 3,1 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — рекомендации Strong Sell).

В том числе оценка целевой цены акций банка аналитиками Credit Suisse составляет $ 105 (рекомендация — «Выше рынка»), Exane BNP Paribas — $ 97 («Выше рынка»), Evercore ISI — $ 105 («Выше рынка»), Oppenheimer — $ 112 («Выше рынка»), Piper Sandler — $ 100 («Нейтрально»), Wells Fargo Securities — $ 89 («На уровне рынка»), Wolfe Research — $ 116 («Выше рынка»), Societe Generale — $ 115 («Покупать»).

к содержанию ↑Техническая картина

С точки зрения технического анализа на дневном графике акции Morgan Stanley движутся в рамках среднесрочного восходящего канала. Ожидаем продолжения подъема к верхней границе фигуры, в район $ 100, где, вероятно, будет встречено сопротивление. В случае формирования нисходящего движения ближайшей поддержкой станет 50-дневная скользящая средняя, проходящая вблизи отметки $ 91,5.

Источник: www.finam.ru

Добавить комментарий