| Мосбиржа | |

| Рекомендация | Покупать |

| Целевая цена: | 115 руб. |

| Текущая цена: | 93,8 руб. |

| Потенциал: | 23% |

Инвестиционная идея

Московская биржа – крупнейшая биржевая площадка России. Основные источники прибыли – торговые комиссии и процентные доходы с инвестирования клиентских остатков. Операционные доходы Мосбиржи в 2018 г составили 40 млрд руб.

Мы сохраняем по акциям Мосбиржи рекомендацию «покупать» с целевой ценой 115 руб. Потенциал роста в перспективе 12 мес. 23%.

- Чистая прибыль акционеров увеличилась во 2К2019 на 21% г/г до 5,9 млрд.руб. За полгода компания заработала 8,99 млрд.руб., что на 1,8% ниже результата прошлого года ввиду начисления резерва. Без учета этого фактора прибыль по нашим оценкам повысилась на 4,8% — до 11,04 млрд.руб. В перспективе резерв может быть уменьшен, что позитивно скажется на прибыли и дивидендах.

- Комиссии выросли на 10,7% г/г с улучшением во всех сегментах, кроме валютного. Процентные и финансовые доходы (с учетом переоценки) во 2К показали рост на 9,4%, до 4,5 млрд.руб. Инвестиционный портфель повысился на 2,8% к/к и на 15% с начала года. Эффективная процентная ставка подросла до 2,3% в 2К2019 (2,1% в 1К 2019 и 2,2% во 2К 2018).

- Гайденс по CAPEX 2019П снижен до 2,0-2,5 млрд.руб. (2,4 — 2,7 млрд.руб.)

- Прогноз по прибыли остается благоприятным. Квартальная отчетность, на наш взгляд, поддерживает прогноз выхода на сопоставимую с прошлым годом прибыль или даже небольшой рост. Консенсус Bloomberg указывает на прибыль 2019П в размере 20,9 млрд.руб. (+5,8%). Важное значение при этом будет иметь динамика резерва.

- Дивиденд по итогам 2019 года, по нашим оценкам, может составить 8,1 руб. (+6% г/г) с доходностью 8,8% при сохранении коэффициента выплат на уровне прошлого года 89% прибыли по МСФО.

- По форвардным мультипликаторам акции MOEX торгуются с дисконтом по отношению к аналогам.

| Основные показатели обыкн. акций | |||

| Тикер | MOEX | ||

| ISIN | RU000A0JR4A1 | ||

| Рыночная капитализация | 214 млрд руб. | ||

| Кол-во обыкн. акций | 2 276 млн | ||

| Free float | 58% | ||

| Мультипликаторы | |||

| P/E LTM | 10,9 | ||

| P/E 2019E | 10,2 | ||

| DY 2019E | 8,7% | ||

| Финансовые показатели, млн руб. | |||

| 2017 | 2018 | ||

| Опер. доходы | 38 539 | 39 901 | |

| EBITDA | 28 060 | 27 712 | |

| Чистая прибыль акц. | 20 266 | 19 717 | |

| Дивиденд, руб. | 7,96 | 7,70 | |

Краткое описание эмитента

Московская биржа – крупнейшая биржевая площадка России, которая проводит торги на фондовом, валютном, денежном и сырьевом рынках, а также обеспечивает клиринг и расчетно-депозитарное обслуживание. Мосбиржа была создана путем слияния Группы ММВБ и Группы РТС в декабре 2011 г. Операционные доходы Мосбиржи складываются в основном за счет биржевой комиссии и процентного дохода с инвестирования средств клиентов, которые компания размещает преимущественно на низкорискованных валютных и рублевых депозитах. В 2018 г. операционные доходы Мосбиржи составили 40 млрд руб.

Структура капитала. Общее количество размещенных обыкновенных акций составляет 2,276 млрд акций. Крупнейшими акционерами являются Центробанк РФ (11,779%), Сбербанк (10,002%), Внешэкономбанк (8,404%), ЕБРР (6,069%) и РФПИ (5,003%). Free-float обыкновенных акций составляет 58%, и является одним из самых высоких на российском рынке.

к содержанию ↑Факторы привлекательности:

— Мосбиржа развивает собственную экосистему. Помимо постоянного расширения линейки продуктов и услуг биржа запускает маркетплэйсы. В этом году компания запустила маркетплэйс коллективных инвестиций, сейчас готовит маркетплэйс депозитов.

— Партнерство с зарубежными биржевыми площадками (страны ЕАЭС, Китай, Индия, Гонконг и др.) позволит привлечь новых клиентов.

— Правительство будет предоставлять субсидии компаниям среднего и малого бизнеса на компенсацию затрат выпуска акций и облигаций, размещаемых на бирже. Отметим, что привлечение долгового финансирования на бирже становится популярной альтернативной банковскому кредитованию, и в перспективе эта инициатива поможет привлечь этот сегмент бизнеса на биржу.

— У компании привлекательный дивидендный профиль. В последние 2 года компания направляла на дивиденды около 90% прибыли, что позволяло предлагать инвесторам одну из самых лучших доходностей в финансовом секторе. Мы ожидаем сохранения высоких норм выплат в будущем.

Финансовые показатели и события

- Чистая прибыль акционеров увеличилась во 2К2019 на 21% г/г до 5,9 млрд.руб., всего за полгода прибыль составила 8,99 млрд.руб., что на 1,8% ниже результата прошлого года ввиду начисления резерва. Без учета этого фактора прибыль по нашим оценкам повысилась на 4,8% до 11,04 млрд.руб. В перспективе резерв может быть уменьшен, как это было в прошлом году, что позитивно скажется на прибыли и дивидендах.

- Комиссии выросли на 10,7% г/г с улучшением во всех сегментах кроме валютного. Денежный рынок остается главным драйвером комиссий (+14,5% во 2К и +19% за 6 мес.). Флагманский продукт на денежном рынке (РЕПО с ЦК с КСУ) пользуется спросом: торговые обороты повысились на 24% г/г во 2К и на 39% за 6 мес., средний срок репо увеличился до 3,6 дней с 3,1 дней в 2К2018. Комиссии на фондовом рынке повысились на 26% во 2К и на 9% за 6 мес. в основном за счет облигационного рынка, где объем торгов увеличился на 20% г/г во 2К2019. Число первичных размещений корпоративных бондов во 2К составил около 0,9 трлн.руб., что почти в 1,5 раза превышает средний за последние 5 лет уровень.

- Процентные и финансовые доходы (с учетом переоценки) показали рост на 9,4% во 2К до 4,5 млрд.руб. Инвестиционный портфель повысился на 2,8% к/к и на 15% с начала года. Эффективная процентная ставка подросла до 2,3% в 2К2019 (2,1% в 1К 2019 и 2,2% во 2К 2018).

- Гайденс по CAPEX 2019П снижен до 2,0-2,5 млрд.руб. (2,4-2,7 млрд.руб.)

- Прогноз по прибыли остается благоприятным. Квартальная отчетность на наш взгляд, поддерживает прогноз выхода на сопоставимую с прошлым годом прибыль или даже небольшой рост. Консенсус Bloomberg указывает на прибыль 2019П в размере 20,9 млрд.руб. (+5,8%). Важное значение при этом будет иметь динамика резерва.

Снижение процентных ставок в России и зарубежом может неблагоприятно повлиять на процентные доходы, но это может быть компенсировано на рынках капитала, которые получают стимул от снижения ставок, что будет поддерживать рост комиссий. Кроме того, эффект меньших ставок не сразу скажется на динамике процентных доходов. Дюрация рублевого портфеля составляет 18 мес., первое видимое влияние может проявиться к концу года.

к содержанию ↑Основные финансовые показатели Мосбиржи

| млн руб., если не указано иное | 2К 2019 | 2К 2018 | Изм., % | 1П 2019 | 1П 2018 | Изм., % |

| Комиссионные доходы | 6 562 | 5 927,2 | 10,7% | 12 679 | 11 433 | 10,9% |

| · денежный рынок | 1 789 | 1 562 | 14,5% | 3 560 | 3 000 | 18,7% |

| · валютный рынок | 886 | 1 045 | -15,2% | 1 757 | 1 971 | -10,8% |

| · услуги депозитария и расчетные операции | 1 313 | 1 099 | 19,5% | 2 500 | 2 145 | 16,5% |

| · фондовый рынок | 1 445 | 1 148 | 25,9% | 2 528 | 2 319 | 9,0% |

| · срочный рынок | 643 | 613 | 4,9% | 1 298 | 1 108 | 17,2% |

| · прочее | 486 | 462 | 5,4% | 1 036 | 891 | 16,3% |

| Процентные и финансовые доходы (net) | 4 498 | 4 111 | 9,4% | 8 409 | 8 444 | -0,4% |

| Прочие опер. доходы | 40 | 142 | -71,7% | 295 | 174 | 69,9% |

| Операционные доходы | 11 100 | 10 180 | 9,0% | 21 383 | 20 051 | 6,6% |

| SG&A | 2 076 | 1 976 | 5,1% | 4 057 | 3 797 | 6,8% |

| Расходы на персонал | 1 798 | 1 526 | 17,8% | 3 554 | 3 233 | 9,9% |

| Операционная прибыль | 7 310 | 5 805 | 25,9% | 11 202 | 11 291 | -0,8% |

| Чистая прибыль акционеров | 5 901 | 4 868 | 21,2% | 8 986 | 9 153 | -1,8% |

| Скорр прибыль | 5 834 | 5 566 | 4,8% | 11 042 | 10 536 | 4,8% |

Источник: данные компании, расчеты ГК ФИНАМ

к содержанию ↑Прогноз по ключевым финансовым показателям Мосбиржи

| млрд руб., если не указано иное | 2017 | 2018 | 2019П | 2020П | 2021П |

| Операционные доходы | 38,5 | 39,9 | 41,9 | 43,8 | 45,9 |

| Рост, % | -11,5% | 3,5% | 5,1% | 4,6% | 4,6% |

| Операционная прибыль | 25,1 | 24,4 | 26,7 | 27,5 | 29,0 |

| Рост, % | -19,8% | -2,9% | 9,4% | 3,1% | 5,5% |

| Чистая прибыль акционеров | 20,3 | 19,7 | 20,9 | 22,5 | 23,0 |

| Рост, % | -19,5% | -2,7% | 5,8% | 8,0% | 2,1% |

| Дивиденды | 18,1 | 17,5 | 18,5 | 20,0 | 0,0 |

| Норма выплат | 89% | 89% | 89% | 89% | 89% |

| DPS, руб. | 7,96 | 7,70 | 8,14 | 8,79 | 8,98 |

| Рост, % | 3,6% | -3,3% | 5,8% | 8,0% | 2,1% |

| DY | 6,6% | 8,4% | 8,8% | 9,5% | 9,6% |

Источник: Bloomberg, ГК «ФИНАМ»

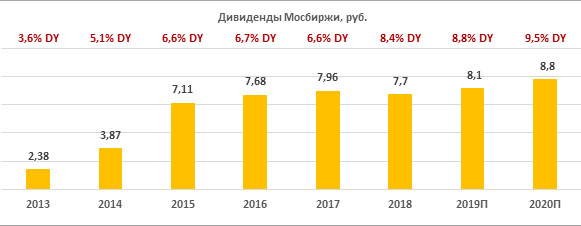

к содержанию ↑Дивиденды Мосбиржи

Целевая норма распределения прибыли составляет не менее 55% чистой прибыли по МСФО, но в последние 2 года (2017-2018 гг) эмитент направлял на выплаты 89% прибыли. По итогам 2018 г. эмитент выплатил DPS 7,7 руб. (-3% г/г) с доходностью на дату закрытия 8,4%.

Менеджмент не планирует выплачивать промежуточные дивиденды. Дивиденд по итогам 2019 года по нашим оценкам может составить 8,1 руб. (+6% г/г) с доходностью 8,8% при сохранении коэффициента выплат на уровне прошлого года 89% прибыли по МСФО.

Источник: данные компании, прогноз ГК «ФИНАМ»

к содержанию ↑Оценка

Мы сохраняем целевую цену 115 руб. на перспективу 12 мес. и рекомендацию «покупать», исходя из потенциала 23%. За последние несколько месяцев акции подросли на 13%, достаточно быстро закрыв дивидендный гэп, но по-прежнему торгуются с дисконтом к аналогам по форвардным мультипликаторам. Мы считаем, что квартальный отчет перспективен для акций Мосбиржи, ожидания роста прибыли и дивидендов с привлекательной доходностью должны поддержать интерес инвесторов к эмитенту.

Ключевым риском мы видим снижение норм выплат в новой стратегии развития.

| Название компании | Страна | Рын. кап., млн $ | P/E 2019Е | P/E 2020Е | P/D 2019Е | P/D 2020Е |

| Мосбиржа | Россия | 3 246 | 10,2 | 9,5 | 11,5 | 10,7 |

| BM&F Bovespa | Бразилия | 22 173 | 26,2 | 23,3 | 28,0 | 25,9 |

| DFM | ОАЭ | 1 917 | 35,0 | 21,6 | 29,3 | 25,2 |

| JSE Ltd | Юж.Африка | 677 | 14,7 | 12,0 | 18,5 | 16,3 |

| Bolsa Mexicana de Valores | Мексика | 1 053 | 15,1 | 13,9 | 18,5 | 17,7 |

| Multi Commodity Exchange of India | Индия | 633 | 26,5 | 22,0 | 40,0 | 34,9 |

| BSE Ltd | Индия | 374 | 13,0 | 11,8 | 16,6 | 15,0 |

| Warsaw Stock Exchange | Польша | 418 | 13,2 | 13,7 | 15,1 | 16,1 |

| Philippine Stock Exchange | Филиппины | 307 | NaN | NaN | NaN | NaN |

| Развивающиеся страны, медиана | 15,2 | 14,0 | 18,6 | 17,8 | ||

Источник: Thomson Reuters, расчеты ГК ФИНАМ

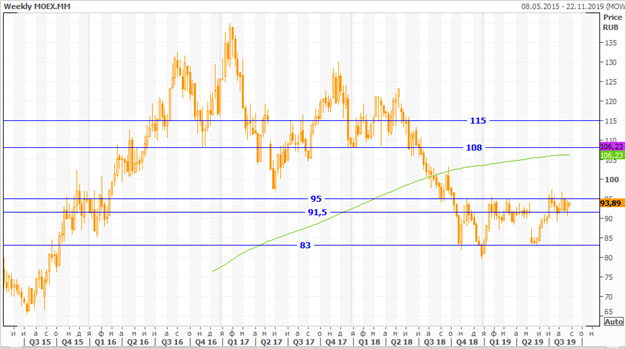

к содержанию ↑Техническая картина акций

На недельном графике акции Мосбиржи закрыли дивидендный гэп и сейчас консолидируются в районе верхней границы канала. При пробитии и закреплении выше уровня 95 откроется возможность для роста в диапазон 108-115. Поддержкой выступает уровень 91,5.

Источник: Thomson Reuters

Добавить комментарий